Экспертное краткосрочное прогнозирование валютного рынка

advertisement

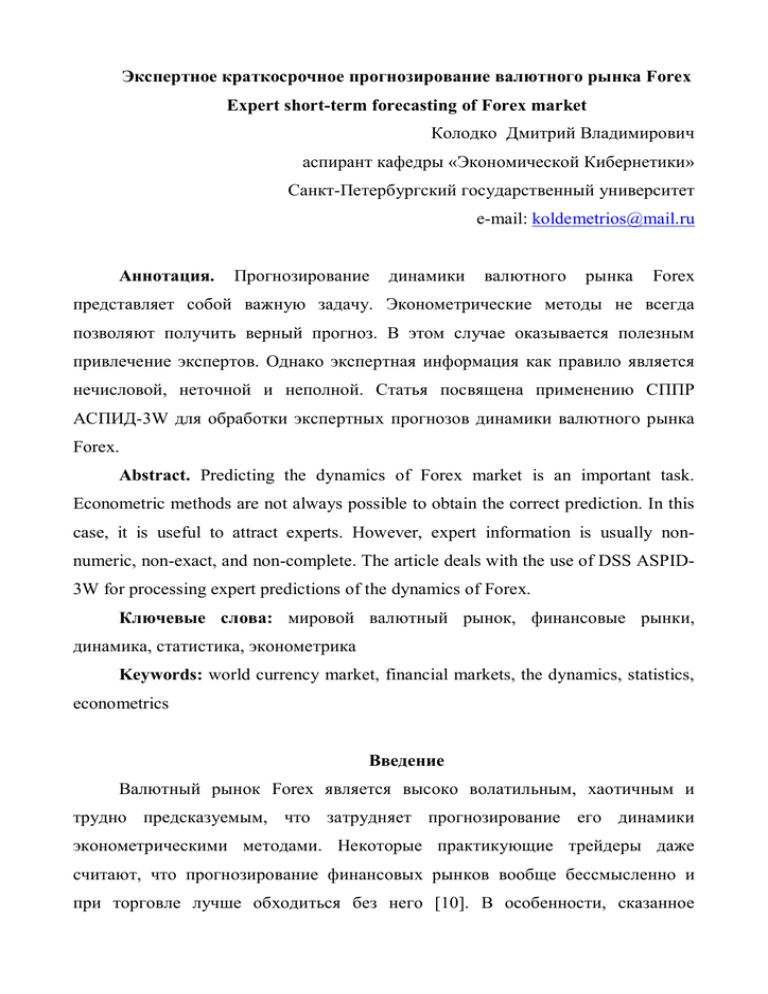

Экспертное краткосрочное прогнозирование валютного рынка Forex

Expert short-term forecasting of Forex market

Колодко Дмитрий Владимирович

аспирант кафедры «Экономической Кибернетики»

Санкт-Петербургский государственный университет

e-mail: koldemetrios@mail.ru

Аннотация.

Прогнозирование

динамики

валютного

рынка

Forex

представляет собой важную задачу. Эконометрические методы не всегда

позволяют получить верный прогноз. В этом случае оказывается полезным

привлечение экспертов. Однако экспертная информация как правило является

нечисловой, неточной и неполной. Статья посвящена применению СППР

АСПИД-3W для обработки экспертных прогнозов динамики валютного рынка

Forex.

Abstract. Predicting the dynamics of Forex market is an important task.

Econometric methods are not always possible to obtain the correct prediction. In this

case, it is useful to attract experts. However, expert information is usually nonnumeric, non-exact, and non-complete. The article deals with the use of DSS ASPID3W for processing expert predictions of the dynamics of Forex.

Ключевые слова: мировой валютный рынок, финансовые рынки,

динамика, статистика, эконометрика

Keywords: world currency market, financial markets, the dynamics, statistics,

econometrics

Введение

Валютный рынок Forex является высоко волатильным, хаотичным и

трудно предсказуемым, что затрудняет прогнозирование его динамики

эконометрическими методами. Некоторые практикующие трейдеры даже

считают, что прогнозирование финансовых рынков вообще бессмысленно и

при торговле лучше обходиться без него [10]. В особенности, сказанное

относится к краткосрочному прогнозированию, например, на один день вперед.

В этом случае гораздо более эффективным может оказаться привлечение

экспертов. Однако информация, даваемая экспертами, зачастую носит

нечисловой характер, что затрудняет ее адекватное восприятие лицом,

принимающим решения (многие типичные ошибки подробно рассмотрены в

[2]), а также машинную обработку полученных данных. Для преодоления этой

проблемы может быть использована система поддержки принятия решений

(СППР) АСПИД-3W.

Статья посвящена применению СППР АСПИД-3W для обработки

экспертных прогнозов динамики валютного рынка Forex. Нами также была

сделана попытка на примере широко распространенного индикатора MACD

формализовать получение прогнозов методами технического анализа.

1. Использование системы поддержки принятия решений АСПИД3W для обработки экспертной информации о будущей динамике

валютного рынка

Одним из важнейших способов прогнозирования будущих курсов валют

является привлечение экспертов и обработка полученной от них информации,

которая может быть нечисловой, неточной и неполной. Большинство подходов

к прогнозированию финансовых рынков предполагают получение либо

конкретного значения цены в требуемый момент времени [11], либо значение

доходности [12] или логарифмической доходности [1, 13] за данный временной

период. Такие подходы во многих случаях действительно оказываются весьма

полезными. Однако, учитывая высокую волатильность валютного рынка Forex,

нам представляется полезным другой тип краткосрочного прогнозирования.

Именно, мы будем прогнозировать распределение значений валютного курса на

изучаемом интервале времени.

Рассмотрим случай, когда эксперт дает оценки вероятностей следующих

альтернатив A1, A2 и А3:

1) значение котировки отклонится от начального значения более чем на

50 пунктов (т.е. на 0,005) вниз;

2) не отклонится от начального более чем на 50 пунктов в обе стороны;

3) отклонится более чем на 50 пунктов вверх.

Предполагаем, что экспертные оценки для каждого дня торгов носят

ординальный (порядковый) характер и выражаются неравенствами между

вероятностями альтернатив. Например, p2t > p1t и p1t > p3t означает, что за день t

пребывание

котировки

в

промежутке

Opent 0,005, Opent 0,005 более

вероятно, чем в промежутке , Opent 0,005 , а пребывание в промежутке

, Opent 0,005 более вероятно, чем в Opent 0,005, , где Open(t) – цена

открытия дня t.

Обработка

полученной

экспертной

информации

заключается

в

нахождении численных оценок вероятностей p1t, p2t и p3t альтернатив A1, A2 и А3

за промежуток (день) t. Это можно сделать с помощью системы поддержки

принятия

решений

АСПИД-3W.

Подробное

описание

работы данного

программного комплекса изложено в [4], здесь же приведем общую схему

нахождения вероятностей альтернатив по нечисловой экспертной информации.

Предполагается, что компоненты вектора вероятностей альтернатив

p ( p1 ,..., p m ) отсчитываются дискретно с шагом h 1 n , где n – число градаций

значимости отдельных показателей, измеряемой весовыми коэффициентами. То

есть

вероятности

альтернатив

принимают

значения

из

множества

{ 0, 1 n , 2 n ,..., (n 2) n , (n 1) n , 1} .

Таким образом, множество P(m, n) всех возможных векторов весовых

коэффициентов конечно и имеет конечное число N (m, n) различных элементов.

Теоретические аргументы и опыт практической работы показывают, что

наиболее устойчивой и простой для восприятия является нечисловая

(ординальная, порядковая) информация, формализуемая при помощи системы

равенств и неравенств вида pi p j , p r p s , i, j , r , s {1,..., m} , для весовых

коэффициентов p1 ,..., p m .

Следует

отметить,

что

нечисловая

(порядковая)

информация

о

вероятностях альтернатив может быть, к тому же, и неполной в том смысле, что

не все весовые коэффициенты входят в нетривиальные равенства и

неравенства, составляющие системы, отображающие информацию, имеющуюся

у исследователя.

Учет описанной нечисловой (порядковой) и неполной информации I о

весовых коэффициентах p1 ,..., p m позволяет сократить множество P(m, n) всех

возможных векторов вероятностей альтернатив до некоторого непустого

множества P(m, n; I ) всех допустимых (с точки зрения информации I ) векторов

вероятностей.

Неопределенность выбора вектора p ( p1 ,..., p m ) из множества P(m, n; I )

моделируется путем рандомизации этого выбора, в результате которой

вероятности альтернатив превращаются в случайные величины

~

p1 ( I ),..., ~

pm (I ) ,

имеющие совместное равномерное распределение на множестве P(m, n; I ) .

Теперь в качестве числовых оценок pi (I ) вероятностей альтернатив,

удовлетворяющих равенствам и неравенствам системы I , можно использовать,

например, математические ожидания E~pi ( I ) рандомизированных вероятностей

~

pi ( I ) , i 1,..., m , образующих случайный вектор вероятностей альтернатив

~

p( I ) ( ~

p1 ( I ),..., ~

p m ( I )) . Точность таких оценок естественно определить при

помощи

стандартных

отклонений

s 1 ( I ),..., s m ( I ) ,

si ( I ) D~

pi (I ) ,

соответствующих случайных вероятностей.

Таким образом, принимая p1t = p1 , p2t = p 2 , p3t = p3 , получаем экспертные

оценки вероятностей событий A1, A2 и A3 соответственно.

2. Оценка качества прогнозов

В качестве меры эффективности прогноза введем расстояние между

фактическим распределением в день t и прогнозируемым распределением по

формуле:

rt f , f

где

fi

– фактическая

2

1 3

f

f

i i ,

3 i 1

относительная

частота

события

Аi,

fi’ –

прогнозируемая.

Общую эффективность прогноза за несколько дней будем рассчитывать

как

среднее

расстояние

между

фактическими

и

спрогнозированными

распределениями. При этом, чем меньше это расстояние, тем прогноз

качественней.

Также определим два эталонных прогноза: инерционный и наилучший.

Инерционный прогноз является простейшим. Так, предположим, что

вероятности наступления событий A1, A2 и A3 в следующий временной период,

например, день, будут равны аналогичным вероятностям за предшествующий

период. В качестве оценок вероятностей наступления событий A1, A2 и A3 за

день t удобнее всего [6] взять относительные частоты f1,t, f2,t, f3,t нахождения цен

закрытия малых внутридневных интервалов (5- или 15-минутных) внутри

промежутков

, Opent 0,005 ,

Opent 0,005, Opent 0,005

и

Opent 0,005, соответственно, где Open(t) – цена открытия дня t.

Прогнозируемые вероятности p1t, p2t и p3t наступления событий A1, A2 и A3

за день t предполагаем равными относительным частотам: p1t = f1, t-1, p2t = f2, t-1,

p2t = f2, t-1. При этом относительные частоты вычисляются по формулам:

f1, t-1 = m1,t-1 /mt-1, f2, t-1 = m2,t -1/mt-1, f3, t-1 = m3,t-1 /mt-1,

где mi,t-1, i = 1, 2, 3 – число попаданий наблюдаемых значений котировок

в промежутки, определяющие альтернативы A1, A2 и А3, за временной интервал

(день) t-1;

mt-1 = m1,t-1 + m2,t-1 + m3,t-1 – общее число наблюдений за интервал t-1.

Такой способ прогнозирования хорошо работает при устойчивом ценовом

тренде, но не позволяет предсказывать коррекции и переломы трендов.

Кроме инерционного, определим также наилучший прогноз. Прогнозом

его можно считать лишь условно, поскольку он делается по уже известным

данным и никак не может быть использован на практике. Тем не менее, он

позволяет оценить, насколько вообще эффективным потенциально может быть

прогнозирование по экспертной порядковой информации. Для того, чтобы

получит такой прогноз на день t, необходимо по уже имеющимся данным за

день t рассчитать относительные частоты альтернатив A1, A2 и A3:

f1, t = m1,t /mt, f2, t = m2,t1/mt, f3, t = m3,t /mt.

После чего определяем порядковые соотношения между ними, например,

f1t>f2t, f2t>f3t. Введя эти соотношения в ОСППР АСПИД-3W, получим оценки

вероятностей p1t, p2t и p3t наступления событий A1, A2 и A3 за день t.

Для примера рассмотрим временной ряд курса валютной пары EUR/USD

с 12 сентября по 14 октября 2011 года с периодичностью 15 минут. Графически

он представлен на рис. 1.

EUR/USD 12 сентября - 14 октября

1,4000

1,3900

1,3800

Котировка

1,3700

1,3600

1,3500

1,3400

1,3300

1,3200

1,3100

1,3000

Время

Рисунок 1 - временной ряд курса валютной пары EUR/USD с 12 сентября

по 14 октября 2011

Построим наилучший и инерционный прогнозы распределения в каждый

t-й день, используя информацию о распределении за предыдущий t-1-й день.

Так, имея данные о распределении курса валютной пары EUR/USD за 12

сентября, получим прогноз на 13 сентября. По прошествии этого дня сравним

фактические данные с прогнозными, а затем спрогнозируем распределение на

14 сентября и так далее. Затем оценим эффективность инерционного и

наилучшего прогнозов на изучаемом периоде с 12 сентября по 14 октября 2011

года.

График

расстояний

между

фактическим

и

прогнозируемыми

распределениями представлен на рис. 2.

0,700

0,600

Расстояние

0,500

0,400

0,300

0,200

14 окт

13 окт

12 окт

11 окт

10 окт

7 окт

6 окт

5 окт

4 окт

3 окт

30 сен

29 сен

28 сен

27 сен

26 сен

23 сен

22 сен

21 сен

20 сен

19 сен

16 сен

15 сен

14 сен

0,000

13 сен

0,100

Де нь

Инерционный прогноз

Экспертный прогноз

Рисунок 2. Расстояния между фактическим и прогнозируемыми

распределениями

За рассматриваемый период среднее расстояние между фактическим

распределением

и

инерционным

прогнозом

составляет

0,314,

между

фактическим и экспертным – 0,097. Видим, что инерционный прогноз гораздо

хуже наилучшего, он приводит к частым и довольно серьезным ошибкам, что

ставит под сомнение его применимость на практике. Отметим, однако, что

получение верных экспертных оценок даже в случае всего лишь трех

альтернатив представляет собой очень сложную задачу, решить которую

удается далеко не всегда. Кроме того, среднее расстояние между фактическим

распределением

и

наилучшим

прогнозом

ненулевое,

что

говорит

о

принципиально ограниченной точности прогнозирования по порядковой

информации.

Как было сказано, инерционный прогноз приводит к частым ошибкам, а

наилучший прогноз вообще невозможно использовать для предсказания

динамики рынка. Однако они оказываются полезными для того, чтобы

охарактеризовать какой-либо конкретный метод прогнозирования. Так, если

используемый метод в среднем работает хуже, чем инерционный, то

рекомендуется от него отказаться. Наилучший же прогноз является своего рода

идеалом, к которому следует стремиться.

3. Технический анализ как источник экспертной информации

При

краткосрочном

прогнозировании

часто

используют

методы

технического анализа [5], в основе которого лежит предположение о том, что

причиной движения курсов валют является массовое поведение крупных и

мелких участников рынка. Технические индикаторы в ряде случаев позволяют

предсказать направление движения валютного курса, однако не дают

численного прогноза будущего значения котировки. Кроме того, рекомендации

по их использованию носят довольно расплывчатый характер, в связи с чем

многие авторы скептически относятся к методам технического анализа [8].

Одна из попыток формализовать получение прогнозов изложена в [7], где

предлагается

использование

адаптивной

модели,

основанной

на

экспоненциальном сглаживании временного ряда котировок и позволяющей

прогнозировать знак изменения курса на следующий день.

В данной статье предлагается другой подход, при котором мы

прогнозируем не изменение курса за следующий день, а даем оценки

вероятностей p1, p2, p3 нахождения котировки валютной пары в течение

следующего дня в промежутках , Opent 0,005 , Opent 0,005, Opent 0,005

и Opent 0,005, соответственно. В качестве основы для получения этих

оценок используется такой распространенный индикатор технического анализа,

как гистограмма схождения-расхождения скользящих средних (moving averages

convergence-divergence) – гистограмма MACD [3, 9]. Этот индикатор считается

более тонким методом, по сравнению с экспоненциальной скользящей средней,

применяемой в [7], так как MACD позволяет уловить моменты разворота

тенденции.

В качестве индикатора используется разность между n1 и n2-периодными

скользящими средними, причем n1 > n2. Эта разность называется линией MACD

в узком смысле этого слова. Формула для ее вычисления:

MACD(n1, n2) = MA(Price, n2) - MA(Price, n1)

Кроме самой линии MACD строят сигнальную линию, представляющую

собой скользящую среднюю MACD с периодом осреднения n3. Формула для ее

вычисления:

Signal MACD(n3) = MA(MACD, n3)

Разность между линией MACD и сигнальной линией представляют в виде

столбчатой

диаграммы,

называемой

гистограммой

MACD,

которая

и

используется для предсказания дальнейшей динамики курсов.

Hist MACD = MACD – Signal MACD

Для прогнозирования распределения вероятностей альтернатив A1, A2 и А3

в день t c 13 сентября по 14 октября 2011 года воспользуемся гистограммой

MACD с параметрами (n1 = 26, n2 = 12, n3 = 9), построенной по 4-часовым

данным о курсе EUR/USD.

Гистограмма MACD построенная по 4-часовым данным для исследуемого

отрезка времени с 12 сентября по 14 октября представлена на рисунке 3.

Гистограмма (hist MACD)

0,01

0,008

0,006

0,004

0,002

0

-0,002

-0,004

-0,006

-0,008

Рисунок 3. Гистограмма MACD для значений курса EUR/USD с

периодичностью в 4 часа

Как правило, полученная гистограмма анализируется лишь визуально и

на основе этого делается предположение о будущей динамике валютного курса.

Мы же предлагаем формализованную схему получения прогноза.

Введем обозначения:

hist(6) – значение hist MACD для 6-го, последнего, 4-часового интервала

дня t-1;

hist (5) – значение hist MACD для 5-го 4-часового интервала дня t-1;

hist (4) – значение hist MACD для 4-го 4-часового интервала дня t-1;

В качестве схемы получения порядковой экспертной информации о

распределении в день t можно предложить, например, схему, представленную в

табл. 1.

Таблица 1. Схема использования индикатора MACD для получения

порядковой экспертной информации

hist(6) ≥ hist(5)

hist(6) < 0

hist(5) ≥ hist(4)

p2>p3 и p3>p1

hist(5) < hist(4)

p2>p1 и p1>p3

hist(6) < hist(5)

hist(6) < hist(5)

hist(6) ≥ 0

p2>p3 и p1>p3

hist(5) < hist(4)

p2>p1 и p1>p3

hist(5) ≥ hist(4)

p2>p3 и p3>p1

hist(6) ≥ hist(5)

Отметим,

что

предложенная

p2>p1 и p3>p1

нами

схема

получения

экспертной

информации по гистограмме MACD не является единственно возможной, так

что ее можно как усложнить, добавив новые условия и соответствующие им

оценки p1, p2, p3, так и упростить.

Применяя эту схему к имеющимся данным, получим экспертную

информацию о распределении в день t, а с помощью системы поддержки

принятия

решений

АСПИД-3W

найдем

математические

рандомизированных вероятностей альтернатив A1, A2 и А3.

ожидания

Чтобы оценить близость прогнозного распределения к фактическому,

найдем расстояние между ними. График расстояний между фактическим и

прогнозируемым распределением представлен на рис. 4. Там же приведены и

расстояния

между

фактическим

распределением

и

полученным

по

инерционному прогнозу.

0,700

0,600

Расстояние

0,500

0,400

0,300

0,200

14 окт

13 окт

12 окт

11 окт

10 окт

7 окт

6 окт

5 окт

4 окт

3 окт

30 сен

29 сен

28 сен

27 сен

26 сен

23 сен

22 сен

21 сен

20 сен

19 сен

16 сен

15 сен

14 сен

0,000

13 сен

0,100

Де нь

Инерционный прогноз

Прогноз по MACD

Рисунок 4. Расстояния между фактическим и прогнозируемыми

распределениями

За рассматриваемый период среднее расстояние между фактическим

распределением

и

стационарным

прогнозом

составляет

0,314,

между

фактическим и прогнозным по MACD – 0,222. Напомним, что среднее

расстояние для наилучшего прогноз на этом же временном периоде составляет

0,097. Таким образом, на данном отрезке времени прогнозирование по MACD

дает более качественные результаты, чем инерционное прогнозирование, но все

же эти результаты далеки от совершенства.

Разумеется, рассмотренный пример с индикатором MACD является лишь

иллюстрацией возможностей применения СППР АСПИД-3W к обработке

экспертной информации, даваемой техническим анализом. Для практического

прогнозирования валютного рынка Forex необходимо построение системы

нескольких индикаторов, а также учет макроэкономических показателей,

политической обстановки, а также информации о крупных операциях

центральных банков на валютном рынке. Но и в деле построения такой системы

предложенный нами подход с использованием СППР АСПИД-3W может

оказаться весьма полезным.

Заключение

В

статье

рассмотрены

вопросы

экспертного

краткосрочного

прогнозирования валютного рынка Forex. Было предложено прогнозировать не

конкретное значение валютного курса и не величину доходности, а оценивать

распределение значений валютного курса в течение определенного периода

времени. Для решения этой задачи использовалась СППР АСПИД-3W. Нами

было предложено сравнивать конкретные методы прогнозирования с двумя

эталонными: инерционным и наилучшим. Кроме того, предложен способ

формализации получения экспертных прогнозов методами технического

анализа на примере широко известного индикатора MACD. Указано, что метод

MACD имеет преимущества по сравнению с инерционным прогнозированием,

хотя он и не является идеальным, так как учитывает только значения

котировки, наблюдавшиеся в прошлом.

Список литературы

1.

Бабешко

Л.О.

Математическое

моделирование

финансовой

деятельности. М.: КНОРУС, 2009. С. 152 – 156.

2.

Канеман Д.,

Словик

П.,

Тверски

А.

Принятие

решений

в

неопределенности: Правила и предубеждения. Харьков: Изд-во Институт

прикладной психологии «Гуманитарный центр», 2005.

3. Колби Р. Энциклопедия технических индикаторов рынка. М.: «Альпина

Бизнес Букс», 2004. С. 438 - 440.

4. Колесов Д.Н., Михайлов М.В., Хованов Н.В. Оценивание сложных

финансово-экономических объектов

с использованием системы поддержки

принятия решений АСПИД-3W. СПбГУ, 2004.

5. Корнелиус Л. Применение технического анализа на мировом валютном

рынке Forex. М. Издательский дом «Евро», 2003.

6. Крамер Г. Математические методы статистики. М.: Мир, 1975. С. 355 –

365.

7. Лукашин Ю.П. Адаптивные методы краткосрочного прогнозирования

временных рядов. М.: Финансы и статистика, 2003. С. 337 - 351.

8. Нидерхоффер В. Практика биржевых спекуляций. 4-е изд. М.: Альпина

Бизнес Букс, 2007. С. 519 – 522.

9. Твардовский В.В. Секреты биржевой торговли: Торговля акциями на

фондовых биржах. М.: Альпина Паблишерз, 2010. С. 269 – 274.

10. Чеботарев Ю.А. Торговые роботы на российском фондовом рынке/

Ю.Чеботарев. М.: СмартБук, 2011.

11. Чураков Е.П. Прогнозирование эконометрических временных рядов.

М.: Финансы и статистика, 2008.

12. Шарп У., Александер Г., Бэйли Дж. Инвестиции: Пер с англ. – М.:

ИНФРА-М, 2009. 12-е изд. С. 800 – 807.

13. Ширяев А.Н. Основы стохастической финансовой математики. Том 1.

Факты. Модели. М.: ФАЗИС, 1998. С. 45 – 56.