Оценка ситуации на валютном рынке страны.

advertisement

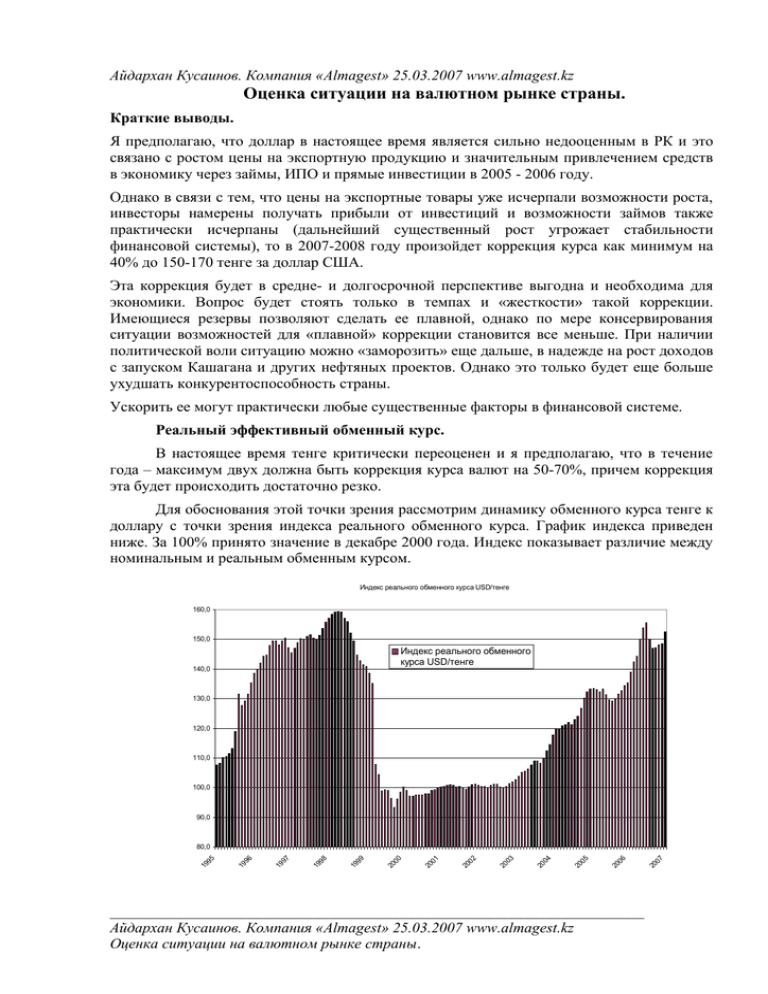

Айдархан Кусаинов. Компания «Almagest» 25.03.2007 www.almagest.kz Оценка ситуации на валютном рынке страны. Краткие выводы. Я предполагаю, что доллар в настоящее время является сильно недооценным в РК и это связано с ростом цены на экспортную продукцию и значительным привлечением средств в экономику через займы, ИПО и прямые инвестиции в 2005 - 2006 году. Однако в связи с тем, что цены на экспортные товары уже исчерпали возможности роста, инвесторы намерены получать прибыли от инвестиций и возможности займов также практически исчерпаны (дальнейший существенный рост угрожает стабильности финансовой системы), то в 2007-2008 году произойдет коррекция курса как минимум на 40% до 150-170 тенге за доллар США. Эта коррекция будет в средне- и долгосрочной перспективе выгодна и необходима для экономики. Вопрос будет стоять только в темпах и «жесткости» такой коррекции. Имеющиеся резервы позволяют сделать ее плавной, однако по мере консервирования ситуации возможностей для «плавной» коррекции становится все меньше. При наличии политической воли ситуацию можно «заморозить» еще дальше, в надежде на рост доходов с запуском Кашагана и других нефтяных проектов. Однако это только будет еще больше ухудшать конкурентоспособность страны. Ускорить ее могут практически любые существенные факторы в финансовой системе. Реальный эффективный обменный курс. В настоящее время тенге критически переоценен и я предполагаю, что в течение года – максимум двух должна быть коррекция курса валют на 50-70%, причем коррекция эта будет происходить достаточно резко. Для обоснования этой точки зрения рассмотрим динамику обменного курса тенге к доллару с точки зрения индекса реального обменного курса. График индекса приведен ниже. За 100% принято значение в декабре 2000 года. Индекс показывает различие между номинальным и реальным обменным курсом. Индекс реального обменного курса USD/тенге 160,0 150,0 Индекс реального обменного курса USD/тенге 140,0 130,0 120,0 110,0 100,0 90,0 _____________________________________________________________________ Айдархан Кусаинов. Компания «Almagest» 25.03.2007 www.almagest.kz Оценка ситуации на валютном рынке страны. 7 20 0 20 06 20 05 04 20 03 20 2 20 0 20 01 20 00 19 99 19 98 97 19 96 19 19 95 80,0 Как видно из графиков индекс реального обменного курса подошел в 2006 году к показателям предкризисного 97-98 года. Индекс достигал 160% в 1998 году, когда вокруг вовсю бушевал кризис, российский дефолт и только тенге и китайский юань стояли твердо. Можно предположить, что показатель индекса в 150% уже нездоровая величина, однако уже на протяжении года мы имеем такой индекс. В соответствии с этим индексом, реальный обменный курс тенге к доллару США соответствует 185 тенге за доллар, против текущих 124. Напомню, что в феврале-марте 1998 года курс скорректировался с 75 до 140 тенге за доллар. В принципе такое состояние обменного курса может продолжаться достаточно долго, если существуют некие объективные обстоятельства, связанные с состоянием платежного баланса. В связи с этим необходимо рассмотреть состояние платежного баланса страны. Платежный баланс. Ниже приведена динамика основных статей платежного баланса. Для упрощения картины выделены главные статьи в приведены в табличной форме. Отдельные статьи платежного баланса РК. (Жирным выделены цифры зе 2006 год из пресс-релиза Национального Банка от 7 февраля 2007 года, обычным шрифтом в последнем столбце стоят данные за 9 мес. 2006 г). 1999 2000 2001 2002 2003 2004 2005 2006 340 2168 983 1987 3679 6785 10322 14600 Экспорт товаров 5988 9288 8928 10026 13232 20603 28300 38800 Импорт товаров -5648 -7120 -7944 -8040 -9554 -13818 -17979 -24200 Баланс услуг -164 -797 -1374 -1998 -2040 -3099 -5276 -5700 Баланс доходов -569 -1254 -1237 -1127 -1747 -2863 -5357 -9400 Выплаты вознаграждения по привлеченным кредитам и займам -230 -232 -197 -213 -278 -413 -818 -1700 Доходы прямых инвесторов -330 -1046 -1147 -1015 -1448 -2376 -4793 -7700 Прямые инвестиции (нетто) 1468 1278 2861 2164 2213 5436 2121 6000 Портфельные инвестиции (нетто) -37 -55 -1317 -1247 -1891 -417 -3932 -3042 Негосударственные займы (9 мес) -5 -54 261 658 1809 2026 2937 8718 Прочий краткосрочный капитал -319 142 607 -316 239 -2248 652 -2185 Текущий счет Торговый баланс Счет операций с капиталом и финансами _____________________________________________________________________ Айдархан Кусаинов. Компания «Almagest» 25.03.2007 www.almagest.kz Оценка ситуации на валютном рынке страны. Основным выводом является тот факт, что существует серьезный рост выплат прямым инвесторам и вознаграждения по займам. Они удваиваются за последние два года и достигли величины 9500 млрд. долларов США или около 24% от товарного экспорта страны. Также серьезными темпами растет импорт. Структура импорта существенным образом не меняется и в основном импортируется машины, оборудование, готовые изделия. В услугах в основном импортируются работы по геологоразведке. Итак, рассмотрим перспективы динамики основных статей текущего счета. 1. Экспорт товаров. В 2007 году экспорт товаров в физическом выражении не испытает существенного роста, более того, может несколько упасть в связи с ужесточением экологического законодательства и требований к инвесторам. В 2005-2006 году цены на основные экспортные товары увеличились в разы и в 2006 году прошли свои многолетние максимумы. (Для справки: средняя цена нефти в 1006 году составила 65 долларов США за баррель, а за 3 мес. 2007 – 60, цена цинка увеличилась более чем в два раза в 2006, но с начала 2007 снизилась на 27%, динамика цен на медь приведена ниже.) 2. Импорт товаров. При сохранении текущего индекса обменного курса импорт товаров становится все более привлекательным. А при заявленном дальнейшем укреплении тенге, торговая позиция Казахстана еще более ухудшается, так что можно предполагать рост импорта товаров и услуг. Думаю 15% (около 5 млрд.) будет минимальной оценкой. 3. Баланс услуг. Сохранение высоких цен на сырье (нефть и металлы) предполагает сохранение высоких вложений в геологоразведку, так что существенного изменения величины по этой статье ждать не приходится. 4. Доходы прямых инвесторов. В связи с тем, что доходы прямых инвесторов (а они преимущественно в сырьевом секторе) связаны с результатами деятельности в предыдущем периоде, то я предполагаю существенный рост выплат прямым инвесторам. Ведь по итогам 2006 года компании сырьевого сектора показали рекордные прибыли. Так что можно прогнозировать прирост выплат на 3-5 млрд. _____________________________________________________________________ Айдархан Кусаинов. Компания «Almagest» 25.03.2007 www.almagest.kz Оценка ситуации на валютном рынке страны. 5. Выплаты по займам. Как видно в 2006 году произошел значительный рост заимствований, практически в этом году было взято нетто-кредитов столько же, сколько за предыдущие три года. Главная часть по их обслуживанию проявится в 2007 году, так что дальнейший рост выплат по обслуживанию займов совершенно очевиден и может составить 1 – 1,5 млрд. долларов США. Суммируя вышесказанное, по пессимистичным оценкам дефицит текущего счета может вырасти с текущих 1000 млрд. до 10-13 млрд. долларов США. Ниже для справки приведены показатели текущего счета. Текущий счет 1999 -235,97 2000 366,31 2001 -1389,52 2002 -1024,34 2003 -272,63 2004 335,43 2005 -724,00 2006 -1000,00 Источником покрытия этого дефицита может служить только дополнительные займы, или прямые иностранные инвестиции. Возможность дополнительных банковских займов таком объеме представляется проблематичной с учетом бурного роста заимствований в 2006 году и избыточной текущей ликвидности банковской системы. Сырьевой сектор занимать также не будет, скорее будет отдавать. По прямым иностранным инвестициям стоит также серьезный вопрос, однако по нефтяным проектам грандиозных инвестиций не предполагается, а инвестиции нефтехимический комплекс, стоит под вопросом на 2007 год. Кроме того, в сырьевом секторе достаточно денег и для инвестирования. Есть также фактор экспансии хозяйствующих субъектов на соседние рынки. Это и КазМунайГаз с проектами в Грузии, Турции, Европе и крупные Казахстанские банки, инвестирующие в рынки СНГ, а также активная позиция КазМунайГаза по приобретению долей в нефтяных проектах (Кашаган, PetroKazakhstan, KazGerMunay) даже если для приобретения долей будет использоваться заемный капитал, тем не менее обслуживание его будет приводить к росту экспорта капитала. Итак, исходя из данных платежного баланса РК и сделанных предположений, в 2007 году страна может столкнуться с трудностями и задействовать резервные активы. Хотя уже сегодня текущий номинальный обменный курс значительно усложняет экспортную позицию казахстанских конечных товаров на мировых рынках. С учетом инфляции тенге за 2004-2006 год (24,3%), инфляция доллара в Казахстане в 2004-2006 году составила 41%. Это значит, что только для сохранения уровня конкурентоспособности казахстанских продуктов конечного передела, мировая инфляция доллара должна была составить те же 41%. _____________________________________________________________________ Айдархан Кусаинов. Компания «Almagest» 25.03.2007 www.almagest.kz Оценка ситуации на валютном рынке страны.