Д.М. Нурхалиева - Фискальная политика государства и ее

advertisement

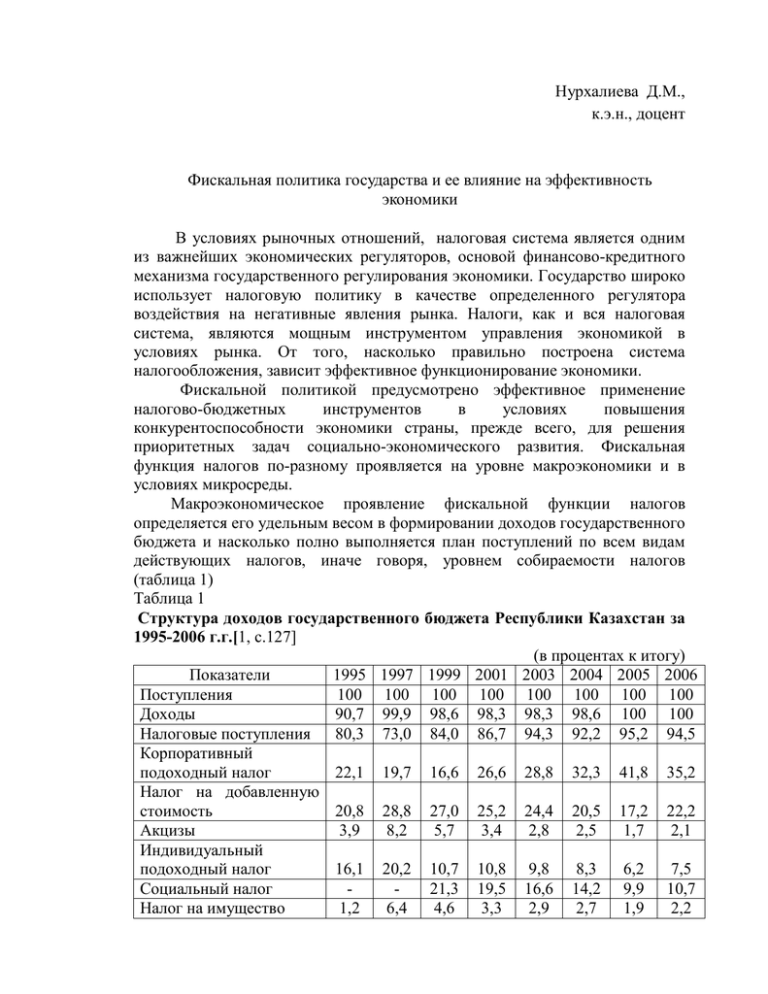

Нурхалиева Д.М., к.э.н., доцент Фискальная политика государства и ее влияние на эффективность экономики В условиях рыночных отношений, налоговая система является одним из важнейших экономических регуляторов, основой финансово-кредитного механизма государственного регулирования экономики. Государство широко использует налоговую политику в качестве определенного регулятора воздействия на негативные явления рынка. Налоги, как и вся налоговая система, являются мощным инструментом управления экономикой в условиях рынка. От того, насколько правильно построена система налогообложения, зависит эффективное функционирование экономики. Фискальной политикой предусмотрено эффективное применение налогово-бюджетных инструментов в условиях повышения конкурентоспособности экономики страны, прежде всего, для решения приоритетных задач социально-экономического развития. Фискальная функция налогов по-разному проявляется на уровне макроэкономики и в условиях микросреды. Макроэкономическое проявление фискальной функции налогов определяется его удельным весом в формировании доходов государственного бюджета и насколько полно выполняется план поступлений по всем видам действующих налогов, иначе говоря, уровнем собираемости налогов (таблица 1) Таблица 1 Структура доходов государственного бюджета Республики Казахстан за 1995-2006 г.г.[1, с.127] (в процентах к итогу) Показатели 1995 1997 1999 2001 2003 2004 2005 2006 Поступления 100 100 100 100 100 100 100 100 Доходы 90,7 99,9 98,6 98,3 98,3 98,6 100 100 Налоговые поступления 80,3 73,0 84,0 86,7 94,3 92,2 95,2 94,5 Корпоративный подоходный налог 22,1 19,7 16,6 26,6 28,8 32,3 41,8 35,2 Налог на добавленную стоимость 20,8 28,8 27,0 25,2 24,4 20,5 17,2 22,2 Акцизы 3,9 8,2 5,7 3,4 2,8 2,5 1,7 2,1 Индивидуальный подоходный налог 16,1 20,2 10,7 10,8 9,8 8,3 6,2 7,5 Социальный налог 21,3 19,5 16,6 14,2 9,9 10,7 Налог на имущество 1,2 6,4 4,6 3,3 2,9 2,7 1,9 2,2 Земельный налог 1,3 Доходы от внешнеэкономической деятельности 16,3 Прочие доходы 18,3 Неналоговые поступления 10,0 Доходы от операций с капиталом 7,9 Полученные официальные трансферты 9,3 Погашения основного долга по ранее выданным из бюджета кредитам - 2,4 1,4 0,9 0,6 0,5 0,3 0,4 3,9 10,3 3,6 9,1 4,1 6,3 4,5 9,5 4,2 14,8 5,7 6,8 9,9 4,5 6,3 3,2 2,3 21,2 9,1 3,5 1,2 1,5 1,6 3,2 0,1 0,7 - - - - 0,8 1,7 1,7 1,4 Как видно из приведенных данных налоговые поступления в доходах государственного бюджета увеличились с 80,3% в 1995 году до 94,5% в 2006 году. Наибольший удельный вес в налоговых поступлениях бюджета занимает корпоративный подоходный налог: в 2006 году он составил 35,2%, что выше на 13,1 пункта, чем в 1995 году. Вторым по значимости является налог на добавленную стоимость: его доля в доходах государственного бюджета составляла 20,8% в 1995 году и 17,2% в 2005 году. Его доля упала по сравнению с 1995 годом в связи со снижением ставки НДС, и совершенствованием методологии его взимания, а также изменением величины минимального оборота с 12000 МРП до 15000 МРП. Однако в 2006 году доля НДС в доходах государственного бюджета возросла по сравнению с 1995 годом на 1,4 пункта, а в сравнении с 2005 годом - на 5 пунктов. Это происходит по двум причинам: производитель оценивает в дальнейшем доход выше тех благ, которых он лишился в связи с налогом и находит невыгодным для себя уклонения от налогов. Таблица 2 – Государственный бюджет в % к ВВП Показатели Доходы Налоговые поступления Корпоративный подоходный налог Налог на добавленную стоимость Индивидуальный подоходный налог Налог на имущество Земельный налог Социальный налог Акцизы 2002 21,7 19,9 5,5 4,7 2,0 0,6 0,1 3,5 0,7 2003 21,8 20,5 5,9 5,0 2,0 0,6 0,1 3,4 0,6 2004 21,9 20,2 6,5 4,1 1,7 0,5 0,1 2,9 0,5 2005 28,1 26,8 11,2 4,6 1,6 0,5 0,1 2,6 0,4 Значительное сокращение количества и видов налогов, упрощение самого механизма изъятия их в бюджет, приближение к международным принципам налогообложения и приведение системы в соответствие с требованиями рыночных отношений резко снизило налоговое бремя в стране и повлияло на стабилизацию деятельности хозяйствующих субъектов и увеличении соответствующих платежей в бюджет (таблица 2). Об этом же свидетельствуют данные таблицы 3. Таблица 3 - Уровень налоговой нагрузки в Республики Казахстан Годы Рост ВВП,% к предыдущему году Дефлятор ВВП, % к предыдущему году Доходы бюджета, % ВВП Налоговые поступления, в % 1995 91,8 260,9 21,8 15,8 1996 100,5 138,9 17,5 12,6 1997 101,7 116,2 24,2 12,2 1998 98,1 105,7 21,9 12,3 1999 102,7 113,3 19,5 16,4 2000 109,8 117,4 22,6 20,2 2001 113,5 110,1 25,1 19,6 2002 109,8 105,8 22,6 19,9 2003 109 111,7 21,8 20,5 2004 108,9 116,1 21,9 20,2 2005 108,7 117,9 28,1 26,8 2006 110,6 120,8 Как видно, из данных таблицы 3 в последние годы доходы бюджета составляют в среднем 22-23% ВВП, что является показателем сравнительно небольшой налоговой нагрузки. Этому способствовало, как было указано выше, не только снижение ставок НДС и совершенствование методологии его взимания, а также уменьшение ставки социального налога, индивидуального подоходного налога, ввод специальных налоговых режимов, освобождение социальной сферы, учреждений образования и некоммерческих организаций от корпоративного подоходного налога. Снижение налогового бремени повысило деловую активность в предпринимательской среде и способствовало повышению эффективности их деятельности. Вместе с тем, недоимка в 2006 году по налогам и обязательным платежам составила 47,9 млрд. тенге, против 40,2 млрд. тенге в 2005 году. Рост недоимки допущен, в основном, по корпоративному подоходному налогу и налогу на добавленную стоимость на произведенные товары, выполненные работы и оказанные услуги на территории Республики Казахстан. Причиной роста недоимки является доначисление налогов на сумму 9,0 млрд. тенге в результате совместных проверок налогоплательщиков налоговыми и правоохранительными органами. (2) Недоимка по обязательным пенсионным взносам в накопительные пенсионные фонды снижена на 1,1 млрд. тенге и составила 6,6 млрд. тенге. Удельный вес недоимок и штрафов в объеме всех налоговых санкций характеризует степень администрирования отдельно взятого налога. Чем выше этот показатель, тем менее эффективно налоговое регулирование, выражающееся в неустойчивости налогового законодательства, налоговой политики, в противоречивости принимаемых законов, в тяжелом налоговом бремени, в усложнении процедуры взимания и уплаты налога. И наоборот, чем ниже этот показатель, тем более эффективен механизм налогового регулирования экономики. С другой стороны, причиной образования недоимок (штрафов, пеней) в бюджет являются умышленные действия налогоплательщиков, скрывающих доходы и имущество от налогообложения либо искажающих бухгалтерскую и налоговую отчетность. Это говорит о том, что не все еще проблемы решены в налоговом администрировании. Поэтому целесообразно рассчитывать эффективность деятельности органов налоговой службы. Эффективность деятельности налоговых органов можно оценить, например, рентабельностью налогов, под которой понимается соотношение затрат на содержание налоговых органов и суммы реальных налоговых поступлений в бюджет. Вместе с тем, по развитию налоговой системы Казахстан занимает ведущие позиции. Это объясняется эффективной с точки зрения инвестиционной привлекательности ставкой налогообложения; жесткой системой контроля государства за нарушениями налогового законодательства; проведением мониторинга налогоплательщиков путем применения системы наблюдений за финансово-хозяйственной деятельностью налогоплательщиков с целью определения их реальной налогооблагаемой базы и проведения анализа обоснованности формирования себестоимости товаров (работ, услуг), соблюдения финансового, валютного законодательства и применяемых рыночных цен. Ужесточение мер финансового и налогового контроля последовало с одновременным снижением основной ставки налога. Кроме того, ужесточение мер налогового контроля за возвратом налогов и проведением встречных проверок до возврата сумм налогов. Необходимо продолжить работу по совершенствованию налогового администрирования. Налоговую политику необходимо направить на стимулирование индустриально-инновационного развития страны, повышение эффективности экономики, сокращение доли теневой экономики и создание рационального баланса налоговой нагрузки в экономике для чего следует провести глубокий анализ по налоговым льготам, оценить степень их влияния на эффективность экономики. В этой связи следует отметить, что срок начала действия льгот для действующих предприятий определен Налоговым кодексом с 1 января года, следующего за годом ввода в эксплуатацию основных фондов. Это означает на практике, что льготы по налогу на имущество будут предоставляться не на всю сумму инвестиций, а уже на остаточную стоимость (то есть за первый год введения основных фондов предприятие заплатит 1%-й налог на имущество в полном размере, начислит амортизацию, а значит, и уменьшит стоимость основных средств). Поэтому срок начала действия преференций следует определить с момента ввода в действие основных фондов. До 2006 года были предусмотрены льготы по налогу на прибыль, а сейчас они отменены. Не в полной мере отражен механизм предоставления льгот по налогу на землю: не отработаны вопросы предоставления земельных участков в длительное или краткосрочное арендное пользование, условия последующего выкупа. Следует отметить также тот факт, что налоги тесно связано с бухгалтерским учетом, при ведении которого с 2006 года используются международные стандарты составления финансовой отчетности (МСФО). В этой связи есть некоторые несостыковки между МСФО и Налоговым кодексом, что затрудняет работу бухгалтеров при представлении финансовой отчетности. Поэтому необходимо решать и эти вопросы. Мировая практика выработала оптимальный комплекс принципов организации системы налогового регулирования. К ним относятся: - применение налоговых льгот не должно носить избирательного характера и неэкономического принуждения, им по своей природе чужд чисто административный характер действия; - инвестиционные льготы должны предоставляться исключительно группам плательщиков, обеспечивающим выполнение государственных инвестиционных программ и заданные объемы производства; - применение льгот не должно наносить существенный ущерб государственным доходам и экономическим интересам; - порядок действия налоговых льгот должен определяться законом и не должен подвергаться существенным корректировкам на местном уровне. Таким образом, налоговое регулирование, производимое через экономически обоснованную систему налоговых льгот, представляет собой взаимообусловленный комплекс налоговых преференций стратегического действия, компенсирующий финансовые потери при выпуске новой конкурентоспособной продукции, модернизации технологических процессов, становлении среднего собственника в производственной сфере. Наиболее перспективной формой налогового регулирования считается инвестиционный налоговый кредит. Предоставление такого кредита не меняет принципиальных основ налогообложения, но в то же время позволяет корректировать инвестиционный климат и общее состояние рынка. В отечественной налоговой практике отсутствует прямой закон об инвестиционном налоговом кредите, что затрудняет его широкое применение. Действующий Налоговый кодекс устанавливает отношения инвестиционных налоговых преференций, которые предоставляются по корпоративному подоходному налогу, земельному налогу и налогу на имущество. В зависимости от способов реализации налоговое регулирование подразделяется на две взаимодействующие сферы: 1) подсистема налоговых льгот; 2) подсистема налоговых санкций. Оптимальное сочетание этих двух подсистем обеспечивает гибкость налогообложения и, в конечном итоге, успех налоговой политики. Текущие корректировки техники взимания налогов действительно позволяют влиять на развитие экономической конъюнктуры. Стимулируя инвестиции, налоги способны позитивно изменить экономическую структуру всего общественного воспроизводства. Это влияние осуществляется, во-первых, за счет уменьшения налоговых ставок, предоставления различных налоговых преференций, а, во-вторых, посредством налогового санкционирования, которое является способом пресечения налоговых правонарушений. В качестве основных направлений налоговой реформы в Республике Казахстан предлагаются следующие: - стимулирование рыночных отношений путем активной поддержки частного бизнеса; - стимулирование реинвестирования получаемых доходов в предпринимательскую деятельность; - создание механизма защиты доходов от двойного, тройного налогообложения; - создание единой шкалы налогообложения независимо от источника получения дохода; - стремление к творческому использованию мирового опыта построения системы налогообложения. Список использованных источников: 1. Статистический ежегодник Казахстана: Алматы: Агентство Республики Казахстан по статистике, 2006, 2007 годы 1. Отчет Министра Финансов Н. Коржовой «Об исполнении Республиканского бюджета за 2006 год»