ФИНАНСЫ, ДЕНЕЖНОЕ ОБРАЩЕНИЕ И КРЕДИТ Д

advertisement

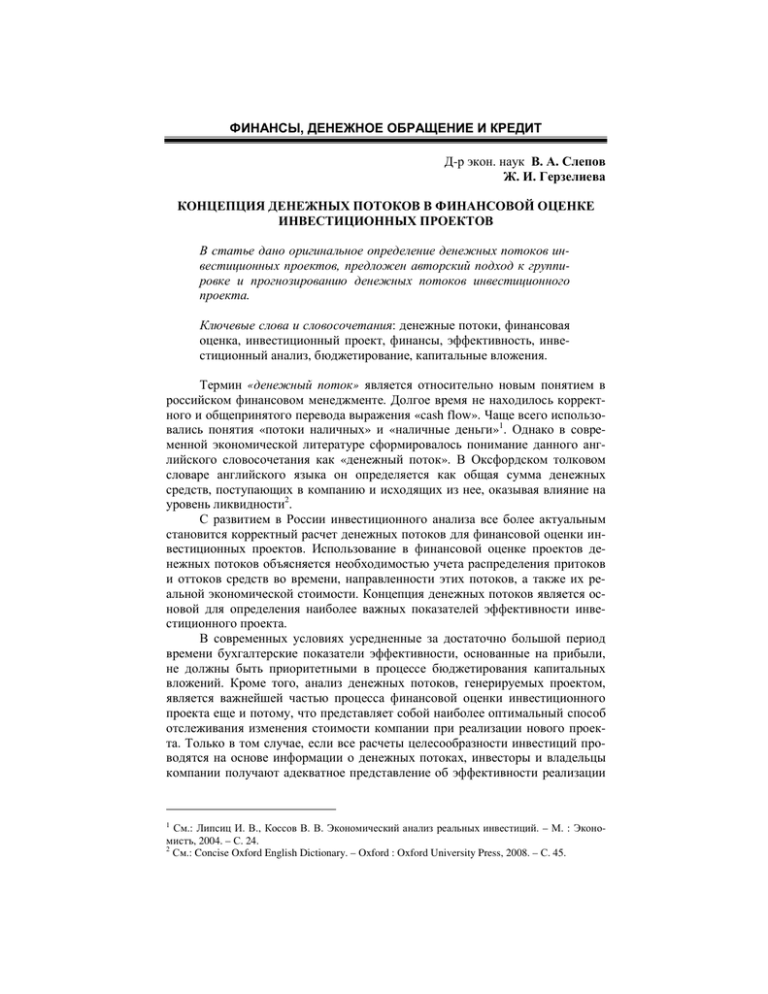

ФИНАНСЫ, ДЕНЕЖНОЕ ОБРАЩЕНИЕ И КРЕДИТ Д-р экон. наук В. А. Слепов Ж. И. Герзелиева КОНЦЕПЦИЯ ДЕНЕЖНЫХ ПОТОКОВ В ФИНАНСОВОЙ ОЦЕНКЕ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ В статье дано оригинальное определение денежных потоков инвестиционных проектов, предложен авторский подход к группировке и прогнозированию денежных потоков инвестиционного проекта. Ключевые слова и словосочетания: денежные потоки, финансовая оценка, инвестиционный проект, финансы, эффективность, инвестиционный анализ, бюджетирование, капитальные вложения. Термин «денежный поток» является относительно новым понятием в российском финансовом менеджменте. Долгое время не находилось корректного и общепринятого перевода выражения «cash flow». Чаще всего использовались понятия «потоки наличных» и «наличные деньги»1. Однако в современной экономической литературе сформировалось понимание данного английского словосочетания как «денежный поток». В Оксфордском толковом словаре английского языка он определяется как общая сумма денежных средств, поступающих в компанию и исходящих из нее, оказывая влияние на уровень ликвидности2. С развитием в России инвестиционного анализа все более актуальным становится корректный расчет денежных потоков для финансовой оценки инвестиционных проектов. Использование в финансовой оценке проектов денежных потоков объясняется необходимостью учета распределения притоков и оттоков средств во времени, направленности этих потоков, а также их реальной экономической стоимости. Концепция денежных потоков является основой для определения наиболее важных показателей эффективности инвестиционного проекта. В современных условиях усредненные за достаточно большой период времени бухгалтерские показатели эффективности, основанные на прибыли, не должны быть приоритетными в процессе бюджетирования капитальных вложений. Кроме того, анализ денежных потоков, генерируемых проектом, является важнейшей частью процесса финансовой оценки инвестиционного проекта еще и потому, что представляет собой наиболее оптимальный способ отслеживания изменения стоимости компании при реализации нового проекта. Только в том случае, если все расчеты целесообразности инвестиций проводятся на основе информации о денежных потоках, инвесторы и владельцы компании получают адекватное представление об эффективности реализации 1 См.: Липсиц И. В., Коссов В. В. Экономический анализ реальных инвестиций. – М. : Экономистъ, 2004. – С. 24. 2 См.: Concise Oxford English Dictionary. – Oxford : Oxford University Press, 2008. – С. 45. 38 Вестник РЭУ ● 2012 ● № 2 проекта, увеличении стоимости компании и благосостояния ее владельцев и инвесторов. Анализ отечественной и зарубежной экономической литературы, посвященной инвестиционному проектированию, показывает, что денежные потоки инвестиционного проекта: ‒ состоят из двух элементов – поступлений (притоков) и выплат (оттоков) денежных средств; ‒ распределены во времени и пространстве; ‒ имеют идентифицируемую направленность движения (исходящий и входящий денежный поток); ‒ возникают на всех стадиях жизненного цикла инвестиционного проекта; ‒ позволяют учитывать фактор времени путем приведения денежных потоков к базисному (начальному) моменту времени путем дисконтирования; ‒ свободны от интерпретационных ошибок, возникающих в бухгалтерском учете. Особенно это касается компаний, составляющих финансовую отчетность в соответствии с международными стандартами финансовой отчетности (МСФО). Таким образом, под термином «денежные потоки инвестиционного проекта» следует понимать возникающие на всех стадиях жизненного цикла проекта в определенные моменты времени притоки и оттоки денежных средств, реальная экономическая стоимость которых может быть оценена при помощи дисконтирования. В такой интерпретации основное внимание акцентируется на следующих содержательных моментах: 1) прохождении капиталом инвестиционного проекта определенных стадий его реализации и функционирования; 2) периодичности возникновения денежных потоков; 3) оценке стоимости денежных потоков. Если инвестиционный проект интегрирован в уже функционирующую компанию, то при принятии решения о его реализации или отклонении необходимо введение понятия релевантных денежных потоков (relevant cash flows). Релевантный (приростной – incremental или предельный – marginal) денежный поток инвестиционного проекта – это поток, изменяющий (увеличивающий или уменьшающий) общий денежный поток компании в результате принятия решения о реализации данного проекта. Он определяется как разность между общими денежными потоками компании в целом за определенный промежуток времени в случае реализации проекта и в случае отказа от него1. Распространенным является ошибочное сравнение потоков компании до и после принятия решения об осуществлении проекта, в то время как определение приростных потоков происходит по схеме сравнения денежного потока 1 См.: Басовский Л. Е., Басовская Е. Н. Экономическая оценка инвестиций. – М. : Инфра-М, 2007. – С. 97. Слепов В. А. и др. Концепция денежных потоков в финансовой оценке инвестиционных проектов 39 компании, генерируемого при реализации проекта, и денежного потока компании без его реализации (схема with versus without). Финансовая оценка релевантных денежных потоков должна осуществляться на основе системы принципов. Принцип автономности предполагает, что конкретный инвестиционный проект оценивается обособленно от какой-либо другой деятельности компании или иных его проектов, но с учетом побочных или синергетических эффектов. Принцип учета синергетических эффектов заключается в том, что все косвенные или синергетические эффекты (как положительные, так и отрицательные) должны быть включены в расчет денежного потока инвестиционного проекта. Принцип альтернативных издержек указывает на то, что финансовая оценка инвестиционных проектов должна проводиться с учетом всех значимых альтернативных затрат. Альтернативные издержки в рамках бюджетирования капитальных вложений представляют собой упущенный экономический эффект от лучшего альтернативного использования отвлекаемых на проект ресурсов компании. Принцип разграничения инвестиционных и финансовых решений состоит в том, что при финансовой оценке инвестиционных проектов необходимо разделение денежных потоков проекта и денежных потоков от финансовой деятельности компании. Так, затраты на обслуживание кредитов, займов и выпущенных компанией долговых ценных бумаг, а также выплаты дивидендов учитываются при определении величины ставки дисконтирования, используемой для расчетов основных показателей эффективности. Включение данных оттоков от финансовой деятельности в расчет денежных потоков повлечет за собой ошибку двойного счета. Для финансовой оценки инвестиционных проектов используется группировка их денежных потоков (таблица). В российской практике в общем денежном потоке инвестиционного проекта выделяются частные потоки, подразделяющиеся по видам деятельности (инвестиционной, операционной и финансовой). Данный вариант отражает классическую классификацию денежных потоков любой компании. Однако он в ряде случаев не учитывает специфику инвестиционного проектирования. Так, обязательное включение в общий денежный поток всех поступлений и выплат, связанных с финансовой деятельностью, нарушает принцип разграничения инвестиционных и финансовых решений. И хотя в Методических рекомендациях по оценке эффективности инвестиционных проектов приведена оговорка о том, что к «финансовой деятельности относятся операции со средствами, внешними по отношению к инвестиционному проекту, … и … учитываются … только на этапе оценки эффективности участия в проекте»1, другие источники зачастую пропускают это важное замечание. 1 См.: Методические рекомендации по оценке эффективности инвестиционных проектов (вторая редакция). Официальное издание. – М. : Экономика, 2000. – С. 9. 40 Вестник РЭУ ● 2012 ● № 2 Сравнение отечественного и зарубежного подходов к классификации денежных потоков инвестиционного проекта Отечественный подход 1. Денежные потоки от операционной деятельности. 1.1. Притоки: ‒ выручка от реализации продукции, работ, услуг; ‒ внереализационные поступления; ‒ прочие поступления. 1.2. Оттоки: ‒ приобретение сырья и материалов; ‒ оплата труда; ‒ начисления на оплату труда; ‒ отчисления в бюджет и внебюджетные фонды; ‒ прочие производственные выплаты. 2. Денежные потоки от инвестиционной деятельности. 2.1. Притоки: ‒ поступления от долгосрочных финансовых вложений; ‒ поступления от реализации активов. 2.2. Оттоки: ‒ приобретение основных средств и нематериальных активов; ‒ затраты на формирование оборотного капитала на инвестиционной стадии проекта; ‒ ликвидационные расходы; ‒ другие единовременные выплаты. 3. Денежные потоки от финансовой деятельности. 3.1. Притоки: ‒ поступления от продажи ценных бумаг; ‒ получение долгосрочных и краткосрочных кредитов и займов; ‒ прочие финансовые поступления (субсидии, субвенции, дотации и др.). 3.2. Оттоки: ‒ затраты на возврат и обслуживание кредитов, займов и выпущенных компанией долговых ценных бумаг; ‒ выплаты дивидендов собственникам на вложенный капитал (акции, паи) Зарубежный подход 1. Капитальные денежные потоки. 1.1. Первоначальные инвестиции. Оттоки: ‒ приобретение или создание активов; ‒ затраты на ввод в эксплуатацию основных средств; ‒ затраты на обеспечение проекта необходимым оборотным капиталом. 1.2. Дополнительные инвестиции. Оттоки: ‒ обновление или увеличение чистого оборотного капитала. 1.3. Терминальные денежные потоки. Притоки: ‒ реализация действующего проекта; ‒ получение ликвидационной стоимости активов с учетом налогообложения; ‒ возмещение чистого оборотного капитала. Оттоки: ‒ затраты на ликвидацию или снос активов; ‒ выплаты по восстановлению окружающей среды и территории; ‒ выходное пособие персонала. 2. Операционные денежные потоки. Притоки: ‒ выручка от реализации продукции (или услуг); ‒ внереализационные поступления; ‒ прочие поступления. Оттоки: ‒ приобретение сырья, материалов; ‒ затраты на маркетинг и рекламу; ‒ оплата труда; ‒ страховые и налоговые платежи; ‒ прочие производственные издержки Слепов В. А. и др. Концепция денежных потоков в финансовой оценке инвестиционных проектов 41 Зарубежный подход включает в состав денежных потоков инвестиционного проекта первоначальные инвестиции (initial investments), дополнительные инвестиции (additional investments), денежные потоки в период ликвидации объектов инвестирования (терминальные потоки – terminal cash flows) и операционные потоки денежных средств (operating cash flows). Первые три вида денежных потоков в свою очередь могут быть объединены в группу капитальных денежных потоков (capital cash flows). Первоначальные инвестиции представляют собой наиболее существенную часть капитального денежного потока и включают начальные затраты на создание основных фондов. Дополнительные инвестиции направляются на обновление или увеличение оборотного капитала проекта, а терминальные денежные потоки возникают в конце его жизненного цикла. Операционные денежные потоки образуются в ходе функционирования объекта, созданного в результате реализации проекта. Зарубежный подход ориентирован на специфику инвестиционных проектов, учитывает денежные потоки, формируемые проектом в течение всего его жизненного цикла, принимает во внимание необходимость разграничения финансовых и инвестиционных решений, что гарантирует отсутствие в расчетах ошибок двойного счета. Недостатком данного подхода является полное исключение потоков из финансовой деятельности, что, по нашему мнению, недостаточно справедливо, например, для экономически обособленных проектов, имеющих собственную систему финансирования, денежные потоки которой не «растворяются» внутри действующей компании и могут быть выявлены. На рисунке представлена авторская комплексная группировка денежных потоков стандартного инвестиционного проекта. Предложенная группировка включает в состав денежных потоков инвестиционного проекта инвестиции в реализацию проекта, ежегодные денежные потоки в период функционирования проекта и терминальные денежные потоки. Инвестиции в реализацию проекта состоят из единовременных затрат, осуществляемых на предынвестиционной и инвестиционной стадиях1. Ежегодные денежные потоки подразделены по видам деятельности созданного в результате реализации проекта объекта: операционной, инвестиционной и финансовой деятельности для экономически обособленных проектов. При этом к финансовым денежным потокам проекта не отнесены процентные выплаты по долговым обязательствам и дивиденды собственникам компании в соответствии с принципом разграничения инвестиционных и финансовых решений. Следующим важным вопросом в финансовой оценке инвестиционного проекта является прогнозирование его денежных потоков. Если денежный поток оценен недостоверно, то принятое бизнес-решение может оказаться нерациональным. 1 См.: Марголин А. М. Экономическая оценка инвестиционных проектов. – М. : Экономика, 2007. – С. 53. Денежные потоки инвестиционного проекта Оттоки Инвестиции в реализацию проекта – расходы на проектно-изыскательские работы; – приобретение основных средств и нематериальных активов; – затраты на формирование оборотного капитала Ежегодные денежные потоки в период функционирования проекта Для экономически обособленных проектов Денежные потоки от инвестиционной деятельности Оттоки – приобретение внеоборотных активов; – затраты на увеличение чистого оборотного капитала; – долгосрочные финансовые вложения Притоки – поступления от реализации основных средств и нематериальных активов; – поступления от долгосрочных финансовых вложений; – прочие поступления Денежные потоки от операционной деятельности Притоки – выручка от реализации продукции, работ, услуг; - внереализационные поступления; – прочие поступления Притоки – продажа проекта; – ликвидационная стоимость внеоборотных активов; – возмещение чистого оборотного капитала Денежные потоки от финансовой деятельности Оттоки – оплата счетов поставщиков; – оплата труда; – выплата премий и штрафов; – отчисления в бюджет и внебюджетные фонды; – прочие производственные выплаты Терминальные денежные потоки Оттоки – погашение займов, выпущенных компанией ценных бумаг и возврат кредитов; – краткосрочные финансовые вложения Оттоки – издержки ликвидации, демонтажа основных средств, очистки территории; – расходы на восстановление окружающей среды; – выплата налога на продажу активов; – компенсационные выплаты сотрудникам Рис. Группировка денежных потоков инвестиционного проекта Притоки – поступления от эмиссии акций, облигаций, векселей к оплате; – получение долгосрочных и краткосрочных кредитов и займов; – целевое финансирование Слепов В. А. и др. Концепция денежных потоков в финансовой оценке инвестиционных проектов 43 По нашему мнению, для прогнозирования денежных потоков необходимо применение алгоритма, сочетающего количественные и качественные (или экспертные) прогнозные методики. В качестве количественных методов предлагается использовать: 1) регрессионный анализ, определяющий уравнение регрессии; 2) экстраполяцию рядов динамики с помощью моделей скользящей средней для кратко- и среднесрочного прогнозирования; 3) эконометрические модели (ARCH, GARCH, ARIMA), позволяющие осуществить сложные финансово-математические расчеты. В качестве экспертных методов целесообразно применение методик, основанных на индивидуальных (выборочный опрос) и групповых (метод Дельфи, метод номинальной группы, метод экспертных оценок) исследованиях субъективных мнений. Преимуществом данного подхода является его комплексность, выражающаяся в том, что количественные методы обеспечивают математическую составляющую прогноза, основанную на статистических данных, в то время как качественные позволяют финансовому менеджменту компании дополнить и скорректировать выявленные результаты с учетом совокупности мнений экспертов. Финансовая оценка инвестиционных проектов представляет собой важнейшую стадию процесса бюджетирования капитальных вложений, позволяющую определить, является ли рассматриваемый проект финансово эффективным, и выявить риски, связанные с его реализацией. Денежные потоки инвестиционного проекта – это фундамент процедуры его финансовой оценки. Выводы, сделанные на основе недостоверных данных о денежных потоках проекта, с большой вероятностью могут оказаться ошибочными. Поэтому дальнейшее совершенствование теории и методологии выявления, группировки и прогнозирования денежных потоков инвестиционного проекта с учетом российских особенностей представляется необходимым и в крайней степени актуальным для повышения качества инвестиционно-финансового проектирования в России. Список литературы 1. Басовский Л. Е., Басовская Е. Н. Экономическая оценка инвестиций. – М. : Инфра-М, 2007. 2. Бригхэм Ю., Эрхардт М. Финансовый менеджмент. – СПб. : Питер, 2009. 3. Ванхорн Дж. К., Вахович Дж. М. Основы финансового менеджмента. – М. : Вильямс, 2008. 4. Гитман Л. Дж., Джонк М. Д. Основы инвестирования. – М. : Дело, 1997. 5. Лимитовский М. А. Инвестиционные проекты и реальные опционы на развивающихся рынках. – М. : Дело, 2004. 6. Слепов В. А., Шубина Т. В. Финансы организаций (предприятий). – М. : Магистр, 2011. 7. Тихомиров Н. П. Методы оценки эффективности инвестиционных проектов в реальном секторе экономики в условиях неопределенности исходной информации // Вестник Российской экономической академии имени Г. В. Плеханова. – 2011. – № 6 (42).