АНАЛИЗ РАВНОВЕСНЫХ КРЕДИТНЫХ КОНТРАКТОВ С

advertisement

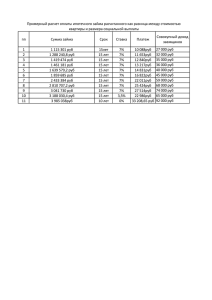

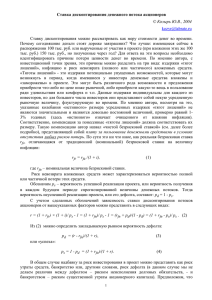

АНАЛИЗ РАВНОВЕСНЫХ КРЕДИТНЫХ КОНТРАКТОВ С УЧЕТОМ АСИММЕТРИЧНОЙ ИНФОРМАЦИИ Дзугкоева Ольга Геннадиевна, доцент кафедры Финансов и налогообложения ФГАОУ ВПО «Северо-Кавказский федеральный университет», канд.соц.наук, Агаян Шушаник Ашотовна, доцент кафедры Финансов и налогообложения ФГАОУ ВПО «Северо-Кавказский федеральный университет», канд.соц.наук, Пирская Елена Владимировна, доцент кафедры Финансов и налогообложения ФГАОУ ВПО «Северо-Кавказский федеральный университет», канд.экон.наук, in63@mail.ru Аннотация: В работе выяснены особенности равновесных кредитных контрактов с учетом асимметричной информации. Ключевые слова: кредитный рынок, заемщики, равновесие, риск Abstract. The paper analyses the peculiarities of credit contracts taking account of asymmetric information. Keywords: credit market, borrowers, equilibrium, risk В работе [1] проведено исследование влияния асимметричной информации, касающейся издержек дефолта, на равновесные характеристики кредитного рынка. Предложенная модель предсказывает необходимость ценовой премии для займов с высоким отношением суммы кредита к первоначальной стоимости обеспечения кредита и указывает, что разделение заемщиков на указанные типы является источником этой премии. В этой работе проанализировано влияние информационной асимметрии на равновесные характеристики. Изменения параметров задачи влияют на равновесный ипотечный контракт, и характер этого влияния можно выяснить из выражений B* P C , P P 2 Z * 1 2 2 (1) C2 2P P . (2) Во-первых, с ростом терпеливости заемщиков (т.е. при увеличении ) отношение увеличивается, а значения В* и Z* уменьшаются, так что B * Z * 0, 0. (3) Поскольку более терпеливый заемщик придает большее значение будущему благосостоянию, он старается сократить В, что приводит к меньшему размеру кредита. Этот вывод имеет следующую графическую интерпретацию: поскольку кривые безразличия становятся более пологими с ростом , это сдвигает точку касания вниз по кривой отсутствия прибыли. Напротив, по мере увеличения фактора дисконтирования кредитора он придает большее значение будущему доходу, и В* и Z* возрастают. Если издержки дефолта С увеличивается, то, как видно из (1), В* снижается. Однако влияние С на Z* зависит от относительных величин и . При 2 коэффициент при выражении C2 2P P в (2) положителен, и Z* возрастает с ростом С. Если 2 , то этот коэффициент отрицателен, и Z* уменьшается при увеличении С. Суммируя сказанное, получаем Z * 0, если 2 B * C 0; * . C Z 0, если 2 C (4) Изменения в распределении стоимости недвижимости также оказывают влияние на равновесный контракт. Изменение в распределении, оставляющее прежним математическое ожидание стоимости недвижимости, которое приводит к увеличению P и понижению P , приводит к увеличению В*. Влияние такого изменения на Z* зависит от знака коэффициента при C2 выражении в (2). Если 2 , то указанное выше изменение 2P P распределения уменьшает (увеличивает) Z*. Напротив, сдвиг вправо в распределении при одинаковом увеличении P и P , приводит к росту В* и Z*. В этом случае более благоприятное распределение стоимости недвижимости, уменьшающее вероятность дефолта, увеличивает оптимальный размер кредита, что влечет и рост суммы долга. Наконец, полезно дать характеристику решения в точке касания в общем случае. Приравнивая выражения B Z MRS u u const UZ UB 1 P 0 f P dP B C и MRS L 1 , B P f P dP Cf B C B C для наклона кривой безразличия и кривой отсутствия прибыли, получаем уравнение для определения В P f P dP Cf B C 0 . (5) B C Условие , упоминаемое ранее в отношении (1), должно выполняться в (5) во избежание определенного дефолта. Это условие следует из того, что решение В* уравнения (5) должно удовлетворять неравенству B * C P , обеспечивающему положительность интеграла в (5) (и соответственно вероятность погашения кредита). Интуитивное объяснение условия 0 состоит в различии между выражениями B Z MRS u u const UZ UB 1 P 0 f P dP B C и MRS L 1 , B P f P dP Cf B C B C ~ возникающем в силу того, что увеличение P не влияет на полезность заемщиков, однако понижает прибыль кредитора. Для уравнивания наклонов кривых указанное различие должно быть компенсировано различием факторов дисконтирования. Условие оптимума, соответствующего (5), определяется неравенством f B C Cf B C 0 , которое удовлетворяется, если плотность распределения f достаточно пологая. Естественно, это условие более строгое, чем предыдущее условие выпуклости кривых равной прибыли. Кроме того, можно показать, что результаты сравнительно-статического анализа влияния и на В* и Z* при плотности распределения общего вида аналогичны результатам анализа при однородной плотности распределения: обе эти переменные уменьшаются с ростом и увеличиваются с ростом . Хотя влияние издержек дефолта неоднозначно при плотности распределения общего вида, можно показать, что сдвиг вправо в плотности распределения вероятностей стоимости недвижимости, как и при однородной плотности, также приводит к росту В* и Z*. После того, как равновесный контракт для заемщиков r определен, условия r Z r , Br 0; s Z s , Bs 0 , ur Z r , Br ur Z s , Bs могут быть использованы для определения равновесного контракта заемщиков типа s. Он расположен в точке, в которой кривая безразличия типа r, проходящая через точку Z *r , B *r , пересекает кривую отсутствия прибыли типа s. Этот контракт, обозначенный Z€s , B€s , показан на рис. 1. B Z *r , B *r Z *s , B *s Z€ , B€ s s Z Рис. 1. Равновесные контракты с учетом асимметричной информации Поскольку контракты Z *r , B *r и Z€ , B€ удовлетворяют s s условиям совместимости, каждый из них выбирается тем типом заемщиков, для которого он предназначен. Более того, результирующая прибыль равна нулю в каждом случае. Рассмотрим свойства равновесия кредитного рынка. Первая важная черта этого равновесия состоит в том, что заемщики типа r (т.е. более склонные к дефолту) не подвержены влиянию асимметричной информации; их равновесные ипотечные контракты соответствуют оптимуму. Заемщики типа s (менее склонные к дефолту), напротив, получают контракты, худшие, чем соответствующие оптимуму. Это ухудшение возникает в силу того, что , контракт Z€s , B€s лежит на более высокой кривой безразличия, чем контракт Z *s , B *s что соответствует более низкой полезности. Таким образом, заемщики типа s не имеют возможности удовлетворить свой спрос на ипотечный кредит. Вместо того, чтобы получить кредит в размере Z *s , заемщик типа s должен довольствоваться займом меньшего размера Z€ s . Заемщики типа r, напротив, получают кредит в сумме Z *r , который полностью удовлетворяет их спрос, однако издержки кредитора по их обслуживанию выше. Таким образом, асимметричная информация приводит к одному из видов кредитного ограничения. На рис. 2 показана зависимость равновесного отношения суммы кредита к стоимости недвижимости от вероятности дефолта. Дальнейшие выводы связаны с анализом ипотечной процентной ставки. Как отмечалось выше, процентная соотношением 1 i B Z ставка i определяется а на рис. 1 она соответствует тангенсу угла наклона отрезка, соединяющего начало координат с точкой (B, Z) на плоскости, к оси Z. Поскольку линейная часть кривой отсутствия прибыли имеет наклон 1 1 (как показано ранее), отсюда следует, что тангенс угла наклона этого отрезка всегда превосходит единицу, обеспечивая условие i>0. Сравнивая соответствующие наклоны на рис. 1, получаем, что процентная ставка по контракту Z *r , B *r существенно выше, чем процентная ставка по контракту Z€s , B€s . Z P0 1,0 1 2 3 0,9 0,8 4 0,7 0,6 0 0,025 0,050 0,075 0,100 Prdef Рис. 2. Зависимость вероятности дефолта от отношения суммы кредита к стоимости недвижимости; 1, - r =0,4; 2, - r =0,3; 3, - r = 0,2; 4, - r =0,4. Источник: авторские расчеты и данные Ambrose B.W., Sanders A.B. Commercial mortgage – backed securities: prepayment and default // J. Real Estate Finance & Economics – 2003. – V. 26, №2. – Р. 179-196 С этой точки зрения различие в процентных ставках может рассматриваться как средство достижения разделения заемщиков на типы. Большой кредит (например, Z *r ) предполагает высокую процентную ставку, и это отпугивает заемщиков типа s от его выбора. Вместо этого он выбирает кредит меньшего размера Z€ s , который предполагает более низкую процентную ставку. Заемщик типа r, напротив, находит большие и малые займы одинаково привлекательными, несмотря на более высокую процентную ставку первого из них, но выбирает займ большего размера. Причина безразличия заемщиков типа r в том, что большая вероятность его дефолта означает, что его возможность реальной выплаты высокой процентной ставки ниже. Как обсуждалось ранее, различие в процентных ставках может соответствовать использованию страхования ипотечного кредита для больших займов. С этой точки зрения модель предсказывает, что только заемщики, использующие страхование ипотечного кредита, являются заемщиками типа r, находящими дополнительные затраты на страхование приемлемыми при условии их высокой вероятности дефолта. Заемщики типа s выбирают займы меньшего размера, не требующие страхования. Несмотря на этот вывод, следует заметить, что высокие процентные ставки для больших займов могут возникать без предположения о различиях в издержках дефолта. Для того чтобы убедиться в этом, предположим, что издержки дефолта одинаковы для всех заемщиков, что предполагает общую кривую отсутствия прибыли, однако их факторы дисконтирования различаются. Обращаясь к неравенствам (4), можно увидеть, что размер кредита будет больше для заемщиков с меньшими факторами дисконтирования, что отражает их меньшую терпеливость. Но поскольку кривая отсутствия прибыли является выпуклой при однородных плотностях распределений вероятности цены недвижимости, большие займы и в этом случае предусматривают более высокие процентные ставки. Однако, поскольку размеры кредитов лежат на общей кривой равной прибыли, различия в процентных ставках между ними малы по сравнению с соответствующими рис. 1 (последнее различие отражает как выпуклость кривых отсутствия прибыли, так и то, что большие кредиты, выбираемые заемщиковми типа r , лежат на более высокой кривой). Поэтому, в отличие от вариаций фактора дисконтирования среди заемщиков, различия в издержках дефолта способны генерировать существенные различия процентных ставок между большими и малыми займами. Развивая предыдущую идею, предположим, что заемщики различаются как факторами дисконтирования, так и издержками дефолта. Другими словами, предположим, что среди заемщиков типа r имеются как терпеливые, так и нетерпеливые индивидуумы, и такая же ситуация имеет место среди заемщиков типа s. В этом случае предложенная модель приводит к дополнительным полезным выводам, что иллюстрируется рис. 3. В равновесии условие совместимости будет превращаться в условие связи только для наиболее терпеливого заемщиков типа r, которому будет безразличен выбор между контрактом, соответствующим оптимуму первого порядка, и контрактом Z€s , B€s , предлагаемым заемщиком типа s. Менее терпеливые заемщики типа r, контракты которых, соответствующие оптимуму первого порядка, лежат выше на кривой отсутствия прибыли, строго предпочитают эти контракты контрактам Z€s , B€s . B Z€ , B€ s s Z Рис. 3. Равновесие в условиях, когда заемщики различаются как факторами дисконтирования, так и издержками дефолта При наличии различия в факторах дисконтирования контракты, имеющие оптимум первого порядка, различаются среди заемщиков типа s, что иллюстрируется точками на нижней кривой отсутствия прибыли на рис. 3. Несмотря на это различие, заемщики типа s в равновесии все получают один и тот же ипотечный контракт Z€s , B€s . Хотя заемщики типа s вновь не имеют возможности удовлетворить свой спрос на ипотечный кредит, рынок в данном случае оказывается неспособным адекватно ответить на гетерогенность их спроса. Заемщики типа s все получают одинаковый контракт, в то время как заемщиком типа r предлагается выбор контрактов в зависимости от их фактора дисконтирования. Этот вывод меняется, если некоторые заемщики типа s настолько терпеливы, что их контракт, соответствующий оптимуму, лежит слева от точки Z€s , B€s на кривой отсутствия прибыли типа s. Такие заемщики не испытывают влияния информационной асимметрии, получая в равновесии контракты, соответствующие оптимуму первого порядка. Заключительный вывод состоит в том, что заемщик типа r имеет в равновесии более высокую вероятность дефолта, чем заемщик типа s. Это происходит потому, что вероятность погашения кредита, которая равна P f P dP , B C меньше для заемщиков типа r, для которого в равновесии малые значения С сопровождаются большими значениями В. Поэтому большие значения В усиливают эффект низких издержек дефолта заемщиков типа r, приводя к тому, что вероятность дефолта в равновесии заемщиков типа r выше, чем заемщиков типа s. Литература 1. Муртазова Л.А., Асрян Г.А., Вирабова М.Р. информации влияние асимметричной на равновесные характеристики кредитного рынка // Управление экономическими системами (электронный научный журнал), 2014. - № 3 (63). 2. Деньги, кредит, банки / Под ред. проф. О.И.Лаврушина. - М.: Финансы и статистика, 2002. 3. Четыркин Е.М. Финансовая математика. - М.: «Дело», 2002.