Е.В. Балацкий

advertisement

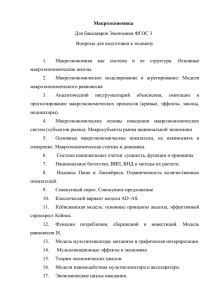

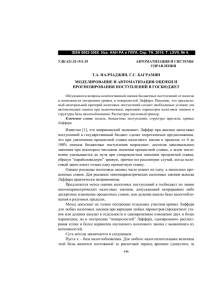

Е.В. Балацкий АНАЛИЗ ВЛИЯНИЯ НАЛОГОВОЙ НАГРУЗКИ НА ЭКОНОМИЧЕСКИЙ РОСТ С ПОМОЩЬЮ ПРОИЗВОДСТВЕННО-ИНСТИТУЦИОНАЛЬНЫХ ФУНКЦИЙ1 В статье предлагается простой алгоритм отыскания фискальных точек Лаффера 1-го и 2-го рода, основанный на использовании эконометрических зависимостей. Предложенный метод апробирован на ретроспективных статистических рядах экономических показателей США, Швеции, Великобритании и России. Показано, что для российской кризисной экономики переходного периода фискальный фактор не имел решающего значения. В настоящее время интерес к исследованию роли фискальных факторов государственного регулирования продолжает возрастать. Пристальное внимание уделяется свойствам кривой А. Лаффера. Однако общим недостатком работ такого рода является, пожалуй, их чрезмерное теоретизирование, что в подавляющем большинстве случаев отрицает возможность проведения корректных прикладных расчетов. Это затрудняет проведение макроэкономического анализа и формирование прогнозов развития национальной экономики. Между тем практика макроэкономических решений настоятельно требует создания инструментария, который позволил бы с достаточной степенью достоверности оценивать эффективность фискальной политики государства с точки зрения ее воздействия на уровень деловой активности в стране. Фактически речь идет об инструментарии, позволяющем определять форму производственной и фискальной кривых и оценивать точки перегиба на них, т. е. точки Лаффера 1-го и 2-го рода соответственно. Не предпринимая исторического экскурса в теорию налогообложения, отметим следующий интересный факт. Идея существования некоего оптимального уровня налоговой нагрузки первоначально возникла в США в виде концепции кривой Лаффера. Однако впоследствии данная концепция использовалась в основном в качестве одного из элементов более общих экономико-математических моделей. В этом русле лежат, в частности, работы Дж. Бьюкенена, Г. Мониссена и др. [1-4]. В настоящее время представители западной экономической науки довольно критично оценивают концепцию кривой Лаффера. На этом фоне чрезвычайно контрастно смотрятся многочисленные работы российских экономистов, посвященные подробному изучению геометрических свойств этой кривой. Достаточно указать, что именно в трудах отечественных исследователей возникло само понятие точки Лаффера [5]. Впоследствии это понятие неоднократно уточнялось [6-9], в частности, путем введения точек Лаффера 1-го и 2-го рода [8]. Параллельно шла разработка различных методов и алгоритмов их идентификации [8, 10]. Настоящая статья представляет собой очередной шаг к определению инструментальной базы макроэкономической концепции кривой Лаффера. При этом сделаем важную оговорку: акцентируя внимание на вычислительных проблемах, автор сознательно абстрагируется от многих (порой, даже очень важных) теоретических нюансов названной концепции. В противном случае есть риск утопить суть вопроса в частностях. 1 Автор выражает глубокую благодарность А.Б. Гусеву за помощь в сборе информации и проведении прикладных расчетов, а также Ю.В. Кузнецову за высказанные им полезные замечания. 88 Анализ влияния налоговой нагрузки на экономический рост Производственно-институциональные функции: сущность, особенности и идеология использования в исследовании фискального климата. Основу предлагаемого модельного анализа фискального климата составляют производственно-институциональные функции. Рассмотрим особенности данного модельного аппарата. Прежде всего, производственно-институциональные функции являются обобщением традиционного аппарата производственных функций (ПФ) применительно к макроуровню. Разница заключается лишь в том, что в обычных ПФ в качестве эндогенного показателя используется объем выпуска (как правило, объем ВВП), а в качестве макрофакторов – труд (численность занятых) и капитал (объем основных фондов), в то время как в производственно-институциональных функциях набор макрофакторов дополняется переменными, характеризующими институциональную среду. Будем рассматривать только одну институциональную переменную – среднюю налоговую нагрузку (долю взимаемых государством налогов в объеме ВВП). Учитывая, что помимо чисто технологического (ресурсного) аспекта экономического роста (объемы и эффективность труда и капитала) в нашей модели учитывается еще и институциональный климат (налоговое бремя), то соответственно и традиционная ПФ трансформируется в производственно-институциональную функцию. Рассмотрение производственно-институциональной функции представляется вполне разумным и обоснованным, поскольку связь между выпуском и макрофакторами во многом определяется существующим в экономике институциональным климатом. Вполне логично предположить, что при равных технологических условиях (объеме труда и капитала) разный уровень налогового бремени будет продуцировать и разный объем ВВП. Налоги, участвуя в формировании системы стимулов экономических агентов, оказывают непосредственное влияние на уровень деловой и, следовательно, производственной активности системы. Идея построения производственно-институциональных функций не нова. Еще в 1994 г. П. Вельфенс и П. Джесински в качестве чисто теоретической конструкции предлагали использовать «расширенную» функцию Кобба–Дугласа, в которой фигурировал экспоненциальный множитель, зависящий от нескольких институциональных параметров [11]. Кроме того, практика современных эконометрических исследований показывает, что в качестве факторов производства часто рассматриваются не только ресурсные переменные, но и параметры государственного регулирования (процентные ставки, налоговое бремя и т. п.) [12]. Однако рассмотрения трехфакторной производственно-институциональной функции (труд, капитал, налоговая нагрузка), вообще говоря, недостаточно для нетривиального анализа фискального климата и оценки его роли в поддержании экономического роста. Для этого необходимо предположить, что связь выпуска и налоговой нагрузки является нелинейной. Кроме того, имеет смысл рассматривать не традиционные ПФ с постоянной эластичностью замены макрофакторов, а ПФ с переменной эластичностью, которая сама зависит от налоговой нагрузки. В этом случае институциональный фактор не просто пассивно добавляется в эконометрическую модель, но непосредственно вплетается в паутину технологических связей. Такая модельная конструкция позволяет проводить максимально полный анализ роли фискального климата. Методика фискального анализа с помощью производственно-институциональных функций. Конкретизируем сказанное применительно к конкретным функциональным зависимостям. Для этого используем производственно-институциональную функцию следующего вида: (1) Y = ãDK ( a +bq )q L( n+ mq )q , где Y – выпуск (объем ВВП страны); K – капитал (объем основных фондов); L – труд (численность занятых в экономике работников); q – налоговая нагрузка (отно 89 Е.В. Балацкий сительное налоговое бремя, вычисляемое как доля налоговых поступлений T в ВВП, q = T/Y); D – трендовый оператор (функция, зависящая от времени t); γ, a, b, n и m – параметры, оцениваемые статистически на основе ретроспективных динамических рядов. Переменные Y, K, L и q берутся за соответствующие годы t. Особенность функции (1) состоит в том, что макропродукт страны зависит от труда, капитала и налогового бремени. Причем влияние труда и капитала на экономический рост само зависит от фискального климата. Более того, эластичности труда и капитала являются квадратичными функциями налоговой нагрузки, что автоматически предопределяет нетривиальность всего анализа. Заметим, что подобные функции с переменной эластичностью замены факторов довольно редки в практике эконометрических исследований. Однако, как показали эмпирические расчеты, именно такая форма производственно-институциональной функции является не только наиболее приемлемой, но и достаточно универсальной. Функция (1) задает производственную кривую, т.е. зависимость между выпуском и налоговой нагрузкой. Тогда фискальная кривая, т.е. зависимость между массой собираемых налогов и относительной налоговой нагрузкой, описывается следующей функцией: (2) T = γqDK ( a + bq )q L( n + mq )q . Стержневой идеей фискального анализа на базе производственно-институциональных функций (1) и (2) является определение взаимного расположения точек Лаффера 1-го и 2-го рода и фактической величины налоговой нагрузки. Рассмотрение данных трех фискальных индикаторов позволяет нарисовать довольно полную картину налогового климата и его роли в формировании динамики экономического роста. В соответствии с классификацией, данной в работе [8], фискальной точкой Лаффера 1-го рода q* называется вершина (т. е. точка максимума) производственной кривой (1), когда dY/dq = 0. После несложных преобразований можно записать в явном виде выражение для точки Лаффера 1-го рода функции (1): 1 n ln L + a ln K q* = − . (3) 2 m ln L + b ln K Аналогичным образом определяется фискальная точка Лаффера 2-го рода q**, в качестве которой понимается вершина (т.е. точка максимума) фискальной кривой (2), когда dT/dq = 0. Простейшие выкладки позволяют записать следующую формулу для точки Лаффера 2-го рода функции (2): q** = 1 ± ( n ln L + a ln K )2 − 8( m ln L + b ln K ) − n ln L − a ln K . 4 m ln L + b ln K (4) Формула (4) требует пояснений. Из двух стационарных точек, определяемых в соответствии с (4), выбирается только одна, являющаяся точкой максимума. Однако заранее сказать, какая их двух критических точек будет точкой максимума нельзя, в связи с чем в формуле (4) фигурируют две потенциальные точки Лаффера 2-го рода. Правые части соотношений (3) и (4) зависят не только от параметров модели, но и от инструментальных переменных, в свою очередь зависящих от времени, поэтому и сами точки Лаффера 1-го и 2-го рода не есть константы на всем интервале исследования. Наоборот, они оказываются «плавающими» во времени, что является большим преимуществом проводимого анализа. Действительно, более правомерно предположить, что чувствительность экономической системы к налоговому бремени – динамическая величина, меняющаяся от года к году. Другой важный положительный момент производственно-институциональных функций (1) и (2) состоит в том, что точки Лаффера 1-го и 2-го рода (3) и (4) инва 90 Анализ влияния налоговой нагрузки на экономический рост риантны относительно трендового оператора D. Дело в том, что при адаптации зависимости (1) к конкретным статистическим данным конкретный вид функции трендового компонента D может меняться. Благодаря манипулированию функциональной зависимостью D = D(t) обеспечивается достаточно точная «подгонка» аппроксимирующей функции (1) к специфике конкретных динамических рядов. С содержательной точки зрения зависимость D = D(t) описывает нейтральный научно-технический прогресс. Однако, несмотря на варьирование в различных прикладных расчетах функции тренда D = D(t), точки Лаффера 1-го и 2-го рода оказываются независимыми от ее параметров. Иными словами, способ определения фискальных индикаторов на основе формул (3) и (4) позволяет устранить в фискальном анализе искажающее влияние НТП и фактора времени. Эконометрическая модель (1) предполагает еще один важный ракурс проводимого макроэкономического анализа, на котором следует остановиться отдельно. Дело в том, что такая форма связи невозможна без переплетения технологического и фискального факторов экономического роста. Это проявляется, в частности, в том, что характер влияния труда и капитала на выпуск (знак производных ∂Y/∂K и ∂Y/∂L) нелинейно зависит от величины налогового бремени. Данный факт предполагает введение в анализ еще двух фискальных индикаторов в виде точек переключения qK и qL, соответствующих стационарным условиям ∂Y/∂K=0 и ∂Y/∂L = 0: q K = −b / a ; (5) . (6) qL = − m / n Если парабола aq + bq 2 выпукла вверх, то при налоговой нагрузке, меньшей уровня (5), предельная производительность капитала положительна, и любое увеличение основных фондов ведет к росту производства. Если налоговая нагрузка окажется больше точки (5), то предельная производительность капитала станет отрицательной, и экстенсивное увеличение данного фактора лишь спровоцирует производственную рецессию. Если парабола aq+bq2 выпукла вниз, то ситуация становится диаметрально противоположной. Аналогичные рассуждения применимы и к точке переключения (6). Таким образом, технологический и фискальный анализы оказываются совмещенными: такие технологические характеристики, как предельная производительность труда и капитала, непосредственно зависят от величины налоговой нагрузки. При исследовании взаимосвязей фискальных и технологических факторов самостоятельное значение приобретает такой показатель, как эластичность замены капитала трудом E = (L/K)(dK/dL): n + mq . (7) E=− a + bq Таким образом, вся методика предлагаемого анализа заключается в рассмотрении шести показателей: фактического налогового бремени q и показателей (3)-(7). Набор этих характеристик с учетом геометрических свойств кривых (1) и (2) позволяет проводить довольно точную диагностику фискального климата и его роли в формировании конкретной траектории экономического роста. Учитывая роль, которую играет в анализе показатель налоговой нагрузки q = T/Y, сделаем ряд замечаний по поводу специфики его расчета. Дело в том, что в такой форме фиксируется лишь фактическое налоговое бремя, т. е. доля фискальных изъятий из ВВП, которая в конечном счете была внесена в бюджет страны. При этом номинальное налоговое бремя, т. е. доля произведенной добавленной стоимости, которая должна была бы быть изъята в бюджет в соответствии с действующим 91 Е.В. Балацкий законодательством, может быть существенно выше [13]. Для производителя жизненно важной является именно фактическая налоговая нагрузка q, которая и учитывается в нашей схеме. Действительно, при рассмотрении ретроспективной динамики производства справедливо предположить, что она определялась тем, сколько производитель отдал налогов, а не тем, сколько он должен был их отдать. В данном контексте величина номинального налогового бремени является в значительной мере величиной виртуальной и при реализации сегодняшних производственных решений «подавляется» уровнем сегодняшней реальной налоговой нагрузки. С точки зрения теоретической «чистоты» функции (1) и (2) могут считаться довольно удачными. Так, при отсутствии одного из двух ресурсных факторов (L=0 или K=0) производство в соответствии с (1) невозможно (Y =0), что отвечает каноническим требованиям, накладываемым на производственные функции (налоговые поступления соответственно тоже равны нулю). Значительно интереснее поведение функций (1) и (2) на концах фискального параметра q. Так, при отсутствии налогов (q = 0) выпуск равен величие Y=γD, а фискальные доходы отсутствуют: T = 0. Следовательно, фискальная кривая на своей крайней левой точке ведет себя в соответствии с естественной экономической логикой и тем самым удовлетворяет постулатам классической теории предложения. Производственная же кривая в данной точке не равна нулю, как это предполагается в традиционной теории, однако, как было показано в работе [7], такое требование слишком завышено, и можно считать вполне нормальным, что в этой точке выпуск принимает некое условное малое значение. В крайней правой точке q, когда вся выручка изымается в налоги (q = 1), величины выпуска и фискальных сборов логичным образом совпадают (Y = T), причем Y = ãDK a+b Ln+m . Хотя данное значение и не равно нулю, что предполагается ортодоксальной экономикой предложения, оно при соответствующих величинах параметров может быть сколько угодно близким к нулю. Таким образом, с точки зрения теоретического стандарта поведение производственной и фискальной кривых на правой границе можно считать вполне удовлетворительным (схематичное изображение производственной и фискальной кривых приведено на рис. 1). Y Y(1)=γDKa+bLm+n Y(0)=γD T q T(1)=γDKa+bLm+n q 0 q* q** 1 Рис.1. Взаимное расположение производственной и фискальной кривых Выбрав функцию (1) в качестве основного инструмента анализа, сделаем еще несколько замечаний. Прежде всего, в теоретических построениях в ряде случаев предполагается, что фискальная политика является долгосрочным, а не оперативным инструментом макроэкономического регулирования. Это означает, что изме 92 Анализ влияния налоговой нагрузки на экономический рост нение налоговой нагрузки скажется на уровне деловой активности не столько в текущем году, сколько в последующие годы. На наш взгляд, этот тезис является дискуссионным. По-видимому, правомерно предположить, что любое (особенно резкое) изменение налогового бремени повлияет на уровень деловой активности уже в текущем году. Возможно, здесь имеет смысл говорить о распределении фискального эффекта по годам. Однако далее будем исходить из того, что установление на практике удовлетворительной безлаговой эконометрической зависимости (1) служит достаточным основанием для отказа от использования аналогичных моделей с лагами. Переменные K, L и q предполагаем независимыми, так как сама функция (1) описывает формирование рабочих мест, а из-за постоянной безработицы именно предложение работы является лимитирующим фактором экономического роста (а не спроса на работу). Иными словами, возможное влияние q на предложение труда не имеет решающего значения, так как в любом случае на макроуровне предложение рабочей силы все равно будет меньше спроса на нее. Теперь о самой терминологии. Введенные точки Лаффера 1-го и 2-го рода отражают эффекты перегиба в соответствующих кривых и носят в определенной степени технический характер. Их введение обусловлено тем фактом, что ядром концепции Лаффера является постулат о наличии подобных эффектов. Однако механизмы возникновения эффектов перегиба могут быть разными. Этот факт в модели (1) и в веденных терминах, разумеется, не учитывается. Результаты эконометрической оценки трехфакторной производственноинституциональной функции. Для апробации работоспособности функции (1) использовались статистические данные четырех стран: России, Швеции, Великобритании и США. Выбор названных стран детерминирован намерением использовать максимально репрезентативную выборку, включающую все основные типы экономических систем. Так, экономика Великобритании является достаточно «старой» с довольно консервативной системой государственного регулирования и умеренной фискальной нагрузкой. Швеция интересна своей знаменитой моделью «шведского социализма», базирующейся на очень высоком налоговом бремени. США, наоборот, представляют группу стран с либеральным налоговым режимом и чрезвычайно гибкой системой макроэкономического регулирования. И наконец, Россия относится к развивающимся странам и странам с переходной экономикой, для которых характерна неустойчивость как экономических процессов, так и системы управления ими. Рассмотрение таких разных классов национальных экономик уже само по себе является удачным тестом на выяснение универсальности предложенной эконометрической зависимости (1). Как уже отмечалось, основное «национальное» своеобразие функции (1) заключается в способе учета НТП. Однако проведенные исследования показали, что и здесь наблюдается определенная закономерность. В частности, для всех анализируемых стран трендовая функция может быть представлена в следующем обобщенном виде: (8) D = exp[ β[( t / h )k + r ]] , где t – время (год); h, k и r – параметры, априорно задаваемые для каждой страны с целью повышения качества аппроксимации процесса; β – эконометрический параметр, определяемый статистически на основе ретроспективных динамических рядов. По сути, форма учета НТП (8) представляет собой обобщение нейтрального НТП по Я. Тинбергену. Так, при h = k = 1 и r = 0 выражение (8) принимает канонический вид трендового мультипликатора Я. Тинбергена: D = exp βt . Значения для априорных параметров функции НТП для различных стран приведены в табл. 1. Таблица 1 93 Е.В. Балацкий Параметры трендовой функции НТП для различных стран Страна Россия Швеция Великобритания США h Параметр НТП k r 100,0 3000,0 1000,0 100,0 0,2 0,0 0,0 1,3 0,00 0,03 0,00 0,00 Путем логарифмирования модель (1) с учетом формулы (8) может быть сведена к линейной функции относительно своих параметров. Результаты эконометрической оценки функции (1) для рассматриваемых стран приводятся в табл. 2. В некоторых случаях единицы измерения труда и капитала выбраны таким образом, чтобы данные два фактора были однопорядковыми величинами. Таблица 2 Параметры эконометрической модели (1) Коэффициент α β Россия, 1989-2000 гг. Значение t-статистика Статистические параметры 5,19 2,94 -0,74 -1,47 Швеция, 1980-1994 гг. Значение t-статистика Статистические параметры 0,11 0,29 Англия, 1983-1999 гг. Значение t-статистика Статистические параметры США, 1986-2000 гг. Значение t-статистика Статистические параметры n m a b 8,45 -11,38 1,19 -0,52 R =0,979; DW=2,35; N=12 -3,77 -0,79 5,06 0,38 37,24 36,47 -3,05 4,98 -5,36 4,97 R2=0,998; DW=3,21; N=15 3,87 5,77 -6,69 -5,08 -0,21 -0,16 15,03 13,81 -4,61 8,11 -1,12 0,73 R =0,998; DW=2,14; N=17 1,72 1,14 -1,88 -0,49 -4,56 -0,69 0,22 0,16 -33,18 127,63 -1,87 2,08 R2=0,999; DW=2,01; N=15 14,98 1,93 -45,87 -2,07 2 2 Примечание. α = ln γ. Временные интервалы для эконометрического оценивания выбирались исходя из имеющейся информации. При этом следовало выполнить два условия: длина ряда не должна быть слишком большой (не более 17 лет), так как в противном случае уменьшается точность расчетов; периоды анализа должны как можно ближе примыкать к текущему году, поскольку тщательное изучение более ранних исторических отрезков является самостоятельной задачей. Соблюдение этих принципов автоматически обеспечивает сопоставимость межстрановых расчетов и предоставляет объективную основу для поиска специфических особенностей развития каждой национальной экономики. При формировании ретроспективных статистических рядов показателей Y и L сложностей не было. При оценке же величины K возникла информационнометодическая проблема для Швеции и Великобритании, где объем основного капитала не учитывается (в Швеции он начал отслеживаться статистическими органами 94 Анализ влияния налоговой нагрузки на экономический рост только с 1995 г.). В связи с этим для шведской и английской экономик использовался показатель инвестиций в основной капитал. Учитывая высокую взаимозависимость показателя основных фондов и показателя инвестиций в основные фонды, данная замена не сказалась отрицательно на прикладных расчетах2. При оценке величины налоговой нагрузки q возможны разные схемы ее калькуляции. В частности, один из подходов предполагает «очистку» совокупных доходов бюджета от подоходного налога, т.е. выявление налоговой нагрузки собственно на производителя. Такая методика использовалась применительно к России, для остальных стран подоходный налог включался в итоговую налоговую нагрузку. Использование разных схем оценки фактического налогового бремени носит характер вычислительного эксперимента и обусловлено особой ролью подоходного налога, распространяющегося на физические лица. Дело в том, что в ряде стран подоходный налог выплачивается самим работником. В случае действия прогрессивного налога, который имел место в России в 1989-2000 гг., и наличия нескольких источников дохода физическое лицо само доплачивает часть подоходного налога. Кроме того, в функциональном плане налоги юридических лиц воздействуют в основном на предложение работы, а налоги физических лиц – на спрос. Сказанное подводит к идее разделения налогов на фирмы и налогов на физических лиц. В целом проведенные расчеты показали, что функция (1) хорошо подходит для описания экономического роста во всех перечисленных странах. При минимальной калибровке трендовой функции (8) модель (1) с высокой точностью аппроксимирует реальные процессы. Единственное исключение составляет, пожалуй, Швеция, для которой коэффициент Дарбина–Уотсона оставляет желать лучшего, но учитывая предельно высокий коэффициент детерминации (R2 = 0,998), данный факт не приводит к каким-либо вычислительным проблемам (табл. 2). Таким образом, модель (1) для всех четырех стран успешно проходит основные статистические тесты и может быть признана работоспособной. Тем самым универсальность модели (1) может считаться доказанной, а подход, лежащий в ее основе и подразумевающий синтез технологических и фискальных факторов, – оправданным. Специфика трансформационного спада в России: эмпирические результаты. Идентификация функции (1) позволяет перейти к основной проблеме, к анализу роли налогового фактора при формировании траектории экономического роста. Рассмотрим данный вопрос применительно к России. Результаты расчетов по формулам (3), (4) и (7) приведены в табл. 3. Проанализируем особенности, присущие исчисленным показателям российской экономики в период 1989-2000 гг. Во-первых, поистине удивительна наблюдавшаяся сверхвысокая стабильность точки Лаффера 1-го рода – на протяжении 12 лет ее величина колебалась в диапазоне 36,35-36,59%. Таким образом, фискальная вариация за все эти годы составила 2 При оценке качества аппроксимации процесса экономического роста функцией (1) следует учитывать, что достоверными полученные результаты могут считаться только в том случае, когда фактические данные налоговой нагрузки группируются вокруг точки Лаффера 1-го рода, причем как на восходящей, так и на нисходящей дугах. В противном случае возникает неоднозначность в выборе аппроксимирующей функции. Результаты проведенных расчетов показывают, что данное требование полностью выполняется для экономики США и Великобритании. Для шведской экономики наблюдается явный скос в «кучковании» фактических данных налоговой нагрузки в сторону правой ветви кривой Лаффера, а для российской экономики – в сторону левой. Однако и в этих случаях выявленная асимметрия в расположении фактических значений налоговой нагрузки не может считаться чрезмерной. Так, аппроксимация ВВП России квадратичной функцией относительно q и линейной относительно труда и капитала показало почти полное совпадение точек Лаффера, полученных с помощью указанного квадратичного полинома и функции (1), но с худшими статистическими характеристиками. Тем не менее учитывая сказанное, следует все же отметить, что идентификация точек Лаффера для экономики России оставляет желать лучшего и, следовательно, к полученным количественным результатам нужно относиться лишь как к предварительным. 95 Е.В. Балацкий ничтожную цифру – 0,24%, и можно с очень высокой точностью оценить величину точки Лаффера 1-го рода в России – 36,5%. Таблица 3 Фискальные и технологические индикаторы экономики России, % Год q* q** q E 1989 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 36,59 36,57 36,55 36,52 36,49 36,45 36,44 36,42 36,38 36,35 36,42 36,44 46,22 46,39 46,67 47,08 47,44 48,03 48,15 48,37 48,94 49,30 48,32 48,09 30,95 35,64 32,19 36,03 29,53 30,33 26,27 30,15 33,39 29,62 31,39 34,63 2,23 2,23 2,23 2,23 2,23 2,23 2,24 2,23 2,23 2,23 2,23 2,23 Указанная высокая устойчивость точки q* свидетельствует, прежде всего, о стабильности психологических установок российского производителя на предельно допустимые фискальные издержки. В данном случае эта величина немного превышает треть произведенной добавленной стоимости и близка к американскому «эмпирическому 35-процентному стандарту». Подобная стабильность психологии производителя, на первый взгляд, кажется даже несколько парадоксальной. Действительно, переходный период с присущей ему хаотичностью всех процессов и неопределенностью будущего, по идее, должен был бы дать совершенно иной результат – постоянно флуктуирующую точку Лаффера 1-го рода с довольно большой амплитудой колебаний. На самом деле, в основе выявленной стабильности психологии потребителя, на наш взгляд, лежало отсутствие «вековых» трендов производственных технологий (ниже этот тезис обоснован более основательно). Во-вторых, данные табл. 3 фиксируют довольно высокую стабильность и точки Лаффера 2-го рода, которая флуктуировала в интервале 46,22-48,94%. Таким образом, коридор колебаний составил лишь 2,72%, который, учитывая величину самой точки q**, представляется весьма узким для подобного рода фискального индикатора. Исходя из среднего значения q**, равного примерно 47%, можно констатировать, что в краткосрочной перспективе любое увеличение налоговой нагрузки на производителя для российского бюджета будет иметь только положительные последствия. Кроме того, само изменение точки Лаффера 2-го рода имело явную тенденцию к увеличению. Это означает, что «надежность» налоговой составляющей бюджета страны медленно, но неуклоно возрастала. В-третьих, фактическое налоговое бремя во все годы было ниже точки Лаффера 1-го рода, не говоря уже о точке Лаффера 2-го рода (табл. 3). Этот тезис очень важен, так как он означает следующее: ни в одном году трансформационного периода налоговая нагрузка в России не была чрезмерной, а налоговое бремя не было настолько велико, чтобы полностью «перекрыть клапан» отечественному производителю и спровоцировать производственную рецессию. Такое могло произойти, если бы фактическая налоговая нагрузка превысила значение q*. С геометрической точки зрения российская экономика в этом случае переместилась бы на нисходящую ветвь производственной кривой. Однако такого ни разу не произошло. Таким образом, фискальный климат в трансформирующейся экономике России следует все же с 96 Анализ влияния налоговой нагрузки на экономический рост определенной степенью осторожности признать совершенно нормальным, а налоговую нагрузку – умеренной. Выявленный факт позволяет отчасти переосмыслить феномен трансформационного спада в России. Так, уже стало традиционным считать, что десятилетний спад производства был вызван институциональными факторами, прежде всего, институциональной ломкой плановой экономики. Не подвергая обсуждению общую канву данного тезиса, можно все же утверждать, что такой институциональный фактор, как налоги, не оказал деструктивного давления на отечественную экономику, как это принято думать. Возможно, институциональные факторы и играли ведущую роль в возникновении и развитии экономического кризиса, однако фискальный фактор был на обочине этого процесса. В-четвертых, точка Лаффера 2-го рода была все время существенно выше точки Лаффера 1-го рода. В среднем «фискальный зазор» между ними составлял 10-12% (табл. 3). Содержательно это означает, что даже если бы государство «закрутило» налоги до такой степени, что q превысило бы точку Лаффера 1-го рода, то после этого оно могло бы и дальше их повышать примерно на 10%, не рискуя подорвать доходы бюджета. Проще говоря, государственные органы могут, не слишком задумываясь, «взвинтить» налоговую нагрузку до 40% ВВП. Этим будет нанесен серьезный удар по темпам экономического роста, но бюджетные доходы все равно возрастут. Данный факт лишний раз доказывает, что российское государство в значительной мере недоиспользовало свои фискальные инструменты. Если фискальный фактор не являлся решающим в возникновении и «поддержании» экономического кризиса, то необходимо рассмотреть роль других факторов, насколько это позволяет используемая слишком агрегированная и простая эконометрическая модель. Прежде всего, воспользуемся дополнительной информацией, которую несут в себе точки переключения qK и qL. Расчеты показывают, что для России их значения таковы: qK = 75% и qL = 74%. Причем предельная производительность труда положительна, а капитала – отрицательна. Это означает, что предельная отдача капитала может стать положительной только при налоговом бремени, равном 75% ВВП. Однако в этом случае предельная эффективность труда станет отрицательной, т. е. одну проблему заменит другая, не менее сложная. Кроме того, такие фискальные издержки находятся за рамками реально допустимых значений. Таким образом, российская экономика функционирует в условиях абсолютной неэффективности одного из макрофакторов, а налоговые инструменты не могут нормализовать возникшую факторную несбалансированность. Из сказанного вытекает, что узким местом отечественной экономики являются основные фонды, экстенсивное увеличение объема которых способствовало сокращению производства. В анализируемый период сложилась на удивление невыгодная динамика макроресурсов: занятость, способствующая росту ВВП, постоянно сокращалась, а основной капитал, сдерживающий рост выпуска, постоянно возрастал. Следовательно, трансформационный спад в России имел ресурсно-технологическую природу. Известно, что перенакопление неэффективного основного капитала лежит в основе любых кризисов, а Россия традиционно проводила нерациональную инвестиционную политику. В настоящее время перед страной стоит задача ускоренного «сброса» устаревших производственных мощностей с параллельной заменой их на современное оборудование. Роль фискального фактора в этом процессе, на наш взгляд, минимальна. В дополнение отметим, что на протяжении последних 12 лет прошлого столетия эластичность замены капитала трудом (Е) была, во-первых, положительна, что 97 Е.В. Балацкий свидетельствует об откровенно уродливой форме взаимосвязи ключевых макрофакторов, а во-вторых, неизменна по величине (табл. 3). Так как фактор основного капитала был избыточным, то правомерно полагать, что в таких условиях НТП должен иметь трудоемкую направленность. Следовательно, эластичность E должна была бы уменьшаться, стремясь принять естественное отрицательное значение. На практике этого не наблюдалось. Наоборот, «мертвая точка» E = 2,23 была все эти годы стабильной. Забегая вперед, скажем, что подобного «штиля» в сфере НТП не наблюдалось ни в одной из анализируемых ниже стран. Таким образом, затяжной характер трансформационного кризиса в России был связан не столько с налоговым прессом на производителя, сколько с технологической отсталостью имеющихся производственных мощностей и отсутствием механизма активизации НТП. Понятно, что в таких условиях даже самый благоприятный фискальный климат не мог переломить сложившейся негативной тенденции. Результаты вариантных расчетов по модели (1) с разными значениями налоговой нагрузки подтверждают данный вывод. Рассмотрим данный аспект проблемы более подробно. Целью проводимых вычислительных экспериментов являлось получение ответа на вопрос: могла ли более щадящая налоговая нагрузка на производителя переломить возникший трансформационный спад? Если да, то при какой величине налогового бремени мог быть достигнут «эффект перелома», т. е. смены производственной рецессии на экономический рост? Для ответа на поставленные вопросы факторы труда и капитала в функции (1) нами сохранялись в прежнем объеме, а величина налогового бремени менялась. Причем для повышения наглядности результатов показатель q в каждом сценарии оставался постоянным на протяжении всех анализируемых лет. Было рассмотрено семь сценариев: q = 0; q = 15%; q = 20%; q = 25%; q = 30%; q = 35%; q = 40%. Не приводя конкретных количественных результатов расчетов, ограничимся лишь качественной картиной процесса. Ни в одном из рассмотренных сценариев ожидаемого перелома в экономическом развитии не просматривается – все траектории ВВП имеют примерно одну и ту же форму. Это означает, что никакое уменьшение налогового бремени вплоть до чисто гипотетического сценария с его полной ликвидацией (q = 0) не могло предотвратить начавшегося спада производства. Следовательно, истинные проблемы экономического кризиса следует искать, по крайней мере, не в фискальной сфере. Более того, в соответствии с проведенными расчетами варианты с более высокой налоговой нагрузкой (q=35% и q=40%) оказались даже более предпочтительными по сравнению с более либеральными фискальными режимами. В данном случае речь идет о том, что налоги на восходящей дуге производственной кривой Лаффера (до 36% ВВП) обладали стимулирующим эффектом, и их снижение вопреки ожиданиям привело бы, скорее всего, к еще более глубокому спаду производства. По мере накопления статистической отчетности можно будет повысить точность проведенных расчетов и полученных результатов. Пока же, на наш взгляд, можно принять тезис (хотя бы в предварительной формулировке) о нефискальной природе экономического кризиса в России на этапе 1989-2000 гг. Межстрановые различия фискальных систем: эмпирические результаты. Выполненный анализ затрагивает следующие вопросы: насколько специфично развитие России по сравнению с другими странами, есть ли в строении и природе различных национальных фискальных систем что-то общее? Отвечая на поставленные вопросы, рассмотрим результаты расчетов по Великобритании, приведенные в табл. 4, которые позволяют сделать несколько интересных выводов. 98 Анализ влияния налоговой нагрузки на экономический рост Таблица 4 Фискальные и технологические индикаторы экономики Великобритании, % Год q* q** q E 1983 1984 1985 1986 1987 1988 1989 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 35,51 35,56 35,59 35,61 35,66 35,75 35,81 35,81 35,75 35,72 35,71 35,74 35,76 35,79 35,84 35,90 35,91 38,05 38,11 38,14 38,15 38,20 38,28 38,34 38,35 38,30 38,26 38,24 38,27 38,29 38,32 38,37 38,42 38,44 38,20 38,80 38,10 37,70 37,60 39,90 36,30 36,40 35,20 33,90 33,30 34,30 35,30 35,20 36,50 37,00 36,90 1,51 1,48 1,52 1,54 1,55 1,58 1,61 1,61 1,66 1,72 1,75 1,71 1,66 1,66 1,60 1,58 1,58 Во-первых, приведенные результаты расчетов демонстрируют чрезвычайно высокую стабильность точек Лаффера 1-го и 2-го рода. Так, первая из них за 17 лет не выходила за пределы интервала 35,51-35-91%, а вторая все время находилась внутри границ 38,05-38,44%. Соответственно вариация точки Лаффера 1-го рода составила всего лишь 0,40%, а точки Лаффера 2-го рода – 0,39%. Такая стабильность говорит о своеобразной незыблемости фискальных установок английского общества. На фоне таких «внутренних» фискальных характеристик, как точки Лаффера 1-го и 2-го рода, фактическое налоговое бремя имело более неустойчивую динамику в интервале 33,30-38,80% с соответствующей вариацией в 5,5%. Иными словами, заметная корректировка реального налогового климата в Великобритании происходила на фоне практически неизменных пороговых фискальных стандартов традиционно консервативной экономики. Во-вторых, чрезвычайно интересен тот факт, что «фискальный зазор» между точками Лаффера 1-го и 2-го рода составлял примерно 2,5%, что представляется поистине ничтожной величиной (особенно в сравнении с российской, которая была на порядок выше). В среднем точка Лаффера 1-го рода была равна 35,7%, а точка 2-го рода – 38,2%. Таким образом, первая точка почти совпадает с «35процентным эмпирическим стандартом», а вторая точка почти вплотную примыкает к нему. Сказанное позволяет утверждать, что реакция бюджета страны мало отличается от реакции потребителя. Иными словами, как только налоговое бремя возрастает настолько, что начинает оказывать дестимулирующее воздействие на производителя, практически тотчас же начинается падение налоговых доходов государства, т. е. английские фискальные органы в отличие от российских практически не имеют никаких степеней свободы при манипулировании налоговыми ставками. Все их внимание должно быть направлено на производителя, так как его реакция будет автоматически воспроизведена бюджетом страны. В-третьих, эффективность фискальной политики британского правительства была неодинаковой на различных участках анализируемого периода. Например, период 1983-1984 гг. характеризовался крайне высоким налоговым бременем, когда фактиче 99 Е.В. Балацкий ская налоговая нагрузка превышала точку Лаффера 2-го рода (табл. 4). Согласно нашим представлениям, фискальная политика государства на данном этапе может быть признана неэффективной или ошибочной. Период с 1991 по 1996 г., наоборот, ознаменовался откровенной либерализацией налоговой политики, когда фактическое налоговое бремя было ниже точки Лаффера 1-го рода (см. табл. 4). Такая «фискальная оттепель» оказала позитивное влияние на экономическую динамику. Два других интервала – 1985-1990 гг. и 1997-1999 гг. – характеризовались умеренно депрессивной фискальной политикой, когда фактическая ставка налогового бремени колебалась между точками Лаффера 1-го и 2-го рода (табл. 4). В эти годы налоги откровенно сдерживали производство, но не настолько, чтобы «загубить» бюджет страны. Такую политику следует признать односторонней, так как в этом случае интересы бюджета отстаиваются за счет интересов производителя. В целом же рассмотренные 17 лет представляли собой период активного поиска британским правительством наиболее приемлемого фискального режима. При этом довольно явственно просматривалась тенденция к «фискальному зажиму» и сдерживанию экономического роста. Определенная непоследовательность в проведении английской администрацией фискальной политики имеет объективные причины. Фактически британская экономика все время функционировала в условиях технологической несбалансированности макрофакторов, которую можно рассматривать как своего рода зеркальное отражение ситуации в России. Так, если российская экономика «работала» в условиях отрицательной предельной производительности капитала (∂Y/∂K<0) и положительной предельной производительности труда (∂Y/∂L>0), то в Великобритании прямо противоположная ситуация – положительная предельная производительность капитала (∂Y/∂K>0) и отрицательная предельная производительность труда (∂Y/∂L<0). Причем, так как qK = 91%, а qL = 57%, то в Англии, как и в России, не существовало никакого разумного налогового климата, способствующего ликвидации возникшего дисбаланса. Проблема неэффективности живого труда в Великобритании сказалась на эластичности замены капитала трудом, которая была все время положительной. Единственным преимуществом Англии в этой области перед Россией была меньшая величина показателя Е и его большая подвижность (табл. 4). Выявленный «зеркальный эффект» технологического строения экономик России и Англии показывает глубокие различия между двумя системами хозяйствования. Так, основной движущей силой английской экономики является достаточно эффективный капитал, а труд – всего лишь его необходимый придаток. Если труд неэффективен, то английский производитель вынужден мириться с этим, так как «списать» труд нельзя в силу чисто социальных причин. В России, наоборот, основной движущей силой производства является труд, а не капитал. Похоже, что Россия пока просто не успела освоить фактор капитала и опирается на живой труд. Перейдем к анализу рассчитанных индикаторов шведской экономики, приведенных в табл. 5. Наиболее интересными здесь представляются следующие выводы. Во-первых, шведская система хозяйствования настолько специфична, что для нее характерно отсутствие точки Лаффера 2-го рода (табл. 5). Данный факт так неординарен, что достоин особого осмысления. По своему экономическому содержанию точка Лаффера 2-го рода призвана показывать абсолютный предел налогового бремени, превышать который не имеет смысла, поскольку это только ухудшит положение дел как в сфере производства, так и в сфере государственных финансов. Если же она отсутствует, получается, что такого предела нет, и государству становится выгодным любое увеличение налогов. На наш взгляд, отсутствие подобного индикатора лишает экономику очень важного фискального ориентира. 100 Анализ влияния налоговой нагрузки на экономический рост Таблица 5 Фискальные и технологические индикаторы экономики Швеции#, % Год q* 1980 43,10 1981 42,09 1982 42,20 1983 42,60 1984 43,83 1985 45,17 1986 45,33 1987 47,41 1988 49,32 1989 54,23 1990 53,72 1991 49,32 1992 45,89 1993 42,99 1994 45,01 ____________________ # Точка Лаффера 2-го рода (q**) отсутствует. q E 47,42 48,28 47,81 48,88 48,43 48,52 49,97 52,61 52,45 54,04 53,73 50,92 49,50 48,73 47,65 1,00 1,02 1,01 1,04 1,02 1,03 1,08 1,25 1,23 1,44 1,39 1,12 1,06 1,03 1,00 Во-вторых, и точка Лаффера 1-го рода, и фактическое налоговое бремя в Швеции лежат далеко за «35-процентным эмпирическим стандартом» и составляют в среднем 48,0 и 50,5% соответственно. Таким образом, и с этой точки зрения Швеция демонстрирует уникальность своей налоговой системы. В-третьих, в Швеции наблюдается рекордная нестабильность точки Лаффера 1-го рода. Ее значения лежат в интервале 42,09-54,23%, что соответствует вариации в 12,14% (табл. 5). Такая вариация примерно в 30 раз больше, чем в Великобритании и в 60 раз больше, чем в России. Образно говоря, это означает, что у шведского производителя должна быть совершенно «расшатанная фискальная психика». Флуктуации фактической налоговой ставки происходили в более узком диапазоне – 47,42-54,04% (это соответствует вариации в 6,62%). Отсюда вытекает своя логика хозяйственного механизма Швеции: государство не выстраивает свою фискальную политику в соответствии с поведением производителей, а наоборот, производители адаптируются к проводимой государством политике. Другими словами, управляемая система (производитель) оказывается более гибкой, чем управляющая (государство). Этим и объясняется более высокая подвижность точки Лаффера 1-го рода по сравнению с фактической налоговой нагрузкой. В-четвертых, практически на протяжении всего рассматриваемого периода фактическое налоговое бремя в Швеции было выше точки Лаффера 1-го рода. Исключение составляют только 1989 и 1990 гг., когда эти показатели сравнялись (табл. 5). Таким образом, на протяжении всех 15 лет шведский производитель в отличие, например, от российского был действительно задавлен налогами. В технологическом плане Швеция похожа на Великобританию. Здесь также прослеживается тенденция к устойчивой отрицательности предельной производительности труда на фоне положительной предельной производительности капитала. Такое положение не удивительно: при высоком налоговом бремени капитал является дефицитным ресурсом. Учитывая, что qK = 57,8%, а qL = 61,4%, указанную тенденцию не удастся переломить ни при каких налоговых ставках. 101 Е.В. Балацкий Относительная неэффективность труда породила в Швеции положительную эластичность замены капитала трудом (табл. 5). Однако здесь особый интерес представляет следующий момент. Абсолютного максимума показатель Е достиг в 1989-1990 гг., когда разбалансированность макрофакторов была наибольшей, а НТП почти полностью застопорился. Сопоставление данных табл. 5 показывает, что в эти годы фискальная нагрузка на шведскую экономику достигла своего пика. Таким образом, можно сделать вывод, что помимо всего прочего высокие налоги сдерживали НТП. В целом же фискальная система Швеции характеризуется на основе рассчитанных нами индикаторов как деструктивная. Здесь уместно остановиться на следующем аспекте проблемы. На первый взгляд, может показаться, что если фактическое налоговое бремя больше точки Лаффера 1-го рода, а тем более, точки Лаффера 2-го рода, то национальная экономика должна коллапсировать. Однако на практике этого может и не наблюдаться. Никакого противоречия здесь нет. Дело в том, что национальная экономика может развиваться экстенсивно. Так, в соответствии с моделью (1) выпуск зависит не только от налоговой нагрузки, но и от объемов макрофакторов, а они могут возрастать независимо от налоговых ставок. Именно это и происходило в Швеции и Великобритании, где экономический рост обеспечивался за счет не фискального поощрения производителя, а экстенсивного роста основного капитала (данный факт в значительной мере подтверждает независимость переменных K, L и q). Наиболее интересны результаты проведенного межстранового анализа рассчитанных индикаторов по экономике США (табл. 6). Таблица 6 Фискальные и технологические индикаторы экономики США, % Год q* q** q E 1986 1987 1988 1989 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 27,36 27,55 27,82 28,02 28,11 27,92 27,92 28,07 28,36 28,59 28,75 28,98 29,19 29,40 29,57 28,35 28,55 28,82 29,03 29,12 28,94 28,92 29,08 29,37 29,61 29,78 30,01 30,23 30,43 30,61 27,10 27,89 27,62 27,89 27,70 27,67 27,61 27,97 28,25 28,61 29,04 29,33 29,76 30,06 30,63 -0,55 -1,10 -0,89 -1,10 -0,96 -0,93 -0,88 -1,17 -1,42 -1,79 -2,34 -2,78 -3,61 -4,33 -6,32 Во-первых, «фискальный люфт» между точками Лаффера 1-го и 2-го рода в США был фантастически мал – примерно 1%. Подобное расхождение лежит в пределах обычной статистической погрешности. Это означает, что реакция бюджета почти полностью эквивалентна реакции производителя. Следовательно, любое «перекрывание клапана» производителю путем фискального нажима автоматически ухудшает бюджетные позиции страны. Таким образом, можно констатировать чрезвычайно высокую чувствительность фискальной системы США к производственной динамике. Во-вторых, учитывая тенденцию к совпадению точек Лаффера 1-го и 2-го рода, выбор эффективной ставки налогового бремени в США значительно упрощается. К 2000 г. величина разумной налоговой нагрузки ограничивалась 30%. С этой точ 102 Анализ влияния налоговой нагрузки на экономический рост ки зрения «эмпирический стандарт» (35%) выступает в качестве абсолютного предела возможной налоговой нагрузки. В-третьих, для США хорошо просматривается слабая тенденция к росту фискальной терпимости производителя. Так, за 15 лет величина точек Лаффера возросла примерно на 2%. Однако данная тенденция реализовывалась на фоне довольно низкой терпимости американского производителя по сравнению с производителями других стран. В-четвертых, в США шло медленное, но верное разрушение сформировавшегося «фискального оазиса» с присущим ему низким налоговым давлением. Так, до 1994 г. фактическое налоговое бремя было ниже точки Лаффера 1-го рода, а с 1995 г. его величина расположилась между точками Лаффера 1-го и 2-го рода, превысив в 2000 г. значение точки Лаффера 2-го рода. Такое положение дел говорит о том, что правительство США начинает балансировать на уровне предельно допустимой налоговой нагрузки. Не давая однозначной оценки данному факту, можно утверждать, что период фискального либерализма в США завершился и на смену ему идет более жесткий фискальный режим. При анализе показателей США особый интерес представляет феномен переплетения фискального и технологического факторов. Так, расчеты показывают, что qK = 32,7%, а qL = 26,0%. Причем функция эластичности капитала является параболой, выпуклой вверх, а эластичность труда – выпуклой вниз. Следовательно, чтобы предельная производительность труда и предельная производительность капитала были одновременно положительными, фактическое налоговое бремя должно находиться в интервале: qL<q<qK (26,0%<q<32,7%). Данные табл. 6 показывают, что в течение всех рассматриваемых 15 лет фактическая величина налоговой нагрузки лежала строго в этом интервале (схематичное изображение данного фискальнотехнологического ограничения и других фискальных индикаторов приведено на рис. 2). Таким образом, фискальная политика США была идеально настроена на достижение максимального технологического эффекта. Следует отметить, что ни в одной из рассмотренных стран нет подобного результата. ** Рис. 2. Полоса технологически эффективных параметров налоговой нагрузки Помимо идеальной работы каждого макрофактора, США обеспечили и мощный трудосберегающий НТП. Об этом свидетельствует ошеломляющая динамика показателя эластичности замены капитала трудом, который за 15 лет «продрейфовал» от величины –0,55 до –6,32, увеличившись в 11,5 раза. В других странах ничего подобного не наблюдалось. Этот результат можно рассматривать как показатель высокой социальной ориентированности производства и научно-технического прогресса американской экономики. 103 Е.В. Балацкий Заключение. Проведенный межстрановый фискальный анализ показал отсутствие общих количественных закономерностей. Можно выделить, пожалуй, лишь одну «слабую» тенденцию – тяготение точки Лаффера 1-го рода к 35%. Однако для точки Лаффера 2-го рода такой «точки притяжения» нет, и разброс ее значений значительно больше (вплоть до ее полного отсутствия). Таким образом, перенос фискальных стандартов одних стран на другие, довольно часто практикуемый, неправомерен. С методической точки зрения следует отметить следующие два момента проведенного анализа. Эконометрическая модель (1) направлена на выявление роли фискального фактора в краткосрочном периоде (в течение года). С помощью формулы (1) можно пересчитать, как изменится на протяжении текущего года объем производства при том или ином изменении налоговой нагрузки. Однако изменение последней предполагает и долгосрочное влияние на экономический рост. Для учета таких эффектов модель (1) должна встраиваться в более сложные модельные схемы воспроизводственного цикла [13]. Данный факт должен учитываться при интерпретации количественных результатов. Другим важным методическим аспектом модели (1) является возможное нарушение инвариантности величин точек Лаффера при изменении способа учета макрофакторов. Например, труд в модели (1) может быть оценен через среднегодовое число занятых в экономике работников и через фонд оплаты их труда. Априори отдать предпочтение тому или другому способу учета нельзя. Вместе с тем значения точек Лаффера, полученные на базе той и другой модификаций модели (1), могут не совпадать. Подобное нарушение инвариантности лафферовых точек выдвигает очень серьезные требования к информационному обеспечению прикладных расчетов. Указанный недостаток присущ всем эконометрическим моделям и предполагает определенную долю скепсиса и осторожности при восприятии любых эмпирических результатов. Можно назвать еще ряд моментов, которые должны быть учтены в дальнейших исследованиях фискального климата. С теоретической точки зрения автором, по сути, рассматривалась закрытая национальная экономика. В реальности же мы имеем дело в основном с открытыми системами, которые предполагают межстрановое перемещение труда и капитала в зависимости от налогового климата, царящего в соседних географических юрисдикциях. Если предположить, что географические перепады в уровне налоговой нагрузки незначительно воздействуют на межстрановые потоки факторов производства, то использование модели (1) вполне правомерно. В противном случае модель (1) должна модифицироваться с учетом фискального окружения. Однако разработка подобной модели является самостоятельной задачей, которая выходит за рамки настоящей статьи. С практической точки зрения возникает дополнительный вопрос об адекватности используемой статистической базы. В частности, официальные данные о ВВП в России включают «досчет» производства в сфере теневой экономики. Между тем феномен кривой Лаффера частично связан с уходом производителей в тень. В этой связи в общем случае методологически более верным является использование ВВП за вычетом «досчета» теневого сектора. В данной статье подобная статистическая корректировка не была проведена, так как, во-первых, официальная доля теневой экономики невелика и противоречит другим оценкам ее масштабов, а во-вторых, сама официальная методика оценки теневой экономики не может считаться идеальной и нацелена, скорее, на нивелирование возникающих статистических неувязок, нежели на выявление скрытых производственных операций. 104 Анализ влияния налоговой нагрузки на экономический рост Литература 1. Buchanan J.M., Dwight L.R. Politics, Time and the Laffer Curve // Journal of Political Economy, Vol. 90, № 4. 1982. 2. Buchanan J.M., Dwight L.R. Tax Rates and Tax Revenues in Political Equilibrium: Some Simple Analitics // Economic Inquiry, Vol. 20, № 3. 1982. 3. Buchanan J.M., Yong Y.J. The Return to Increasing Returns. Ann Arbor: The University of Michigan Press. 1994. 4. Monissen H.G. Explorations of the Laffer Curve // (http://www.investopedia.com/offsite.asp? URL=http: //www.gmu.edu/jbc/fest/files/Monissen.htm). 5. Гусаков С.В., Жак С.В. Оптимальные равновесные цены и точка Лаффера // Экономика и математические методы. 1995. № 4. 6. Балацкий Е.В. Лафферовы эффекты и финансовые критерии экономической деятельности // Мировая экономика и международные отношения. 1997. № 11. 7. Балацкий Е.В. Точки Лаффера и их количественная оценка // Мировая экономика и международные отношения. 1997. № 12. 8. Балацкий Е.В. Эффективность фискальной политики государства // Проблемы прогнозирования. 2000. № 5. 9. Папава В.Г. Лафферов эффект с последействием // Мировая экономика и международные отношения. 2001. № 7. 10. Куликов А.Г., Павлов И.П. Графический метод расчета ВВП и поступления налогов в бюджет // Финансы. 2000. № 5. 11. Welfens P., Jasinski P. Privatization and Foreign Investment in Transforming Economies. Dartmouth, 1994. 12. Смирнов А.В. Методы анализа и прогнозирования инвестиционной активности в реальном секторе экономики / Дисс. на соискание ученой степени канд. эконом. наук. М.: ИМЭИ, 2002. 13. Балацкий Е.В. Воспроизводственный цикл и налоговое бремя // Экономика и математические методы. 2000. № 1. 105