Мировой финансовый кризис и его влияние на реальный сектор

advertisement

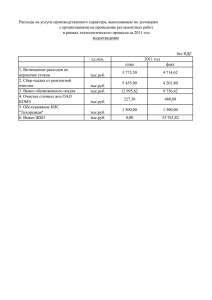

«БЕГСТВО КАПИТАЛА» КАК ИНДИКАТОР ЭФФЕКТИВНОСТИ ЭКОНОМИЧЕСКОЙ ПОЛИТИКИ ГОСУДАРСТВА И ЕГО ПОСЛЕДСТВИЯ ДЛЯ РОССИЙСКОЙ ЭКОНОМИКИ Александров Дмитрий Геннадьевич Российский государственный университет нефти и газа имени И.М. Губкина Российская Федерация Аннотация. В статье рассматривается влияние на экономику России массового оттока иностранного и национального капитала. Усиленный отток капитала из российской экономики, превратившийся в «бегство капитала» в 2008-2009 гг. не мог пройти для российской экономики бесследно. В статье рассматриваются причины и последствия «бегства капитала» из российской экономики, а также плюсы и минусы экспорта и импорта капитала для национальных экономик. При этом, «бегство капитала» может рассматриваться как негативный индикатор, свидетельствующий о неэффективности экономической политики государства, но с учётом особенностей и специфики рассматриваемых национальных экономик. Миграция и «бегство капитала» Миграция капитала всегда происходила и происходит в мировой экономике. Однако, в последнее время, в связи с дальнейшей глобализацией мировой экономики и мировым финансовым кризисом, процесс миграции капитала усилился и ускорился, превратившись в «лакмусовую бумажку» и один из основных индикаторов состояния мировой и национальных экономик. Миграция капитала – это приток, ввоз, импорт и отток, вывоз, экспорт капитала из страны. Международная миграция капитала – это движение экономических (реальных) и финансовых активов между кредиторами и заёмщиками в различных странах. «Бегство капитала» – значительный и устойчивый отток экономических и финансовых активов из страны в легальной и нелегальной формах. «Бегство капитала» сокращает экономические и финансовые ресурсы страны. Принято считать, что если капитал «побежал» из страны – то это крайне негативно скажется на её национальной экономике. И наоборот, если капитал усиленно ввозится в ту или иную страну – то это несомненное благо для её экономики. Однако не всё так однозначно в этом процессе. Приток и отток международного и национального капитала может вызывать разные последствия для национальной экономики, в зависимости от её особенностей. Усиленный ввоз иностранного капитала в страну и бегство национального капитала из страны может означать подготовку к захвату власти и экономики этой страны другим государством или государствами. Мировой финансовый кризис также накладывает на эти процессы свой отпечаток, изменяя их в том или ином направлении. Меркантилизм и миграция мирового капитала Традиционные представления о миграции капитала связаны с убеждением, что ввоз практически любого капитала (финансового, промышленного, торгового) – это несомненное благо для любой национальной экономики. Эти взгляды ведут своё начало от теории меркантилизма, который явился первой школой буржуазной политической экономии и первой попыткой теоретического обоснования экономической политики, отстаиваемой купцами. Термин «меркантилизм» принадлежит французам - mercantilism и происходит от итальянского слова mercante – торговец, купец. В соответствии с представлениями ранних меркантилистов (последняя треть XV – середина XVI вв.) – У. Стаффордом (Англия), Де Сантис, г. Скаруффи (Италия) главной являлась теория денежного баланса, обосновывающая политику, направленную на увеличение денежного богатства чисто законодательным путём. В целях удержания денег в стране запрещался их вывоз за границу, а все денежные суммы, вырученные от продажи товаров, иностранцы были обязаны истратить на покупку местных изделий. [1] 1 Главные теоретики позднего меркантилизма (вторая половина XVI и XVII вв.) – Т. Мен (Англия), А. Серра (Италия), А. Монкретьен (Франция) выступали за активный торговый баланс, который обеспечивался путём вывоза готовых изделий своей страны и при помощи посреднической торговой связи. При условии активного торгового баланса и соблюдении принципа: покупать дешевле в одной стране и продавать дороже в другой, разрешался вывоз денег за границу. Таким образом, главный источник прибыли поздние меркантилисты видели в неэквивалентном обмене во внешней торговле. Поэтому производительным они объявляли труд только тех отраслей, продукты которых при вывозе за границу приносили стране больше денег, чем они стоили [1]. Конечно, меркантилизм, как экономическое течение канул в прошлое, но стремление к неэквивалентному обмену всегда было и остаётся главным двигателем современной торговли, экономики в целом и имманентно присуще человеческой натуре. В этом смысле идеи меркантилистов бессмертны. Неэквивалентный обмен в повседневной практике называется спекуляцией, а спекуляция является основой для существования современного финансового и торгового капиталов. В соответствии с идеями меркантилистов многие государства стремятся привлечь иностранный капитал, создавая благоприятный политический, административный, налоговый, инвестиционный и т.д. климат. При этом, большинство государств достаточно неразборчиво относительно того на каких условиях и какой капитал следует привлекать в национальную экономику. В тоже время, в других странах к этим вопросам относятся крайне щепетильно, проявляя повышенную заботу о безопасности национальной экономики и государства в целом. Говоря о массовом оттоке, или «бегстве капитала», следует различать бегство национального и иностранного капиталов из страны. Следует также различать миграцию финансового, торгового, промышленного, человеческого капиталов. Бегство российского капитала за границу Тяжёлый административный, налоговый и инвестиционный климат в России возникли и существуют уже давно. Если российское правительство меняет налоговый и инвестиционный климат в сторону либерализации, то ситуация с «административным ресурсом» по-прежнему остаётся катастрофической. Взятки, коррупция, злоупотребления служебным положением, рэкет, рейдерство, «чёрное» риэлтерство с убийствами из-за недвижимости и квартир, «устранение» конкурентов, заведение уголовных дел, уголовное и административное преследование неугодных бизнесменов и политиков и многое другое в период финансового кризиса привели к массовой эмиграции порядочных людей, бегству капитала из России и российской экономики. Чистый вывоз капитала из России в период мирового финансового кризиса в 2008-2010 гг. равнялся – 450,3 млрд. долл. США, что составило 85,4 % от всего вывезенного в 1994-2010 гг. капитала, который равнялся 527,3 млрд. долл. США. Таким образом, капитал всегда бежал из постсоветской России, но особенно интенсивно это бегство происходило в кризисные 2008-2010 годы (Приложение №1) [2]. Из России эмигрируют высококлассные, молодые специалисты, которые востребованы и реализуют себя за границами своей Родины. Происходит отток человеческого капитала из России. Взамен, в Россию иммигрируют низкоквалифицированные трудовые мигранты, которые, создают криминогенную и социальноопасную обстановку в таких крупных российских городах как Москва и Санкт-Петербург. Эти люди трудно поддаются социализации и ассимиляции с местным населением, поэтому возникают конфликты на расовой почве. В итоге, оставшиеся граждане ещё активнее собирают чемоданы и переводят свои средства за границу, готовясь к отъезду. «Бегство капитала», в том числе и человеческого капитала, порождает его нехватку в российской экономике, а приезд дешёвых гастарбайтеров из стран СНГ и ближнего 2 зарубежья сбивает цены на рабочую силу, снижает доходы и совокупный спрос макроэкономических агентов. Это приводит к росту инфляции в российской экономике. Бегство иностранного капитала из России Бегство иностранного капитала из российской экономики имеет ряд особенностей. В первую очередь из российской экономики стал убегать финансовый и торговый капитал. Вследствие их бегства произошло замедление в реальном секторе российской экономики, и наметился отток промышленного капитала. Финансовый капитал представлен, в первую очередь, национальным рынком ценных бумаг. Основной причиной бегства иностранного финансового капитала из России явилось то, что при своей относительной неразвитости, российский рынок ценных бумаг имеет целый ряд недостатков: 1) Российский рынок ценных бумаг (РЦБ) сильно зависит от иностранных рынков и, в первую очередь, от рынка ценных бумаг США. Российский РЦБ носит «филиальный» характер и в значительной степени зависит от своего «головного» американского офиса. Но российский РЦБ – это «плохой филиал» – нецивилизованный, рисковый и спекулятивный. 2) На российском РЦБ действуют спекулянты, а не солидные инвесторы, осуществляются не долгосрочные, а краткосрочные инвестиции и, как правило, не в реальный сектор экономики, а в финансовый сектор с целью спекуляции и наживы. РЦБ России – нецивилизованный, рисковый и спекулятивный (финансовые пирамиды, афёры, рейдерство и т.д.), поскольку нет твёрдых гарантий и обеспечения вложений капитала для солидных отечественных и иностранных инвесторов. По оценкам аналитического агентства РосБизнесКонсалтинг, если суммарная рыночная капитализация всех компаний мира в 2008 г. снизилась на 28719 млрд. долларов, т.е., на 47,19%, то падение цен акций привело к снижению капитализации российских компаний на 935,59 млрд. долларов, т.е. на 71,64% [3]. Обвал на российском РЦБ в 2008 г. стал более значительным, поскольку спекулянты быстро убрались с российского РЦБ и забрали свои капиталы, предвидя предстоящие потери. Акции российских компаний обесценились в большей степени в сравнении с акциями надёжных иностранных компаний по той же причине. Поэтому бегство, в первую очередь, паразитического, спекулятивного финансового капитала из России можно оценивать как процесс очищения национальной экономики. И в этом процессе есть свои положительные моменты, поскольку данный капитал ни при каких условиях не был бы задействован в реальном секторе российской экономики. Сбежавший спекулятивный финансовый капитал был бесполезен и даже вреден, поскольку наносил ущерб безопасности российской экономики и государству. Эффекты «бегства капитала» из России «Бегство капитала» из российской экономики приводит к целому ряду эффектов: 1) Замещение иностранного капитала национальным капиталом – государственным и частным в целях защиты национальной экономики и укрепления национальной безопасности страны; 2) Замещение частного капитала государственным капиталом и огосударствление экономики; 3) Замещение крупного иностранного и сбежавшего национального капитала более мелким, национальным капиталом; 4) Передел собственности в реальном и финансовом секторах национальной экономики; 5) Очищение экономики от паразитических, спекулятивных форм иностранного и национального финансового и торгового капитала; 6) Замедление работы реального сектора национальной экономики из-за: - снижения эффективности работы «брошенных» предприятий в реальном секторе экономики и 3 - искусственного банкротства работающих предприятий и остановки производства для их дальнейшей перепродажи. Эффекты миграции капитала можно предвидеть, как и управлять самой миграцией мирового капитала. Управление миграцией капитала США являются не только мировым финансовым центром, но и главным государством, организующим и направляющим миграцию мирового капитала. Для притока капитала в США достаточно организовать и поддерживать диктатуру в небольшой, но богатой ресурсами стране. Когда богатства этой страны окажутся в значительной мере разграбленными, необходимо создать революционную ситуацию для свержения диктатуры. Оказавшийся в изоляции диктатор переводит все оставшиеся у него средства в банки США или другие подконтрольные им финансовые институты. В итоге, США наживают не только политический, но и реальный капитал, повышая свой престиж на международной арене в качестве оплота идеалов демократии, свободы и борьбы с диктаторскими режимами, и ослабляют своих противников и конкурентов. Данная схема сейчас применяется в Египте, Ливии, Тунисе и в других восточных государствах. Капиталы диктаторов, членов их семей и свергнутой политической элиты стремительно утекают из ограбленных стран в банки США и Западной Европы. В заключение, следует отметить, что «бегство капитала» из национальной экономики может являться одним из главных индикаторов неэффективности национальной экономической политики. Исходя из такой оценки, экономическая политика постсоветского российского государства представляется крайне неэффективной. Неэффективность этой политики становится более очевидной, если учесть, что приведённые данные касаются легального капитала, который легально вывозился из страны. Нелегальный вывоз легального и нелегального капитала – это частое явление для российской экономики и он сложнее поддаётся учёту. Поэтому, с учётом нелегального вывоза капитала, общее количество вывезенного из российской экономики капитала, может увеличиться многократно. Обычно страны делятся на страны-экспортёры и страны-импортёры капитала. Такое деление неприменимо к России. Сегодня Россия выступает международным донором капитала. Если в других странах вывоз и ввоз капитала происходит из-за его избытка или недостатка, то бегство российского капитала происходит из-за высокой степени инвестиционного риска и пессимистических оценок российских и иностранных инвесторов относительно перспектив развития российской экономики. Однако, в ряде случаев, отток капитала может быть вызван искусственно. В некоторых ситуациях такой отток капитала избавляет национальную экономику от паразитических, спекулятивных форм иностранного финансового капитала, способствуя своеобразному очищению национальной экономики. Список литературы [1] http://slovari.yandex.ru/~книги/БСЭ/Меркантилизм/ [2] http://www.cbr.ru/statistics/credit_statistics/print.asp?file=capital.htm [3] http:/www.quote.ru/rbc100/2008/12/index.shtml) 4 ПРИЛОЖЕНИЕ №1 ГОДЫ 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 ИТОГО: 1994-2010 Чистый ввоз/вывоз капитала частным сектором в 1994-2010 годах и I квартале 2011 года (по данным платежного баланса Российской Федерации) (млрд. долларов США) Чистый Чистый в том числе: Чистый в том числе: ввоз/вывоз ввоз/вывоз ввоз/вывоз иностранные иностранные иностранные иностранные капитала капитала капитала активы пассивы активы пассивы частным банками прочими сектором (3+4) секторами (2+5) (6+7+8) 1 2 3 4 5 6 7 -14,4 -2,0 -3,0 1,0 -12,4 -14,1 1,2 -3,9 6,8 4,0 2,8 -10,7 -5,8 3,8 -23,8 1,3 -2,9 4,2 -25,1 -26,0 8,1 -18,2 7,6 -1,3 8,9 -25,9 -29,8 12,7 -21,7 -6,0 0,3 -6,3 -15,7 -14,7 8,3 -20,8 -4,3 -3,4 -0,9 -16,5 -10,1 2,1 -24,8 -2,0 -3,5 1,5 -22,8 -15,3 1,8 -15,0 1,3 -1,4 2,7 -16,2 -10,4 3,7 -8,1 2,5 -1,1 3,6 -10,6 -18,9 14,4 -1,9 10,3 -1,0 11,3 -12,2 -25,1 22,1 -8,9 3,5 -3,6 7,1 -12,4 -38,3 31,8 -0,1 5,9 -13,3 19,2 -6,0 -50,6 52,5 41,4 27,5 -23,7 51,2 13,9 -47,8 52,2 81,7 45,8 -25,1 70,9 35,9 -94,6 143,8 -133,7 -56,9 -65,1 8,2 -76,8 -164,2 98,6 -56,1 -30,4 11,7 -42,1 -25,8 -58,2 34,2 -35,3 15,9 -1,8 17,7 -51,2 -66,6 23,4 -263,6 26,8 -134,2 161,0 -290,5 -690,5 514,7 "чистые ошибки и пропуски" платежного баланса* 8 0,5 -8,7 -7,2 -8,8 -9,3 -8,5 -9,3 -9,5 -6,1 -9,2 -5,9 -7,9 9,5 -13,3 -11,2 -1,8 -8,0 -114,7 2011 1 КВ (оценка) ИТОГО: 1994-2011, I КВ -21,3 -7,5 -10,0 2,5 -13,9 -19,3 11,2 -5,8 -284,9 19,3 -144,2 163,5 -304,4 -709,8 525,9 -120,5 ПРИМЕЧАНИЯ: 1. Знак «–» - означает вывоз капитала, «+» - ввоз 2. Исключается задолженность по товарным поставкам на основе межправительственных соглашений * Статья «чистые ошибки и пропуски» в полном объеме относится к операциям прочих секторов. Имеется в виду, что наибольшие сложности при составлении платежного баланса возникают в связи с учетом финансовых операций по этим секторам. Источник: http://www.cbr.ru/statistics/credit_statistics/print.asp?file=capital.htm Вывод: Чистый вывоз капитала из России в период кризиса в 2008-2010 гг. равнялся – 450,3 млрд. долл. США, что составило 85,4 % от всего вывезенного в 1994-2010 гг. капитала, который равнялся 527,3 млрд. долл. США. Таким образом, капитал всегда «бежал» из постсоветской России, но особенно интенсивно это бегство происходило и происходит в кризисные 2008-2010 годы. 6