Выпуск №29

advertisement

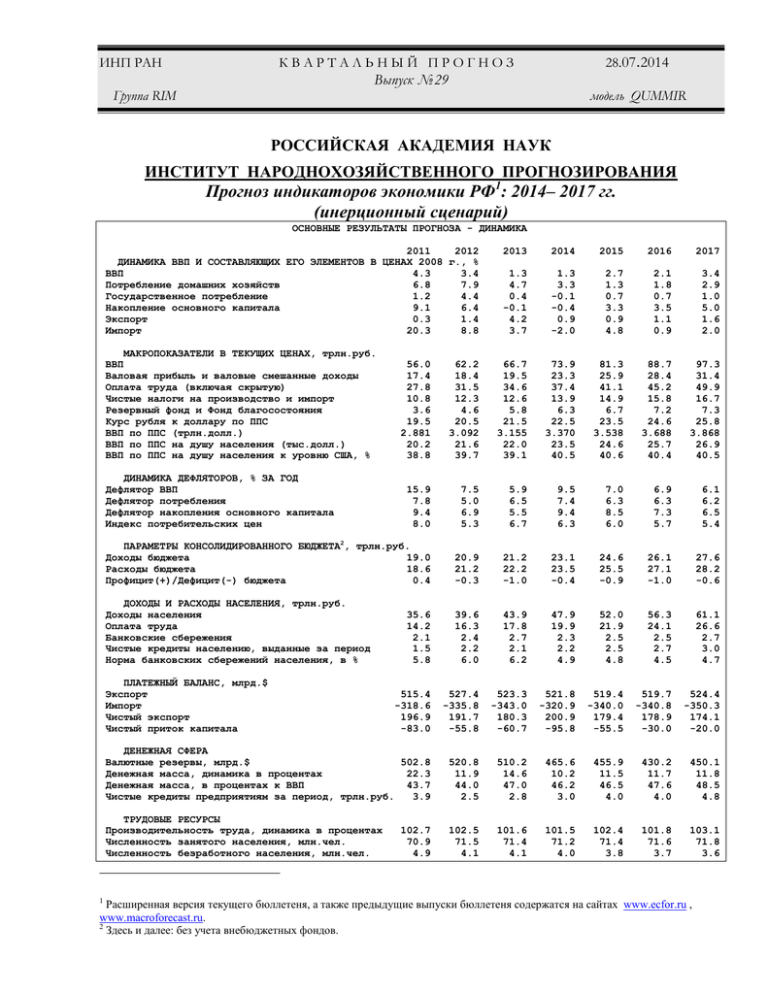

ИНП РАН 28.07.2014 КВАРТАЛЬНЫЙ ПРОГНОЗ Выпуск №29 Группа RIM модель QUMMIR РОССИЙСКАЯ АКАДЕМИЯ НАУК ИНСТИТУТ НАРОДНОХОЗЯЙСТВЕННОГО ПРОГНОЗИРОВАНИЯ Прогноз индикаторов экономики РФ1: 2014– 2017 гг. (инерционный сценарий) ОСНОВНЫЕ РЕЗУЛЬТАТЫ ПРОГНОЗА - ДИНАМИКА 2011 2012 ДИНАМИКА ВВП И СОСТАВЛЯЮЩИХ ЕГО ЭЛЕМЕНТОВ В ЦЕНАХ 2008 г., % ВВП 4.3 3.4 Потребление домашних хозяйств 6.8 7.9 Государственное потребление 1.2 4.4 Накопление основного капитала 9.1 6.4 Экспорт 0.3 1.4 Импорт 20.3 8.8 МАКРОПОКАЗАТЕЛИ В ТЕКУЩИХ ЦЕНАХ, трлн.руб. ВВП Валовая прибыль и валовые смешанные доходы Оплата труда (включая скрытую) Чистые налоги на производство и импорт Резервный фонд и Фонд благосостояния Курс рубля к доллару по ППС ВВП по ППС (трлн.долл.) ВВП по ППС на душу населения (тыс.долл.) ВВП по ППС на душу населения к уровню США, % 2014 2015 2016 2017 1.3 4.7 0.4 -0.1 4.2 3.7 1.3 3.3 -0.1 -0.4 0.9 -2.0 2.7 1.3 0.7 3.3 0.9 4.8 2.1 1.8 0.7 3.5 1.1 0.9 3.4 2.9 1.0 5.0 1.6 2.0 56.0 17.4 27.8 10.8 3.6 19.5 2.881 20.2 38.8 62.2 18.4 31.5 12.3 4.6 20.5 3.092 21.6 39.7 66.7 19.5 34.6 12.6 5.8 21.5 3.155 22.0 39.1 73.9 23.3 37.4 13.9 6.3 22.5 3.370 23.5 40.5 81.3 25.9 41.1 14.9 6.7 23.5 3.538 24.6 40.6 88.7 28.4 45.2 15.8 7.2 24.6 3.688 25.7 40.4 97.3 31.4 49.9 16.7 7.3 25.8 3.868 26.9 40.5 15.9 7.8 9.4 8.0 7.5 5.0 6.9 5.3 5.9 6.5 5.5 6.7 9.5 7.4 9.4 6.3 7.0 6.3 8.5 6.0 6.9 6.3 7.3 5.7 6.1 6.2 6.5 5.4 ПАРАМЕТРЫ КОНСОЛИДИРОВАННОГО БЮДЖЕТА2, трлн.руб. Доходы бюджета 19.0 Расходы бюджета 18.6 Профицит(+)/Дефицит(-) бюджета 0.4 20.9 21.2 -0.3 21.2 22.2 -1.0 23.1 23.5 -0.4 24.6 25.5 -0.9 26.1 27.1 -1.0 27.6 28.2 -0.6 ДОХОДЫ И РАСХОДЫ НАСЕЛЕНИЯ, трлн.руб. Доходы населения Оплата труда Банковские сбережения Чистые кредиты населению, выданные за период Норма банковских сбережений населения, в % 35.6 14.2 2.1 1.5 5.8 39.6 16.3 2.4 2.2 6.0 43.9 17.8 2.7 2.1 6.2 47.9 19.9 2.3 2.2 4.9 52.0 21.9 2.5 2.5 4.8 56.3 24.1 2.5 2.7 4.5 61.1 26.6 2.7 3.0 4.7 515.4 -318.6 196.9 -83.0 527.4 -335.8 191.7 -55.8 523.3 -343.0 180.3 -60.7 521.8 -320.9 200.9 -95.8 519.4 -340.0 179.4 -55.5 519.7 -340.8 178.9 -30.0 524.4 -350.3 174.1 -20.0 ДЕНЕЖНАЯ СФЕРА Валютные резервы, млрд.$ 502.8 Денежная масса, динамика в процентах 22.3 Денежная масса, в процентах к ВВП 43.7 Чистые кредиты предприятиям за период, трлн.руб. 3.9 520.8 11.9 44.0 2.5 510.2 14.6 47.0 2.8 465.6 10.2 46.2 3.0 455.9 11.5 46.5 4.0 430.2 11.7 47.6 4.0 450.1 11.8 48.5 4.8 ТРУДОВЫЕ РЕСУРСЫ Производительность труда, динамика в процентах Численность занятого населения, млн.чел. Численность безработного населения, млн.чел. 102.5 71.5 4.1 101.6 71.4 4.1 101.5 71.2 4.0 102.4 71.4 3.8 101.8 71.6 3.7 103.1 71.8 3.6 ДИНАМИКА ДЕФЛЯТОРОВ, % ЗА ГОД Дефлятор ВВП Дефлятор потребления Дефлятор накопления основного капитала Индекс потребительских цен ПЛАТЕЖНЫЙ БАЛАНС, млрд.$ Экспорт Импорт Чистый экспорт Чистый приток капитала 1 2013 102.7 70.9 4.9 Расширенная версия текущего бюллетеня, а также предыдущие выпуски бюллетеня содержатся на сайтах www.ecfor.ru , www.macroforecast.ru. 2 Здесь и далее: без учета внебюджетных фондов. ИНП РАН КВАРТАЛЬНЫЙ ПРОГНОЗ Выпуск №29 Группа RIM Аналитическое резюме Позади первое полугодие 2014 г. Несмотря на ряд апокалипсических прогнозов и устрашающий уровень геополитической нестабильности, российская экономика продолжает расти, демонстрируя высокий уровень адаптации к непростой внутриэкономической и геополитической ситуации. По нашим оценкам, ВВП России вырос во втором квартале на 1.2% по отношению к соответствующему периоду прошлого года (в первом квартале рост составил 0.9%). Таким образом, по итогам первого полугодия рост ВВП составил не менее 1.0%. Сложившаяся в первом полугодии 2014 г. экономическая ситуация говорит о том, что оценка темпов роста ВВП по итогам года может составить не менее 1.2-1.5%, а при определенных условиях (рост во втором полугодии инвестиционной активности и прирост запасов) может достичь 2%. Если рассматривать наиболее вероятную динамику элементов счета использования ВВП, то можно отметить, что положительный вклад в расширение экономической активности вносит спрос населения и чистый экспорт. Именно рост положительного сальдо по внешней торговле на фоне ослабления курса рубля и расширения внешнего спроса определил ускорение темпов роста ВВП во втором квартале 2014 г. Спрос населения остается тем фактором, который придает экономике относительную устойчивость даже в тех случаях, когда остальные элементы спроса имеют отрицательную динамику. Государственное потребление с большой вероятностью в 2014 г. будет негативно влиять на динамику ВВП. Дело в том, что в структуре расходов консолидированного бюджета увеличиваются ассигнования на рост заработных плат в бюджетном секторе и снижаются непосредственные расходы на экономику в виде инвестиционных затрат и государственных закупок. Инвестиции в основной капитал стагнируют на фоне дефицита заемных средств у нефинансовых предприятий и высокой неопределенности относительно перспектив российской экономики, которая усугубляется 28.07.2014 модель QUMMIR отсутствием четких долгосрочных ориентиров государственной экономической политики. В I квартале наблюдались наибольшие темпы снижения валового накопления, а во II квартале, вслед за продолжительным снижением инвестиций, сократились темпы роста потребительского спроса, при этом валовое накопление, по нашим оценкам, увеличилось примерно на 10% по отношению к I кварталу 2014 г. Эта активизация инвестиционной активности во втором полугодии 2014 г. может привести к стабилизации темпов роста потребительского спроса в оставшиеся месяцы текущего года. Какие же риски, потенциально присутствующие в российской экономике, могут помешать благоприятной динамике экономического роста во втором полугодии? Во-первых, существует опасность того, что отдельные положительные тенденции в экономике не будут поддержаны соответствующими оперативными мерами экономической политики. Во всяком случае, имеющиеся на данный момент бюджетные проектировки позволяют сделать вывод о том, что в краткосрочной перспективе будет продолжаться тенденция по сокращению государственных расходов на экономику. Предложенные механизмы проектного финансирования реализуются крайне медленно и обрастают избыточными бюрократическими препонами. Центральный Банк сосредоточил свои усилия на расчистке банковской системы, но в части формирования условий для расширения объемов кредитования действует недостаточно эффективно. Более того, ряд решений (например, в части повышения ставок) ведет к ухудшению условий заимствования для нефинансовых предприятий. Последствия сдерживающей денежно-кредитной политики в текущих условиях усугубляются еще и тем, что, судя по динамике обязательств банков и предприятий перед внешним миром, в первом полугодии 2014 г. прекратилось внешнее финансирование российской экономики. Таким образом, текущую политику ЦБ РФ следует признать проциклической, усугубляющей негативные тенденции в инвестиционной деятельности. Единственным индикатором, 2 ИНП РАН КВАРТАЛЬНЫЙ ПРОГНОЗ Выпуск №29 Группа RIM целевыми значениями которого может реально управлять финансовый регулятор, остается валютный курс. В этом и состоит основной парадокс текущей денежно-кредитной политики, когда ее декларируемые цели остаются слабо согласованными с реальным состоянием экономики и целями ее развития. Во-вторых, потребительская активность населения может быть существенным образом ослаблена за счет ужесточения условий кредитования и сохранения высоких ставок по потребительским кредитам, замедления темпов роста заработных плат в бюджетном секторе, ухудшения финансово-экономического положения в производственной сфере. В-третьих, определенную тревогу вызывает ситуация в промышленности, где рост сегментирован и зависит от относительно небольшого количества факторов (доходов населения, внешнего спроса, инвестиционных программ инфраструктурных монополий). При этом даже незначительные изменения конъюнктуры могут существенно повлиять на динамику производства, особенно в обрабатывающих секторах промышленности. В-четвертых, восстановление спроса в развитых экономиках (прежде всего, стран ЕС) остается недостаточно устойчивым. Так, в мае 2014 г. отрицательная динамика промышленного производства отмечалась в таких важных странах ЕС как Франция, Финляндия, Швеция, Голландия. Во Франции и Финляндии отрицательная динамика производства сохраняется в течение 5 месяцев 2014 г. Оценивая качество текущей экономической политики, следует отметить, что в последние два года она формируется в логике удержаниядостигнутых показателей развития экономики и жизни населения. Именно на решение этой задачи тратится значительный объем ресурсов. Однако, как показывает практика последнего времени, такая политика ведет к общему снижению темпов роста экономики и общему ухудшению оценки перспектив развития России со стороны российского и международного бизнессообщества. 28.07.2014 модель QUMMIR Попытка выстраивания консервативной экономической политики в условиях нарастания ограничений развития, с нашей точки зрения, несет существенные риски в кратко- и среднесрочной перспективе. Прежде всего, они связаны с тем, что искусственно сдерживаются возможности государства влиять на текущую экономическую динамику, сокращаются расходы по направлениям, связанным с устранением ограничений развития долгосрочного характера. Негативное влияние на экономическую динамику оказывает переход к консервативному государственному планированию и прогнозированию. Логичная, на первый взгляд, идея формирования объективных экономических прогнозов на практике ведет к искусственному занижению прогнозных показателей не только на краткосрочную перспективу, но и, что особенно важно, на средне- и долгосрочный период. Кроме того, такая практика существенно дестимулирует органы исполнительной власти в поиске механизмов ускорения экономической динамики, подталкивает к списанию всех проблем отечественной экономики на внешние факторы: геополитическую нестабильность, санкции и т.д. Сценарные условия и ключевые гипотезы Текущий вариант сценарных условий основан на прогнозе социально-экономического развития на период 2015 – 2017 гг., опубликованный министерством экономического развития РФ в мае т.г., при этом в качестве базового принят умереннооптимистичный вариант развития. Важной гипотезой основных вариантов прогноза, составленных МЭР, является стабилизация геополитической обстановки и отсутствие масштабных санкций, замедляющих рост российский экономики. Риски снижения условий заимствований на внешних рынках при усугублении конфликта с Украиной включены в сценарные условия 2014 г. Ускорение роста развитых стран привело к пересмотру прогнозных значений темпов роста США (до 3.1 вместо 2.5% ранее в 2016 г.), не 3 ИНП РАН 28.07.2014 КВАРТАЛЬНЫЙ ПРОГНОЗ Выпуск №29 Группа RIM повлияв на динамику роста стран Еврозоны. Цена на нефть марки Brent в 2015-2017 гг. снизилась на 0.9% в среднем за период по сравнению с более ранними прогнозами, а высокие нефтяные цены в первой половине 2014 г. поддержали прогнозное значение Brent в 2014 г. на уровне 108 долл./барр. Предусмотрено ускорение снижения цены на экспортируемый газ: к 2017 г. цена на газ снизится на 17% по отношению к среднему значению за 2014 г., до 292 долл./тыс.куб.м. В основном сценарии прогнозируется стагнация добычи нефти с небольшим понижением на 0.10.2% ежегодно за счет снижения добычи нефти в Западной Сибири. В условиях сокращения объемов нефтепереработки в России в среднесрочной перспективе и соответствующего падения экспорта нефтепродуктов со 153 до 141 млн. т в 2014-2017 гг., увеличение экспорта сырой нефти на 10 млн. т станет более вероятным. Рост экспорта газа будет ограничен снижением спроса со стороны европейских модель QUMMIR стран вследствие низких темпов их экономического роста и усилением конкуренции на мировых сырьевых рынках. В 2014 г. добыча газа останется на уровне прошлого года (648 млн. т), в 2017 г. она вырастет до 693 млн. т. Курс рубля к доллару ослабевает в номинальном выражении: в текущей версии прогноза его значение сокращается с 34.7 до 37.1 руб./долл. В реальном выражении курс рубля за 2014-2015 гг. растет на 16%. В 2015-2016 гг. тарифы на товары и услуги инфраструктурных монополий предусматривают индексацию на ИПЦ за прошлогодний период, в 2014 г. они не изменились по сравнению с предыдущим прогнозом. В 2014 г. тарифы на грузовые железнодорожные перевозки были установлены на уровне 2013 г. В 2015 – 2017 гг. тарифы будут повышены на 6.0 %, 5.0 % и 4.5 % соответственно. ОСНОВНЫЕ ЭКЗОГЕННЫЕ ПЕРЕМЕННЫЕ 2014 ПЕРЕМЕННЫЕ ВНЕШНИХ УСЛОВИЙ И СОПРЯЖЕННЫХ С НИМИ Цена нефти Brent, $/бар.(в среднем за период) 108 Цена на газ, $/1000 куб.м 341 Экспорт нефти, млн.т 226 Экспорт газа, млрд.куб.м 192 Добыча нефти, млн.т 524 Добыча газа, млрд.куб.м 648 Темп прироста ВВП в Еврозоне, % 1.3 Темп прироста экономики США,% 1.8 Дефлятор ВВП США, % 1.5 КУРСОВЫЕ ПЕРЕМЕННЫЕ Курс рубля к доллару (в среднем за период) 34.7 Курс рубля к евро (в среднем за период) 49.8 ПЕРЕМЕННЫЕ ВНУТРЕННИХ УСЛОВИЙ Прирост запасов в текущих ценах, млрд.руб. 1641 Минимальная заработная плата труда, руб. 5554 Динамика цен (тарифов) естественных монополий (% за год) Цены на электроэнергию 6.6 Цены на газ 8.0 Транспортные тарифы 0.0 ПОКАЗАТЕЛИ ИНВЕСТИЦИОННОЙ АКТИВНОСТИ Вводы жилья, млн.м2 78 ДЕНЕЖНАЯ СФЕРА Доля кредитов нефинансовым предприятиям в ВВП,% 35.7 Доля потребительского кредита в ПДХ,% 23.3 Востребованный объем кредитования банков со стороны органов денежно-кредитного регулирования, трлн.руб. 6.7 ПАРАМЕТРЫ КОНСОЛИДИРОВАННОГО БЮДЖЕТА (млрд.руб.) Чистая эмиссия внутренних госбумаг 384 Размер пенсии, средний за период, руб./чел. 10804 Внешние займы 150 ДЕМОГРАФИЧЕСКИЕ ПОКАЗАТЕЛИ (млн.человек) Численность населения в трудоспособном возрасте 84.8 2015 2016 2017 110 318 231 195 524 676 1.7 2.9 1.6 111 296 233 196 524 678 1.5 3.1 1.5 112 292 236 197 523 693 1.6 3.1 1.5 35.7 48.2 36.6 49.4 37.1 50.1 3239 5943 3759 7059 4555 7412 7.2 3.1 6.0 8.0 5.5 4.9 6.4 4.4 4.5 82 88 92 37.4 25.9 38.8 27.9 40.3 29.5 8.4 9.8 11.5 682 11461 185 745 12321 188 819 13245 188 83.8 82.8 81.8 4 ИНП РАН КВАРТАЛЬНЫЙ ПРОГНОЗ Группа RIM Выпуск №29 Основные результаты прогноза По итогам 2014 г. мы ожидаем рост экономики России на 1.3%. Такой результат будет возможен при сохранении текущих тенденций в формировании основных элементов конечного спроса. Основной положительный вклад в экономическую динамику будут вносить потребление домашних хозяйств и чистый экспорт. Если спрос населения демонстрирует признаки замедления темпов роста, то динамика чистого экспорта остается устойчиво положительной и создает определенный запас прочности при формировании экономической динамики. С большой долей вероятности по итогам 2014 г. будет зафиксирована отрицательная динамика государственного потребления, инвестиций в основной капитал и прироста запасов. Если в 2013 г. спад инвестиционной активности преимущественно концентрировался в сегменте крупных компаний с государственным участием и экспортоориентированных холдингов, то в текущем году он, прежде всего, связан со снижением инвестиционной активности частного бизнеса. Несмотря на наметившиеся признаки оживления динамики инвестиций во втором квартале 2014 г., реальное изменение тенденции возможно только в условиях смягчения денежно-кредитной политики. При этом рост стоимости заемного финансирования для конечных заемщиков оказывает негативное воздействие не только на динамику инвестиций, но и на прирост запасов, сдерживая формирование оборотного капитала у производителей. Темпы роста ВВП на уровне 1.3% и ниже в 2014 г. являются неприемлемыми для России с точки зрения обеспечения макроэкономической устойчивости в кратко- и среднесрочной перспективе. Текущая дискуссия об основных направлениях бюджетной политики достаточно ярко подтверждает этот тезис. Использование Минфином РФ крайне консервативных прогнозов при формировании бюджета на очередной трехлетний период демонстрирует очевидные угрозы сбалансированного развития российской экономики в таких условиях. Естественным 28.07.2014 модель QUMMIR выводом из этой дискуссии должен стать тезис о неприемлемости практики использования приоритета краткосрочной сбалансированности бюджетных показателей над целями долгосрочного развития экономики. В 2015 г. мы ожидаем некоторого ускорения экономической динамики. Оно станет возможным за счет роста инвестиционной активности на фоне крайне низкой базы сравнения и начала реализации некоторого количества крупных инвестиционных проектов, анонсированных в последнее время. Одновременно с этим мы ожидаем оживления спроса на промежуточную продукцию и восстановления объема запасов готовой продукции у производителей и в торговой сети. Наряду с этим в 2015 г. с высокой вероятностью произойдет дальнейшее снижение темпов роста спроса населения. При умеренных темпах ослабления номинального курса рубля произойдет восстановление спроса на импортируемую продукцию. Результатом взаимодействия этих факторов может стать ускорение темпов роста ВВП в 2015 г. до 2.7%. Необходимым условием обеспечения такой динамики является увеличение объемов кредитования населения на 12-15% и нефинансовых предприятий на 20-35%. Таким образом, базовый сценарий исходит из вероятности смягчения денежно-кредитной политики в ближайшей перспективе. Показатели роста ВВП в 2015 г. будут в значительной степени связаны с низкой базой сравнения. Это означает, что в рамках текущих ограничений развития, прежде всего финансового характера, в последующий период времени экономика может опять вернуться к диапазону значений в 1.5-2.5%. С этим связана оценка роста ВВП в 2016 г. Ускорение экономической динамики в 2017 г. связано с новой волной роста потребительского спроса и наращиванием объема инвестиций в основной капитал, прежде всего, на цели инфраструктурного строительства. Дальнейшее восстановление внешнего спроса и постепенное ослабление курса рубля могут поддержать экономический рост. 5 ИНП РАН 28.07.2014 КВАРТАЛЬНЫЙ ПРОГНОЗ Выпуск №29 Группа RIM Результаты прогнозно-аналитических расчетов по основным блокам модели QUMMIR Налоги и бюджет Доходы консолидированного бюджета по итогам января-мая 2014 года составили 9.4 трлн. руб. (33.8% к ВВП), увеличившись относительно уровня прошлого года на 12.5%. Ускорение динамики бюджетных доходов отмечалось по большинству налоговых поступлений (см. таблицу). Так, в составе ненефтегазовых доходов более высокий, чем год назад, темп роста наблюдался для налога на прибыль и НДС, что было обусловлено ускорением роста налогооблагаемой базы: ВВП в текущих ценах вырос в 1 квартале 2014 года на 9.2% (против 7% годом ранее), прибыль неубыточных предприятий – на 8.6% (по итогам января-апреля). Основным локомотивом роста доходной части бюджета стали нефтегазовые доходы, величина которых увеличилась на 1% ВВП (до 11.4% к ВВП). Основная причина – рост курса доллара (на 14.1% в январе-мае), который полностью компенсировал стагнацию цен на нефть и сокращение физических объемов экспорта нефти на 4.7%. модель QUMMIR Благодаря ускорению роста бюджетных доходов стала возможной активизация динамики расходов до +9.1% (против +1.7% годом ранее). На 1 июня текущего года величина расходов консолидированного бюджета составила 8.6 трлн. руб. (31% к ВВП), в том числе расходы федерального бюджета – 5.4 трлн. руб. Наибольший рост расходов отмечался по следующим направлениям: национальная оборона (+33.7%), охрана окружающей среды (+38.6%), обслуживание внешнего долга (+20.8%), межбюджетные трансферты (+27.9%). При этом увеличение процентных расходов было вызвано ростом курса доллара, в то время как рост расходов на дотации бюджетам субъектов федерации был связан, по всей видимости, с направлением средств в бюджеты Крыма и Севастополя. Одновременно сократились расходы на здравоохранение (на 2.2%) и на социальную политику (на 2.4%). В составе этих расходных статей наибольшее снижение финансирования отмечалось для пенсионного обеспечения (10.5%) и на амбулаторную и скорую медицинскую помощь (-21.9%). Доходы КБ по основным налогам (в % к соответствующему периоду прошлого года, в % к ВВП) Доходы Налог на прибыль НДФЛ НДС (внутренний) НДС на импорт Акцизы НДПИ Ввозные пошлины4 Вывозные пошлины Всего доходы Из них нефтегазовые Январь-май, темпы роста январь-май, в % к ВВП3 2013/2012 2014/2013 2013 2014 79.9 112.2 96.0 103.5 124.0 99.5 96.9 95.4 99.7 97.1 114.8 107.1 123.5 105.1 108.9 118.2 95.3 121.2 112.5 120.6 3.6 3.6 2.9 2.5 1.5 4.1 1.1 6.6 33.1 10.4 3.8 3.5 3.3 2.4 1.5 4.4 0.9 7.3 33.8 11.4 3 Величина 4 ВВП в январе-мае 2014 г. (27728.7 млрд. руб.) – оценка Экономической экспертной группы. Включая доходы, полученные в рамках Таможенного союза России, Казахстана и Белоруссии. 6 ИНП РАН 28.07.2014 КВАРТАЛЬНЫЙ ПРОГНОЗ Выпуск №29 Группа RIM модель QUMMIR Профицит консолидированного бюджета составил на 1 июня 2014 года 777 млрд. руб. (2.8% к ВВП), что превышает прошлогодний показатель в 1.7 раз (454 млрд. руб. или 1.8% к ВВП). Профицит федерального бюджета составил 476 млрд. руб., бюджетов субъектов федерации – 301 млрд. руб. выше показателя, утвержденного в законе о бюджете (22.2 трлн. руб.) на 4.1%, что, скорее всего, связано с недооцененной правительством величиной дополнительных бюджетных доходов, получаемых от роста курса доллара (прежде всего, в части поступлений по НДПИ и таможенных пошлин). Исполнение бюджета с профицитом позволило проводить весьма умеренный выпуск государственных ценных бумаг: эмиссия (в размере 177 млрд. руб.) только немного превысила размер погашения внутреннего долга (170 млрд. руб.). Рост доходов бюджета по итогам текущего года составит +8.8% год к году, в том числе рост налоговых доходов - +7%. Наиболее быстрая динамика будет отмечаться для поступлений по импортным пошлинам (+19.8%), которая будет обусловлена ослаблением национальной валюты (курс доллара увеличиться с 31.84 руб./долл. в среднем в 2013 г. до 34.74 руб./долл. в 2014 г.). Такой рост курса иностранных валют полностью нивелирует прогнозируемое сокращение физических объемов импорта (на 2.0%). Совокупная величина Резервного фонда на 1 июля 2014 г. составила 2937 млрд. руб., увеличившись за год на 77 млрд. руб., в том числе 8.9 млрд. руб. – доходы от использования средств фонда, 77.3 млрд. руб. – курсовая разница. Объем Фонда национального благосостояния составил 2957.38 млрд. руб., рост с начала года на 57 млрд. руб., в том числе 6.7 млрд. руб. – доходы от использования средств фонда, 66.1 млрд. руб. – курсовая разница. Прогноз По итогам 2014 года доходы консолидированного бюджета могут составить 23.1 трлн. руб. (30.9% к ВВП). Такой прогноз Ускорение динамики бюджетных доходов будет наблюдаться и для других налоговых поступлений (за исключением акцизов). Так, поступления по налогу на прибыль вырастут на 7.4%, по НДФЛ – на 9.3%, по НДС – на 17.8%, по экспортным пошлинам – на 3.7%. Поступления по акцизам также будут иметь положительную динамику (+18%), которая, однако, окажется ниже показателей 2010-2013 гг., что связано с замедлением роста ставок. ПРОГНОЗ ПОКАЗАТЕЛЕЙ ИСПОЛНЕНИЯ КОНСОЛИДИРОВАННОГО БЮДЖЕТА 20135 2014 2015 Доходы консолидированного бюджета, млрд.руб. - доля нефтегазовых доходов, % - доля ненефтегазовых доходов, % Доходы консолидированного бюджета, в % к ВВП Нефтегазовый трансферт в % ВВП6 Расходы консолидированного бюджета, млрд.руб. Расходы консолидированного бюджета, в % к ВВП Дефицит(-)/профицит (+) КБ , в % к ВВП Чистая эмиссия ценных бумаг, в % к ВВП Чистое внешнее заимствование, в % к ВВП Объем (на конец года) накопленных средств Резервного фонда и Фонда национального благосостояния (без учета курсовой разницы и доходов от размещения средств фондов), млрд. руб. 2016 2017 21185 34.0 66.0 31.7 10.1 22150 33.2 -1.4 0.4 0.0 23056 31.3 68.7 30.9 9.9 23530 31.5 -0.6 0.5 0.1 24615 30.3 69.7 30.0 9.9 25463 31.1 -1.0 0.8 0.1 26062 29.3 70.7 29.1 9.4 27131 30.3 -1.2 0.8 0.2 27586 28.5 71.5 28.1 9.0 28163 28.7 -0.6 0.8 0.1 5760 6347 6720 7176 7327 5 Отчетные данные. Здесь величина нефтегазового трансферта включает как текущие нефтегазовые доходы, направляемые в ФБ, так и средства Резервного фонда, накопленные ранее, перечисляемые для покрытия дефицита бюджета. 6 7 ИНП РАН 28.07.2014 КВАРТАЛЬНЫЙ ПРОГНОЗ Выпуск №29 Группа RIM В 2015-2017 гг. доходы консолидированного бюджета будут увеличиваться на 5.8-6.8% в год. Наиболее высокая динамика будет наблюдаться для поступлений по НДФЛ и НДС, что связано со стабильным ростом номинальной заработной платы и оборота розничной торговли. Однако медленный рост мировых цен на энергоресурсы не позволит значительно нарастить нефтегазовые доходы. В итоге, доля нефтегазовых доходов сократится с 34% по итогам 2013 г. до 28.5% к концу 2017 г. При этом общая величина бюджетных доходов в реальном выражении (в % к ВВП) уменьшится с 31.7% в 2013 г. до 28.1% в 2017 г. В таких условиях даже исполнение бюджета с умеренным дефицитом не позволит существенно наращивать бюджетные расходы. Так, по итогам 2014 г. расходы консолидированного бюджета составят 23.5 трлн. руб. или 31.5% к ВВП против 33.2% в 2013 г. Прирост расходов по итогам 2014 г. не превысит 6.2%, а в 2015-2017 гг. среднегодовая динамика снизится с 8.2% в 2015 г. до 3.8% в 2017 г. Как результат, реальная величина расходов (в % к ВВП) к концу 2017 г. не превысит 29%. Ограничением для роста бюджетных расходов станет и реализация бюджетного правила, согласно которому в 2015 г. в Резервный фонд будут направлены так называемые «дополнительные» нефтегазовые доходы в размере 191 млрд. руб., в 2016 г. – 86 млрд. руб. В ближайшие три года правительством запланирована весьма консервативная политика в части наращивания государственного долга и его использования для финансирования бюджетных расходов. Так, объем чистой эмиссии государственных бумаг будет составлять в 2015-2017 гг. порядка 0.8% к ВВП, объем чистых внешних заимствований – не более 0.2% к ВВП. В итоге, дефицит консолидированного бюджета будет составлять 0.6-1.2% к ВВП. Результатом умеренной динамики роста бюджетных доходов и консервативной политики в области государственных заимствований станет стагнация государственного потребления: его динамика в модель QUMMIR 2014 г. составит -0.1% в реальном выражении, а в 2015-2017 гг. – не более 0.7-1% год к году. Инвестиции Инвестиции в основной капитал продолжают оставаться наиболее значимым элементом текущей экономической динамики. Негативная динамика инвестиционной активности в первом полугодии 2014 г. определила низкие темпы роста ВВП, кроме того, именно инвестиции были наиболее существенным фактором, оказывающим сдерживающее воздействие на промышленное производство. Показатели инвестиционной активности в январе-июне 2014 г., темп прироста в % к январю-июню 2013 г. Инвестиционный импорт, постоянные цены -7.3 Инвестиционный импорт, текущие цены -8.7 Производство транспортных средств и оборудования, индекс производства 14.2 -9.3 Производство машин и оборудования, индекс производства 6.0 Производство цемента, тыс. т. -2.6 30.2 -2.8 -15 -10 -5 0 5 10 15 20 25 30 35 Объем работ, выполненных в строительстве, физический объем Ввод в действие жилых домов, млн. кв. м. Инвестиции в основной капитал, физический объем Среди косвенных показателей инвестиционной активности положительную динамику демонстрировали показатели вводов жилья и производства таких групп важнейших строительных материалов как цемент, железобетонные конструкции, строительный кирпич. Такая динамика позволяет предположить, что жилищное строительство потенциально остается одним из важнейших элементов ускорения экономической динамики, обеспеченным к тому же соответствующей производственной и ресурсной базой. Рост спроса на продукцию другого сегмента инвестиционного комплекса – производства транспортных средств и оборудования - связан с продолжающейся реализацией инвестиционных и модернизационных программ на сети железных дорог, а также с увеличением объемов выпуска в авиационной промышленности. 8 ИНП РАН 28.07.2014 КВАРТАЛЬНЫЙ ПРОГНОЗ Выпуск №29 Группа RIM модель QUMMIR Наиболее неблагоприятно ситуация развивается в секторе производства машин и оборудования, где снижение производства в первом полугодии достигло 9.3%. Если к этому добавить снижение спроса на инвестиционное оборудование, то складывается крайне неблагоприятная ситуация в части модернизации производственных фондов. Следует также отметить, что окончание активной фазы ослабления курса рубля возобновило тенденцию к опережающему снижению спроса на отечественную инвестиционную продукцию. Прогноз Накопленная негативная динамика с высокой вероятностью не позволит обеспечить в 2014 г. положительный рост инвестиций в основной капитал. В то же время мы ожидаем положительной динамики инвестиций во втором полугодии 2014 г. Наиболее значимый вклад в увеличение инвестиционной активности могут внести непроизводственное и инфраструктурное строительство. В среднесрочной перспективе темпы роста инвестиций в основной капитал будут увеличиваться (в диапазоне 2.3-5% в 2015-2017 гг.). На увеличение темпов роста инвестиций в основной капитал будут оказывать влияние реализация проектов в добыче полезных ископаемых, производственной и транспортной инфраструктуре, увеличение объемов кредитования нефинансовых предприятий. Ключевой риск в динамике инвестиций в основной капитал состоит в завершении ряда крупных инвестиционных проектов и программ в частном секторе. К таким программам можно отнести модернизацию крупных нефтеперерабатывающих заводов, металлургических комбинатов, производств строительных материалов. Отсутствие значимых темпов экономического роста и спроса на их продукцию в среднесрочной перспективе будет означать начало новой циклической паузы в инвестиционной активности крупного негосударственного бизнеса, увеличит требования к государственным инвестиционным вложениям. Внешняя торговля и платежный баланс По итогам I полугодия 2014 г. сальдо счета текущих операций оценивается в $44.2 млрд. против $26.8 млрд. в I полугодии 2013 г. Рост сальдо счета текущих операций был обеспечен увеличением сальдо торгового баланса: в январе-июне 2014 г. оно составило $105.2 млрд., что на $13.8 млрд. больше, чем в январе-июне 2013 г. Чистый вывоз капитала с начала года ускорился: за январь-июнь 2014 г. он оценивается в $74.6 млрд., тогда как за соответствующий период 2013 г. – в $33.7 млрд. Показатели платежного баланса в январе-июне 2012-2014 гг., $ млрд. Счет текущих операций Торговый баланс Экспорт Импорт Баланс услуг 2012 55.4 108.1 262.3 154.2 -18.5 2013 26.8 91.4 252.4 161.0 -24.1 2014 44.2 105.2 257.8 152.6 -24.5 Чистый ввоз/вывоз капитала частным сектором -38.2 -33.7 -74.6 Источник: ЦБ РФ 9 ИНП РАН 28.07.2014 КВАРТАЛЬНЫЙ ПРОГНОЗ Выпуск №29 Группа RIM модель QUMMIR Экспорт и импорт товаров в России в январе-мае 2014 г. Код ОКВЭД ВСЕГО Сельскохозяйственные и продовольственные товары Текстиль, текстильные изделия, кожа Древесина и целлюлознобумажные изделия Полезные ископаемые и нефтепродукты; секретные коды обрабатывающих производств Прочие неметаллические минеральные продукты Химия Металлургия Машиностроение Прочее 01, 02, 05, 15, 16 17-19 20-22 $ млрд. (текущие цены) Январь-май 2014 г. к январю-маю 2013 г., темп роста в % Текущие цены Постоянные цены Экспорт Импорт Экспорт Импорт Экспорт Импорт 214.0 116.7 100.8 94.4 102.9 95.3 8.0 16.9 130.8 98.6 110.7 95.4 0.5 6.8 100.1 91.5 114.9 90.1 4.1 2.5 110.8 92.7 111.0 97.0 165.8 7.1 101.1 133.2 102.1 108.0 0.6 10.5 16.6 6.5 1.4 1.7 17.9 7.7 52.9 3.2 96.4 94.2 94.1 89.9 101.8 94.3 91.9 87.8 91.5 104.1 110.8 106.6 101.3 106.6 122.9 95.5 95.0 89.0 95.3 118.1 10-14, 23, секретные коды 26 24, 25 27, 28 29-35 36, 37, 40 Источник: расчеты ИНП РАН по данным ФТС России Прогноз В соответствии с результатами прогнозных расчетов физический объем экспорта товаров в 2014 г. увеличится на 0.9% по сравнению с 2013 г., а в 2015-2017 гг. будет ежегодно увеличиваться на 0.9-1.6%. Как результат, по итогам 2017 г. экспорт в постоянных ценах возрастет на 4.5% по отношению к 2013 г. Физический объем импорта в 2014 г. сократится по сравнению с 2013 г. на 2.0%, затем начнет расти и в 2017 г. окажется на 5.6% выше, чем в 2013 г. Стоимостный объем экспорта, согласно построенному прогнозу, в 2014 г. составит $521 млрд. против $523 млрд. в 2013 г., а в 2015-2017 гг. будет находиться в диапазоне $519-524 млрд. Стоимостный объем импорта, как ожидается, по итогам 2014 г. будет равен $321 млрд., что на $22 млрд. долл. меньше, чем в 2013 г. В 2015-2017 гг. прогнозируется возвращение стоимостных объемов импорта на уровень 2013 г. Денежно-кредитная сфера Основные макрофинансовые показатели российской экономики в I полугодии 2014 года демонстрировали ухудшение динамики. При этом указанное ухудшение вполне укладывается в тенденции, заложенные в предшествующий период. Т.е. в целом мы можем констатировать, что монетарным властям в значительной мере удалось элиминировать негативное воздействие внешнеэкономических и внешнеполитических шоков, а также связанного с ними повышения неопределенности на российские финансы. Вместе с тем, проводимые меры денежной политики оказались явно недостаточны для преломления негативных тенденций в денежно-кредитной сфере, интенсификации финансирования экономики и снятия финансовых ограничений экономического роста. Продолжилось снижение темпов прироста денежной массы: если в 2011 году среднемесячные темпы прироста агрегата М2 (к соответствующему периоду предыдущего 10 ИНП РАН Группа RIM КВАРТАЛЬНЫЙ ПРОГНОЗ Выпуск №29 года) составляли более 23%, то в 2012 году они снизились примерно до 18%, в 2013 – до 15%, а за первые пять месяцев 2014 года составляли в среднем менее 10% в расчете на год. Среднедневной остаток свободных резервов банков (корреспондентские счета плюс депозиты в Банке России) за первое полугодие 2014 года составил 1160 млрд. руб., что на 16% превосходит соответствующий показатель предыдущего года. Указанный темп прироста очень близок к его значению за предшествующий год и даже незначительно его превосходит. Вместе с тем такой рост, на наш взгляд, достаточен лишь для решения текущих проблем ликвидности банковского сектора и явно неспособен заставить банки задуматься о значимой кредитной экспансии. Сказанное усугубляется возросшей во втором квартале 2014 года волатильностью резервных денег в распоряжении коммерческих банков и структурными проблемами банковской ликвидности. Кроме того, следует отметить, что в последние годы рефинансовые кредиты Банка России приобрели доминирующую роль в поддержании ликвидности банковского сектора (особенно это касается госбанков и банков, контролируемых государством, на долю которых приходится до 80% кредитов Центрального банка). В этих условиях, учитывая общий дефицит и узкий спектр инструментов рефинансирования Банка России, сокращение возможностей доступа к иностранными займам делает проблематичным оперативное и гибкое реагирование монетарных властей на проблемы банковского сектора. Кроме повышения роли госфондирования в фондировании банков в первом полугодии 2014 года произошли и определенные локальные изменения. Отток вкладов населения, который составил 1.2% за первые пять месяцев года (для сравнения в соответствующий период предыдущего года наблюдался прирост 6.9%), сопровождался ускорением прироста средств предприятий и организаций в российских банках (11% за первые пять месяцев, по сравнению с 5.8% за соответствующий период предыдущего года). Данное явление, на наш взгляд, носит локальный характер, и будет продолжено лишь в 28.07.2014 модель QUMMIR случае заметного расширения международных санкций. Утечка депозитов населения связана в основном с переводом средств в валюту и материальные ценности как реакция на существенную курсовую коррекцию и меры ЦБ РФ по «расчистке банковского сектора». Ее потенциал при более-менее стабильном внешнеполитическом фоне в значительной мере исчерпан. Прирост средств на счетах коммерческих организаций – следствие передислокации части финансов крупнейшего бизнеса в российские банки и, в большей мере, результат расширения заимствований крупного и крупнейшего бизнеса в российских банках в условиях ограничения доступности кредита на международных рынках. Дальнейшее развитие этих процессов ограничено ресурсной базой российского банковского сектора. С точки зрения развития банковского кредита, в первую очередь, отметим дальнейшее сокращение темпов прироста кредитов физическим лицам (5.6% за первые 5 месяцев 2014 года против 10.9% за соответствующий период предыдущего года). Как положительный факт здесь можно отметить, что, в основном, указанное сокращение коснулось необеспеченных краткосрочных ссуд. Однако нельзя не отметить, что при текущих темпах роста потребительского кредита (учитывая высокую стоимость его обслуживания), он практически перестает быть источником дополнительного потребительского спроса. Соответственно, в среднесрочной перспективе снижается роль спроса населения как фактора экономического роста. В то же время, как мы уже отмечали выше, первые пять месяцев 2014 года продемонстрировали заметный прирост кредитов российских банков нефинансовым предприятиям и организациям (8.4% против 3.9% за соответствующий период предшествующего года). При этом обращает на себя внимание тот факт, что практически весь прирост достигнут силами госбанков и банков, контролируемых государством, а, кроме того, подавляющая часть прироста направлена в отрасли, где доминируют естественные монополии и крупный бизнес. По существу, 11 ИНП РАН Группа RIM КВАРТАЛЬНЫЙ ПРОГНОЗ Выпуск №29 видимо, речь идет об относительном замещении иностранных заимствований крупнейших корпораций кредитами российских банков в связи ухудшением условий доступа на международные кредитные рынки. При дальнейшем расширении международных санкций подобные процессы могут продолжаться, а соответствующее развитие кредита будет способствовать росту депозитов, относительно улучшая ситуацию с фондированием. Однако систематические утечки ликвидности из банковской системы достаточно быстро поставят барьер финансовому развитию по этому направлению. На первый взгляд, хочется отметить зарегистрированный количественный рост банковского кредита как позитив. Но в то же время нельзя не обратить внимание на то, что в условиях ограничений банковской ликвидности и ресурсной базы российских банков, такая направленность развития кредита неминуемо влечет дальнейшее повышение роли госбанков в российской банковской системе и относительное вытеснение кредитов малому и среднему бизнесу. Подобные структурные изменения в денежно-банковской системе, возможно, и удобны с точки зрения финансирования крупных стратегических проектов, но при этом подрывают возможности массового финансирования, снижая тем самым перспективы устойчивости экономического роста. Прогноз По итогам 2014 г. ожидаются разнонаправленные тенденции в кредитовании экономики. Если темпы роста кредитов населению составят менее 5%, то нефинансовым предприятиям вырастут до 7-10%. Это станет одним из следствий возникших трудностей с заимствованиями на внешних рынках капитала. В то же время данная динамика на кредитном рынке не будет оказывать существенного влияния на макроэкономические показатели. В части спроса населения, торможение роста кредитования частично компенсируется снижением нормы сбережения. В части нефинансовых предприятий рост кредитов замещает средства, недополученные 28.07.2014 модель QUMMIR крупнейшими российскими компаниями из-за рубежа. Таким образом, возникает некоторый баланс, который в краткосрочной перспективе оказывает нейтральное воздействие на динамику инвестиций в основной капитал и потребительский спрос. В последующие годы прогноз предполагает сохранение тенденции к относительно низким темпам роста объемов потребительского кредитования (не выше 10-15% в год) и наращиванию темпов роста кредитования для нефинансовых предприятий к концу прогнозного периода. Темпы роста денежной массы сохранятся в 2014 г. на относительно низком уровне – 10.2%. В дальнейшем будет отмечаться некоторое ускорение темпов роста денежной массы в диапазоне 11.5-11.8% в год. Потребительские цены Начиная с февраля текущего года накопленный индекс потребительских цен стал превышать аналогичные показатели предыдущих двух лет. Основной вклад в рост ИПЦ внесли цены на продовольственные товары. В июне их накопленный индекс составил 7.7%. Это самый высокий показатель за последние пять лет. Главной причиной такого значительного роста цен стало ослабление курса национальной валюты. Действительно, если еще в декабре 2013 года курс доллара и евро составляли 32.73 руб. и 44.97 руб. соответственно, то уже в январе 2014 года они составили 35.24 руб. и 48.1 руб. Наиболее быстро в такой ситуации реагируют цены на скоропортящиеся товары. Так, цены на плодоовощную продукцию уже в январе значительно выросли (на 5.8% к предыдущему периоду), а когда к марту увеличились цены на молочную продукцию (2.6%), яйца (2.9%), сахар-песок (7.8%) и алкогольные напитки (2.3%) – накопленный индекс продовольственных цен составил 4%, что превысило аналогичный показатель предыдущего года на процентный пункт. В ближайшие месяцы будут одновременно происходить два разнонаправленных, с точки зрения влияния на индекс потребительских 12 ИНП РАН Группа RIM КВАРТАЛЬНЫЙ ПРОГНОЗ Выпуск №29 28.07.2014 модель QUMMIR цен, события. С одной стороны, в июле (а затем в сентябре) произойдет плановое удорожание тарифов естественных монополий, что, очевидно, повлияет на рост ИПЦ. С другой стороны, сезонное увеличение предложения продовольственных товаров в связи со сбором нового урожая должно «сыграть» в сторону уменьшения индекса. В пользу последнего говорит прогноз Министерства сельского хозяйства, которое планирует собрать в текущем году около 96.8 млн. тонн зерна, что выше, чем в прошлом году. затормозить избыточный рост цен на продовольствие, что, в свою очередь, повлияет и на общий индекс потребительских цен. Важно отметить, что дальнейшее ускорение динамики потребительских цен на продовольственные товары должно, как нам кажется, замедлиться. Дело в том, что еще после кризиса 2008-2009 годов, когда уровень продовольственных цен достиг критических для населения значений, сформировалась четкая корреляционная взаимосвязь между, собственно, динамикой цен на продовольственные товары и динамикой оборота розничной торговли продовольственными товарами. Подавляющее большинство макроэкономических показателей демонстрируют в начале 2014 года очень слабую, как правило, замедляющуюся динамику. Расчеты по модели говорят о том, что, несмотря на значительную динамику цен в первой половине 2014 года, все же сохраняется возможность достижения инфляцией по итогам года показателей ниже, чем в предыдущем году. Доходы и потребление Первым и пока единственным положительным сигналом, свидетельствующем о начале восстановления российской экономики, является динамика производства в промышленном секторе, стабильная работа которого может генерировать значительную часть доходов населения. В предыдущем году темпы роста промышленности в течение всего первого квартала были отрицательными, и в этом смысле база довольно низкая. Однако, в апреле и мае «база» 2013 года увеличилась. При этом темпы роста промышленности в апреле и мае текущего года также продолжали расти и составили 102.4% и 102.8% соответственно. При значимом росте цен население начинает постепенно сокращать потребление продовольствия вплоть до полного отказа от некоторых дорогостоящих продуктов питания. В мае и июне текущего года темпы роста продовольственной розницы перешли в отрицательную область, чего не было со времен упомянутого кризиса. Таким образом, абсолютное сокращение потребления продовольственных товаров должно со временем Низкие темпы роста промышленного производства в июне текущего года также во многом связаны с эффектом «базы». Точнее, с эффектом изменения этой «базы». Так, база июня 2013 года практически на 4 процентных пункта выше, чем в мае. Важно отметить, что в ближайшие два месяца, особенно в августе, эффект базы будет в значительной степени нивелирован. Таким образом, можно вскоре ожидать более существенной динамики промышленного производства. В сфере доходов населения пока преобладает тенденция к замедлению темпов роста. Так, 13 ИНП РАН Группа RIM КВАРТАЛЬНЫЙ ПРОГНОЗ Выпуск №29 динамика реальной заработной платы (за первое полугодие) – на 2.1 процентных пункта ниже прошлогодних показателей: 103.3% против 105.4%. Реальные располагаемые доходы снизились в абсолютном выражении на 0.2% против роста на 4.3% в предыдущем году. 28.07.2014 модель QUMMIR оборота розничной торговли уменьшилась существенно меньше. Это связано с тем, что население, сбережения которого достигли значительных объемов (по оценкам Росстата на июнь 2014 г. денежные накопления населения составляли 19.9 трлн. руб. или около 30% от ВВП), стало перераспределять доходы в сторону потребления. Действительно, динамика прироста сбережений впервые после кризиса 2008 года стала сокращаться, что и стабилизировало потребление. Согласно текущему варианту прогноза в 2014 году темпы роста потребления домашних хозяйств снизятся до 3.3%, а самую низкую динамику потребление покажет в 2015 году (1.3%), после чего мы ожидаем перелома тенденции последнего времени и постепенного увеличения динамики ПДХ. Труд, занятость, демография Одной из основных тенденций последних двух лет стало наращивание организованных сбережений населения. Действительно, на протяжении 2012 и 2013 годов депозиты физических лиц увеличивались практически непрерывно. Прирост сбережений в структуре баланса доходов/расходов населения за этот период составляет в среднем около 10%. На этом фоне потребление товаров в еще большей степени стало зависеть от доступности потребительских кредитов. Корреляция между динамикой выданных кредитов физическим лицам и темпами роста оборота розничной торговли в 2012 - 2013 гг. была достаточно устойчивой. Важно отметить, что темпы роста кредитования населения в конце 2013 и начале 2014 года стали значительно сокращаться. Темпы роста кредитов физическим лицам снизились с 20-ти процентного уровня в середине 2013 года до 0.8% в апреле 2014 года. При этом динамика За рассматриваемый период экономика росла умеренными темпами. Текущая статистика показывает, что за I полугодие индекс промышленного производства составил 101.5%. Среднемесячная заработная плата в реальном выражении выросла в январе-июне на 3.3% (годом ранее рост составил 105.4%). Реальные доходы на душу населения снизились на 0.2% (против 104.3% роста за аналогичный период годом ранее). Несмотря на замедление экономической динамики, ситуация на рынке труда осталась стабильной. Спрос на труд после некоторого снижения в начале года возобновил рост (в мае 2014 г. годовое увеличение составило 94 тыс. чел.). Численность занятого населения снизилась незначительно: за I кв. 2014 г. – на 0.1 млн. чел. в годовом выражении, в мае – также на 0.1 млн. чел. ниже значения аналогичного периода годом ранее. Однако снижение занятости не привело к росту безработицы, напротив, за рассматриваемый период число безработного населения снижалось даже еще более ускоренными темпами. В I в. 2014 г. годовое снижение 14 ИНП РАН Группа RIM 28.07.2014 КВАРТАЛЬНЫЙ ПРОГНОЗ Выпуск №29 модель QUMMIR безработицы составило 0.3 млн. чел., в мае – 0.2 млн. чел., в июне (предварительные данные) – 0.4 млн. чел. Тенденция синхронного снижения занятости и безработицы свидетельствует о возникновении и распространении дефицита труда на рынке. О масштабе напряженности говорит динамика численности населения в трудоспособном возрасте, снижение которой в марте 2014 г. составило 1.4 млн. чел. в годовом выражении. расширенного ввода высокопроизводительных рабочих мест, предусматривающих техническое перевооружение производства и переквалификацию рабочего состава. План мероприятий по увеличению производительности труда, утвержденный Правительством РФ, рассчитан на пятилетку с 2014 по 2018 гг. и включает различные меры по стимулированию технологического обновления производств. Очевидно, что именно в условиях напряженности на рынке труда работодатели предпочитают сохранять рабочую силу на производстве, увеличивая число административных отпусков и других форм неполной занятости по инициативе администрации. В I кв. 2014 г. суммарное количество работающих в режиме неполного рабочего времени увеличилось почти на 60 тыс. чел. по сравнению с предыдущим кварталом. Одним из способов смягчения ситуации на рынке труда в краткосрочной перспективе можно считать увеличение заработной платы работников как фактора, стимулирующего выход на рынок труда дополнительных трудовых ресурсов в лице экономически неактивного населения. Отметим, что напряженность на рынке труда усиливается, когда стагнирующий экономический рост, по сути, не нуждается в дополнительных трудозатратах. Однако на траектории восстановительного подъема дефицит труда в экономике может поставить под сомнение достижение значимых темпов роста. Усиливающуюся напряженность на рынке труда мы рассматриваем как потенциальное ограничение экономического роста. И в этой взвешенная увеличения связи уже сейчас необходима политика последовательного производительности труда и Прогноз Расчеты по модели показали, что в перспективе ситуация на рынке труда будет оставаться напряженной. Численность населения в трудоспособном возрасте (согласно сценарным прогнозам МЭР, заложенным в расчет экзогенных переменных) будет снижаться ежегодно на 1 млн. чел. В этих условиях сокращаются перспективы роста занятости – к концу 2017 г. ее величина достигнет 71.8 млн. чел. При прогнозируемых темпах экономического роста такая динамика может рассматриваться как умеренная, а возможности увеличения занятости обусловлены, прежде всего, стремительным ОСНОВНЫЕ ПОКАЗАТЕЛИ БЛОКА ТРУДА И ЗАНЯТОСТИ, в среднем за год, млн. чел. Общая численность населения Численность населения в трудоспособном возрасте Численность экономически активного населения, в том числе: Занятое население Безработное население (уровень безработицы), % Производительность труда, динамика в процентах Количество вакантных рабочих мест Справочно: Численность экономически активного населения в трудоспособном возрасте Численность экономически неактивного населения в трудоспособном возрасте Численность населения старше трудоспособного возраста 2012 2013 2014 2015 2016 2017 143.2 143.5 143.4 143.5 143.6 143.7 87.0 86.7 84.8 83.8 82.8 81.8 75.7 71.5 4.1 5.4 102.5 1.5 75.5 71.4 4.1 5.4 101.6 1.7 75.2 71.2 4.0 5.3 101.5 1.7 75.3 71.4 3.8 5.1 102.4 1.7 75.3 71.6 3.7 4.9 101.8 1.7 75.4 71.8 3.6 4.8 103.1 1.8 69.2 68.9 68.4 68.2 68.1 68.0 17.8 17.8 16.4 15.5 14.7 13.7 32.3 33.1 34.1 35.0 35.9 36.8 15 ИНП РАН КВАРТАЛЬНЫЙ ПРОГНОЗ Группа RIM сокращением безработного населения перспективе до 3.6 млн. чел. (или экономически активного населения). Выпуск №29 – в 4.8% На 2014 г. занятость прогнозируется на уровне 71.2 млн. чел., что несколько ниже прошлогоднего значения. Такое снижение занятости приведет к приросту производительности труда на 1.5%. К концу прогнозного периода производительность труда, зависящая также от макроэкономической динамики, которая прогнозируется как умеренно-положительная, увеличивается сдержанными темпами, достигая 103.1% роста в 2017 г. Счет производства ВВП Рост ВВП в I кв. 2014 г. составил 100.9% по сравнению с аналогичным периодом предыдущего года. Наибольшее увеличение продемонстрировала валовая добавленная стоимость в финансовой деятельности – 112.5%, в операциях с недвижимым имуществом – 104.3% и в обрабатывающей промышленности – 102.5%. Значительное снижение было зафиксировано в строительстве - -5.3% и в производстве и распределении электроэнергии, газа и воды - 4.8%. Рассмотрим индексы промышленного производства по основным секторам экономики, которые, как известно, в значительной степени коррелируют с динамикой валовой добавленной стоимости видов экономической деятельности в структуре счета производства ВВП. Так, по итогам I полугодия 2014 г. индекс промышленного производства составил 101.5% в годовом выражении. Одновременно индекс роста производства обрабатывающей промышленности составил 102.6%, добывающей промышленности – 100.9%. Динамика производства продукции сельского хозяйства за январь-июнь текущего года равнялась 101.4%. Грузооборот транспорта вырос на 1.4% за аналогичный период. Ускоренными темпами растет оборот розничной торговли (за I полугодие - 102.7% в годовом выражении). 28.07.2014 модель QUMMIR Однако динамика объема работ, выполненных по виду деятельности «строительство», традиционно являющаяся опережающим индикатором экономического развития, показала снижение до 97.4% от уровня соответствующего периода прошлого года. Очевидно, что решающее влияние на формирование динамики производства основных секторов экономики оказало абсолютное снижение инвестиций в основной капитал (97.2% по состоянию на январь-июнь текущего года), одна из причин которого ограниченность доступа к источникам внешнего финансирования. В целях компенсации образовавшегося дефицита государство формирует пакет мер для дополнительной поддержки экономики (создание фонда развития промышленности, возникновение механизма проектного финансирования и пр.), расширяющих возможности использования внутренних финансовых ресурсов. Готовность государства стимулировать экономический рост, безусловно, является положительным сигналом для экономики, и некоторые производства постепенно начинают на него реагировать (особенно это заметно по результатам работы обрабатывающей промышленности). Если рассмотреть сглаженные месячные индексы7 промышленного производства по отдельным видам деятельности, то в суммарном производстве обрабатывающей промышленности за период с начала года обозначились восстановительные тенденции. 7 Рассчитаны к январю 2009 г с календарной и сезонной корректировкой (на основе рядов, разработанных в ГУ ВШЭ). 16 ИНП РАН 28.07.2014 КВАРТАЛЬНЫЙ ПРОГНОЗ Выпуск №29 Группа RIM модель QUMMIR Раздел D. Обрабатывающая промышленность, январь 2009 г. – 100%.. Наибольший рост показало промышленное производство машин и оборудования (в мае 2014 рост составил 104.7% к предыдущему месяцу). Раздел DG. Химическое производство. Прогноз Расчеты по модели свидетельствуют о существенном замедлении прироста валовой добавленной стоимости в секторах экономики (см. таблицу). Обрабатывающая промышленность становится в перспективе одним из локомотивов экономического роста (102.8% в 2014 г. и 102.2% к 2017 г.). Рост валовой добавленной стоимости в строительстве снижается до 100.9% в 2014 г., постепенно восстанавливая темпы роста до 103.5% в среднесрочной перспективе. Раздел DК. Производство машин и оборудования Наибольшее снижение было зафиксировано в химическом производстве: в мае 96.7% от уровня предыдущего месяца. На фоне всеобщего замедления значительными выглядят темпы роста произведенного ВВП в торговле (103.4% в 2014 г., замедляясь до 102.0% к 2017 г.). Динамика разделов счета производства ВВП, % раздел А Сельское хозяйство раздел B Рыболовство раздел C Добыча полезных ископаемых раздел D Обрабатывающие производства раздел E Производство электроэнергии раздел F Строительство раздел G Торговля раздел H Гостиницы и рестораны раздел I Транспорт и связь раздел J Финансовая деятельность раздел K Операции с недвижимостью раздел L Управление раздел M Образование раздел N Здравоохранение раздел O Коммунальные и социальные услуги Чистые налоги на продукты 2012 2013 2014 2015 2016 2017 -3.8 1.9 1.6 2.8 0.6 2.6 3.8 3.7 3.9 18.2 7.1 0.8 0.3 3.0 -3.5 3.4 3.0 3.7 0.9 1.2 -2.3 -2.4 1.1 1.9 1.0 11.5 2.0 1.2 -0.0 3.1 -1.1 1.0 2.5 -1.6 -0.2 2.8 0.8 0.9 3.4 -0.3 0.7 2.0 2.5 1.8 1.4 0.2 -0.7 -0.4 1.4 1.0 0.6 1.7 -0.0 2.2 2.3 0.8 1.8 1.8 2.3 1.0 0.8 1.4 2.2 1.9 1.5 0.2 1.2 1.4 -0.1 1.7 2.0 1.0 1.7 1.1 2.3 1.6 -0.0 1.3 0.1 0.1 1.8 0.3 1.1 2.2 -0.0 3.5 2.0 1.1 2.0 2.7 2.5 1.4 0.1 1.4 0.6 0.7 17 ИНП РАН КВАРТАЛЬНЫЙ ПРОГНОЗ Выпуск №29 Группа RIM 28.07.2014 модель QUMMIR СОДЕРЖАНИЕ Аналитическое резюме ....................................................................................................................................... 2 Сценарные условия и ключевые гипотезы ....................................................................................................... 3 Основные результаты прогноза ........................................................................................................................ 5 Результаты прогнозно-аналитических расчетов по основным блокам модели QUMMIR .................... 6 Налоги и бюджет ................................................................................................................................................ 6 Инвестиции .......................................................................................................................................................... 8 Внешняя торговля и платежный баланс ........................................................................................................ 9 Денежно-кредитная сфера .............................................................................................................................. 10 Потребительские цены .................................................................................................................................... 12 Доходы и потребление ...................................................................................................................................... 13 Труд, занятость, демография .......................................................................................................................... 14 Счет производства ВВП .................................................................................................................................. 16 Над выпуском работали: А.Р. Брусенцева О.Дж. Говтвань М.С. Гусев С.В. Каминова В.В. Потапенко Е.С. Узякова К.Е. Савчишина Р.М. Узяков Г.А. Яременко А.А. Широв (тел. +7 499 129 32 54) Научный руководитель проекта – Марат Наильевич Узяков 18