Мультипликатор государственных расходов математически ра

advertisement

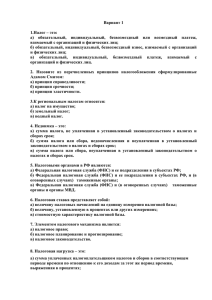

Мультипликатор государственных расходов математически равен инвестиционному мультипликатору. Правда, не все экономисты согласны с этим утверждением. Существует мнение, что мультипликатор государственных расходов меньше инвестиционного мультипликатора на размер ставки налогообложения. Налоги также приводят к мультипликационному эффекту, но оказывают значительно меньшее воздействие. Мультипликатор налогов KТ = СY / (1 – Cy). (50) Целью фискальной политики государства является обеспечение полной занятости, общего экономического равновесия и роста национального дохода. Также следует учитывать то, что налогообложение призвано обеспечивать достаточное пополнение государственного бюджета для осуществления государством своих функций и выполнения запланированных программ. Фискальная политика может быть представлена как: 1) дискреционная – сознательное манипулирование правительственными расходами и налогами в целях изменения реального объема национального производства и занятости, контроля над инфляцией и ускорения экономического роста. Так, при низкой конъюнктуре налоговое бремя уменьшают и увеличивают государственные расходы, а при высокой конъюнктуре, наоборот, сокращают государственные расходы и увеличивают налоги; 2) недискреционная – использование системы встроенных стабилизаторов, которая обеспечивает изменение размеров поступающих налогов в соответствии с изменениями ЧНП. Например, в условиях экономического спада доходы экономических субъектов уменьшаются, что сокращает сумму взимаемых налогов (государственных доходов) и, наоборот, в условиях экономического подъема доходы субъектов растут и, следовательно, увеличиваются налоговые поступления. Также разделяют стимулирующую фискальную политику, которая направлена на обеспечение роста производства и занятости, и сдерживающую фискальную политику, которая направлена на увеличение государственных поступлений. 147 3. Теория и практика налогообложения Налоги и сборы – это обязательные платежи, взимаемые с юридических и физических лиц в государственный бюджет и внебюджетные фонды. Налоги взимаются на основании законодательных актов, которые определяют элементы налога. К элементам налога относятся: – субъект налога – лицо, являющееся плательщиком налога; – объект налога – предмет, подлежащий налогообложению (доход, прибыль, земля и т. д.); – источник налога – доход, из которого выплачиваются налоги; – единица обложения – единица измерения объекта налогообложения; – ставка налога. С т а в к а н а л о г а – величина налога на единицу обложения (денежная единица доходов, единица земельной площади, единица измерения товара и т. п.). Различают следующие виды налоговых ставок: твердая ставка – определяется в абсолютной сумме на единицу обложения, не зависит от размеров доходов; пропорциональная ставка – определяется в процентах, не зависит от величины объекта налога; прогрессивная ставка – повышается по мере роста объекта налога; регрессивная ставка – снижается по мере роста объекта налога. Существует обширная классификация налогов, основные из них показаны на рис. 29. Для макроэкономики наиболее важным является деление налогов на прямые (взимаются с субъекта налога, не включаются в цену товаров и услуг) и косвенные (налоги на товары и услуги, включаемые в их цену). Практика налогообложения в большинстве развитых стран показывает, что существует два ведущих вида налога: подоходный налог с юридических и физических лиц (прямой налог) и налог на добавленную стоимость (косвенный налог). 148