Формирование ценовых индикаторов

advertisement

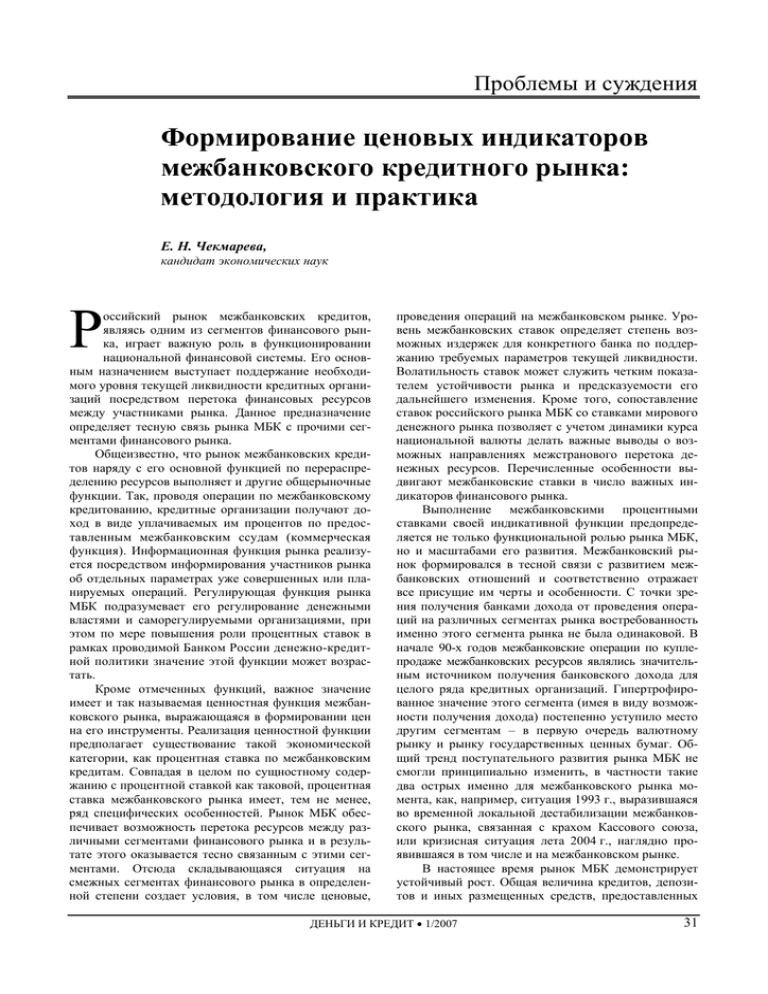

Проблемы и суждения Формирование ценовых индикаторов межбанковского кредитного рынка: методология и практика Е. Н. Чекмарева, кандидат экономических наук Р оссийский рынок межбанковских кредитов, являясь одним из сегментов финансового рынка, играет важную роль в функционировании национальной финансовой системы. Его основным назначением выступает поддержание необходимого уровня текущей ликвидности кредитных организаций посредством перетока финансовых ресурсов между участниками рынка. Данное предназначение определяет тесную связь рынка МБК с прочими сегментами финансового рынка. Общеизвестно, что рынок межбанковских кредитов наряду с его основной функцией по перераспределению ресурсов выполняет и другие общерыночные функции. Так, проводя операции по межбанковскому кредитованию, кредитные организации получают доход в виде уплачиваемых им процентов по предоставленным межбанковским ссудам (коммерческая функция). Информационная функция рынка реализуется посредством информирования участников рынка об отдельных параметрах уже совершенных или планируемых операций. Регулирующая функция рынка МБК подразумевает его регулирование денежными властями и саморегулируемыми организациями, при этом по мере повышения роли процентных ставок в рамках проводимой Банком России денежно-кредитной политики значение этой функции может возрастать. Кроме отмеченных функций, важное значение имеет и так называемая ценностная функция межбанковского рынка, выражающаяся в формировании цен на его инструменты. Реализация ценностной функции предполагает существование такой экономической категории, как процентная ставка по межбанковским кредитам. Совпадая в целом по сущностному содержанию с процентной ставкой как таковой, процентная ставка межбанковского рынка имеет, тем не менее, ряд специфических особенностей. Рынок МБК обеспечивает возможность перетока ресурсов между различными сегментами финансового рынка и в результате этого оказывается тесно связанным с этими сегментами. Отсюда складывающаяся ситуация на смежных сегментах финансового рынка в определенной степени создает условия, в том числе ценовые, проведения операций на межбанковском рынке. Уровень межбанковских ставок определяет степень возможных издержек для конкретного банка по поддержанию требуемых параметров текущей ликвидности. Волатильность ставок может служить четким показателем устойчивости рынка и предсказуемости его дальнейшего изменения. Кроме того, сопоставление ставок российского рынка МБК со ставками мирового денежного рынка позволяет с учетом динамики курса национальной валюты делать важные выводы о возможных направлениях межстранового перетока денежных ресурсов. Перечисленные особенности выдвигают межбанковские ставки в число важных индикаторов финансового рынка. Выполнение межбанковскими процентными ставками своей индикативной функции предопределяется не только функциональной ролью рынка МБК, но и масштабами его развития. Межбанковский рынок формировался в тесной связи с развитием межбанковских отношений и соответственно отражает все присущие им черты и особенности. С точки зрения получения банками дохода от проведения операций на различных сегментах рынка востребованность именно этого сегмента рынка не была одинаковой. В начале 90-х годов межбанковские операции по куплепродаже межбанковских ресурсов являлись значительным источником получения банковского дохода для целого ряда кредитных организаций. Гипертрофированное значение этого сегмента (имея в виду возможности получения дохода) постепенно уступило место другим сегментам – в первую очередь валютному рынку и рынку государственных ценных бумаг. Общий тренд поступательного развития рынка МБК не смогли принципиально изменить, в частности такие два острых именно для межбанковского рынка момента, как, например, ситуация 1993 г., выразившаяся во временной локальной дестабилизации межбанковского рынка, связанная с крахом Кассового союза, или кризисная ситуация лета 2004 г., наглядно проявившаяся в том числе и на межбанковском рынке. В настоящее время рынок МБК демонстрирует устойчивый рост. Общая величина кредитов, депозитов и иных размещенных средств, предоставленных ДЕНЬГИ И КРЕДИТ • 1/2007 31 Проблемы и суждения кредитным организациям, на 1 октября 2006 г. достигла 835,3 млрд руб., увеличившись по сравнению с 1 января 2004 г. более чем в три раза. Это составляет 10% общей величины всех кредитов, депозитов и прочих размещенных средств. Просроченная задолженность по межбанковским кредитам последовательно снижается: если на 1 января 2004 г. она равнялась 6,9 млрд руб., то на 1 октября 2006 г. – 0,2 млрд. руб. Более 64% всех межбанковских ссуд предоставлено российскими банками в иностранной валюте. Межбанковские кредиты продолжают оставаться важным источником формирования пассивов кредитных организаций. Всего российскими банками от других банков привлечено кредитов, депозитов и иных средств на сумму 1459,7 млрд руб., что составляет более 11% всех банковских пассивов по сравнению с 9% на начало 2004 г. Таким образом, для российских банков рынок межбанковских кредитов остается значимым направлением их деятельности. Индикативная функция межбанковских процентных ставок, используемых Банком России, реализована в системе ценовых индикаторов рынка МБК. В эту систему входят следующие показатели: MIBID – (Moscow Interbank Bid) – средние объявленные ставки по привлечению межбанковских кредитов; MIBOR (Moscow Interbank Offered Rate) – средние объявленные ставки по размещению межбанковских кредитов; MIACR (Moscow Interbank Actual Credit Rate) – средние фактические ставки по размещению межбанковских кредитов. Наряду с обобщающими показателями MIBID, MIBOR и MIACR определенную индикативную функцию могут выполнять заявляемые ставки на покупку-продажу межбанковских кредитов отдельных, особенно крупных, кредитных организаций. Ставки MIBID, MIBOR и MIACR ежедневно рассчитываются на стандартные сроки межбанковских операций – 1 день, от 2 до 7 дней, от 8 до 30 дней, от 31 до 90 дней, от 91 до 180 дней и от 181 дня до 1 года. Объявленные ставки по привлечению/предоставлению кредитов рассчитываются на каждый рабочий день по каждому сроку как среднеарифметические величины от ежедневно объявляемых ставок по привлечению/предоставлению кредитов на соответствующий срок по всем включаемым в расчет банкам. Для каждого стандартного срока ставки по фактическим сделкам на межбанковском кредитном рынке рассчитываются как средневзвешенная по формуле: ρ= ∑ KnSn , ∑ Sn где ρ – фактическая средняя ставка по предоставлению кредитов в текущий день (MIACR); Kn – фактическая ставка по предоставленным n-м 32 банком межбанковским кредитам в текущий день; Sn – фактический объем межбанковских кредитов, предоставленных n-м банком в текущий день; n – количество банков, по данным которых рассчитывается ставка для конкретного стандартного срока кредитования. Данная система индикаторов фактически сложилась в середине 90-х годов, на которые пришелся период наиболее бурного формирования межбанковского рынка. При ее создании Банк России исходил из основных принципов построения индикативных показателей ставок, используемых в практике зарубежных финансовых рынков. Индикативные показатели ставок рынка МБК играют двоякую роль. В первую очередь для любого центрального банка межбанковские ставки выступают в качестве одного из показателей, отражающих состояние денежного рынка. Уровень ставок, их динамика, степень волатильности характеризуют в каждый данный момент времени состояние текущей банковской ликвидности. Наряду со ставками конечным заемщикам межбанковские ставки позволяют оценивать эффективность трансмиссионного механизма кредитно-денежной политики. В то же время для участников рынка наличие общедоступных объективных ценовых характеристик рынка представляется условием их эффективной работы на данном и смежных сегментах финансового рынка. С этой точки зрения наличие таких индикаторов способствует реализации информационной функции рынка МБК. Первоначальным импульсом к формированию системы индикаторов межбанковского рынка как раз и послужила острая потребность рыночных операторов в наличии единых объективных индикаторов. В 1994 – 1995 гг. в самом начале становления межбанковских рыночных отношений многообразие рассчитываемых различными агентствами и отдельными банками показателей, каждый из которых претендовал на роль общего показателя всего (или большей части) рынка МБК, создавало неопределенность для активно работающих на рынке МБК кредитных организаций. Сложилась парадоксальная ситуация: «Показателей много – но рынок-то один». С целью выработки единых ценовых индикаторов ведущие операторы рынка МБК (в первую очередь МБО «Оргбанк») обратились с предложением в Банк России взять на себя функцию формирования объективных индикаторов. Созданный по их инициативе Информационный консорциум из крупнейших операторов рынка с участием в нем Банка России имел своей целью разработку системы индикаторов и их методическое обоснование. Крупнейшие операторы московского межбанковского рынка ежедневно представляли в Банк России данные о своих межбанковских операциях. Функции по непосредственному сбору информации от кредитных организаций, разработке методологии формирования сводных показателей, их непосредственному расчету и доведению их в оперативном по- ДЕНЬГИ И КРЕДИТ • 1/2007 Проблемы и суждения рядке до экономической общественности стал выполнять Банк России. По мере развития других сегментов финансового рынка, безусловно, появлялись другие индикаторы рынка, в первую очередь рынка государственных, а затем и корпоративных ценных бумаг. Эти показатели имели важное значение для определения стоимости денежных средств в экономике главным образом с точки зрения долгосрочного периода, поскольку на этих сегментах рынка происходило постепенное удлинение сроков соответствующих операций. Для Банка России по мере превращения процентных ставок в важнейший инструмент денежно-кредитной политики наибольшие шансы стать ключевым индикатором российского финансового рынка имеют ставки по операциям РЕПО. Тем не менее для коротких и сверхкоротких сроков наряду с операциями РЕПО межбанковские сделки по-прежнему остаются представительными, поэтому текущую стоимость заимствований, как и раньше, достаточно четко отражают именно ставки рынка МБК. За период с середины 90-х годов система индикаторов рынка МБК постоянно совершенствовалась вслед за развитием самого рынка, а также с учетом вновь возникающих потребностей по регулированию денежного рынка. На основе добровольно предоставляемых кредитными организациями показателей рынка МБК была сформирована обязательная форма отчетности 0409325 «Процентные ставки по межбанковским кредитам», ежедневно направляемая ими в Банк России. Порядок сбора информации для расчета ставок MIBOR, MIBID и MIACR регулируется нормативными актами Банка России. В настоящее время действует Указание Банка России от 16 января 2004 г. № 1376-У «О перечне, формах и порядке составления и представления форм отчетности кредитных организаций в Центральный банк Российской Федерации». В соответствии с этим Указанием банки – ведущие участники московского межбанковского кредитного рынка обязаны ежедневно представлять в Банк России форму 0409325 «Процентные ставки по межбанковским кредитам», содержащую данные о суммарных объемах и средних ставках фактически совершенных в течение отчетного дня сделок по размещению МБК, а также о заявляемых на начало дня, следующего за отчетным, ставках размещения и привлечения МБК. По мере развития рынка форма отчетности была расширена за счет включения сегмента кредитов в иностранной валюте. Изменялись входящие в форму параметры, менялись сроки ежедневно представляемой формы, перечень представляющих ее банков. Список банков, представляющих отчет по названной форме, утверждается решением Комитета по денежно-кредитной политике Банка России. В разные периоды в этот список входило от 7 до 35 банков. Перечень банков публикуется в «Вестнике Банка Рос- сии» и в «Бюллетене банковской статистики». В настоящее время в список входит 31 банк: «АБН АМРО Банк ЗАО», ОАО «АЛЬФА-БАНК», АКБ «БИН» (ОАО), ОАО «Банк Москвы», ООО «БКФ», ОАО Внешторгбанк, АБ «Газпромбанк», ЗАО Внешторгбанк Розничные услуги, Инвестиционный банк «ТРАСТ», ООО «Дойче Банк», КБ «ЕВРОТРАСТ», ОАО АКБ «ЕВРОФИНАНС МОСНАРБАНК», Банк «ВестЛБ Восток», ОАО Банк ЗЕНИТ, «ИНГ БАНК (ЕВРАЗИЯ) ЗАО», ЗАО «КОММЕРЦБАНК (ЕВРАЗИЯ)», ЗАО ММБ, ЗАО «Международный Промышленный Банк», АКБ «МБРР», ОАО «МДМ-Банк», «МПИ-Банк», АКБ «НРБанк», «НОМОС-БАНК», ОАО КБ «ВИЗАВИ», ОАО Банк «Петрокоммерц», ОАО АКБ «Пробизнесбанк», ЗАО «Райффайзенбанк Австрия», ОАО АКБ «РОСБАНК», Сбербанк России, ЗАО КБ «Ситибанк», ОАО «ТрансКредитБанк». Рассчитанные ставки размещаются на официальном сайте Банка России, в системе Reuters, а также ряде других информационных агентств, печатных и электронных СМИ. В оперативной деятельности Банка России ставки используются в системе управления ликвидностью банковского сектора. Несмотря на последовательное совершенствование мониторинга межбанковского рынка, основные принципы его организации и методологии формирования сводных индикаторов остаются неизменными: объективность, оперативность, прозрачность методики расчета индикаторов, относительно невысокая трудоемкость заполнения банками формы отчетности, преемственность показателей. В результате этого сами индикаторы, рассчитываемые на основе данных формы «Процентные ставки по межбанковским кредитам», обладают следующими чертами. Показатели MIBID, MIBOR и MIACR достаточно объективно отражают ситуацию на межбанковском рынке. Несмотря на то, что эта форма представляется выборкой банков, тем не менее на эти банки приходится значительная доля рынка – до 40% суммарного оборота российского рынка МБК. Следствием этого является крайне незначительное расхождение среднемесячных ставок, рассчитываемых на основе ежедневных ставок по выборке банков, со ставками за отчетный месяц, которые формируются на основе ежемесячной формы отчетности по всем банкам. Волатильность ставок (особенно фактических) коррелирует с показателями, отражающими состояние ликвидности. В условиях стабильной ситуации на рынке денежных средств и функционирования механизма регулирования Банком России денежного рынка фактическая однодневная ставка MIACR, как правило, колеблется в границах коридора ставок по операциям Банка России. Сопоставимость индикаторов за длительный период времени обусловливается тщательностью отбора банков в выборку и, как следствие, высокой стабильностью перечня входящих в выборку банков. ДЕНЬГИ И КРЕДИТ • 1/2007 33 Проблемы и суждения Дальнейшее развитие межбанковского рынка ставит новые аналитические задачи, в связи с чем актуальной является проблема совершенствования методологии формирования его индикативных показателей. Поэтому ряд методологических и практических вопросов был вынесен на обсуждение в ходе проведенного Департаментом исследований и информации Банка России совещания с коммерческими банками 24 августа 2006 г. На совещании присутствовали представители коммерческих банков, наиболее активно функционирующих в этом сегменте финансового рынка, в том числе АЛЬФА-БАНКА, Сбербанка России, Банка Москвы, Внешторгбанка, Газпромбанка, МДМ-Банка, Международного Промышленного Банка, ЕВРОФИНАНС МОСНАРБАНКА, РОСБАНКА, ММБ, ТрансКредитБанка, Банка «Петрокоммерц», ИНГ БАНКА (ЕВРАЗИЯ), МБРР, Пробизнесбанка и др. На совещании обсуждался широкий круг относящихся к функционированию рынка МБК вопросов, в частности предложения об изменении содержания формы отчетности банков по межбанковским процентным ставкам, сроков ее представления в Банк России, круга отчитывающихся по этой форме банков и соответственно предложения по изменению методики расчета на основе этих данных сводных индикативных показателей. Основное вынесенное Департаментом исследований и информации на обсуждение предложение состояло в пересмотре подходов к формированию одного из показателей формы отчетности, на базе которого рассчитывается индикатор MIBOR. Речь идет о показателе «Заявленная ставка предоставления кредитов на рабочий день, следующий за отчетным». Департамент исследований и информации посчитал возможным вынести на обсуждение кредитных организаций предложение о замене этого показателя следующим: «Минимальная процентная ставка, по которой кредитной организации готовы предоставить кредит другие кредитные организации в отчетный рабочий день». На основе получаемых от кредитных организаций показателей процентных ставок будет рассчитываться средняя процентная ставка MIBOR, а изменение существующего в форме отчетности показателя на указанный как раз и продиктовано необходимостью совершенствования сводного индикатора рынка MIBOR. Предлагаемое изменение существующей методики формирования индикатора MIBOR обусловлено следующими соображениями. До настоящего времени ставка MIBOR рассчитывалась из ставок по предоставлению кредитов банками, попавшими в выборку, любым другим банкам безотносительно к кредитному качеству этих заемщиков. В расчет ставки MIBOR поэтому попали ставки как первоклассным заемщикам, так и всем прочим банкам, что существенно снижало ценность этого сводного индикатора. В за- 34 рубежной практике ставка LIBOR рассчитывается на основе данных о сообщаемых Британской банковской ассоциации панельными банками ставках, по которым эти банки, являясь первоклассными заемщиками, могут получить кредит от других банков. Представляется целесообразным распространить этот подход к сводным индикаторам и на российскую практику. Предполагается, что ставка MIBOR будет рассчитываться из минимальных ставок, по которым, исходя из текущей конъюнктуры рынка, первоклассным заемщикам (каковыми являются кредитные организации, входящие в выборку кредитных организаций, представляющих форму 0409325) могут предоставить межбанковский кредит другие коммерческие банки. Следовательно, отчитывающаяся кредитная организация в этой форме должна отразить показатель ставки, по которой, по ее мнению, ей могли бы быть предложены в данный текущий рабочий день межбанковские кредиты. Этот показатель формируется отчитывающейся кредитной организацией на основе ее мнения о том, как в глазах ее потенциальных кредиторов позиционируется на рынке данная кредитная организация в складывающихся экономических условиях. При этом данная кредитная организация может и не иметь на текущий рабочий день реальных намерений по привлечению кредитов. Отчитывающиеся кредитные организации, таким образом, будут сообщать информацию о минимально возможной в настоящий момент времени стоимости денежных ресурсов на рынке при самом низком риске невозврата первоклассными заемщиками межбанковских кредитов. Это позволит считать сводную ставку MIBOR референтной ставкой. С учетом представительности выборки кредитных организаций, объективности сбора информации и расчета индикаторов, а также высокой оперативности формирования индикаторов рынка ставка MIBOR может стать для участников рынка важным при принятии рыночных решений ориентиром. Сложность внедрения данного предложения заключается в том, что кредитные организации не всегда могут сформировать свое мнение, основанное исключительно на рыночных ожиданиях, причем ожиданиях собственных контрагентов по межбанковским операциям. Другим нерешенным вопросом этого предложения остается преемственность рассчитываемого по-новому показателя MIBOR по отношению к ранее сложившемуся уровню ставки MIBOR. Периодически при обсуждении возможностей мониторинга рынка МБК возникает проблема целесообразности расширения репрезентативности выборки банков, представляющих отчетность по форме «Процентные ставки по межбанковским кредитам». Предлагается, в частности, довести охватываемый этой формой объем рынка до 60 – 70% общероссийского объема всех предоставляемых российскими банками межбанковских кредитов. Однако, по нашему мнению, такое предложение вряд ли является оправдан- ДЕНЬГИ И КРЕДИТ • 1/2007 Проблемы и суждения ным. Дело в том, что выборочный метод сбора статистической информации успешно используется и в зарубежной, и в отечественной статистической практике. Хорошо известно, что, например, такой важнейший индикатор, как ставки LIBOR, формируется на основе выборки 16 банков (правда, это крупнейшие банки, обеспечивающие значительную часть сделок на рынке межбанковских ссуд). Тот же выборочный метод статистики процентных ставок используется и при подготовке МВФ периодических сборников «International Financial Statistic». Ставки MIBID, MIBOR и MIACR отражают ситуацию только московского межбанковского рынка, однако межбанковский рынок традиционно сконцентрирован именно в Москве – на него приходится более 88% общероссийского рынка и этот показатель постоянно увеличивается. И если процентные ставки по кредитам, предоставленным региональными банками нефинансовым организациям, отличаются (как правило, в сторону превышения) от уровня ставок по кредитам, предоставляемым московскими банками, то по межбанковским ссудам такое отличие гораздо меньше. Реализация предложения о повышении репрезентативности и расширении перечня представляющих отчетность банков неизбежно повлечет за собой рост трудоемкости ежедневной обработки этой информации. Это соответственно скажется на оперативности формирования и доведения до рынка этих индикаторов, но приведет к уточнению уровня индикаторов на незначительно малую, по нашим оценкам, величину. Другая, как представляется, интересная новация может касаться изменения порядка формирования выборки кредитных организаций, представляющих в Банк России форму «Процентные ставки по межбанковским кредитам». Это предложение не меняет один из главных принципов формирования такой выборки: банки, на основе данных которых складываются сводные индикаторы, должны быть финансово устойчивыми и демонстрировать постоянную активность в работе на межбанковском рынке. Следствием безусловной приверженности этому принципу является тот факт, что в условиях стабильности на рынке межбанковского кредитования перечень входящих в выборку банков подвергся незначительной корректировке (самым существенным было исключение из него летом 2004 г. Содбизнесбанка). Изменение порядка формирования выборки банков связано с тем, что в последние годы все более широкое распространение получает присвоение рейтингов российским банкам независимыми международными рейтинговыми агентствами. При этом оказалось, что включенные Банком России в выборку кредитные организации получили самые высокие рейтинговые оценки (см. табл.), что, кстати, подтверждает обоснованность формирования Банком России перечня отчитывающихся банков. Очевидно, можно сделать вывод, что важный признак отнесения банков к выборке – это наличие у банка – активного оператора межбанковского рынка хотя бы одного присвоенного ему каким-либо из международных агентств (Moody’s или S&P или Fitch Rating) высокого рейтинга. Таковыми, например, могут быть рейтинги не ниже Ва3 и В+. Включение в выборку банков с высокими рейтингами позволит сформировать ее только из банков – первоклассных заемщиков. В любом случае, поскольку отбор в выборку банков-респондентов по форме 0409325 относится к компетенции Комитета по денежно-кредитной политике Банка России, то и критерии ее формирования определяются этим Комитетом. Таблица Долгосрочный рейтинг Наименование кредитной организации Moody's Сбербанк России Банк Москвы Газпромбанк Внешторгбанк Райффайзенбанк Австрия ММБ АЛЬФА-БАНК МДМ-Банк ЕВРОФИНАНС МОСНАРБАНК НОМОС-БАНК РОСБАНК ТрансКредитБанк Банк «Петрокоммерц» А3 В1 A3 А2 Baa2 Ba2 Ba2 Ba3 Ba3 Ba3 Ba3 Ba3 ДЕНЬГИ И КРЕДИТ • 1/2007 S&P Fitch Ratings BBB+ BBB BB+ BBB+ BBВBBB+ B+ BB+ BBB+ АВВBBB B+ B+ 35 Проблемы и суждения Предлагаемый подход отнесения банков к выборке исходя из наличия у них высокого международного рейтинга (а не, как это было до настоящего времени, на основе заключения Банка России о финансовой устойчивости того или иного банка, что само по себе не подлежит сомнению) открывает и другие дополнительные возможности. Дело в том, что некоторые банки настоятельно предлагают рассчитывать сводные индикаторы не только по всем банкам, но также отдельно по банкам «первого круга» и «второго круга», т. е. более или менее предпочтительным заемщикам. Такое предложение, безусловно, имеет как практическую пользу для участников рынка, так и предоставляет новые возможности для сопоставительных оценок аналитикам и исследователям рынка. Если бы выборка формировалась исходя из критерия наличия у банка высокого рейтинга, то, по нашему мнению, фактическую ставку МIACR было бы целесообразно рассчитывать по выданным кредитам не только по всем банкам, но также отдельно по банкам, включенным в выборку, т. е. фактически по предоставленным кредитам банкам – первоклассным заемщикам. Реализация данного предложения позволит, таким образом, практически без дополнительных усилий и усложнения формы отчетности оперативно формировать фактически сложившуюся межбанковскую ставку Prime-rate. Безусловно, можно полностью согласиться с целесообразностью предлагаемого рядом коммерческих банков изменения в форме «Процентные ставки по межбанковским кредитам» сроков кредитования, для которых рассчитываются процентные ставки. Существующая разбивка по срочности операций совпадает с действующей в российском плане счетов бухгалтерского учета для кредитных организаций. Наиболее востребованной в первую очередь по причине абсолютно преобладающих объемов является ставка по однодневным кредитам. Однако в настоящее время наблюдается постоянное, хотя и очень медленное, удлинение сроков межбанковских операций. При этом процентные ставки по более длинным срокам оказывается достаточно сложно сопоставлять с аналогичными индикаторами международного финансового рынка, что представляется актуальным в условиях глобализации. Для индикаторов LIBOR и EURIBOR стандартными сроками кредитования выступают сроки 1 день, 1 неделя, 2 недели, 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11 и 12 месяцев. Иными словами, прямое сравнение возможно только для ставок «овернайт» и для ставок с интервалом в одну неделю. Все остальные ставки не представляется возможным сравнивать корректно: так, в интервал от 8 до 30 дней попадают два стандартных срока заключения сделок на рынке межбанковских операций – на 2 недели и 1 месяц; в интервал от 31 до 90 дней – стандартные сроки 1, 2 и 3 месяца. В связи с этим оправданной была бы следующая 36 группировка сроков в форме 0409325, например, 1, 7, 14 дней, 1 и 3 месяца. Остается открытым вопрос о конкретном времени представления банками информации о межбанковских операциях. Длительное время, следуя сложившейся международной практике, Банк России собирал эту информацию по состоянию на 11 часов рабочего дня, т. е. к 11 часам кредитные организации представляли данные о фактических ставках, сложившихся в течение предыдущего рабочего дня, и объявляемых ставках на размещение и привлечение МБК на текущий рабочий день. Однако в 2004 г. такую практику пришлось пересмотреть в связи с необходимостью более оперативного (к началу рабочего дня) информирования ряда департаментов Банка России, ответственных за организацию системы управления текущей банковской ликвидностью, о сложившейся ситуации на рынке МБК за предшествующий рабочий день и намерениях рынка на текущий рабочий день. В результате кредитные организации с 2004 г. стали представлять отчетность не в начале следующего, а в конце текущего рабочего дня. С учетом времени, требующегося на прохождение информации и ее проверку, а также времени на проведение расчетов кредитные организации теперь направляют в Банк России форму отчетности за 1 – 1,5 часа до окончания рабочего дня. Как следствие, конкретный час представления отчета стал не просто формальным обстоятельством, а моментом, за пределами которого заключенные банком межбанковские операции уже не попадают в информацию мониторинга рынка. Проделанные в 2004 г. при переходе на новый порядок представления отчетности расчеты свидетельствовали о некритичном уровне отсечения межбанковских сделок, уменьшающем репрезентативность объемов рынка не более чем на 10 – 15%. Однако практика некоторых крупных банков указывает на то, что объемы совершаемых в конце рабочего дня межбанковских сделок традиционно в силу ряда сложившихся в банке обстоятельств являются значительными. Кроме того, за 1 – 1,5 часа до окончания рабочего дня для дилеров банков еще не вполне ясны их намерения о тенденциях собственной активности на рынке на следующий рабочий день, поэтому и объявленные ставки формируются ими весьма условно. В связи с этим, очевидно, предстоит пересмотреть сроки представления отчета или, может быть, сделать его представление поэтапным. Некоторые кредитные организации высказывают предложение включать при расчете индикатора MIACR данные по депозитным операциям кредитных организаций с Банком России. Это соображение аргументируется тем, что в периоды высокой рублевой ликвидности крупнейшие банки используют инструменты Банка России по ее абсорбированию и поэтому значительные объемы размещаемых средств не учитываются при формировании данного индикатора. С ДЕНЬГИ И КРЕДИТ • 1/2007 Проблемы и суждения этим предложением невозможно согласиться в силу того, что ставка MIACR призвана отражать именно рыночную ситуацию, т. е. межбанковские операции, направленные на поддержание ликвидности рыночными методами. Значимость индикатора MIACR как раз в том и заключается, что он используется Банком России, помимо прочего, и для определения условий проведения своих операций с кредитными организациями. Сопоставление Банком России параметров собственных операций, направленных на поддержание уровня текущей ликвидности кредитных организаций, с рыночными показателями, включая индикаторы ставок МБК, позволяет делать выводы относительно конкретного использования инструментов денежно-кредитной политики с целью регулирования рынка. Наряду со ставками MIBID, MIBOR и MIACR на межбанковском рынке существуют некоторые другие индикативные показатели. Практически одновременно с началом расчета и публикации ставок MIBID, MIBOR и MIACR Межбанковский финансовый дом начал в 1994 г. расчет ставки INSTAR. INSTAR (Interbank Short-Term Actual Rate) – фактическая ставка по краткосрочным межбанковским кредитам. Она рассчитывалась как средневзвешенная для каждого срока кредитования по реальным сделкам за прошедший рабочий день. INSTAR представляла собой показатель, в котором ставки привлечения и размещения были усреднены. Первая публикация этого индикатора рынка Межбанковским финансовым домом относится к июню 1994 г. Первоначально ставка рассчитывалась по данным четырех-пяти коммерческих банков (например, в 1994 г. по данным Мостбанка, Тверьуниверсалбанка, Промрадтехбанка, банка «Национальный кредит»), но позднее количество банков увеличилось до 10 – 15. Ставки MosIBOR (Moscow Interbank Offer Rate) и MosPrimeRate (Moscow Prime Offered Rate) являются попыткой Национальной валютной ассоциации (НВА) создать индикаторы процентных ставок на основе принципов расчета, приближенных к мировой практике. Ставка MosIBOR была создана в 2001 г. по инициативе НВА. Ставка MosPrimeRate, по порядку расчета и выборке банков-респондентов весьма близкая к MosIBOR, была создана в 2005 г. по инициативе Европейского банка реконструкции и развития (ЕБРР), нуждавшегося в индикаторе плавающих ставок российского рынка для выпускаемых им рублевых облигаций. Основное отличие ставки MosPrimeRate от ставки MosIBOR заключается в том, что по специальному соглашению с ЕБРР банки, участвующие в расчете ставки MosPrimeRate, обязаны в случае запроса ЕБРР заключать с ним сделку по размещению или привлечению депозита в размере до 150 млн руб., исходя из ставки, предоставленной банком для расчета трехмесячной ставки MosPrimeRate. Предполагается, что это соглашение позволит предотвращать манипуляции уровнем ставок и усилит ответственность банков за их формирование. Ставка MosIBOR рассчитывается по рублевым кредитам сроком на 1 день, 1 и 2 недели, 1, 2 и 3 месяца, ставка MosPrimeRate – сроком на 1, 2 и 3 месяца. Ставки MosIBOR и MosPrimeRate рассчитываются ежедневно. Ставка MosIBOR рассчитывается по данным 16 крупнейших российских банков. Между 11-45 и 12-00 по московскому времени эти банки должны разместить заявляемые ставки размещения кредитов на своих страницах в системе Reuters; 25% максимальных значений и 25% минимальных значений по каждому сроку исключаются из расчета. Среднее арифметическое оставшихся значений и составляет ставку MosIBOR. Если информацию предоставили менее 10 банков, то ставки не рассчитываются. Ставка MosPrimeRate рассчитывается по данным восьми крупнейших московских банков. Не позднее 11-45 по московскому времени эти банки должны разместить на своих страницах в системе Reuters заявляемые ставки. Если ставки размещают четыре и более банков, из расчета исключаются минимальная и максимальная ставки по каждому сроку, в противном случае расчет осуществляется по всем указанным ставкам. В мае 2006 г. на ММВБ началось введение в обращение фьючерсных контрактов на ставку MosIBOR по однодневным кредитам и ставку MosPrimeRate по трехмесячным кредитам. В совокупном обороте биржевых торгов деривативами эти операции занимают пока незначительное место, всего с начала торгов по октябрь 2006 г. объем контрактов на ставку MosIBOR составил 1,4 млрд руб. и на ставку MosPrimeRate – 0,4 млрд рублей. В опубликованных Национальной валютной ассоциацией положениях о формировании этих индикативных ставок приводится следующий список банков, участвующих в проекте MosIBOR и MosPrimeRate (ряд банков участвует в обоих проектах): АЛЬФАБАНК, «АБН АМРО Банк ЗАО», Внешторгбанк, Внешэкономбанк, ВестЛБ Восток, Газпромбанк, Доверительный и инвестиционный банк, «ЕВРОФИНАНС МОСНАРБАНК», Банк Москвы, ММБ, МДМ-Банк, Банк «Петрокоммерц», Райффайзенбанк Австрия, РОСБАНК, Сбербанк России, Ситибанк. Этот список, очевидно, сформирован с учетом утверждаемой Комитетом по денежно-кредитной политике Банка России выборки банков, представляющих Банку России ежедневные данные о своих межбанковских операциях. Учитывая содержательный характер индикаторов MIBOR и MosIBOR, целесообразно сравнить их динамику. Анализ свидетельствует, что из-за относительно ограниченного количества входящих в проект MosIBOR банков индикатору MosIBOR присуща бо′льшая волатильность, чем индикатору MIBOR. Кроме этого, порядок отсечения ДЕНЬГИ И КРЕДИТ • 1/2007 37 Проблемы и суждения банков при расчете среднего показателя MosIBOR ведет к потенциальной возможности отдельных банков посредством заявленных ставок оказывать давление на уровень среднего показателя. Существенным обстоятельством, ограничивающим практическую ценность индикаторов MosIBOR и MosPrimeRate, является их расчет на основе заявляемых ставок, т. е. ставок, свидетельствующих о намерениях банков проводить операции на определенных ценовых условиях. В частности, именно на приближение значения заявленных ставок к фактическим ставкам направлено требование к участвующим в проекте банкам заключать с ЕБРР (в случае запроса с его стороны) сделки по ставке, определенной на основе той ставки, которая предоставляется этим банком для расчета ставки MosPrimeRate на срок три месяца. Однако речь может идти скорее об особой ситуации, когда партнером банка выступает ЕБРР, кредитующий его на особых условиях, при этом о таких сделках информация, как правило, ограничена. Особенности российского межбанковского рынка таковы, что в отличие от, например, европейского рынка, для которого ставка LIBOR действительно определяет условия подавляющего большинства сделок, ценность объявляемых (или заявляемых) российскими банками ставок неизмеримо меньше. Процентные ставки по фактически заключенным сделкам на размещение межбанковских ссуд отличаются от заявленных ставок по предоставленным кредитам (как от MIBOR, так и от MosIBOR) на значительно большую величину, чем фактические ставки от LIBOR на зарубежных рынках, а сама величина этого спреда определяется только фактором риска заимствований. При 38 этом расхождение между ставками MIACR и MIBOR меньше, чем расхождение между ставками MIACR и MosIBOR. Поэтому подлинную информационную ценность в условиях российского рынка имеют не объявленные ставки, как бы методически изощренно они ни собирались и ни рассчитывались, а фактические ставки по конкретным отраженным в официальной отчетности кредитных организаций операциям и рассчитываемые на их основе ставки MIACR. По нашему убеждению, основные усилия, имеющие целью повышение качества мониторинга ценовых условий рынка межбанковских кредитов, следует в первую очередь сосредоточить на совершенствовании методологии и изменении сроков представления в Банк России ежедневных фактических ставок и, как следствие, на достижении большей точности расчета ставки MIACR. Безусловно, это должно происходить параллельно с внедрением методологических новаций, связанных с формированием заявляемых межбанковских ставок. Если ценность ставки MIACR определяется тем, что она отражает фактическую сложившуюся ценовую ситуацию, то заявляемые ставки характеризуют рыночные ожидания участников рынка, что не менее ценно как для денежных властей, так и для самого рынка. Таким образом, совершенствование существующей системы сводных индикаторов межбанковского рынка должно быть продолжено исходя из следующих принципов: объективное отражение складывающихся рыночных реальностей, сопоставимость индикаторов российского рынка с общепринятыми международными нормами, практическая ценность индикаторов для анализа и регулирования рынка. ДЕНЬГИ И КРЕДИТ • 1/2007