Year book RU 2015.indd

advertisement

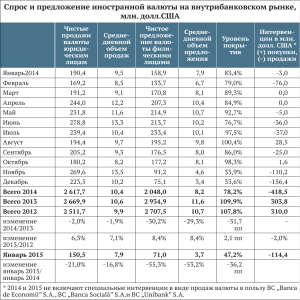

FOCUS Тема оттока капитала из России – одна из наиболее популярных у той части эмоционально настроенных политиков и экспертов, которые в большей степени концентрируются на негативных тенденциях в российской действительности, чем на позитивных (несмотря на наличие многих проблем, в России, как и в любой другой экономике, присутствуют и определенные позитивные тенденции). Самые эмоциональные наблюдатели предпочитают использовать термин «бегство капитала» (capital flight), а не отток (outflow). По официальным данным в 2014 г. отток капитала из страны составил чуть более 150 млрд долл., что больше, чем в 2012-2013 гг. вместе взятых (порядка 115 млрд долл.). В 2010-2011 гг. совокупный отток капитала превысил 120 млрд долл., а 2008-2009 гг. – 190 млрд. По последним оценкам Центрального банка в 2015 г. он может составить около 110 млрд долл. С оттоком капитала обычно связывают недостаток инвестиций в экономику страны и слабость национальной валюты. Представляется, что на самом деле картина не столь проста. Действительно, несмотря на упомянутый выше хронический отток капитала (по данным ЦБ только в 2006-2007 гг. Россия была чистым реципиентом капитала, а в 2005 г. баланс 31 ЭКОНОМИКА Рубль и утечка капитала потока капитала был практически нулевым), в 2010-2013 гг. инвестиции в основной капитал росли, причем в среднем существенно более высокими темпами, чем экономика в целом. Несмотря на отток капитала в 20102013 гг. и хронически высокую инфляцию, номинальный курс рубля оставался относительно стабильным (привычными были колебания курса около отметки 30 руб. за доллар), что означало укрепление рубля в реальном выражении. Как только цена нефти в конце 2014-го – начале 2015 г. пошла вниз и упала примерно вдвое по сравнению с уровнем середины 2014 г., рубль тоже упал примерно в той же пропорции и в конце февраля – начале марта торговался на уровне чуть выше 60 руб. за доллар. В отдельные дни и часы на фоне паники (например, в середине декабря) курс рубля опускался до гораздо более низких показателей. Представляется, что изменение цены нефти оказывало и оказывает гораздо большее влияние на курс рубля, чем то, что называется оттоком (утечкой, бегством) капитала, тем более что отток капитала в российских условиях – это, по сути, функция цены нефти. С другой стороны, курс рубля также по определению является следствием проводимой денежно-кредитной политики. По определению, отток капитала – это фактически профицит счета текущих операций плюс изменение золотовалютных резервов денежных и финансовых властей. Статистически в отток капитала также входит накопление населением наличной иностранной валюты, хотя физически эти деньги, как правило, не пересекают границы страны. В этом смысле более корректным представляется трактовать часть этого оттока как изменение формы сбережений. И в целом «чистый вывоз капитала частным сектором», как это корректно определяется Центральным банком, по сути означает сбережения (или инвестиции) частного сектора вне рублевого сегмента экономики, FOCUS ЭКОНОМИКА 32 преимущественно – за рубежом. При благоприятных условиях эти средства вновь возвращаются в систему или используются для таких целей, как, например, погашение внешнего долга (что, судя по всему, активно и происходило в 2014 г.). В 2014 г. сальдо счета текущих операций было весьма положительным и составило чуть менее 57 млрд долл. В 2013 г. профицит счета текущих операций был несколько меньше – около 34 млрд долл., а отток капитала составил примерно 61 млрд долл. Золотовалютные резервы страны сократились в 2013 г. примерно на 28 млрд долл., что приблизительно и совпадает с оценкой оттока капитала за этот год (за вычетом эффектов переоценки вследствие колебаний курсов мировых валют и «чистых пропусков и ошибок» платежного баланса). Таким образом, получается, что естественная ресурсная база для оттока капитала в 2014-м – это указанный профицит счета текущий операций. Другая же часть оттока, причем также весьма значительная, – это следствие проводившейся политики ЦБ, который из благородных, по-видимому, побуждений попытался стимулировать экономический рост, резко нарастив рефинансирование банков, но при этом также пытался удерживать курс рубля в рамках искусственно установленного валютного коридора и абсолютно прозрачных правил проведения валютных интервенций на рынке. Тем самым были созданы идеальные условия для игры против рубля и, соответственно, вывоза капитала. В течение большей части 2014 г. ЦБ продолжал ту же самую политику, однако в условиях финансовых санкций против России чистый отток капитала усилился, и когда цена нефти резко пошла вниз, то ЦБ был вынужден, наконец, отказаться от валютного коридора. В данном случае речь идет именно об увеличении чистого, а не валового вывоза капитала частным сектором в 2014 г., поскольку санкции привели к резкому сокращению притока капитала в страну, включая внешние заимствования. Из чуть более 150 млрд долл. чистого оттока капитала из России в 2014 г. почти 34 млрд пришлось на конвертацию населением рублевых текущих доходов (а также частично и сбережений) в наличную иностранную валюту, которая в основном, скорее всего, осталась в пределах Российской Федерации. При стабилизации ситуации на финансовых рынках, в том числе и на валютном рынке, эта часть сбережений должна вернуться в рублевый сегмент экономики, как это уже неоднократно происходило в прошлом. Не исключено, что стабилизация и даже некоторое укрепление курса рубля в первом квартале – следствие того, что население начало продавать часть наличной валюты. Кроме того, «фиксация прибыли» населением и продажа накопленной в 2014 г. валюты по новому курсу может отчасти способствовать поддержанию потребления. В целом, если взглянуть на то, что произошло со сбережениями населения в 2014 г., то можно легко убедиться, что в рублевом эквиваленте они существенно выросли – за счет резкого ослабления рубля в сегменте наличной валюты и валютных депозитов (в то время как рублевые депозиты за год не сократились). Эти наблюдения – очередной аргумент в пользу того, что масштабного «оттока» или «бегства» капитала в 2014 г. не было. Как известно, в 2014 г. совокупный внешний долг страны сократился почти на 130 млрд долл. В условиях санкций, когда внешние заимствования оказались практически невозможными, сокращение внешнего долга – естественный и здоровый процесс. На FOCUS отсутствия притока капитала, это свидетельствует о том, что она достаточно адаптивна и «в клочья» пока не разорвана. Интересно отметить, что бразильский реал обесценился за последние годы примерно в тех же масштабах, как и рубль (против пикового значения порядка 1,6 реалов за доллар несколько лет назад, в начале 2015 г. курс реала приблизился к 3 реалам за доллар). При этом экономика Бразилии также не показывает больших успехов, и сальдо счета текущих операций остается дефицитным, что означает увеличение заимствований и внешнего долга. В России же внешний долг сокращается. Другой показательный пример – наличие гигантского профицита счета текущих операций Еврозоны и Германии в 2014 г. (чуть более 300 млрд долл. в первом случае и несколько менее 290 млрд долл. во втором). Как известно, евро довольно существенно ослаб против доллара за последние несколько кварталов, причем на фоне указанного выше профицита, который означает соответствующий отток капитала из Еврозоны, что весьма похоже на то, что обсуждалось выше в части России. Однако ни ослабление валюты в Бразилии, ни отток капитала из Европы почему-то не вызывают такой озабоченности у наблюдателей, как аналогичные процессы в России. Евгений ГАВРИЛЕНКОВ Управляющий директор и главный экономист Sberbank CIB, член Научного совета Франко-российского аналитического центра Обсерво 33 ЭКОНОМИКА начало 2015 г. внешний долг составил чуть менее 600 млрд долл., включая рублевую составляющую и долг российских компаний и банков перед прямыми инвесторами. Если скорректировать динамику внешнего долга на эффект переоценки (ослабление рубля, евро и ряда других валют против доллара), то получается, что львиная доля вывоза капитала частным сектором в 2014 г. – это погашение внешнего долга и аккумулирование населением сбережений в форме наличной иностранной валюты. На погашение внешнего долга в 2014 г. (равно как и в начале 2015 г.) могли быть направлены и средства, которые российские компании могли выручить от продажи зарубежных активов, приобретенных в предыдущие годы. В этом смысле критические слова ряда наблюдателей о том, что капитал бежит из России, а курс валюты рухнул, поскольку экономика «разорвана в клочья», не могут быть приняты на веру безоговорочно. Капитал «утекает» из страны, поскольку экономические агенты этой страны выполняют свои обязательства перед внешними кредиторами – как сказано, проблем с исполнением этих обязательств не было не только в 2014 г., но и в первом квартале 2015 г. Экономика России остается профицитной в части внешнего баланса, поскольку ослабление рубля способствовало тому, что в начале 2015 г. (в январе) импорт сократился примерно на 40%, что сопоставимо с сокращением экспортных доходов из-за более низкой цены нефти. Если экономика, таким образом, остается профицитной и обеспечивает платежи по внешним долгам в условиях фактического