ОЦЕНКА ПОТЕНЦИАЛА юГА ТюмЕНСКОй ОБЛАСТИ КАК

advertisement

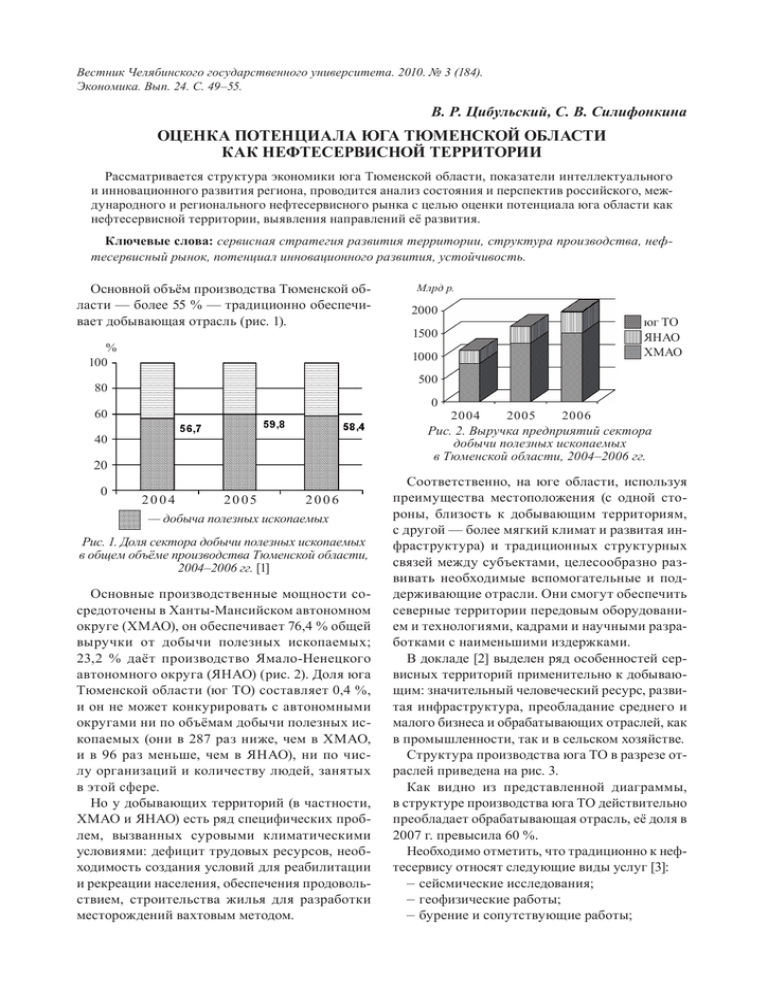

Вестник Челябинского государственного университета. 2010. № 3 (184). Экономика. Вып. 24. С. 49–55. В. Р. Цибульский, С. В. Силифонкина Оценка потенциала юга Тюменской области как нефтесервисной территории Рассматривается структура экономики юга Тюменской области, показатели интеллектуального и инновационного развития региона, проводится анализ состояния и перспектив российского, международного и регионального нефтесервисного рынка с целью оценки потенциала юга области как нефтесервисной территории, выявления направлений её развития. Ключевые слова: сервисная стратегия развития территории, структура производства, неф­ тесервисный рынок, потенциал инновационного развития, устойчивость. Основной объём производства Тюменской области — более 55 % — традиционно обеспечивает добывающая отрасль (рис. 1). % 100 2000 юг ТО ЯНАО ХМАО 1500 1000 500 80 0 60 2004 2005 2006 Рис. 2. Выручка предприятий сектора добычи полезных ископаемых в Тюменской области, 2004–2006 гг. 40 20 0 Млрд р. 2004 2005 2006 — добыча полезных ископаемых Рис. 1. Доля сектора добычи полезных ископаемых в общем объёме производства Тюменской области, 2004–2006 гг. [1] Основные производственные мощности сосредоточены в Ханты-Мансийском автономном округе (ХМАО), он обеспечивает 76,4 % общей выручки от добычи полезных ископаемых; 23,2 % даёт производство Ямало-Ненецкого автономного округа (ЯНАО) (рис. 2). Доля юга Тюменской области (юг ТО) составляет 0,4 %, и он не может конкурировать с автономными округами ни по объёмам добычи полезных ископаемых (они в 287 раз ниже, чем в ХМАО, и в 96 раз меньше, чем в ЯНАО), ни по числу организаций и количеству людей, занятых в этой сфере. Но у добывающих территорий (в частности, ХМАО и ЯНАО) есть ряд специфических проб­ лем, вызванных суровыми климатическими условиями: дефицит трудовых ресурсов, необходимость создания условий для реабилитации и рекреации населения, обеспечения продовольствием, строительства жилья для разработки мес­торождений вахтовым методом. Соответственно, на юге области, используя преимущества местоположения (с одной стороны, близость к добывающим территориям, с другой — более мягкий климат и развитая инфраструктура) и традиционных структурных связей между субъектами, целесообразно развивать необходимые вспомогательные и поддерживающие отрасли. Они смогут обеспечить северные территории передовым оборудованием и технологиями, кадрами и научными разработками с наименьшими издержками. В докладе [2] выделен ряд особенностей сервисных территорий применительно к добывающим: значительный человеческий ресурс, развитая инфраструктура, преобладание среднего и малого бизнеса и обрабатывающих отраслей, как в промышленности, так и в сельском хозяйстве. Структура производства юга ТО в разрезе отраслей приведена на рис. 3. Как видно из представленной диаграммы, в структуре производства юга ТО действительно преобладает обрабатывающая отрасль, её доля в 2007 г. превысила 60 %. Необходимо отметить, что традиционно к неф­ тесервису относят следующие виды услуг [3]: –– сейсмические исследования; –– геофизические работы; –– бурение и сопутствующие работы; 50 В. Р. Цибульский, С. В. Силифонкина 3 4 5 6 7 2 1 1,67, Ишим — 0,83, Заводоуковск — 0,46, Ялуторовск — 0,35 млрд р. На рис. 4 отражены объёмы реализации 43 крупнейших «сервисных» компаний юга Тюменской области по секторам. Диаграмма построена на основе данных финансовой отчётности компаний, зарегистрированных на юге области. 10 Рис. 3. Отраслевая структура производства на юге Тюменской области в 2007 г. [1] 1 — обрабатывающие производства, 67 %; 2 — строительство, 14 %; 3 — сельское хозяйство, 6 %; 4 — п роизводство и распределение электроэнергии, газа и воды, 4 %; 5 — транспорт и связь, 3 %; 6 — добыча полезных ископаемых, 2 %; 7 — прочие, 4 % –– капитальное строительство инфраструктуры; –– текущий и капитальный ремонт скважин; –– повышение нефтеотдачи пластов; –– услуги технологического и общего транс- порта; –– производство, обслуживание и ремонт неф­ тепромыслового оборудования; –– производство химических реагентов и растворов. Аналогичные услуги востребованы и газодобывающими предприятиями. Рассматривая общее понятие сервиса как комплекса разнообразных услуг для добывающих предприятий, этот перечень целесообразно дополнить с учётом потребностей финансовой и социальной подсистемы, т. е. финансовых, консультационных, образовательных, медицинских и санаторно-оздоровительных, рекреационных услуг. Применительно к добывающему региону в целом необходимо также учитывать объём продовольственного рынка и оборот организаций торговли, поскольку сервисный регион (в рассматриваемом случае юг ТО) помимо прочего выполняет снабженческую функцию в отношении северных территорий в силу особенностей географического положения и транспортной инфраструктуры. В 2007 г. оборот организаций торговли на юге области составил 501,4 млрд р., 86,0 % этой суммы пришлось на оптовую торговлю. Объём продовольственного рынка юга ТО (по данным на конец 2004 г.) составил 20,72 млрд р.: на Тюмень пришлось 17,41 млрд р., Тобольск — 1 9 8 7 6 54 3 2 Рис. 4. Объёмы реализации крупнейших компаний юга Тюменской области по секторам в 2006 г. 1 — нефтесервис, 47,98 млрд р.; 2 — наука и образование, 8,36 млрд р.; 3 — финансовый сектор, 5,53 млрд р.; 4 — аудит и консалтинг, 0,65 млрд р.; 5 — информационные технологии, 0,37 млрд р.; 6 — социальные услуги, 4,86 млрд р.; 7 — автодилеры, 5,06 млрд р.; 8 — пищевая промышленность, 2,03 млрд р.; 9 — торговля, 12,93 млрд р.; 10 — электроэнергетика, 30,06 млрд р. Российский рынок нефтесервисных услуг в 2003 г. составлял 168 млрд р., в 2006 г. он вырос до 240 млрд р., в 2007 г.— до 300 млрд р. В то время как выручка одной только американской компании «Halliburton» в 2007 г. достигла 15,3 млрд долл. (что в переводе по курсу на 30 мая 2007 г. (25,90 р. за 1 долл.) составляет 396 млрд р.), увеличившись за год на 19 % [4]. Согласно прогнозам, к 2020 г. мировое потребление нефти возрастёт на 15–20 %, а к 2030 г.— на 34 %. Соответственно, спрос на нефтесервис велик и растёт с каждым годом: за период 2006–2012 гг. ожидается рост российского рынка на 90 %. Прирост объёмов добычи сокращается с 2005 г.: в начале 2000-х гг. он составлял 7–10 % в год, сейчас упал до 1,5–2,5 %. Увеличивать добычу углеводородов компании могут двумя способами: бурить новые скважины или разрабатывать трудноизвлекаемые залежи; и то, и другое способствует расширению сервисного рынка. Наиболее интенсивный рост ожидается в бурении (как разведочном, так и эксплуатационном): сейчас его объём — чуть более 10 тыс. км, 51 Оценка потенциала юга Тюменской области как нефтесервисной территории к 2010 г. он превысит 15 тыс. км [3]. Но лидирующие позиции на рынке (в том числе российском) удерживают крупные иностранные компании — «Schlumberger Ltd.», «Halliburton», «Baker Hughes», «Smith International Inc.». По оценке экспертов, в 2006 г. доля иностранцев в сей­ сморазведке достигла 13 %, в бурении — 48 %, в геофизике — 31 %. При сохранении динамики через 10–15 лет западные компании будут конт­ ролировать до 70–80 % рынка сервисных услуг для нефтяников России, поскольку предоставляют полный комплекс услуг высокого качества. В связи с этим в настоящее время прослеживается ужесточение госполитики в данном секторе: по словам президента «Союзнефтегазсервиса» И. Мельникова, на заседании Совета безопасности в конце ноября 2007 г. было принято решение в будущем теснить иностранный капитал с российского сервисного рынка за счёт использования потенциала отечественных предприятий [3]. Всё это позволяет сделать вывод о том, что у российских нефтесервисных компаний есть ряд благоприятных макроэкономических предпосылок для развития: стабильно растущий рынок и поддержка государства. Но чтобы сохранить за собой долю рынка, им необходимо активно повышать свою конкурентоспособность. Если в 2003 г. около 80 % сервисных услуг оказывали аффилиаты нефтяных компаний, то в 2007 г. порядка 55 % работ произвели уже независимые игроки. Сейчас в отрасли работает около 200 компаний. В ближайшие несколько лет нефтяные компании всё чаще станут выводить сервис на аутсорсинг, мелких и средних операторов начнут скупать крупные. В пяти нефтеносных регионах Урала (Тюменская область, Башкирия, Удмуртия, Пермский край, Оренбургская область), которые потребляют 55–60 % сервисных услуг, действует 26 крупных неф­тесервисных компаний. В основном они базируются в Тюменской области. Для бурного развития сервисного рынка есть несколько препятствий. Средний возраст российского парка бурового оборудования составляет 16 лет (износ около 80 %), а в небольших компаниях — 20 лет (износ около 95 %). Кроме того, в застойный период 90-х гг. не работала система воспроизводства квалифицированных кадров, что привело к их дефициту. На рынке наблюдается избыточная ценовая конкуренция мелких раздробленных производителей оборудования и услуг, что не позволяет им модернизи- ровать оборудование, вкладывать значительные средства в НИОКР [3]. Есть мнение, что добывающие территории не могут иметь инновационную экономику [2]. И это подтверждается на практике: нефтегазодобывающие компании не стремятся заниматься научными исследованиями и выделяют на финансирование НИР незначительные суммы (рис. 5–7), предпочитая приобретать апробированные технологии и оборудование. Ед. 60 50 40 30 20 10 0 Тюменская область (с округами) юг ТО ХМАО ЯНАО 2003 2004 2005 2006 2007 Рис. 5. Число организаций, выполнявших исследования и разработки Чел. 8000 7000 6000 5000 4000 3000 2000 1000 0 Тюменская область (с округами) юг ТО ХМАО ЯНАО 2003 2004 2005 2006 2007 Рис. 6. Численность персонала, занятого исследованиями и разработками Млн р. 7000 6000 5000 4000 3000 2000 1000 0 Тюменская область (с округами) юг ТО ХМАО ЯНАО 2003 2004 2005 2006 2007 Рис. 7. Затраты организаций на научные исследования и разработки Как показывают приведённые данные, юг ТО значительно превосходит автономные округа по показателям научного развития: численности организаций и персонала, занятого исследованиями и разработками, и затратам на них. 52 В. Р. Цибульский, С. В. Силифонкина Обоснование высокого человеческого потенциала юга области на основе статистических данных приведено ниже (рис. 8–11) [1; 5]. Из рис. 8 видно, что по показателю числа студентов на 10 000 населения юг Тюменской области стабильно опережает соседние регионы: Чел. 700 Тюменская область (с округами) ХМАО 600 Курганская область 500 Челябинская область 800 400 юг ТО 300 ЯНАО 200 Свердловская область 100 0 20 03 2004 2005 2006 2007 Российская Федерация в целом Рис. 8. Численность студентов вузов на 10 000 населения (на начало учебного года) Чел. 250 Тюменская область (с округами) ХМАО 200 Курганская область 150 Челябинская область юг ТО 100 ЯНАО 50 Свердловская область 0 Российская Федерация в целом 20 03 2004 2005 2006 2007 Рис. 9. Численность студентов ссузов на 10 000 населения (на начало учебного года) Чел. 45 Тюменская область (с округами) ХМАО 40 35 Курганская область 30 25 Челябинская область 20 юг ТО 15 ЯНАО 10 Свердловская область 5 0 20 03 2004 2005 2006 2007 Рис. 10. Число жителей на 1 кв. км на конец года 53 Оценка потенциала юга Тюменской области как нефтесервисной территории Тыс. чел. Тюменская область (с округами) ХМАО 2500 2000 Курганская область Челябинская область 1500 юг ТО 1000 ЯНАО Свердловская область 500 0 2003 2004 2005 2006 2007 Рис. 11. Среднегодовая численность занятых в экономике по итогам 2007 г. он превзошёл Челябинскую область на 48,4 %, Свердловскую — на 60,2 %, Курганскую — вдвое (100,5 %); значительно превосходит он и средние значения по Российской Федерации (на 49,0 %). Тюменскую область с округами обогнала по этому показателю лишь Челябинская область (на 5,0 %). По численности студентов средних специальных учебных заведений юг ТО, Курганская, Свердловская и Челябинская область показывают схожие результаты: в 2007 г. 183–204 чел. на 10 000 населения, что выше средних показателей по России. У северных округов эти данные существенно меньше: в ХМАО — 124, ЯНАО — 109 учащихся на 10 000 населения. Есть мнение, что «экономическая плотность населения», необходимая для эффективного развития экономики, составляет 30–40 чел. на 1 кв. км [6]. Из представленных регионов этому критерию соответствует только Челябинская область. Концентрация населения в Тюменской области в несколько раз ниже, чем в соседних областях, что объясняется суровыми климатическими условиями для жизни. В то же время на юге области она в 3,6 раза выше, чем в среднем по области, в 3 раза выше, чем в ХМАО и в 11,9 раза выше, чем в ЯНАО. Кроме того, юг ТО — единственный из представленных регионов, в котором численность населения растёт на протяжении последних пяти лет. Первое место по числу занятых в экономике из представленных регионов занимает Свердловская область (2092,4 тыс. чел. в 2007 г.). Тюменская область (1880,8 тыс. чел.) отстаёт от неё на 11,3 %, но опережает Челябинскую (1686,1 тыс. чел.) и Курганскую область (406,8 тыс. чел.). В целом представленные данные подтверждают наличие на юге ТО значительного человеческого потенциала и формируют предпосылки для инновационного развития территории. Значимым индикатором возможности инновационного развития является инвестиционная активность организаций (рис. 12–14). По объёму инвестиций в основной капитал в абсолютном выражении лидируют ХМАО (364 066,9 млн р.) и ЯНАО (277 586,2 млн р.), за ними с большим отрывом следуют Сверд­ ловская (187 160,0 млн р.) и Челябинская область (122 668,6 млн р.), юг ТО (69 126,6 млн р.) и Курганская область (18 412,0 млн р.). В расчёте на душу населения показатели несколько иные: на первом месте ЯНАО (513 428 р.), затем ХМАО (243 235 р.) и юг области (52 297 р.), далее Свердловская (42 559 р.), Челябинская (34 912 р.) и Курганская области (19 083 р.). Наибольший объём инвестиций относительно ВРП — в Тюменской области (21,58 %), наименьший — в Челябинской (20,20 %), но разрыв между показателями регионов невелик. Таким образом, у юга Тюменской области в силу его географического положения, концентрации человеческих и соответственно образовательных и научных ресурсов, превалирования обрабатывающей промышленности есть все предпосылки, чтобы стать сервисной территорией, на «аутсорсинг» которой передаются функции разработки и реализации «проектов» (строительных, научно-исследовательских, 54 В. Р. Цибульский, С. В. Силифонкина Млрд р. 700 Тюменская область (с округами) ХМАО 600 Курганская область 500 Челябинская область 400 юг ТО 800 300 ЯНАО 200 Свердловская область 100 0 2003 2004 2005 2006 2007 Рис. 12. Инвестиции в основной капитал (без субъектов малого предпринимательства) Млн р. 600 Тюменская область (с округами) ХМАО 500 Курганская область 400 Челябинская область 300 юг ТО 200 ЯНАО 100 Свердловская область 0 2003 2004 2005 2006 2007 Рис. 13. Инвестиции в основной капитал на душу населения (без субъектов малого предпринимательства) % 35 30 25 20 15 10 5 0 2003 2004 Тюменская область (с округами) Свердловская область 2005 2006 Курганская область Челябинская область Рис. 14. Объём инвестиций в основной капитал относительно величины ВРП Оценка потенциала юга Тюменской области как нефтесервисной территории к­ адровых и пр.) в нефтегазовой отрасли северных округов. В таблице приводится SWOT-анализ для юга Тюменской области при выборе сервисной стратегии развития. 55 2. Цибульский, В. Р. Стратегия развития сервисных территорий. Стратегическое планирование в регионах и городах России / В. Р. Цибульский, О. В. Заруба, С. В. Силифонкина // Доклады участников VII Общероссийского форума лиде- SWOT-анализ юга Тюменской области как сервисной территории Возможности (O) 1. Больший потенциал для инновационного развития по сравнению с соседними территориями в силу наличия значительных человеческих и научных ресурсов, инвестиционной активности. 2. Повышение устойчивости экономики за счёт диверсификации по отраслям и расширения рынков сбыта. 3. Укрепление позиций на растущем рынке Угрозы (T) 1. Конкуренция со стороны соседних регионов с высоким уровнем развития промышленности и более низкой стоимостью трудовых ресурсов. 2. Ужесточение экономической политики государства в отношении нефтегазодобывающих отраслей и отдельных компаний На основании проведённого анализа можно сделать вывод о целесообразности выбора сервисной стратегии для юга Тюменской области и наличии значительного потенциала для инновационного развития. При этом для повышения устойчивости региональной экономики необходимо диверсифицировать рынки сбыта по отраслям и регионам. Список литературы 1. Статистический ежегодник : стат. сб. : в 4 ч. Ч. 4 (II) / Территориал. орган Федерал. службы гос. статистики по Тюмен. обл. Тюмень, 2008. 296 с. Сильные стороны (S) 1. Географическое положение (близость к рынкам сбыта, развитая инфраструктура, традиционные связи между субъектами). 2. Наличие существенного человеческого и научного потенциала. 3. Инвестиционная активность организаций. 4. Отраслевая диверсификация региональной экономики. 5. Большая, чем у конкурентов, доля рынка Слабые стороны (W) 1. Недостаточная диверсификация сбыта. Ориентация производства преимущественно на одну отрасль — нефтегазодобывающую — и один регион (север Тюменской области). 2. Зависимость от состояния сырьевого рынка, стабильности мировых цен на энергоносители ров стратегического планирования. СПб., 20–21 окт. 2008 г. / под ред. Б. С. Жихаревича. СПб. : Леонтьев. центр, 2009. 176 с. 3. Ермак, С. Время услужливых [Электронный ресурс] / С. Ермак // Эксперт-Урал. 2008. № 6. URL: www.expert-ural.com 4. Баскаев, К. Российский сервис хочет стать большим / К. Баскаев // Нефть России. 2008. № 4. С. 2–9. (Вып. «Нефтяной сервис»). 5. Данные Федеральной службы государственной статистики [Электронный ресурс]. URL: www.gks.ru 6. Проблемы пространственного развития // Регион. экономика. 2008. № 19. С. 29.