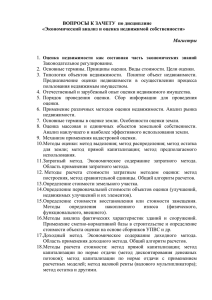

ОЦЕНКА РЫНОЧНОЙ СТОИМОСТИ ОБЪЕКТА НЕДВИЖИМОСТИ

advertisement