Евразийская экономическая комиссия Департамент защиты внутреннего рынка

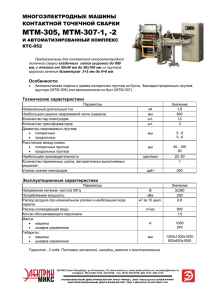

advertisement