Металл, который не ржавеет

advertisement

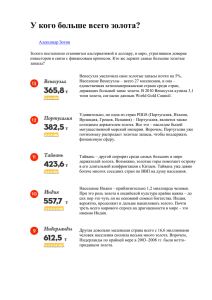

Банкаўскi веснiк, ЖНIВЕНЬ 2003 àçëíêìåÖçíõ åÂÚ‡ÎÎ, ÍÓÚÓ˚È Ì ʇ‚ÂÂÚ àÌ̇ ÉàãÖÇàó Редактор журнала “Банкаўскі веснік” В периоды нестабильности наиболее предприимчивая часть населения планеты прекращает спекулировать на нефтяных ценах и курсах валют и обращается к вечным ценностям: к золоту, например, или драгоценным камням. 52 Разуверившись в стабильности доллара и поняв, что евро покупать сейчас уже невыгодно (слишком цена высока), население Европы стало скупать золото, в частности, золотые монеты. Это говорит о том, что доверие жителей европейских стран к единой валюте не настолько велико, чтобы они бросились переводить все запасы в евро. Ведь золото, в отличие от современных платежных средств, — металл, проверенный временем. Кстати, спросом пользуются не только драгоценные монеты и золото в слитках. В Великобритании так же высоко ценятся кольца, цепи, серьги и браслеты. Согласно выводам аналитиков этот факт свидетельствуют об устойчивости английской экономики. Сегодня желтый металл решительно намерен вернуть себе статус самой твердой валюты. Ему удается добиться этого на фоне падения курса акций, ослабления доллара и роста цен на нефть. Особенно способствует укреплению позиций золота политическая неопределенность. Рынок золота в отличие от остальных видов рынка является чрезвычайно нестабильным. Нельзя заранее с точностью прогнозировать будущий скачок его оценок. Ведь это зависит не только от ценовых факторов, но также и от различных других неценовых факторов. Вспомнив последние двадцать лет, можно заметить, как различные мировые события (войны, реформы, скандалы) сопровождали скачки цен на золото. В конце 70-х — начале 80-х с вводом Советским Союзом войск в Афганистан (1979) и отказом Конгресса США ратифицировать договор ОСВ-2 цена тройской унции золота достигла 850 долларов США. В 1988 году советские войска были выведены из Афганистана, а цены на нефть упали, соответственно, и цена на золото снизилась. И продолжала снижаться в 90-х — после распада Советского Союза, операции “Буря в пустыне”. В 1991 году средняя цена тройской унции золота на лондонской бирже составила 362 доллара США. Когда в конце 90-х Европа готовилась к введению единой валюты и центральные банки европейских государств намерились продавать свои золотые резервы, а Банк Англии заявил о планах выставить на продажу 415 из 715 тонн своих золотых запасов, это вызвало нешуточный переполох на рынке. В результате европейские центральные банки решили ограничить продажу золота на ближайшие пять лет до 400 тонн в год. В среднем в 1999 году цена на золото составляла 278 долларов за тройскую унцию, хотя в летний период она резко упала до самой нижней отметки за последние 20 лет — 250 долларов. После терракта в США 11 сентября 2001 года цена на золото поднялась на 7% и достигла 291 доллара за унцию. Сразу после начала военной операции США в Афганистане цена тройской унции в Австралии (в связи с географическим положением там первыми встречают торговый день) поднялась до 293 долларов. Вскоре золотая лихорадка коснулась и остальных мировых рынков. А к декабрю цена золота замерла на отметке 295 долларов, словно ожидая, что будет после введения евро. До конца мая 2002 года цена на золото медленно, но верно, продолжала расти. И вот новый конфликт — между Индией и Пакистаном, затем заявление Буша о продолжении войны с терроризмом. Все это снова провоцирует скачок цен на золото. Причем самый высокий: за пять месяцев 2002 года цена поднялась на 14% и составила 316 долларов. Объявление о нанесении военного удара по Ираку заставило инвесторов в который раз обратиться к спаси- Банкаўскi веснiк, ЖНIВЕНЬ 2003 àçëíêìåÖçíõ тельному металлу. И 19 декабря 2002 года золото стоило уже 353 доллара за унцию. Начало 2003 года ознаменовалось новым взлетом цен на благородный металл, поскольку значение американской валюты как резервной было поставлено под сомнение. Причем инвесторов испугали не столько снижение доллара по отношению к мировым валютам, сколько нестабильность американской экономики. Естественно, они стремятся снизить свои финансовые риски, а золото как раз и является наиболее высоколиквидным активом. Аналитики полагают, что снижение в США учетной ставки банковских кредитов за последние полтора года в четыре раза (до 1,25%, хотя не исключено, что она будет понижаться и далее — до 1%), может вызвать еще большее удорожание золота. При всем этом эксперты предупреждают, что резкий взлет цены на золото может смениться таким же неожиданным падением, поскольку интерес к желтому металлу, как показывает практика, имеет свою периодичность. Цена на золото также была связана и с тем, что некоторые американские и европейские банки периодически выбрасывали на рынок часть своих золотых запасов, и этим снижали цену. Большинство центральных банков весьма осторожно подходят к вопросу реализации золота и объявляют о своих продажах только после их завершения, придерживаясь при этом определенного потолка цен. Как только стоимость этого металла достигает предельного уровня, центральные банки “выбрасывают” несколько тонн золота на рынок и останавливают рост цен. Стоит отметить также возрастающую роль золота в мировых и национальных системах денежного обращения. К тому же оно обеспечивает политическую безопасность стран, так как помогает диверсифицировать золотовалютные резервы центральных банков1. Фактически международные резервы — это гигантский инвестиционный портфель, и в этом смысле государство, старающееся сгладить 1 риск своих инвестиций за счет частичного размещения капитала в драгоценных металлах, поступает так же, как и частные лица. Представитель Всемирного совета по золоту (World Gold Council) Роберт Уейнберг (Robert Weinberg) заявил, что страны мира должны сделать золото главной составляющей своих золотовалютных резервов, чтобы уменьшить риски, связанные с мировой одно- тонн (50,2%) и Швейцария — 1957 тыс. тонн (35,1%), Нидерланды — 873,6 тонны (47,3%), Европейский центральный банк — 766,9 тонны, Япония — 765,2 тонны (1,7%), Португалия — 606,8 тонны (37,6%). На 13-м месте находится Китай — 395 тонн. Китайцы сделали пока лишь небольшой шаг в сторону желтого металла, что неудивительно, ведь в этой стране свободное обращение золо- В семирный совет по золоту (World Gold Council) — некоммерческая ассоциация золотопромышленников мира со штабом в Лондоне и офисами на всех главных мировых рынках. Международная организация, сформированная и финансируемая ведущими золотодобывающими компаниями мира с целью мониторинга и прогнозирования спроса на золото. Членами совета являются около 30 крупнейших золотодобывающих компаний, которые определяют 80% глобального спроса на золото. Статистика World Gold Council базируется на данных, представляемых государствами Международному валютному фонду. валютной системой, где доминирует доллар США. По его словам, страны, ориентированные на доллар, зависят от экономической и денежной политики США. Как заявил Уейнберг, сегодня около 50% мировых активов номинированы в долларах (47% облигаций, 35% объема кредитов международных банков, 87% трансакций на валютном рынке, 48% платежей по международным торговым операциям). Объем же золота в мировых золотовалютных резервах составляет 33 175 тонн (12,8% суммарного объема). По данным экспертов World Gold Council, на конец 2002 года первое место по объему запасов золота в государственном резерве принадлежит США — 8 149 тыс. тонн (56,7% в общем объеме золотовалютных резервов страны), затем следуют Германия — 3 446 тыс. тонн (38,9%), Международный валютный фонд — 3217 тыс. тонн, Франция — 3 025 тыс. тонн (51,3%), Италия — 2 452 тыс. та началось только в 1992 году. Известно, что на протяжении последних десятилетий количество золота в составе резервов китайского центрального банка оставалось неизменным. Но рост валютной части этих резервов привел к тому, что доля желтого металла составила 2% их общей величины. Это ничтожно маленький показатель на фоне общепринятого в мире — 15%. Объем запасов золота в государственном резерве России в июле 2003 года снизился по сравнению с февралем на 200 кг и составил 387,5 тонны драгметалла (без учета золота в операциях swap). Доля золота в общем объеме золотовалютных резервов Российской Федерации в июле составила 7,3%, тогда как в феврале этого года она была 8,9%. Россия попрежнему занимает 14-е место в мире по объему золота, находящегося в государственном резерве. На 15-м месте находится Великобритания (375,8 тонны, или Из 173 центральных банков в мире почти 100 банков владеют значительным количеством золота. 53 Банкаўскi веснiк, ЖНIВЕНЬ 2003 àçëíêìåÖçíõ 7,8%), на 16-м — Индия (357,8 тонны, или 6,8%), на 17-м — Австрия ( 347,5 тонны, или 20,1%), на 34-м — Австралия (79,7 тонны, или 3,7%), на 44-м — Канада (36,2 тонны, или 0,9%). Казахстан находится на 40-м месте (57,3 тонны, или 21,2%), Украина — на 54-м месте (14,7 тонны, или 6,2%), Латвия занимает 67-е место (7,7 тонны, или 6,7%), Литва — на 74м месте (5,8 тонны, или 3,2%), Киргизия — на 84-м (2,6 тонны, или 9,4%), Армения — на 93-м месте (1,4 тонны, или 3,8%). В середине 2002 года Республика Беларусь занимала 62-е место (10 тонн, или 23%). По состоянию на конец июля 2003 года размер запасов драгоценных металлов, находящихся в оперативном распоряжении Национального банка Республики Беларусь, в золотом эквиваленте составляет 13324,11 кг (или 17,54% в структуре валовых иностранных активов). Кстати, Беларусь является одной из немногих стран, у которых запасы драгоценных металлов состоят не только из золота, но также из платины и серебра. Общий объем запасов золота в государственных резервах 111 стран мира к концу 2001 года составил более 29 тысяч тонн, или 11% от общего объема золотовалютных резервов этих стран. Еще 4196 тысяч тонн принадлежит финансовым институтам. Малейшее изменение предложения и спроса на золото влечет за собой коррекцию цен на него. А поскольку власти фиксируют валютный курс, то за изменением номинальной цены всегда следует изменение реальной цены. Ответная реакция экономик — увеличение или сокращение добычи золота. В итоге предложение все же уравновешивает спрос и цены возвращаются на прежний уровень. В мире, по общепризнанным оценкам, существует 140 тысяч тонн золота. Физический, то есть реальный, рынок металла составляют 5 тысяч тонн в год. Многие годы в золотодобыче лидируют три страны — ЮАР, США, Австралия. В 2002 году мировая добыча золота уменьшилась и составила 2 543 тонны (в 2001-м — 2 595 тонн, в 2000-м — 2 573, 1999-м — 2 540, 1998-м — 2 636). На 11% снизилось производство золота в США; выросло на 9% — в России, на 5% 54 — в Китае. Планируется, что по итогам текущего года Россия займет четвертое место по объемам добычи золота в мире. Сегодняшний интерес к золоту со стороны населения свидетельствует, что от эпохи первоначального накопления капитала мы постепенно переходим к эпохе превращения его в финансовый инструмент. Виртуальный рынок золота стал реальным преемником другого актива — доллара США. На протяжении последнего десятилетия мы были свидетелями их непрерывного соревнования. До сих пор счет был в пользу доллара. По мнению специалистов, сегодня для инвестирования наиболее интересными могут быть так называемые “металлические” счета, когда банк покупает на деньги клиента золото, которое не выносится из банка и не облагается НДС. Правда, вкладываться в такие счета стоит в том случае, если у частного инвестора есть достаточно большая сумма денег, скажем, 50 тыс. долларов США. Профессионалы собираются поиграть на всплеске котировок золота на международном и российском рынках и выйти из игры с прибылью, как несколько лет назад банковские фондовики в России играли в ГКО. Непрофессионалы думают только о том, как сберечь свои средства от инфляции. Но и в этом случае лучше будет остаться на руках с золотом, чем с виртуальными ГКО. Джордж Сорос, который в свое время обрушил фунт стерлингов, в интервью американскому телеканалу сказал, что уверен в падении доллара США по отношению к евро, канадскому, австралийскому и новозеландскому долларам, а также к золоту. Как видим, политическая нестабильность, падение индексов рынка ценных бумаг и слабость доллара стали причиной постоянного роста цен на золото в последние годы. Аналитики утверждают, что в ближайшем будущем ничего не изменится — золото будет расти в цене. Но впереди еще вторые президентские выборы Джорджа Буша. А тут еще в конце прошлого года крупнейшая американская фирма по розничным продажам драгоценных металлов выдвинула иск против одного из крупнейших банков США и канадской горнодобывающей группы, обвинив их в сдерживании в течение нескольких лет роста цен на золото и получении миллиардных прибылей. Представители фирмы утверждают, что если бы цены не сдерживались, то к концу 2002 года они были бы не 350 долларов за унцию, а все 750. Таким образом, золото остается тем товаром, интерес к которому завидно постоянен, поскольку и сегодня остается одним из самых (если не самым) стабильных средств накопления капитала. P.S. Как определяется та цена, которую платят за золото крупные рыночные игроки, и, в частности, центральные банки? Это происходит в Лондоне, финансовой столице мира, по традиции, которая зародилась еще в 1919 году. Процесс установления цены на золото носит название “фиксинг“ (fixing) и происходит следующим образом. Два раза в день (в 10:30 и 15:00) в лондонском офисе компании “N.M. Rothschild and Sons” встречаются представители пяти ведущих золотых домов мира. Рядом с каждым — небольшой флажок Великобритании (Union Jack), который представитель дома может поднять, чтобы приостановить переговоры. Это делается в том случае, если представителю требуется время на переговоры по специальной телефонной линии со своей командой трейдеров. При открытии председатель объявляет стартовую цену золота, а затем изменяет ее сообразно поведению участников: если нет покупателей — цена понижается, если нет продавцов — цена повышается. Как только появляются желающие купить или продать золото, председатель говорит: “Будьте добры, ваши цифры”, и цена изменяется в зависимости от объемов предложения и спроса на золотые слитки. Как только эти объемы уравновешиваются, цена фиксируется. Этот процесс за редкими исключениями занимает пять-десять минут (рекордное заседание, впрочем, длилось два часа двадцать шесть минут) и является чистейшим примером функционирования самой базовой экономической модели — взаимодействия спроса и предложения.