Финансиаризация современной экономики

advertisement

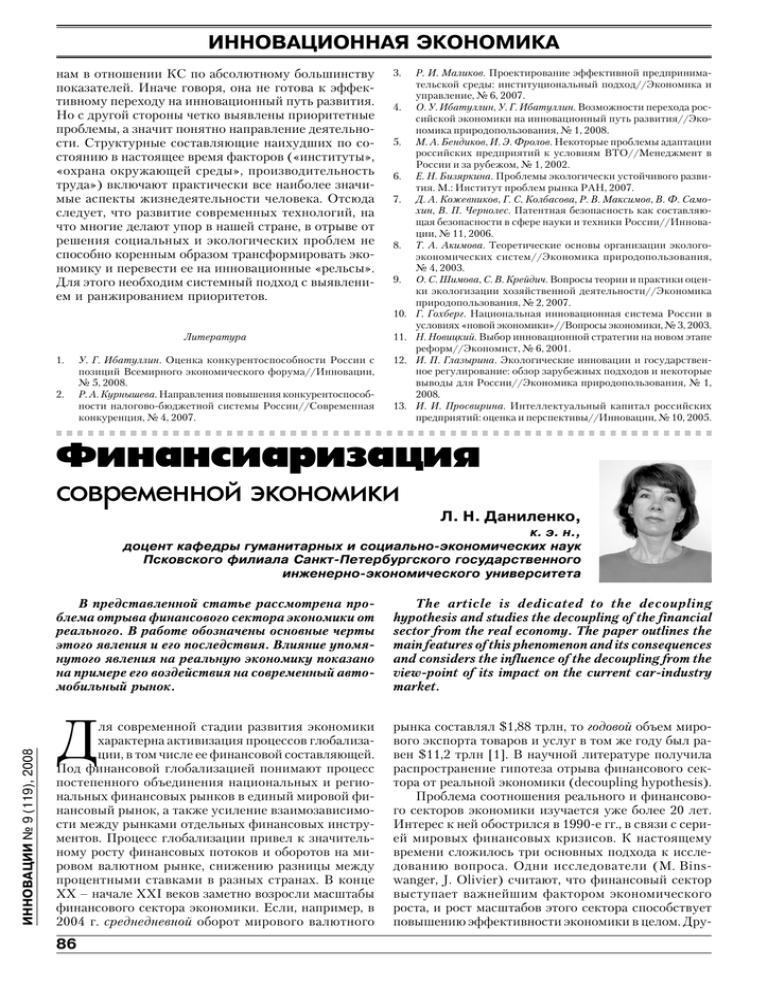

ИННОВАЦИОННАЯ ЭКОНОМИКА нам в отношении КС по абсолютному большинству показателей. Иначе говоря, она не готова к эффек тивному переходу на инновационный путь развития. Но с другой стороны четко выявлены приоритетные проблемы, а значит понятно направление деятельно сти. Структурные составляющие наихудших по со стоянию в настоящее время факторов («институты», «охрана окружающей среды», производительность труда») включают практически все наиболее значи мые аспекты жизнедеятельности человека. Отсюда следует, что развитие современных технологий, на что многие делают упор в нашей стране, в отрыве от решения социальных и экологических проблем не способно коренным образом трансформировать эко номику и перевести ее на инновационные «рельсы». Для этого необходим системный подход с выявлени ем и ранжированием приоритетов. 3. 4. 5. 6. 7. 8. 9. 10. Литература 1. 2. У. Г. Ибатуллин. Оценка конкурентоспособности России с позиций Всемирного экономического форума//Инновации, № 5, 2008. Р. А. Курнышева. Направления повышения конкурентоспособ ности налоговобюджетной системы России//Современная конкуренция, № 4, 2007. 11. 12. 13. Р. И. Маликов. Проектирование эффективной предпринима тельской среды: институциональный подход//Экономика и управление, № 6, 2007. О. У. Ибатуллин, У. Г. Ибатуллин. Возможности перехода рос сийской экономики на инновационный путь развития//Эко номика природопользования, № 1, 2008. М. А. Бендиков, И. Э. Фролов. Некоторые проблемы адаптации российских предприятий к условиям ВТО//Менеджмент в России и за рубежом, № 1, 2002. Е. Н. Бизяркина. Проблемы экологически устойчивого разви тия. М.: Институт проблем рынка РАН, 2007. Д. А. Кожевников, Г. С. Колбасова, Р. В. Максимов, В. Ф. Само< хин, В. П. Чернолес. Патентная безопасность как составляю щая безопасности в сфере науки и техники России//Иннова ции, № 11, 2006. Т. А. Акимова. Теоретические основы организации эколого экономических систем//Экономика природопользования, № 4, 2003. О. С. Шимова, С. В. Крейдич. Вопросы теории и практики оцен ки экологизации хозяйственной деятельности//Экономика природопользования, № 2, 2007. Г. Гохберг. Национальная инновационная система России в условиях «новой экономики»//Вопросы экономики, № 3, 2003. Н. Новицкий. Выбор инновационной стратегии на новом этапе реформ//Экономист, № 6, 2001. И. П. Глазырина. Экологические инновации и государствен ное регулирование: обзор зарубежных подходов и некоторые выводы для России//Экономика природопользования, № 1, 2008. И. И. Просвирина. Интеллектуальный капитал российских предприятий: оценка и перспективы//Инновации, № 10, 2005. Финансиаризация современной экономики Л. Н. Даниленко, ИННОВАЦИИ № 9 (119), 2008 к. э. н., доцент кафедры гуманитарных и социальноэкономических наук Псковского филиала СанктПетербургского государственного инженерноэкономического университета В представленной статье рассмотрена про блема отрыва финансового сектора экономики от реального. В работе обозначены основные черты этого явления и его последствия. Влияние упомя нутого явления на реальную экономику показано на примере его воздействия на современный авто мобильный рынок. The article is dedicated to the decoupling hypothesis and studies the decoupling of the financial sector from the real economy. The paper outlines the main features of this phenomenon and its consequences and considers the influence of the decoupling from the viewpoint of its impact on the current carindustry market. Д рынка составлял $1,88 трлн, то годовой объем миро вого экспорта товаров и услуг в том же году был ра вен $11,2 трлн [1]. В научной литературе получила распространение гипотеза отрыва финансового сек тора от реальной экономики (decoupling hypothesis). Проблема соотношения реального и финансово го секторов экономики изучается уже более 20 лет. Интерес к ней обострился в 1990е гг., в связи с сери ей мировых финансовых кризисов. К настоящему времени сложилось три основных подхода к иссле дованию вопроса. Одни исследователи (M. Bins wanger, J. Olivier) считают, что финансовый сектор выступает важнейшим фактором экономического роста, и рост масштабов этого сектора способствует повышению эффективности экономики в целом. Дру ля современной стадии развития экономики характерна активизация процессов глобализа ции, в том числе ее финансовой составляющей. Под финансовой глобализацией понимают процесс постепенного объединения национальных и регио нальных финансовых рынков в единый мировой фи нансовый рынок, а также усиление взаимозависимо сти между рынками отдельных финансовых инстру ментов. Процесс глобализации привел к значитель ному росту финансовых потоков и оборотов на ми ровом валютном рынке, снижению разницы между процентными ставками в разных странах. В конце ХХ – начале ХХI веков заметно возросли масштабы финансового сектора экономики. Если, например, в 2004 г. среднедневной оборот мирового валютного 86 гая группа исследователей оценивают современную динамику финансового сектора как скорее негатив ную. Но если одни ученые (Дж. Стиглиц, Дж. Тобин) считают это временным явлением, то другие (Х. Мин ски, К. Цинн) рассматривают современное разраста ние финансового сектора как объективное и логичес кое следствие развития рыночной экономики. Действительно, эволюция финансового сектора определяется логикой развития рыночных, капита листических структур. Очевидно, что возникновение финансовой сферы в целом было невозможно до оп ределенного этапа развития реального сектора, до накопления определенной, «критической» величины стоимости, создаваемой в материальном производ стве. Изначально финансовый сектор возник на ос нове реального сектора и для развития реального сек тора: для обеспечения непрерывности процесса вос производства реальных благ, для поддержания свя зей «производитель – потребитель», «сбережения – инвестиции». Но двойственная природа финансо вой сферы предопределяет двойственную структу ру финансового сектора. Финансовый сектор мож но представить как совокупность, вопервых, меха низмов, опосредующих функционирование реаль ного сектора, и, вовторых, механизмов, обслужи вающих исключительно интересы капитала. Этот второй компонент финансового сектора содержит в себе спекулятивные элементы, которые в опреде ленной степени «функционально безразличны» к реальному сектору и ориентированы только на ин тересы капитала1. Говоря об отрыве современного финансового сек тора от реального, следует иметь ввиду, что речь идет не о формальном разъединении этих двух секторов, не об утрате взаимосвязей между ними, а о новом ха рактере этих взаимосвязей. Отрыв финансового сек тора от реального следует понимать как количествен ное и качественное доминирование спекулятивных элементов над механизмами, опосредующими функ ционирование реального сектора. Под качественным доминированием следует понимать угрозу вырожде ния всего финансового сектора в его спекулятивный сегмент, ситуацию, в которой механизмы, обслужи вающие функционирование реального сектора, явля ются малой и незначительной величиной по сравне нию со спекулятивной составляющей финансового сектора. В основе гипотезы отрыва финансового сектора от реального лежат некоторые эмпирические законо мерности. Вопервых, темпы роста финансовых рын ков выше, чем аналогичные показатели в реальной экономике. Так, например, в США в 1971 г. соотно шение финансовых трансакций к ВВП составляло 15 к 1, а в 1990 г. — 78 к 1. В целом капитализация миро вых рынков акций выросла за 20 лет в 13 раз, а миро 1 Из классического определения капитала следует, что основ ной его интерес заключается в возрастании стоимости, для чего бизнес регулярно обновляет основные фонды, стремит ся к расширению сбыта производимого продукта, к повыше нию отдачи от факторов производства и т. д., а также ищет прибыльные варианты приложения капитала, причем не толь ко в сфере реального производства. вой ВВП увеличился только в 2,5 раза. В итоге соот ношение капитализации и ВВП в мире повысилось с 23 до 118% [2]. Вовторых, с конца 1970х гг. ставки процента превышают темпы экономического роста почти во всех развитых странах. Следствием этого является превышение доходности финансовых вложений над прибыльностью реальных, что имеет своим следстви ем изменение структуры инвестиций: растут инвес тиции корпораций в финансовые активы, а не в ос новной капитал, доминируют краткосрочные формы финансирования, за которыми скрывается спекуля тивный характер финансовых вложений. Кроме того, происходит изменение структуры финансового сек тора: наблюдается эволюция от кредита к ценным бумагам, среди которых наиболее популярными ста новятся деривативы — производные финансовые ин струменты. Но это означает изменение структуры сектора в пользу менее регулируемых его компонен тов, что повышает степень неопределенности функ ционирования всего финансового сектора [3]. Втретьих, исследователи отмечают повышение волатильности (volatility — непостоянство) финан совых показателей, отражающее нарастание неста бильности в этой сфере. Современная динамика во латильности характеризуется большой амплитудой колебаний. Такие колебания не наблюдаются в реаль ном секторе (по крайней мере, в краткосрочном пе риоде), т. е. цены активов на финансовых рынках сильно отклоняются от их фундаментальной стоимо сти. Это означает, что за динамикой финансовых по казателей стоят не только процессы, протекающие в реальной экономике, что развитие финансового сек тора обладает своей собственной логикой. Ученые делают вывод о превращении к концу ХХ в. финансового сектора в самодостаточную сферу воспроизводства, следующую своей логике и лишь относительно связанную с реальным сектором и об ращают внимание на то, что отрыв финансовых трансакций от реальноэкономического развития приводит к обособлению накопления финансового капитала от формирования реального. Самодостаточ ность финансового сектора проявляется на воспро изводственном уровне: данный сектор начинает ус тойчиво воспроизводиться на собственной основе (при этом под устойчивостью воспроизводства сле дует понимать не отсутствие кризисов, в непрерыв ность этого процесса) [4]. Традиционно причинами отрыва финансового сектора от реального считают либерализацию финан совых рынков, интернационализацию мировой эко номики, усиление финансового неравновесия (рост потребительского кредитования, рост национальной задолженности стран), непроизводительное исполь зование капитала и, конечно, технологические дос тижения, позволившие связать между собой как на циональные финансовые рынки, так и рынки различ ных финансовых инструментов. К этим причинам следует добавить и рост благо состояния граждан, что приводит к росту стоимости финансовых активов в расчете на душу населения. Теоретически рост благосостояния приводит к рос 87 ИННОВАЦИИ № 9 (119), 2008 ИННОВАЦИОННАЯ ЭКОНОМИКА ИННОВАЦИИ № 9 (119), 2008 ИННОВАЦИОННАЯ ЭКОНОМИКА ту нормы сбережения, что вызывает рост инвестиций, а, следовательно, и рост реального сектора экономи ки. Но это вовсе не означает, что на практике сбере жения не трансформируются в спекулятивный капи тал, особенно в условиях перенакопления капитала2. Похоже, что в современной системе экономических отношений увеличение нормы сбережений приводит больше к росту финансового сектора, чем реального. В частности в России, бурный рост фондового рынка, привлечение ресурсов путем размещения кор поративных облигаций и IPO акций в идеальной си туации должны были бы способствовать росту инве стиций и экономическому подъему. Однако для это го привлекаемые компаниями на фондовом рынке финансовые ресурсы должны вкладываться в созда ние новых мощностей, т. е. становиться реальными инвестициями. Любопытны следующие данные: в процессе IPO российские компании привлекли не менее $17 млрд, а путем размещения рублевых обли гаций — еще столько же. Но согласно данным Рос стата, из $17 млрд, полученных от размещения акций, только $2,5 млрд, т. е. 14,7% собранных средств, были направлены на инвестиции в основной капитал. Еще любопытнее статистика использования средств, по лученных от размещения облигаций. Из $17 млрд только $60 млн, т. е. 0,4%, пошли на рост основного капитала [5]. Таким образом, средства, получаемые от эмиссии ценных бумаг, не превращаются в реальные инвести ции и не становятся фактором экономического рос та. Исследователи делают предположение, что основ ная часть вырученных средств направляется на ре финансирование долгов и на перераспределение соб ственности (приобретение новых акций, скупку ак тивов, изменение структуры акционерного капитала). При этом повышение доходности финансовых инст рументов обеспечивается не столько эффективнос тью деятельности корпораций, сколько притоком новой ликвидности. Особенности финансового сектора, отличные от закономерностей, наблюдаемых в реальном, проявля ются в следующем. Вопервых, финансовому секто ру свойственен так называемый «казинокапиталис тический характер», т. е. результат его функциони рования зависит главным образом от случайных фак торов. Вовторых, для финансового сектора характе рен сверхбыстрый оборот капитала3. Эмпирическим проявлением сверхбыстрого оборота капитала явля ется преобладание краткосрочных форм финансиро вания. Втретьих, если оборот в реальном секторе 2 3 В течение 150 лет, на индустриальнокапиталистической ста дии развития рыночной экономики, доминировали «произво дительные» инвестиции. Перенакопление капитала проявля ется в том, что норма прибыли новых инвестиционных проек тов не выдерживает конкуренции со ставкой процента и «пере накопленный» капитал все больше перетекает в непроизводи тельные сферы, в том числе и в финансовые спекуляции. В реальном секторе скорость оборота капитала определяется технологией производства и скоростью реализации продук ции. В финансовом секторе скорость оборота активов опре деляется скоростью изменения финансовых показателей, спо собных повлиять на решения о структуре портфеля, и эти из менения далеко не всегда связаны с процессами, протекаю щими в реальном секторе экономики. 88 (процесс производства) сопровождается созданием реальных активов, то колоссальный рост оборотов в сфере финансов не всегда сопровождается соответ ствующим ростом совокупных финансовых активов, поскольку за процессами, протекающими в финан совом секторе, зачастую стоит перегруппировка, а не создание активов. Рост волатильности финансовых показателей предопределяет рост неопределенности и рисков функционирования финансового сектора, что требует колоссальных затрат на страхование от рисков, подрывает возможности долгосрочного стра тегического планирования в реальном секторе. Исследователи отмечают такую проблему, как «вырождение» функций финансового сектора. Как известно, для предприятий реального сектора очень важно, как оно «выглядит» в финансовом секторе (курс акций — «лицо» компании). Но, как пишут ис следователи, финансовый сектор есть лишь «зерка ло», и никто не гарантирует, что мы не живем в эпоху «королевства кривых зеркал» [4]. В связи с этим воз никает вопрос: действительно ли финансовый сектор аккумулирует адекватную информацию о реальном секторе? Разграничить показатели финансового сек тора, обусловленные логикой его самого, и отражаю щие процессы, протекающие в реальном секторе, до вольно сложно. В этих условиях финансовый сектор может служить источником неверных «сигналов» для реального сектора. Так, чрезмерная волатильность финансовых показателей приводит к искажению от носительных цен на финансовых рынках, что нару шает оптимальную аллокацию ресурсов в реальном секторе, следовательно, финансовый сектор утрачи вает свою аллокативную функцию. Кроме того, финансовый сектор «оттягивает» на себя финансовые ресурсы из реальной экономики, хотя его изначальная цель — инфраструктурное обес печение инвестиционного механизма. Переток капи тала в финансовый сектор осуществляется несколь кими путями. Вопервых, ввиду большей привлека тельности вложений в финансовые активы предпри ятия вкладывают в них нераспределенную прибыль, вместо того, чтобы реинвестировать ее в производ ство4. Второй путь связан с деятельностью финансо вых посредников, которые предпочитают вкладывать средства преимущественно в чисто финансовые ак тивы. Так банки — финансовые посредники, изна чально появившиеся для аккумуляции капитала, не обходимого для развития производства, начинают «играть» средствами своих вкладчиков, финансиру ют потребительские кредиты, сделки по изменению прав собственности, поглощения и иные спекулятив ные финансовые трансакции, что никак не способ ствует совершенствованию производства и развитию конкуренции. Еще одна проблема связана с формированием валютного курса и процентной ставки, основное воз 4 В экономической литературе используют термин «short termism», под которым понимают краткосрочную ориентацию инвесторов. Предприятия реального сектора вместо инвести ций в материальное производство «играют на бирже» нерас пределенной прибылью, или «прокручивают» прибыль через банк, задерживая зарплату. действие на которые оказывают уже не товарные рын ки, а текущая конъюнктура мировых финансовых рынков, при том, что и валютный курс, и процентная ставка, в свою очередь, существенно влияют на ре альный сектор экономики. Финансовая глобализация создает новые препят ствия для национальной денежнокредитной полити ки, ограничивая возможности ее независимого про ведения как в отношении использования отдельных инструментов, так и в отношении целей5. Нацио нальные центральные банки при принятии своих ре шений должны учитывать большее число факторов, находящихся за пределами их прямого контроля: динамику глобальной экономики, состояние основ ных мировых товарных и финансовых рынков, реше ния других центральных банков, прежде всего клю чевых игроков на мировом рынке (ФРС США, Ев ропейского Центрального банка, Банка Японии). Одновременно возрастает неопределенность воздей ствия мер, предпринимаемых центральными банка ми, на макроэкономические переменные. Это проис ходит, в том числе, и под влиянием финансовых ин новаций, т. е. возникновения новых финансовых ин струментов и их рынков. Например, развитие меж банковского денежного рынка способствовало умень шению зависимости коммерческих банков от цент рального банка в случае временной нехватки ликвид ности. Еще один канал негативного воздействия финан сового сектора на реальный, связан с несовпадение критериев эффективности этих секторов. В той мере, в какой спекулятивные сегменты финансового сек тора доминируют над остальными его составляющи ми, критерии эффективности реального сектора за мещаются соответствующими критериями финансо вого сектора. В последние годы все большую долю финансового рынка занимают крупные институцио нальные инвесторы, ориентированные на поддержа ние и оптимизацию доходов текущего периода. При этом их индивидуальная деятельность может быть настолько масштабной, что способна формировать рыночную цену. Но какими бы ни были краткосроч ные мотивы такой деятельности, она в любом случае не отвечает долгосрочным требованиям промышлен ности. Отчетливо это проявляется, в частности, на современном глобальном рынке автомобилестроения. Автомобильная промышленность — одна из клю чевых, системообразующих отраслей мировой эконо мики, определяющей ее состояние и перспективы развития. В последнее десятилетие автомобилизация мира проходила очень интенсивно. С 1996 по 2005 гг. темпы роста выпуска автомобилей почти вдвое пре вышали прирост населения. При этом увеличился средний срок службы автомобиля. Так, в США в 1980–1995 гг. он поднялся с 6,6 до 8,5 лет. На миро вых рынках стало ощущаться насыщение автомоби лями. При этом, основную долю автомобилей выпус кают страны Западной Европы, США и Япония, хотя 5 Из экономической теории известно, что одновременно мож но достигать лишь двух целей из трех: полная мобильность капитала, контроль над валютным курсом и независимая де нежная политика. их удельный вес в мировом производстве автомоби лей неуклонно снижается: в 1997 г. на их долю при ходилось 72% производства, в 2000 г. — 69%, а в 2005 г. — 62%. За эти годы значительно возросло про изводство в крупнейших развивающихся странах (Китае, Мексике, Южной Корее, Бразилии, Индии). Так, доля Китая возросла с 3 до 8% [6]. Волны слияний и поглощений автомобилестро ительных компаний, активное развитие иных форм международного сотрудничества корпораций на ав томобильном рынке в последние годы свидетельству ет о том, что автомобильная индустрия трансформи руется из совокупности независимых национальных автопроизводителей в сложную паутину взаимосвя занных ТНК, степень взаимной интеграции которых продолжает расти. Доля 15 крупнейших ТНК (GM, Toyota, Ford, Volkswagen Group, DaimlerChrysler, Nissan, Honda) в мировом автомобилестроении, хотя и сократилась за 1998–2005 гг. с 90 до 85%, все равно остается преобладающей. Объем автомобилей, про изводящихся на зарубежных предприятиях этими ТНК за эти годы увеличился с 40 до почти 51%. Про цесс формирования глобальной системы мирового автомобилестроения коренным образом меняет тер риториальную организацию отрасли, адаптируя ее к интересам ведущих автопроизводителей. Одной из новейших тенденций в автомобилест роении стал выход автомобильных корпораций на биржу, где они размещают свои акции в целях при влечения дополнительных финансовых ресурсов. В связи с этим очень трудно определить полную струк туру собственности автомобильных ТНК. Например, у Daimler Chrysler в свободном обращении находят ся более 1 млн голосующих акций. При этом инфор мация о ключевых акционерах, оказывающих реаль ное влияние на экономическую политику и страте гию ТНК, обычно закрыта для широкой публики. Исследователи делят существующие автомобильные ТНК на 4 группы по доминирующей форме собствен ности: семейные, государственные, индустриальные, «биржевые» [7]. Семейные ТНК — это корпорации, в структуре акционерного капитала которых доминирует семья основателей или главных собственников активов компании. Например, 40% голосующих акций Ford попрежнему принадлежит семье потомков Г. Фор да, а высшее руководство компании передается по наследству. Контрольным пакетом акций итальянс кой FIAT владеет семья Аньелли; 47,6% капитала не мецкой BMW принадлежит семье Кант; японская Toyota является семейной корпорацией. Государственные ТНК были образованы после Второй мировой войны на волне национализации крупных частных компаний, обвиненных в сотруд ничестве с нацистами. Это — французская Renault (1945 г.), немецкая Volkswagen (1946 г.). И хотя в последние годы доля государства в структуре соб ственности этих ТНК неуклонно сокращается, она по прежнему заметна. Это подтверждается присутстви ем в совете директоров этих компаний представите лей государства, оказывающих решающее влияние на стратегию развития корпораций. 89 ИННОВАЦИИ № 9 (119), 2008 ИННОВАЦИОННАЯ ЭКОНОМИКА ИННОВАЦИИ № 9 (119), 2008 ИННОВАЦИОННАЯ ЭКОНОМИКА Индустриальная форма собственности характер на для ТНК в структуре акционерного капитала ко торых ключевую роль играет другая корпорация, фактически контролирующая ее экономическую де ятельность. В настоящее время это наиболее распро страненная форма собственности в мировом автомо билестроении, где несколько крупных ТНК опреде ляют экономическое развитие своих якобы незави симых партнеров на базе долевого участия в их ка питале. Например, GM фактически владеет еще 4 ТНК (Isuzu — 48,5%, Fuji Heavy Subaru — 20%, Suzuki — 20%, Daewoo — 20%). Daimler Chrysler вла деет 37% акций японской Mitsubishi, а 33,4% капита ла Mazda принадлежит компании Ford. Биржевая форма собственности характерна для наиболее крупных, относительно независимых ТНК, таких, как GM, Daimler Chrysler и, в определенной степени, Honda. Эта форма собственности подразу мевает, что ТНК находятся под управлением инсти туциональных инвесторов (банки, страховые компа нии, пенсионные фонды, управляющие инвестицион ные фонды и т. д.), которые осуществляют управле ние корпорациями через биржевую спекуляцию их акциями. Подобное управление коренным образом влияет на экономическую стратегию развития авто мобильных ТНК, направленную на повышение бир жевой стоимости выпущенных ими акций. Институ циональным инвесторам принадлежит почти 60% акционерного капитала GM, почти 40% — Ford и Toyota , 45,5% — Honda [7]. В последние годы интернационализация отрасли сводится к поглощению слабых конкурентов и созда нию международных альянсов. Так, за 1990–2002 гг. в автопромышленности зарегистрировано 35 круп ных слияний и поглощений, причем на долю амери канских ТНК пришлось 11 сделок такого рода. Пик пришелся на 1998–2000 гг. когда были образованы транснациональные группы Daimler Chrysler и RenaultNissan. Всего было поглащено 26 независи мых национальных производителей. В настоящее время можно выделить, по крайней мере, четыре меж дународных альянса. Первый объединяет Daimler Benz, Chrysler, Mitsubishi, второй — Renault, Nissan, Samsung, третий — Ford, Mazda, Volvo, четвертый — FIAT, GM, Isuzu, Subaru, Suzuki, Daewoo. Главным отличием таких альянсов от других видов межфир менного сотрудничества служит наличие долгосроч ной цели, общей для его участников, при их взаим ном финансовом соучастии в капитале. При этом в структуре всегда существует главный партнер, вла деющий доминирующей долей акционерного капи тала других участников. Руководство крупнейших в мире автомобильных ТНК обязано согласовывать стратегию своего эконо мического развития с ожиданиями главных инвесто ров — управляющих фондов. Главной целью автомо бильного бизнеса, особенно американского, стало наращивание биржевой стоимости своих акций как залога успешного экономического развития. Что ка сается европейских компаний, а также японских (в том числе Toyota и Honda) то влияние на них вне шних финансовых структур нейтрализуется, как пра 90 вило, сильными позициями семейного или государ ственного капитала, либо менеджмента. Особняком стоит Daimler Chrysler, образованная в результате слияния немецкой DaimlerBenz и американской Chrysler. Общая доля институциональных инвесто ров в структуре собственности компании достигает 28%, но главным из них является Deutsche Bank, вла деющий 12% капитала. Сильные позиции банковско го капитала в структуре собственности позволяют менеджменту ТНК проводить в жизнь долгосрочную стратегию развития, невзирая на краткосрочные фи нансовые трудности. Анализ структуры собственности и растущее при сутствие институциональных инвесторов в капитале автомобильных ТНК подводит исследователей к вы воду о том, что в мировом автомобилестроении сло жилась новая тенденция, получившая название «фи нансиаризация». Длительное время автомобилестроение считалось малопривлекательным для чисто финансовых вложе ний изза доминирования в нем менеджмента и се мейного капитала, ставивших во главу угла цели дол госрочного развития, а не максимизацию денежных потоков. В настоящее время изменения в структуре собственности привели к тому, что произошло раз деление автомобильных ТНК на те, для которых крат косрочная финансовая эффективность имеет перво степенное значение (GM, Ford и большая часть кон тролируемых ими компаний), и делающие ставку на производственнотехническое развитие (Toyota, Honda). Европейские ТНК занимают промежуточное положение, пытаясь найти некий компромисс между интересами акционеров и служащих компаний. Так или иначе, повышение биржевой стоимости акций стало одной из ключевых задач для многих автомо бильных ТНК. Особенно отчетливо финансиаризация автомо бильной отрасли проявляется в экономической дея тельности американских автомобильных ТНК. Они выделили из своего состава большинство производ ственных подразделений, обладающих низкой фи нансовой рентабельностью, сосредоточившись на раз витии собственно автомобилестроительного бизнеса. Отпочковавшиеся от них в 1999–2000 гг. крупные объединения поставщиков комплектующих Delphi и Visteon сегодня занимают первые места в списке не зависимых производителей автомобильных комплек тующих. Новая система взаимоотношений американ ских автопроизводителей и поставщиков комплектую щих основана на разделении как возможной прибыли, так и потенциальных финансовых и технологических рисков. Американские ТНК изменили также систему взаимоотношений со своим персоналом и дилерами. Теперь увеличение или сокращение заработной платы рабочих и служащих корпораций ставится в прямую зависимость от колебаний биржевой стоимости акций ТНК. Дилеры же несут полную финансовую ответ ственность за результаты своих операций, тогда как раньше она распределялась между производителями и уполномоченными продавцами. Финансиаризация американских ТНК привела к переливу значительных капиталов из производствен ИННОВАЦИОННАЯ ЭКОНОМИКА ного сектора в высокоприбыльную сферу услуг, свя занную со сбытом и послепродажным обслуживани ем автомобилей. Перелив же капитала привел к со кращению долгосрочных инвестиций в производ ственный сектор. Аналитики предупреждают, что ослабление контроля над выпуском автомобильных комплектующих, концентрация усилий на постоян ном повышении биржевой стоимости акций чревато дестабилизацией экономического положения ТНК. Вопервых, стратегия краткосрочного развития, по рожденная постоянным стремлением к повышению биржевой стоимости акций, ведет к недофинансиро ванию капиталоемкой инновационной деятельности (так называемый «синдром излишне рационального производства») и, как следствие, снижению техничес кой конкурентоспособности выпускаемых автомоби лей. По мнению ряда экономистов, американские корпорации в основном занимаются видоизменени ем уже существующих продуктов, поскольку это яв ляется низкозатратным способом получения быстрой прибыли от инвестиций в НИОКР. А вовторых, стратегия привлечения капитала с фондового рынка может привести к их внезапному оттоку в случае за тяжного кризиса в отрасли. Глобальный характер фондовых рынков являет ся сильной стороной экономики в ситуации устой чивого развития. Во второй половине 2007г. на ми ровых финансовых рынках начала нарастать неустой чивость, возникло напряжение в банковской сфере, на фондовых рынках. Специалисты все чаще стали говорить о возможности замедления темпов роста мировой экономики в целом и ее ведущих отраслей в частности. Но конструкция современной экономики напоминает перевернутую пирамиду: над узким ос нованием «реальной» экономики нависает много кратно ее превосходящая финансовая экономика. Этот навес отличается нестабильностью и неопреде ленностью функционирования, что накладывает со ответствующий отпечаток на экономику в целом и чревато потенциальным кризисом всей системы. А поскольку финансовый рынок все больше становит ся объектом инвестирования со стороны населения, то его динамика приобретает не только экономичес кую, но и социальную составляющую. Рост трансгра ничных потоков капитала увеличивает риски возник новения спекулятивных «пузырей» («bubbles») на рынках активов и масштабы их негативных социаль ноэкономических последствий. 1. 2. 3. 4. 5. 6. 7. Литература М. Головнин. Финансовая глобализация и ограничения нацио нальной денежнокредитной политики//Вопросы экономики, № 7, 2007. В. А. Амвросов. Новые тенденции развития мировых фондовых рынков//Проблемы трансформации современной российской экономики: теория и практика организации и обеспечения уп равления. Сборник трудов международного научнопрактичес кого семинара/Под ред. С. Д. Ильенковой. М.: ИНИОН РАН, 2003. А. Забулонов. Производные финансовые инструменты: теоре тический подход с учетом реалий рынка//Вопросы экономи ки, № 8, 2003. И. Левина. К вопросу о соотношении реального и финансово го секторов//Вопросы экономики, № 9, 2006. А. Абрамов, А. Радыгин. Финансовый рынок России в условиях государственного капитализма//Вопросы экономики, № 6, 2007. Н. Конахина. Тенденции в автомобильной промышленности// Экономист, № 8, 2007. А. Громов. Формирование глобальной системы мирового ав томобилестроения//Мировая экономика и международные отношения, № 7, 2005. Cпособности и цели: рассуждения о методологии оценки влияния инновационного потенциала на экономический рост в социально-экономических системах различного уровня сложности Г. И. Жиц, В статье рассматриваются некоторые мето дологические аспекты оценки способности соци альноэкономической системы к развитию (инно вационного потенциала) применительно к обеспе чению экономического роста. In this article author considers some methodological aspects of socialeconomic system’s capacity for development (of innovational potential) in conformity with the economical upgrowth’s ensuring. П принимать во внимание следующее обстоятельство. Очень важно четко понимать ради чего осуществля ется это самое развитие, и какова роль инновацион ного фактора в его обеспечении. Вместе с тем, нельзя не отметить, что до настоя щего времени во многих научных публикациях при ри рассмотрении инновационной деятельно сти как единственного инструмента, обеспе чивающего непрерывность развития социаль ноэкономической системы любого уровня сложнос ти, а инновационного потенциала системы как спо собности достичь поставленной цели, целесообразно 91 ИННОВАЦИИ № 9 (119), 2008 д. э. н., профессор кафедры экономики и управления на автомобильном транспорте Саратовского государственного технического университета