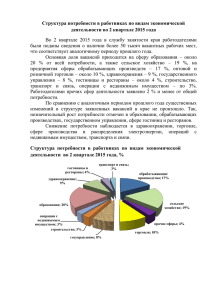

Обзор инфляции, 1 квартал 2015 г.

advertisement