высокие потребительские отношения

advertisement

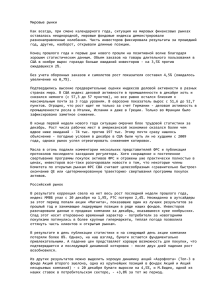

МНЕНИЕ ЭКСПЕРТА № 3 (29) 2006 20 Анастасия Свиридова начальник отдела оценки бизнеса ООО «Бюро корпоративных консультаций» ВЫСОКИЕ ПОТРЕБИТЕЛЬСКИЕ ОТНОШЕНИЯ Наконец-то акционеры и владельцы российских компаний осознали, что привлечение необходимых для развития средств можно осуществить не только с помощью долговых инструментов или банковских кредитов, посредством продажи части акций компании на открытом рынке. В этой связи первичные размещения акций компаний потребительского сектора положительно принимаются фондовым рынком. В третьей декаде февраля ОАО «Группа “Разгуляй”», одна из крупнейших российских вертикально интегрированных агропромышленных компаний, начало первоначальное публичное предложение (IPO) обыкновенных акций на Фондовой бирже ММВБ (ФБ ММВБ) и в Российской торговой системе (РТС). Объявленные акции предлагаются в России и за пределами России и США для инвесторов в соответствии с положением S Закона о ценных бумагах. Предложение включает до 30 млн акций, из которых имеется около 6 млн вновь выпущенных акций. Предложение будет проводиться в два этапа. Первый этап — продажа существующих акций компанией Janitar Investments Limited, полностью принадлежащей основному акционеру компании Игорю Потапенко, посредством сбора заявок на приобретение ценных бумаг от институциональных инвесторов. Второй этап — выпуск новых акций, а именно: закрытая подписка Janitar Investments Limited на дополнительный выпуск акций, используя часть вырученных средств от продажи существующих акций. Подписка будет проведена после установления цены на первоначальное публичное размещение акций. После предложения в свободном обращении будет находиться не менее 23 % акций, с учетом вновь выпущенных акций. Ценовой диапазон будет составлять от 4 до 4,8 долл. или от 112,9 до 135,4 руб. за акцию, исходя из обменного курса 28,2182 руб./долл. Предположительно весной этого года первичное размещение своих акций планирует начать и ОАО «Группа Черкизово». Акционеры ОАО «Группа Черкизово» проведут внеочередное собрание 23 марта. В повестке дня — отмена решения внеочередного собрания акционеров от 7 декабря 2005 г., вопрос об увеличении уставно- го капитала общества путем размещения обыкновенных акций, вопросы об одобрении сделок, в совершении которых имеется заинтересованность, другие вопросы. Таким образом, акции компаний потребительского сектора из фондовой экзотики все чаще рассматриваются как сегмент рынка, который в скором времени может стать новым локомотивом роста. Напомним, что в прошлом году удачно провели свои первичные размещения АПК «Хлеб Алтая» или АО «Пава» (зернопереработка) и АО «Лебедянский» (производство соков). Как прогнозируют аналитики, опрошенные Интерфаксом, в ближайшее время этот процесс активизируется, спрос на акции компаний АПК будет стабильно высоким. «Одной из основных причин активизации компаний агропромсектора стала общая тенденция к росту первичных публичных размещений, имеющая место в России, — считает руководитель диви- РОССИЙСКИЕ КОМПАНИИ, ПРОВЕДШИЕ IPO В 2005 Г. № Компания-эмитент Дата Торговая площадка Доля акций, % Объем IPO, млн долл. Доход эмитента, млн долл. 1 АФК «Система» Февраль 2005 г. LSE 17 1 353,8 1 317,5 2 ЭКЗ «Лебедянский»* Март 2005 г. ММВБ и РТС 20 151,2 — 3 АПК «Хлеб Алтая» (Пава) Март 2005 г. ММВБ и РТС 10 8,0 4,0 4 Северсталь-Авто Апрель 2005 г. ММВБ и РТС 26 135,0 66,3 5 Pyaterochka Holding * Май 2005 г. LSE 30 597,6 — 6 Evraz Group Июнь 2005 г. LSE 8 422,0 422,0 7 Rambler Media Июнь 2005 г. AIM / LSE 26 39,9 30,8 8 НОВАТЭК * Июль 2005 г. LSE 17 878,5 — 9 113,8 Urals Energy Август 2005 г. AIM / LSE 31 113,8 10 Amtel-Vredestein Ноябрь 2005 г. LSE 27 201,7 153,0 11 Новолипецкий металлургический комбинат * Декабрь 2005 г. LSE 7 609,0 — 12 International Marketing&Sales Group Декабрь 2005 г. AIM / LSE 26 26,4 13,9 13 Zirax Plc (Глобал-Каустик) Декабрь 2005 г. AIM / LSE 30 13,7 13,7 * в рамках IPO дополнительная эмиссия акций не проводилась. Источник: M&A Agency, Интерфакс. Выделены компании потребительского сектора рали размещения «Павы» и «Лебедянского». «Но даже если бы их не было, отечественная “пищевка” все равно бы пошла на биржу», — считает он. Пример компаний, уже разместивших свои акции, отмечают и другие аналитики. Как считает аналитик Альфа-банка Елена Бороденко, «несомненно, пример “Лебедянского”, который разместил свои акции более чем удачно, должен воодушевить ос- быстро растущих рынках детского питания и воды. Тот факт, что во время IPO только акционеры продавали свои акции, не оказал негативного влияния на восприятие инвесторов». Как считает Е. Бороденко, одной из причин, побудившей компании разместить свои акции, является привлечение средств на расширение производства и модернизацию оборудования. «Задачи, ко- торые решаются за счет заимствований, могут быть совершенно разными, но, оценивая опыт компаний по размещению облигаций, можно отметить, что они все чаще выходят на этот рынок не для пополнения оборотного капитала, а для реализации новых проектов и приобретения профильных активов», — отмечает Д. Серебренников. По мнению начальника отдела синдикации и продаж Газпромбанка Александра Алистратова, компании также стремятся диверсифицировать финансовые ресурсы, снизить зависимость от банковкредиторов и получить более дешевые денежные средства. Оценивая интерес инвесторов к акциям этих компаний, аналитики отмечают, что прежде всего этими акциями заинтересуются портфельные инвесторы, диверсифицирующие свои инвестиционные портфели. «Но они также могут представлять интерес и для частных инвесторов, которые рассматривают акции компании пищевого сектора как акции роста», — считает Д. Серебренников. «Выбор акций потребительских компаний пока невелик, но потребительский спрос постоянно растет, что приводит к росту потребительских компаний, и инвесторам может быть интересно поучаствовать в этом и получить прибыль», — отмечает Е. Бороденко из Альфа-банка. Как прогнозируют эксперты рынка, до 2008 г., IPO могут провести АПК «Агрос», «Русский продукт», «Веда», «Юнимилк», «Бородино», «Русский алкоголь» и ряд других компаний. ВЫВОД Рост потребительского спроса на продукты питания внутри страны, а также практически непрерывное (в течение последних полутора лет) повышение цен на продукцию агросектора на ведущих биржевых площадках мира делают ценные бумаги компаний российского пищепрома не менее привлекательными, чем акции металлургических компаний. Конференция «ЭДО — технология, объединяющая инфраструктуру» 22 марта 2006 г. Москва, Б. Кисловский пер., д. 13, стр. 1, конференц-зал ММВБ Основные вопросы Конференции: • Юридические аспекты применения ЭДО на финансовом рынке • ЭДО с регистраторами: перспективы, технологии, ценовая политика • Транзитная схема взаимодействия участников фондового рынка в рамках ЭДО НДЦ • ЭДО на рынке коллективных инвестиций Дополнительную информацию можно получить в НДЦ по тел. (495) 956-09-35, 232-05-13, e-mail: pr@ndc.ru, а также на сайте: www.ndc.ru МНЕНИЕ ЭКСПЕРТА тальных потенциальных кандидатов». «IPO “Лебедянского”, действительно, имело большой успех как с точки зрения спроса инвесторов на эти бумаги во время размещения, так и роста котировок акций, которые поднялись на 92% с момента размещения 11 марта 2005 г.», — согласилась аналитик компании «Ренессанс Капитал» Наталья Загвоздина. По ее словам, «“Лебедянский” не разочаровал инвесторов, компания продемонстрировала укрепление лидерских позиций на рынке соков и увеличение присутствия в № 3 (29) 2006 зиона «Инвестиционный банк» инвестхолдинга «Финам» Дмитрий Серебренников. — Эта тенденция, в свою очередь, связана с ростом российских компаний и обострением конкуренции на рынках, в том числе и из-за прихода западных игроков». Для сохранения темпов развития необходимы дополнительные инвестиции, которые проще всего привлечь на рынке капитала, и IPO является одним из наиболее дешевых инструментов привлечения средств. Как считает аналитик, в активизации компаний определенную роль сыг- 21