Глава 3 РИСК И ДОХОДНОСТЬ. II Модель оценки доходности

advertisement

Глава 3

РИСК И ДОХОДНОСТЬ. II

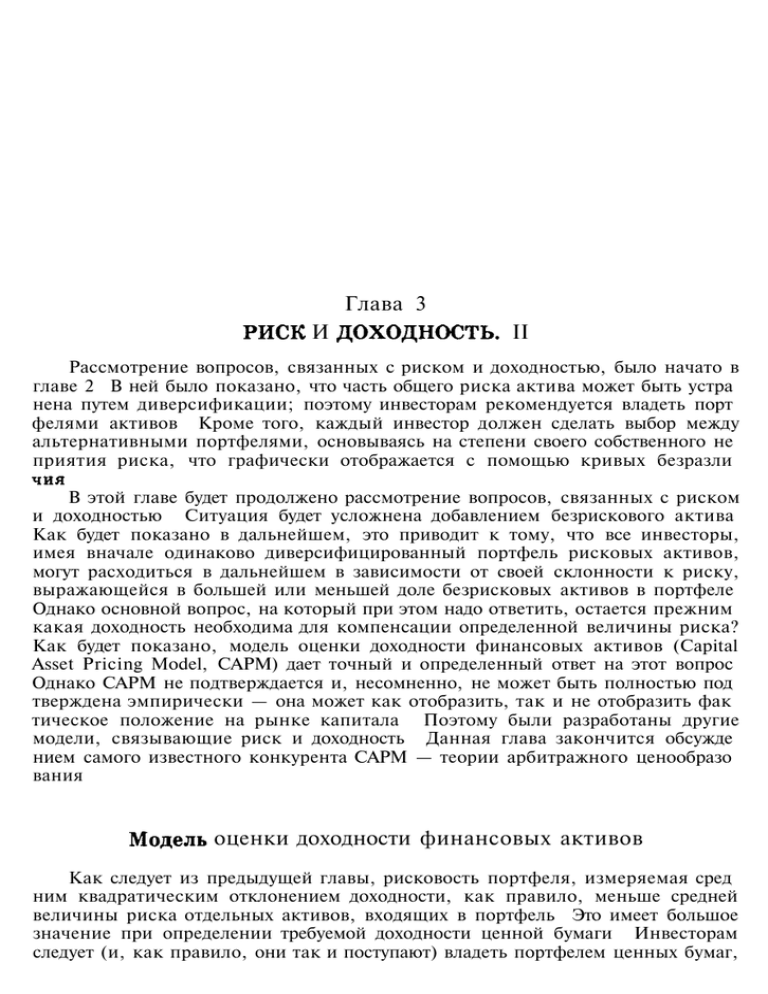

Рассмотрение вопросов, связанных с риском и доходностью, было начато в

главе 2 В ней было показано, что часть общего риска актива может быть устра

нена путем диверсификации; поэтому инвесторам рекомендуется владеть порт

фелями активов Кроме того, каждый инвестор должен сделать выбор между

альтернативными портфелями, основываясь на степени своего собственного не

приятия риска, что графически отображается с помощью кривых безразли

чия

В этой главе будет продолжено рассмотрение вопросов, связанных с риском

и доходностью Ситуация будет усложнена добавлением безрискового актива

Как будет показано в дальнейшем, это приводит к тому, что все инвесторы,

имея вначале одинаково диверсифицированный портфель рисковых активов,

могут расходиться в дальнейшем в зависимости от своей склонности к риску,

выражающейся в большей или меньшей доле безрисковых активов в портфеле

Однако основной вопрос, на который при этом надо ответить, остается прежним

какая доходность необходима для компенсации определенной величины риска?

Как будет показано, модель оценки доходности финансовых активов (Capital

Asset Pricing Model, САРМ) дает точный и определенный ответ на этот вопрос

Однако САРМ не подтверждается и, несомненно, не может быть полностью под

тверждена эмпирически — она может как отобразить, так и не отобразить фак

тическое положение на рынке капитала Поэтому были разработаны другие

модели, связывающие риск и доходность Данная глава закончится обсужде

нием самого известного конкурента САРМ — теории арбитражного ценообразо

вания

Модель оценки доходности финансовых активов

Как следует из предыдущей главы, рисковость портфеля, измеряемая сред

ним квадратическим отклонением доходности, как правило, меньше средней

величины риска отдельных активов, входящих в портфель Это имеет большое

значение при определении требуемой доходности ценной бумаги Инвесторам

следует (и, как правило, они так и поступают) владеть портфелем ценных бумаг,

Риск и доходность II

75

а не отдельной ценной бумагой Поэтому есть все основания для оценки рис

ковости любой ценной бумаги не при рассмотрении ее изолированно, а с точки

зрения ее вклада в рисковость портфеля Модель САРМ устанавливает связь

между риском и требуемой доходностью активов, представляющих хорошо ди

верифицированный портфель

Основные исходные предпосылки модели

Как и во всех финансовых теориях, в основу САРМ положен целый ряд

допущений, включая в том числе наличие идеального рынка капитала Они

представлены следующим перечнем.1

1. Основной целью каждого инвестора является максимизация возможного

прироста своего достояния на конец планируемого периода путем оценки ожи

даемых значений доходности и средних квадратических отклонений альтерна

тивных инвестиционных портфелей

2 Все инвесторы могут брать и давать ссуды неограниченного размера по

некой безрисковой процентной ставке A.'RF! ограничений на «короткие продажи»

любых активов не существует 2

3 Все инвесторы одинаково оценивают величину ожидаемых значений, дис

Персии и ковариации доходности всех активов; это означает, что инвесторы на

ходятся в равных условиях в отношении прогнозирования показателей.

4. Все активы абсолютно делимы и совершенно ликвидны (т. е всегда могут

быть проданы на рынке по существующей цене)

5 Не существует трансакционных затрат

6 Не принимаются во внимание налоги

7 Все инвесторы принимают цену как экзогенно заданную величину (т е

все инвесторы предполагают, что их деятельность по покупке и продаже ценных

бумаг не оказывает влияния на уровень их цен).

8 Количество всех финансовых активов заранее определено и фиксировано

Последующее теоретическое развитие САРМ сделало менее строгими многие

основные предпосылки и в целом привело к результатам, которые согласуются

с базовой теорией. Тем не менее даже эти более поздние исследования содержат

допущения, которые являются и очень строгими, и нереалистичными Поэтому

обоснованность данной модели может быть подтверждена только с помощью эм

пирических исследований. В этой главе будет рассматриваться вопрос об эм

пирической обоснованности САРМ, однако вначале необходимо дать описание

самой модели

:

САРМ была разработана Уильямом Ф Шарпом и впервые опубликована в ста

тье «Оценка финансовых активов: теория рыночного равновесия в условиях риска»

{Sharpe W F. Capital Asset Prices

A Theory of Market Equilibrium under Conditions

of Risk // Journ Finance. 1964 Sept P. 425-442). Проф. Шарп получил Нобелев

скую премию по экономике за исследования в области ценообразования финансовых акти

вов. Исходные допущения модели Шарпа были сформулированы Майклом С Дженсеном

Jensen M. A Capital Markets : Theory and Evidence // Bell Journ Econ. a Management

Sci. 1972 Autumn. P. 357-391

2

Термин «короткая продажа» означает, что покупатель продает акции, которыми

он не владеет, рассчитывая выкупить их позднее по более низкой цене Если после «ко

роткой продажи» цена акции повышается, то он проигрывает, а если цена падает, то

покупатель выигрывает

Глава 3

76

Рис 3.1.

Политика инвестора: комбинирование

безрискового актива с рыночным портфелем

Вопросы для самопроверки

Каковы исходные предпосылки модели САРМ?

В чем состоит иереалистичность этих предпосылок? Объясните

Линия рынка капитала

На рис 2.10 изображена совокупность возможных портфелей в случае двух

активов Он демонстрирует, как могут быть использованы кривые безразли

чия для выбора оптимального портфеля из возможного множества. На рис 3 1

построен подобный график для случая большего числа активов, а кроме того,

добавлен безрисковый актив с доходностью A.-RF Безрисковый актив, по опреде

лению, имеет нулевой риск, и, следовательно, а = 0%, поэтому он может быть

изображен точкой на вертикальной оси.

Рис 3 1 показывает возможное множество рисковых активов (заштрихо

ванная область) и совокупность (ряд) кривых безразличия (/1-/3). отображаю

щих выбор между риском и ожидаемой доходностью для отдельного инвестора

Точка N, в которой кривая безразличия 1\ является касательной к эффективному множеству, отражает выбор возможного портфеля Это точка на эффек

тивной границе множества рисковых портфелей, в которой инвестор получает

самую высокую возможную доходность при данной величине риска, ар, и наи

меньшую величину риска при данной ожидаемой доходности, кр

Однако инвестор может сделать лучший выбор, чем портфель N; он может

достичь более высокой кривой безразличия. В дополнение к возможному мно

жеству рисковых портфелей можно подключить безрисковый актив, который

обеспечивает гарантированную доходность, &RF Имея возможность инвестиро

77

Риск и доходность II

вать в безрисковый актив, инвесторы могут составлять новые портфели путем

включения безрискового актива в исходный портфель Это позволяет достичь

любой комбинации риска и доходности на прямой линии, соединяющей /CRF С

М, точкой касания прямой линии и границы эффективного множества портфе

лей акций 3

Портфель, изображаемый точкой на линии /CRFMZ, будет предпочтительнее

любого рискового портфеля, изображаемого точкой на границе эффективности

BNME, поэтому точки на линии k^^MZ представляют собой наилучшие дости

жимые комбинации риска и доходности Имея новое множество возможностей

ICRFMZ, инвестор перейдет из точки N в точку R, которая находится на бо

лее высокой достижимой кривой безразличия риск—доходность. Заметим, что

любой точке на предыдущей эффективной границе BNME (кроме точки каса

ния М) следует предпочесть точки, лежащие на линии kftpMZ Возможность

перехода в некую точку R на более высоком уровне как раз и объясняется ком

бинированием безрисковой ценной бумаги и рискового портфеля М. Поскольку

инвестор может получать необходимый ему кредит, а также предоставлять свои

ресурсы в долг, а это эквивалентно покупке безрисковых долговых ценных бу

маг по безрисковой ставке клр, существует возможность выхода на линейный

отрезок МZ, что и происходит, если кривая безразличия инвестора касается

В

/CRFMZ

точке М 4

3

Связь риск—доходность между безрисковым активом и рисковым активом (отдельной акцией или портфелем акций) всегда линейна. Для доказательства рассмотрим следующие уравнения, построенные на основе формул (2.5), (2.9):

кр = xkRF + (1 - х)км

ар - Y /

Z2O

х 2(г

R F + (1 - ) м +

2 z

(2 5а)

x r

( l - ) RF/MO-RFO-M

(2 9а)

Уравнение(2.5а) линейно

В (2 9а) fcpip — доходность безрискового актива, поэтому cr RF = 0, следовательно,

сг^р = 0 и уравнение (2.9а) имеет вид

Таким образом, <гр тоже линейно в случае объединения безрискового актива с портфелем

рисковых активов. Если кр и ит связаны с х линейной зависимостью, то зависимость

между kp и сгр, изображенная на рис. 3.1, будет также линейной. Например, если 100%

портфеля инвестировано в безрисковые активы с &R F = 8%, доходность портфеля также

будет 8%, а ар = 0. Если 100% инвестировано в рисковые активы с км — 12% и

ам - 10%, то ар - 1 0 10% = 10% и кр = 0 8% + 1 0 12% = 12%. Если 50% портфеля

инвестировано в рисковые активы и 50% — в безрисковые активы, то ар = 0 5 10% =

= 5% и кр = 0 5 8% + 0 5 12% = 10% Эти точки связаны линейной зависимостью,

обозначенной на рис. 3.1 как kRFMZ

4

Инвестор, в значительной степени не склонный к риску, имеет более крутую кри

вую безразличия; он остановится в такой точке, как R, обладая портфелем рисковых и

безрисковых активов в некотором сочетании. Инвестор, не слишком опасающийся риска,

имеет относительно пологую кривую безразличия, что заставляет его двигаться вверх от

точки М в направлении Z, используя для этого кредиты Этот инвестор может поку

пать акции, оплачивая только маржу за счет кредита, полученного под обеспечение ак

78

Глава 3

Все инвесторы при условии соблюдения предпосылок САРМ должны иметь

портфели, обозначенные точками, лежащими на линии кц?МZ, и являющие

ся комбинацией безрисковой ценной бумаги и рискового портфеля М Таким

образом, добавление безрисковой акции ведет к изменению эффективного мно

жества: оно теперь лежит вдоль линии kn^MZ, а не вдоль кривой BNME

Также заметим, что если рынок капитала находится в равновесии, то М должно

быть таким портфелем, в который любой рисковый актив включается пропорци

онально доле этого актива в общей рыночной стоимости всех активов, т. е если

доля ценной бумаги г составляет х% общей рыночной стоимости всех ценных

бумаг, то i % рыночного портфеля должно приходиться на ценную бумагу i

Таким образом, все инвесторы должны владеть портфелями, изображенными

точками на линии kn^MZ, а точное расположение данного портфеля опре

деляется точкой, в которой кривая безразличия инвестора касается этой ли

НИИ

Линия kn^MZ на рис 3 1 называется линией рынка капитала (Capital

Market Line, CML). Она пересекается с вертикальной осью в точке, соответству

ющей A?RF, а ее наклон равен (км — A?RF)/CM 5 Поэтому уравнение линии рынка

капитала может быть записано следующим образом

(3 1)

Уравнение (3.1) показывает, что ожидаемая доходность эффективного портфеля

(т е портфеля, лежащего на линии CML) равна сумме безрисковой ставки и

премии за риск, исчисляемой умножением (км — къ.?)/ам н а среднее квадрати

ческое отклонение портфеля, ар Таким образом, CML устанавливает линейную

зависимость между ожидаемой доходностью и риском Наклон CML определя

ется разностью между ожидаемой доходностью рыночного портфеля рисковых

и

акций, км г безрисковой доходностью, A?RF (эта разность называется премией

за рыночный риск), деленной на среднее квадратическое отклонение доходности

рыночного портфеля, ам

Например, предположим, что fcRF = 10%, а км = 15% и ам = 15% Тогда

наклон CML будет равен (15% —10%) 15% = 0 33, и если портфель имеет ар =

= 10%, то

кр = 10% + 0 33 10% = 13 3%

Более рисковый портфель, ар - 20%, будет иметь кр - 10% + 0 33(20%) = 16 6%

ций. Если процентная ставка, по которой приходится расплачиваться инвестору, выше,

чем A;RF> наклон линии будет более пологим начиная с точки М Это условие делает

недействительной базовую концепцию САРМ или по крайней мере требует ее модифи

кации Следовательно, предпосылка равенства ставок является решающей для теории

САРМ

5

Напомним, что наклон линии измеряется как AY/АХ Значение A:RF соответствует

нулю на горизонтальной оси, так что АХ = &м — 0 = им Изменение по вертикальной

оси, обусловленное изменением от A:RF до км, равно км — &RF- Следовательно, наклон

равен ДУ/ДХ = (км ~ kRF)/vM

'Точнее, этот показатель характеризует тангенс угла наклона CML к оси абсцисс

Риск и доходность II

79

Зависимость между ожидаемой до

ходностью и риском портфеля показана

графически на рис 3 2 CML изобража

ется прямой линией, пересекающей вер

тикальную ось в точке, соответствующей

значению &RF> И имеющей наклон, рав

ный премии за рыночный риск (км~

-&RF)> деленной на ом Наклон CML от

ражает совокупное отношение инвесторов

к риску

Вопросы для самопроверки

Изобразите возможное множество риско

вых активов, границу эффективности и CML

на одном рисунке

Напишите уравнение CML и объясните

его содержание

Рис. 3.2 Линия ринка капитала

Хотя заштрихованная область, по

казанная на рис 3.1, не отмечена на

этом графике, предполагается ее наличие, а линия CML строится как касательная к этой области, исходящая

ИЗ ТОЧКИ &RF

Линия рынка ценных бумаг

Следующим шагом в понимании логики САРМ является переход от риска и

доходности эффективных портфелей к риску и доходности отдельных ценных бу

маг. В теории САРМ рисковость ценной бумаги измеряется ее /3-коэффициентом

(подробно рассматривается ниже) /^-коэффициент характеризует изменчивость

доходности акции относительно доходности рынка ценных бумаг По определению, некая «средняя» акция имеет /3, равную 1 0, акция, изменчивость доходности которой выше, чем в среднем на рынке, имеет /?, превышающую 1.0;

а акция с изменчивостью доходности ниже рыночной имеет /3, меньшую 1 0

Уравнение, устанавливающее связь между риском акции, измеряемым /3, и доходностью акции, называется уравнением линии рынка ценных бумаг (Security

Market Line, SML):

b = kRF + (kM - kRF)0t,

(3 2)

где ki — требуемая доходность г й акции (ранее мы определили к, как ожидае

мую доходность; при условии равновесия рынка к, = к,); к^р — безрисковая до

ходность, в качестве которой обычно принимается доходность облигаций казна

чейства США; км — требуемая доходность портфеля, состоящего из всех акций,

или рыночного портфеля На рынке, находящемся в состоянии равновесия, требуемые значения доходности должны равняться ожидаемым, т. е км = ^ м !

6

заметим, что к А — требуемая доходность средней акции в рыночном портфеле;

6

Понятие «средняя акция» так же условно, как понятие «средняя американская се

мья» Среднестатистическая семья должна состоять из 2 73 члена, глава семьи должен

быть в возрасте 34.6 года годовой доход семьи должен составлять 28 362 дол. и т п

Ни одна реальная семья не имеет показателей, совпадающих со средними, однако лю

бую из семей можно сравнить со среднестатистической. Аналогично «средняя акция» —

это статистическое понятие определяемое в терминах ожидаемой доходности, среднего

квадратического отклонения доходности и ковариации с другими активами

Глава 3

80

Ряс. 3.3. Линия рынка ценных бумаг

1 — безрисковая доходность, fcRF; 2 — премия за риск владения относительно безопасной

акцией (2%); 3 — премия за рыночный риск (4%), применяется также к средней акции,

4 — премия за риск владения относительно рисковой акцией (8%).

таким образом, кд = k\j\ км — кцР = КРм — рыночная премия за риск, или

цена риска, для средней акции, это дополнительная доходность, превышающая

безрисковую доходность, которая требуется, чтобы компенсировать инвесторам

принимаемую ими среднюю величину риска, /3, — /3 коэффициент г й акции,

(км — ^RF)/3: = RPt — премия за риск владения г-й акцией. Этот показатель

варьирует в зависимости от того, является данная акция более или менее рис

ковой по сравнению с другими, т е. имеющей большее или меньшее значение

Р Следовательно, если &RF = 9%, км — 13% и /?, = 0 5, то, согласно фор

муле (3.2), к( = 11%:

к, = 9% + (13% - 9%)0 5 = 11%

На рис. 3 3 изображена SML, у которой kRp = 9% и км — 13% Необходимо

отметить следующее

1. Значения требуемой доходности показаны на вертикальной оси, а риска,

измеряемого с помощью /3 коэффициента, — на горизонтальной

2 Безрисковые ценные бумаги имеют /3, = 0, поэтому кцр соответствует

пересечению SML с вертикальной осью

3 Наклон SML (в нашем примере /\Y//\X = (км - £ R F ) / ( 1 0 - 0 0 ) = 13% — 9% = 4%) характеризует склонность к риску в данной экономике

81

Риск и доходность II

чем больше склонность к риску среднего инвестора, тем, во первых, круче на

клон SML, во-вторых, больше премия за риск для любого рискового актива,

в третьих, выше требуемая доходность на рынке в целом Заметим, что кру

тизна линии SML определяется не /^-коэффициентом, исчисляемым по специаль

ному алгоритму, который будет изложен ниже, а рыночной премией за риск, в

ситуации, представленной на рис 3.3, она равна 4% на каждую единицу прирос

та/3

4 Значения требуемой доходности и премии за риск показаны для акций с

/?, = 0 5,/?, = 1 0 и/3,- = 2 0

Как следует из уравнения SML, требуемая доходность зависит не только

от рыночного риска, измеряемого /3, но и от безрисковой ставки и премии за

рыночный риск С изменением этих переменных меняется и SML

Влияние инфляции

Безрисковая доходность, измеряемая ставкой процента по государственным

облигациям США, является номинальной ставкой Она состоит из двух элемен

тов. 1)реальной, безынфляционной доходности, к*, и 2) инфляционной премии,

IP, равной ожидаемому темпу инфляции 7

Таким образом, &RF = к* + IP Реальная ставка процента по долгосрочным

государственным облигациям в разные периоды времени менялась от 2 до 4%,

в среднем она составляет приблизительно 3%. Следовательно, без учета воз

можной инфляции долгосрочные облигации США имеют доходность, равную

приблизительно 3% Однако если инфляция имеет место, то к реальной безрис

ковой доходности должна быть добавлена премия для компенсации инвесторам

потери покупательной способности, происходящей в результате инфляции. Сле

довательно, 9% ный уровень &RF> показанный на рис 3 3, может быть пред

ставлен как состоящий из 3% ной реальной безрисковой доходности и 6% -ной

инфляционной премии

Если ожидаемый темп инфляции вырос до 8%, то это приведет к росту A;RF

до 11%

Такая ситуация показана на рис 3.4. Заметим, что в САРМ рост

&RF на определенную величину ведет также к росту доходности всех рисковых

активов на ту же величину, потому что инфляционная премия включена в требуемую доходность как безрисковых, так и рисковых активов. 8 Например, если

доходность средней акции, км, возрастет с 13 до 15%, то доходность остальных

рисковых ценных бумаг также увеличится на 2%

7

Долгосрочные государственные облигации США также содержат премию за риск

(Maturity Risk Premium, MRP). Для простоты изложения MRP включена в к*

8

Напомним, что инфляционная премия для любого актива равна среднему ожидаемому темпу инфляции в течение срока действия актива Таким образом, в данном анализе

заложена предпосылка, что все ценные бумаги, отображенные на графике SML, имеют

одинаковый срок жизни и, кроме того, ожидаемый темп инфляции является постоянным

Следует также отметить, что fcRp в анализе с помощью САРМ может быть выражено как

долгосрочной (по долгосрочным казначейским обязательствам), так и краткосрочной (по

казначейским векселям) процентной ставкой. Обычно используется процентная ставка

по казначейским векселям, однако в последние годы наблюдается тенденция к использованию процентной ставки долгосрочных казначейских обязательств, так как между доходом по долгосрочным казначейским обязательствам и доходами по акциям существует

более тесная взаимосвязь

Глава 3

82

05

10

15

20

25h

Ряс 3 4 Сдвиг линии рынка ценных бумаг, вызванный ростом инфляции

1 — рост ввиду возможной инфляции, Д1Р = 2%- 2 — фактическая без

рисковая доходность, к*

Изменение отношения к риску

Крутизна линии рынка ценных бумаг отражает отношение инвесторов к

риску — чем круче наклон линии, тем в большей степени они пытаются элими

нировать риск Если инвесторы безразличны к риску и &RF, например, равно

9%, то рисковые активы будут иметь ожидаемую доходность, равную 9%. Если

бы не существовало желания избежать риска, не было бы и премии за риск,

т. е SML представляла бы собой горизонтальную линию По мере увеличения

несклонности к риску растет и премия за риск, а следовательно, и наклон SML

На рис. 3 5 показано увеличение несклонности к риску Премия за риск

растет от 4 до 6%, и км увеличивается с 13 до 15%

Доходность других

рисковых активов также возрастает, а эффект изменения отношения к риску

ярче выражен для более рисковых ценных бумаг Например, требуемая доход

ность акции с низким риском, имеющей /3, — 0.5, возрастает лишь на 1 про

центный пункт, с 11 до 12%, тогда как требуемая доходность акции с высо

ким риском, имеющей /3, = 1 5, увеличивается на 3 процентных пункта, с 15

до 18%

Изменение (3 коэффициента акции

Как будет показано ниже, фирма может изменять рисковость своих цен

ных бумаг, а следовательно, и значение /3, варьируя структурой своих акти

вов, а также используя внешние источники финансирования. (3 коэффициент

компании может меняться и в результате воздействия таких рыночных факто

ров, как возросшая конкуренция в отрасли, истечение срока действия основных

Риск и доходность II

83

*»г = 9 *Г —

Ряс 3 5 Сдвиг линии рынка ценных бумаг, вызванный возрастанием сте

пени неприятия риска

1 — первоначальная премия за рыночный риск (км1 — A;RF = 4%), 2 — но

вая премия за рыночный риск (км2 — £RF = 6%)

патентов и т. п Когда происходят подобные изменения, меняется и требуе

мая доходность, что также влияет на цену акций фирмы Пусть, например,

/^-коэффициент корпорации «Smith Electronics» равен 1.0. Предположим, что

в результате каких то изменений его значение увеличилось до 1.5. Если уело

вия, отображенные на рис. 3.3, остаются в силе, то требуемая доходность акций

корпорации возрастет с 13 до 15%*i = *RF + ( * м - * R F ) A = 9% + (13% - 9%)1 0 = 13%

к2 = 9% + (13% - 9%)1 5 = 15%

Любые изменения, затрагивающие требуемую доходность ценной бумаги,

как например изменение ее /3 коэффициента, ожидание инфляции, будут воз

действовать на котиронку этой ценной бумаги Вопрос о взаимосвязи требуемой

доходности ценной бумаги и ее цены будет подробно рассматриваться в гла

ве 4

Вопросы для самопроверки

Напишите уравнение и начертите график SML

Что произойдет с графиком SML, если темп инфляции: 1) увеличится, 2) снизится?

Что произойдет с графиком SML: 1) при увеличении несклонности к риску, 2) при

снижении несклонности к риску?

В чем различие между CML и SML?

84

Глава 3

Материально вещественные и финансовые активы

Почему в книге по финансовому менеджменту особое внимание уделено рас

смотрению рисковости инвестиций в ценные бумаги? Почему не сделан упор

на анализе рисковости таких активов, как основные производственные сред

ства и инвентарь? Причина заключается в том, что для управления, цель ко

торого — максимизация цены акции, главным предметом изучения является

рисковостъ акций фирмы, а риск любого материального актива может быть

оценен с точки зрения его влияния на риск акции Например, предположим,

что компания «Goodyear Tire» обсуждает вопрос о крупных инвестициях в но

вую технологию ремонта шин. Спрос на этот товар, равно как и выручка от

нового вида деятельности, заранее неизвестен, поэтому может показаться, что

новое производство является очень рисковым Однако предположим, что доход

от нового производства отрицательно коррелирует с доходом от основной дея

тельности компании по производству шин; в период экономического подъема,

когда потребители имеют много денег, они предпочитают покупать новые шины,

но когда экономика испытывает спад, спрос на отремонтированные шины по

вышается В первом случае доходы от основной деятельности компании будут

высокими, а от ремонта — относительно низкими; во втором случае наблюда

ется обратная картина Результат может быть отображен на графике, сходном

с рис. 2 2 для акций W и М Таким образом, капиталовложение, которое ка

жется рисковым при рассмотрении его изолированно, на самом деле не является

таким уж рисковым, если анализируется с учетом всех возможных ситуаций.

Этот анализ может быть распространен в отношении акционеров. Так как

акции компаний являются собственностью их владельцев, главный вопрос для

компании, принимающей решение о крупных капиталовложениях, состоит в

следующем: как эти инвестиции повлияют на риск владельцев акций компании?

Рассматриваемый изолированно риск отдельного проекта может показаться до

вольно высоким, но с точки зрения влияния проекта на риск акционеров он

может быть приемлемым Более подробно эта проблема будет рассмотрена в

главе 9

Вопрос для самопроверки

Объясните следующее утверждение: «Риск отдельного проекта, рассматриваемого

изолированно, может выглядеть достаточно высоким, однако при оценке его с точки

зрения влияния проекта на риск акционеров он может оказаться вполне приемлемым»

Концепция р коэффициента

Характеристики средней акции, по определению, должны варьировать в со

ответствии с изменением ситуации на рынке, измеряемой некоторым индексом,

например индексом S&P 500 или индексом Нью-Йоркской фондовой биржи Та

кая акция имеет /3-коэффициент, равный 1 0, это означает, что, например, при

изменении ситуации на рынке вверх или вниз на 10 процентных пунктов ха

рактеристики акции меняются в том же направлении на 10 процентных пунк

тов Доходность портфеля из акций с /3 = 1 0 будет повышаться и понижаться

одновременно с изменением среднего рыночного курса, а риск портфеля будет

совпадать со средним на рынке Если акция имеет (3 = 0 5, ее характеристики

Риск и доходность II

85

меняются в два раза медленнее, чем в среднем

Таблица 3 1

на рынке; портфель, состоящий из таких ак

/3 коэффициенты акций

ций, будет иметь риск, равный половине риска

некоторых компаний

портфеля из акций с /3 = 1.0 С другой сто

Компания

ft

роны, если /3 = 2.0, то изменчивость характе

«

Harley—Davidson

»

1

60

ристик акции в два раза выше по сравнению со

«Seagate

Technology»

1.55

средней акцией, поэтому портфель, состоящий

«Dow Chemical»

1.25

из подобных акций, в два раза рисковее сред

«Winnebago»

1.20

него портфеля

«General Electric»

1.10

/3 коэффициенты подсчитываются и публи

«Procter & Gamble»

1.00

куются такими агентствами, как «Merrill

«Sara Lee»

1.00

«Chevron»

0.90

Lynch», «Value Line», и многими другими Не

«Pacific Gas & Electric» 0.70

которые данные агентства «Value Line» приве

« Homes take Mining»

0.40

дены в табл 3 1 9 /3 коэффициент акций боль

шинства компаний варьирует от 0 75 до 1 5, а среднее значение для всех акций,

по определению, равно 1 О

/3 коэффициент портфеля

Р коэффициент любого портфеля ценных бумаг, (3V, рассчитывается по фор

муле средней арифметической взвешенной

(3 3)

где Xi — доля г й ценной бумаги в портфеле Очевидно, что добавление в порт

фель акции, имеющей /3 больше единицы, увеличивает значение /Зр, т е повы

шает рисковость портфеля При добавлении акции с /3 < 1 рисковость портфеля

снижается. Таким образом, так как (3 акции измеряет ее вклад в рисковость

портфеля, /3 является подходящим измерителем степени риска акции

Проиллюстрируем это утверждение. Допустим, вы владеете портфелем ак

ций, стоимость которого составляет 100000 дол , по 10000 дол

вложено в

10 видов акций, и каждая из них имеет /3 = 0.8, в этом случае портфель имеет

/?р = 0.8. Он будет менее рисковым, чем среднерыночный портфель; на практике

это выражается в относительно небольших колебаниях цен акций в портфеле и,

следовательно, в относительно небольших изменениях доходности

Теперь предположим, что вы продали одну из акций портфеля и заменили

ее акцией с /3 = 2 0 Такой акт приведет к росту рисковости портфеля с /3pi = 0 8

Д° /?Р2 = 0 92, что следует из (3.3):

= 0 9 0 8 + 0 1 2 0 = 0 92

Если бы в портфель была добавлена акция с /3 = 0 6, то /3 портфеля изменилась

бы с 0 8 до 0.78

9

Эти /3 называются фактическими, или ex post, так как они рассчитаны по фактиче

ским данным прошлых лет. Другие виды /3-коэффициентов, такие как скорректирован

ные и фундаментальные 0, также широко применяются в настоящее время Различные

виды /3 будут рассмотрены в главе 6

86

Глава 3

Расчет /3 коэффициентов характеристическая линия

Когда проф Шарп разрабатывал теорию САРМ, он обратил внимание на то,

что рыночный риск любой акции может быть оценен на основе анализа тенден

ции изменения ее характеристик по отношению к среднерыночным их значе

ниям Разработанный им способ определения рыночного риска иллюстрируется

с помощью рис 3.6 и будет объяснен в последующих разделах. 10

Значения фактической доходности акции, kj, и доходности на рынке в сред

нем, км, за истекшие периоды приведены в нижней части рис 3.6. Заметим,

что когда доходность на рынке в среднем высока, то и доходность акции J

имеет тенденцию к росту; напротив, спад на рынке вызывает снижение доход

ности акции Эта связь выражается более точно регрессионной зависимостью,

показанной на рис. 3.6.

Здесь используется простейшая линейная зависимость, представленная

уравнением регрессии У = а + /ЗХ + е Таким образом, доходность акции J

в конкретный момент зависит от ситуации на рынке ценных бумаг, характе

ризуемой показателем км, и случайных явлений, влияющих прежде всего на

характеристики акции J

Параметры уравнения регрессии рассчитываются методом наименьших ква

дратов с использованием специализированного калькулятора или компьютера,

имеющего программу обработки статистических данных, как например Lotus 1

2 3 График уравнения регрессии называется линией регрессии Шарп назвал

линию регрессии характеристической линией акции Таким образом, /3 ак

ции — это величина наклона ее характеристической линии

Для иллюстрации рассмотрим процесс построения уравнения регрессии по

упрощенному алгоритму, без использования специального аппарата На основе

имеющихся данных можно приблизительно провести прямую, а далее уточнить

параметры уравнения Y = а + (ЗХ Так, коэффициент а — это точка, в которой

линия пересекает вертикальную ось Коэффициент (3 может быть определен с

помощью соотношения приростов показателей X и У Например, JIO данным

рис. 3 6 видно, что kj возрастает от —8 9 до + 7 . 1 % при изменении км с 0 0 до

10 0% Таким образом, коэффициент (3 может быть рассчитан по формуле

Более точные расчеты могут быть выполнены с помощью известных стати

стических формул, в частности

Таким образом, (3 акции, а следовательно, и характеризуемый ею рыночный

риск акции зависят: 1) от ее корреляции с рынком акций в целом, rjM> 2) от

ее собственной изменчивости, а у, 3) от изменчивости рынка, ом В примере

на рис 3 6 rjM = 0.91, <TJ = 26 5% и ом — 15.1% Следовательно, (3j —

= 0 91 26 5% • 15 1% = 1 60

10

Необходимо заметить что анализ /3j на практике намного сложнее, чем он описан

здесь Это будет показано в главе 6.

Риск и доходность II

Год

1

2

3

4

5

Тс

87

Акция J{kj) %

38.6

-24.7

12.3

Рынок (км)

23 8

-7 2

6.6

40.1

20.5

30 6

14.9

26 5

14 9

15 1

8.2

%

Рис 3 6. Расчет [3 коэффициентов

kj — фактическая доходность акции J (kj и kj — ожидаемая и требуемая доходность

соответственно); км — фактическая доходность на рынке в среднем; aj — точка пе

ресечения характеристической линии акции J с осью ординат; (5j — наклон, или /3

коэффициент, акции J- ej — случайная ошибка, отражающая различие между факти

ческой доходностью акции J в данном году и доходностью, прогнозируемой с помощью

линии регрессии.

Несколько замечаний о /3 коэффициентах

Теперь, после того как мы изобразили графически фактические нормы при

были акции J и определили ее /? коэффициент, необходимо отметить следующие

моменты

1 Предполагается, что прогнозируемые значения доходности акции, kj, и

88

Глава 3

доходности акций на рынке в среднем, км, связаны линейной зависимостью

kj = aj + pjkM + ej = -8 9% + 1 6км + ej

(3 4)

Другими словами, подразумевается, что сложившаяся в прошлом связь между

акцией J и рынком в целом и представленная характеристической линией со

хранится и в будущем и

2. Каждая фирма помимо реагирования на изменение рынка в целом стал

кивается также с явлениями, существенными лишь для нее и не зависящими от

общего состояния экономики Такие явления приводят к изменению доходности

акций фирмы J вне зависимости от ситуации на рынке в целом; эти случайные

явления объясняются случайной ошибкой ej До того как событие произойдет,

ожидаемая величина случайной ошибки равна нулю; в результате этого собы

тия она может быть как положительной, так и отрицательной. Этот компонент

общего риска называется диверсифицируемым, или специфическим для компа

нии, риском (diversifiable, or company-specific, risk), рациональный инвестор

устраняет его влияние, составляя диверсифицированный портфель акций

3 Коэффициент регрессии /3 (/3 коэффициент) — это индекс чувствитель

ности к ситуации на рынке; он измеряет относительную изменчивость данной

акции по сравнению со средней акцией, или «рынком» Тенденция отдельной

акции изменяться вместе с рынком содержит риск, так как цены на рынке ко

леблются и колебания не могут быть элиминированы Этот компонент общего

риска называется рыночным, или недиверсифицируемым, риском (market, or

nondiversifiable, risk). Даже хорошо диверсифицированные портфели подвер

жены рыночному риску

4. Зависимость между общим риском акции, рыночным риском и диверси

фицируемым риском может быть выражена следующим образом

JI _ о2 a_2 , a2

J - Pj M + eji

a

где <jj — дисперсия (или общий риск) акции J; ам — дисперсия рынка, /3j —

(3 коэффициент акции J; а\ — дисперсия регрессионной ошибки акции J (ди

версифицируемый риск).

5 Если на рисунке, подобном рис. 3 6, все точки лежат точно на линии

регрессии, величина дисперсии, а\ , будет равна нулю, а общий риск акции со

впадает с рыночным С другой стороны, если точки широко разбросаны вокруг

линии регрессии, значительная часть общего риска акции может быть диверси

фицирована Акции крупного, хорошо диверсифицированного фонда отобража

ются точками, лежащими очень близко к линии регрессии

11

Уравнение характеристической линии называется моделью рынка (market model).

Модель рынка утверждает, что связь между доходностью отдельных акций и доходностью на рынке в среднем линейна и может быть выражена формулой (3.4). С другой

стороны, в соответствии с концепцией САРМ в условиях равновесного рынка доходность

отдельной акции может быть описана линией рынка ценных бумаг (3.2). Эти две модели

основываются на разных предпосылках, поэтому принятие одной теории не обязательно

означает принятие другой. В этой книге модель рынка, или характеристическая линия,

применяется только для вычисления /3-коэффнциентов, нужных для построения линии

рынка ценных бумаг. Для получения более подробной информации о характеристической

линии и о различиях между двумя моделями см.: Radcliffe R. С. Investment : Concepts

Analysis, and Strategy Glenview, 111. : Scott, Foresman, 1990, а также Приложение 8А

Риск и доходность II

89

6 Если бы рынок акций не был подвержен колебаниям, акции не имели

бы рыночного риска В реальной жизни рынок подвержен изменениям, по

этому этот риск всегда присутствует, даже обладая хорошо диверсифицирован

ным портфелем, инвестор тем не менее может понести убытки в случае падения

рыночного курса В последние годы среднее квадратическое отклонение рыноч

ной доходности, (7д/, колеблется в основном около 15%. Однако за один день,

19 октября 1987 г , индекс Доу—Джонса для акций промышленных предприя

тий, один из основных фондовых индексов, упал на 23%

7/3 — это показатель относительного рыночного риска; фактический ры

ночный риск акции J равен f52jO2M Рыночный риск также может быть выражен

в форме среднего квадратического отклонения, PJOM'I таким образом, рыноч

ный риск акции J равен (5JOM = 1.6 15.1% = 24%, а ее общий риск Oj = 26.5%.

Для любого состояния неустойчивости рынка, измеряемой средним квадратическим отклонением, сгм, чем выше /3 акции, тем выше ее рыночный риск. Если

Р равна нулю, акция не имеет рыночного риска, а если /? составляет 1 0, то

акция имеет в точности такой же риск, как и в среднем на рынке (<тд/), при

предположении, что акция находится в диверсифицированном портфеле

8 Диверсифицируемый риск может и должен быть устранен путем дивер

сификации, поэтому релевантным является рыночный, а не общий риск Если

у акции J р = 0 5, то релевантный риск будет (3J(TM = 0.5 15 1% = 7.55%.

Портфель из таких акций имеет среднее квадратическое отклонение ожидаемой

доходности <7р = 7.55%, или х/2 среднего квадратического отклонения ожида

емой доходности портфеля, состоящего из средних акций (/3 = 1.0). Если бы

акция J была акцией с высокой (3 ф = 2.0), то ее релевантный риск был бы

/3J0M = 2 0 15 1% = 30 2% Портфель из акций с (3 = 2 0 имеет ар = 30.2%;

таким образом, его риск в два раза выше риска портфеля из средних акций

9 Премия за риск владения акцией рассчитывается исходя из рыночного,

а не общего риска: R P j = (км — ^RF)/9J Инвестор может иметь только одну

акцию J и, следовательно, иметь дело с общим риском При этом он стремится

к получению дохода, основанного на данном риске Если остальные инвесторы

владеют хорошо диверсифицированным портфелем акций, они сталкиваются с

меньшим риском, чем риск акции J Следовательно, если акция J имеет доходность достаточно высокую, чтобы обеспечить запросы данного инвестора, она

представляет собой выгодное приобретение и для других инвесторов, которые

захотят купить ее, что приведет к росту цены и снижению доходности. По

скольку большинство финансовых активов принадлежит инвесторам, диверсифицирующим свои портфели, а любая ценная бумага может иметь только один

уровень цены и, следовательно, только один уровень доходности, то подобные

операции на рынке автоматически приведут к установлению релевантного, ры

ночного риска данной акции

Вопросы для самопроверки

Объясните понятие ^-коэффициента Проиллюстрируйте свое объяснение графиком,

изображающим характеристические линии для акций с низким, средним и высоким риском (Указание, три линии характеристик должны пересечься в точке к, — км = 9%,

соответствующей величине предполагаемой безрисковой ставки).

Какая связь существует между общим риском, рыночным риском и диверсифициру

емым риском?

90

Глава 3

Эмпирическая проверка САРМ

Как было отмечено ранее, САРМ разрабатывалась исходя из ряда не вполне

реалистичных предпосылок. Если бы все эти предпосылки были справедли

выми, то САРМ представляла бы собой идеальную, «истинную» модель Ввиду

условности исходных требований основное уравнение SML ki = к^р + {км~

—кър)(3, не вполне адекватно реальному отношению инвесторов к процессу из

менения доходности отдельных акций на рынке. Так, если допустить, что боль

шое число инвесторов владеет недиверсифицированными портфелями акций, то

в этой ситуации, во первых, /3 не может рассматриваться в качестве адекватного

критерия риска; во вторых, необоснованно использовать SML как инструмент

для объяснения логики определения требуемой доходности. Точно так же, если

процентная ставка за пользование ссудой превышает безрисковую ставку, то ли

ния CML при переходе через точку М перестает быть прямой, как на рис. 3.1,

что автоматически опровергает логику построения модели SML Кроме того, за

висимость, описанная САРМ, безусловно искажается наличием налоговых пла

тежей и расходов по операциям с ценными бумагами

Приведенные аргументы говорят о том, что САРМ, скорее всего, не отражает

в полной мере реальной ситуации; в свою очередь SML не дает точной оценки

к, Следовательно, необходима эмпирическая проверка САРМ, которая могла

бы подтвердить ее обоснованность и пригодность для практического примене

ния Литература, посвященная эмпирической проверке САРМ, очень обширна,

поэтому мы даем только краткий обзор некоторых ключевых работ в этой обла

сти

Проверка устойчивости (3 коэффициентов

Согласно САРМ, /3 коэффициент, используемый для измерения рыночного

риска акции, должен отражать оценку инвесторами будущей изменчивости ак

ции по отношению к изменению ситуации на рынке Очевидно, что заранее не

известно точно, как в будущем характеристики акции будут связаны со средне

рыночными их значениями, как «средний» инвестор оценит эту будущую отно

сительную изменчивость акции Имеются лишь статистические данные о дина

мике акций, которые можно использовать для построения характеристической

линии и расчета фактических /3 Если значение /3 коэффициента не менялось

в течение какого-то времени, может показаться, что имеются основания для

инвесторов использовать сложившуюся тенденцию для оценки будущей измен

чивости акций. Насколько правомерно такое решение?

Проблема устойчивости /3-коэффициентов рассмотрена в работах Робер

та А Леви, Маршалла Е Блюма и других исследователей 1 2 В частности, по

результатам расчетов и анализа динамики /3 ряда отдельных акций и портфе

лей ценных бумаг Леви пришел к следующим выводам Во первых, для любой

акции ее /3-коэффициент не является устойчивым во времени и потому не мо

жет служить точной оценкой будущего риска Во вторых, /3 портфеля, состоящего из 10 и более случайно выбранных акций, достаточно устойчива и потому

12

Levy R A On the Short-Term Stationarity of Beta Coefficients // Financial Analysts

Journ. 1971. Nov —Dec P. 55-62; Blume M E Betas and Their Regression Tendencies //

Journ. Finance 1975 June. P. 785-796

Риск и доходность II

91

может рассматриваться в качестве приемлемого измерителя будущей изменчи

вости портфеля Последний вывод совершенно логичен, поскольку ошибки в

оценках значений /3 случайно отобранных акций взаимно погашают друг друга

в портфеле Работа Блюма и других исследователей подтвердила точку зрения

Леви

Обсуждение проблемы устойчивости /3 позволяет сделать следующее за

ключение САРМ — это концепция, более пригодная для объяснения струк

туры инвестиционных портфелей, нежели для оценки отдельных финансовых

активов Этому вопросу посвящена глава 6, в которой рассматриваются методы

оценки стоимости капитала

Проверка САРМ, основанная на построении SML

В соответствии с концепцией САРМ существует линейная зависимость

между требуемой доходностью ценной бумаги и ее /? коэффициентом Кроме

того, график SML пересекает ось ординат в точке &RF, а требуемая доходность

акции (или портфеля) с /3 — 1.0 равна среднерыночной доходности, км Мно

гие исследователи пытались проверить состоятельность этой модели на факти

ческом материале Обычно в подобном анализе используются статистические

данные о доходности акций по данным за месяц, а в качестве fc^p берут либо

ставку 30-дневных казначейских векселей, либо ставку долгосрочных казначей

ских обязательств. Кроме того, большинство исследований посвящено анализу

портфельных инвестиций, а не отдельных ценных бумаг ввиду неустойчивости

их /^-коэффициентов.

Прежде чем будут изложены основные результаты этих исследований, не

обходимо еще раз подчеркнуть, что хотя САРМ — это модель ex ante, т е

прогнозная модель, проверка ее адекватности может быть выполнена лишь на

фактическом материале, т е. исторических данных Нет никаких оснований

полагать, что фактические данные о доходности активов будут обязательно со

впадать с ожидавшимися (или ожидаемыми) значениями доходности, с кото

рыми и имеет дело модель Кроме того, исторические /3 могут как отражать,

так и не отражать текущий и ожидаемый риск Этот вполне понятный недо

статок данных о будущем состоянии рынка делает невероятно трудной проверку

истинности САРМ Итак, приведем краткое изложение результатов исследова

ний

1 Полученные результаты в целом подтверждают гипотезу о тесной прямой

связи между фактической доходностью и систематическим риском Тем не ме

нее наклон линии, отражающей эту зависимость, как правило, меньше наклона,

предсказываемого САРМ (рис. 3.7)

2 Предположение о линейности связи между риском и доходностью доста

точно обоснованно Эмпирические исследования не дали никаких серьезных

доказательств, позволяющих отказаться от этой предпосылки

3 Исследования, имевшие целью установить относительную значимость ры

ночного и диверсифицируемого риска, не дали никаких определенных резуль

татов Теория САРМ предполагает, что диверсифицируемый риск не является

релевантным; тем не менее оказалось, что оба вида риска имеют положительную

корреляцию с доходностью ценных бумаг, т е оказывается, что более высокая

доходность предполагается для компенсации как диверсифицируемого, так и

рыночного риска Впрочем, не исключено, что эта зависимость истинна лишь

Глава 3

92

Рис. 3.7 Проверка САРМ

/ — теоретическая SML; 2 — фактическая SML

отчасти, имеется в виду, что она может отражать статистические связи, а не

истинную природу рынков капитала

4 Ричард Ролл подверг сомнению возможность точной концептуальной проверки САРМ 1 3 Ролл показал, что линейная зависимость, которую предыдущие

исследователи наблюдали на графиках, подобных рис. 3.7, явилась результа

том математических характеристик проверяемой модели, поэтому обнаружение

линейной зависимости не доказывает истинности САРМ Работа Ролла не опровергла теорию САРМ, но показала, что в сущности нельзя быть абсолютно уверенным в том, что поведение инвесторов в будущем будет тождественно их на

мерениям

5 Если САРМ является абсолютно правильной моделью, она должна быть

приложима к любым финансовым активам, в том числе и облигациям Практика показывает, что когда в анализ вводятся облигации, то точки, отражающие

их характеристики, не лежат на SML Это по меньшей мере вызывает беспокой

ство

Современное состояние концепции САРМ

Концепция САРМ необыкновенно привлекательна для теоретиков — она

логична и рациональна; специалисты, имеющие достаточное математическое

образование, обычно безоговорочно ее принимают Тем не менее уже на этапе

осмысления допущений, заложенных в основу модели, возникают определен

ные сомнения, нередко усиливающиеся в результате эмпирических проверок

модели Наш собственный взгляд на современное состояние САРМ заключается

в следующем

1 Концепция САРМ, в основе которой лежит приоритет рыночного риска

перед общим, несомненно, полезна, как дающая представление о рисковости ак

13

Roll R. A Critique of the Asset Pricing Treory's Tests // Journ

1977 March. P 129-176

Financial Econ

93

Риск и доходность II

тивов в целом Таким образом, в концептуальном плане модель имеет поистине

фундаментальное значение.

2 Несмотря на то что САРМ на первый взгляд дает четкие и ясные ответы

на вопросы о взаимосвязи риска и требуемой доходности, в действительности

это не так Дело в том, что точно неизвестно, как оценить входящие в модель

параметры Предполагается, что должны использоваться априорные ожидаемые

данные (ex ante data), тогда как доступны лишь апостериорные фактические их

значения (ex post data) Кроме того, в главе 6 будет показано, что фактические

данные о км, k^F и /? в значительной степени варьируют в зависимости от

изучаемых периодов времени и методов, используемых для их оценки. Таким

образом, хотя САРМ кажется адекватной моделью, ее параметры не могут быть

измерены точно, поэтому оценки к{, найденные с помощью САРМ, потенциально

включают значительные ошибки

3. Поскольку САРМ логична в том смысле, что отражает поведение инве

сторов, стремящихся максимизировать доходы при заданном уровне риска и

доступности всех необходимых данных, она представляет собой полезный кон

цептуальный метод. Безусловно, в дальнейшем будут предприняты попытки ее

усовершенствования и придания ей большей практической значимости

4 Серьезной критике САРМ подверглась в работе Юджина Ф. Фама и Кен

нета Р Френча из университета Чикаго ы Фама и Френч изучили зависимость

между /^-коэффициентами и доходностью нескольких тысяч акций по данным

за последние 50 лет Согласно САРМ, в среднем акции с высокой (3 должны

приносить большую доходность, чем акции с низкой /?. Тем не менее исследова

ние показало отсутствие зависимости между фактическими данными — акции с

низкими j3 имели приблизительно ту же доходность, что и акции с высокими /?

Предстоит серьезная дискуссия, чтобы решить, опровергло ли исследование

Фама и Френча концепцию САРМ По нашему мнению, САРМ представляет

собой модель ожидаемых значений, и в таком понимании ее логика обоснована

Проблема состоит в том, что для эмпирической проверки этой и подобных мо

делей в распоряжении исследователей имеются лишь фактические данные, а не

данные об ожидаемых значениях. Таким образом, факт отсутствия зависимости

между /? и доходностью по результатам статистических выборок недостаточен

для опровержения концепции САРМ, даже если согласиться с тем, что коли

чественное подтверждение концепции затруднено, более того, вряд ли осуще

ствимо из-за недоступности фактических значений ожидаемых данных

5 Многие проблемы, касающиеся финансовой стороны концепции САРМ,

требуют детальной проработки Для практического применения модели важно

также осознавать присущие ей ограничения Этот вопрос будет прояснен в гла

вах 6 и 9

Вопросы для самопроверки

Опишите два основных типа проверки истинности САРМ

Существуют ли какие-либо причины, чтобы подвергнуть сомнению САРМ? Объяс

ните

l4

Fama E F French К The Cross Section of Expected Stock Returns // Journ

nance 1992 June P. 427 465.

Fi

94

Глава 3

Теория арбитражного ценообразования

САРМ представляет собой однофакторную модель Это означает, что риск

является функцией одного фактора — /3 коэффициента, выражающего зависи

мость между доходностью ценной бумаги и доходностью рынка. Возможно, за

висимость между риском и доходностью более сложная В этом случае можно

предположить, что требуемая доходность акции будет функцией более чем од

ного фактора. Например, не исключено, что инвесторы могут отдавать приори

тет капитализированному доходу перед дивидендами, поскольку он не подлежит

налогообложению до момента продажи акций. Тогда из двух акций с одинако

вым рыночным риском та, по которой выплачивается более высокий дивиденд,

должна иметь более высокую требуемую доходность В этом случае требуемая

доходность будет функцией как рыночного риска, так и дивидендной доходно

сти, т. е двух факторов.

Более того, не исключено, что зависимость между риском и доходностью

является многофакторной

Стивен Росс предложил метод, названный тео

рией арбитражного ценообразования (Arbitrage Pricing Theory, APT). 1 5 Концеп

ция APT предусматривает возможность включения любого количества факторов

риска, так что требуемая доходность может быть функцией трех, четырех или

даже большего числа факторов. Следует заметить, что APT базируется на слож

ной математической и статистической теории, рассмотрение которой выходит за

рамки данного текста. Хотя модель APT широко обсуждается в современной на

учной литературе, практическое ее использование до настоящего времени было

ограничено. Тем не менее ситуация меняется, поэтому будущие специалисты в

области финансового менеджмента должны по крайней мере иметь общее пред

ставление об этой теории.

Теория САРМ утверждает, что требуемая доходность каждой акции равна

безрисковой доходности, сложенной с произведением рыночной премии за риск

и {3 коэффициента акции*

(3 5)

kt = kKF + (kM-kKF)p,

Фактическая доходность, fc,, рассчитывается по формуле

*, = *, + {км ~ кмЖ + е,

(3 6)

Доходность рынка, fcM, зависит от множества факторов, таких как экономическая ситуация в стране, оцениваемая валовым внутренним продуктом,

стабильность мировой экономики, темп инфляции, изменения в налоговом законодательстве и т. д. Акции различных компаний неодинаково подвержены вли

янию этих факторов. Таким образом, очевидно, что требуемая и фактическая

доходность любой акции — это функция не одного фактора (среднерыночная до

ходность), а нескольких экономических факторов Тогда можно преобразовать

формулу (3.6):

к, = к, + (Fi - fi)/3,i +

ls

+(Fj- F,)h, + е„

Ross S A The Arbitrage Theory of Capital Asset Pricing // Journ

1976 Dec. P. 341-360

(3 7)

Econ

Theory

95

Риск и доходность II

где к, — фактическая доходность акции г, kt — ожидаемая доходность акции г,

Fj — фактическое значение экономического фактора j ; Fj — ожидаемое зна

чение фактора j ; (3t] — чувствительность акции i к экономическому фактору

j ; e, — влияние специфических факторов на изменение фактической доходно

сти акции г Формула (3.7) показывает, что фактическая доходность любой

акции равна ожидаемой доходности акции, сложенной с величиной прироста

или уменьшения, которая зависит 1) от изменения основных экономических

факторов, 2) от чувствительности акции к этим изменениям и 3) от фактора

случайности, отражающего специфические для фирмы или отрасли условия де

ятельности

Различные акции не одинаково чувствительны к тем или иным факторам,

а доходность каждого портфеля зависит от изменения основных факторов Те

еретически можно сформировать такой портфель ценных бумаг, чтобы он был

безрисковым и чистые инвестиции в нем были нулевыми (т е некоторые ак

ции продаются при игре на понижение, а выручка от их продажи используется

для покупки акций при игре на повышение) Такой портфель нулевых инве

стиций должен иметь нулевую ожидаемую доходность, поскольку в противном

случае возникнут арбитражные операции, в результате которых цены на ак

ции будут меняться до тех пор, пока ожидаемая доходность портфеля не станет

равна нулю. Модель аналога линии SML в арбитражной теории выводится из

(3.7) с помощью сложных математических выкладок и некоторых допущений,

например допущения о возможности «коротких продаж»" 16

kt = kRF + (А! - feRF)/3.i +

+ (А, - kRF)Pl},

(3 8)

где Aj — требуемая доходность портфеля с единичной чувствительностью к j

му экономическому фактору ((33 — 1.0) и нулевой чувствительностью (/3} = 0)

к другим факторам. Заметим, что (3.8) идентична по форме уравнению SML,

ио она позволяет отразить требуемую доходность акции как функцию многих

факторов

Для иллюстрации концепции APT предположим, что доходность всех акций

зависит только от трех факторов риска инфляции, объемов промышленного

производства и степени неприятия риска (цена риска принимается в размере разницы в доходах по дешевым низкодоходным облигациям и государственным об

лигациям) Далее предположим: 1) безрисковая доходность равна 8.0%; 2) тре

буемая доходность равна 13% для портфеля с единичной чувствительностью к

темпу инфляции (/3 = 1.0) и нулевой чувствительностью к изменению объема

промышленного производства и изменению степени неприятия риска (/? = 0 0),

3) требуемая доходность для портфеля с единичной чувствительностью к из

менению объема промышленного производства и нулевой чувствительностью к

темпу инфляции и изменению степени неприятия риска равна 10.0%; 4) тре

буемая доходность равна 6% для рискового портфеля, обладающего единичной

чувствительностью к изменению неприятия риска и нулевой чувствительностью

к изменению темпа инфляции и объемов промышленного производства На

конец, предположим, что акция г имеет значения чувствительности к факто

рам (/3 коэффициенты), равные 0 9 для портфеля, реагирующего на изменения

l6

Copeland T E., Weston J F Financial Theory and Corporate Policy Reading, Mass

Addison—Wesley 1988.

96

Глава 3

темпа инфляции, 1 2 для портфеля, реагирующего на изменения объема про

мышленного производства, и —0 7 для портфеля, реагирующего на изменения

степени неприятия риска. Тогда требуемая доходность для акции г, согласно

APT, должна быть равна 16 3%

к, = 8% + (13% - 8%)0 9 + (10% - 8%)1 2 + (6% - 8%)(-0 7) = 16 3%

Заметим, что если требуемая доходность на рынке составляет 15.0% и акция г

имеет /?, вычисляемую по модели САРМ, равную 1.1, то требуемая доходность,

определяемая по САРМ, была бы

it, = 8% + (15% - 8%)1 1 = 15 7%

Главное теоретическое преимущество APT состоит в том, что она включает

в рассмотрение влияние нескольких экономических факторов на изменение до

ходности отдельных акций, тогда как САРМ предполагает, что воздействие всех

факторов, кроме специфических для фирмы, может быть выражено единствен

ным критерием — изменчивостью акции относительно рыночного портфеля. К

тому же APT предусматривает меньшее количество исходных допущений, чем

САРМ, и, следовательно, представляет собой более обобщенную теорию Наи

более важным является отсутствие в APT требования САРМ о том, чтобы все

инвесторы владели рыночным портфелем, что, естественно, не встречается на

практике. Концепция APT имеет тем не менее ряд узких мест, самым серьезным

из которых является то, что в рамках APT не обосновывается заранее перечень

факторов Основываясь на эмпирических данных, некоторые исследователи полагают, что только три или четыре фактора следует принимать во внимание;

чаще всего называют инфляцию, изменение объема промышленного производ

ства, разность в доходности между низко- и высококачественными облигациями

и изменение структуры процентных ставок.

Сторонники APT отмечают, что в действительности выделение релевантных

факторов не является столь уж необходимым Для определения параметров APT

можно воспользоваться математическим аппаратом факторного анализа

Из

начально в расчет принимаются данные о сотнях и даже тысячах акций, затем

формируются несколько различных портфелей, не коррелирующих тесно между

собой по показателю доходности Таким образом, в этой совокупности портфе

лей каждый из них испытывает более сильное воздействие какого-то одного

из неизвестных факторов Затем требуемая доходность каждого портфеля рас

сматривается как А для этого фактора, а чувствительность доходности каждой

отдельной акции к доходности этого портфеля становится чувствительностью

фактора (/3) К сожалению, результаты факторного анализа нелегко интерпре

тировать, так как он не позволяет глубоко проникнуть в сущность основных

экономических составляющих риска.

Концепция APT находится на ранней стадии развития и пока не может от

ветить на многие возникающие вопросы Тем не менее основная предпосылка

APT, заключающаяся в том, что доходность является функцией не одного, а

нескольких факторов, крайне привлекательна Если эти факторы смогут быть

выявлены и если APT найдет признание у практиков, то она в состоянии за

менить САРМ в качестве основной модели, описывающей зависимость между

риском и доходностью

97

Риск и доходность II

Вопросы для самопроверки

Каково главное различие между APT и САРМ?

Опишите основные недостатки APT

Резюме

В главе 3 завершается рассмотрение вопросов, посвященных взаимосвязи

риска и доходности Целью главы было: 1) показать, как включение в портфель

безрисковых активов влияет на принимаемые инвестором решения инвестици

онного характера, и 2) объяснить, как степень риска воздействует на доходность

Ниже приведен перечень понятий, рассмотренных в данной главе

• Модель оценки доходности финансовых активов (САРМ) описывает за

висимость между рыночным риском и требуемой доходностью

• САРМ базируется на системе исходных допущений.

• Линия рынка капитала (CML) отражает зависимость рнск—доходность

для эффективных портфелей, т е для портфелей, сочетающих рисковые и

безрисковые активы

• Линия рынка ценных бумаг отражает зависимость риск—доходность для

отдельных акций. Требуемая доходность любой акции равна безрисковой норме,

сложенной с произведением премии за рыночный риск и /^-коэффициента акции

К = knF + (км- кцр)Р,

• /3 коэффициент акции г ((3,) — это мера рыночного риска акции Он

измеряет изменчивость доходности акции по отношению к доходности средне

рыночного портфеля

• /3-коэффициент связан с наклоном характеристической линии акции,

представляющей собой графическое изображение уравнения регрессии, построенного по статистическим данным о доходности г й акции и среднерыночной

доходности

• По сравнению со средней акцией, /3 которой, по определению, равна единице, доходности акции с большим значением (3 свойственна большая колеблемость; верно и обратное — меньше значение (3, меньше колеблемость

• /3 портфеля — это средневзвешенное значение j3 коэффициентов ценных

бумаг, включенных в портфель.

• Существует ряд причин, по которым требуемая и ожидаемая доходности

не совпадают В их числе: 1) изменение безрисковой ставки ввиду пересмотра

ожидаемого темпа инфляции, 2) изменение (3\ 3) переоценка отношения инее

стора к риску

• САРМ хорошо обоснована с позиции теории, однако она не может быть

подтверждена эмпирически, ее параметры с трудом поддаются оценке Поэтому

применение САРМ на практике ограничено.

С целью преодоления отмеченных недостатков САРМ были предприняты

попытки разработки альтернативных моделей риск—доходность, теория арбитражного ценообразования (APT) — наиболее перспективная из новых моделей.

В следующей главе будет показано, как требуемая доходность финансового

актива влияет на его цену Большая часть остальных глав будет посвящена

рассмотрению методов, с помощью которых управленческий персонал фирмы

может влиять на рисковость своих акций и, следовательно, их цену

98

Глава 3

Вопросы

3 1. Дайте определение следующих понятий (используйте при ответе соответствую

щие формулы и графики):

а) модель оценки доходности финансовых активов (САРМ),

б) линия рынка капитала (CML);

в) рыночный риск, диверсифицируемый риск, релевантный риск,

г) /3-коэффициент, /3-коэффициент средней акции, (3А = рм\

д) линия рынка ценных бумаг (SML), уравнение SML,

е) рыночная премия за риск;

ж) средняя акция;

з) характеристическая линия,

и) теория арбитражного ценообразования (APT)

3.2. Ценная бумага А имеет ожидаемую доходность 6%, среднее квадратнческое

отклонение от ожидаемой доходности 30%, коэффициент корреляции с рынком —0.25

и /3-коэффициент - 0 . 5 . Ценная бумага В имеет ожидаемую доходность 11%, среднее

квадратическое отклонение 10%, корреляцию с рынком 0.75 и /3-коэффициент 0.5. Какая

из ценных бумаг является более рисковой? Почему?

3.3. В случае увеличения степени неприятия риска со стороны инвестора на какие ак

ции премия за риск возрастет больше и на какие меньше: на акции с высоким значением

/3 или с низким? Объясните

Задачи

3 1 Анализ рыночного риска. Фирма «Bowers» имеет следующие данные относи

тельно доходности потенциального проекта и рынка:

Состояние экономики

Вероятность

Глубокий спад

Умеренный спад

Среднее состояние

Умеренное оживление

Быстрый подъем

0.05

0.25

0.35

0.20

0.15

Доходность, %

рынок

проект

-20

10

15

20

25

-30

5

20

25

30

Финансовые аналитики компании дали предварительную оценку безрисковой доход

ности 8%.

а. Какова ожидаемая доходность проекта и на рынке в среднем?

б. Чему равно значение /3 для проекта и рынка?

в. Какова требуемая доходность проекта согласно модели САРМ?

г. Следует ли принять проект?

3.2. Рыночный и общий риск. Ваш эксцентричный дядюшка умер и оставил вам

100 000 дол Однако по условиям завещания вся сумма должна быть вложена в обыкно

венные акции, а именно 50000 дол в акции одной фирмы (портфель из одной акции),

а другие 50 000 дол. в портфель из 100 акций. Вы очень не любите рисковать и хотите

свести возможный риск к минимуму для каждого вклада по 50000 дол

а Как вы выберете портфель из одной акции?

б Как вы выберете акции для портфеля из 100 акций?

в Должны ли вы рассматривать степень риска вашего портфеля из одной акции

изолированно или должны учитывать, что в действительности у вас 101 акция?

3 3 Линия рынка цеииых бумаг

Предположим, к^р = 10% км = 14%, а

РА = 1-4.

а Рассчитайте требуемую доходность акции А (кд)

б Предположим, что к^р увеличивается до 11% или падает до 9%. Наклон линии

рынка ценных бумаг остается постоянным Как это повлияет на км и кд ?

99

риск и доходность II

в. Теперь допустим, что k^p остается равным 10%, км возрастает до 15% или падает

до 12%. Наклон линии рынка ценных бумаг не остается постоянным. Как это повлияет

яаА; л ?

г Теперь предположим, что к^р остается равным 10%, км = 14%, но /3 возрастает

до 1 6 или падает до 0.75. Как это повлияет на к А?

3 4. Линия рынка ценных бумаг «Dalton Bigbee» представляет собой крупную сеть

универмагов. Акции этой фирмы имеют /3 = 0 8, безрисковая доходность составляет 8%,

а требуемая доходность на рынке — 13%

а Какова премия за рыночный риск?

б Какова требуемая доходность акций «Bigbee»?

в Постройте SML и укажите на графике требуемую доходность акций компании

г. Какова будет требуемая доходность акций «Bigbee», если инфляционные ожида

ния возрастут на 2 процентных пункта? (Допустим, что фактор неприятия риска не

изменится).

д. Вернемся к безрисковой ставке 8%. Какова будет требуемая доходность акций

«Bigbee» при условии возрастания степени неприятия риска инвестором, а также роста

премии за рыночный риск до 7%?

е Вернемся к премии за рыночный риск, равной 5% Какова будет требуемая до

ходиость акций фирмы, если /3 акций возрастет до 1.2?

3.5. /3-коэффициент портфеля и линия рынка ценных бумаг Инвестиционный фонд

«Vantage» инвестировал 400 млн дол в акции пяти фирм

Фирма

..

А

В

С

D

Е

Фирма..

120

60

80

40

Инвестиция, млн дол

100

40

120

/3

коэффициент

05

2.0

40

10

4 0

3300

В коэффициент

05

1 0

/3 коэффициент портфеля фонда может быть рассчитан по формуле средней арифме

тической взвешенной значений ^-коэффициентов отдельных активов Текущая безрис

ковая доходность равна 7%, а рыночная доходность имеет следующее распределение на

планируемый год:

Вероятность

Вероятность

Рыночная доходность, %

0

0 11 0 22

10

8

00 44

12

00 22

14

00 1

16

а. Рассчитайте уравнение SML

б. Вычислите требуемую доходность инвестиционного портфеля фонда

в. Предположим, руководство получает предложение купить новые акции Для за

ключейия сделки требуется инвестировать в акции 50 млн дол.; это даст ожидаемый

доход в 16%; /3 новых акций равна 2 5. Следует ли покупать новые акции? При какой

ожидаемой доходности руководство не будет заинтересовано в покупке акций?

3.6. Характеристическая линия и линия рынка ценных бумаг Вам предлагается

следующий набор данных

Год

Фактическая доходность

за прошлые периоды,% :

Акции NYSE

АкцияХ

Акция

X

1

2

3

4

5

6

7

-26 5

-26

-14.0

37 2

23

23 00

23 88

23

17 5

--7

7 2

2 0

6 6

8 1

20 5

19.4

30.6

30.6

18 2

а Рассчитайте значение /3 коэффициента акции X или с помощью калькулятора

(компьютера), или путем построения линии регрессии на графике.

б По формуле средней арифметической рассчитайте значения доходности акции X

и в среднем на рынке за данный период. Вычислите средние квадратические отклонения

доходности для акций X и NYSE

в Предположим, что: 1) в будущем сохранится ситуация, соответствующая годам с

1 по 7 (т. е. кх = кх, ^м — ^М. а °х и fix останутся без изменения), и 2) акция X

находится в равновесии, ее характеристики лежат на линии рынка ценных бумаг Какова

при этом безрисковая доходность?

5 3ак J!45

100

Глава 3

г Начертите линию рынка ценных бумаг.

д Допустим, вы владеете большим, хорошо диверсифицированным портфелем и со

бираетесь добавить к нему либо еще акций X, либо других акций Y, которые имеют то

же значение /3-коэффициента, что и акции X, но более высокое среднее квадратическое

отклонение доходности Акции X и Y имеют одинаковую ожидаемую доходность, т е

кх = ку = Ю.6%. Какие акции вы выберете?

3.7. Характеристическая линия Вам предлагается следующий ряд данных

Год

1

2

3

4

5

6

7

8

9

10

11

Среднее значение

Фактическая доходность

зазапрошлые

прошлые периоды,

периоды, %

Акция

NYSE

Акция У

Y

4 0

14 3

19.0

-14.7

-26.5

37.2

23 8

-7.2

6.6

20 5

30 6

3 0

18 2

9.1

-6.0

-15.3

33.1

6.1

3.2

14.8

24.1

18 0

98

98

19 6

13 8

а Начертите график рассеяния, характеризующий зависимость между доходностью

акции Y и рыночной доходностью, а затем постройте приблизительную линию регрес

сии Каково приближенное значение /3 коэффициента? Уточните значение /3 с помощью

калькулятора (компьютера)

б Поясните, как линия регрессии и /3 коэффициент характеризуют степень измен

чивости и относительного риска акции Y по сравнению с другими.

в Допустим, что исходные данные были рассеяны в большей степени, но положение

линии регрессии не изменилось. Как это могло бы повлиять: 1) на риск фирмы, если в ее

портфеле акции только одной компании, и 2) на фактическую премию за риск владения

таким портфелем в условиях действия САРМ?

г Допустим, что линия регрессии указывает на обратную связь, т е /3-коэффициент

отрицателен Как это сказывается 1) на относительной рисковости акции Y, 2) на ее

корреляции с рынком и 3) на ее вероятной премии за риск?

д Постройте для примера график распределения вероятностей доходности: 1) порт

феля, состоящего только из акции Y; 2) портфеля из 100 разных акций, каждая из

которых имеет /3-коэффициент, равный /3-коэффициенту акции Y; 3) портфеля из всех

акций (т е распределение доходности на рынке). Используйте в качестве ожидаемой

доходности для акции Y и для рынка в целом среднюю арифметическую при условии,

что распределение нормально Являются ли ожидаемые доходности приемлемыми, если

kY = км = 9.8%?

3.8 Сравнение линии рынка ценных бумаг с линией рынка капитала /3 коэффи

циент какого-либо актива может быть выражен как функция коэффициента корреляции

этого актива с рынком следующим образом:

а Подставьте это выражение в (3 2). Вы получили альтернативную формулу SML

б. Сравните полученную формулу с (3.1) Какое вы наблюдаете сходство? Какой

отсюда можно сделать вывод?

101

Риск и доходность II

Мини ситуация

8 мини-ситуации главы 2 рассказано, как Барбара Орбан получила задание рассмо

треть некоторые инвестиционные возможности Анализ, начатый в главе 2, можно про

должить. Снова поставьте себя на место Орбан и закончите этот аналнз, ответив на

следующие вопросы

1 Что такое модель САРМ? Какие исходные допущения предусмотрены в модели?

2 Просмотрите свой ответ на пункты 10 и 11 минн-ситуацин главы 2. Постройте

график зависимости риск—доходность, характеризующий границу эффективности порт

фелей. Теперь добавьте безрисковый актив Какое воздействие это окажет на границу

эффективности?

3. Напишите уравнение CML и постройте ее график. Дайте интерпретацию графика

Теперь добавьте ряд кривых безразлична и проиллюстрируйте, как можно сформировать

оптнмальный портфель инвестора путем сочетания рискового портфеля и безрискового

актива. Каков состав рискового портфеля?

4 Ниже приведены ожндаемые значения доходности и значения /3-коэффициентов

альтернативных активов по данным банковского компьютера (среднерыночные данные

ожидаемая доходность — 15.0%, риск — 1 00)

Ценные бумаги

бумаги

«Paragon» «Apex»

«Apex» Казначейские

Казначейские векселя

векселя «Luster»

«Luster»

Ценные

«Paragon»

8 0

1.3

Ожидаемая доходность (Jk), %

18.0

12.5

1.3

1.29

68

00

--0

0 86

Риск (/3)

0 68

0 00

Риск(в)

Что такое /3 коэффициент и что он измеряет?

5. Постройте SML н используйте ее для расчета требуемой доходности по каждому

варианту Насколько сравнимы значения ожидаемой и требуемой доходности? Есть ли

какой-то смысл в том, что акции компании «Luster» имеют требуемую доходность ниже

безрисковой ставки? Каков рыночный риск и требуемая доходность портфеля, состоя

щего на 50% из акций «Paragon» и на 50% из акций «Luster» или на 50% из акций

«Paragon» и на 50% из акций «Apex»?

6 Предположим, что инфляционные ожидания инвесторов, учтенные в 8%-ной

ставке по казначейским векселям, возросли на 3 процентных пункта Как это повлияет

на SML и доходность ценных бумаг с высокой и низкой степенью риска? Предположим,

что неприятие риска инвесторов возросло настолько, что премия за рыночный риск по

высилась на 3 процентных пункта. Как это повлияет на SML н доходность ценных бумаг

с высокой н низкой степенью риска?

7. Что такое характеристическая линия? Как пользоваться этой лннией для опре

деления /3-коэффициента акцни? Напишите и объясните формулу, устанавливающую

соотношение между общим, рыночным и диверсифицируемым риском

8. Какие виды тестирования проводятся с целью проверки модели САРМ? Каковы

результаты подобных тестов? В чем существо критики Ролла?

9 Объясните разницу между моделью САРМ и арбитражной теорией ценообразова

ния

ДОПОЛНИТЕЛЬНАЯ ЛИТЕРАТУРА

Принципы САРМ н APT хорошо изложены практически в любом учебнике по инве

стированию. Вот некоторые из них

Francis J. С. Investments : Analysis and Management. New York : McCraw Hill, 1980

Reilly F К Investment Analysis and Portfolio Management Hinsdale, 111. Scott, Foresman,

1993

Sharpe W F Investments. Englewood Cliffs, N J. . Prentice Hall, 1985

Более подробное обсуждение проблемы устойчивости /3-коэффнциентов рассмотрено

в работах

102