Хаджимустафова Ф.Т. ПОРЯДОК БУХГАЛТЕРСКОГО УЧЕТА

advertisement

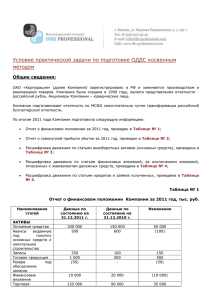

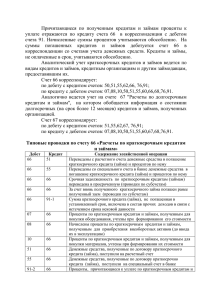

SWorld – 19-26 April 2016 http://www.sworld.education/conference/molodej-conference-sw/the-content-of-conferences/archives-of-individual-conferences/april-2016 INNOVATIVE VIEWS OF YOUNG SCIENTISTS ‘2016 Хаджимустафова Ф.Т. ПОРЯДОК БУХГАЛТЕРСКОГО УЧЕТА КРЕДИТОВ И ЗАЙМОВ И РАСХОДОВ ПО ИХ ОБСЛУЖИВАНИЮ Ставропольский государственный аграрный университет, Ставрополь, пер.Зоотехнический 12, 355017 HadzimustafovaF.T. THE PROCEDURE OF ACCOUNTING OF CREDITS AND LOANS AND EXPENSES ON THEIR MAINTENANCE Stavropol State Agrarian University, Stavropol,the lane Zootechnical 12,355017 Аннотация. В данной работе рассматривается порядок учета кредитов и займов, а также расходов по их обслуживанию. Ключевые слова: кредиты, займы, проценты по кредитам и займам. Abstract. In this paper we consider the accounting of credits and loans and expenses on their service. Keywords: credits, loans, interest on loans and borrowings. Ведение бизнеса, особенно на этапе создания и расширения, требует денежных вложений. Очень редко при этом удается обойтись «своими силами», чаще всего приходится привлекать заемные средства. Взять в долг можно в банке под общий процент, а можно у деловых партнеров или даже у учредителей на льготных условиях (в том числе, на беспроцентной основе). Цели получения кредита (займа) также могут быть совершенно разными: на обновление производственных фондов, на погашение текущей задолженности или, например, на покупку нового «служебного» автомобиля директора. В зависимости от этих и других параметров (условия, сроки, цель привлечения заемных средств) порядок учетного отражения кредитов и займов различается. Кроме того, раз- личаются правила учета заемных средств, установленные для целей бухгалтерского и для целей налогового учета. Для начала разберемся, что представляют собой займы и кредиты и в чем между ними разница. В соответствии с ГК РФ: По договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества [1]. По кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее [1]. Таким образом, главные отличия займа от кредита: кредитором по кредитному договору всегда выступает кредитная орга- низация, а по договору займа заимодавцем может быть, например, организацияпартнер (некредитная), ИП, учредитель или другое физлицо; кредит предусматривает «плату» — начисление процентов, а заем мо- жет быть как процентным, так и беспроцентным; кредит всегда выдается деньгами, а заем может выдаваться как деньга- ми, так и вещами. Бухгалтерский учет кредитов и займов регулируется ПБУ 15/2008 «Учет расходов по займам и кредитам», в соответствии с которым, в учете отдельно отражаются: основная сумма кредита (займа); сумма расходов по кредиту (займу): проценты за пользование; дополнительные расходы, связанные с получением и обслуживанием кредита (займа) Для учета полученных кредитов и займов Планом счетов предусмотрены следующиесчета бухгалтерского учета: счет 66 «Расчеты по краткосрочным кредитам и займам» счет 67 «Расчеты по долгосрочным кредитам и займам»[2]. В целях раздельного отражения основной суммы долга и процентов по нему к указанным счетам в рабочем плане счетов организации необходимо предусмотреть соответствующие субсчета, например: 66-01 «Краткосрочные кредиты и займы» 66-02 «Проценты по краткосрочным кредитам и займам». Кроме того, можно выделить отдельные субсчета для учета кредитов, отдельные – для учета займов, а также для аналитического учета кредитов и займов, полученных в валюте. Конкретный перечень субсчетов каждая организация разрабатывает самостоятельно. В бухгалтерском учете основная сумма кредита (займа) отражается как кредиторская задолженность: в день получения денежных средств (но не ранее даты заключения кре- дитного договора (договора займа). То есть, подписание договора само по себе не приводит к отражению долга в учете – необходимо фактическое поступление денег. в сумме, которая фактически получена (но не более суммы, указанной в договоре). Это означает, что если по условиям договора, сумма кредита (займа) перечисляется несколькими траншами, то в учете кредиторская задолженность будет формироваться на каждую дату получения денежных средств в их фактической сумме, а не в совокупной сумме, прописанной в договоре. В зависимости от срока, на который предоставлен кредит (заем), задолженность по нему может быть: краткосрочной – если срок 12 месяцев и менее (учитывается на счете долгосрочной – если срок более 12 месяцев (учитывается на счете 67) 66) Поскольку ПБУ 5/2008 не содержит конкретных указаний о порядке учета задолженности по кредитам и займам в зависимости от сроков погашения, организация должна самостоятельно выбрать и закрепить в учетной политике для целей бухгалтерского учета один из возможных вариантов: Вариант 1. Организация осуществляет перевод долгосрочной задолженности по кредитам и займам в краткосрочную и наоборот, в зависимости от сроков погашения. Например, когда до истечения срока погашения по долгосрочному кредиту остается 12 месяцев, организация переводит оставшуюся задолженность в краткосрочную. Или, наоборот, когда срок погашения краткосрочного кредита пролонгирован и до его истечения по новым условиям остается более 12 месяцев, организация переводит задолженность в долгосрочную. Вариант 2. Организация не переводит долгосрочную задолженность по кредитам и займам в краткосрочную и наоборот. В этом случае кредиты (займы), полученные на срок более 12 месяцев учитываются в составе долгосрочной задолженности до истечения указанного срока. Стоит отметить, что первый вариант учета задолженности по кредитам и займам является более предпочтительным, поскольку в полной мере отвечает требованиям п. 19 ПБУ 4/99 «Бухгалтерская отчетность организации» о раздельном отражении в бухгалтерском балансе долгосрочных и краткосрочных обязательств (долгосрочная и краткосрочная кредиторская задолженность по кредитам и займам отражаются в разных разделах баланса). К расходам по займам и кредитам относятся проценты за пользование заемными средствами и дополнительные расходы. Конечно, основная доля расходов приходится на проценты, тем более если речь идет о банковских кредитах. В бухгалтерском учете проценты за пользование кредитом (займом) отражаются: 1) как прочие расходы (сч. 91) 2) как увеличение стоимости инвестиционного актива (сч. 08). Второй способ применяется в том случае, если целью получения кредита (займа) является приобретение (сооружение, изготовление) инвестиционного актива. Проценты за пользование заемными средствами необходимо отражать в составе прочих расходов или включать в стоимость инвестакти- ва равномерно [3]: если по условиям договора проценты за пользование кредитом (зай- мом) уплачиваются ежемесячно, то и начислять их в учете целесообразно на каждую дату, указанную в графике платежей, поскольку это не противоречит требованию равномерного учета процентов; если по условиям договора проценты за пользование кредитом (зай- мом) уплачиваются нерегулярно, например, единовременно в конце срока, на который предоставлены заемные средства, то начислять и отражать в учете их нужно: на последнее число каждого месяца пользования кредитом (займом); и на каждую дату уплаты процентов, предусмотренную договором. К дополнительным расходам по кредитам и займам относятся [3]: суммы, уплачиваемые за информационные и консультационные услу- суммы, уплачиваемые за экспертизу договора займа (кредитного дого- ги; вора); иные расходы, непосредственно связанные с получением кредита (зай- ма). К иным расходам, например, можно отнести комиссию банка за сопровождение кредита. Поскольку перечень дополнительных расходов в ПБУ является открытым, лучше прописать его в учетной политике. Дополнительные расходы по кредитам и займам всегда учитываются в составе прочих расходов, независимо от цели получения заемных средств [3]. Что касается периода включения дополнительных расходов по кредитам и займам в прочие расходы существует два варианта: 1) единовременно в том отчетном периоде, к которому они относятся; 2) равномерно в течение срока действия договора. Таким образом, учет расчетов по краткосрочным кредитам и займам должен обеспечивать: возможность систематического контроля за целевым и рациональным использованием полученных кредитов и займов; правильность начисления и своевременность погашения задолженности по процентам по полученным кредитам и займам; информацией для принятия управленческих решений по переоформлению кредитов и займов при их просрочке; проводить своевременную выверку операций по счетам расчетов по кредитам и займам и расчетам с банками, другими дебиторами и кредиторами. Литература: 1. Российская Федерация. Законы. Гражданский кодекс Российской Фе- дерации: офиц. текст. // Консультант Плюс. – Режим доступа: http: // www. consultant.ru / poisk (дата обращения 12.03.2016). 2. Приказ Минфина РФ от 31.10.2000 № 94н «Об утверждении Плана сче- тов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению»// Консультант Плюс. – Режим доступа: http: // www. consultant.ru / poisk (дата обращения 12.03.2016). 3. Положение по бухгалтерскому учету «Учет расходов по займам и кре- дитам» (ПБУ 15/2008), утв. Приказом Минфина России от 06.10.2008 № 107н// Консультант Плюс. – Режим доступа: http: // www. consultant.ru / poisk (дата обращения 12.03.2016). 4. Сытник О. Е. Диагностика положений учетной политики организации в условиях гармонизации и адаптации РСБУ к МСФО / Бехтерева И.С., Сытник О.Е. // Вестник АПК Ставрополья. 2015. № 1 (17). С. 281-286. 5. Сытник О. Е. Дискуссионные проблемы бухгалтерского отражения расходов, относимых к будущим периодам / Сытник О.Е. // Научные труды SWorld. 2013. Т. 33. № 1. С. 87-90. 6. Сытник О. Е. Учетная политика как модель учетной системы сельско- хозяйственной организации / Сытник О.Е., Тунин С.А. - В сборнике: УЧЕТНО- АНАЛИТИЧЕСКИЕ И ФИНАНСОВО-ЭКОНОМИЧЕСКИЕ ПРОБЛЕМЫ РАЗВИТИЯ РЕГИОНА Ежегодная 76-я научно-практическая конференция Ставропольского государственного аграрного университета "Аграрная наука Северо-Кавказскому региону". 2012. С. 74-78. 7. СытникО. Е. Comparative analysis of the guidelines for the preparation of financial statements in accordance with IFRS and formed the Russian accounting rules / Sytnik O.E. // Научные труды SWorld. 2014. Т. 27. № 2. С. 27-31. 8. Сытник О.Е. Учетная политика как модель учетной системы сельскохо- зяйственной организации / Сытник О.Е., Тунин С.А. // В сборнике: УЧЕТНОАНАЛИТИЧЕСКИЕ И ФИНАНСОВО-ЭКОНОМИЧЕСКИЕ ПРОБЛЕМЫ РАЗВИТИЯ РЕГИОНА Ежегодная 76-я научно-практическая конференция Ставропольского государственного аграрного университета "Аграрная наука Северо-Кавказскому региону". 2012. С. 74-78. 9. Сытник О.Е. Порядок формирования и учет резервов по сомнительным долгам / Сытник О.Е. // Бухучет в сельском хозяйстве. 2015. № 4. С. 20-29. 10. Sytnik O.E. Difficulty of international financial reporting standards agricul- tural organizations / Sytnik O.E. // Научные труды SWorld. 2013. Т. 37. № 4. С. 3134. Научный руководитель: д.э.н., доцент Сытник О.Е. Статья отправлена 08.04.2016г. © Хаджимустафова Ф.Т.