Оценка затрат на хеджирование

advertisement

© Хеджинг – www.hedging.ru

1

ВВЕДЕНИЕ

4

ПОСТАНОВКА ПРОБЛЕМЫ

4

ИДЕНТИФИКАЦИЯ РИСКОВ

5

ОЦЕНКА РИСКОВ

5

ОЦЕНКА ЗАТРАТ НА ХЕДЖИРОВАНИЕ

6

ВЫБОР ИНСТРУМЕНТА ХЕДЖИРОВАНИЯ

6

ОПЕРАЦИОННЫЙ АНАЛИЗ

7

ТЕОРИЯ ФЬЮЧЕРСОВ

8

ПОНЯТИЕ ХЕДЖИРОВАНИЯ

8

ГЛАВА 1

1.1

1.1.1

1.2

1.2.1

1.3

ВЫВОДЫ

ВИДЫ ЦЕНОВЫХ РИСКОВ

ВЫВОДЫ

ФЬЮЧЕРСНЫЙ КОНТРАКТ, ОСНОВНЫЕ ХАРАКТЕРИСТИКИ

8

9

11

12

1.3.1 ВЫВОДЫ

21

1.4 ВЗАИМОСВЯЗЬ ЦЕН НАЛИЧНОГО И ФЬЮЧЕРСНОГО РЫНКОВ

22

1.4.1

ВЗАИМОСВЯЗЬ ЦЕН ДЛЯ РЕАЛЬНЫХ ТОВАРОВ

22

1.4.2

ВЫВОДЫ

23

1.5

1.5.1

1.6

БАЗИС

ВЫВОДЫ

БАЗИС ВО ВРЕМЕНИ

1.6.1

НОРМАЛЬНЫЙ РЫНОК

1.6.2

КОНВЕРГЕНЦИЯ НАЛИЧНЫХ И ФЬЮЧЕРСНЫХ ЦЕН НА НОРМАЛЬНОМ

23

24

25

26

РЫНКЕ

27

1.6.3

ПЕРЕВЁРНУТЫЙ РЫНОК

29

1.6.4

ВЫВОДЫ

29

1.7

ОПЦИОНЫ НА ФЬЮЧЕРСНЫХ ТОВАРНЫХ БИРЖАХ

30

1.7.1

ЦЕНА ОПЦИОНА

34

1.7.2

МОДЕЛЬ BLACK-SCHOLES

36

1.7.3

ВЫВОДЫ

37

1.8

1.8.1

СРАВНЕНИЕ ФЬЮЧЕРСНЫХ КОНТРАКТОВ И ОПЦИОНОВ

ВЫВОДЫ

38

39

© Хеджинг – www.hedging.ru

2

ГЛАВА 2 ОПЕРАЦИОННЫЙ АНАЛИЗ

41

2.1

СЕБЕСТОИМОСТЬ В НЕФТЯНОЙ ПРОМЫШЛЕННОСТИ

42

2.2

ТОЧКА БЕЗУБЫТОЧНОСТИ

42

2.3

ВЫВОДЫ

43

ГЛАВА 3

3.1

ХЕДЖИРОВАНИЕ

ОПРЕДЕЛЕНИЕ ХЕДЖИРОВАНИЯ

44

44

3.1.1

КОРОТКИЙ ХЕДЖ

46

3.1.2

СТРАТЕГИИ ХЕДЖИРОВАНИЯ

48

3.1.3

ВЫВОДЫ

48

3.2

3.2.1

3.3

БАЗИСНЫЙ РИСК В ХЕДЖИРОВАНИИ

ВЫВОДЫ

ХЕДЖИРОВАНИЕ ВАРИАЦИОННОЙ МАРЖИ

49

50

51

3.3.1

НЕПОЛНОЕ ХЕДЖИРОВАНИЕ

52

3.3.2

ВЫВОДЫ

53

ГЛАВА 4 ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ И УЧЁТА ПРОИЗВОДНЫХ

ФИНАНСОВЫХ ИНСТРУМЕНТОВ В РОССИИ

4.1

54

ОСОБЕННОСТИ ПРАКТИКИ НАЛОГООБЛОЖЕНИЯ ПРОИЗВОДНЫХ

ФИНАНСОВЫХ ИНСТРУМЕНТОВ

54

4.2

54

НАЛОГООБЛАЖЕНИЕ ФЬЮЧЕРСОВ И ОПЦИОННЫХ СДЕЛОК

4.2.1

25 ГЛАВА НАЛОГОВОГО КОДЕКСА

55

4.2.2

ВЫВОДЫ

56

ГЛАВА 5

5.1

5.1.1

ПРАКТИКА ХЕДЖИРОВАНИЯ

МЕТОДИКА ОЦЕНКИ РИСКА VAR

ОПРЕДЕЛЕНИЕ VAR

57

57

58

5.1.2 VAR ДЛЯ ОДНОГО НЕФТЯНОГО КОНТРАКТА

60

5.1.3

МЕТОДЫ ОЦЕНКИ VAR

60

5.1.4

НЕДОСТАТКИ VAR

62

5.2

МИНИМИЗАЦИЯ РИСКА ПОРТФЕЛЯ ПРИ ХЕДЖИРОВАНИИ ОПЦИОНАМИ

63

© Хеджинг – www.hedging.ru

3

5.2.1

НАЧАЛЬНЫЕ ПРЕДПОЛОЖЕНИЯ

63

5.2.2

ПОСТАНОВКА ЗАДАЧИ

64

5.2.3

РЕШЕНИЕ ЗАДАЧИ ХЕДЖЕРА

64

5.2.4

ЧИСЛЕННЫЙ ПРИМЕР

67

5.2.5

ВЫВОДЫ

68

ГЛАВА 6

РАЗРАБОТКА ПРОГРАММЫ ХЕДЖИРОВАНИЯ ДЛЯ НЕФТЯНОЙ

КОМПАНИИ

69

6.1

МОДЕЛЬ РОССИЙСКОЙ НЕФТЯНОЙ КОМПАНИИ

69

6.2

VAR ДЛЯ НЕЗАХЕДЖИРОВАННОГО ПОРТФЕЛЯ

71

6.3

РАСЧЁТ ТОЧКИ БЕЗУБЫТОЧНОСТИ

71

6.4

ИСТОРИЧЕСКИЕ ЗНАЧЕНИЯ

73

6.4.1 URALS НАЛИЧНЫЙ РЫНОК

73

6.4.2

74

6.4.3

IPE BRENT 1ST

ST

БАЗИС URALS/BRENT 1

75

6.5

РЕГРЕССИОННЫЙ АНАЛИЗ

75

6.6

ХЕДЖИРОВАНИЕ АКТИВА ФЬЮЧЕРСАМИ

77

6.6.1

ВЫВОДЫ

86

ЗАКЛЮЧЕНИЕ

88

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

90

ПРИЛОЖЕНИЕ

93

VALUE AT RISK ДЛЯ ОДНОГО КОНТРАКТА НА НЕФТЬ

93

VALUE AT RISK ДЛЯ ПОРТФЕЛЯ СОСТОЯЩЕГО ИЗ ФЬЮЧЕРСНЫХ КОНТРАКТОВ

94

АБСОЛЮТНАЯ КОРРЕЛЯЦИЯ ( ρ12 = 1.0 )

95

НЕТ КОРРЕЛЯЦИИ ( ρ12 = 0.0 )

95

АБСОЛЮТНАЯ ОТРИЦАТЕЛЬНАЯ КОРРЕЛЯЦИЯ ( ρ12 = −1.0 )

96

© Хеджинг – www.hedging.ru

4

ВВЕДЕНИЕ

Вопрос

хеджировать1

или

не

хеджировать

риски,

возникающие

в

хозяйственном процессе, продолжает ставить в тупик многие компании. В основе

этих трудностей – недостаточное понимание сути возникающих рисков, сомнения

относительно стоимости хеджирования и нежелание показывать убытки по

транзакциям с производными инструментами.

Менеджер по рискам сталкивается также с трудностью выбора таких средств

хеджирования (например, производных инструментов), которые были бы одобрены

руководством компании.

Очень важным для понимания всей работы является четкое разделение

значений биржевых и внебиржевых рынков нефти и нефтепродуктов. Несмотря на

то, что инструменты хеджирования на биржах строятся на основах тех же

инструментов на внебиржевых рынках.

Целью нашей работы является прояснение некоторых основных вопросов,

относящихся к проблеме управления рисками с помощью биржевых рынков. Хотя

внебиржевой рынок гораздо гибче биржевого, мы сочли необходимым отказаться от

инструментов хеджирования на внебиржевых рынках, в силу неподготовленности

Российских компаний принять на себя соответствующие риски (из-за отсутствия

гарантов сделки по форвардным контрактам).

ПОСТАНОВКА ПРОБЛЕМЫ

Эффективная программа хеджирования не ставит целью полностью устранить

риск,

она

разрабатывается

неприемлемых

форм

в

для

того,

приемлемые.

чтобы

Основная

трансформировать

проблема,

риск

стоящая

из

перед

менеджером по рискам, - определить типы риска, допустимые для компании, и те,

которые компания предпочитает передать другим участникам рынка с помощью

хеджирования.

Целью любой программы хеджирования является достижение оптимальной

структуры риска, т.е. соотношения между преимуществами хеджирования и его

стоимостью.

1

хеджирование (hedge) – операции по страхованию ценового риска с помощью торговли

фьючерсными контрактами. Источник: Москва, “Банки и биржи”, ЮНИТИ, 1997, О.И. Дегтярёва, О.А.

Кандинская. Хеджирование - это открытие фьючерсной позиции, равной и противостоящей реальной

позиции, с целью защиты от неблагоприятных изменений цены последней. Источник: Clubley, Sally

© Хеджинг – www.hedging.ru

5

Одной из причин, по которой менеджеры по рискам настороженно относятся к

хеджированию,

является

то,

что

хеджирования со спекуляцией.

производных

инструментов

они

связывают

использование

средств

Они полагают, что хеджирование с помощью

вносит

дополнительный

элемент

риска.

В

действительности всё наоборот. Правильно построенная программа хеджирования

почти всегда уменьшает риск, в то время как отказ от хеджирования подвергает

компанию дополнительному риску.

Прежде чем принимать какие-либо решения о хеджировании, руководство

компании должно определить риски, которым подвержена компания.

ИДЕНТИФИКАЦИЯ РИСКОВ

Риски в общем случае относятся к двум категориям: операционные риски и

финансовые риски.

Для большинства нефтяных компаний операционный риск – это риск,

связанный с производственной и рыночной активностью. Например, они подвержены

операционному риску, связанному с тем, что конкурент может предложить более

совершенный продукт, таким образом сократить их рыночную долю. В общем случае

операционные риски не хеджируются, так как отсутствуют соответствующие им

рыночные инструменты. Частично защититься от последствий такого рода рисков

можно с помощью диверсификации деятельности компании.

Финансовый риск – это риск, которому компания подвергается из-за своей

зависимости от таких рыночных факторов, как процентные ставки, обменные курсы и

цены товаров. Обычно выделяют следующие типы финансовых рисков: рыночный

риск, кредитный риск, риск ликвидности и системный риск. Рыночный риск связан с

возможными потерями из-за неблагоприятных для компании изменения цен, а

точнее, с неопределённостью будущей динамики цен на рынках. Рыночные риски

могут быть захеджированы благодаря наличию развитых и эффективных рынков, с

помощью которых эти риски могут быть переданы другим участникам.

В нашей работе особое внимание уделено рыночному риску, так как он

является

центральным

в

хозяйственной

деятельности

даже

хорошо

диверсифицированных нефтяных компаний.

ОЦЕНКА РИСКОВ

Существенным фактором, который необходимо учитывать при принятии

решения о хеджировании того или иного риска, является оценка величины

потенциальных потерь, которые компания может понести в случае отказа от хеджа.

© Хеджинг – www.hedging.ru

6

Оптимальная для компании структура риска устанавливает компромисс между

выгодами от хеджирования и его стоимостью. Если потенциальные потери

несущественны (например, мало влияют на доходы фирмы), то выгоды от

хеджирования могут оказаться меньше, чем затраты на его осуществление.

ОЦЕНКА ЗАТРАТ НА ХЕДЖИРОВАНИЕ

Стоимость хеджирования может иногда заставить менеджера по рискам

отказаться от него. Несомненно, некоторые стратегии требуют денежных затрат,

однако, для того чтобы аккуратно оценить стоимость хеджирования, менеджер по

рискам должен оценить её с точки зрения возможных потерь в случае отказа от

хеджа. В большинстве случаев такие скрытые потери – это потенциальные убытки,

которые компания может понести при неблагоприятном изменении рыночных

факторов.

С этой точки зрения стоимость уменьшения риска должна оцениваться тем же

способом, каким оценивается стоимость обычного страхования, т.е. относительно

потенциальных потерь.

В других случаях операции с производными инструментами заменяют

традиционные финансовые стратегии. В большинстве случаев стратегии на основе

производных финансовых инструментов используют вместо традиционных способов,

когда они сопряжены с меньшими накладными расходами вследствие высокой

ликвидности рынков форвардов и опционов.

ВЫБОР ИНСТРУМЕНТА ХЕДЖИРОВАНИЯ

Два базовых инструмента делятся на следующие виды. Форварды: фьючерсы,

соглашения о будущей ставке (FRA), свопы. Опционы: опционы колл, опционы пут,

кэпы, флоры, свопционы. Каждый инструмент имеет свои плюсы и минусы, в нашей

работе мы обратимся к биржевому рынку и инструментам хеджирования на бирже

(фьючерсы, опционы).

В таблице 1 представлено распределение нефинансовых компаний США и

Германии,

использующих

и

не

использующих

механизм

хеджирования,

в

зависимости от объёма реализации своей продукции. Из таблицы видно, что

компании с годовым оборотом более 2,5 млрд. долл. (в том числе крупные

нефтяные компании) используют хеджирование в 8 сделках из 10.

© Хеджинг – www.hedging.ru

7

Таблица 1

Использование хеджирования различными нефинансовыми компаниями США

и Германии2.

США

Объём продаж % от общего

(выручка в год),

числа

млрд.долл.

компаний

используют,

%

Германия

не

% от общего

используют,

числа

%

компаний

используют,

%

не

используют,

%

>5

15,2

90,0

10,0

28,6

75,0

25,0

5-2,5

12,2

72,9

27,1

14,3

94,4

5,6

2,5-1

14,2

57,1

42,9

19,1

87,5

12,5

1-0,5

22,9

64,4

35,6

19,8

84,0

16,0

05,-0,25

16,2

43,8

56,2

8,7

54,5

45,5

<0,25

19,3

18,4

81,6

9,5

50,0

50,0

Всего

100,0

57,8

42,2

100,0

74,2

25,8

ОПЕРАЦИОННЫЙ АНАЛИЗ

Для того чтобы рассчитать эффективность программы управлением рисков,

нам необходимо знать при какой цене продукции и каком объёме реализации

(производства), мы будем получать нормальную прибыль. А при каких - чистую.

Знание точки безубыточности3, финансовой прочности и чувствительности в купе с

программой хеджирования позволяет более эффективно управлять компанией и

планировать свои будущие доходы и расходы.

2

Источник: Bodnar G. M., Gebhardt G. Derivatieves Usage in Risk Management by US and

German Non-Financial Firms: A Comparative Survey. National Bureau of Economics Research.

3

Безубыточность – такое состояние, когда бизнес не приносит ни прибыли, ни убытков. Это

выручка, которая необходима для того, чтобы предприятие начало получать прибыль. Её можно

выразить и в количестве единиц продукции, которую необходимо продать, чтобы покрыть затраты,

после чего каждая дополнительная единица проданной продукции будет приносить прибыль

компании.

© Хеджинг – www.hedging.ru

Глава 1

1.1

8

ТЕОРИЯ ФЬЮЧЕРСОВ

ПОНЯТИЕ ХЕДЖИРОВАНИЯ

Экономика

беспрецедентной

западных

стран

неустойчивостью

в

70-80-е

цен

годы

практически

на

характеризовалась

все

товары.

Для

минимизации рисков ценовых колебаний в отношении как уже имеющихся запасов

товаров, так и товаров, являющихся предметом будущих поставок, многие

предприятия

обратились

к

фьючерсным

рынкам,

присоединившись

к

производителям и потребителям сельскохозяйственных продуктов, которые уже

многие десятилетия использовали фьючерсные контракты для страхования цен.

В настоящее время рынок производных инструментов на сырую нефть и

нефтепродукты занимает значительную долю мирового товарного и финансового

рынков. С каждым годом обороты торгов по беспоставочным нефтяным контрактам

растут, на рынок приходят новые операторы, возникают новые торговые площадки,

инструменты и услуги. Причиной такого бурного развития (рынок очень молодой, ему

чуть больше 10 лет) является явная потребность крупных мировых экспортеров и

импортёров нефти в инструментах страхования рыночных рисков, - высокая

волатильность4,

хорошая

ликвидность

и

низкая

корреляция

с

какими-либо

финансовыми рынками (большой плюс с точки зрения диверсификации рисков при

создании инвестиционного портфеля).

Привлекательность

рынка

для

экспортёров

и

импортёров

нефти

и

нефтепродуктов очевидна: заключение фьючерсных и опционных контрактов

позволяет производителям (или потребителям) прогнозировать свои будущие

денежных потоки, фиксируя цену будущей реализации (приобретения) нефти

посредством фьючерсов либо определяя минимально (максимально) допустимую

цену продажи (покупки) через опционы.

1.1.1 ВЫВОДЫ

Хеджирование это совокупность инструментов для управления рисками.

Хеджер использует инструменты управления рисками для защиты своей позиции от

ценовых колебаний, которые могут сократить её стоимость. Продавец реальных

товаров ищет защиты от падения цен, покупатель защищается от повышения.

Хеджирование защищает премию и уменьшает риск. Это своего рода форма

страхования, за которую хеджер платит цену которая, как ожидается, будет гораздо

4

Volatility - неустойчивость

© Хеджинг – www.hedging.ru

меньше,

чем

возможные

9

убытки

в

случае

не

захеджированной

позиции.

Захеджированная позиция открывается для того, чтобы защищать от ежедневных

колебаний рынка во исполнение стратегии развития компании.

1.2

ВИДЫ ЦЕНОВЫХ РИСКОВ

Прежде чем решить, стоит ли использовать механизм хеджирования, каждая

компания

должна

определить

источники

и

величину

риска,

которому

она

подвергается. Ценовой риск (price risk) может касаться различных сторон

деятельности предприятия.

1. Имеющиеся запасы. В этом случае риск связан с владением реальными

товарами и финансовыми инструментами, на которые не заключены сделки на

продажу по фиксированной цене. Например, компания имеет запасы сырой нефти,

которые теряют свою стоимость при падении цен.

2. Запасы полуфабрикатов. Эта категория рисков включает реальные товары,

которые были переработаны и несколько отличаются от указанных в спецификации

фьючерсного контракта. Например, запасы нефтепродуктов или запасы готовой

продукции. Степень переработки товаров и их удаленность от стандартного сорта

фьючерсного

контракта

делают

хеджирование

менее

надежным

способом

уменьшения риска.

3. Будущая продукция. В эту категорию входит объём добычи нефти

(производства нефтепродуктов) в будущем, на который не заключена сделка. В этом

случае риск падения цен затронет прибыльность производства. В некоторых случаях

падение цены ниже уровня издержек производства приведёт к убыткам для каждой

произведённой единицы.

4. Соглашение на закупку с фиксированной ценой. Форвардные контракты,

обязывающие

покупателя

принять

товар

или

финансовый

инструмент

по

фиксированной цене, создают для него ценовой риск при падении цен. Такие

соглашения так же уязвимы к падениям цен, как и существующие запасы.

В перечисленных ситуациях возможный убыток связан с падением цен.

Каждый из них представляет собой нынешнюю или будущую длинную позицию на

наличном рынке (spot-market) и может быть закрыт продажей фьючерсного

контракта. Но существуют еще ситуации, в которых риск связан с повышением цен.

5. Контракт на продажу с фиксированной ценой. Это обязывает продавца

поставить товар или финансовый инструмент в будущем по установленной цене.

Например, американский импортёр должен уплатить своему поставщику из ФРГ 50

© Хеджинг – www.hedging.ru

10

тыс. евро за поставку оборудования через 3 месяца. В течение этого времени евро

может подняться по отношению к доллару, и стоимость в долларах будет выше, чем

планировалось, что для американского импортёра уменьшит прибыль.

6. Будущие закупки. Производители нефтепродуктов несут риск возможного

повышения цены при осуществлении закупок в будущие периоды.

Таковы основные виды рисков на наличном рынке. В первых четырёх случаях

опасность связана с падением цен на финансовые инструменты или сырьевые

товары. Каждая из этих ситуаций представляет собой длинную позицию на наличном

рынке, так как является формой владения (сейчас или в будущем). Последние

случаи связаны с опасностью повышения цен. Эти виды рисков представляют

короткую позицию на наличном рынке, поскольку предполагают обязательства по

поставке чего-либо, в настоящий момент не имеющегося.

В целом в настоящий момент ценовые риски можно отнести к следующим

категориям операций:

•

продажа и покупка реальных товаров,

•

владение процентными инструментами или обязательства их поставки,

•

владение иностранной валютой или обязательства её поставки

•

финансовые обязательства, стоимость которых связана с различными

индексами

Прежде

чем

подробно

рассмотреть

механизм

хеджирования,

следует

подчеркнуть, что не все риски наличного рынка требуют защиты именно на

фьючерсных рынках. Так каждый из рисков первой категории можно покрыть, по

крайней мере, теоретически, обязательством по одной из последних категорий, при

этом, не прибегая к фьючерсному рынку. Например, риск владения запасами (п.1)

при падении цен может быть покрыт либо путём распродажи запасов, либо

заключением прямых форвардных контрактов с потребителем по фиксированной

цене. Риск продажи в будущем по фиксированной цене (п.5) можно предотвратить

приобретением запасов сейчас либо путём форвардной закупки по фиксированной

цене.

Хотя такие методы снижения риска являются общей практикой, они не всегда

выгодны по ряду причин. Во-первых, запасы товаров не всегда возможно мгновенно

приобрести или ликвидировать, особенно при неблагоприятном движении цен. Эти

запасы могут быть значительной частью ежедневных производственных операций.

Кроме того, продажа запасов не избавляет предприятие от платы за складские

помещения, которая может быть довольно высокой. Во-вторых, форвардные

© Хеджинг – www.hedging.ru

11

контракты по фиксированной цене являются обязательствами, которые нелегко

отменить, если изменились условия рынка. И в-третьих, форвардные контракты

между принципалами влекут кредитные риски, которые многие компании не могут

оценить и отслеживать.

Выбранный метод снижения рисков должен иметь следующие свойства:

•

быть легко доступным

•

не затрагивать существенным образом гибкость управления компанией

•

не заменять ценовой риск кредитным риском

•

не быть слишком дорогостоящим

Этим критериям в полной мере отвечают фьючерсные контракты – высоко

ликвидные инструменты, которые могут быть легко приобретены и проданы в любое

время. Эти «бумажные» сделки не пересекаются с обычными операциями.

Кредитный риск фьючерсных сделок всегда лежит на клиринговой палате5. И,

наконец, низкие маржа и комиссия делают их относительно недорогим способом

защиты цен.

Таким образом, роль фьючерсного рынка заключается в обеспечении

временного гибкого способа снижения риска, который возникает в ситуациях

описанных выше.

1.2.1 ВЫВОДЫ

Прибыль неразрывно связана с риском. Одно из основных положений

современной теории финансов состоит в том, что получение более высокой прибыли

связано с более высоким риском. Ценовой риск возникает при движении цен на

наличном рынке. Производитель теряет, если цена сокращается, покупатель – если

цена поднимается. Ценовой риск касается различных аспектов хозяйственной

деятельности компании, будь то запасы сырья или будущая продукция.

5

clearing house - клиринговая палата - это организация, которая гарантирует финансовое

исполнение всех фьючерсных контрактов и связана с административными аспектами фьючерсных

сделок. Клиринговая палата эффективно посредничает между покупателем и продавцом на

основании

договоров, заключенных между ними и клиринговой палатой. Этот процесс является

новацией и упрощает клиринговую систему. Сlearing system - клиринговая система, или расчетная

система - это комплекс программно-технических средств, обеспечивающий проведение расчетов по

результатам биржевых торгов срочными инструментами.

© Хеджинг – www.hedging.ru

1.3

12

ФЬЮЧЕРСНЫЙ КОНТРАКТ, ОСНОВНЫЕ ХАРАКТЕРИСТИКИ

Фьючерсный контракт является соглашением продавца и покупателя

о

поставке определённого товара в согласованный срок в будущем. Каждый контракт

имеет две стороны: покупатель и продавец. Покупатель фьючерсного контракта

называется стороной, имеющей длинную позицию (long), а продавец – стороной,

имеющей короткую позицию (short). Фьючерсный контракт на энергоносители

является главным образом инструментом финансового менеджмента, большинство

фьючерсов ликвидируются обратной сделкой до срока их истечения (более 98%).

Поставки по фьючерсным контрактам не практикуются.

В течение срока действия контракта его цена зависит от состояния

конъюнктуры на соответствующий товар. Покупатели выигрывают от повышения

цен, так как они смогут получить товар по цене ниже текущей. Продавцы

выигрывают от падения цен, так как они заключили контракт по цене выше текущей.

Для исполнения контракта продавец может просто купить товар по новой, более

низкой цене, и поставить его по фьючерсному контракту. Однако на практике

фьючерсные

контракты

крайне

редко

завершаются

реальной

поставкой.

Большинство из них завершается путём совершения обратной сделки. Этот

механизм будет рассмотрен далее.

Каждый фьючерсный контракт имеет стандартное, установленное биржей

количество

товара,

которое

называется

единицей

контракта

(contract

unit).

6

Например, в контрактах на сырую нефть на NYME – 1000 баррелей. Установление

торговых единиц (унции, фунты, бушели, баррели) и число таких единиц в контракте

базируются на торговой практике.

Способы котирования цен на различные товары определяются обычаями и

физическими особенностями товара. Так, сырая нефть котируется в долларах за

баррель. Минимальное колебание цены – 0,01 долл. за баррель.

Подсчёт прибылей и убытков – одновременно с колебанием цены

изменяется и стоимость контракта. Для держателя длинной позиции прибыль

возникает при повышении цен, что увеличивает стоимость его контракта. Падение

цен и соответственно уменьшение стоимости контракта даёт прибыль держателю

короткой позиции. Разница в стоимости контракта по длинной или короткой позиции

определяется как разница между ценой заключения сделки и текущей котировкой,

помноженной на единицу контракта.

6

Нью-йоркская товарная биржа

© Хеджинг – www.hedging.ru

13

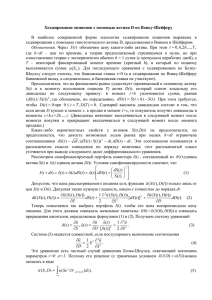

Если стоимость контракта в момент t1 представить символом Vt1, а стоимость

в момент t2 – Vt2, то разница в стоимостях в интервале t2 и t1 определяется:

∆V = Vt2 – Vt1 (1.1)

Если ∆V имеет положительное значение, то это даёт прибыль покупателю, а

если отрицательное – то прибыль продавцу.

Поскольку стоимость контракта есть цена, помноженная на единицу контракта,

получаем:

Vt2 = Pt2 * C (1.2); Vt1 = Pt1 * C (1.3)

где P – цена, C – единица контракта.

Преобразуя формулу, получаем:

∆V = (Pt2 – Pt1) * C (1.4)

То есть изменение в стоимости контракта равно изменению в цене,

умноженному на величину контракта.

Пример 1

Определим прибыль или убыток для держателя короткой позиции по контракту на

сырую нефть, если цены падают с 25,05 до 24,70 долларов.

Используя уравнение (1.1), имеем:

Vt2 = (1000 * 24,70) = 24 700 долл.

Vt1 = (1000 * 25,05) = 25 050 долл.

∆V = 24 700 – 25 050 = -350 долл.

Используем уравнение (1.4):

С = 1000 баррелей

Pt2 – Pt1 = 24,70 – 25,05 = -0,35 долл.

∆V = 1000 * (-0,35) = -350 долл.

Оба метода дали один и тот же результат – прибыль в 350 долл. для продавца.

Маржа и леверидж. Как будет показано далее, каждый держатель короткой и

длинной позиции контракта обязан внести своему брокеру определённую сумму

денег в качестве гарантии исполнения контракта. Этот депозит называется маржа

(margin), и роль её весьма важна для понимания того, почему фьючерсная торговля

может быть как весьма рискованным, так и весьма прибыльным делом.

При цене сырой нефти 25 долл. за баррель держатель фьючерсной позиции

должен внести депозит порядка 1 250 долл. Цена 25 долл. даёт стоимость контракта

25 000 долл. Таким образом, депозит составляет 5% стоимости контракта. Для

сравнения можно привести рынок ценных бумаг, где депозит часто составляет 50%

© Хеджинг – www.hedging.ru

14

стоимости. На фьючерсном рынке участник сделки контролирует своё вложение

капитала меньшим количеством денег, чем на других рынках.

Таблица 2

Первоначальные депозиты по фьючерсным контрактам на IPE London.

7

Нефть брент7

700 долл.

Нефть дубай

700 долл.

Газойль8

300 долл.

Нафта9

400 долл.

Бензин

300 долл.

Brent – нефть, добываемая на шельфе Северного моря: месторождение Брент расположено

в 300 милях от Абердина. Было открыто в 1965 году. Максимальный уровень добычи оценивается в

21.7 млн. тонн/год при извлекаемых запасах около 230 млн. тонн. Месторождение поровну

принадлежит фирмам Шелл к Эксон. Добываемая нефть отгружается через морской терминал

Саллом Вой. Нефть сорта Брент имеет плотность 38 АРI (0.831 г/см3) и содержание серы 0.2%. Брент

является главным маркером при определении цен на нефть. Различают следующие рынки Брента:

спот рынок (Дейтид Брент); форвардный рынок (15-ти дневный Брент); фьючерсный рынок (рынок

Лондонской Международной нефтяной биржи).

8

gas oil – газойль, дизельное топливо, основан на баржевом рынке в северо-западной Европе

9

нафта - naphtha – это сырьё для нефтеперерабатывающей промышленности, прежде всего

для производства бензинов, используется также весьма широко как в промышленных, так и в

потребительских целях, включая производство пластмасс и смазочных материалов. Контракт

базируется на реальном рынке нафты Северной Европы.

© Хеджинг – www.hedging.ru

15

Пример 2

Трейдер приобретает контракт на сырую нефть на IPE London10 по 25 долларов за

баррель, он должен внести депозит в размере 1250 долларов. Тогда, если цена

11

закрытия

составит 26 долларов, то он получит 1 доллар за каждый баррель от

клиринговой палаты, а если рынок закроется по 24 долларов за баррель, то он

должен уплатить клиринговой палате 1 доллар за каждый баррель. При закрытии

12

позиции , 1250 долларов возвращаются.

Термин леверидж (leverage) обозначает показатель, дающий отношение

между всей стоимостью инвестиций и объёмом средств, необходимым для их

контроля. Так леверидж для покупки сырой нефти леверидж составит 20:1, если же

был бы необходим полный платёж, то этот показатель составил бы 1:1.

фьючерсных рынках показатель левериджа часто составляет

На

10:1, 20:1 и даже

более.

Чем больше показатель левериджа, тем меньше изменение цены требуется

для аналогичного изменения всей стоимости инвестированного капитала.

Пример 3

Если стоимость нашего товара 100 долл. и мы вносим депозит 10 долл., то снижение

стоимости на 10 долл. (-10%) даст отдачу на наши инвестиции в размере 100%.

Стоимость при продаже – 100 долл.

Текущая стоимость – 90 долл. (-10%)

Инвестированный капитал – 10 долл.

Рентабельность = Изменение стоимости/Инвестированный капитал = -100%

Дневные лимиты колебания цен. На нефтяных фьючерсных рынках время

от времени наблюдается ажиотажная ситуация, вызванная какими-либо событиями.

Для того чтобы в какой-то степени сдержать воздействие этих неожиданных и

потенциально

10

11

опасных

изменений

цен,

на

большинстве

бирж

США

были

International Petroleum Exchange London

the market closes at ... - дословно «рынок закроется по...» - цена закрытия - это цена

последней сделки торгового дня по данному срочному инструменту.

12

when the position is closed out - при закрытии позиции -

прекращение у члена секции

совокупности прав и обязанностей по открытой позиции. Позиции закрываются автоматически в

результате исполнения срочного инструмента, а также взаимозачета позиций.

© Хеджинг – www.hedging.ru

16

установлены дневные лимиты колебаний цен. Они определяют пределы, в которых

цена в течение дня может подняться или упасть по отношению к расчётной цене

(settlement price) предшествующего дня. Установление таких лимитов отчасти

способствует предотвращению паники. Эта процедура также упорядочивает процесс

клиринговых расчётов и сбора депозитов, так как большие колебания цен ведут к

резкому росту объемов переводимых средств между клиентами и клиринговой

палатой. Так на NYME по сырой нефти размер лимита установлен в сумме 2 цента

за галлон. Для избежания ситуации пула из предложения покупателей (когда цена

достигла верхнего уровня, и не осталось продавцов по этой цене) введён механизм

изменяющихся дневных лимитов. NYME регулируют эту процедуру соответствующей

методикой.

Однако ни на одной торговой площадке не устанавливаются ограничения на

контракты с близким (меньше месяца) сроком исполнения.

Комиссия. Представляет собой плату за услугу посредника по совершению

фьючерсной сделки. Размер комиссионных зависит от многих факторов и

определяется соглашением клиента и брокера.

Хотя все ставки являются предметом индивидуальных переговоров клиента и

брокера, в целом большинство брокерских фирм используют двойную систему

комиссионных. Для менее активных клиентов устанавливаются так называемые

“ставки дома” (house rates) – шкала ставок, которые, по мнению брокерской фирмы,

обеспечивают ей прибыль при низких объёмах операций. Для клиентов с большим

объёмом операций комиссионные могут составлять от 15 до 25 долл. за контракт.

Все

желающие

воспользоваться

возможностями

фьючерсных

рынков

должны производить все свои сделки через фьючерсных брокеров13. Существует

ряд различий между разными брокерами, но большинство этих различий по сути

незначительны. Наиболее важным является различие в характере предоставляемых

услуг. Члены секции, которые ведут торговлю на бирже, будут предоставлять услугу,

известную как исполнение заявки14. Это означает, что они будут просто исполнять

13

futures broker - фьючерсный брокер - член секции срочного рынка, член торгового зала и

т.п. - юридическое лицо, принятое в члены секции в соответствии с правилами секции, и членство

которого в секции не прекращено. Бывают клиринговые члены секции (клиринговые брокеры) и

торговые члены секции (торговые брокеры) - в зависимости от характера предоставляемых услуг.

14

to execute trades - исполнить, или удовлетворить заявку - заключить сделку на указанных в

заявке условиях при пересечении данной заявки со встречной в соответствии с правилами секции.

© Хеджинг – www.hedging.ru

17

заказы клиентов в соответствии с их запросами и, как только сделка будет

заключена, они «перебросят» ее исполнение на клирингового брокера.

Выплачиваемое

брокеру

комиссионное

вознаграждение

является

договорным. Оно может рассчитываться одним из следующих двух способов: либо

как инклюзивная, или учитывающая комиссия15, составляющая Y USD, либо как X

USD + взносы (сборы).

Чтобы сравнить две эти суммы необходимо определить

текущие рыночные издержки16 (которые время от времени меняются). Брокер

должен внести рыночный регистрационный,

клиринговый и брокерский взносы

(сборы). Он также должен покрыть свои собственные издержки. Поэтому,

инклюзивные комиссионные должны составлять ту же самую сумму X USD плюс

вышеперечисленные взносы (сборы).

Некоторые члены секции, известные как «свои»17, или «локалы» также

проводят сделки по своему собственному счету18. На всех биржах, где торгуются

нефтяные контракты, своим дозволено вести «двойную торговлю», что означает,

что они могут в одно и то же время осуществлять сделки, как от своего имени, так и

от имени клиентов. На других биржах «свои» должны каждый день до начала торгов

определяться, как они будут торговать. Такая практика, видимо, в будущем получит

более широкое распространение. Ряд торговых членов секции («двухдолларовых

брокеров») являются

также клиринговыми брокерами, но далеко не все.

19

- это лицо, на чье имя будет зарегистрирована сделка в

Клиринговый брокер

клиринговой палате и которое имеет дело, как с первоначальной, так и с

вариационной маржей. Он будет сообщать своему клиенту о необходимых денежных

суммах, условиях контрактов, и т.д., и заниматься административными вопросами.

Необходимо помнить, что клиринговый брокер является принципалом по

отношению к рынку, и он же является клиринговым членом, чье положение

гарантировано клиринговой палатой. Кроме того, клиент связан контрактом с

клиринговым брокером. Таким образом, при выборе брокера необходимо убедиться,

15

inclusive commission - инклюзивная, или учитывающая комиссия

16

current market costs

17

locals - «свои» - общие торговые члены секции - члены секции, которые имеют право: а)

заключать в секции сделки от своего имени и за свой счет, а также от своего имени и за счет своих

клиентов: б) осуществлять расчеты по результатам заключенных от своего имени сделок в секции

через клирингового члена секции, у которого он состоит на расчетном обслуживании.

18

account - счет срочного рынка - счет клирингового члена - участника расчетной системы

биржи, используемый им для расчетов по обязательствам, возникшим на срочном рынке.

19

clearing broker - клиринговый брокер, или клиринговый член секции.

© Хеджинг – www.hedging.ru

18

что брокер надежен в финансовом отношении, и что он способен четко исполнять

условия контракта.

Клиринговые брокеры сами оказывают различные услуги. Некоторые

предлагают только услуги по клирингу. Они принимают контракт от торгового

брокера и осуществляют административное и финансовое обслуживание сделки, не

предоставляя при этом каких-либо консультаций и информации о состоянии рынков.

Однако большинство клиринговых брокеров предоставляют своим клиентам

дилеров, которые могут дать разъяснения по рынку, предоставить техническую и

иную информацию и вообще оказывать другие услуги своим клиентам. Дело клиента

выбрать те или иные виды услуг, которые ему потребуются, однако брокеры могут

обеспечить его всем, начиная от детализированной программы хеджирования20, до

технической и иной уместной информации о рынке. Большинство ведущих брокеров

имеет подразделение специалистов, работающих на рынках энергоресурсов, а

также специалистов по опционам21.

Выбор брокера - дело сугубо индивидуальное. Здесь существуют различные

аспекты, которые должны быть приняты во внимание, но окончательный выбор

почти всегда зависит от взаимоотношений между клиентом и брокером. Как уже

было сказано, важно гарантировать финансовую надежность брокера, которого вы

возможно используете, хотя на самом деле, любой брокер, являющийся членом

рынка

и

клиринговой

палаты

уже

удовлетворяет

строгим

финансовым

требованиям. Кроме того, важным являются издержки на брокерское обслуживание

и сам состав услуг, предлагаемых брокером. Очевидно, что дешевле пользоваться

услугами клирингового брокера, который не предоставляет ни консультаций, ни

информации, однако возможно стоит заплатить дополнительные комиссионные за

техническую и опционную информацию от специалиста.

Возможно, стоит обратить внимание на то, как брокеры оплачивают труд

своих сотрудников. Некоторые платят своим дилерам22 фиксированную зарплату и

20

21

hedging programm - хеджинговая программа

option - опцион - контракт, заключенный между двумя сторонами, одна из которых,

приобретая этот контракт, приобретает тем самым право, но не обязанность в течении

обусловленного срока приобрести по фиксированной цене определенное количество базисного

актива.

22

dealer - здесь трейдер - сотрудник члена секции, уполномоченный членом секции на

заключение от его лица сделок со срочными инструментами в секции, а также совершение иных

действий в соответствии с правилами секции и аккредитованный в Секции.

© Хеджинг – www.hedging.ru

19

зависящий от прибыли бонус, а другие платят своим сотрудникам процент от всех

собранных

комиссионных.

При

использовании

второго

метода,

трейдеры

заинтересованы в том, чтобы убедить клиента совершить сделку даже тогда, когда

ему следовало бы остаться в стороне. Так что в этом случае встает вопрос о

честности при наличии собственного интереса.

Большинство людей, входя на рынок впервые, выбирают несколько брокеров

и, через некоторое время, отсекают

большинство из них, оставляя одного или

двоих, с которыми они начинают чувствовать себя более комфортно.

Все фьючерсные рынки являются предметом для установления правил и

предписаний со стороны соответствующих бирж. Эти правила и предписания

регулируют механизмы трейдинга, клиринга и поставки, а также устанавливают

требования к членам секции и клиринговых членов. Кроме того, фьючерсные рынки

и брокеры являются объектом для применения ряда государственных нормативных

актов во всем мире. Наиболее важные из них проводятся в жизнь Комиссией по

Торговле Товарными Фьючерсами23 (США) и Советом по Инвестициям и Ценным

бумагам24 и Управлением по Ценным бумагам и Фьючерсам25 (Великобритания).

Требования последних двух организаций, обе из которых призваны следить

за тем, чтобы участники рынка были обеспечены соответствующей защитой от

недобросовестных действий на рынке, в основном схожи.

Брокеры обязаны

предоставлять определенную информацию в те организации, членами которых они

могут быть (и являются) и, кроме того, их периодически и без предупреждения могут

посещать инспектора для проверки исполнения всех правил и предписаний.

Все фьючерсные брокеры в Великобритании должны быть членами одной

или обеих из организаций, означенных выше, а все американские брокеры должны

быть утверждены соответствующей Комиссией США.

Основным отличием английской и американской организаций является то,

что режим США запрещает кредитование клиентов, а также требует, чтобы деньги

клиента, с которыми работает брокер, находились не на тех счетах, на которых

находятся собственные средства брокеров. В Великобритании, клиенты имеют

возможность выбирать, будет ли у них отдельный счет или нет, а брокерам

разрешается предоставлять кредиты своим клиентам. Методы, используемые для

23

Commodities Futures Trading Commission

24

Securities and Investments Board

25

Securities and Futures Authority

© Хеджинг – www.hedging.ru

20

оценки кредитных рисков, а также той суммы кредита, которую может предоставлять

брокер, составляют предметом строгого регламента и контроля.

Другие страны, конечно, имеют свое собственное законодательство. Во всех

случаях, законодательство применяется по отношению к любой товарной биржам,

расположенной в

рассматриваемой стране, и к любому фьючерсному брокеру,

действующему из этой страны. В ближайшие несколько лет многие другие страны и

Европейский Союз планируют ввести законодательные требования для фьючерсных

брокеров.

Поставка26 - это важнейшая часть любого фьючерсного рынка, хотя реально

менее

1%

всех

фьючерсных

контрактов

единственно удовлетворительной

завершается

поставкой.

Однако

процедурой поставки является, та, которая

обеспечивает сильную корреляцию цен (correlation) на реальном и фьючерсном

рынках. К моменту исполнения контракта, который различен для разных контрактов,

конъюнктура фьючерсного рынка, выраженная в ценах, должна быть как можно

ближе к состоянию реального рынка27. Неадекватные процедуры поставки привели к

провалу ряда фьючерсных контрактов, включая Чикагские контракты и ряд

контрактов на IPE. Большинство нефтяных контрактов приняли такую процедуру

поставки, которая позволила им стать наиболее согласованными с условиями

местного реального рынка. Например, контракт IPE на газойль основан на баржевом

рынке в северо-западной Европе и все процедуры номинации, проверки качества и

т.д. насколько возможно схожи. Контракт на Брент на бирже IPE является наличнорасчетным контрактом.

На всех рынках, как только истек срок контракта, клиринговая палата, все

также через брокеров, сводит продавцов и покупателей с противостоящими

позициями. После чего, покупатели должны принять поставку от продавца, к

которому они прикреплены по условиям контракта на данной бирже.

Существует два исключения из этой системы: альтернативная процедура

поставки (ADP) и обмен на реальные товары28 (EFP). В первом варианте, покупатель

и продавец, сведенные при помощи биржи, могут договориться о поставке на других

условиях, таких как, например, другое место поставки или даже о поставке другого

товара. В этом случае они уведомляют биржу о том, что они совершают ADP и

26

Delivery - поставка - размещение

определенного количества базового актива в месте,

означенном покупателем.

27

physical market - реальный рынок

28

physicals - реальные товары - в противоположность товарам по срочным контрактам.

© Хеджинг – www.hedging.ru

затем их

поставка

21

может состояться, так как согласовано между ними. Однако

биржа и клиринговая палата не будут гарантировать исполнение контракта, если он

проходит на условиях ADP.

По второму варианту, при EFP, покупатель и продавец также договариваются

о реальной поставке вне правил данной биржи, но в этом случае они составляют

соглашения до того, как они сведены биржей и уведомляют биржу о том, что между

ними есть соглашение. После этого их фьючерсные позиции закрываются биржей и

опять, как и в первом случае, биржа и клиринговая палата не

гарантирует в

дальнейшем исполнение контрактов. (Более детально EFP рассматривается далее).

Налично-расчетные контракты оплачиваются по соответствующему индексу

цен. Индекс Brent, ежедневно публикуемый IPE, является средневзвешенной ценой

на грузопоставки Brent за рассматриваемый месяц. Как и по жидкому топливу, цена

рассчитывается по всем публикуемым источникам информации. При истечении

срока исполнении контракта, как продавцам, так и покупателям выплачивается

денежная разница, исчисляемая на основании этого индекса.

1.3.1 ВЫВОДЫ

Фьючерсный контракт является соглашением двух сторон о поставке товара

определённого количества и качества в определённом месте и в определённое

время в будущем (в случае контрактов на нефтепродукты, всегда календарный

месяц29), заключенный по правилам биржи. Цена, по которой заключается

фьючерсный

контракт,

определяется

путём

свободной

конкуренции

среди

участников торговли в операционном зале.

Основные положения фьючерсных контрактов:

1. размер поставки – стандартизирован;

2. качество товара – стандартизировано, отклонения от установленного

стандарта крайне невелики (в противном случае определяется премия,

дисконт);

3. время поставки – наступает в будущем, стандартизировано биржей;

4. цена товара – определяется в ходе открытых торгов;

5. выполнение контракта – контракт ликвидируется;

6. регулирование сделки – законодательством о фьючерсной торговле;

7. гарант сделки – клиринговая палата биржи;

29

Clubley, Sally

© Хеджинг – www.hedging.ru

22

8. публикация информации по сделкам – обязательна.

1.4

ВЗАИМОСВЯЗЬ ЦЕН НАЛИЧНОГО И ФЬЮЧЕРСНОГО РЫНКОВ

Один из наиболее важных шагов в понимании коммерческого использования

фьючерсных рынков – изучение взаимосвязи между ценами наличного рынка и

фьючерсными ценами. Знание этой взаимосвязи необходимо для понимания

механизма хеджирования.

Цены фьючерсных рынков – это не продукт случайного взаимодействия

спекулятивных

сил,

оперирующих

на

фьючерсных

рынках,

а

результат

взаимодействия спроса и предложения для реальных товаров или финансовых

инструментов на наличном рынке, спроецированный в будущее.

1.4.1 ВЗАИМОСВЯЗЬ ЦЕН ДЛЯ РЕАЛЬНЫХ ТОВАРОВ

Реальные товары можно продать и купить на двух отдельных, но связанных

рынках – наличном и фьючерсном.

Наличный рынок – это место, где товар меняет владельца за определённую

цену. Осуществление сделок на наличном рынке представляет собой куплю-продажу

наличного товара по текущим ценам, поставка которого осуществляется сразу или в

течение

нескольких

дней

после

заключения

сделки.

Например,

на

рынке

энергоносителей наличный рынок включает множество сделок, заключенных между

производителями

нефти

и

нефтеперерабатывающими

заводами,

нефтеперерабатывающими заводами и сбытовыми предприятиями, экспортёрами и

импортёрами.

Наличные цены – это цены, за которые товар продаётся в различных частях

рынка. В каждый момент существует множество наличных цен в зависимости от

качества товара, места поставки, стадии переработки товара и другое. Например,

цена тонны нефти у одного производителя в России может быть 103 долл. за тонну.

Та же нефть в Белоруссии может продаваться за 120 долл., поскольку цена в

Белоруссии будет отражать дополнительную стоимость перевозки (и прочих

платежей). Точно также на цены будет влиять качество. Например, сырая нефть с

содержанием серы 2%, качество которой ниже, может в тот же момент иметь цену 95

долл. за тонну.

В условиях фьючерсного рынка (рынок фьючерсных контрактов) речь идёт о

будущей поставке товара в определённые сроки. В отличие от наличного у

фьючерсного рынка есть только один набор цен. Фьючерсная цена представляет

собой текущую точку зрения рынка на то, сколько будет стоить товар определённого

© Хеджинг – www.hedging.ru

23

качества с определёнными условиями поставки в какой-либо момент в будущем.

Цена в 27,05 долл. за баррель июльского фьючерсного контракта на сырую нефть,

означает, что, по мнению рынка, сырая нефть марки Brent в июле будет стоить 27,05

долл. Та же нефть на наличном рынке может иметь цену 26,05 долл. Время и

ожидания участников рынка – вот два фактора, определяющие разницу цен на

наличном и фьючерсном рынках.

1.4.2 ВЫВОДЫ

Информация о ценах – одна из наиболее важных функций фьючерсных

рынков. Как во внутренней, так и в международной торговле нефтью чаще всего

ссылаются на фьючерсные цены.

Оба рынка существуют параллельно, однако в момент истечения каждого

месяца

они

как

бы

сливаются,

уничтожая

существующее

различие

цен.

Параллельное движение этих рынков происходит в силу того, что факторы, ведущие

к повышению или падению наличных цен, воздействуют на фьючерсные цены в том

же направлении. Именно эта связь между наличными и фьючерсными рынками и

делает возможным операции хеджирования.

1.5

БАЗИС

Разница между наличными и фьючерсными ценами и привела в биржевой

практике к появлению понятия “базис” – разницы между ценой товара на наличном

рынке в конкретном месте и ценой аналогичного товара на фьючерсном рынке.

Базис рассчитывается путём вычитания цены на фьючерсном рынке из наличной

цены, при этом обычно имеется в виду ближайший фьючерсный месяц:

Наличная цена – Фьючерсная цена = Базис (2.1)

Базис может принимать отрицательные, положительные и нулевые значения.

Если базис положительный, то цена наличного рынка превышает фьючерсную цену

или идёт с надбавкой к фьючерсной цене. Например, в апреле цена наличного

рынка на сырую нефть (содержание серы 1%) равна 25,50 долл./баррель, а майская

фьючерсная цена 24,05 долл./баррель. Следовательно, базис положительный и

составляет 145 центов (выражается обычно как +145 к апрелю). Соответственно,

если базис отрицательный, то наличная цена ниже фьючерсной и идёт со скидкой к

фьючерсной цене.

Следует помнить, что если существует только одна цена фьючерсного

контракта на майскую нефть, то существует множество наличных цен на неё в

зависимости от качества и места поставки. Следовательно, может существовать

© Хеджинг – www.hedging.ru

24

множество базисов для одного товара в одно время. Понимание этой особенности

очень важно для разработки стратегии хеджирования. Хеджеру необходимо знать

“свой” базис, т.е. взаимосвязь фьючерсной цены и той конкретной наличной цены

рынка, на котором он действует.

Хотя, как отмечалось, существует высокая корреляция между наличным и

фьючерсным рынком, базис – величина не постоянная. Исходя из того, что цены

наличного и фьючерсного рынков постоянно изменяются, то базис становится шире

или уже. Изменения наличных и фьючерсных цен и колебания базиса иллюстрируют

рисунок 6,7,8.

Факторов влияющих на размер базиса довольно много, но основные это спрос

и предложение на определённый период, объёмы переходящих запасов, прогноз на

производство продукции в текущем году, предложение и спрос на аналогичную

продукцию, экспорт и импорт товаров, наличие мощностей для хранения,

транспортные расходы, расходы на страхование, сезонность и ряд других факторов.

Для того чтобы понять, какой тип динамики базиса наиболее благоприятен для

того или иного участника рынка, введено понятие сильного (слабого) базиса.

Усиление (сужение) базиса происходит, когда соотношение между ценами наличного

и фьючерсного рынка уменьшается. В то время как ослабление (расширение) базиса

происходит при увеличении разницы между ценами. Следовательно, продавец

выигрывает при сильном базисе. Изучение текущего базиса и сравнение его с

ожидаемым помогает определить, когда и как лучше всего продать товар.

Поскольку динамика базиса подчиняется определённым закономерностям и

базис не подвержен таким колебаниям, как цены наличного и фьючерсного рынков,

знание истории базиса очень полезно.

Не зная исторического базиса на том или ином местном рынке, невозможно

принять правильного решения о проведении коммерческих операций.

На восьмом рисунке приведен исторический базис сырой нефти

1.5.1 ВЫВОДЫ

Особенно большое значение имеет знание исторического базиса для

хеджеров. Поскольку хеджеру надо противопоставить длинной или короткой позиции

на наличном рынке соответствующую фьючерсную позицию, то любое отклонение от

постоянного

базиса

представляет

возможную

прибыль

или

убыток.

Хотя

соотношение цен наличного и фьючерсного рынков может меняться, риск

неблагоприятного изменения базиса значительно меньше, чем риск изменения

© Хеджинг – www.hedging.ru

25

самой цены наличного товара. Другими словами риск нехеджирования значительно

выше, чем риск хеджера при неблагоприятном изменении базиса.

Однако следует сделать несколько предостережений в использовании данных

базиса: правильные выводы о поведении базиса делаются на основе богатых

исторических данных, выводы, основанные на коротком периоде времени или только

на нескольких годах статистических наблюдений, могут дать хеджеру опасные

выводы, обычно для обоснованных выводов необходимы наблюдения в течение

пяти лет; наличные цены существенно отличаются на разных рынках, поэтому для

точности данные о наличных ценах должны как можно ближе соответствовать

действительному опыту хеджера; выводы, которые вытекают из изучения базиса,

могут подтолкнуть к неразумной спекуляции, нельзя хеджеру, лишь изучив

исторический базис, откладывать установление позиций на фьючерсном рынке, во

всех случаях корреляции наличных и фьючерсных цен более мудро установить

хедж, дающий убыток, чем совсем не хеджировать. Нетто-убыток просто означает,

что хедж не дал полной защиты от неблагоприятного изменения наличных цен, но в

то же время частичная защита лучше, чем никакая.

1.6

БАЗИС ВО ВРЕМЕНИ

Следует отметить ещё одно важное свойство базиса – повторяемость его

поведения за определённые временные периоды. Рассмотренный выше пример

(рисунок 8) уже проиллюстрировал эту особенность.

В нормальных условиях соответствия спроса и предложения цена реального

товара с поставкой в будущем будет примерно равна настоящей наличной цене

плюс сумма издержек транспортировки и хранения товара от настоящего времени до

наступления месяца поставки (издержки поставки – carrying charges). Эти издержки

определяют нормальную надбавку фьючерсной цены над наличной и оказывают

весьма важное воздействие на изменение базиса.

Для подсчёта издержек учитываются три компонента:

•

стоимость хранения товара

•

стоимость страхования товара

•

оплата процентов, связанных с финансированием указанных расходов

© Хеджинг – www.hedging.ru

26

Пример 4

Если 1 баррель нефти стоит 25 долл.

Хранение 1 барреля нефти в месяц обходится в 1,1 долл.

Страхование (1%) – 0,25 долл.

Проценты (ставка в России 23%) – 48 центов в месяц

Всего – 1,83 долл.

Как отмечалось выше, в ситуации, когда предложение адекватно спросу,

фьючерсные цены имеют премию к наличным, которая равна стоимости хранения

товара от настоящего момента до первого дня месяца поставки. При этом следует

обратить внимание на то, что хранение реального товара действительно вызывает

издержки, тогда как издержки, связанные с владением фьючерсным контрактом

гораздо ниже (единственный расход – взнос маржи, и комиссионные, но их величина

незначительна).

Пример 5

Предположим, в марте нефтедобывающая компания ожидает, что в мае цены

повысятся с 17 долл./баррель до 23 долл./баррель. Для неё возможны два варианта:

1. Желая получить больше прибыли, НК может хранить часть добываемой нефти до

мая. Это влечёт издержки в 1,83 долл. на баррель в месяц (2 месяца – 3,65 долл.).

Для того чтобы выручка осталась на уровне марта, в мае НК необходимо продать

нефть по 19,35 долл./баррель.

2. НК может продать майские фьючерсные контракты и через 2 месяца осуществить

поставку только что добытой нефти на наличном рынке и выкупить свои

фьючерсные контракты. Поскольку здесь нет издержек владения фьючерсным

контрактом, то цена фьючерсного контракта в 23 долл./баррель более выгодная

альтернатива (учитывая и то, что НК застраховала себя от возможного падения цен

на наличном рынке в мае).

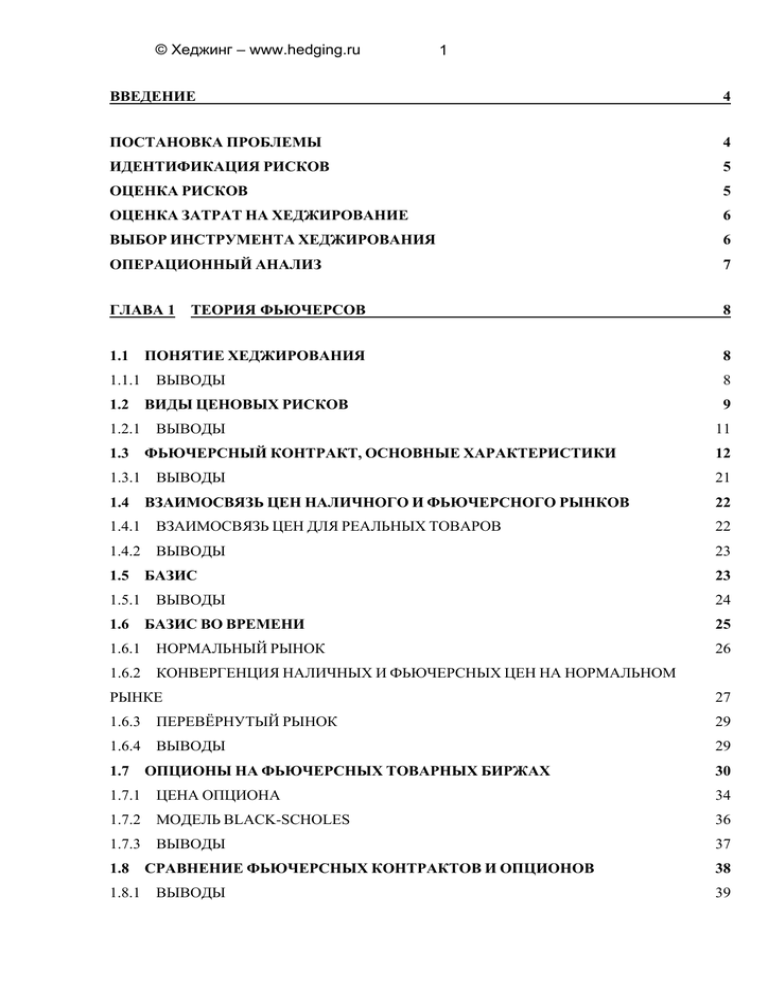

1.6.1 НОРМАЛЬНЫЙ РЫНОК

Рынок, на котором цена на наличный товар (цена ближайшего на данный

момент контракта) ниже, чем цена на срок (цена отдалённого во времени контракта),

называется нормальным рынком30. Разница между ценами представляет собой

накладные расходы, поэтому он также называется рынком накладных расходов

(Рисунок 1).

30

normal, carrying charge market – нормальный рынок

© Хеджинг – www.hedging.ru

27

Рисунок 1

Нормальный рынок полных накладных расходов (1,83 долл./мес.).

41

38

35

32

29

26

23

20

Март-кэш

Апрель

Май

Июнь

Июль

Август

23

24,83

26,66

28,49

30,32

32,15

Долл./баррель

Сентябрь Октябрь

33,98

35,81

Ноябрь

Декабрь

37,64

39,47

Возможен также нормальный рынок не полных накладных расходов (Рисунок

2).

Рисунок 2

Нормальный рынок неполных накладных расходов (1,35 долл./мес.).

36,5

35

33,5

32

30,5

29

27,5

26

24,5

23

21,5

20

Март-кэш

Апрель

Май

Июнь

Июль

Август

23

24,35

25,7

27,05

28,4

29,75

Долл./баррель

Сентябрь Октябрь

31,1

32,45

Ноябрь

Декабрь

33,8

35,15

1.6.2 КОНВЕРГЕНЦИЯ НАЛИЧНЫХ И ФЬЮЧЕРСНЫХ ЦЕН НА НОРМАЛЬНОМ

РЫНКЕ

Распространенная модель базиса – конвергенция (Рисунок 3) наблюдается,

когда наличная и фьючерсная цены сходятся. Предсказуемой стороной базиса

является его тенденция к усилению на сумму сокращения расходов по хранению.

© Хеджинг – www.hedging.ru

28

Таким образом, при приближении срока поставки уменьшаются связанные со

временем расходы на хранение. Очевидно, что когда фьючерсный контракт

достигает

своего

периода

поставки,

ценовая

разница

становится

весьма

незначительной. С течением времени надбавка исчезла, то есть в месяце поставки

разница между ценой наличного товара и фьючерсной котировкой должна быть

примерно равна нулю, поскольку некоторые технические факторы могут дать

фьючерсным ценам надбавку или скидку к наличной цене, и они не совпадут.

Например, так как поставка по фьючерсному контракту происходит по выбору

продавца, то фьючерсный контракт – менее желательный вариант для покупателя

при принятии поставки. Это может вызвать продажу фьючерсных контрактов с

предельной скидкой к наличной цене в период поставки. Другие факторы, такие, как

наличие складов, могут также влиять на взаимосвязь наличных и фьючерсных цен к

истечению срока контракта. Наконец, такой фактор, как расходы по транспортировке,

также может повлиять на базис.

Рисунок 3

Конвергенция базиса.

35

30

Декабрьская цена

фьючерсного

контракта

Стоимость

транспортировки

25

20

15

Наличная цена

10

5

Декабрь

Ноябрь

Октябрь

Сентябрь

Август

Июль

Июнь

Май

Апрель

Март

0

Падение фьючерсных цен от надбавки, равной полным расходам на хранение

(по

сравнению

с

наличными

ценами),

до

паритета

с

наличными

ценами

представляет собой важный фактор в экономике большинства товаров длительного

хранения. Так, в периоды обильного предложения товара уменьшение базиса

подталкивает к покупке наличного товара и его хранению. Торговцы товаром также

могут хранить товар, неся меньшие издержки из-за падения издержек за хранение.

Они просто покупают наличный товар и продают фьючерсные контракты с полной

© Хеджинг – www.hedging.ru

29

надбавкой за хранение. Эта позиция покупки наличного товара и продажи

фьючерсного

контракта

приносит

выгоду,

когда

базис

последовательно

уменьшается. Позиция наличного рынка даёт дилеру запас, из которого могут быть

удовлетворены специфические нужды его потребителей.

1.6.3 ПЕРЕВЁРНУТЫЙ РЫНОК

Перевёрнутый рынок (inverted market) – рынок, на котором наличные цены

выше, чем фьючерсные цены. Этот “перевёртыш” является результатом дефицита

предложения и вытекающего из этого высокого спроса на немедленную поставку

товара. Активная скупка наличного товара повышает цены наличного рынка по

сравнению с фьючерсным, при этом рыночные силы не могут лимитировать

теоретическое значение превышения наличных цен над фьючерсными в периоды

дефицита.

Перевёрнутый рынок – это рынок, который не платит за хранение товаров,

наоборот, товар требуется рынку сейчас, и он готов заплатить за него больше.

Большое превышение наличных цен над фьючерсными имеет свою меру. Так

же, как нормальный рынок способствует хранению товара, перевёрнутый рынок

создаёт препятствия хранению и стимулирует быструю поставку на рынок для

извлечения прибыли от высоких наличных цен.

Перевёрнутый рынок наказывает торговцев, которые хранят товар. Это

означает, что во время дефицита запасы хранятся только теми, кому они нужны для

собственного потребления или удовлетворения обязательств. Избыток товара

поставляется на рынок.

1.6.4 ВЫВОДЫ

Следует помнить, что могут иметь место иные экономические факторы,

которые могут изменить обычную модель базиса. Вне зависимости от того, какая

рыночная операция осуществляется, базис будет оказывать на неё влияние,

поскольку является тем фактором, который преобразует фьючерсную цену в

наличную.

Колебания базиса специфичны и относятся к конкретному товару. Многие

биржи выпускают специальные материалы, содержащие исторические базисы по

товарам, продаваемым на них.

Причиной отсутствия хеджирования рисков колебаний цен на нефть в

долгосрочном

периоде

со

стороны

нефтяных

компания

служит

эффект

© Хеджинг – www.hedging.ru

30

бэквардации31. Исторически временная структура фьючерсов в подавляющем

большинстве случаев (за исключением периодов обвала цен) имеет отрицательный

наклон, т.е. дальние фьючерсы, как правило, стоят дешевле ближних. Это делает

фиксирование цен с помощью фьючерсных контрактов невыгодным для нефтяных

компаний. В то же время использование опционов слишком дорого именно из-за

высокой волатильности цен на нефть. Так, при пятничной цене закрытия

мартовского фьючерса на Brent в Лондоне 26,98 долл. за баррель стоимость

опциона на продажу нефти в июле по цене соответствующего фьючерса 25,07 долл.

составляет 2,3 долл.

В итоге нефтяные компании, как правило, не хеджируют цены на нефть на

периоды свыше одного года. Торговля нефтяными деривативами также не вносит

существенный вклад в их прибыль, поскольку жестко контролируется и совершается

в относительно небольших объемах. На сегодняшний день проблема надежного и

недорогого хеджирования колебаний цен на нефть не решена.

1.7

ОПЦИОНЫ НА ФЬЮЧЕРСНЫХ ТОВАРНЫХ БИРЖАХ

Опцион можно определить, как право купить или продать товар (фьючерсный

контракт) на особых условиях в обмен на уплату премии. Аналогично покупке

страховки автолюбителем на свой автомобиль. Автолюбитель платит страховую

премию за возможность иметь застрахованный автомобиль. Если автомобилю будет

нанесён ущерб, он реализует свой страховой полис, чтобы получить денежную

компенсацию своих убытков. С другой стороны, если с автомобилем ничего не

случится в течение срока действия полиса, то реализовывать полис, нет никаких

оснований.

Продавец полиса – страховая компания – оценивает риск, связанный с

покрытием ущерба дому, и требует уплаты страховой премии. Чем больше риск, тем

больше премия. Если с автомобилем ничего не случится, страховая компания

оставляет премию себе. Однако если случается, то страховая компания должна

уплатить убытки. В сущности, таков и механизм опционов на фьючерсном рынке. Но

вместо страхования стоимости автомобиля опционом страхуют продажную цену или

цену покупки товара.

Проще опцион можно определить как форвардный или фьючерсный контракт,

который может быть прекращен до наступления его срока, если одна из двух сторон

31

Backwardation – Рыночная ситуация в которой фьючерсные цены тем ниже, чем дальше

дата исполнения контракта (обратная ситуация contango).

© Хеджинг – www.hedging.ru

31

сделки этого пожелает. Стороной, имеющей привилегию прекращать обязательства,

является покупатель опциона.

В нашей работе мы рассмотрим опционы на фьючерсные контракты, хотя

объектами опционов могут так же быть как реальный товар, так и ценные бумаги.

По технике осуществления различают три вида опционов:

•

опцион с правом покупки (call option)

•

опцион с правом продажи (put option)

•

двойной опцион (double option, put-and-call option)

Опцион на покупку даёт его покупателю право, но не обязанность, купить

определённый фьючерсный контракт по соответствующей цене в течение срока

действия этого опциона.

Опцион на продажу32 (Рисунок 5) даёт его покупателю право, но не

обязанность, продать фьючерсный контракт по соответствующей цене в течение

срока действия этого опциона.

32

При покупке опциона пут хеджер выплачивает фиксированную премию, получая право

реализовать экспортируемую нефть или нефтепродукты по заранее оговоренной цене в течение

определённого промежутка времени. Использование опционов пут рекомендуется для компаний,

начинающих работу на биржевых рынках нефтепродуктов, поскольку размер затрат на хедж

ограничивается опционной премией, и в случае движения котировок в неблагоприятном для операции

направлении дополнительных убытков у компании не возникает.

© Хеджинг – www.hedging.ru

32

Рисунок 5

Опцион пут.

Двойной опцион – это комбинация опциона на покупку и на продажу,

позволяет его покупателю либо купить, либо продать контракт по соответствующей

цене. Используется при очень неустойчивой рыночной конъюнктуре, когда трудно

прогнозировать движение цен. Торговля двойными опционами ведётся только на

биржах Великобритании.

Цена, по которой покупатель опциона на покупку имеет право купить

фьючерсный контракт, а покупатель опциона на продажу – продать фьючерсный

контракт, называется базисной ценой или ценой столкновения (basic price, exercise

price, strike price33).

Сумма, которую покупатель опциона выплачивает продавцу в момент

заключения сделки, называется премией (premium).

Дата исполнения (expiry date, expiration date) - последний день, в который

опцион может быть исполнен. Наряду с этим применяется выражение “время жизни”

опциона и “срок созревания” опциона (maturity date). Срок действия опциона строго

фиксирован.

На биржах США сделки осуществляются с так называемыми торгуемыми

опционами (IPE London начала переходить на опционы американского образца),

сроки действия и осуществления которых не совпадают. Срок действия опциона на

33

strike price - цена, по которой покупатель опциона получает право купить или продать

оговоренное количество базового актива

© Хеджинг – www.hedging.ru

33

биржах США соответствует сроку поставки фьючерсного контракта и наступает

обычно за 10 дней до начала поставок по фьючерсному контракту. Американский

опцион может быть реализован по усмотрению покупателя опциона в любой момент

до окончания его срока действия.

Таблица 3

Виды опционов.

Может быть исполнен его владельцем в любой

Американский

момент до даты истечения времени действия

опциона.

Может быть исполнен только на дату истечения

Европейский

времени действия опциона.

Этот опцион оплачивается автоматически по

Азиатский/по средней

установлении определенной средней цены на

цене

топливо.

Опционная сделка предполагает наличие двух сторон: продавца и покупателя.

Однако их положение и действия во время осуществления операции отличаются от

обычной сделки купли-продажи.

Покупатель опциона (держатель, holder) уплатив продавцу оговоренную

премию, не должен далее предпринимать никаких действий (уплачивать маржу и

прочее), пока не решит использовать опцион. После реализации опцион становится

фьючерсным контрактом и требует внесения депозита. Если покупатель решает не

реализовывать опцион, ему не требуется совершать никаких действий, и потери

ограничиваются уплаченной продавцу премией.

Продавец опциона (подписчик, writer) получает премию от покупателя, однако

со своей стороны должен вносить как гарантийный депозит, так и маржу. Его

возможные потери не ограничены, тогда как возможная прибыль ограничена

размерами премии.

Таблица 4

Техника реализации опциона.

Стороны

Call option

Put Option

Покупатель

Длинная фьючерсная позиция

Короткая фьючерсная позиция

Продавец

Короткая фьючерсная позиция

Длинная фьючерсная позиция

© Хеджинг – www.hedging.ru

34

Опцион, дающий его покупателю прибыль при его реализации, называется

опционом “при деньгах” (денежный - in-the money, ITM).

Опцион называется нулевым, паритетным или опционом “при своих” (at-themoney, ATM), когда текущие цены фьючерсных контрактов совпадают с ценой

столкновения.

Опционом “без денег” (out-of-the-money, OTM) называется опцион, реализация

которого не приносит прибыль.

Таблица 5

Типы опционов.

Опцион

ITM

ATM

OTM

Call option

Put Option

Цена на фьючерсном рынке выше

Цена на фьючерсном рынке ниже

цены столкновения

цены столкновения

Цена на фьючерсном рынке равна

Цена на фьючерсном рынке равна

цене столкновения

цене столкновения

Цена на фьючерсном рынке ниже

Цена на фьючерсном рынке выше

цены столкновения

цены столкновения

Прекращение обязательств по опционной сделке:

•

право на опцион до конца его срока не использовано

•

право реализовано, опцион становится фьючерсным контрактом

•

ликвидация обязательств по опциону, совершая обратную сделку

(опционы должны быть одинаковыми). Самый распространённый

способ.

В итоге реализуется очень небольшое число опционов. Большинство из них не

остаётся у участников до конца срока, а продаётся или выкупается вновь на рынке. В

последний день торговли премия опциона ITM равна внутренней стоимости, путём

продажи опциона торговец избегает необходимости открытия фьючерсной позиции

до следующего дня, и, возможно, он экономит на комиссии брокеру.

1.7.1 ЦЕНА ОПЦИОНА

Цена опциона (премия) складывается под воздействием трёх факторов:

1. временной стоимости (time value)

Зависит от времени, остающегося до прекращения права на опцион. Это

фактически та сумма, которую покупатель опциона готов заплатить сверх

внутренней стоимости, в надежде, что стоимость опциона повысится и даст

© Хеджинг – www.hedging.ru

35

покупателю возможность реализовать его с прибылью. Определяется двумя

факторами: размахом колебаний цен лежащего в основе контракта и временем,

оставшимся до истечения срока опциона. При прочих равных условиях премия

опциона изменяется примерно пропорционально квадратному корню от степени

изменения срока исполнения опциона. Чем ближе время исполнения опциона, тем

меньше премия (распад времени в цене опциона34). Чем больше колебания цен, тем

выше премия.

2. внутренней (самостоятельной) стоимости (intrinsic value)

Определяется разницей между ценой столкновения (strike) и текущей ценой

контракта. Таким образом опцион ITM будет дороже опциона OTM. Соотношение

между изменением цены опциона и цены фьючерсного контракта выражается

показателям, обозначаемым дельта (∆), и изменяется от 0 до 1. Дельта стремится к

0 в опционе OTM, составляет около 0,5 при опционе ATM и стремится к 1 в опционе

ITM.

Дельта так же позволяет вычислить коэффициент хеджирования, то есть

число

опционных

контрактов,

необходимых

для

хеджирования

позиции

на

фьючерсном рынке. Например, при использовании put ATM option для хеджирования

короткой позиции, потребуется два опциона на продажу для страхования каждого

контракта. Коэффициент хеджирования равен единице разделённой на показатель

дельта (0,5 в нашем случае). Таким образом, если пользоваться опционами OTM с

дельта равной 0,1, то потребуется десять опционов (1/0,1 = 10) для хеджирования

каждого фьючерсного контракта.

Но рынок не стоит на месте и поэтому то, что раньше было нормальным

коэффициентом хеджирования, сегодня может оказаться неверным (вчерашний

опцион OTM может превратиться в опцион ITM). Существует математические

формулы для подсчёта степени изменения дельта по сравнению с изменением цены

лежащего в основе опциона контракта. Этот показатель называется гамма (γ) и

может колебаться от нуля до бесконечности.

3. неустойчивости (volatility)

Самый большой переменный компонент премии. Естественный фактор

премии опциона, который невозможно точно рассчитать. Измеряется от нуля до

бесконечности.

34

Практически

не

более

40-50%.

Показатель

,

выявляющий

Скорость падения цены опциона по мере приближения срока истечения контракта -

коэффициент тэта (θ = от 0 до стоимости опциона)

© Хеджинг – www.hedging.ru

36

соотношение неустойчивости и цены опциона, обозначается каппа (χ). Существует

два

вида

неустойчивости:

историческая

и

подразумевающая.

Историческая

подсчитывается по прошлым колебаниям цен и является стандартным отклонением

от цены лежащего в основе опциона фьючерсного контракта (используется для

подсчёта теоретической величины премии опциона). Ожидаемая рассчитывается

обратным методом от премии опциона и отражает движение цен, которое ожидает

рынок. Такие события как встречи стран-членов ОПЕК вызывает отклонение рынка

от нормального развития, поэтому историческая неустойчивость исчезает, зато

ожидаемая увеличивается. Так же ожидаемая неустойчивость может отличаться для

put и call опционов. Например, перед встречей стран-членов ОПЕК в 1988 г.

ожидаемая неустойчивость опционов put была значительно выше, чем опционов call,

поскольку торговцы предполагали (как впоследствии оказалось неверно), что

падение цен более вероятно, чем повышение, и поэтому покупали больше опционов

put, чем call.

1.7.2 МОДЕЛЬ BLACK-SCHOLES