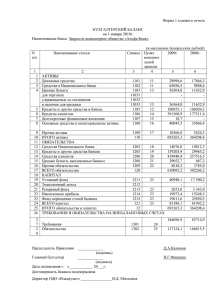

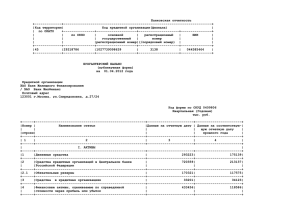

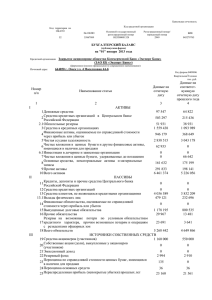

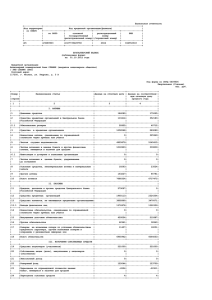

pdf - Марфин Банк

advertisement