Основные этапы сделки секьюритизации

advertisement

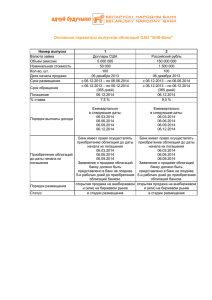

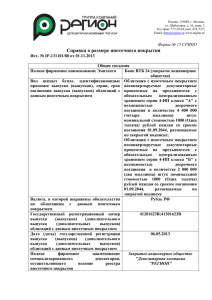

ОСНОВНЫЕ ЭТАПЫ СДЕЛКИ СЕКЬЮРИТИЗАЦИИ 2014 г. ПЛАН-ГРАФИК СДЕЛКИ СЕКЬЮРИТИЗАЦИИ Мес1 Разработка и согласование основных условий выпуска обеспеченных облигаций (Term Sheet) Разработка квалификационных требований к секьюритизируемому портфелю кредитов Мес2 Due Diligence банка со стороны РА Государственная регистрация выпуска Получение предварительного рейтинга Заключение основных договоров по сделке (в т. ч. договора купли-продажи кредитов) Размещение облигаций, получение окончательного рейтинга Мес8 6 недель 4 недели Направление комплекта эмиссионных документов в ЦБ Мес7 4 недели Аудиторская проверка портфеля кредитов Подготовка эмиссионной документации Мес6 10 недель 16 недель Согласование с РА основной документации по выпуску Мес5 3 недели Разработка договорной документации по сделке Анализ РА секьюритизируемого портфеля кредитов Мес4 5 недель Организация IT-системы Создание SPV Мес3 4 недели 7 недель 7 недель 1 неделя 1 неделя 1 неделя 1 неделя 1 неделя ОСНОВНЫЕ ЭТАПЫ РАЗРАБОТКА И СОГЛАСОВАНИЕ ОСНОВНЫХ УСЛОВИЙ ВЫПУСКА ОБЕСПЕЧЕННЫХ ОБЛИГАЦИЙ (TERM SHEET) УЧАСТНИКИ: Организатор Юридический консультант Рейтинговое агентство Оригинатор ЦЕЛИ: определение основных участников сделки (управляющая компания, бухгалтерская организация, резервный сервисер, представитель владельцев облигаций и пр.) определение договорных связей участников сделки определение способа формирования резервов и пр. определение механизма вывода excess spread согласование TS с основными участниками НЕОБХОДИМО УЧИТЫВАТЬ ЮРИДИЧЕСКИЙ АУДИТ КРЕДИТНОЙ ДОКУМЕНТАЦИИ Юридический консультант проводит аудит кредитной документации для выявления юридических рисков, связанных с: зачетом требований; незаконными комиссиями; необходимостью уведомления должников; возможностью списания средств со счетов должников в пользу нового кредитора; возможностью уступки прав. ОСНОВНЫЕ ЭТАПЫ РАЗРАБОТКА КВАЛИФИКАЦИОННЫХ ТРЕБОВАНИЙ К СЕКЬЮРИТИЗИРУЕМОМУ ПОРТФЕЛЮ КРЕДИТОВ УЧАСТНИКИ: Оригинатор Рейтинговое агентство Организатор Юридический консультант ЦЕЛИ: определение требований к заемщикам, размерам кредита, обеспечению по кредитам, территориальной концентрации кредитов и пр. ОСНОВНЫЕ ЭТАПЫ ОРГАНИЗАЦИЯ IT-СИСТЕМЫ ОРИГИНАТОРА, DUE DILIGENCE ОРИГИНАТОРА СО СТОРОНЫ РЕЙТИНГОВОГО АГЕНТСТВА УЧАСТНИКИ: Оригинатор Рейтинговое агентство Организатор ЦЕЛИ: создание условий для автоматической подготовки отчетности сервисера в рамках сделки идентификация, оценка и устранение основных операционных рисков Оригинатора ОСНОВНЫЕ ЭТАПЫ РАЗРАБОТКА ДОГОВОРНОЙ ДОКУМЕНТАЦИИ ПО СДЕЛКЕ, ПОДГОТОВКА ЭМИССИОННОЙ ДОКУМЕНТАЦИИ УЧАСТНИКИ: Юридический консультант Организатор Оригинатор ЦЕЛИ: подготовка и согласование следующих документов: договоров об оказании услуг управляющей компании, бухгалтерской организации договора купли-продажи кредитов договора на оказание услуг по обслуживанию кредитов договора с резервным сервисным агентом договоров банковского счета и пр. решений о выпуске облигаций (старший и младший транш), проспекта облигаций СХЕМА СЕКЬЮРИТИЗАЦИИ Этап 1: Оригинатор выдает займы своим клиентам* Этап 2: Посредством действительной продажи (true sale) оригинатор отделяет займы и передает их специально созданному лицу (СФО), защищенному от банкротства, которое является эмитентом Этап 3: Выпускаются ABS, обеспеченные поступлениями по закладным. Для ABS также доступны различные механизмы повышения кредитного качества * Оригинатор обычно является также сервисным агентом True sale S Заем S ABS ОПЫТ КОМАНДЫ КОНСУЛЬТАНТОВ LEGAL CAPITAL PARTNERS секьюритизация пула ипотечных кредитов ОАО «Промсвязьбанк» (консультирование ОАО «Промсвязьбанк» (оригинатор) и ЗАО «ВТБ Капитал» (организатор сделки)). Legal Capital Partners обеспечила структурирование сделки, создание ипотечного агента, подготовку всей договорной и эмиссионной документации, а также предоставила Legal Оpinion в адрес Moody's Investors Service два выпуска облигаций с ипотечным покрытием ЗАО «Ипотечный агент Уралсиб 01» на сумму 5,5 млрд. рублей три выпуска облигаций с ипотечным покрытием ЗАО «Национальный агент ВТБ 001» на общую сумму 14,479 млрд. рублей два выпуска облигаций с ипотечным покрытием ЗАО «Ипотечный агент АИЖК 2008-1» на общую сумму примерно 11,2 млрд. рублей три выпуска облигаций с ипотечным покрытием ЗАО «Второй ипотечный агент АИЖК» на общую сумму примерно 10,7 млрд. рублей выпуск облигаций с ипотечным покрытием ОАО КБ «МИА» на сумму 2 млрд. рублей (первые балансовые облигации с ипотечным покрытием) три выпуска облигаций с ипотечным покрытием ЗАО «Первый ипотечный агент АИЖК» на общую сумму 3,294 млрд. рублей (первая сделка с субординацией выпусков ипотечных облигаций) два выпуска облигаций с ипотечным покрытием ЗАО «Ипотечная специализированная организация ГПБ-Ипотека» на сумму 3,7 млрд. рублей Юрий Туктаров Андрей Бобовников Партнер Legal Capital Partners к.э.н., МВА, Начальник управления продаж «Рынки долгового капитала и структурных инструментов» Департамент первичного рынка ОАО Московская Биржа тел. +7 (495) 122 05 17 моб. +7 (909) 993 60 64 yury.tuktarov@lecap.ru тел. +7 (495) 363 32 32, доб. 25030 моб. +7 (965) 257 38 18 andrey.bobovnikov@moex.com