Ожидаемое воздействие сделок слияний с участием российских

advertisement

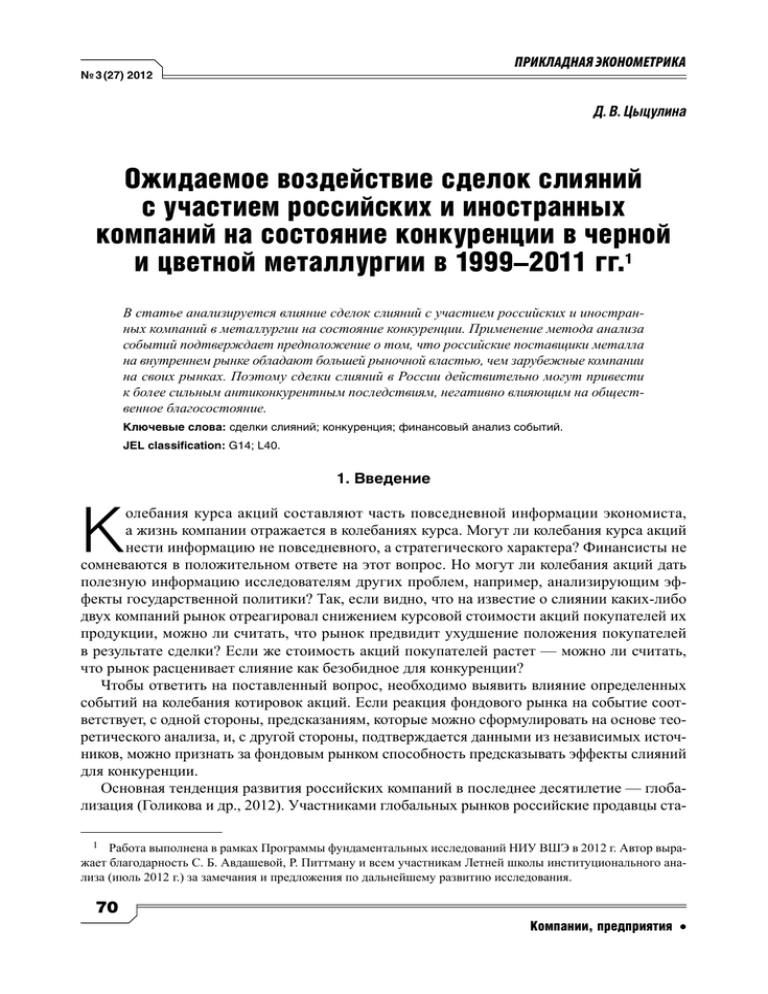

ПРИКЛАДНАЯ ЭКОНОМЕТРИКА № 3 (27) 2012 Д. В. Цыцулина Ожидаемое воздействие сделок слияний с участием российских и иностранных компаний… Ожидаемое воздействие сделок слияний с участием российских и иностранных компаний Ожидаемое воздействие сделок слияний с участием российских и иностранных компаний на состояние конкуренции в черной и цветной металлургии в 1999–2011 гг.1 В статье анализируется влияние сделок слияний с участием российских и иностранных компаний в металлургии на состояние конкуренции. Применение метода анализа событий подтверждает предположение о том, что российские поставщики металла на внутреннем рынке обладают большей рыночной властью, чем зарубежные компании на своих рынках. Поэтому сделки слияний в России действительно могут привести к более сильным антиконкурентным последствиям, негативно влияющим на общественное благосостояние. Ключевые слова: сделки слияний; конкуренция; финансовый анализ событий. JEL classification: G14; L40. 1. Введение К олебания курса акций составляют часть повседневной информации экономиста, а жизнь компании отражается в колебаниях курса. Могут ли колебания курса акций нести информацию не повседневного, а стратегического характера? Финансисты не сомневаются в положительном ответе на этот вопрос. Но могут ли колебания акций дать полезную информацию исследователям других проблем, например, анализирующим эффекты государственной политики? Так, если видно, что на известие о слиянии каких‑либо двух компаний рынок отреагировал снижением курсовой стоимости акций покупателей их продукции, можно ли считать, что рынок предвидит ухудшение положения покупателей в результате сделки? Если же стоимость акций покупателей растет — можно ли считать, что рынок расценивает слияние как безобидное для конкуренции? Чтобы ответить на поставленный вопрос, необходимо выявить влияние определенных событий на колебания котировок акций. Если реакция фондового рынка на событие соответствует, с одной стороны, предсказаниям, которые можно сформулировать на основе теоретического анализа, и, с другой стороны, подтверждается данными из независимых источников, можно признать за фондовым рынком способность предсказывать эффекты слияний для конкуренции. Основная тенденция развития российских компаний в последнее десятилетие — глобализация (Голикова и др., 2012). Участниками глобальных рынков российские продавцы ста1 Работа выполнена в рамках Программы фундаментальных исследований НИУ ВШЭ в 2012 г. Автор выражает благодарность С. Б. Авдашевой, Р. Питтману и всем участникам Летней школы институционального анализа (июль 2012 г.) за замечания и предложения по дальнейшему развитию исследования. 70 Компании, предприятия № 3 (27) 2012 новятся в том числе в результате слияний — как прямых иностранных инвестиций в российские активы, так и приобретения российскими компаниями акций зарубежных. Параллельно идет процесс укрупнения путем слияний и на российских рынках (Долгопятова, 2010). Однако до сих пор влияние сделок на рынки, в том числе на участников слияния (как продавцов, так и покупателей их продукции), не получило количественной оценки. Общая для исследований в этом направлении проблема — отделить эффекты сделки от влияния других факторов, действующих на рынок вне зависимости от сделки слияния. Поэтому трудно понять, оказывает ли конкретная сделка слияния отрицательное воздействие на конкуренцию и, как следствие, на благосостояние компаний-контрагентов и потребителей, и правильное ли решение принял антимонопольный орган, дав согласие на сделку слияния. Существует потребность оценки ожидаемых эффектов на основе использования метода, который позволял бы при использовании определенных предпосылок сделать необходимые выводы. Одним из способов оценки влияния сделки слияния на общественное благосостояние является анализ реакции курсовой стоимости акций на информацию о слиянии — так называемое финансовое исследование событий. Если гипотеза эффективного финансового рынка верна, то рынок должен реагировать на сообщение о сделке экономической концентрации изменением курсовой стоимости акций. При этом должны меняться и курсовая стоимость самих участников сделки, и курсовая стоимость их основных конкурентов, и курсовая стоимость компаний на смежных этапах технологической цепочки — покупателей продукции участников слияния. Главный элемент методологии финансового анализа событий (event study) — аномальная доходность, которая вычисляется на основе текущей доходности и коэффициентов рыночной модели. Она показывает, насколько текущая доходность отличается от доходности, предсказанной на основе исторических данных, и если эта разница значимо отличается от нуля, то можно сделать вывод о наличии существенного влияния события на рыночную оценку компании. Цель данной работы заключается в сравнении оценки эффектов слияний с российскими компаниями в качестве участников и эффектов зарубежных сделок слияний с помощью применения метода финансового анализа событий. Данное сопоставление интересно, т. к. эффекты слияний различаются, в том числе и в зависимости от того, какими возможностями и стимулами обладает инициатор слияния на целевых рынках. В качестве анализируемой отрасли был выбран сектор черной и цветной металлургии, что обусловлено несколькими причинами. Во-первых, в России среди компаний металлурги наиболее активно проводили экспансию. Сделки слияний и поглощений стоимостью в миллиарды долларов совершили ГМК «Северсталь», «Евразхолдинг» и «Норильский никель», ставшие в результате транснациональными компаниями (Паппэ, Галухина, 2009). Во-вторых, в сравнении с другими рынками с высокой концентрацией, на данном рынке масштабы государственного регулирования ограничены. В-третьих, хотя отрасль характеризуется наличием промышленных вертикально интегрированных структур, на рынке металлургии вертикальная интеграция не так глубока, не доведена до розничных продаж, в отличие от, например, рынка нефти, следовательно, есть крупные покупатели металла, курсовая стоимость которых должна реагировать на слияния. В-четвертых, высокая рыночная концентрация в металлургии означает, что в отрасли функционирует относительно небольшое количество компаний, что повышает вероятность воздействия слияния на конкуренцию, и, как результат, увеличивает вероятность реакции фондового рынка на сделки. Данные особен- 71 Компании, предприятия Д. В. Цыцулина ПРИКЛАДНАЯ ЭКОНОМЕТРИКА № 3 (27) 2012 ПРИКЛАДНАЯ ЭКОНОМЕТРИКА ности структуры отрасли позволяют избежать некоторых возможных искажений результатов при применении метода анализа событий, и, в принципе, влияния сделок слияний на благосостояние. Структура статьи отражает ее задачи. Во втором разделе обсуждается метод финансового анализа событий и возможности его применения для оценки ожидаемых эффектов слияний. В третьем разделе описывается использованная для анализа методология и источники данных. Четвертый раздел содержит результаты анализа и их обсуждение. Ожидаемое воздействие сделок слияний с участием российских и иностранных компаний… Ожидаемое воздействие сделок слияний с участием российских и иностранных компаний 2. Влияние сделок слияний на доход акционеров и общественное благосостояние в финансовом анализе событий В литературе, посвященной сделкам слияний и поглощений, приводится множество доказательств тому, что акционеры объединяющихся компаний получают положительную отдачу от сделки (Aktas, Derbaix, 2003). Предполагается, что это происходит вследствие того, что контроль над ресурсами участвующих в сделке фирм позволяет поглощающей компании инициировать переоценку как собственных акций, так и акций приобретенной фирмы из‑за внедрения более высоко оцениваемой операционной стратегии. Получаемые акционерами выгоды приводят к увеличению ожидаемого спрэда между будущими доходами и издержками объединенной компании. Однако до сих пор не ясно, следствием чего являются выгоды — преимущественно эффекта издержек или эффекта рыночной власти. Первый эффект возникает в результате снижения транзакционных и трансформационных издержек. Гипотеза рыночной власти базируется на том, что после слияния объединенная фирма приобретает возможность ограничить конкуренцию и благодаря этому получить дополнительные выгоды. Но, несмотря на широко распространенное мнение об антиконкурентных последствиях сделок слияний, не существует достаточно надежных доказательств того, что даже существенное увеличение компании и повышение концентрации рынка всегда сопровождается усилением рыночной власти, и, тем более, что компании всегда используют рыночную власть в ущерб покупателям. Тестирование гипотезы представляет особый интерес для федеральных органов исполнительной власти, осуществляющих функции по контролю и надзору за соблюдением законодательства о конкуренции на рынках, в полномочия которых входит одобрение сделки слияния. Согласно (Eckbo, Wier, 1985), внутри теории рыночной власти можно выделить две гипотезы. 1. Гипотеза сговора: сделка слияния приведет к кооперативному поведению среди компаний в отрасли. Поскольку эффективный сговор создает монопольную прибыль, данная гипотеза предполагает, что конкуренты фирм, участвующих в сделке слияния, должны получить положительную аномальную доходность после объявления о намерении осуществить сделку. Положительной аномальной доходности можно ожидать и для фирм, намеревающихся остаться вне сговора, тем более что их прибыль не будет снижаться благодаря ограничению выпуска. Однако сговор приводит к снижению благосостояния покупателей и отрицательной аномальной доходности для них. 2. Модель хищнического ценообразования: слияние может позволить объединенной компании снизить цены ниже средних переменных издержек, чтобы вынудить конкурентов уйти из бизнеса, a когда конкуренты покинут бизнес, поднять цены, — и тем самым повысить 72 Компании, предприятия ПРИКЛАДНАЯ ЭКОНОМЕТРИКА аномальную доходность фирмы в долгосрочном периоде. В этом случае следует ожидать снижения котировок акций как конкурентов, так и покупателей. Необходимо отметить, что вследствие такого разделения гипотезы рыночной силы невозможно сделать вывод об ожидаемом эффекте сделки только по данным об изменении курсовой стоимости компании и ее конкурентов — нужен анализ покупателей. Однако, скорее всего, данная ситуация не характерна для металлургической отрасли, т. к. доля постоянных затрат в средних издержках продукции у таких предприятий очень высока. Следовательно, для того чтобы заставить другую компанию уйти с рынка, нужно практически раздавать металл бесплатно. Кроме того, на большинстве мировых рынков металлов отсутствует заведомый лидер, который мог бы успешно практиковать стратегию хищничества в отношении существенно более мелких продавцов. Гипотеза эффективности говорит о том, что объединенная фирма будет осуществлять более рентабельное производство вследствие эффекта синергии. Ожидается, что повышение прибыльности фирмы приведет к росту доходности вложений акционеров. Повышение эффективности, снижение ожидаемых предельных издержек и, как результат, снижение цен окажет положительный эффект на покупателей. Влияние на конкурентов не настолько очевидно, т. к. внутри данной теории выделяется два эффекта: zz эффект производительности: в результате экономии от масштаба созданная компания сможет внедрить инновационные технологии, позволяющие снизить издержки и цены для покупателей, что в свою очередь негативно отразиться на конкурентах; zz информационный эффект: поскольку производственные технологии ближайших конкурентов очень похожи, то новости о возможном эффективном слиянии могут также сигнализировать о возможности для конкурентов повысить свою производительность, что в итоге приведет к росту их котировок. Данная гипотеза также не соотносится с металлургической промышленностью, т. к. в целом все имеющиеся технологии общеизвестны. В таблице 1 представлено изменение знака аномальной доходности для различных участников рынка в зависимости от выполнения описанных выше гипотез. Таблица 1. Аномальная доходность для фирм, участвующих в сделке, их конкурентов и покупателей Участники Конкуренты Покупатели сговор положительная (монопольная прибыль) положительная (монопольная прибыль) отрицательная хищническое ценообразование положительная (монопольная прибыль) отрицательная (издержки ценовой войны и ухода с рынка) отрицательная эффект производительности положительная (снижение издержек отрицательная (проигрыш в конкуренции) положительная информационный эффект положительная (раскрытие нулевая или положительная новых возможностей (раскрытие возможности использования ресурсов) повышения производительности) Теория рыночной власти: Теория эффективности: положительная Источник: (Eckbo, Wier, 1985). 73 Компании, предприятия Д. В. Цыцулина № 3 (27) 2012 Ожидаемое воздействие сделок слияний с участием российских и иностранных компаний… Ожидаемое воздействие сделок слияний с участием российских и иностранных компаний № 3 (27) 2012 ПРИКЛАДНАЯ ЭКОНОМЕТРИКА Без привлечения курсовой стоимости крупных покупателей на рынке было бы невозможно разграничить гипотезу рыночной власти и теорию эффективности. В частности, получив положительную аномальную доходность для участников и отрицательную для конкурентов, нельзя было бы выявить, какой эффект преобладает: угроза хищнического ценообразования или информационный эффект. Однако, включив в анализ доходность активов компаний — покупателей продукта, можно сделать однозначный вывод о справедливости конкретной гипотезы. Что касается гипотез относительно российских сделок слияний, можно предположить, что они оказывают негативное влияние на покупателей и конкурентов. Связано это, прежде всего, с особенностями функционирования российских компаний в металлургической промышленности. Концентрация производителей продуктов металлургии в сравнении с уровнем концентрации в сопоставимых отраслях развитых стран является достаточно высокой (Тенденции изменения структуры…, 2009). От ценовой политики крупных металлургических компаний страдают именно отечественные покупатели, а не иностранные, что объясняется в частности тем, что на протяжении последнего десятилетия российская металлургия относится к секторам с самым высоким уровнем импортной защиты. В период до 2008 года ставки пошлин на большинство видов продукции составляли около 5%. В рамках антикризисной поддержки производителей в 2009 году осуществлялись меры по защите внутреннего рынка металлов — наблюдалось повышение (с 5 до 15% и с 15 до 20% в зависимости от позиции) ставок ввозных таможенных пошлин на большинство видов проката и труб из черных металлов. Кроме того, предоставлялась преференция для отечественных производителей при государственных закупках, проводились антидемпинговые и специальные защитные расследования (Обзор черной металлургии …, 2011). В условиях высокой концентрации и одновременно защищенности от иностранной конкуренции российские поставщики металла на внутреннем рынке обладают большей рыночной властью, чем зарубежные компании на своих рынках. Данное утверждение подтверждается различными исследованиями, показывающими, что цены на продукцию российского экспорта на внутреннем рынке более высокие, чем на внешнем (Голованова, 2010). Продавцы, обладающие рыночной властью на внутреннем рынке, на внешнем рынке сталкиваются с относительно высокой конкуренцией, и это подталкивает их к применению ценообразования, соответствующему модели ценовой дискриминации третьего типа (соотношение цен на рынках обратно пропорционально отношению показателей ценовой эластичности спроса). Таким образом, в данной работе будут проверяться следующие эмпирические гипотезы. 1. Фондовый рынок оценивает сделки слияний с российскими компаниями как более опасные для покупателей в силу больших возможностей ограничения конкуренции. Эта гипотеза является основной для проводимого исследования. Она может выполняться в двух вариантах: а) слияния с участием российских компаний оказывают отрицательное влияние на российские компании, а на зарубежные — нейтральное; б) слияния с участием российских компаний оказывают большее негативное влияние на компании в сравнении с зарубежными сделками. 2. Рынок оценивает горизонтальные сделки слияний как более опасные для конкуренции по сравнению с вертикальными. Эта гипотеза является подчиненной, но она требует обязательной проверки, в том числе и потому, что выполнение первой гипотезы ожидается в первую очередь именно для горизонтальных слияний. 74 Компании, предприятия № 3 (27) 2012 Результаты финансового анализа событий для сделок слияний: обобщение международного опыта В исследованиях по данной тематике многие авторы пытаются выделить определенные закономерности для различных сегментов генеральной совокупности сделок. Существует ряд работ, изучающих лишь крупные сделки. В классической работе (Healy et al., 1992) анализируется лишь 50 крупнейших американских сделок 80‑х годов XX века. Несмотря на то что выборка составляет небольшую долю от общего количества сделок в США, их размер в денежном выражении значителен. Авторы обнаружили положительную связь между аномальной доходностью во время объявления о сделке и денежными потоками после слияния. Кроме того, фирмы, участвующие в слиянии, демонстрировали рост производительности по сравнению с остальными фирмами в отрасли. Часто анализируются слияния в определенных отраслях. В (Beitel et al., 2004) рассматриваются банки, а в (Aktas, Derbaix, 2003) — автомобильная отрасль. Это вполне объяснимо тем, что главная проблема для использования рассматриваемой методологии — смещенные наблюдения при их отборе из разных отраслей. При анализе компаний из одной отрасли можно избавиться от части искажений при измерении, т. к. прочие факторы, оказывающие влияние на котировки акций компаний, одинаковы, и таким образом легче выявить аномальную доходность, связанную со сделкой слияния. Поэтому в настоящей работе был проведен анализ компаний из одного сектора экономики — металлургии. Наконец, можно выделить работы, исследующие сделки по географическому принципу. Так, например, в (Eckbo, Thorburn, 2000) изучаются последствия сделок слияний для канадских и американских фирм, приобретающих канадские предприятия. Показано, что отечественные фирмы-покупатели получают положительную аномальную доходность, в то время как аномальная доходность американских фирм значимо не отличается от нуля. При исследовании интернациональных сделок в (Kuipers et al., 2003) было обнаружено, что разброс доходности компаний, участвующих в сделке слияния, объясняется степенью защиты прав акционеров и кредиторов и качеством исполнения законов в стране, где находится компания-цель. В настоящей работе заимствован тот же подход — проанализированы как сделки с участием российских компаний, так и сделки с иностранными предприятиями, и выявлены различия. Значительные различия наблюдаются и в исследуемом временном отрезке динамики акций. Хотя большинство работ отталкивается от даты первого сообщения о сделке, существует ряд работ, анализирующих доходность относительно даты завершения сделки. Так, Servaes (1991) рассматривает динамику акций в момент окончательного закрытия сделки, а Loughran и Vijh (1997) — спустя 5 лет. Как правило, исследователи рассматривают временное окно вокруг появления первого сообщения, но этот диапазон также существенно разнится: от одного дня (Mulherin, Boone, 2000), недели (Kaplan, Weisbach, 1992), до двух месяцев (до и после сделки) — (Maquieria et al., 1998). Представляется, что более приемлемым является анализ нескольких временных периодов, например, (–5, +5) и (–3, +20) дней вокруг сделки, поскольку это позволит выявить эффект ожидания сделки — реакцию участников рынка на слухи о предположительном слиянии и оценку рынком фактического объявления о сделке. Ранние работы, рассматривавшие только изменение курсовой стоимости компаний — ­ участников сделки, в основном приходят к выводу о создании стоимости или увеличении прибыли покупателей. Ruback (1983) показывает, что в результате слияния благосостояние 75 Компании, предприятия Д. В. Цыцулина ПРИКЛАДНАЯ ЭКОНОМЕТРИКА Ожидаемое воздействие сделок слияний с участием российских и иностранных компаний… Ожидаемое воздействие сделок слияний с участием российских и иностранных компаний № 3 (27) 2012 ПРИКЛАДНАЯ ЭКОНОМЕТРИКА повышается у акционеров приобретаемой компании и не ухудшается у акционеров компании-покупателя, причем не в результате повышения рыночной власти. Aktas и Derbaix (2003) также выявили положительное статистически значимое повышение благосостояния участников сделки. Однако эти работы не принимают во внимание влияние, оказываемое сделками слияний на конкурентов и покупателей, тем самым не позволяя объективно оценить характер влияния сделки на рыночную конкуренцию. Более поздние работы расширяют круг анализируемых предприятий, охватывая также реакцию конкурентов. Eckbo и Wier (1985), анализируя выборку из 82 горизонтальных слияний в период 1963–1981 гг., показали, что конкуренты в среднем получают значимую положительную аномальную доходность относительно даты объявления о сделке, и сделали вывод о преобладании информационного эффекта в теории производительности. Warell (2007) проанализировала сделку слияния компаний Rio Tinto и North в металлургической промышленности. Целью ее исследования было выявить, приведет ли данная сделка к эффективности и не ограничит ли конкуренцию. Основываясь на положительной аномальной доходности для компании — покупателя Rio Tinto и отрицательной аномальной доходности для ближайшего конкурента, делается вывод о том, что данное слияние не окажет негативного влияния на конкуренцию, подтверждая тем самым гипотезу эффективности. Однако можно утверждать, что отсутствие учета изменения котировок покупателей в вышеуказанных исследованиях не позволяет сделать объективные выводы о влиянии слияния на конкуренцию, и, в частности, о справедливости одной из гипотез (эффективности или хищнического ценообразования). Лишь небольшая группа исследователей включают в свой анализ изменение котировок покупателей. Например, в (Mullin et al., 1995) рассматривается влияние сделок в сталелитейной отрасли США не только на компании — участников слияния, но и на конкурентов и покупателей. В частности, выявлена реакция покупателей стали на сделки слияний — железные дороги продемонстрировали положительную аномальную доходность. Представленная работа продолжает основное направление указанных выше исследований, изучая оценку финансовым рынком сделок слияний в металлургии. Используются данные о колебаниях курса акций всех участников, на которых слияние оказывает воздействие — самих компаний (компании-приобретатели и компании-цели), конкурентов и крупных покупателей металлургической продукции. 3. Методология эмпирического анализа В данной работе для оценки реакции фондового рынка на сделки экономической концентрации используется методология финансового анализа событий (Brown, Warner, 1985). Для определения аномальной доходности для каждой анализируемой компании, очищенной от воздействия общей конъюнктуры финансового рынка, рассматривается рыночная модель, коэффициенты которой оцениваются с помощью метода наименьших квадратов по данным о доходности акций за период (–220, –30) дней, прилегающий ко дню публичного объявления о сделке (день 0): rit = ai bi rmt, (1) где rit — наблюдаемая доходность i-й акции в день t, rmt — значение доходности, вычисленное по рыночному индексу. 76 Компании, предприятия ПРИКЛАДНАЯ ЭКОНОМЕТРИКА Затем, основываясь на оцененных коэффициентах из (1), рассчитываются аномальные доходности: ARit = rit aˆ i bˆ i rmt , (2) где ARit — аномальная доходность по i-й акции в день t. Поскольку часто не представляется возможным точно определить дату события из‑за времени распространения информации, необходимо оценить накопленную аномальную доходность (CAR) за некоторый период, прилегающий к событию: CARi = ARi ,t1 ARi ,t2 , где t1 и t2 — соответственно начало и конец анализируемого события. (3) Далее нужно усреднить полученную величину по компаниям: CAAR = где N — количество компаний в выборке. N 1 CARi , N i=1 (4) Таким образом, для каждого события вычисляются значения CAAR для дня объявления о сделке, а также для периодов (–5, +5), (–20, +3) и (–3, +20). Затем определяется статистическая значимость показателя CAR для разных периодов. Нулевая гипотеза заключается в том, что кумулятивная избыточная доходность равна нулю: H 0 : E(CARi ) = 0. (5) Для тестирования нулевой гипотезы (5) t-статистика вычисляется как отношение среднего значения кумулятивной избыточной доходности к оцененному значению стандартного отклонения этой величины. Таким образом, статистика теста для каждого дня t находится как: G= N N CAAR 1 , где s = (CARi CAAR)2 . N 1 i=1 s (6) Если CARi совместно не коррелируют, то статистика теста для больших N имеет стандартное нормальное распределение. Данная статистика широко используется в исследованиях, посвященных анализу событий (Masulis, 1980; Dann, 1981). Если нулевая гипотеза отклоняется, то можно сделать вывод о том, что данное событие оказало влияние на доходность анализируемых компаний, причем можно также выявить, является ли это влияние положительным или отрицательным. Однако предпосылка о том, что все аномальные доходности распределены одинаково, слишком жесткая, т. к. некоторые акции являются более волатильными по сравнению с другими. Включение в анализ одной–двух подобных акций может привести к очень высокой дисперсии аномальной доходности ARi и, как следствие, к снижению мощности тестов. В связи с этим в данной работе используется процедура стандартизации (Brown, Warner, 1985). 77 Компании, предприятия Д. В. Цыцулина № 3 (27) 2012 ПРИКЛАДНАЯ ЭКОНОМЕТРИКА № 3 (27) 2012 При анализе проверяются две дополняющие друг друга гипотезы: H1. Рынок оценивает сделки слияний с участием российских компаний как более опасные для конкуренции. Для подтверждения данной гипотезы необходимо, чтобы аномальные доходности компаний — покупателей металла и компаний-конкурентов были отрицательными. H2. Рынок оценивает горизонтальные сделки слияний (участниками которых являются производители товаров-заменителей) как более опасные для конкуренции по сравнению с вертикальными сделками слияний (когда один из участников выступает поставщиком продукции для другого). Для проверки этой гипотезы аномальная доходность сравнивается для двух групп сделок. Ожидаемое воздействие сделок слияний с участием российских и иностранных компаний… Ожидаемое воздействие сделок слияний с участием российских и иностранных компаний Данные Информация по сделкам слияний была получена из базы данных Thomson one2, в которой представляются различные сведения о сделках (цена, дата объявления, способ покупки, данные об участниках сделки и т. д.). Анализируемая выборка состоит из 60 наиболее крупных (по отношению капитализации участников сделки к капитализации соответствующих рынков) сделок слияний в металлургической промышленности в период с 1999 по 2011 годы, половина из которых — сделки между зарубежными компаниями, а другая часть — сделки, в которых хотя бы одним участником является российская компания. Большая часть сделок относится к сектору цветной металлургии и приходится на период 2004–2011 гг. Полный список анализируемых сделок приведен в Приложении. Также в анализ включены наиболее крупные конкуренты и покупатели участвующих в сделках слияний компаний. Данные по котировкам компаний были взяты с информационных порталов Yahoo finance3 и Финам4 для зарубежных и российских компаний соответственно. Акции компаний, включенных в анализ, торгуются на разных биржевых площадках — ММВБ, NYSE, NASDAQ, LSE. В таблице 2 представлено среднее число проанализированных компаний. Число участников меньше единицы, т. к. в большинстве случаев котируется лишь компания-приобретатель. Кроме того, для некоторых сделок было невозможно оценить CAAR для участника вследствие отсутствия достаточного количества котировок для оценки рыночной модели. Также небольшое количество покупателей объясняется включением в анализ только крупнейших фирм-покупателей. Таблица 2. Число компаний в группе (в среднем по событиям) Участники Конкуренты: иностранные местные Покупатели: иностранные местные 2 http://www.thomsonone.com/. 3 http://www.finance.yahoo.com/. 4 http://www.finam.ru/. 0.9 20.2 10.38 9.82 9 4.45 4.55 78 Компании, предприятия ПРИКЛАДНАЯ ЭКОНОМЕТРИКА 4. Результаты Полученные результаты подтверждают главную гипотезу — фондовый рынок действительно оценивает сделки слияний с российскими компаниями как более опасные для конкуренции, и, следовательно, для покупателей. В таблицах 3 и 4 приведены t-статистики для тестирования нулевой гипотезы (5). При анализе этих таблиц видно, что российские сделки слияний приводят к отрицательной аномальной доходности для отечественных покупателей в размере 1.98 стандартного отклонения за период (–5, +5). Причем данные сделки не оказывают значимого эффекта на иностранных покупателей, что подтверждает выдвинутую гипотезу. Что касается зарубежных сделок, то их воздействие на иностранных покупателей значимо не отличается от нуля. Применение метода анализа событий подтвердило предположение о том, что российские поставщики металла на внутреннем рынке обладают большей рыночной властью, чем зарубежные компании на своих рынках. Следовательно, сделки слияний в России действительно могут привести к более сильным антиконкурентным последствиям, негативно влияющим на общественное благосостояние. Таблица 3. t-статистика для кумулятивной аномальной доходности (30 сделок с участием российских компаний) (–5, +5) Участники Конкуренты: иностранные местные Покупатели: иностранные местные Период анализа (0 — день объявления о сделке) (–3, +20) 0.89 –3.35*** –2.23** –2.80*** – 0.43 0.82 –1.98** – 0.82 –1.90* 0.22 – 4.02*** – 0.20 0.68 –1.36 0 2.17** –1.10 – 0.46 –1.35 –1.66* –1.04 –1.42 Примечание. *, **, *** — значимость на 10, 5, и 1%-ном уровне соответственно. Таблица 4. t-статистика для кумулятивной аномальной доходности (30 сделок с участием иностранных компаний) (–5, +5) Участники Конкуренты: иностранные местные Покупатели: иностранные местные Период анализа (0 — день объявления о сделке) (–3, +20) 0.29 –2.03** 0.42 –2.47** –1.2 – 0.67 –1.02 –1.37 –2.42** –2.08** –1.68* – 0.80 –2.05** 0.01 0 –0.36 0.99 2.65*** – 0.26 – 0.54 – 0.92 – 0.18 Примечание. *, **, *** — значимость на 10, 5, и 1%-ном уровне соответственно. Кроме того, данные свидетельствуют о том, что для участников слияния невозможно однозначно определить знак аномальной доходности, поэтому полученные результаты не яв- 79 Компании, предприятия Д. В. Цыцулина № 3 (27) 2012 Ожидаемое воздействие сделок слияний с участием российских и иностранных компаний… Ожидаемое воздействие сделок слияний с участием российских и иностранных компаний № 3 (27) 2012 ПРИКЛАДНАЯ ЭКОНОМЕТРИКА ляются статистически значимыми. Дело в том, что в анализируемой выборке в качестве участника сделки выступает лишь компания-покупатель, т. к. данные по котировкам компанийцелей отсутствуют, как правило, из‑за отсутствия у них акций (поскольку они имеют форму ООО, а не ОАО). Данные выводы сопоставимы с (Eckbo, 1983) — в его работе результаты анализа котировок компаний-покупателей также не значимы, однако компании-цели в большинстве случаев получают положительную аномальную доходность, что отчасти подтверждает идею максимизации стоимости компаний при слиянии. Далее выборка была проанализирована в разрезе типа слияния: горизонтальные/вертикальные/конгломератные. Поскольку в выборке отсутствуют конгломератные сделки, деление было произведено на горизонтальные и вертикальные слияния. Было выявлено влияние разных видов сделок слияний на участников рынка по отдельности. В таблице 5 представлены t-статистики для тестирования нулевой гипотезы (5) для подвыборки из 44 горизонтальных сделок слияний, а в табл. 6 — для 16 вертикальных сделок. Необходимо прокомментировать интересный результат о том, что горизонтальные слияния российских компаний оказывают значительное отрицательное воздействие на котировки конкурентов. Теоретически, вследствие горизонтального слияния, не участвующие в нем конкуренты могут выигрывать, т. к. снижение числа продавцов приводит к усилению рыночной власти всех игроков: явный или неявный сговор крупных продавцов приносит дополнительную прибыль не только им самим, но и в гораздо большей степени мелким конкурентам, в сговоре не участвующим. Однако компании, участвующие в слиянии, могут получить конкурентные преимущества, использование которых приведет к снижению прибыли их конкурентов. Данные свидетельствуют о том, что именно второй эффект существенно превышает эффект усиления рыночной власти в РФ. Комбинация полученных результатов свидетельствует о неоднозначности эффектов слияний для конкуренции. С одной стороны, отрицательное воздействие сделок на ожидаемую прибыль других продавцов на рынке свидетельствует в пользу того, что участники слияний приобретают конкурентные преимущества и используют их именно в рамках конкуренции. С другой стороны, ожидаемое снижение прибыли российских покупателей говорит о том, что их положение в результате укрупнения продавцов ухудшается. Кажущееся противоречие разрешается следующим образом: полем конкуренции для крупных продавцов металла является мировой рынок, и эффект конкурентных преимуществ проявляется именно для этого рынка. Но конкуренция в пределах мирового рынка не исключает наличия отдельных сегментов, защищенных от конкуренции, где укрупняющиеся компании могут использовать рыночную власть в ущерб интересам локальных покупателей. Именно таким и является относительно защищенный от иностранной конкуренции российский рынок. Вертикальные сделки, в отличие от горизонтальных, не оказывают значимого воздействия на котировки акций компаний — покупателей продукции. Этот результат соответствует общеизвестному в анализе эффектов слияний утверждению о том, что отрицательное воздействие на конкуренцию вертикальных сделок (между продавцами и покупателями) менее вероятно, чем сделок горизонтальных (между продавцами товаров-заменителей). Обратим внимание, что вертикальные сделки с участием российских компаний оказывают большее отрицательное воздействие на конкурентов, т. е. рынок оценивает возможность приобретения конкурентных преимуществ в результате этих сделок более высоко. Соответственно, в том случае, когда сделка была предметом одобрения со стороны антимонопольного органа, рынок поддерживает принятое положительное решение. 80 Компании, предприятия ПРИКЛАДНАЯ ЭКОНОМЕТРИКА Таблица 5. t-статистика для кумулятивной аномальной доходности (горизонтальные сделки) Участники Конкуренты: иностранные Все сделки Только с зарубежными компаниями-покупателями 0.36 0.51 –3.06*** 1.17 Только с российскими компаниями-покупателями – 0.07 –1.89* –2.41** – 0.04 –1.23 местные –3.21*** –2.06** –2.62*** Покупатели: –1.31 –1.43 –0.5 0.58 – 0.06 0.65 –2.29** –1.51 –1.86* 20 24 иностранные местные Количество сделок 44 Примечание. *, **, *** — значимость на 10, 5, и 1%-ном уровне соответственно. Таблица 6. t-статистика для кумулятивной аномальной доходности (вертикальные сделки) Участники Все сделки Только с зарубежными компаниями-покупателями Только с российскими компаниями-покупателями 0.86 – 0.22 1.83* Конкуренты: –2.4** – 0.88 –2.73*** иностранные –1.74* 0.70 –2.58*** местные –1.66* –1.37 –0.99 Покупатели: – 0.05 – 0.09 0.04 иностранные – 0.09 – 0.95 0.54 0.01 0.35 16 10 местные Количество сделок – 0.7 6 Примечание. *, **, *** — значимость на 10, 5, и 1%-ном уровне соответственно. 5. Заключение В данной работе проведено сравнение оценки фондовым рынком эффектов слияний с участием российских компаний и эффектов слияний с зарубежными компаниями в секторе черной и цветной металлургии, для участников горизонтальных и вертикальных сделок. Проанализированные сделки слияний в секторе черной и цветной металлургии РФ оказывают, по оценке финансового рынка, негативное влияние на положение российских покупателей, несмотря на то что в целом рынок верил, что конкуренция между продавцами на целевых рынках в результате сделок усилится. Данный результат объясняется тем, что на протяжении почти пятнадцати прошедших лет российский рынок продукции металлургии сочетал две черты, ослабляющие конкуренцию — высокую концентрацию и защиту от конкуренции со стороны импорта. Полученные данные не дают оснований для утверждения, 81 Компании, предприятия Д. В. Цыцулина № 3 (27) 2012 ПРИКЛАДНАЯ ЭКОНОМЕТРИКА Ожидаемое воздействие сделок слияний с участием российских и иностранных компаний… Ожидаемое воздействие сделок слияний с участием российских и иностранных компаний № 3 (27) 2012 что положение покупателей металлургической продукции в результате слияний с участием российских компаний действительно ухудшилось, хотя фондовый рынок ожидал именно этого. Косвенно результаты указывают и на то, что инвесторы считали российские антимонопольные органы неспособными предотвратить злоупотребление крупными металлургическими компаниями возрастающей рыночной властью. Насколько эти прогнозы оправдались — предмет специального анализа. Другой важный результат состоит в том, что рынок считал вертикальные сделки с участием российских компаний (не угрожающие покупателям, и, предположительно, конкуренции) более опасными для конкурентов за счет приобретаемых объединенными компаниями преимуществ. Тем самым финансовый анализ событий оправдывает положительное решение антимонопольного органа в отношении сделок — повышение угроз для покупателей сопровождалось значительными выигрышами эффективности для компаний. Использованная методология не позволяет сопоставить эти эффекты количественно, однако важен сам факт их наличия. В целом соответствие полученных результатов теоретическим работам, анализирующим сектор металлургии, позволяет сделать вывод о применимости метода финансового анализа событий для оценки ожидаемого воздействия сделок слияний, в том числе и с участием российских компаний. Список литературы Голикова В. В., Гончар К. Р., Кузнецов Б. В. (2012). Влияние глобализации на поведение российских промышленных предприятий. В кн.: XII Международная научная конференция по проблемам развития экономики и общества. 4, 21–30. Голованова С. В. (2010). Сигналы несовершенства конкуренции: результаты анализа цен товаров, вовлеченных в международную торговлю. Современная конкуренция, 22 (4), 11–25. Долгопятова Т. Г. (2010). Развитие российской модели корпоративного управления в 2000‑е годы: эмпирический анализ изменений на микроуровне. Препринт НИУ ВШЭ WP1/2010/06. Обзор черной металлургии России 1998–2011 гг. и прогноз до 2020 г. (2011). ИнфоМайн. Паппэ Я. Ш., Галухина Я. С. (2009). Российский крупный бизнес: первые 15 лет. Экономические хроники 1993–2008 гг. М.: Изд. дом ГУ ВШЭ. Тенденции изменения структуры российской промышленности в период экономического подъема. Отв. ред. С. Б. Авдашева, С. В. Голованова. (2009). М.: ЗАО Юридический Дом «Юстиц-информ». Aktas E., Derbaix A. (2003). Horizontal, downstream and upstream effects of merger & acquisition operations in the car industry. Banque et Marché, 69, 40–49. Beitel P., Schiereck D., Wahrenburg M. (2004). Explaining the M&A-success in European bank mergers and acquisitions. European Financial Management, 10 (1), 109–140. Brown S., Warner J. (1985). Using daily stock returns. The case of event studies. Journal of Financial Economics, 14, 3–31. Dann L. (1981) Common stock repurchases: An analysis of returns to bondholders and stock-holders. Journal of Financial Economics, 9, 13–121. Eckbo E., Thorburn K. (2000). Gains to bidder firms revisited: Domestic and foreign acquisitions in Canada. Journal of Financial and Quantitative Analysis, 35 (1), 1–25. 82 Компании, предприятия № 3 (27) 2012 Eckbo B., Wier P. (1985). Antimerger policy under the Hart-Scott-Rodino act: A re-examination of market power hypothesis. Journal of Law and Economics, 28, 119–149. Eckbo B. (1983). Horizontal mergers, collusion and stockholder wealth. Journal of Financial Econo­ mics, 11, 241–273. Healy P., Palepu K., Ruback R. (1992). Does corporate performance improve after mergers? Journal of Financial Economics, 31 (2), 135–175. Kaplan S., Weisbach M. (1992). The success of acquisitions: Evidence from divestitures. Journal of Finance, 47 (1), 107–138. Kuipers D., Miller D., Patel A. (2003). The legal environment and corporate valuation: Evidence from cross-border mergers. Texas Tech University working paper. Masulis R. (1980). The effects of capital structure change on security prices: A study of exchange offers. Journal of Financial Economics, 8, 139–177. Maquieria C., Megginson W., Nail L. (1998). Wealth creation versus wealth redistributions in pure stockfor-stock mergers. Journal of Financial Economics, 48 (1), 3–33. Mulherin J. H., Boone A. L. (2000). Comparing acquisitions and divestitures. Journal of Corporate Finance, 6, 117–139. Mullin G. L., Mullin J. C., Mullin W. P. (1995). The competitive effects of mergers: Stock market evidence from the US steel dissolution case. Journal of Economics, 26, 314–340. Loughran T., Vijh A. (1997). Do long-term shareholders benefit from corporate acquisitions? Journal of Finance, 52 (5), 1765–1790. Ruback R. S. (1983). The cities service takeover: A case study. Journal of Finance, 38, 319–347. Servaes H. (1991). Tobin’s Q and the gains from takeovers. Journal of Finance, 46 (1), 409–419. Warell L. (2007). A horizontal merger in the iron ore industry: An event study approach. Resources po­ licy, 31, 191–204. 83 Компании, предприятия Д. В. Цыцулина ПРИКЛАДНАЯ ЭКОНОМЕТРИКА ПРИКЛАДНАЯ ЭКОНОМЕТРИКА № 3 (27) 2012 Приложение Анализируемые сделки слияний Дата Приобретаемая компания Компания-покупатель Тип сделки* Ожидаемое воздействие сделок слияний с участием российских и иностранных компаний… Ожидаемое воздействие сделок слияний с участием российских и иностранных компаний Сделки с участием иностранных компаний 21.05.1999 Armco Inc AK Steel Holding Corp Г 08.11.1999 Reynolds Metals Co Alcoa Inc Г 04.04.2000 Southwire Co-Plant, Kentucky Century Aluminum Co В 19.05.2000 CORDANT ALCOA В 01.08.2000 NORTH RIO TINTO Г 25.08.2000 Rio Algom Ltd Billiton PLC Г 27.10.2000 BRITISH ALUMINIUM ALCOA Г 01.12.2001 Asturiana de Zinc SA Xstrata AG Г 20.04.2001 CAEMI BHP Г 14.06.2001 Billiton BHP Г 23.10.2001 BHP ALCOA B 30.10.2001 CVRD MITSUI Г 19.05.2003 MIM XSTRATA Г 03.12.2003 KUMBA RESOURCES ANGLO AMERICAN Г 16.03.2004 Nordural hf Century Aluminum Co Г 26.04.2005 WMC BHP В 24.10.2005 Kryvorizhstal Mittal Steel Co NV В 27.01.2006 Arcelor SA Mittal Steel Co NV В 15.05.2006 Falconbridge Ltd Xstrata PLC Г 21.08.2006 EuroZinc Mining Corp Lundin Mining Corp В 04.04.2007 Rio Narcea Gold Mines Ltd Lundin Mining Corp В 19.04.2007 ORKLA ALCOA В 31.07.2007 Pebble Copper-Gold-Molybdenum Anglo American PLC Г 17.01.2008 IronX Mineracao SA Anglo American PLC Г 31.01.2008 Berezovskaya Mine JSC ArcelorMittal SA В 09.04.2008 Bahia Mineracao Ltda Eurasian Natural Resources Г 20.08.2008 London Mining South America ArcelorMittal SA Г 16.09.2009 Central African Mining & Expl Eurasian Natural Resources Г 21.09.2010 BAHIA Minerals BV Eurasian Natural Resources Г 19.10.2011 Hathor Exploration Ltd Rio Tinto PLC Г Сделки с участием российских компаний 20.11.2002 Stillwater Mining Co GMK Noril’skiy Nikel’ Г 10.02.2005 Lucchini SpA OAO SeverStal Г 28.07.2005 Kombinat Aluminijuma Podgorica (КАР) РусАл Г 84 Компании, предприятия ПРИКЛАДНАЯ ЭКОНОМЕТРИКА Окончание Приложения Дата Приобретаемая компания Компания-покупатель Тип сделки* 21.02.2006 КМАруда НЛМК В 29.03.2006 ОАО «Алтай-кокс» и «Прокопьевскуголь» НЛМК В 12.09.2005 OAO Yuzhkuzbassugol Evraz Group SA Г 23.12.2005 Viz-Stal NLMK Г 13.04.2006 Carrington Wire Limited OAO SeverStal В 08.09.2006 Lucchini SpA OAO SeverStal Г 22.08.2006 Vitkovice Steel Evraz Group Г 17.11.2006 OMG Harjavalta Nickel Oy GMK Noril’skiy Nikel’ Г 20.11.2006 Oregon Steel Mills Inc Evraz Group SA Г 01.02.2007 Sual UC RUSAL Г 05.02.2007 ООО «Бакальское рудоуправление» ММК В 17.04.2007 ОАО «Качканарский горно-обогатительный комбинат «Ванадий» ЕвразХолдинг В 03.05.2007 LionOre Mining Intl Ltd GMK Noril’skiy Nikel’ Г 08.10.2007 OJS Holding Co Yakutugol Mechel В 10.12.2007 Claymont Steel Holdings Inc Evraz Group SA Г 11.12.2007 Sukhaya Balka GOK Evraz Group SA Г 21.03.2008 «Баогуан» РУСАЛ В 13.03.2008 Onarbay Enterprises Ltd MMK В 14.03.2008 IPSCO Tubulars Inc TMK Г 20.05.2008 Esmark Inc Severstal’ Г 22.08.2008 PBS Coals Северсталь Г 04.09.2008 Beta Steel Corp NLMK Г 10.12.2008 African Iron Ore Group Ltd Северсталь Г 26.02.2009 Bluestone Coal Corp Mechel Г 28.04.2010 DEMZ Mechel Г 16.09.2011 Alpart РУСАЛ Г 26.01.2012 ООО «Ольховое» РИО ТИНТО В Примечание. * В — вертикальная; Г — горизонтальная. 85 Компании, предприятия Д. В. Цыцулина № 3 (27) 2012