СУВЕРЕННЫЕ ФОНДЫ БЛАГОСОСТОЯНИЯ НА РЫНКАХ

advertisement

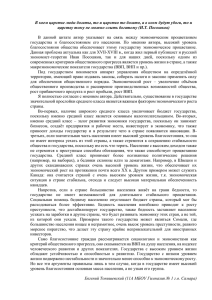

На правах рукописи ББК 65.264 К14 Казакевич Петр Александрович СУВЕРЕННЫЕ ФОНДЫ БЛАГОСОСТОЯНИЯ НА РЫНКАХ ЦЕННЫХ БУМАГ 08.00.10 - Финансы, денежное обращение и кредит Автореферат диссертации на соискание ученой степени кандидата экономических наук Москва 2009 2 Работа выполнена на кафедре «Ценные бумаги и финансовый инжиниринг» ФГОУ ВПО «Финансовая академия при Правительстве Российской Федерации» Научный руководитель кандидат экономических наук, доцент Гусева Ирина Алексеевна Официальные оппоненты доктор экономических наук, профессор Семенкова Елена Вадимовна, кандидат экономических наук Абрамов Александр Евгеньевич Ведущая организация ФГОУ ВПО «Московский государственный университет имени М.В. Ломоносова» Защита состоится «21» мая 2009 года в 10-00 часов на заседании совета по защите докторских и кандидатских диссертаций Д 505.001.02 при ФГОУ ВПО «Финансовая академия при Правительстве Российской Федерации» по адресу: 125993, Москва, Ленинградский проспект, д. 49, ауд. 406. С диссертацией можно ознакомиться в диссертационном зале Библиотечноинформационного комплекса ФГОУ ВПО «Финансовая академия при Правительстве Российской Федерации» по адресу: 125993, Москва, Ленинградский проспект, д. 49, к. 203. Автореферат разослан «16 «апреля2009 года и размещен на официальном сайте ФГОУ ВПО «Финансовая академия при Правительстве Российской Федерации»: www.fa.ru. Ученый секретарь совета Д 505.001.02, К.Э.Н., доцент /А/ / Щ/ _// I Е.Е.Смирнова 3 1. ОБЩАЯ ХАРАКТЕРИСТИКА РАБОТЫ Актуальность темы исследования Развитие российской экономики традиционно во многом связано с денежными потоками, поступающими от экспорта невозобновляемых природных ресурсов, в первую очередь, энергоносителей. Тем не менее, экономическому подъему в России в 2000-2008 гг. способствовал не только период высоких цен на традиционные продукты национального экспорта, но и проводимые в стране экономические реформы. Одним из важнейших направлений таких реформ стало снижение зависимости отечественной экономики от внешнеэкономической конъюнктуры, колебания которой становятся все более резкими и плохо прогнозируемыми. В целях обеспечения в стране стабильных макроэкономических условий в неблагоприятные годы в 2003 году было законодательно закреплено создание Стабилизационного фонда Российской Федерации за счет сверхплановых доходов бюджета от добычи и экспорта углеводородов. Данный фонд стал стратегическим финансовым резервом государства, подлежащим обособленному учету, управлению и использованию для финансирования дефицита бюджета при снижении цены на нефть ниже определенного законом уровня и на иные цели. В 2008 году Стабилизационный фонд был разделен на Резервный фонд и Фонд национального благосостояния. Резервный фонд фактически сохранил функции Стабилизационного фонда, а на Фонд национального благосостояния были возложены обязательства по финансовой поддержке отечественной пенсионной системы. Россия - не первая страна, вставшая на путь создания государством целевых резервных фондов. На начало 2009 года в различных странах действовало более 30 стабилизационных фондов и фондов будущих поколений. В мире накоплен богатый опыт не только создания подобных фондов, получивших общее название «суверенные фонды благосостояния», но и эффективного управления их средствами. Данные фонды наряду с пенсионными фондами, страховыми компаниями, хедж-фондами и центральными банками превратились во влиятельную категорию институциональных инвесторов на международных рынках ценных бумаг. Использование опыта других стран при разработке и 4 реализации инвестиционной стратегии1 российских суверенных фондов благосостояния способно повысить эффективность управления их средствами. В настоящее время в Резервном фонде и Фонде национального благосостояния накоплены внушительные средства - 4 869,7 млрд. рублей и 2 995,5 млрд. рублей соответственно,2 что составляет более 10 % ВВП России. Система управления средствами фондов характеризуется использованием консервативной инвестиционной стратегии, предусматривающей размещение средств преимущественно в ограниченное число высоконадежных и низкодоходных финансовых активов. В 2006-2008 гг. данная стратегия позволила сохранить средства фондов и получить инвестиционный доход, однако, есть основания утверждать, что на долгосрочном временном интервале указанная стратегия не является оптимальной и в данной связи нуждается в совершенствовании. Возможности управления средствами суверенных фондов благосостояния России ограничивает отсутствие необходимой инфраструктуры и не полностью определенный профиль обязательств Фонда национального благосостояния. Обладание Резервным фондом и Фондом национального благосостояния является важным конкурентным преимуществом России. Успешность преодоления Россией последствий глобального финансового и экономического кризиса и дальнейшее развитие страны в значительной мере зависят от того, насколько рационально и эффективно будут инвестироваться средства российских суверенных фондов благосостояния в ближайшие годы. Вышеизложенное свидетельствует о значимости исследования процессов и явлений, связанных с функционированием суверенных фондов благосостояния, в т.ч. на рынках ценных бумаг, и определяет актуальность темы настоящей работы. Диссертация выполнена в рамках научно-исследовательских работ, проводимых ФГОУ ВПО «Финансовая академия при Правительстве Российской Федерации» в соответствии с Комплексной темой «Пути развития финансово-экономического сектора России». 1 Под инвестиционной стратегией суверенных фондов благосостояния в настоящем исследовании понимается стратегия управления средствами фондов, а не стратегия использования их средств. 2 По состоянию на 01.03.2009 г., по данным Министерства финансов РФ Cwww.minfin.ru'). 5 Степень разработанности проблемы Различные аспекты проблем, связанных с функционированием суверенных фондов благосостояния, затрагивались в исследованиях А. Гельба, С. Джена, Д. Джонсон-Калари, Д. Дэвиса, Ф. Конрада, К, Къяра, С. Монтенегро, Р. Оссовски, А. Сегура, У. Фазано, А. Феделино. В России отдельные вопросы создания и функционирования суверенных фондов благосостояния нашли отражение в работах А.П. Вавилова, Е.Т. Гайдара, Е.Т. Гурвича, М.В. Данилиной, М.Ю. Копейкина, А.Л. Кудрина, Я.М. Миркина, О.В. Павлюковой, А.В. Розанова, А.В. Улюкаева. Первой фундаментальной работой, посвященной проблемам создания в России стабилизационного фонда, является доклад А.Б. Золотаревой, СМ. Дробышевского, С.Г. Синельникова, П.А. Кадочникова. Многие выводы, сделанные в данном докладе, впоследствии были использованы при создании Стабилизационного фонда Российской Федерации. Другое комплексное исследование вопросов, связанных с функционированием Стабилизационного фонда Российской Федерации, Резервного фонда и Фонда национального благосостояния, было проведено М.А. Абрамовой, Л.М. Архипцевой, Г.С. Пановой, Б.Б. Рубцовым, А.Б. Фельдманом. В данной работе авторы анализируют опыт формирования, управления и использования суверенных фондов благосостояния, однако в центре внимания находится использование средств указанных фондов с позиции развития отечественной экономики. Основная фондам часть отечественных благосостояния, периодических изданиях, концентрирующие публикаций, по-прежнему носящие внимание на посвященных представляет собой зачастую популистский возможных вариантах суверенным статьи в характер и использования конъюнктурных нефтяных доходов, аккумулируемых в Резервном фонде и Фонде национального благосостояния. В экономической литературе, как отечественной, так и зарубежной, вопросы управления средствами суверенных фондов благосостояния на рынках ценных бумаг освещены недостаточно, поскольку предметом исследования, как правило, выступают формирование данных фондов исследование коллектива и использование авторов под их руководством средств. Несмотря Д. на Джонсон-Калари, фундаментальные работы в данной области практически отсутствуют. На устранение 6 имеющихся пробелов в исследовании проблем управления средствами суверенных фондов благосостояния на рынках ценных бумаг направлена данная работа. Цель и задачи исследования Целью исследования является совершенствование концепции управления средствами Резервного фонда и Фонда национального благосостояния на основе анализа опыта функционирования данных фондов и современных тенденций в экономике. Для достижения этой цели были поставлены следующие задачи: • уточнить сущность понятия «суверенный фонд благосостояния» и дополнить представление о функционировании суверенных фондов благосостояния на рынках ценных бумаг; • конкретизировать роль суверенных фондов благосостояния на рынках ценных бумаг и определить их влияние на мировую и российскую финансовые системы; • уточнить структуру управления, характерную для суверенных фондов благосостояния; • определить общий порядок формирования инвестиционной стратегии суверенных фондов благосостояния и подходы к ее реализации; • выявить общие тенденции в развитии суверенных фондов благосостояния как отдельной категории инвесторов на рынках ценных бумаг; • провести анализ механизма управления средствами Стабилизационного фонда Российской Федерации, Резервного фонда и Фонда национального благосостояния и на его основе разработать комплекс теоретических и методологических положений по повышению эффективности управления средствами суверенных фондов благосостояния России. Объект и предмет исследования Объектом исследования выступают суверенные фонды благосостояния, рассматриваемые как отдельная категория инвесторов на финансовых рынках. В данном исследовании функционирование данной категории инвесторов будет рассмотрено на одном из сегментов финансовых рынков - на рынках ценных бумаг. 7 Предметом исследования является состояние и развитие суверенных фондов благосостояния, связанное с формированием и управлением портфелями ценных бумаг. Методологические и теоретические основы исследования При разработке темы использованы исследования: общенаучные анализ, синтез, индукция, дедукция, исторический подходы, принципы методы и приемы аналогия, диалектической системный и логики. Анализ статистических данных проведен с помощью метода группировок (табличного и графического). В качестве эмпирической базы исследования использованы документы и аналитические материалы Международного валютного фонда, Всемирного банка и других международных финансовых организаций, отчеты и аналитические документы зарубежных суверенных фондов благосостояния, законодательные и нормативные документы (федеральные нормативно-распорядительные Федерации), Российской официальные законы документы статистические Федерации, Центрального Российской Федерации, Правительства Российской данные Министерства банка Российской финансов Федерации и др., монографии отечественных и зарубежных исследователей, аналитические обзоры банков и инвестиционных компаний, а также статьи из периодических изданий, публикации в сети Интернет. Работа выполнена в рамках пунктов 4.3. «Институциональные преобразования рынка ценных бумаг и проблемы деятельности его институтов» и 4.9. «Расширение инвестиционных стратегий на рынке ценных бумаг» раздела 4 «Формирование и развитие рынка ценных бумаг» Паспорта специальности 08.00.10. «Финансы, денежное обращение и кредит». Научная новизна исследования Научная теоретических новизна и работы заключается методологических положений в разработке по комплекса совершенствованию концепции управления средствами Резервного фонда и Фонда национального благосостояния на основе анализа зарубежного и отечественного опыта и текущих тенденций в экономике. Новыми являются следующие положения: • внесены дополнения в понятийный аппарат финансового рынка, дано 8 определение суверенного фонда благосостояния как государственного инвестиционного фонда, который формируется за счет сверхплановых доходов бюджета от экспорта невозобновляемых природных ресурсов, несырьевого профицита бюджета, части золотовалютных резервов и/или иных поступлений, управляется и используется в целях обеспечения стабильности национальной экономики на определенном временном горизонте; • дана классификация суверенных фондов благосостояния по различным классификационным признакам (целям создания, источникам формирования, механизму наполнения, организационно-правовой форме, степени интеграции в национальную бюджетную систему), позволяющая точно определить специфику суверенного фонда благосостояния и формировать его инвестиционную стратегию; " обосновано положение о том, что суверенные фонды благосостояния являются институциональными инвесторами, выявлены особенности, отличающие указанные фонды от других категорий институциональных инвесторов (пенсионных фондов, страховых компаний, хедж-фондов и центральных банков), включая отсутствие у большинства данных фондов четко выраженных обязательств, высокую долю иностранных активов, следование стратегии «купить и держать» (buy and hold), практику отказа от использования заемных средств для осуществления инвестиций; • конкретизированы элементы общие структуры для суверенных управления фондов благосостояния (собственник, стратегический управляющий и оперативный управляющий), обоснована необходимость разделения между данными элементами сфер приятия решений и ответственности, являющегося основой успешной реализации инвестиционной стратегии фонда; • в отличие от других работ в диссертации дана характеристика этапов формирования инвестиционной стратегии суверенных фондов благосостояния (включая определение профиля обязательств фонда, выбор оптимального соотношения доходности и риска, разработку стратегического распределения активов), выявлены основные тенденции развития данной категории инвесторов (прежде всего, сокращение доли низкорискованных и низкодоходных активов в инвестиционных портфелях в пользу более рискованных и доходных активов; удлинение инвестиционного горизонта3 и повышение приемлемого уровня риска; стремление к большей диверсификации вложений; повышение уровня транспарентности фондов) и определено их влияние на рынки ценных бумаг и других финансовых активов, выражающееся в первую очередь в росте доходности государственных облигаций, повышении цен акций и сокращении спроса на активы, номинированные в долларах США; • разработаны научно обоснованные меры по повышению эффективности управления Резервным фондом и Фондом национального благосостояния, включая: - четкое определение благосостояния профиля обязательств4 и формирование Фонда инвестиционной национального стратегии фонда исключительно на его основе; - мероприятия по оптимизации инвестиционных портфелей Резервного фонда и Фонда национального благосостояния; - создание специализированной оперативного управления государственной средствами Резервного корпорации фонда и для Фонда национального благосостояния при сохранении за Минфином России функций стратегического управляющего средствами фондов с учетом возможности наделения впоследствии данной корпорации функциями по управлению другими государственными финансовыми активами и государственным долгом, а также создание Консультативного совета по управлению средствами Резервного фонда и Фонда национального благосостояния при Минфине России; - мероприятия по повышению траспарентности функционирования Резервного фонда и Фонда национального благосостояния. Практическая значимость работы Теоретические выводы и практические рекомендации, содержащиеся в диссертации, ориентированы на использование федеральными органами Под инвестиционным горизонтом (investment horizon) суверенного фонда благосостояния в настоящем исследовании понимается период времени, через который фонд должен быть использован и на котором следует максимизировать его инвестиционный доход. 4 Под профилем обязательств (liability profile) суверенного фонда благосостояния в настоящем исследовании понимается совокупность правил, определяющих на какие цели, когда и в каких объемах потребуется использовать средства фонда. 10 исполнительной власти и организациями, осуществляющими управление средствами Резервного фонда и Фонда национального благосостояния, а также рядом категорий институциональных инвесторов на рынке ценных бумаг (центральными банками, пенсионными фондами, страховыми компаниями и др.), включая: - предложения по определению инвесторами стратегического распределения активов в соответствии с профилем обязательств; - четкое выделение стратегического и оперативного уровня в структуре управления финансовых институтов, разделение между данными уровнями сфер приятия решений и ответственности; - определение основных тенденций развития суверенных фондов благосостояния, оказывающих существенное влияние на рынки ценных бумаг и других финансовых активов. Теоретическая значимость работы заключается в систематизации научных взглядов на сущность суверенных фондов благосостояния, их роль в финансовой системе и деятельность данных фондов на рынках ценных бумаг. Основные теоретические положения и практические выводы диссертации могут использоваться в учебном процессе в ВУЗах экономического профиля в преподавании дисциплин «Рынок ценных бумаг», «Государственные и муниципальные финансы», «Институциональные инвесторы», «Финансы», «Деньги, кредит, банки». Апробация и внедрение результатов исследования Результаты, содержащиеся в диссертации, в соответствии со справкой о внедрении были использованы Министерством финансов Российской Федерации и нашли практическое применение при управлении средствами Стабилизационного фонда Российской Федерации, Резервного фонда и Фонда национального благосостояния. Выводы и предложения, нашедшие отражение в диссертации, были использованы при разработке федеральных законов Российской Федерации, постановлений Правительства Российской Федерации, приказов Министерства финансов Российской Федерации, определяющих порядок формирования, управления и использования средств указанных фондов. В частности, были реализованы предложения по консервативному стратегическому распределению активов суверенных фондов благосостояния России в соответствии с их профилем 11 обязательств, а также начата работа по созданию специализированного института для оперативного управления средствами Резервного фонда и Фонда национального благосостояния. Материалы финансовый диссертации инжиниринг» используются ФГОУ ВПО кафедрой «Ценные «Финансовая бумаги академия и при Правительстве Российской Федерации» в преподавании учебных дисциплин «Рынок ценных бумаг», «Государство на рынке ценных бумаг» и «Зарубежные финансовые рынки», что подтверждено соответствующей справкой о внедрении. Результаты исследования были доложены на международной конференции ГОУ ВПО «Академия народного хозяйства при Правительстве Российской Федерации» и Института экономики переходного периода «Социально-экономическое развитие России: новые рубежи» (Москва, 2007) в докладе на тему «Управление фондами нефтегазовых доходов российского бюджета: итоги и перспективы», а также на заседаниях кафедры «Ценные бумаги и финансовый инжиниринг» ФГОУ ВПО «Финансовая академия при Правительстве исследования опубликованы Российской Федерации». Публикации По проблематике диссертационного 3 научные работы авторским объемом 2,3 п.л., в которых отражены основные результаты исследования, в том числе 1 работа из перечня изданий, рекомендуемых ВАК. Структура работы Структура диссертационной работы логикой исследования. Исследование обусловлена состоит из целью, задачами и введения, трех глав, заключения, списка литературы и приложений. 2. ОСНОВНОЕ СОДЕРЖАНИЕ РАБОТЫ Во введении обоснована актуальность темы диссертации, определены цель и задачи, выделены объект и предмет исследования, рассмотрена методологическая и информационная база исследования, раскрыта научная новизна и практическая значимость работы, представлена апробация результатов исследования. В соответствии с поставленными целью и задачами в диссертации рассмотрены следующие группы проблем. 12 Первая группа проблем посвящена систематизации теоретических взглядов на сущность и функционирование суверенных фондов благосостояния как институциональных инвесторов на рынках ценных бумаг. Государства могут отказываться от текущего потребления части финансовых ресурсов и накапливать их в суверенных фондах благосостояния в целях сглаживания негативного эффекта от колебаний доходов от экспорта сырьевых товаров на бюджет и на экономику контрциклической противодействия либо стимулирующей проявлениям в целом, проведения финансовой «голландской болезни», политики, формирования финансового резерва в целях облегчения финансовой нагрузки на будущие поколения, например, при выплате пенсий, а также в целях реализации национальных проектов экономического и социального развития или формирования резерва на случай непредвиденных ситуаций. Суверенные фонды благосостояния стали создаваться в 1950-е годы. В 20002007 гг. высокие цены на сырьевые ресурсы и значительный рост положительного сальдо торгового баланса ряда стран способствовали увеличению числа суверенных фондов благосостояния и объема накопленных в них средств. Список стран, обладающих крупнейшими суверенными фондами благосостояния, приведен в Таблице 1. По различным оценкам, совокупный объем ресурсов, накопленных во всех суверенных фондах благосостояния в 2008 году составил не менее 2,6 трлн. долл. США. При этом на страны Ближнего Востока приходится около 46 % активов данных фондов, на Азию -35 %, на Европу - 13 %, на Южную и Северную Америку - 2 %, на прочие регионы - 4 %. Фонды финансовых ресурсов, создаваемые государствами в указанных выше целях, в экономической литературе ранее именовались преимущественно «стабилизационными фондами» или «фондами будущих поколений», однако, начиная с 2005 года, для их идентификации наиболее часто используется термин «суверенные фонды благосостояния» (sovereign wealth funds, SWF). Вместе с тем сущность данного понятия, на наш взгляд, все еще требует четкого определения. По нашему мнению, суверенные фонды благосостояния представляют собой созданные центральными или региональными правительствами инвестиционные фонды, которые формируются за счет сверхплановых доходов бюджета от экспорта невозобновляемых природных ресурсов, несырьевого профицита бюджета, части 13 золотовалютных резервов и/или иных поступлений, управляются и используются в целях обеспечения стабильности национальных экономик на определенном временном горизонте. Таблица 1 Страны, обладающие крупнейшими суверенными фондами благосостояния (по состоянию на 1 января 2009 г.) № п/п Страна 1 ОАЭ 2 Сингапур 3 Саудовска я Аравия 4 Норвегия 5 Кувейт 6 Россия 7 Китай Китай (Гонконг) Катар Ливия Алжир Австралия 8 9 10 11 12 13 США 14 Казахстан 15 Ирландия Наименование фондов Инвестиционное управление Абу-Даби, Инвестиционная корпорация Дубай Государственная инвестиционная корпорация Валютное агентство Саудовской Аравии Государственный пенсионный фонд "Глобальный" Инвестиционное управление Кувейта Резервный фонд, Фонд национального благосостояния Инвестиционная корпорация Денежно-кредитное управление Гонконга Инвестиционное управление Инвестиционное управление Фонд регулирования доходов Фонд будущего Постоянный резервный фонд (Аляска), Постоянный доверительный фонд полезных ископаемых Национальный фонд Национальный пенсионный резервный Объем активов (млрд. долл. США) 957,0 453,2 433,0 301,0 264,4 225,1 200,0 173,0 60,0 50,0 47,0 43,8 43,7 38,0 30,8 Источник: по данным Sovereign Wealth Fund Institute, Интернет-сайтов суверенных фондов благосостояния. Суверенные фонды благосостояния следующим признакам: могут быть классифицированы по 14 - по целям создания - стабилизационные фонды, ориентированные на кратко- и среднесрочную стабилизацию колебаний в доходах и расходах бюджета государства, дополнительное финансирование государственных расходов, и фонды будущих поколений, ориентированные на снижение финансовой нагрузки на будущие поколения в рамках более длительного периода, измеряемого десятилетиями; - по источникам формирования - фонды, формирующиеся за счет: доходов от экспорта сырьевых ресурсов (нефти, газа, меди, алмазов, фосфатов и т.д.); профицита бюджета государства, обеспеченного положительным сальдо торгового баланса за счет экспорта несырьевых товаров; неиспользованных по итогам финансового года остатков средств бюджета; доходов от приватизации; зарубежной финансовой помощи; - по механизму наполнения - фонды, отчисления в которые привязаны к ценам сырьевых ресурсов, и фонды, отчисления в которые не зависят от уровня цен сырьевых ресурсов; - по организационно-правовой форме - фонды, существующие в виде самостоятельных юридических лиц, и фонды в виде отдельных денежных счетов (совокупности счетов); - по степени интеграции в национальную бюджетную систему - фонды, входящие в состав бюджета государства, и фонды, являющиеся внебюджетными. Основными источниками формирования суверенных фондов благосостояния выступают доходы от экспорта сырьевых ресурсов, прежде всего, нефти и газа (более 65 % от совокупного объема всех суверенные фондов благосостояния в мире) и профицит государственного бюджета, обеспеченный положительным сальдо торгового баланса за счет экспорта несырьевых товаров (преимущественно в странах Азии). По экспертным оценкам, доля сырьевых фондов будет постепенно снижаться и в 2015 году достигнет 50 %. Суверенные фонды благосостояния являются институциональными инвесторами, их основная деятельность связана с накоплением денежных средств и размещением их в финансовые активы. Указанные фонды аналогично центральным банкам, пенсионным фондам, страховым компаниям, паевым инвестиционным фондам, фондам прямых инвестиций, хедж-фондам, аккумулируют крупные средства. Как и многие из указанных инвесторов, суверенные фонды 15 благосостояния отличаются консерватизмом в инвестиционной стратегии, а в ряде случаев - и длинным инвестиционным горизонтом. Тем не менее, функционирование суверенных фондов благосостояния как инвесторов имеет определенные особенности. Большинство данных фондов не имеет четко выраженных обязательств, поддерживает высокую долю иностранных активов в своих инвестиционных портфелях, придерживается в основном стратегии «купить и держать» (buy and hold), ограничивая спекулятивные операции, не привлекает для осуществления инвестиций заемные средства, не открывает короткие позиции, размещает средства в финансовые инструменты, только полностью понимая их природу и связанные с ними риски, не ликвидирует убыточные позиции в финансовых активах в течение длительного времени. Согласно прогнозам западных экспертов, совокупный объем ресурсов, накопленных во всех суверенных фондах благосостояния в мире, может вырасти с 2,6 трлн. долл. США в 2008 году до 9,7 трлн. долл. США в 2015 году, а к концу 2014 года может превысить совокупный объем мировых золотовалютных резервов - 7,9 трлн. долл. США.5 Таким образом, суверенные фонды благосостояния стали влиятельной категорией инвесторов на мировых финансовых рынках, по раду оценок, превосходящим по объему активов под управлением фонды прямых инвестиций (0,8 трлн. долл. США) и хедж-фонды (1,9 трлн. долл. США) и догоняющим по данному показателю центральные банки (5,1 трлн. долл. США). Вследствие значительного объема средств, накопленных в суверенных фондах благосостояния, их функционирование оказывает существенное влияние на отдельные виды финансовых активов, курсы валют, национальные и мировую финансовые системы в целом. Рост объемов и влиятельности суверенных фондов благосостояния вызвал во многих странах, прежде всего в Европе и США, неоправданные опасения относительно бесконтрольного и, якобы, политически мотивированного, приобретения за счет средств данных фондов крупных долей в стратегически важных для их национальных экономик компаниях, и отрицательного влияния указанных фондов на стабильность мировой финансовой системы в целом. Данные опасения повлекли за собой стремление осуществить дополнительные меры по усилению 5 Jen S., Andreopoulos S. SWFs' Growth Tempered: US$10 Trillion by 2015 / Morgan Stanley. - 2008. - October 30. 16 контроля за инвестициями суверенных фондов благосостояния и их ограничению, породив термин «финансовый протекционизм» (financial protectionism). Вместе с тем, проведенное исследование показывает, что суверенные фонды благосостояния оказывают положительное влияние на мировую финансовую систему, поскольку являются преимущественно долгосрочными инвесторами и следуют наиболее консервативным инвестиционным стратегиям; становятся «поставщиками ликвидности» во времена кризисов, осуществляя крупные инвестиции в акции при падении фондовых рынков; осуществляют инвестиции в строгом соответствии с законодательством стран-реципиентов, руководствуясь преимущественно экономическими, а не политическими мотивами. Функционирование суверенных фондов благосостояния не только не препятствует конкуренции на финансовых рынках, а напротив, создает весомую часть бизнеса для обслуживающих их компаний из частного сектора. Наконец, инвестиции данных фондов, существующих преимущественно в странах с переходной экономикой, способствуют экономике, частичной компенсации глобальных дисбалансов в мировой финансируя дефициты бюджетов и восполняя недостаток инвестиционных ресурсов развитых стран. Осознавая возрастающую роль суверенных фондов благосостояния, представители 26 стран, имеющих такие фонды, включая Российскую Федерацию, в 2008 г. при поддержке МВФ организовали Международную рабочую группу по вопросам управления суверенными фондами благосостояния. Целью деятельности данной группы стало разъяснение сущности суверенных фондов благосостояния, того, что данные фонды функционируют исключительно на основе законодательно установленных правил, находятся под строгим контролем как в странах их происхождения, так и за рубежом, а их инвестиционная деятельность содействует стабильности мировой финансовой системы и свободному движению капитала. Для достижения указанной цели группой были определены и обобщены основные, общепринятые принципы функционирования суверенных фондов благосостояния, соблюдаемые фондами на4 добровольной основе. Группой был подготовлен и опубликован «Свод общепринятых принципов и практик суверенных фондов благосостояния» (Sovereign Wealth Funds Generally Accepted Principles and Practices, GAPP) или «Сантьягские принципы» (Santiago Principles). Члены Международной рабочей группы поддержали предложение преобразовать ее в 17 постоянно действующую организацию, объединяющую представителей суверенных фондов благосостояния, с целью обсуждения вопросов функционирования данных фондов на международном уровне и поддержания диалога фондов со странами-реципиентами их инвестиций. Вторая группа проблем связана с анализом международного опыта функционирования суверенных фондов благосостояния на рынках ценных бумаг. В работе показано, что залогом успешной реализации инвестиционной стратегии суверенного фонда благосостояния является эффективная структура управления фондом. Структура управления суверенным фондом благосостояния состоит их трех основных элементов: собственника, стратегического управляющего и оперативного управляющего (см. Рис. 1). Сферы принятия решений и ответственность за них между элементами структуры управления фонда должны быть четко разграничены и зафиксированы в законодательстве. Собственник (правительство, парламент) Цели фонда Отчетность Стратегический управляющий (министерство финансов, совет управляющих, инвестиционный комитет) Стратегическое распределение активов (договор об управлении),— Консультант (консультативный орган) Отчетность Оперативный управляющий (центральный банк, инвестиционная корпорация) Соглашение об учете и удостоверении прав на активы Кастодиан Соглашения Внешний управляющий активами об управлении активами Внешний управляющий активами Внешний управляющий активами Рис. 1. Примерная структура управления суверенным фондом благосостояния 18 Собственник (государство в лице центрального или правительства) определяет общие цели фонда (в пределах, регионального установленных законом), а также осуществляет контроль за функционированием фонда. Стратегический управляющий (министерство финансов, управляющих, инвестиционный комитет и т.д.) формирует совет долгосрочную инвестиционную стратегию фонда, направленную на достижение целей фонда, рассматривает и оценивает результаты управления, достигнутые оперативным управляющим, представляет отчет собственнику о результатах управления. Оперативный управляющий инвестиционной инвестирования отвечает за стратегии, обеспечение ее Для в рамках. практическую реализацию наилучшего результата реализации оперативным успешной управляющим инвестиционной стратегии его отдельные инвестиционные решения должны быть защищены от политического вмешательства собственника или стратегического управляющего. В качестве оперативного управляющего может выступать центральный банк, иной специализированный финансовый институт (инвестиционное агентство или корпорация) либо министерство финансов. В свою очередь оперативный привлекает управляющий внешние управляющие для выполнения компании, своих кастодианы, функций компании, выполняющие функции бэк-офиса. При управлении реализация суверенным фондом благосостояния функции контроля, целью которого важна успешная является получение информации о том, отвечает ли управление инвестиционной стратегии, целям фонда. Реализации указанной функции способствует внутренний и внешний аудит деятельности фонда. Для поддержки деятельности суверенного фонда благосостояния со стороны широкой общественности, и в первую очередь - со стороны граждан страны, где он создан, необходимо регулярное раскрытие и разъяснение информации о функционировании фонда. Формирование благосостояния инвестиционной состоит из нескольких стратегии этапов. суверенных Первым этапом фондов является определение профиля обязательств фонда. Целью второго этапа является выбор оптимального соотношения инвестиционного заключается в горизонта разработке доходности и и риска приемлемого стратегического на уровня основе риска. распределения определенного Третий этап активов, т.е. 19 распределения средств фонда по классам активов, валютам, странам (регионам), кредитным рейтингам и срокам инвестирования. По экспертным оценкам, доходность фондов на 90 - 95 % зависит от параметров указанного распределения, оставшиеся 5 - 10 % приходятся на выбор финансовых инструментов оперативными управляющими. В работе отмечено, что необходимость включения тех или иных финансовых инструментов в инвестиционный портфель суверенного фонда благосостояния должна четко увязываться с задачами, стоящими перед фондом. Некоторые классы финансовых активов являются весьма сложными, и хотя управление ими может быть делегировано внешним управляющим компаниям, ответственность за решение инвестировать в данные активы ложится не на данные компании, а на управляющих фондом. Классы активов, природа и риски которых не достаточно ясны, должны быть исключены из стратегического распределения активов. Стабилизационные фонды имеют относительно короткий инвестиционный горизонт и управляются прежде всего в целях обеспечения максимальной сохранности и ликвидности инвестируемых средств. Данные фонды вынуждены иметь консервативное стратегическое распределение активов с низким приемлемым уровнем риска. Традиционными видами вложений их средств являются инструменты денежного рынка, высоконадежные банковские депозиты и государственные облигации инвестиционного кредитного рейтинга. Фонды будущих поколений, имеющие длинный инвестиционный горизонт, ориентированы на преумножение своей величины, сохранение от обесценения с течением времени и используют более широкий спектр финансовых активов. В целях максимизации дохода от инвестирования указанные фонды размещают значительную часть своих средств в более рискованные и доходные финансовые активы, включая акции, корпоративные облигации, недвижимость инфраструктуры, сырьевые венчурные товары). инвестиционная приближается и другие компании, Проведенный стратегия альтернативные фондов инвестиции (объекты хедж-фонды, в работе будущих анализ взаимные фонды, показывает, поколений что постепенно к инвестиционной стратегии пенсионных фондов в силу 20 определенного сходства их целей создания и использования, что, по нашему мнению, вполне оправдано и закономерно. В целях минимизации рисков и повышения инвестиционного дохода большинство суверенных фондов благосостояния стремятся к диверсификации своих вложений, что не исключает осуществления ими отдельных стратегических инвестиций. При этом суверенные фонды благосостояния инвестируют средства в основном за границей либо существенно ограничивают долю инвестиций внутри стран, где они созданы, и осуществляют такие инвестиции с помощью специализированных институтов, а также прибегают к инвестициям на внутренних фондовых рынках в условиях финансовых кризисов. Средства суверенных фондов благосостояния часто передаются в доверительное управление управляющим компаниям в целях повышения доходности инвестирования средств за счет активного управления. Данная практика способствует оптимизации структуры управления фондом в целом и повышению квалификации сотрудников оперативного управляющего посредством тренингов, проводимых внешними управляющими компаниями. Как правило, суверенные фонды благосостояния используют сочетание недорогого пассивного (индексного) управления на рынках традиционных активов и более затратного активного управления на рынках более сложных финансовых инструментов. Исследование выявило следующие тенденции развития суверенных фондов благосостояния как инвесторов: 1) в 2009-2010 гг. суверенные фонды благосостояния в целом будут вынуждены сократить либо не наращивать свои инвестиции в финансовые активы по причине заметного сокращения новых поступлений средств вследствие снижения цен на нефть и другие сырьевые товары, а также доходов от несырьевого экспорта, использования средств фондов в пределах национальных экономик для преодоления последствий финансового и экономического кризиса, значительных убытков, вызванных повсеместным снижением стоимости финансовых активов в портфелях фондов; 2) процесс сокращения доли низкорискованных и низкодоходных активов (прежде всего, суверенных облигаций) в инвестиционных портфелях фондов и увеличение доли более рискованных и доходных активов (прежде всего, акций) замедлится лишь на некоторое время вследствие мирового финансового кризиса, при 21 этом следует ожидать продолжения удлинения инвестиционного горизонта и повышения приемлемого уровня риска; 3) состав инвестиционных портфелей суверенных фондов благосостояния будет стремиться к составу инвестиционных портфелей пенсионных фондов, а именно: облигации - 25 %, акции - 45 % и альтернативные инвестиции - 30 %; 4) объем инвестиций суверенных фондов благосостояния в крупные пакеты акций сократится, поскольку данные инвестиции привлекают к себе слишком много внимания, встречают все большее противодействие со стороны регуляторов и политиков принимающих стран, а также несут риски концентрации больших средств в отдельных активах; 5) фонды будут уделять больше внимания диверсификации вложений, избегая концентрации инвестиций в отдельных секторах; 6) фонды по-прежнему будут предъявлять спрос на услуги внешних управляющих компаний, поскольку многие фонды впервые приступят к операциям с более рискованными активами, чем суверенные долговые обязательства и сопоставимые с ними инструменты, а более опытные фонды увеличат долю альтернативных инвестиций; 7) продолжится повышение уровня транспарентности суверенных фондов благосостояния, что снизит вероятность принятия по отношению к ним жестких протекционистских мер и будет способствовать созданию для них более комфортной инвестиционной среды. Проведенное исследование дает основания полагать, что инвестиционная активность суверенных фондов благосостояния продолжит оказывать существенное влияние на рынки ценных бумаг и других финансовых активов. Переориентация инвестиций указанных фондов на активы с более высоким уровнем риска может лишить в ближайшие годы рынки суверенных долговых обязательств США, Евросоюза инвестиционной и Великобритании стратегии существенной суверенных фондов поддержки. благосостояния Эволюция может в ближайшие годы привести к росту доходности государственных облигаций и повышению цен акций на мировых финансовых рынках. Инвестиции суверенных фондов благосостояния будут способствовать постепенному сокращению доли активов, номинированных в долларах США, во 22 номинированные в японских йенах и ряда валют развивающихся рынков, напротив, повысится и превысит спрос на активы в евро. Третья группа проблем посвящена анализу управления средствами Стабилизационного фонда Российской Федерации, Резервного фонда и Фонда национального направленных благосостояния, на повышение а также разработке эффективности комплекса управления мер, средствами суверенных фондов благосостояния России. За период с 2002 по 2008 год практика формирования, управления и использования фондов конъюнктурных доходов федерального бюджета Российской Федерации претерпела кардинальные изменения. За относительно небольшой промежуток времени был проделан путь от незначительного по объему временного финансового резерва без четких принципов накопления и использования, не имеющего инвестиционной стратегии, до превышающих 10 % ВВП страны суверенных фондов благосостояния с подробными, законодательно определенными правилами функционирования. Стабилизационный фонд Российской Федерации, существовавший с 2004 по 2008 год, выполнил поставленные перед ним цели, обеспечив макроэкономическую стабильность в России и снизив инфляционное давление на отечественную экономику. За счет его средств был значительно сокращен внешний государственный долг Российской Федерации. Минфин России совместно с Банком России выстроил структуру управления Стабфондом, разработал и реализовал консервативную инвестиционную стратегию, предусматривающую размещение средств фонда исключительно в долговые обязательства иностранных государств высшего кредитного качества. Инвестиционная стратегия Резервного фонда и Фонда национального благосостояния также основана на размещении средств преимущественно в ограниченное число высоконадежных и низкодоходных финансовых активов. Данная стратегия позволила не только сохранить средства российских суверенных фондов благосостояния, но и получить в 2006-2008 гг. (т.е. включая период глобального финансового кризиса) инвестиционный доход в общей сумме 474,6 млрд. рублей (см. Рис. 2). Вместе с тем, есть основания утверждать, что на долгосрочном временном интервале указанная инвестиционная стратегия- не является оптимальной и в данной связи нуждается в совершенствовании. Кроме того, возможности управления 23 средствами суверенных фондов благосостояния России ограничиваются двумя основными факторами. Прежде всего, профиль обязательств Фонда национального благосостояния определен не полностью: законодательно закреплено целевое назначение фонда, однако, сроки и объемы использования фонда в законодательстве не зафиксированы. Кроме того, фактически отсутствует инфраструктура, необходимая для размещения средств в долговые обязательства и акции юридических лиц, паи инвестиционных фондов, т.е. финансовые инструменты, более доходные и рискованные, чем активы, используемые в настоящее время. Банк России, выполняющий роль оперативного управляющего в отношении основной части средств российских суверенных фондов благосостояния, в соответствии с законодательством Российской Федерации не имеет ни возможности проведения операций с корпоративными ценными бумагами, ни права передачи средств в доверительное управление, а, следовательно, не обладает ни опытом, ни соответствующей инфраструктурой для проведения указанных операций. Кроме того, при использовании Банка России в качестве оперативного управляющего средствами Фонда национального благосостояния высока вероятность возникновения конфликта интересов при одновременной реализации банком денежно-кредитной политики и обеспечении приемлемого дохода от инвестирования государственных активов. Минфин России также не имеет опыта, инфраструктуры и кадровых ресурсов для проведения необходимых операций на финансовых рынках. Исследование суверенных зарубежного фондов и отечественного опыта благосостояния дает возможность функционирования предложить комплекс следующих мер, направленных на повышение эффективности управления средствами Резервного фонда и Фонда национального благосостояния: 1) Четкое благосостояния определение и профиля формирование обязательств инвестиционной Фонда национального стратегии фонда исключительно на его основе позволит создать предпосылки для осознанного инвестирования средств Фонда национального благосостояния, использование которых в течение длительного времени не предполагается, в более рискованные финансовые активы с целью получения дополнительного дохода по сравнению с высоконадежными и низкодоходными инструментами, используемыми в настоящее время. 24 2004 2005 2006 2007 2008 2009 V///A Стабилизационный фонд РФ I I Фонд национального благосостояния ШШ Резервный фонд • Доход от управления (правая шкала) Рис. 2. Динамика объема суверенных фондов благосостояния РФ на начало года и дохода от управления их средствами (в млрд. рублей) Источник: по данным Министерства финансов РФ Необходимо, благосостояния чтобы инвестиционная определялась стратегия законодательно Фонда национального утвержденным профилем обязательств фонда, а не использованием или инвестированием его средств в иных, пускай и важных для государства, целях. Размывание профиля обязательств фонда, использование последнего как универсального инструмента финансовой политики государства, сопряжено с высоким риском снижения эффективности управления средствами фонда. 2) Даже в условиях, когда профиль обязательств Фонда национального благосостояния определен не полностью, целесообразно увеличить долю акций в инвестиционном портфеле фонда с нынешних 3,5 %6 до 10 % в течение 2009-2010 гг. за счет вложения в акции иностранных компаний с высокой капитализацией, входящих в глобальные фондовые индексы. Данная мера способна повысить среднегодовую доходность вложений с 5,23 % до 5,34 % годовых в иностранной 25 валюте, что соответствует приросту дохода на 3,3 млрд. рублей в год, при увеличении совокупного риска портфеля с 2,47 % до 2,61 % и снижении коэффициента Шарпа с 1,86 до 1,80, т.е. на 3,1 %.7 По мере детализации профиля обязательств Фонда национального благосостояния и накопления опыта инвестирования в акции их доля в совокупном портфеле фонда может быть увеличена сверх 10 %, что потребует анализа дополнительного увеличения риска портфеля при более умеренном росте его доходности (так, при увеличении доли акций с 10 % до 15 % коэффициент Шарпа снижается с 1,80 до 1,59, т.е. на 11,8 %). Следует национального осуществлять портфельное благосостояния, избегая инвестирование инвестиций в средств крупные Фонда пакеты, превышающие 3 % уставного капитала отдельной компании. В случае приобретения более крупных долей в уставном капитале компаний управляющие Фондом национального благосостояния будут вынуждены руководствоваться не только финансовой целесообразностью инвестиций, но и возможными косвенными выгодами, связанными с участием в капитале, что может препятствовать правильной оценке качества инвестиций и, в конечном итоге, привести к снижению эффективности инвестирования. 3) В условиях кризиса, переживаемого глобальными финансовыми рынками, и роста кредитных рисков эмитентов корпоративных облигаций, в течение 20092010 гг. не целесообразно увеличивать долю данных инструментов в инвестиционном портфеле Фонда национального благосостояния с текущих 2,3 %.8 По нашему мнению, в указанном периоде оптимального соотношения «риск-доходность» в инвестиционном портфеле следует достигать за счет изменения долей акций и суверенных облигаций. 6 По оценкам автора, на основе информации Минфина России о совокупном объеме Фонда национального благосостояния 2 995,5 млрд. рублей и средствах фонда, размещенных на депозите во Внешэкономбанке для формирования инвестиционного портфеля из акций и корпоративных облигаций российских эмитентов, в объеме 175 млрд. рублей на 01.03.2009 г., а также предположений, что вследствие относительно невысокой ликвидности и высокого уровня кредитных рисков отечественного рынка корпоративных облигаций, доля акций в данном портфеле составляет не менее 60 %. 7 По расчетам автора, согласно современной теории инвестиционного портфеля Шарпа-Марковица на основе исторических данных за 26 лет. Для расчетов показателей по облигациям использован индекс Bloomberg государственных облигаций США со сроком до погашения 1-3 года, по акциям - индекс Morgan Stanley MSCI World, за безрисковую процентную ставку принята доходность государственных облигаций США со сроком до погашения 1 год, величина риска характеризуется стандартным отклонением. ' По оценкам автора, на основе информации Минфина России. 26 4) Доля активов Фонда национального благосостояния, номинированных в российских рублях, в 2009 году может составить 25 %, что, с учетом тенденции снижения курса рубля к иностранным валютам и роста уровня инфляции в России, создает неоправданно высокий риск с точки зрения распределения активов фонда. В данной связи предлагается не наращивать долю активов Фонда национального благосостояния, номинированных в российских рублях, по крайней мере, до поступления в него новых средств. 5) С учетом перспективы использования средств Резервного фонда на покрытие дефицита федерального бюджета Российской Федерации в 2009 г. и достаточно высокой вероятности полного исчерпания фонда в ближайшие 3-5 лет, мы считаем целесообразным в целом сохранить текущее стратегическое распределение активов Резервного фонда, установленное на основе короткого инвестиционногогоризонтаи низкого приемлемого уровня риска, за исключением изменения валютной структуры. Данный подход позволит обеспечить оперативное и безубыточное изъятие инвестированных средств фонда в указанных целях. 6) В 2009-2010 гг. предлагается сократить доли активов в составе Резервного фонда и Фонда национального благосостояния, номинированных в долларах США и фунтах стерлингов, на 5 и 3 процентных пунктов соответственно, в пользу активов, номинированных в японских йенах, а возможно, и других валютах стран Азии. Данная мера, по нашему мнению, будет способствовать снижению уровня риска инвестиционных портфелей фондов за счет включения в них ранее не используемых активов, имеющих устойчивый спрос среди институциональных инвесторов. 7) В течение 2009-2010 гг. функции Минфина России по оперативному управлению средствами Резервного фонда и Фонда национального благосостояния целесообразно передать самостоятельному юридическому лицу - специализированному институту в форме государственной корпорации (далее - Агентство), сохранив за министерством функции стратегического управляющего средствами фондов. Формагоскорпорациипозволит с одной стороны избежать ограничений, свойственных структурам, созданным в иных организационноправовых формах, обеспечив операционную гибкость и финансовую самостоятельность Агентства, необходимые для эффективной работы на финансовых рынках, а с другой стороны - даст возможность осуществлять эффективный контроль со стороны государства за деятельностью Агентства. Создание Агентства обладает следующими преимуществами: концентрацией исключительно на реализации инвестиционной стратегии Резервного фонда и Фонда 27 национального благосостояния; отсутствием конфликтов интересов, которые возможны при управлении средствами фондов Банком России; повышением оперативности управления; возможностью нанимать высококвалифицированных специалистов и использовать в своей деятельности современные технологии торговли, управления рисками и обмена информацией, внедрение которых требует немалых затрат. После того, как Агентство успешно наладит работу по оперативному управлению средствами фондов, целесообразно рассмотреть вопрос о наделении его функциями по управлению другими государственными финансовыми активами и государственным долгом. 8) В период создания Агентства Минфин России должен будет самостоятельно осуществлять функции по оперативному управлению средствами данных фондов, которые неизбежно усложнятся. В данной связи потребуется усиление соответствующего направления деятельности в Минфине России путем привлечения дополнительных кадров и существенного улучшениятехническогообеспечения. Поскольку возможности для осуществления этих мер могут быть ограничены, следует активнее привлекать для осуществления ряда функций по управлению средствами суверенных фондов благосостояния России внешние компании на договорной основе. 9) В целях разработки эффективной инвестиционной стратегии Резервного фонда и Фонда национального благосостояния целесообразно создать на постоянной основе при Минфине России независимый Консультативный совет из признанных экспертов в области управления финансовыми активами, решения которого будут носить исключительно рекомендательный характер. 10) В целях создания для Резервного фонда и Фонда национального благосостояния комфортной инвестиционной среды за рубежом и адекватного понимания важности их функционирования для страны гражданами России, а, следовательно, и достижения поддержки со стороны широкой общественности, необходимо повышать транспарентность деятельности фондов, обеспечивая более подробное раскрытие информации и улучшая ее доступность. Для этого необходимо соответствующим образом доработать разделы о функционировании Резервного фонда и Фонда национального благосостояния на официальном сайте Минфина России в сети Интернет, проводить регулярные пресс-конференции высших должностных лиц Минфина России, отвечающих за управление фондами; разработать и опубликовать прозрачную методику расчета доходности размещения средств российских суверенных фондов благосостояния. 28 11) Представителям Минфина России следует продолжать участвовать в работе Международной рабочей группы по вопросам управления суверенными фондами благосостояния с целью обмена опытом в области функционирования данных фондов и конструктивного диалога со странами-реципиентами инвестиций. Для формирования восприятия России за рубежом как страны, проводящей эффективную и прозрачную политику в области управления государственными финансовыми активами, основанную на лучшей мировой практике, Минфину России целесообразно официально заявить и периодически напоминать в средствах массовой информации о намерении следовать «Своду общепринятых принципов и практик суверенных фондов благосостояния». Указанные меры будут содействовать созданию благоприятных условий для рубежных ишестиций российских суверенных фондов благосостояния. В заключении обобщаются результаты исследования, даются выводы и рекомендации. По теме диссертации опубликованы следующие работы; 1. Казакевич П.А. Стабилизационные фонды как особая категория участников рынка ценных бумаг [текст] // Финансы и кредит.* - М. 2007. - № 29, с. 3845(0,8п.л.); 2. Казакевич П.А. Управление фондами нефтегазовых доходов российского бюджета: итоги и перспективы [текст] // Социально-экономическое развитие России: новые рубежи (материалы междунар. конф.). - М.: Институт экономики переходного периода, 2008, с. 68 - 79 (0,6 п.л.); 3. Казакевич П.А. Организационные аспекты деятельности суверенных фондов благосостояния // Российский экономический Интернет-журнал [Электронный ресурс] - Электрон, журн. - М., 2009. - № гос. регистрации 0420800008. Режим доступа www.e-rei.ru/Articles/2009/Kazakevitch.pdf. свободный - Загл. с экрана. (0,9 п.л.). * Журнал входит в Перечень журналов и изданий, рецензируемых ВАК. 29 Отпечатано в ООП Финансовой академии при Правительстве Российской Федерации Москва, Ленинградский пр-т, д. 49 Заказ № 1} Объем от 16.04 4, S" п.л. Тираж - ^ ^ экз. 200^ г.