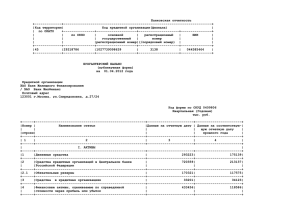

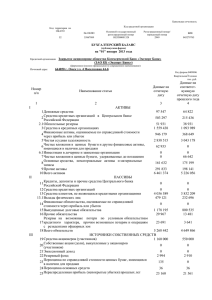

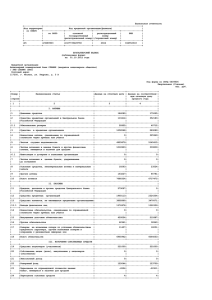

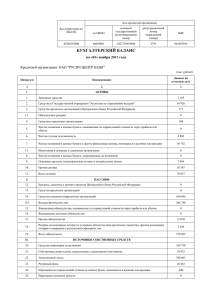

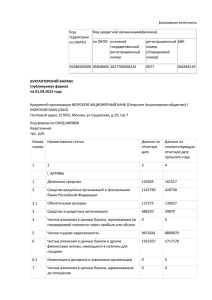

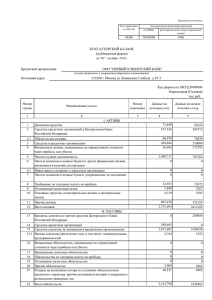

Консолидированная финансовая отчетность за 2014

advertisement