finansinių priemonių ir joms būdingos rizikos

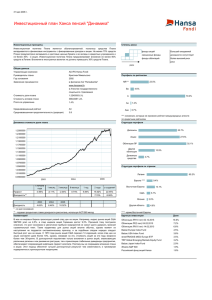

advertisement

АКЦИОНЕРНОЕ ОБЩЕСТВО ŠIAULIŲ BANKAS Утверждено 29.10.2007 г. Правлением Банка Протокол заседания № 32 ОПИСАНИЕ ФИНАНСОВЫХ ИНСТРУМЕНТОВ И ПРИСУЩИХ ИМ РИСКОВ Общая информация о финансовых инструментах и присущих им рисках. Финансовые инструменты – акции, казначейские векселя, облигации, единицы инвестиционных фондов, расписки депозитария и другие права и обязательства, которыми торгуют на рынках финансовых инструментов. Главной целью инвестора является выбор таких ценных бумаг, которые соответствовали бы его требованиям и возможностям наилучшим образом, и удостоверили положительные отдачи инвестиций. Может быть несколько инвестиционных потребностей: это и увеличение имущества, оберегание их от инфляции, и преимущества меньших налогов, и диверсификация имущества, и ликвидность инвестиций. Инвестиция, связанная с определенным риском, выбирается на основании потребностей. Желание каждого инвестора - чтобы отдача инвестиций была только положительной и как можно больше. Однако всегда существует риск, что инвестиция может быть и убыточной. Чем выше доходность инвестиции, тем инвестиция рискованнее! Для снижения степени риска необходимо инвестировать в несколько финансовых инструментов, т.е. диверсифицировать (распределить) инвестиции. Инвестиции в финансовые инструменты неизбежно связанны с конкретным риском, как описано далее. Риск инвестирования берет на себя инвестор, которому, по этой причине, необходимо проконсультироваться с поставщиком инвестиционных услуг по поводу требований, применяемых для конкретных инвестиций и связанных с ними факторами и условиями риска. Инвестору необходимо постоянно следить за состоянием своих инвестиций, независимо от того, консультировался ли он со специалистами перед инвестированием. Необходимая для отслеживания инвестиций информация публикуется на интернетсайтах финансовых посредников, на биржах ценных бумаг и на сайтах поставщиков публичной информации, в основных газетах. ИНВЕСТИЦИОННЫЕ РИСКИ Риск инфляции Этот риск также известен как риск снижения покупательной способности. При инфляции возрастает стоимость различных потребительских товаров и услуг, а это уменьшает покупательную способность денежной единицы, что означает, что за ту же самую сумму денег можно купить меньше товара. Об этом риске часто забывают, или даже частенько игнорируют. Он наносит наибольший ущерб неинвестированным средствам или в том случае, если выбранный инвестиционный доход ниже, чем уровень инфляции. AB Šiaulių bankas Описание финансовых инструментов и присущих им рисков, утверждено 29.10.2007 г. Страница 1/8 Риск капитала Это риск того, что инвестор потеряет большую часть инвестированных средств, не сможет вернуть их полностью или вернет не всю сумму. Риск выбора Это риск невозможности точного выбора такой формы инвестирования, которая гарантировала бы наибольшую инвестиционную отдачу. Всегда остается вероятность того, что решение инвестировать в определенный финансовый инструмент по истечению времени покажется неудачным или не оправдает ожиданий. Риск выбора времени инвестирования Этот риск связан с выбором наиболее благоприятного момента для вступления в рынок и ухода из него. Всегда существует риск, что ожидаемая инвестиционная отдача будет меньше только потому, что было выбрано неподходящее время. Риск реинвестирования Инвестируя в облигации, инвесторы стремятся к получению постоянных доходов в течение года или нескольких лет, однако, всегда есть риск, что в тот момент они не смогут реинвестировать средств, полученных от инвестиций, по крайней мере, в инвестиции похожей прибыльности. Это особенно актуально, если купон выплачивается во время падения рынка, и полученные средства не могут быть инвестированы с той же отдачей инвестиций. Риск рынка Данный риск связан с различными рыночными факторами, которые могут привести к уменьшению значимости инвестиций. Это может быть предопределено: нестабильностью национального курса валют, уменьшением стоимости акций, нестабильностью процентной ставки, уменьшением стоимости определенных товаров и т.д. Настоящий риск, как и вышеупомянутый риск капитала, не имеет прямого отношения к эмитентам, он более зависим от макроэкономических показателей. Кредитный риск Настоящий риск прямо связан с эмитентом. Часть или даже все свои инвестированные средства инвестор может потерять в связи с ухудшением финансового положения эмитента. Особенно ярко это выражено на рынке долговых ценных бумаг. Долговые ценные бумаги правительства, как правило, считаются безопасными по сравнению с облигациями, выпущенными компаниями, поскольку почти невозможно, чтобы государство объявило банкрот и не смогло бы возвратить долг. Кредитный риск всегда сильно возрастает, если инвестировать в долгосрочные облигации, потому что очень тяжело прогнозировать, в каком финансовом положении будет эмитент через 10 или 20 лет. Риск ликвидности AB Šiaulių bankas Описание финансовых инструментов и присущих им рисков, утверждено 29.10.2007 г. Страница 2/8 Это риск того, что при необходимости не будет возможности в нужное время вернуть инвестированные средства. Это обусловливает ликвидность финансовых инструментов. При инвестировании средств в неликвидный рынок, может просто не получиться продать что-нибудь в необходимый момент по причине отсутствия покупателей. В этом отношении всегда необходимо стремиться инвестировать только в ликвидный рынок. Валютный риск Настоящий риск связан с инвестированием в ценные бумаги другой страны, валютный курс которой нестабилен, отдача инвестиций может сильно уменьшиться по причине изменения валютного курса. Правовое регулирование Прежде чем инвестировать в отдаленный или малоизвестный рынок ценных бумаг, необходимо поинтересоваться правовым регулированием этого рынка. Также очень важно обратить внимание не только на налоги или другие аспекты, связанные непосредственно с инвестициями, но и на политическую стабильность, перспективы этой страны. Краткие характеристики некоторых финансовых инструментов Акции Облигации (ЦБП или компаний, имеющих высокий рейтинг) Инвестиционные фонды Ликвидность Риск Защита от инфляции Хорошая Доходность Средняя или большая, если компании торгуют акциями на бирже; маленькая, если компании не торгуют акциями на бирже. В зависимости от условий рыка, но чаще всего ликвидность высокая, особенно ЦБП (Ценных бумаг Правительства) Большая, - инвестор в любой момент может выразить желание продать часть или все инвестиционные единицы Средний или большой Маленький или средний Маленькая Маленькая или средняя Средний или большой Хорошая Средняя или большая Средняя или большая ФИНАНСОВЫЕ ИНСТРУМЕНТЫ Акции Акции – это ценные бумаги, подтверждающие долю собственности их владельца (акционера) в компании, и предоставляющие: право участвовать в управлении компанией, право получать дивиденды, право на часть имущества компании, оставшееся после ликвидации компании или другие права, установленные законами. Номинальная стоимость акции – стоимость акции на момент первого выпуска акции, установленная учредителями компании. Номинальная стоимость акций вместе с количеством выпущенных акций составляет уставный капитал AB Šiaulių bankas Описание финансовых инструментов и присущих им рисков, утверждено 29.10.2007 г. Страница 3/8 компании. Номинальная стоимость акции должна быть выражена в литах без центов. Номинальная стоимость акции не означает, что такой же является ее рыночная цена, так как рыночная стоимость акции может быть значительно выше или ниже, нежели установленная номинальная стоимость акции. По решению акционеров номинальная стоимость акции может быть изменена. Все акции компании являются именными, а по правам, предоставленным их владельцам, делятся на простые и привилегированные. Простые именные акции (ПИА) – один из двух видов акций, которые инвестор может приобрести. ПИА составляют основную часть акций предприятия. После их приобретения инвесторы получают право голоса на общем собрании акционеров. Акционеры имеют право на получение дивидендов, но владельцам простых акций они не гарантированы. В период процветания компании дивиденды, получаемые владельцами ПИА, могут быть выше, чем фиксированные дивиденды владельцев привилегированных именных акций. Если предприятие становится неплатежеспособным или ликвидируется, владельцы простых акций являются последними претендентами на имущество ликвидируемого предприятия – после государства, кредиторов, владельцев облигациями и владельцев привилегированных именных акций. Привилегированные именные акций (ПрИА) – класс акций, дающий своему владельцу гарантированные дивиденды, но, обычно, не дающие право голоса на всеобщем собрании акционеров. Привилегированные именные акции дают право получить дивиденды установленного процентного соотношения, и они должны выплачиваться в первую очередь, нежели дивиденды за простые именные акции. Если компания становится неплатежеспособной или ликвидируется, владельцы привилегированных акций имеют приоритет перед владельцами простых именных акций получить часть имущества ликвидируемой компании. Привилегированные именные акции могут быть конвертированы (поменяны) на простые именные акции. По степени риска акции являются более рискованными средствами, нежели вклады, облигации или фонды, но безопаснее, чем производные инструменты. Стоимость акций возрастает, если дивиденды выплачиваются стабильно, финансовое положение компании и будущая перспектива хорошие, прогнозируется увеличение прибыли. Значительное влияние на динамику курса акций оказывает и общее макроэкономическое положение страны, ее перспективы. Очень часто стоимость акций сопоставляют со стоимостью акций других компаний, принадлежащих тому же хозяйственному сектору, или с общими тенденциями мирового рынка. Оборот акций также влияет на стоимость. При наличии большой доходности, уменьшается разница между ценой купли и продажи. Чаще всего акции, которые имеют высокий оборот, являются особо ликвидными, поэтому их легко купить и продать, и продажа большого количества акций не оказывает значительного влияния на курс акций. И наоборот – если акция малоликвидная и торговля происходит неактивно, колебания стоимости акции значительно выше. Облигации Облигации – это ценные бумаги, подтверждающие, что их эмитент становится должником владельца долговых ценных бумаг, и принимает все обязательства в заранее обусловленные сроки выплатить основную сумму долга – номинальную стоимость и проценты, если они были предусмотрены условиями выпуска долговых ценных бумаг. Проценты, в зависимости от установленных условий, могут быть выплачены разными способами. Обычно («отрезок», «купон») AB Šiaulių bankas Описание финансовых инструментов и присущих им рисков, утверждено 29.10.2007 г. Страница 4/8 облигаций выплачивается один раз в год, однако возможны и более частые выплаты. Существуют облигации, когда не выплачиваются периодические проценты – облигация распространяется за меньшую стоимость, нежели номинал, а выкупается за номинальную стоимость («нулевые купоны», или иначе «дисконтные» облигации). Облигации могут быть различных сроков и размеров отрезков. Они могут быть выпущены правительством, банком, компанией. Это одно из самых безопасных средств инвестирования, однако, возможная отдача не является большой. Облигации часто называют ценными бумагами с фиксированным доходом, поскольку инвестор знает, какую сумму он получит. Однако может быть установлено право выкупить облигацию до наступления срока. Примеры облигаций компаний: а) с фиксированной процентной ставкой – приобретая облигацию, инвестор знает, какое количество процентов он получит; б) с плавающей процентной ставкой - приобретая облигацию, инвестор не знает, какие проценты он получит, но предоставляются правила о том, каким образом они будут устанавливаться; в) конвертируемые облигации – такие облигации, в случае которых инвестор получает определенную часть акций компании, когда наступает время выкупа; Стоимость облигации на рынке зависит от процентной ставки на рынке в настоящий момент. Если процентная ставка растет, стоимость облигации падает, а если она уменьшается – стоимость облигации возрастает. На общий уровень процентных ставок влияет денежная политика, проводимая центральными банками, общее рыночное положение, ожидания ее участников. Облигации, выпускаемые правительствами или самоуправлениями, считаются облигациями с нулевым риском из-за высоких гарантий их выкупа. Очень важно учитывать кредитные рейтинги эмитента облигаций. Как правило, чем ниже эти рейтинги, тем доходность по облигациям и степень кредитных рисков выше. Поскольку облигация является займом, а ее владелец является заимодавцем, инвестирование в облигации связано и с риском банкрота эмитента, выпустившего облигации. Каждый раз при одалживании денег клиент рискует, что они могут быть не возвращены. Большой опасностью для инвестора, приобретающего облигации, является значительно растущая инфляция. Инвестиционные фонды Инвестиционный фонд является субъектом коллективного инвестирования. Это имущество, принадлежащие по праву собственности многим инвесторам, управление которым передано управляющей компании. Цель создания инвестиционного фонда – накопить инвестиционные средства путем распространения инвестиционных единиц и коллективно их инвестировать в ценные бумаги и в другое ликвидное имущество. При инвестировании в фонд приобретается определенная его часть (инвестиционная единица). Инвестор сам решает, какую сумму он хочет инвестировать. Все средства инвесторов или, иначе, участников фонда, инвестируются в финансовые инструменты. Инвестирование в акции или в долговые ценные бумаги зависит от стратегии выбранного инвестиционного фонда. Как и во что инвестировать полученные средства инвесторов решает управляющий инвестиционным фондом. Каждая доля инвестора в фонде дает его владельцу право на долю общего дохода и часть портфеля ценных бумаг. Инвестор в любое время может продать определенную часть фонда. AB Šiaulių bankas Описание финансовых инструментов и присущих им рисков, утверждено 29.10.2007 г. Страница 5/8 У любого фонда есть цена, которая известна как чистая стоимость активов (ЧСА), и каждая ЧСА отличается, в зависимости от имеющихся в фонде инвестиций. Преимущества инвестиционного фонда: Профессиональное управление – инвестируемыми средствами управляют профессиональные управляющие фондами. Инвестиционный фонд относительно недорогой способ для мелкого инвестора получить профессиональное управление инвестициями. Диверсификация – инвестиции в большое количество акций, облигаций и другие финансовые инструменты с целью распределить риск отдельных инвестиций. Простота – очень просто инвестировать в инвестиционный фонд и продать имеющиеся инвестиционные единицы. Небольшая минимальная сумма инвестирования. Ликвидность – инвестор в любой момент может изъявить желание касательно продажи инвестиционных единиц или их частей. Основные виды инвестиционных фондов: 1) Фонды акций (инвестиции в акции); 2) Фонды облигаций (инвестиции в облигации и другие долговые ценные бумаги); 3) Смешанные фонды (инвестиции в акции и долговые ценные бумаги); 4) Фонды денежных рынков (инвестиции в краткосрочные высокодоходные облигации и вклады); 5) Индексные фонды (инвестиции в определенный индекс акций); 6) Фонды фондов (инвестиции в другие фонды). Приобретая единицы инвестиционного фонда, инвестор сталкивается с таким же риском, с которым он сталкивается при инвестировании в акции и облигации, но с оговоркой. Поскольку инвестиционный фонд одновременно инвестирует в большое количество финансовых инструментов различных хозяйственных субъектов, а многие фонды установили самые высокие суммы капитала, инвестируемого в одну компанию, фондам чаще всего удается благополучно диверсифицировать риск. Поэтому фондовый риск, в смысле возможных потерь, является меньшим, нежели риск одной или нескольких акций, или облигаций. Степень риска инвестиционного фонда зависит от вида самого фонда. Наименьшие риски дают денежные рынки и фонды облигаций, а наибольшие – фонды акций. Риск зависит от региона – фонд, составленный из акций развивающихся стран, считается рискованнее по сравнению с фондами акций развитой станы. Многие фонды установили самые высокие суммы капитала, инвестируемого в одну компанию, поэтому фондам чаще всего удается благополучно диверсифицировать риск. Недостаточная диверсификация на уровне страны или отраслевом уровне вызывает риск зависимости от нескольких стран или секторов. Инвестиционные AB Šiaulių bankas Описание финансовых инструментов и присущих им рисков, утверждено 29.10.2007 г. Страница 6/8 фонды могут понести более высокие расходы, покупая активы в зарубежных странах или приобретая специфические активы. У инвестиционных фондов могут возникнуть трудности при покупке или продаже желаемого количества финансовых инструментов. Очень важно учитывать риски компетенции управляющего инвестиционным фондом. Производные финансовые инструменты Сделки производных инструментов, таких как выборочные сделки, сделки предварительной валюты, фьючерсы и др. могут быть составлены касательно акций, облигаций, благородных металлов и валюты. Краткосрочное заимствование ценных бумаг с целью их продажи не считается инвестицией в конкретный вид финансового инструмента, однако, они представлены здесь, поскольку связанный с ними риск похож на риск, связанный с инвестициями в производные финансовые инструменты. Производный финансовый инструмент – это договоренность, которой торгуют на рынке. Производный финансовый инструмент и его стоимость произведены из некоторого главного инструмента (англ. „underlying asset“), которым могут быть акции, облигации, нефть, золото, другие товары, также финансовые значения – процентные ставки, курсы валют, индексы акций и т.д. Срок таких финансовых инструментов может быть от нескольких дней до нескольких лет. Производные финансовые инструменты могут быть проданы на регулируемых рынках в стандартизированной форме (иностранные биржи) или нестандартизированной форме. Такие инструменты могут быть использованы для защиты от неблагоприятного падения стоимости имущества (также известного как «перестраховка риска»). Они также могу быть использованы с целью увеличить доходность инвестирования, используя меньше капитала, нежели было необходимо для получения такой же отдачи, при прямом инвестировании в имущество, составляющее основу финансового инструмента. Последний, но не менее важный способ использования, когда производный инструмент можно использовать, с целью воспользоваться разницей в ценах на различных рынках (англ. Arbitrage). Решение инвестировать в производные инструменты принимается, основываясь на ожиданиях касательно изменения стоимости имущества, из-за которого создаются выпущенные производные инструменты, в определенный момент. Поэтому инвестор должен предугадать, как может меняться цена на рынке. Также инвестор обязан ясно понимать цель своего инвестирования (перестрахование риска, инвестирование, с целью большой отдачи, или же торговля через финансовых посредников). Только при наличии данных допущений инвестор может выбрать производный инструмент или комбинацию инструментов с риском, приемлемым для инвестора. Риск возникает в том случае, когда сделка составляется с целью торговой прибыли. При формировании отрицательной динамики цен, возможны потери инвестиций. В случае, если инвестиции производятся с целью страхования хозяйственной деятельности предприятия (например, от колеблющейся стоимости нефти, валютного курса), производные финансовые инструменты существенно уменьшают риск общей хозяйственной деятельности инвестора. Основные виды производных финансовых инструментов: выборочные сделки (опционы, англ. оption), предварительные сделки (форварды, англ. forward) и сделки взаимообмена (англ. swap). Выборочная сделка (англ. оption) – это производный финансовый инструмент, стоимость которого зависит от стоимости одного или нескольких AB Šiaulių bankas Описание финансовых инструментов и присущих им рисков, утверждено 29.10.2007 г. Страница 7/8 первичных инструментов (товаров, процентной ставки, ценных бумаг, иностранной валюты). Выборочная сделка – сделка, дающая право, но не обязательство, на куплю или продажу объекта сделки за договоренную цену в договоренный срок, или до него. Выборочная сделка может быть двух видов: 1. Опционы купли (англ. put option), которые их покупателю предоставляют право, но не обязательство, продать объект сделки; 2. Опционы продажи (англ. call option), которые их покупателю предоставляют право, но не обязательство, купить объект сделки. Различаются опционы европейского и американского стиля. По европейскому стилю покупатель опциона в последний день действия опциона решает, выгодно ли ему выполнять опцион или нет. Если покупатель опциона требует выполнить опцион, продавец опциона обязан продать (купить) договоренный финансовый инструмент. Если выполнять опцион невыгодно, права и обязанности автоматически прекращаются. В случае американского стиля, покупатель опциона имеет право определиться в любой день до окончания действия опциона. Опционами можно защититься от коррекции; Увеличить прибыль при увеличении стоимости акций, нежели заработать только из акций; Подготовиться к приобретению дешевых акций, когда возможно увеличение стоимости акций; Возможность подготовиться к большим изменениям на рынке заранее, если неизвестно, в каком направлении изменится рынок. Возможность заработать с изменения стоимости акции без особых затрат, если покупать или продавать только акции. Приведенные примеры показывают, что опцион может быть использован в целях спекуляции или в консервативных целях, в целях обезопаситься или увеличить риск, существует множество направлений его использования. Такой инструмент, как опцион, дает возможность инвестору вести себя разными способами, принимать различные решения, а не только покупать, продавать, хранить акции. Однако опционы не предназначены для всех, они могут быть особо рискованными. Предварительная сделка (англ. forward) – сделка, когда стороны сделки договариваются в будущем покупать или продавать валюту, другое финансовое имущество за договоренную стоимость, оговоренную в момент заключения сделки. Представление и отчетность финансового инструмента является обязательным. Сделка взаимообмена (англ. swap) – это договоренность между сторонами обменяться платежами в будущем, например, процентами (постоянные проценты изменить на плавающие – сделка взаимообмена процентов), валютами (сделка взаимообмена валютами) на определенный срок. По сделкам могут выплачиваться полные суммы или только разница в суммах. AB Šiaulių bankas Описание финансовых инструментов и присущих им рисков, утверждено 29.10.2007 г. Страница 8/8