Инвестиции и кредитно-инвестиционная деятельность банков

advertisement

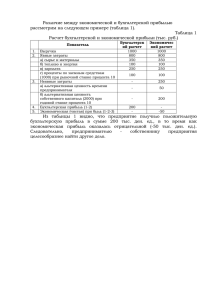

Банкаўскi веснiк, СТУДЗЕНЬ 2003 ëíÄíàëíàäÄ à ÄçÄãàá àÌ‚ÂÒÚˈËË Ë Í‰ËÚÌÓ-ËÌ‚ÂÒÚˈËÓÌ̇fl ‰ÂflÚÂθÌÓÒÚ¸ ·‡ÌÍÓ‚ ÖÎÂ̇ åéíéãõÉÄ Анализ состояния инвестиционной сферы и кредитно-инвестиционной деятельности банков, подготовленный на основании материалов проводимого Департаментом монетарной политики и экономического анализа Национального банка Республики Беларусь мониторинга предприятий, а также статистических показателей их финансово-хозяйственной деятельности, представляемых Министерством статистики и анализа, и показателей отчетности, получаемой от банков, свидетельствует о том, что за 9 месяцев 2002 года ситуация в инвестиционной сфере в целом характеризовалась некоторым повышением инвестиционной активности. Однако она продолжает оставаться напряженной и требует обязательного выполнения всех предусмотренных мероприятий по привлечению инвестиций в Республику Беларусь и созданию наиболее благоприятных макроэкономических и институциональных условий для развития инвестиционных процессов. É·‚Ì˚È ˝ÍÓÌÓÏËÒÚ Óډ· ÙË̇ÌÒÓ‚Ó„Ó Ë ËÌ‚ÂÒÚˈËÓÌÌÓ„Ó ‡Ì‡ÎËÁ‡ Ë ÔÓ„ÌÓÁËÓ‚‡ÌËfl ÑÂÔ‡Ú‡ÏÂÌÚ‡ ÏÓÌÂÚ‡ÌÓÈ ÔÓÎËÚËÍË Ë ˝ÍÓÌÓÏ˘ÂÒÍÓ„Ó ‡Ì‡ÎËÁ‡ 燈ËÓ̇θÌÓ„Ó ·‡Ì͇ êÂÒÔÛ·ÎËÍË Å·ÛÒ¸ éˆÂÌ͇ ÒÓÒÚÓflÌËfl Ë ‡Á‚ËÚËfl ËÌ‚ÂÒÚˈËÓÌÌÓÈ ÒÙÂ˚ ‚ flÌ‚‡Â — ÒÂÌÚfl·Â 2002 „Ó‰‡ Институционально-правовые условия инвестиционной деятельности. Программой социальноэкономического развития Республики Беларусь на 2001—2005 годы активизация инновационной и инвестиционной деятельности определена как одно из приоритетных направлений в достижении намеченных социально-экономических целей. На 2002 год предусмотрен темп роста инвестиций в основной капитал1 106—107 процентов к уровню 2001 года. В январе — сентябре 2002 года общий объем капитальных вложений, направленных на развитие экономики и социальной сферы, по сравнению с соответствующим периодом 2001 года увеличился в 1 2 сопоставимых ценах на 7 процентов и составил 2,7 трлн рублей2. Повышение инвестиционной активности обусловлено некоторым улучшением макроэкономических условий и в первую очередь связано с замедлением инфляционных процессов. Значительное влияние оказывали последовательно проводимая денежнокредитная политика, обеспечивающая плавную, предсказуемую динамику обменного курса белорусского рубля на всех сегментах валютного рынка, а также кредитная поддержка банками реального сектора экономики, способствующая выполнению в январе — сентябре 2002 года утвержденных прогнозных показателей, в том числе и темпа роста инвестиций. Позитивное воздействие на улучшение инвестиционной деятельности оказали изменения, предпринятые в области институционально-правовых условий: — принятие Инвестиционного кодекса Республики Беларусь и Национальной программы привлечения инвестиций в экономику Республики Беларусь на период до 2010 года; — переход с 1 января 2002 года на новые условия начисления амортизации основных средств и нематериальных активов — основного источника собственных ресурсов предприятий для финансирования капитальных вложений; — принятие решения о разгосударствлении и приватизации некоторых предприятий нефтехимического комплекса республики в соответствии с постановлением Совета Министров Республики Беларусь от 21.02.2002 № 239, которое позволит расширить возможности структурных реформ и поспособствует привлечению иностранных инвестиций; — усиление внимания к инвестиционным процессам со стороны Инвестиции в основной капитал представляют собой совокупность затрат, направляемых на создание и воспроизводство основных фондов. С учетом данных по малым предприятиям негосударственной формы собственности. 16 Банкаўскi веснiк, СТУДЗЕНЬ 2003 ëíÄíàëíàäÄ à ÄçÄãàá 1 Динамика ВВП и инвестиций в основной капитал 8 6 èÓˆÂÌÚÓ‚ 4 2 0 -2 -4 -6 -8 1999 2000 2001 I квартал 2002 I полугодие 2002 9 месяцев 2002 ВВП к соответствующему периоду предыдущего года Инвестиции к соответствующему периоду предыдущего года êËÒÛÌÓÍ 1 Доля инвестиций в основной капитал в ВВП 30 25 20,6 20 èÓˆÂÌÚÓ‚ органов госуправления всех уровней. Вместе с тем мероприятия, предусмотренные вышеназванными документами, требуют скорейшего выполнения, так как сохраняются актуальность и острота проблемы инвестиций в основной капитал. По-прежнему отрицательно сказываются и сдерживают развитие инвестиционных процессов следующие факторы: — ограниченность внутренних накоплений и напряженное финансовое положение субъектов хозяйствования, выраженное высоким удельным весом убыточных предприятий и увеличением объемов полученных убытков, низким уровнем обеспеченности денежными средствами, значительным сокращением реальных объемов прибыли от реализации на фоне роста затрат на производство и сбыт продукции, а также запасов нереализованной продукции на складах; — недостаточность притока инвестиций из-за рубежа. Анализ структурных изменений инвестиционных процессов. Несмотря на превышение на 2,6 процентного пункта темпов роста инвестиций в основной капитал над темпами роста ВВП, удельный вес инвестиций в ВВП составил 14,8 процента при 15,6 процента в январе — сентябре 2001 года и 19,8—20,1 процента по прогнозу на 2002 год (рисунки 1 и 2). Снижение доли инвестиций в ВВП при их опережающем росте в сопоставимых ценах обусловлено более низкими темпами роста цен на строительно-монтажные работы (в январе — сентябре 2002 года индекс цен на строительно-монтажные работы был ниже дефлятора ВВП на 15,3 процентного пункта, 131,5 процента и 146,8 процента соответственно). К важнейшим структурным изменениям следует отнести опережающие темпы роста капитальных вложений в объекты производственного назначения, объем которых в январе — сентябре 2002 года по сравнению с соответствующим периодом 2001 года увеличился в реальном выражении на 16,3 процента и составил 1 666,1 млрд рублей. Доля капитальных вложений в объекты производственного назначения в объ- 19,8 18,0 12,9 15 15,1 14,8 I полугодие 2002 9 месяцев 2002 10 5 0 1999 2000 2001 I квартал 2002 êËÒÛÌÓÍ 2 еме инвестиций выросла с 55,8 процента в январе — сентябре 2001 года до 61,2 процента в январе — сентябре 2002 года. При этом произошло снижение инвестиционных вложений в объекты непроизводственного назначения, относительно января — сентября 2001 года их объем в сопоставимых ценах сократился на 3,9 процента и составил 1 056,2 млрд рублей (рисунок 3). В отраслях производственной сферы наиболее высокие темпы роста капитальных вложений были достигнуты в связи — 152,9 процента, торговле и общественном питании — 127,4 процента, промышленности — 121,3 процента, строительстве — 118,3 процента, сельском хозяйстве —115,9 процента, транспорте — 109,3 процента (таблица 1). Наибольшая доля капитальных вложений приходилась на промышленные предприятия — 32,6 процента в объеме инвестиций в основной капитал1, что на 3,8 процентного Без учета данных по малым предприятиям негосударственной формы собственности. 17 Банкаўскi веснiк, СТУДЗЕНЬ 2003 ëíÄíàëíàäÄ à ÄçÄãàá Динамика инвестиций в основной капитал в 2001—2002 годах (нарастающим итогом к соответствующему периоду предыдущего года, %) 145 135 àÌ‚ÂÒÚˈËË ‚ ÔÓËÁ‚Ó‰ÒÚ‚ÂÌÌÛ˛ ÒÙÂÛ 125 115 àÌ‚ÂÒÚˈËË, ‚ÒÂ„Ó 105 àÌ‚ÂÒÚˈËË ‚ ÌÂÔÓËÁ‚Ó‰ÒÚ‚ÂÌÌÛ˛ ÒÙÂÛ 95 85 I III V VII 2001 IX XI I III V VII IX 2002 êËÒÛÌÓÍ 3 пункта больше, чем в январе — сентябре 2001 года. Тем не менее в отдельных отраслях сохраняется проблема, связанная с существенным ухудшением состояния производственного потенциала. Показатель чистых инвестиций1, характеризующий положение с воспроизводством основного капитала, имел отрицательное значение в сельском хозяйстве, строительстве, связи, торговле и общественном питании. В этих отраслях, а также в промышленности отрицательное значение имел и показатель чистого ввода основных средств2 (данные первого полугодия 2002 года). В отраслях непроизводственной сферы в сопоставимых ценах по сравнению с январем — сентябрем 2001 года снизились объемы капитальных вложений в здравоохранение, физическую культуру и социальное обеспечение на 5,7 процента, жилищное строительство — на 8,8 процента, образование — на 12,8 процента. В то время как износ активной части основных фондов достиг критического уровня, а в некоторых отраслях экономики и превысил его, технологическая структура инвестиций в основной капитал свидетельствует о снижении удельного веса капиталовложений, направляемых на финансиро1 2 вание активной части основных фондов. Если в 1998 году на приобретение оборудования, инструмента и инвентаря использовалось 44 процента всех инвестиций в основной капитал, то в 2000 году — 38 процентов, в январе — сентябре 2002 года — 32,4 процента. Недостаток инвестиционных ресурсов продолжает оказывать негативное влияние и на темпы экономического роста, и на конкурентоспособность белорусской экономики. Об этом свидетельствует напряженность в выполнении отдельных прогнозных показателей. Так, в январе — сентябре 2002 года не достигнуты прогнозные показатели роста объемов производства промышленной продукции, потребительских товаров, импорта и экспорта товаров, снижения материалоемкости валового выпуска. Спад производства отмечен на предприятиях химической и нефтехимической промышленности (на 1,1 процента), легкой промышленности (на 2,1 процента). Сохраняется старая нерешенная проблема: высокая затратоемкость и низкая конкурентоспособность отечественной продукции, оказывающая непосредственное влияние на рост запасов готовой продукции. Даже увеличение реальных доходов населения не смогло существенно повлиять на повышение внутреннего спроса на многие отечественные промышленные товары, снижение роста запасов готовой продукции на складах и соответственно поддержать инвестиционный спрос предприятий, рост производства и реализации продукции. С одной стороны, без поддержания необходимых объемов капиталовложений в воспроизводственный процесс нельзя добиться стабильного и долговременного экономического роста, создать конкурентоспособную продукцию, обеспечить надежные рынки ее сбыта. С другой стороны — положение дел с обеспечением инвестиционной сферы надежными источниками финансирования является отражением как общего финансового состояния предприятий, их потребности в развитии и наращивании производства, так и реальных возможностей консолидированного бюджета, инвестиционной привлекательности страны, созданных правовых условий для осуществления инвестиционной деятельности, гарантий для всех инвесторов, в том числе нерезидентов Республики Беларусь. Источники финансирования инвестиций в основной капитал. Для обеспечения выполнения в 2002 году оцениваемых Министерством экономики показателей при- Разность между суммой капитальных вложений и начисленной за этот же период амортизацией. Разность между стоимостью введенных основных фондов и начисленной за этот же период амортизацией. 18 Банкаўскi веснiк, СТУДЗЕНЬ 2003 ëíÄíàëíàäÄ à ÄçÄãàá 퇷Îˈ‡ 1 Объемы и темпы роста инвестиций в основной капитал по отраслям экономики в январе — сентябре 2002 года üÌ‚‡¸—ÒÂÌÚfl·¸ 2002 „Ó‰‡ éÚ‡ÒÎË Промышленность Строительство Транспорт Связь Сельское хозяйство Торговля и общественное питание Жилищное строительство Коммунальное хозяйство Здравоохранение, физическая культура и социальное обеспечение Образование Финансы, кредит, страхование, пенсионное обеспечение ËÒÔÓθÁÓ‚‡ÌÓ, ÏΉ Û·ÎÂÈ ÚÂÏÔ˚ ÓÒÚ‡ Í flÌ‚‡˛— ÒÂÌÚfl·˛ 2001 „Ó‰‡, ÔÓˆÂÌÚÓ‚ ëÔ‡‚Ó˜ÌÓ: flÌ‚‡¸— ÒÂÌÚfl·¸ 2001 „Ó‰‡ Í flÌ‚‡˛—ÒÂÌÚfl·˛ 2000 „Ó‰‡, ÔÓˆÂÌÚÓ‚ Ç ÔÓˆÂÌÚ‡ı Í Ó·˘ÂÏÛ Ó·˙ÂÏÛ ËÌ‚ÂÒÚˈËÈ* Á‡ flÌ‚‡¸— ÒÂÌÚfl·¸ 2002 „Ó‰‡ flÌ‚‡¸— ÒÂÌÚfl·¸ 2001 „Ó‰‡ 830,7 24,6 355,3 105,4 134,5 43,8 627,8 186,5 121,3 118,3 109,3 152,9 115,9 127,4 91,2 126,4 101,8 125,6 134,1 112,7 75,6 112,8 94,5 99,5 32,6 1,0 13,9 4,1 5,3 1,7 24,6 7,3 28,8 0,9 13,6 2,9 4,9 1,5 28,9 6,2 86,0 46,8 94,3 87,2 70,0 151,0 3,4 1,8 3,8 2,2 40,8 107,8 86,8 1,6 1,6 * Без учета данных по малым предприятиям негосударственной формы собственности. роста инвестиций в основной капитал (8 процентов в сопоставимых ценах к уровню 2001 года) и капиталовложений (в объеме 4 280 млрд рублей) потребуется объединение усилий, направленных на решение главной проблемы — обеспечение надежных стабильных источников финансирования капитальных вложений (как внутренних, так и внешних). В январе — сентябре 2002 года рост инвестиций в основной капитал обеспечивался за счет увеличения в реальном выражении по сравнению с январем — сентябрем 2001 года средств: — юридических лиц, включая кредиты банков, — на 6,1 процента; — республиканского и местных бюджетов — на 4,3 процента; — иностранных кредитов и инвесторов — в 3 раза; при сокращении средств: — населения, включая кредиты банков, — на 3,4 процента; 1 — инновационного фонда — на 11,2 процента (таблица 2). Несмотря на то, что инвестиции в основной капитал, профинансированные за счет средств иностранных кредитов и инвесторов, в реальном выражении по сравнению с январем — сентябрем 2001 года в рублевом эквиваленте выросли в 3 раза, их доля в общем объеме капитальных вложений увеличилась незначительно — на 2,8 процентного пункта и составила в январе — сентябре 2002 года 4,4 процента, или 113,4 млрд рублей (64,9 млн долларов США). Основным источником финансирования инвестиций в основной капитал по-прежнему являются средства юридических лиц (с учетом банковских кредитов). Их удельный вес в объеме инвестиций в основной капитал1 составил в январе — сентябре 2002 года 50,7 процента (или 1 293,2 млрд рублей) при 50,4 процента в январе — сентябре 2001 года, а реальный прирост на 6,1 процента обусловлен в основном увеличением на 21,3 процентного пункта инвестиционных кредитов банков. В условиях тяжелого финансового положения перед предприятиями по-прежнему стоит проблема обеспечения инвестиций собственными надежными источниками устойчивого роста. Подавляющим большинством из них недостаток собственных источников приводится в качестве основного фактора, ограничивающего инвестиционную активность (89,3 процента предприятий — участников системы “Мониторинг предприятий”). Для большинства хозяйствующих субъектов поддержание производственных мощностей является основным мотивом их инвестиционной деятельности (на это указали 57 процентов предприятий — участников системы “Мониторинг предприятий”). Мотивы инновационного характера (интенсификация Без учета данных по малым предприятиям негосударственной формы собственности. 19 Банкаўскi веснiк, СТУДЗЕНЬ 2003 ëíÄíàëíàäÄ à ÄçÄãàá 퇷Îˈ‡ 2 Структура инвестиций в основной капитал по источникам финансирования в январе — сентябре 2002 года üÌ‚‡¸ — ÒÂÌÚfl·¸ 2002 „Ó‰‡ üÌ‚‡¸ — ÒÂÌÚfl·¸ 2001 „Ó‰‡ èÓ͇Á‡ÚÂÎË íÂÏÔ˚** ÓÒÚ‡, % Инвестиции в основной капитал* в том числе за счет средств: республиканского и местных бюджетов инновационного фонда юридических лиц, включая кредиты банков населения, включая кредиты банков иностранных кредитов и инвесторов Из общего объема инвестиций в основной капитал — кредиты банков *** Удельный вес кредитов банков в объеме инвестиций в основной капитал (с учетом данных по малым предприятиям негосударственной формы собственности) ÏΉ Û·ÎÂÈ Û‰ÂθÌ˚È ‚ÂÒ, % ÏΉ Û·ÎÂÈ Û‰ÂθÌ˚È ‚ÂÒ, % 2551,6 100,0 1771,7 100,0 105,6 532,2 164,2 20,9 6,4 374,1 135,5 21,1 7,6 104,3 88,8 1293,2 50,7 893,8 50,4 106,1 448,5 17,6 340,4 19,2 96,6 113,4 4,4 27,8 1,6 в 3 раза 608,6 23,9 367,9 20,8 121,3 22,4 19,7 * Без учета данных по малым предприятиям негосударственной формы собственности. ** В сопоставимых ценах с учетом дефлятора инвестиций в основной капитал, который в январе — сентябре 2002 года составил 136,4 процента. *** Включая финансовый лизинг и модернизация производства) назвали 41,7 процента предприятий. Предпочтительной формой использования инвестиционных ресурсов в III квартале 2002 года для 91,7 процента предприятий — участников системы “Мониторинг предприятий” являлись вложения в машины и оборудование. èÓ‰‰ÂÊ͇ ËÌ‚ÂÒÚˈËÈ ‚ ˝ÍÓÌÓÏËÍÛ — ÔËÓËÚÂÚ ‰ÂflÚÂθÌÓÒÚË ·‡ÌÍÓ‚ÒÍÓÈ ÒËÒÚÂÏ˚ Роль банковской системы в инвестиционном процессе. Банковская система в условиях ограниченности бюджетных ресурсов и 1 2 внешних инвестиций, недостатка собственных источников капитальных вложений предприятий осуществляет кредитную поддержку реального сектора экономики, оказывая значительное влияние на развитие инвестиционных процессов. Учитывая особую значимость инвестиционного процесса для развития экономики, Национальный банк ежегодно доводит до банков, находящихся в нормальном режиме функционирования, индикативные параметры выдачи инвестиционных кредитов в производственную сферу, обеспечивающие годовую потребность в объеме кредитования капитальных вложений в объекты производственного назначения в соответствии Включая кредиты населению в жилищное строительство и финансовый лизинг. В эквиваленте долларов США. 20 с инвестиционной программой страны, а также отслеживает и анализирует ход их выполнения. В январе — сентябре 2002 года валовые выдачи банками инвестиционных (долгосрочных) кредитов1 в национальной и иностранной валютах составили 608,6 млрд рублей, что в сопоставимых ценах на 21,3 процента выше относительно января — сентября 2001 года, в том числе в национальной валюте соответственно 310,2 млрд рублей и на 9,1 процента, в иностранной валюте — 170,8 млн долларов США и на 43 процента2. В общем объеме капитальных вложений в экономику и социальную сферу (без учета данных по малым предприятиям негосударст- Банкаўскi веснiк, СТУДЗЕНЬ 2003 ëíÄíàëíàäÄ à ÄçÄãàá венной формы собственности) доля кредитных ресурсов увеличилась до 23,9 процента при 20,8 процента в январе — сентябре 2001 года (с учетом данных по капитальным вложениям малых предприятий негосударственной формы собственности она составляла соответственно 22,4 процента и 19,7 процента). При увеличении на 3,1 процентного пункта доли инвестиционных (долгосрочных) кредитов1 в объеме капитальных вложений в экономику страны их удельный вес в объеме кредитов банков экономике и населению в национальной и иностранной валютах увеличился на 0,7 процентного пункта и составил в январе — сентябре 2002 года 10,6 процента при 9,9 процента в январе — сентябре 2001 года. Инвестиционные кредиты в иностранной валюте росли опережающими темпами. Это обусловлено сохранением в январе — сентябре 2002 года сложившегося в сфере инвестиционного кредитования значительного разрыва в уровне процентных ставок по рублевым и валютным кредитам, а также относительно стабильным обменным курсом белорусского рубля. Росту валютных ресурсов банков и соответственно предложению кредитов в иностранной валюте способствовало увеличение поступлений валютной выручки от экспорта товаров и услуг. В январе — сентябре 2002 года на счета предприятий поступило 4 442,7 млн долларов США2 (это на 12,4 процента больше относительно января — сентября 2001 года). В результате доля кредитов в иностранной валюте в объеме инвестиционных кредитов3 увеличилась на 5,7 процентного пункта4 (с 43,3 процента в январе — сентябре 2001 года до 49 процентов за аналогичный период 2002 года). Выполнение банками индикативного параметра выдачи кредитов на инвестиции в производственную сферу. Инвестиционной программой Республики Беларусь на 2002 год участие банковской системы в финансировании инвестиций в основной капитал в объекты производственного назначения определено в объеме 457 млрд рублей, что в 2,2 раза выше, чем в 2001 году. В январе — сентябре 2002 года объем кредитов (включая финансовый лизинг), выданных на инвестирование объектов производственного назначения, составил 320,5 млрд рублей, увеличившись в реальном выражении относительно аналогичного периода 2001 года на 21,9 процента, в том числе: — кредиты в национальной валюте (85,1 млрд рублей) увеличились по сравнению с январем — сентябрем 2001 года на 28,3 процента, их доля в объеме инвестиционных кредитов в производственную сферу составила 26,5 процента при 25,2 процента в январе — сентябре 2001 года; — кредиты в иностранной валюте (134,7 млн долларов США) увеличились на 26 процентов по сравнению с январем — сентябрем 2001 года, их удельный вес в объеме инвестиционных кредитов в производственную сферу4 составил 73,5 процента при 74,8 процента в январе — сентябре 2001 года. Индикативный параметр выдачи инвестиционных кредитов в объекты производственного назначения выполнен банковской системой в январе—сентябре 2002 года на 70,1 процента. Основная нагрузка по выполнению параметра приходилась, как и в предыдущие периоды, на банки, уполномоченные Правительством Республики Беларусь на обслуживание государственных программ и мероприятий. Их доля в объеме выданных инвестиционных кредитов в производственную сферу составила 71,6 процента, в том числе за счет ресурсов АСБ “Беларусбанк” — 32,4 процента, “Приорбанк” ОАО — 13,1 процента, ОАО “Белвнешэкономбанк” — 8,5 процента, ОАО “Белинвестбанк” — 6,7 процента, ОАО “Белпромстройбанк” — 6,6 процента, ОАО “Белагропромбанк” — 4,3 процента. Выполнили в январе — сентябре 2002 года годовой индикативный параметр выдачи кредитов в производственную сферу 4 банка: ЗАО “Межторгбанк”, ЗАО “ТорговоПромышленный Банк”, ОАО “Белагропромбанк”, “Приорбанк” ОАО. На долю ЗАО “Межторгбанк” приходилось 16,3 процента общего объема выданных инвестиционных кредитов в производственную сферу, что связано с выдачей ПО “Нафтан” кредита в иностранной валюте за счет ресурсов Национального банка. Более чем на 50 процентов выполнили годовой индикативный параметр выдачи кредитов производственной сфере 8 банков, от 20 до 50 процентов — 5 банков, менее 20 процентов — 5 банков. В январе — сентябре 2002 года выдано 2 инвестиционных кредита на консорциальной основе. Ведущими банками-агентами этих кредитов выступили ОАО Банк “Золотой талер” и ЗАО “Торгово-Промышленный Банк”. Банками — участниками консорциального кредитования стали ОАО “Белорусский индустриальный банк”, ЗАО “Межторгбанк” и ОАО “Белгазпромбанк”. Кредитование инвестиций в непроизводственную сферу. Валовые выдачи инвестиционных кредитов в непроизводственную сферу в национальной и иностранной валютах в январе — сентябре 2002 года по сравнению с соответствующим периодом 2001 года в реальном выражении увеличились на 22 процента и составили 288,1 млрд рублей, в том числе: — кредиты в национальной валюте (225,1 млрд рублей) увеличились относительно января — сентября 2001 года на 5,3 процента, их доля в объеме кредитов в непроизводственную сферу составила 78,1 процента при 90,6 процента в январе — сентябре 2001 года; — кредиты в иностранной валюте (36 млн долларов США) увеличились относительно января — сентября 2001 года в 2,9 раза, их удельный вес в объеме кредитов в непроизводственную сферу5 увели- Далее — инвестиционные кредиты. Включая поступления валютной выручки на счета предприятий за рубежом. 3 С учетом финансового лизинга. 4 В рублевом эквиваленте. 5 В рублевом эквиваленте. 1 2 21 Банкаўскi веснiк, СТУДЗЕНЬ 2003 ëíÄíàëíàäÄ à ÄçÄãàá чился до 21,9 процента при 9,4 процента в январе — сентябре 2001 года. Структурные изменения в кредитно-инвестиционной деятельности банков. Положительным результатом кредитно-инвестиционной деятельности банков является: — увеличение в январе — сентябре 2002 года до 21,1 процента доли кредитных ресурсов в объеме инвестиций в основной капитал в производственную сферу1 при 19,6 процента в январе — сентябре 2001 года; — рост на 11,6 процентного пункта удельного веса наиболее эффективной формы кредитования — финансового лизинга в объекты производственного назначения (таблица 3). Следует особо отметить, что инвестиционное кредитование банками обеспечивается опережающими темпами по сравнению с ростом объемов финансирования инвестиций в целом. Так, при росте объемов выданных в январе — сентябре 2002 года долгосрочных (инвестиционных) кредитов на 21,3 процента в сопоставимых ценах по сравнению с январем — сентябрем 2001 года объем инвестиций за счет всех источников финансирования в целом увеличился на 7 процентов. Вместе с тем ресурсный потенциал банков, используемый для финансирования капиталовложений, не безграничен и сохраняется целый ряд факторов, ограничива- ющих возможности дальнейшего роста (долгосрочного) инвестиционного кредитования. В первую очередь это подтверждает недостаточность ресурсной базы банков в целом, а также низкий уровень их капитализации. Несмотря на увеличение ресурсной базы банков2 за январь — сентябрь 2002 года на 1 562,5 млрд рублей, или на 37,9 процента относительно номинального ВВП3, ресурсы банков по состоянию на 1 октября 2002 года составили 24,4 процента, то есть сохранились на уровне 1 января 2002 года. При предусмотренном Основными направлениями денежнокредитной политики Республики Беларусь на 2002 год росте собственного капитала и уставного фонда банков на уровне 60 процентов данные показатели в январе — сентябре 2002 года увеличились соответственно на 15,4 и 48,5 процента. При этом рентабельность банков, рассчитанная как отношение прибыли к уставному фонду, снизилась по сравнению с 1 октября 2001 года на 1 процентный пункт и на 1 октября 2002 года составила 6,86 процента. Сохраняется слабость депозитарной базы банков — естественного источника долгосрочных (инвестиционных) кредитов. Доля депозитов сроком более года в общем объеме вновь привлеченных депозитов в национальной и иностран- ной валютах изменилась незначительно. В январе — сентябре 2002 года она увеличилась до 5,9 процента при 5,2 процента в январе — сентябре 2001 года. Общая сумма вновь привлеченных долгосрочных депозитов в январе — сентябре 2002 года составила 202,8 млрд рублей, а объем погашенных долгосрочных (инвестиционных) кредитов — 228,9 млрд рублей. Таким образом, в целом по банковской системе объем выданных долгосрочных кредитов (608,6 млрд рублей) превысил объем их источника на 41 процент, иными словами, выдача новых кредитов сроком более года в январе — сентябре 2002 года не подкреплялась приростом долгосрочных депозитов. Доля задолженности по долгосрочным (инвестиционным) кредитам в общей задолженности по кредитам банков составила на 1 октября 2002 года 47,1 процента, что значительно превышает соответствующий показатель в России — 27,2 процента. При этом сохранение значительного числа заемщиков, не способных полностью выполнять кредитные обязательства, приводит к неудовлетворительному состоянию кредитных портфелей банков, характеризующемуся высокой долей проблемной4 задолженности (11 процентов), что существенно превышает допустимый в международной банковской практике уровень — 5 процентов. 퇷Îˈ‡ 3 Структура инвестиционных кредитов в производственную сферу в разрезе операций üÌ‚‡¸—ÒÂÌÚfl·¸ 2002 „Ó‰‡ èÓ͇Á‡ÚÂÎË Кредиты на инвестиции в основной капитал в производственную сферу кредитные операции финансовый лизинг ÏΉ Û·ÎÂÈ ÔÓˆÂÌÚÓ‚ 320,5 266,5 54,0 100,0 83,2 16,8 Без учета данных по малым предприятиям негосударственной формы собственности. В национальной и иностранной валютах. 3 Приведенного к годовому исчислению. 4 Просроченные, пролонгированные и сомнительные кредиты. 1 2 22 üÌ‚‡¸—ÒÂÌÚfl·¸ 2001 „Ó‰‡ ÏΉ Û·ÎÂÈ 190,8 180,9 9,9 ÔÓˆÂÌÚÓ‚ 100,0 94,8 5,2 Банкаўскi веснiк, СТУДЗЕНЬ 2003 ëíÄíàëíàäÄ à ÄçÄãàá Вместе с тем дальнейшее значительное увеличение долгосрочного кредитования возможно только в условиях расширения ресурсной базы банков, в первую очередь в части увеличения доли срочных депозитов; оптимизации структуры активов и пассивов; сокращения проблемной задолженности; обеспечения банкам надежных гарантий, особенно в отношении кредитов, выдаваемых в иностранной валюте. Кроме того, банковская система является неотъемлемой частью экономической системы и развивается под воздействием одних и тех же факторов, а потому необходимыми условиями ее дальнейшего развития и обеспечения надежной защиты от многочисленных рисков являются обязательное финансовое оздоровление экономики в целом, повышение платежеспособности и кредитоспособности субъектов хозяйствования, рост реальных доходов населения в условиях ограничения инфляционных и девальвационных процессов. ëӂ¯ÂÌÒÚ‚Ó‚‡ÌË „ÓÒÛ‰‡ÒÚ‚ÂÌÌÓ„Ó ÛÔ‡‚ÎÂÌËfl ËÌ‚ÂÒÚˈËflÏË Ë ‡ÍÚË‚ËÁ‡ˆËfl ËÌ‚ÂÒÚˈËÓÌÌÓÈ ‰ÂflÚÂθÌÓÒÚË ·‡ÌÍÓ‚ В целях дальнейшего развития и совершенствования государственного управления инновационными инвестициями в Республике Беларусь необходимо обеспечить приоритетность направления бюджетных средств и кредитов банков на финансирование инвестиций в инновации. Для этого считаем целесообразным: — поручить Министерству экономики организовать мониторинг выполнения Государственной программы технологической модернизации и развития стратегических отраслей и производств, основанных на высоких технологиях и отбираемых этим ведомством на конкурсной основе, обеспечить прозрачность результатов мониторинга для центральных органов государственного управления и банков (возможно, на Интернет-странице или каким-то другим способом). Данные мониторинга должны включать сведения об объектах, включенных в Программу, запла- нированном финансировании и его освоении в отчетном периоде в разрезе источников, условиях финансирования, обслуживающих банках, необеспеченной потребности в финансировании; — продумать государственные льготы банкам, участвующим в кредитовании объектов Программы. Для выполнения предусмотренного прогнозом объема инвестиций в 2002 и последующих годах обеспечить реальные и дейст- экспертизы инвестиционных проектов, представленных на конкурс; — придать Белинвестбанку статус главного уполномоченного банка по финансированию технологической модернизации и развития стратегических отраслей и производств, основанных на высоких технологиях, на 2003—2005 годы, поручив ему доверительное использование средств Фонда. Указанные предложения (кроме предложения по Белинвестбан- В целях дальнейшего развития и совершенствования государственного управления инновационными инвестициями в Республике Беларусь необходимо обеспечить приоритетность направления бюджетных средств и кредитов банков на финансирование инвестиций в инновации. венные гарантии целевого использования на инвестиции средств, полученных от продажи государственного имущества частным инвесторам, и направление их прежде всего на финансирование эффективных инвестиционных проектов, основанных на высоких технологиях. Для обеспечения целевого инвестиционного использования средств от продажи доли государственных акций приватизируемых предприятий целесообразно: — образовать бюджетный Фонд поддержки инвестиций в стратегически приоритетных высокотехнологичных и наукоемких отраслях (по возможности уже в 2003 году) и обеспечить направление в него средств, полученных от приватизации объектов государственной собственности; — обеспечить финансирование за счет указанного Фонда приоритетных высокоэффективных инвестиционных проектов, предусмотренных Государственной программой модернизации и развития стратегических отраслей и производств, основанных на высоких технологиях и отбираемых Министерством экономики на конкурсной основе. При необходимости обеспечить государственное содействие разработке и проведению качественной и профессиональной ку) получили одобрение со стороны Министерства экономики, в частности, в своем письме Совету Министров Республики Беларусь от 25.06.2002 № 10-01-03/1416 “О мерах по совершенствованию государственного управления инвестициями” Министерство сообщает о том, что “вопрос направления средств, полученных от приватизации государственной собственности, на государственную поддержку инвестиций в новые технологии и наукоемкие производства будет рассмотрен при подготовке проекта Закона Республики Беларусь “О бюджете Республики Беларусь на 2003 год”. Тем не менее в проекте Закона “О бюджете Республики Беларусь на 2003 год” образование Фонда поддержки инвестиций в стратегически приоритетных высокотехнологичных и наукоемких отраслях за счет средств от приватизации объектов госсобственности не предусматривается. В целях снижения налоговой нагрузки на банки и привлечения иностранного инвестора в банковскую систему считаем целесообразным установить для банков тот же порядок налогообложения их прибыли и доходов, который действует в отношении нефинансовых предприятий. 23