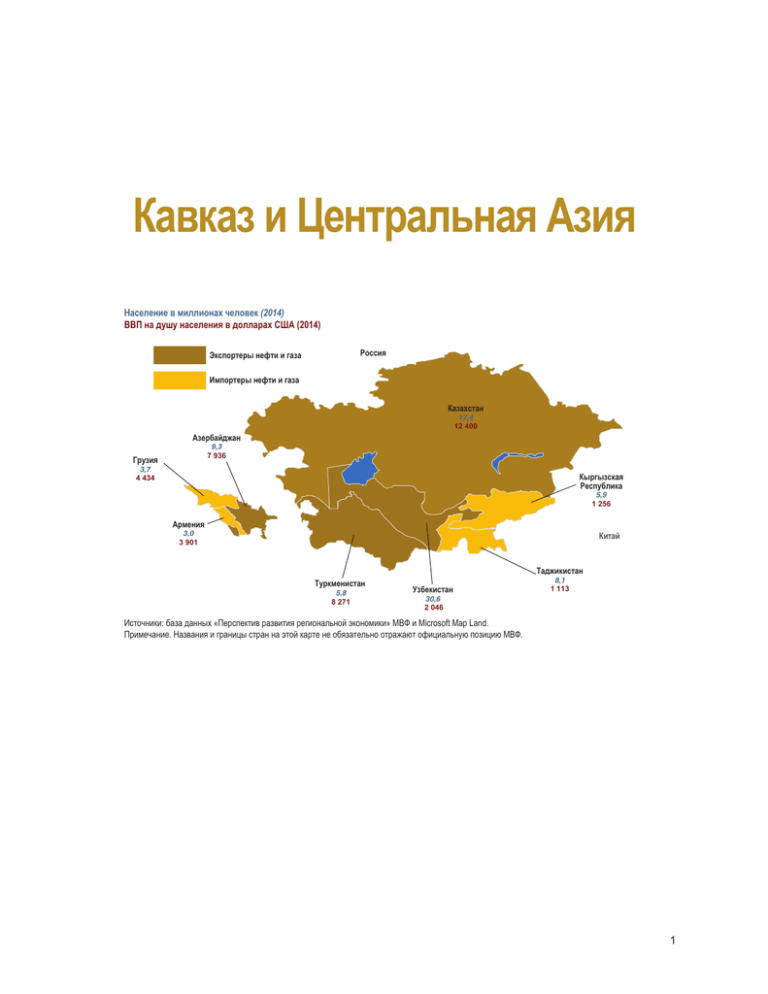

Перспективы развития региональной экономики: Кавказ и

advertisement