финансовых рынков Обзор ситуация и перспективы

advertisement

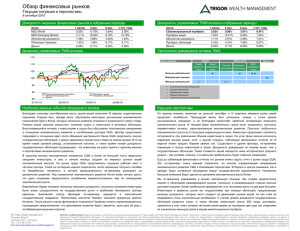

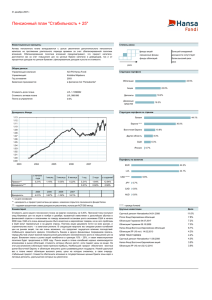

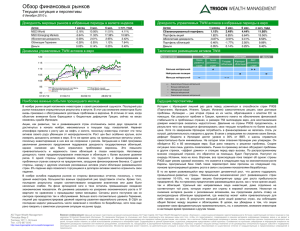

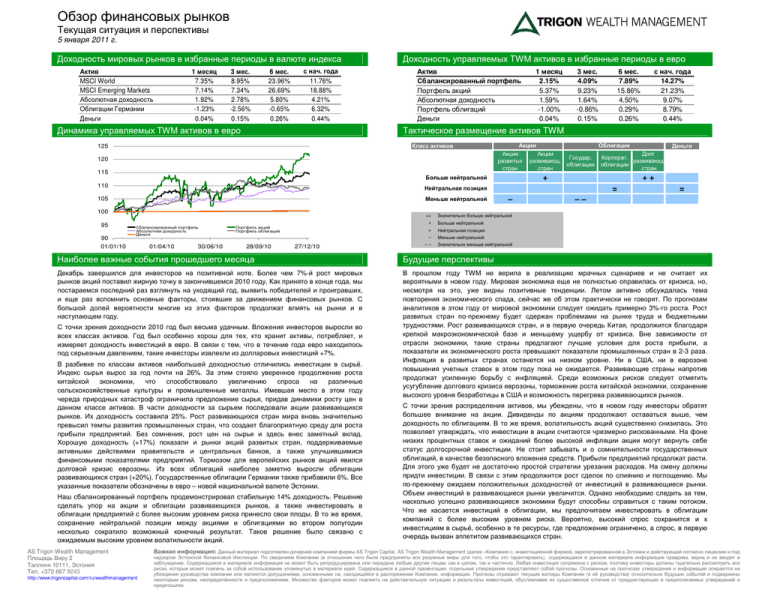

Обзор финансовых рынков Текущая ситуация и перспективы 5 января 2011 г. Доходность мировых рынков в избранные периоды в валюте индекса Актив MSCI World MSCI Emerging Markets Абсолютная доходность Облигации Германии Деньги 1 месяц 7.35% 7.14% 1.92% -1.23% 0.04% 3 мес. 8.95% 7.34% 2.78% -2.56% 0.15% 6 мес. 23.96% 26.69% 5.80% -0.65% 0.26% с нач. года 11.76% 18.88% 4.21% 6.32% 0.44% Динамика управляемых TWM активов в евро Доходность управляемых TWM активов в избранные периоды в евро Актив Сбалансированный портфель Портфель акций Абсолютная доходность Портфель облигаций Деньги Класс активов 120 115 Нейтральная позиция 105 Меньше нейтральной 100 90 01/01/10 ++ 01/04/10 30/06/10 6 мес. 7.89% 15.86% 4.50% 0.29% 0.26% с нач. года 14.27% 21.23% 9.07% 8.79% 0.44% Акции Облигации Акции Акции Долг Государ. Корпорат. развитых развивающ. развивающ облигации облигации стран стран .стран + Больше нейтральной 110 Сбалансированный портфель Абсолютная доходность Деньги 3 мес. 4.09% 9.23% 1.64% -0.86% 0.15% Тактическое размещение активов TWM 125 95 1 месяц 2.15% 5.37% 1.59% -1.00% 0.04% Портфель акций Портфель облигаций 28/09/10 27/12/10 = –– Значительно больше нейтральной + Больше нейтральной = Нейтральная позиция – Меньше нейтральной –– ++ = – Деньги Значительно меньше нейтральной Наиболее важные события прошедшего месяца Будущие перспективы Декабрь завершился для инвесторов на позитивной ноте. Более чем 7%-й рост мировых рынков акций поставил жирную точку в закончившемся 2010 году. Как принято в конце года, мы постараемся последний раз взглянуть на уходящий год, выявить победителей и проигравших, и еще раз вспомнить основные факторы, стоявшие за движением финансовых рынков. С большой долей вероятности многие из этих факторов продолжат влиять на рынки и в наступающем году. В прошлом году TWM не верила в реализацию мрачных сценариев и не считает их вероятными в новом году. Мировая экономика еще не полностью оправилась от кризиса, но, несмотря на это, уже видны позитивные тенденции. Летом активно обсуждалась тема повторения экономического спада, сейчас же об этом практически не говорят. По прогнозам аналитиков в этом году от мировой экономики следует ожидать примерно 3%-го роста. Рост развитых стран по-прежнему будет сдержан проблемами на рынке труда и бюджетными трудностями. Рост развивающихся стран, и в первую очередь Китая, продолжится благодаря крепкой макроэкономической базе и меньшему ущербу от кризиса. Вне зависимости от отрасли экономики, такие страны предлагают лучшие условия для роста прибыли, а показатели их экономического роста превышают показатели промышленных стран в 2-3 раза. Инфляция в развитых странах останется на низком уровне. Ни в США, ни в еврозоне повышения учетных ставок в этом году пока не ожидается. Развивающие страны напротив продолжат усиленную борьбу с инфляцией. Среди возможных рисков следует отметить усугубление долгового кризиса еврозоны, торможение роста китайской экономики, сохранение высокого уровня безработицы в США и возможность перегрева развивающихся рынков. С точки зрения доходности 2010 год был весьма удачным. Вложения инвесторов выросли во всех классах активов. Год был особенно хорош для тех, кто хранит активы, потребляет, и измеряет доходность инвестиций в евро. В связи с тем, что в течение года евро находилось под серьезным давлением, такие инвесторы извлекли из долларовых инвестиций +7%. В разбивке по классам активов наибольшей доходностью отличились инвестиции в сырьё. Индекс сырья вырос за год почти на 26%. За этим стояло уверенное продолжение роста китайской экономики, что способствовало увеличению спроса на различные сельскохозяйственные культуры и промышленные металлы. Имевшая место в этом году череда природных катастроф ограничила предложение сырья, придав динамики росту цен в данном классе активов. В части доходности за сырьем последовали акции развивающихся рынков. Их доходность составила 25%. Рост развивающихся стран мира вновь значительно превысил темпы развития промышленных стран, что создает благоприятную среду для роста прибыли предприятий. Без сомнения, рост цен на сырье и здесь внес заметный вклад. Хорошую доходность (+17%) показали и рынки акций развитых стран, поддерживаемые активными действиями правительств и центральных банков, а также улучшившимися финансовыми показателями предприятий. Тормозом для европейских рынков акций явился долговой кризис еврозоны. Из всех облигаций наиболее заметно выросли облигации развивающихся стран (+20%). Государственные облигации Германии также прибавили 6%. Все указанные показатели обозначены в евро – новой национальной валюте Эстонии. Наш сбалансированный портфель продемонстрировал стабильную 14% доходность. Решение сделать упор на акции и облигации развивающихся рынков, а также инвестировать в облигации предприятий с более высоким уровнем риска принесло свои плоды. В то же время, сохранение нейтральной позиции между акциями и облигациями во втором полугодии несколько сократило возможный конечный результат. Такое решение было связано с ожидаемым высоким уровнем волатильности акций. AS Trigon Wealth Management Площадь Виру 2 Таллинн 10111, Эстония Тел. +372 667 9243 http://www.trigoncapital.com/ru/wealthmanagement С точки зрения распределения активов, мы убеждены, что в новом году инвесторы обратят большее внимание на акции. Дивиденды по акциям продолжают оставаться выше, чем доходность по облигациям. В то же время, волатильность акций существенно снизилась. Это позволяет утверждать, что инвестиции в акции считаются чрезмерно рискованными. На фоне низких процентных ставок и ожиданий более высокой инфляции акции могут вернуть себе статус долгосрочной инвестиции. Не стоит забывать и о сомнительности государственных облигаций, в качестве безопасного вложения средств. Прибыли предприятий продолжат расти. Для этого уже будет не достаточно простой стратегии урезания расходов. На смену должны придти инвестиции. В связи с этим продолжится рост сделок по слиянию и поглощению. Мы по-прежнему ожидаем положительных доходностей от инвестиций в развивающиеся рынки. Объем инвестиций в развивающиеся рынки увеличится. Однако необходимо следить за тем, насколько успешно развивающиеся экономики будут способны справиться с таким потоком. Что же касается инвестиций в облигации, мы предпочитаем инвестировать в облигации компаний с более высоким уровнем риска. Вероятно, высокий спрос сохранится и к инвестициям в сырьё, особенно в те ресурсы, где предложение ограничено, а спрос, в первую очередь вызван аппетитом развивающихся стран. Важная информация: Данный материал подготовлен дочерней компанией фирмы AS Trigon Capital, AS Trigon Wealth Management (далее «Компания»), инвестиционной фирмой, зарегистрированной в Эстонии и действующей согласно лицензии и под надзором Эстонской Финансовой Инспекции. По сведениям Компании (в отношении чего были предприняты все разумные меры для того, чтобы это гарантировать), содержащаяся в данном материале информация правдива, верна и не вводит в заблуждение. Содержащаяся в материале информация не может быть репродуцирована или передана любым другим лицам, как в целом, так и частично. Любая инвестиция сопряжена с риском, поэтому инвесторы должны тщательно рассмотреть все риски, которые может повлечь за собой использование упомянутых в материале идей. Содержащиеся в данной презентации, отдельные утверждения представляют собой прогнозы. Основанные на прогнозах утверждения и информация опираются на убеждения руководства компании или являются допущениями, основанными на, находящейся в распоряжении Компании, информации. Прогнозы отражают текущие взгляды Компании (и её руководства) относительно будущих событий и подвержены некоторым рискам, неопределённости и предположениям. Множество факторов может повлиять на действительную ситуацию и результаты инвестиций, обусловливая их существенное отличие от предшествующих и предполагаемых утверждений и предпосылок. Обзор финансовых рынков Текущая ситуация и перспективы 5 января 2011 г. Инвестиционная идея от TWM: фонд Evli European High Yield - Рисунок 1. Историческая доходность высокодоходных облигаций (1984-2010) профессиональный отбор корпоративных облигаций Нынешние условия с низкими процентными ставками заставляют инвесторов активно искать альтернативы. Традиционно считающиеся «прибежищем» государственные облигации предлагают сегодня в Европе и США доходность в 0,6-0,8% за два года. С одной стороны, как правило, инвесторов не устраивает столь низкая доходность. С другой стороны, возникает вопрос, является ли такая доходность достаточной компенсацией за риск, учитывая размер задолженности развитых промышленных стран. Нынешняя доходность является результатом медленного восстановления глобального экономического развития после кризиса. Такая доходность отражает ситуацию с низким уровнем инфляции, которая, в свою очередь, обусловлена высоким уровнем безработицы и не в полной мере задействованными производственными мощностями. Некоторые страны пытаются ускорить экономический рост путём увеличения доступности денежных средств. Это означает, что высокая инфляция – всего лишь вопрос времени. А это, в свою очередь, снизит цены на государственные облигации. Одной из альтернатив инвестициям в гособлигации являются высокодоходные облигации предприятий. Источник: BofA Merrill Lynch, Swiss & Global Asset Management Корпоративные высокодоходные облигации и их преимущества Рисунок 2. Премия за риск и доля неплатежеспособных компаний (1993-2010) Корпоративные высокодоходные облигации это ценные бумаги, эмитентам которых был присвоен инвестиционный рейтинг ниже ВВВ- или у которых отсутствует рейтинг. Такие предприятия, как правило, находятся в сильной зависимости от финансирования. Известный процент таких предприятий в итоге становится неплатежеспособным. В настоящее время соответствующий показатель составляет 3,7%, и по прогнозам должен ещё уменьшиться. Во время кризиса, он, впрочем, поднимался до 12%. Именно поэтому, крайне важным является правильный выбор предприятий и проведение основательного анализа. Инвестиции в такие облигации это инвестиции, ежегодная доходность которых исторически составляет 10,7% в США (с 1984 года) и 7,3% в еврозоне (с 1998 года). Безусловно, уровень риска здесь существенно выше, чем в случае с гособлигациями. Однако дополнительный риск до сих пор компенсировался существенно более высокой доходностью. С 1984 года в США было всего 5 лет, когда данная категория активов приносила инвесторам минус (см. Рисунок 1). Сегодня, по данным глобального индекса, эта категория активов обладает доходностью в районе 6% (см. Рисунок 2). Часто поведение таких облигаций схоже с динамикой акций, но их волатильность заметно ниже. Фонд Evli European High Yield Источник: JPMorgan Securities, Moody’s, BofA Merrill Lynch, Swiss & Global Asset Management Рисунок 3. Результаты фонда Evli European High Yield Группа Evli это инвестиционный банк, основанный в Финляндии в 1985 году. В фирме работает более 285 специалистов, управляющих активами на общую сумму в 5,2 миллиарда евро (https://www.evli.com/). • • • Целью фонда является обеспечение более высокой по сравнению с базовым индексом доходности. Фонд инвестирует в европейские облигации и предприятия, большая часть деятельности которых связана с Европой; Управляющий портфелем обладает 14-летним опытом (Микаэль Лундстрем); Результаты фонда (см. Рисунок 3) высоко оценены международным фондовым TM агентством Morningstar Rating , и фонду присвоены 3 звезды из пяти возможных; • Рекомендуемая фондом продолжительность инвестиций составляет 3 года или более; • • 75% инвестиций фонда составляют эмитенты с рейтингом ВВ или В; Период 3 месяца 6 месяцев Доходность 1.86 8.10 1 год 15.52 3 года p.a. 7.88 5 лет p.a. 6.06 с начала года 12.63 * доходности приведены по состоянию на 30-11-2010 г. Источник: Evli Securities AS Около 45% инвестиций фонда составляют банки, компании СМИ и промышленные предприятия. AS Trigon Wealth Management Площадь Виру 2 Таллин 10111, Эстония Тел. +372 667 9243 http://www.trigoncapital.com/ru/wealthmanagement Важная информация: Данный материал подготовлен дочерней компанией фирмы AS Trigon Capital, AS Trigon Wealth Management (далее «Компания»), инвестиционной фирмой, зарегистрированной в Эстонии и действующей согласно лицензии и под надзором Эстонской Финансовой Инспекции. По сведениям Компании (в отношении чего были предприняты все разумные меры для того, чтобы это гарантировать), содержащаяся в данном материале информация правдива, верна и не вводит в заблуждение. Содержащаяся в материале информация не может быть репродуцирована или передана любым другим лицам, как в целом, так и частично. Любая инвестиция сопряжена с риском, поэтому инвесторы должны тщательно рассмотреть все риски, которые может повлечь за собой использование упомянутых в материале идей. Содержащиеся в данной презентации, отдельные утверждения представляют собой прогнозы. Основанные на прогнозах утверждения и информация опираются на убеждения руководства компании или являются допущениями, основанными на, находящейся в распоряжении Компании, информации. Прогнозы отражают текущие взгляды Компании (и её руководства) относительно будущих событий и подвержены некоторым рискам, неопределённости и предположениям. Множество факторов может повлиять на действительную ситуацию и результаты инвестиций, обусловливая их существенное отличие от предшествующих и предполагаемых утверждений и предпосылок. Данный материал не является инвестиционным предложением. Перед каждой инвестицией советуем проконсультироваться у инвестиционного специалиста.