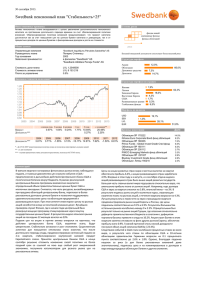

Swedbank пенсионный план "Стабильность+25"

advertisement

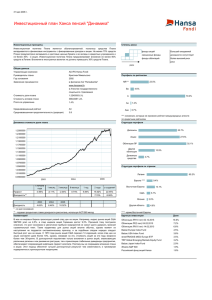

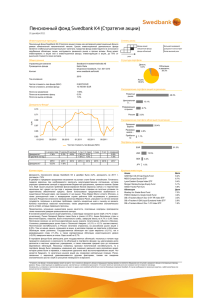

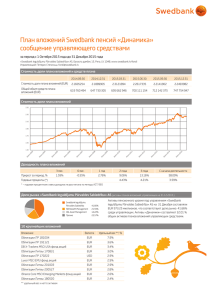

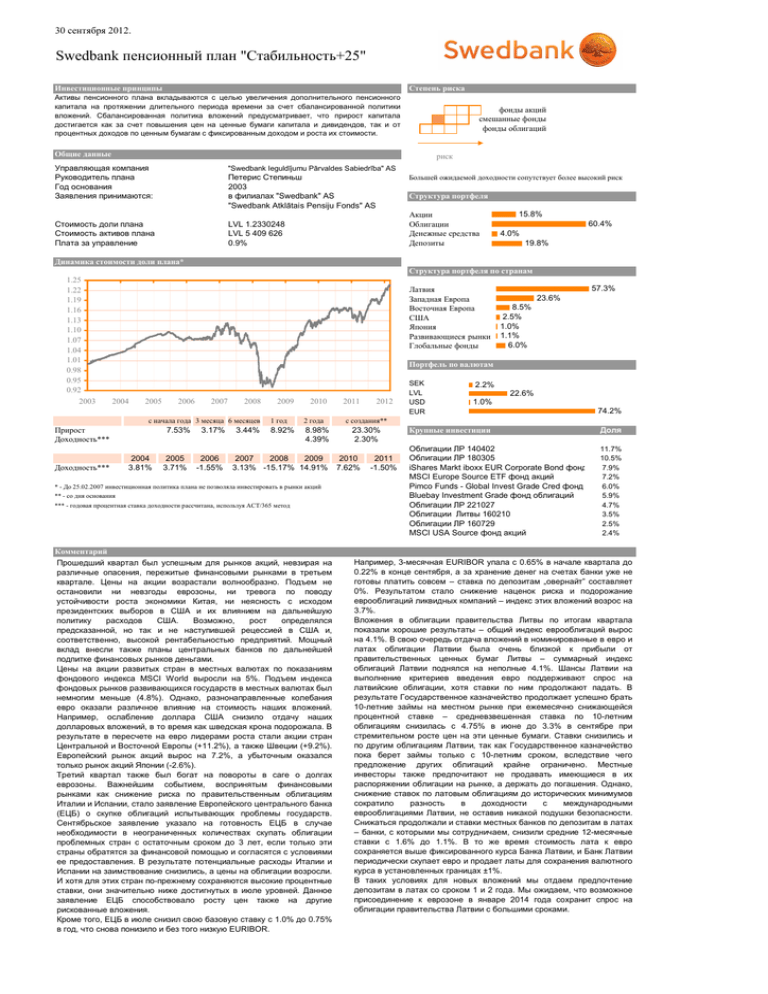

2012.09.30 2003.07.14 30 сентября 2012. Swedbank пенсионный план "Стабильность+25" Инвестиционные принципы Степень риска Активы пенсионного плана вкладываются с целью увеличения дополнительного пенсионного капитала на протяжении длительного периода времени за счет сбалансированной политики вложений. Сбалансированная политика вложений предусматривает, что прирост капитала достигается как за счет повышения цен на ценные бумаги капитала и дивидендов, так и от процентных доходов по ценным бумагам с фиксированным доходом и роста их стоимости. фонды акций смешанные фонды фонды облигаций Общие данные риск Управляющая компания Руководитель плана Год основания Заявления принимаются: "Swedbank Ieguldījumu Pārvaldes Sabiedrība" AS Стоимость доли плана Стоимость активов плана Плата за управление LVL 1.2330248 LVL 5 409 626 0.9% Петерис Степиньш 2003 в филиалах "Swedbank" AS "Swedbank Atklātais Pensiju Fonds" AS Большей ожидаемой доходности сопутствует более высокий риск Структура портфеля Акции Облигации Денежные средства Депозиты 15.8% 60.4% 4.0% 19.8% Динамика стоимости доли плана* Структура портфеля по странам 1.25 1.22 1.19 1.16 1.13 1.10 1.07 1.04 1.01 0.98 0.95 0.92 2003 Латвия Западная Европа Восточная Европа США Япония Развивающиеся рынки Глобальные фонды 57.3% 23.6% 8.5% 2.5% 1.0% 1.1% 6.0% Портфель по валютам 2004 2005 2006 2007 2008 с начала года 3 месяца 6 месяцев 7.53% Прирост Доходность*** Доходность*** 2004 3.81% 2005 3.71% 3.17% 2006 -1.55% 3.44% 2009 2010 1 год 2 года 8.92% 8.98% 4.39% 2007 2008 2009 3.13% -15.17% 14.91% * - До 25.02.2007 инвестиционная политика плана не позволяла инвестировать в рынки акций ** - cо дня основания *** - годовая процентная ставка доходности рассчитана, используя АСТ/365 метод Комментарий Прошедший квартал был успешным для рынков акций, невзирая на различные опасения, пережитые финансовыми рынками в третьем квартале. Цены на акции возрастали волнообразно. Подъем не остановили ни невзгоды еврозоны, ни тревога по поводу устойчивости роста экономики Китая, ни неясность с исходом президентских выборов в США и их влиянием на дальнейшую политику расходов США. Возможно, рост определялся предсказанной, но так и не наступившей рецессией в США и, соответственно, высокой рентабельностью предприятий. Мощный вклад внесли также планы центральных банков по дальнейшей подпитке финансовых рынков деньгами. Цены на акции развитых стран в местных валютах по показаниям фондового индекса MSCI World выросли на 5%. Подъем индекса фондовых рынков развивающихся государств в местных валютах был немногим меньше (4.8%). Однако, разнонаправленные колебания евро оказали различное влияние на стоимость наших вложений. Например, ослабление доллара США снизило отдачу наших долларовых вложений, в то время как шведская крона подорожала. В результате в пересчете на евро лидерами роста стали акции стран Центральной и Восточной Европы (+11.2%), а также Швеции (+9.2%). Европейский рынок акций вырос на 7.2%, а убыточным оказался только рынок акций Японии (-2.6%). Третий квартал также был богат на повороты в саге о долгах еврозоны. Важнейшим событием, воспринятым финансовыми рынками как снижение риска по правительственным облигациям Италии и Испании, стало заявление Европейского центрального банка (ЕЦБ) о скупке облигаций испытывающих проблемы государств. Сентябрьское заявление указало на готовность ЕЦБ в случае необходимости в неограниченных количествах скупать облигации проблемных стран с остаточным сроком до 3 лет, если только эти страны обратятся за финансовой помощью и согласятся с условиями ее предоставления. В результате потенциальные расходы Италии и Испании на заимствование снизились, а цены на облигации возросли. И хотя для этих стран по-прежнему сохраняются высокие процентные ставки, они значительно ниже достигнутых в июле уровней. Данное заявление ЕЦБ способствовало росту цен также на другие рискованные вложения. Кроме того, ЕЦБ в июле снизил свою базовую ставку с 1.0% до 0.75% в год, что снова понизило и без того низкую EURIBOR. 2011 2012 SEK LVL USD EUR 2.2% 22.6% 1.0% 74.2% с создания** 23.30% 2.30% 2010 7.62% 2011 -1.50% Крупные инвестиции Доля Облигации ЛР 140402 11.7% Облигации ЛР 180305 10.5% iShares Markt iboxx EUR Corporate Bond фонд облигаций 7.9% MSCI Europe Source ETF фонд акций 7.2% Pimco Funds - Global Invest Grade Cred фонд облигаций 6.0% Bluebay Investment Grade фонд облигаций 5.9% Облигации ЛР 221027 4.7% Облигации Литвы 160210 3.5% Облигации ЛР 160729 2.5% MSCI USA Source фонд акций 2.4% Например, 3-месячная EURIBOR упала с 0.65% в начале квартала до 0.22% в конце сентября, а за хранение денег на счетах банки уже не готовы платить совсем – ставка по депозитам „овернайт” составляет 0%. Результатом стало снижение наценок риска и подорожание еврооблигаций ликвидных компаний – индекс этих вложений возрос на 3.7%. Вложения в облигации правительства Литвы по итогам квартала показали хорошие результаты – общий индекс еврооблигаций вырос на 4.1%. В свою очередь отдача вложений в номинированные в евро и латах облигации Латвии была очень близкой к прибыли от правительственных ценных бумаг Литвы – суммарный индекс облигаций Латвии поднялся на неполные 4.1%. Шансы Латвии на выполнение критериев введения евро поддерживают спрос на латвийские облигации, хотя ставки по ним продолжают падать. В результате Государственное казначейство продолжает успешно брать 10-летние займы на местном рынке при ежемесячно снижающейся процентной ставке – средневзвешенная ставка по 10-летним облигациям снизилась с 4.75% в июне до 3.3% в сентябре при стремительном росте цен на эти ценные бумаги. Ставки снизились и по другим облигациям Латвии, так как Государственное казначейство пока берет займы только с 10-летним сроком, вследствие чего предложение других облигаций крайне ограничено. Местные инвесторы также предпочитают не продавать имеющиеся в их распоряжении облигации на рынке, а держать до погашения. Однако, снижение ставок по латовым облигациям до исторических минимумов сократило разность в доходности с международными еврооблигациями Латвии, не оставив никакой подушки безопасности. Снижаться продолжали и ставки местных банков по депозитам в латах – банки, с которыми мы сотрудничаем, снизили средние 12-месячные ставки с 1.6% до 1.1%. В то же время стоимость лата к евро сохраняется выше фиксированного курса Банка Латвии, и Банк Латвии периодически скупает евро и продает латы для сохранения валютного курса в установленных границах ±1%. В таких условиях для новых вложений мы отдаем предпочтение депозитам в латах со сроком 1 и 2 года. Мы ожидаем, что возможное присоединение к еврозоне в январе 2014 года сохранит спрос на облигации правительства Латвии с большими сроками. В течение квартала мы сократили удельный вес латвийских облигаций (на 5.5 процентного пункта) и увеличили вложения в депозиты (на 6.1 процентного пункта). Немного (на 2.2 процентного пункта) увеличен удельный вес денежных накоплений, а вложения в рынки акций сокращены на 1.7 процентного пункта. В региональном разрезе рынков акций мы увеличили вложения в акции Европы (на 2.2 процентного пункта) и в наибольшей мере сократили вложения в акции США (на 1.4 процентного пункта). В течение квартала мы также оценили первичное предложение акций балтийского девелопера недвижимости Pro Kapital. С учетом рисков, связанных с вложениями в капитал этой компании, мы сочли запрошенную за акции цену чрезмерно высокой и отказались от их приобретения. В третьем квартале наш оптимистичный взгляд на рынки акций принес положительный результат. Мы продолжаем сохранять этот оптимизм в своих дальнейших прогнозах, хотя мощный подъем цен на акции в последние месяцы повышает вероятность негативной коррекции цен. Мы ожидаем, что в ближайшие месяцы рост мировой экономики будет поразительно стойким к рецессии, и средние оценки акций, по сравнению с облигациями, сохранят привлекательность. Хотя доступность денег в мире в последнее время ухудшилась, мы ожидаем ее улучшения с учетом заявленных крупнейшими центробанками мира намерений. Перспектива дальнейших событий в еврозоне по сравнению с предыдущим кварталом несколько прояснилась, но бюджетная политика и вызовы в США тесно связаны с ожидаемыми в начале ноября президентскими выборами. Среди рынков акций мы по-прежнему отдаем предпочтение Европе, где цены поддерживаются денежными вливаниями ЕЦБ и оценка акций выглядит привлекательнее в сравнении с другими развитыми регионами. Негативно мы оцениваем перспективы рынков акций Японии, Азии и Восточной Европы.