в 3 ч. / [сост.: В.Д. Золотков - Российский университет кооперации

advertisement

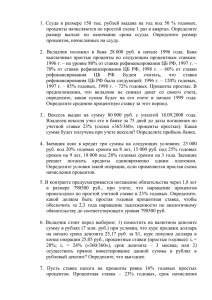

САРАНСКИЙ КООПЕРАТИВНЫЙ ИНСТИТУТ АВТОНОМНОЙ НЕКОММЕРЧЕСКОЙ ОРГАНИЗАЦИИ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ ЦЕНТРОСОЮЗА РОССИЙСКОЙ ФЕДЕРАЦИИ «РОССИЙСКИЙ УНИВЕРСИТЕТ КООПЕРАЦИИ» ФИНАНСОВАЯ МАТЕМАТИКА Методические указания и задания для самостоятельной работы Часть 1 САРАНСК 2010 УДК [336.51](76) Составители: В.Д. Золотков, А.И. Матвеев, Е.А. Черноиванова Финансовая математика: метод. указания и задания для самостоят. работы: в 3 ч. / [сост.: В.Д. Золотков, А.И. Матвеев, Е.А. Черноиванова] ; Саран. кооп. ин-т РУК. – Саранск, 2010. – Ч. 1. – 28 с. Раскрываются основные понятия финансовой математики, вопросы налогообложения, начисления процентов и финансовой ренты. Каждая глава сопровождается рядом примеров и задач, а также заданиями для самостоятельной работы. Предназначены для студентов экономических специальностей. Печатается по решению научно-методического совета Саранского кооперативного института РУК. 2 1. НАРАЩЕНИЕ И ДИСКОНТИРОВАНИЕ ДЕНЕЖНЫХ СУММ 1.1. ОСНОВНЫЕ ПОНЯТИЯ ФИНАНСОВОЙ МАТЕМАТИКИ Важнейшим фактором финансовой операции является неравноценность денег во времени – рубль, полученный сейчас, стоит больше рубля, который будет получен в будущем, и наоборот. Данный фактор учитывается с помощью начисления процентов. Под процентными деньгами, или процентами, понимают абсолютную величину дохода от предоставления денег в долг в любой форме: выдачи денежной ссуды, продажи в кредит и т. п. Исходную сумму называют первоначальной и обозначают P, наращенная сумма S – это первоначальная сумма P плюс начисленные к концу срока ссуды проценты I: S = P + I. Период начисления – это промежуток времени, за который начисляются проценты. Интервал начисления – минимальный промежуток времени, по прошествии которого происходит начисление процентов. Например, сумма P может быть выдана на 2 года (период), а проценты на нее будут начисляться каждый квартал (интервал). Различают два способа начисления процентов. При декурсивном способе проценты начисляются в конце каждого интервала, при антисипативном (предварительном) – в начале. Процентная ставка наращения – это отношение процентов за единицу времени (например, год) к сумме долга. Она характеризует интенсивность начисления процентов. Декурсивная процентная ставка называется ссудным процентом, антисипативная – учетной ставкой. При любом способе начисления процентов они могут быть простыми (в течение всего периода начисления применяются к пер3 воначальной сумме) либо сложными (в каждом интервале начисления применяются к текущей наращенной сумме). 1.2. ПРОСТЫЕ СТАВКИ ССУДНЫХ ПРОЦЕНТОВ В случае простой процентной ставки наращения база начисления процентов остается неизменной. Проценты I за весь срок ссуды определяются по формуле I = Pni, (1.1) где P – первоначальная сумма; n – срок ссуды (как правило, в годах); i – простая ставка наращения (обычно годовая). Тогда наращенную сумму можно узнать следующим образом: S = P + I = P(1 + ni). (1.2) Множитель (1 + ni) называют множителем наращения простых процентов. Пример 1.1. Первоначальная сумма 50 тыс. руб. (P) помещена в банк на 2 года под 15 % годовых (простых). Найдите наращенную сумму, тыс. руб. Р е ш е н и е. S = P(1 + ni) = 50 (1 + 2 ⋅ 0,15) = 65. Пример 1.2. Первоначальная сумма P равна 30 тыс. руб., наращенная сумма S – 45 тыс. руб., i – 20 % годовых (простых). Найдите период начисления. Р е ш е н и е. Из формулы (1.2) S = P + Pni, отсюда Pni = S − P; S−P n= . Следовательно, период начисления составляет, лет: Pi 45 − 30 15 n= = = 2,5. 30 ⋅ 0,20 6 В формуле (1.2) период начисления n измеряется в годах, что не всегда удобно, поскольку он может быть меньше года. В таком случае применяют выражение n= t , К где t – число дней ссуды, причем первый и последний принимают4 ся за один; K – временнáя база (число дней в году). Используют два типа временных баз: а) K = 360 дней (обыкновенные проценты); б) K = 365 (366) дней (точные проценты). Тогда формула (1.2) принимает вид t S = P(1 + i). (1.3) K Пример 1.3. Предприятию предоставлена ссуда 100 млн руб. под 10 % годовых (простых) с 1 января по 1 апреля текущего года. Долг гасится единовременным платежом, проценты обыкновенные. Определите подлежащую возврату сумму, млн руб. Р е ш е н и е. 90 S = 100 (1 + ⋅ 0,10) = 102,5 . 360 Если процентные ставки наращения изменяются во времени, то наращенная сумма вычисляется по формуле S = P(1 + n1i1 + n2i2 + K + nk ik ), (1.4) где n1, n2 , K, nk − временные интервалы, следующие друг за другом; i1, i2 , K, ik − соответствующие этим интервалам ставки. Пример 1.4. Сумма 30 тыс. руб. помещена в банк. В первой половине года применялась простая процентная ставка 15 % годовых, во второй половине – 12 %. Определите наращенную сумму, тыс. руб. Р е ш е н и е. S = 30 (1 + 0,5 ⋅ 0,15 + 0,5 ⋅ 0,12) = 34,05. 1.3. МАТЕМАТИЧЕСКОЕ ДИСКОНТИРОВАНИЕ Математическим дисконтированием называется операция, когда по наращенной сумме S, периоду начисления n и процентной ставке i находят первоначальную сумму P: S P= . (1.5) 1 + ni 1 – это дисконтный множитель, разность 1 + ni D = S − P – дисконт с суммы S. Множитель 5 Пример 1.5. Наращенная сумма S составляет 88,4 тыс. руб., период начисления n – 3 года, процентная ставка i – 12 % годовых (простых). Найдите первоначальную сумму P и дисконт D, тыс. руб. Р е ш е н и е. P= 88,4 88,4 = = 65; 1 + 3 ⋅ 0,12 1,36 D = 88,4 − 65 = 23,4. Пример 1.6. Через 146 дней должник уплатит 86,4 тыс. руб. Кредит выдан под 20 % годовых (простых). Каковы первоначальная сумма P и дисконт D, если временная база K равна 365 дням? Р е ш е н и е. P= 86,4 86,4 = = 80; 146 1+ ⋅ 0,20 1,08 365 D = 86,4 − 80 = 6,4. 1.4. ПРОСТЫЕ УЧЕТНЫЕ СТАВКИ Рассмотрим антисипативный (предварительный) способ начисления процентов. В такой ситуации в момент предоставления ссуды с заемщика удерживают проценты за весь срок, т. е. он получает сумму P = S − D. Данная операция называется дисконтированием по простой учетной ставке d. В этом случае D = Snd , следовательно P = S (1 − nd ). (1.6) Пример 1.7. Кредит 70 тыс. руб. выдается на 0,5 года по простой учетной ставке 11 % годовых. Какую сумму (тыс. руб.) получит заемщик? Р е ш е н и е. P = 70 (1 − 0,5 ⋅ 0,11) = 70 ⋅ 0,945 = 66,15. Если период начисления меньше года, то формула (1.6) примет вид t P = S 1 − d . K 6 (1.7) На практике простые учетные ставки применяются при учете (покупке) векселей. Банк может купить вексель до наступления срока платежа с дисконтом, т. е. приобрести его у владельца по цене, меньшей номинала. Номинал – это указанная на векселе сумма денег, которую его владелец получит в момент наступления срока платежа. Пример 1.8. Вексель номинальной стоимостью 8 тыс. руб. (S) учтен в банке по учетной ставке 18 % годовых (простых) за 110 дней до срока его погашения. K = 360 дней. Какую сумму (тыс. руб.) получит владелец векселя? Р е ш е н и е. 110 P = 81 − ⋅ 0,18 = 8 ⋅ 0,945 = 7,56. 360 Пример 1.9. Вексель учтен банком за 0,25 года до срока погашения по простой учетной ставке 15 % годовых. Банк заплатил 9,625 тыс. руб. Найдите номинальную стоимость векселя, тыс. руб. P Р е ш е н и е. P = S (1 − nd ), следовательно, S = . 1 − nd S= 9,625 = 10. 1 − 0,25 ⋅ 0,15 1.5. СЛОЖНЫЕ СТАВКИ ССУДНЫХ ПРОЦЕНТОВ Предположим, что P руб. помещены в банк под i % годовых, причем проценты сложные. Через год наращенная сумма составит S = P(1 + i). Через два года: S = P(1 + i) + iP(1 + i) = P(1 + i)(1 + i) = P(1 + i) 2. Через три: S = P(1 + i) 2 + iP(1 + i) 2 = P(1 + i) 2 (1 + i) = P(1 + i)3. Таким образом, формула сложных процентов имеет вид S = P(1 + i) n . (1.8) Множитель (1 + i) n называется множителем наращения сложных процентов. 7 Пример 1.10. Первоначальная сумма в размере 60 тыс. руб. помещена в банк на 4 года под 16 % годовых (сложных). Найдите наращенную сумму S, тыс. руб. Р е ш е н и е. S = 60 (1 + 0,16) 4 ≈ 60 ⋅1,812 = 108,72. Зная первоначальную (Р) и наращенную (S) суммы, сложную процентную ставку i, можно определить период начисления. Пример 1.11. Первоначальная сумма P равна 30 тыс. руб., наращенная сумма S – 45 тыс. руб., сложная процентная ставка i – 20 % годовых. Найдите период начисления, лет. Р е ш е н и е. S ln S S P . S = P(1 + i) n ; (1 + i) n = ; n ln(1 + i) = ln ; n = P P ln(1 + i) 45 ln 1,5 30 n= = ≈ 2,2. ln(1 + 0,20) ln 1,2 ln Зная первоначальную и наращенную суммы, а также период начисления, можно рассчитать сложную годовую ставку i. Пример 1.12. Первоначальная и наращенная суммы составляют 20 и 35 тыс. руб. соответственно. Период начисления n – 3 года. Определите сложную процентную ставку i. Р е ш е н и е. S S S = P(1 + i) n ; (1 + i) n = ; i = n − 1; P P i=3 35 − 1 = 3 1,75 − 1 ≈ 1,205 − 1 = 0,205; i = 20,5 %. 20 1.6. НОМИНАЛЬНЫЕ ПРОЦЕНТНЫЕ СТАВКИ НАРАЩЕНИЯ В финансовых операциях в качестве интервала начисления процентов часто используется не год, а, например, месяц, квартал или другой период. Тогда говорят, что проценты начисляются m раз в году. В контрактах при этом обычно фиксируется годовая 8 ставка, которая в этом случае называется номинальной и обозначается через j. Наращенная сумма при использовании номинальной процентной ставки наращения определяется по формуле mn j S = P1 + . m (1.9) Пример 1.13. Первоначальная сумма P равна 70 тыс. руб., период начисления n – 2 года, сложная процентная ставка j – 12 % годовых ежеквартально. Найдите наращенную сумму S, тыс. руб. Р е ш е н и е. 0,12 S = 70 1 + 4 4⋅ 2 = 70 ⋅1,038 ≈ 88,672. З а м е ч а н и е. Если бы проценты начислялись раз в год, то наращенная сумма составила бы, тыс. руб.: S = 70 (1 + 0,12) 2 = 87,8, т. е. меньше на 872 руб. Математическое дисконтирование в случае сложной процентной ставки осуществляется по формуле S Р= . (1.10) (1 + i) n Пример 1.14. Наращенная сумма S равна 52,9 тыс. руб., период начисления n – 2 года, сложная процентная ставка i – 15 % годовых. Найдите первоначальную сумму Р, тыс. руб. Р е ш е н и е. 52,9 P= = 40. (1 + 0,15) 2 1.7. СЛОЖНЫЕ УЧЕТНЫЕ СТАВКИ При применении сложных учетных ставок сумма, выдаваемая банком при учете векселей, рассчитывается по формуле Р = S (1 − d ) n . (1.11) 9 Пример 1.15. Вексель на сумму 20 тыс. руб., срок платежа по которому наступит через 1,8 года, учтен по сложной учетной ставке 18 % годовых. Определите сумму, полученную владельцем векселя, и дисконт, тыс. руб. Р е ш е н и е. P = 20 (1 − 0,18)1,8 = 13,992; D = 20 − 13,992 = 6,008. 1.8. СРЕДНИЕ ПРОЦЕНТНЫЕ СТАВКИ Если во время финансовой операции размер процентной ставки изменяется, то все ее значения можно обобщить с помощью средней. Замена усредняемых значений на среднюю по определению не влияет на результат наращения. Начнем с простых ставок. Пусть за последовательные периоды n1, n2, ..., nt начисляются простые проценты по ставкам i1, i2,..., it. Искомые средние получим путем приравнивания соответствующих множителей наращения друг к другу. Пусть n = ∑ nt – общий срок наращения процентов. Тогда 1 + ni = 1 + ∑ nt it . t Следовательно, i= ∑ nt it t . (1.12) n Найденный показатель представляет собой среднюю арифметическую взвешенную с весами, равными продолжительности отдельных периодов. Аналогичным способом определим среднюю учетную ставку: ∑ nt dt . d = (1.13) n Пример 1.16. Контракт предусматривает переменную по периодам ставку простых процентов: 20, 22 и 25 %. Продолжительность последовательных периодов начисления процентов – 2, 3 и 5 мес. Какой размер средней ставки приведет к аналогичному наращению исходной суммы? Р е ш е н и е. 0,2 ⋅ 2 + 0,22 ⋅ 3 + 0,25 ⋅ 5 i= = 0,231. 10 10 Если усредняются переменные во времени ставки сложных процентов, то из равенства множителей наращения (1 + i ) n = (1 + i1) n1 (1 + i2 ) n2 ... (1 + it ) nt следует, что i = n (1 + i1 ) n1 (1 + i2 ) n2 ... (1 + it ) nt − 1. (1.14) Средняя ставка ссудного процента в этом случае вычисляется как взвешенная средняя геометрическая. Пример 1.17. Для первых двух лет ссуды применялась ставка, равная 15 %, для следующих трех лет она составляла 20 %. Рассчитайте среднюю ставку за весь срок ссуды. Р е ш е н и е. i = 5 1,152 ⋅1,23 − 1 = 0,179 74. Рассмотрим теперь усреднение ставок, применяемых в нескольких однородных операциях, в которых суммы ссуд и процентные ставки различны, а сроки операций n одинаковы. Искомые средние ставки найдем из условия равенства соответствующих сумм после наращения процентов: ∑ Pt (1 + ni ) = ∑ Pt (1 + nit ) ; i= ∑ Pt it . ∑ Pt (1.15) Перейдем к усреднению сложных ставок для однородных ссудных операций. Из равенства n n ∑ Pt (1 + i ) = ∑ Pt (1 + it ) следует, что P (1 + it ) n i =n ∑ t − 1. (1.16) ∑ Pt Формулы (1.15) и (1.16) получены для частных случаев, когда сроки ссуд одинаковы. В общих случаях они не работают. ЗАДАЧИ ДЛЯ САМОСТОЯТЕЛЬНОГО РЕШЕНИЯ 1. Налог на добавленную стоимость (НДС) составляет 18 % от цены. Найдите цену товара, если с учетом НДС он стоит 1 652 руб. 2. За первый месяц цена товара увеличилась на 30 %, а в течение следующего месяца новая цена уменьшилась на 10 %. На 11 сколько процентов изменилась первоначальная цена товара за 2 мес.? 3. За месяц цена товара увеличилась на 25 %, а в течение следующего месяца возвратилась к первоначальному уровню. На сколько процентов уменьшилась новая цена товара? 4. Банковский вклад, не востребованный на протяжении года, в конце этого срока увеличивается на 10 %. На сколько процентов возрастет сумма вклада, не запрашиваемого в течение 3 лет? 5. Месячный темп инфляции равен 5 %. На сколько процентов возрастают цены за год? 6. Предприниматель обратился в банк с просьбой о предоставлении кредита в размере 1 млн руб. на 1 год. Банк выделил ему эту ссуду с годовой процентной ставкой 20 % при условии ее погашения одним платежом в конце срока. Какую сумму должен через год возвратить предприниматель банку? Какие процентные деньги получит банк? 7. Предприниматель обратился в банк с просьбой о предоставлении кредита в размере 1 млн руб. на 1 год. Банк выделил ему ссуду с годовой учетной ставкой 20 % при условии ее погашения одним платежом в конце срока. Какую сумму должен через год возвратить предприниматель банку? Какие процентные деньги получит банк? 8. Первоначальная сумма равна 1 млн руб., i – 0,12, n – 0,5. В каком случае плата за кредит меньше: при расчете по схеме простых или сложных процентов? 9. Первоначальная сумма равна 3 млн руб., i – 0,16, n – 3,4. Найдите сумму, возвращаемую кредитору в случае расчета по смешанной схеме. 10. Заемщик получил ссуду 1 млн руб. Он должен погасить ее одним платежом через 0,75 года. Расчет производится по схеме простых процентов, причем первые 0,25 года годовая процентная ставка равна 12 %, а в оставшееся время – 16 %. Найдите сумму, возвращаемую кредитору, и процентные деньги. 2. НАЛОГООБЛОЖЕНИЕ ПРОЦЕНТОВ В развитых странах со стабильной экономикой проценты, получаемые при помещении некоторой суммы в рост, облагают налогом. Естественно, это уменьшает реальную наращенную сумму. Пусть на сумму Р в течение n лет начислялись простые проценты i. Тогда до выплаты налогов они составят величину Pni. Если ставка налога на проценты равна q, то государству необходимо выплатить сумму Pniq и, следовательно, наращенную сумму с учетом налога можно будет найти по формуле 12 S q = P + Pni − Pniq = P[1 + ni(1 − q)]. (2.1) Таким образом, учет налога при определении наращенной суммы сводится к соответствующему сокращению процентной ставки: вместо i фактически применяется i(1 – q). Пример 2.1. На депозит была помещена сумма в размере 30 тыс. руб. под 16 % годовых (простых) на 1,5 года, по истечении которых были начислены проценты. Ставка налога на проценты q составила 12 %. Определите наращенную сумму с учетом уплаты налога, тыс. руб. Р е ш е н и е. S q = 30 [1 + 1,5 ⋅ 0,16(1 − 0,12)] = 36,335. Перейдем к долгосрочным операциям со сложными процентами. Начнем с варианта определения налога за весь срок. Пусть на сумму Р в течение n лет начислялись сложные проценты i. При ставке налога на проценты q государству необходимо выплатить сумму [P(1 + i)n − P] q, т. е. наращенную сумму с учетом налога можно рассчитать по формуле S q = P(1 + i) n − [P(1 + i) n − P] q = P[(1 + i) n (1 − q) + q]. (2.2) Пример 2.2. Пусть ставка налога на проценты равна 10 %. Ссудная ставка – 30 % годовых, период начисления процентов – 3 года. Первоначальная сумма ссуды – 1 млн руб. Определите сумму налога при начислении простых и сложных процентов, тыс. руб. Р е ш е н и е. При начислении простых процентов сумма ссуды без налога и с его учетом составит соответственно, тыс. руб.: S = 1 000(1 + 3 ⋅ 0,3) = 1 900; S q = 1 000[1 + 3 ⋅ 0,3(1 − 0,1)] = 1 810. Общая сумма налога на проценты, тыс. руб.: Q = 1 900 − 1 810 = 90. При использовании метода сложных процентов сумма ссуды без налога и с его учетом составит соответственно, тыс. руб.: S = 1 000(1 + 0,3)3 = 2 197; S q = 1 000[(1 + 0,3)3 (1 − 0,1) + 0,1] = 2 077,3. Общая сумма налога на проценты, тыс. руб.: Q = 2 197 − 2 077,3 = 119,7. Пусть на сумму Р по истечении n лет начислены сложные проценты по годовой номинальной ставке j, т. е. исходя из начисления 13 m раз в году. Величину наращенной за n лет суммы можно узнать по формуле S = Pa n , m j где a = 1 + . m Если q – ставка налога, то сумма налога будет равна (Pa n − P)q и наращенная сумма с учетом уплаты налога составит S q = Pa n − (Pa n − P)q = P[a n (1 − q) + q)]. (2.3) Пример 2.3. На вклад 20 тыс. руб. по истечении 4 лет были начислены сложные проценты по номинальной ставке j 12 % годовых исходя из полугодовой схемы начисления. Ставка налога на проценты q – 8 %. Определите наращенную сумму c учетом уплаты налога, тыс. руб. 2 0,12 Р е ш е н и е. Поскольку m = 2, то a = 1 + ≈ 1,123 6. Следо2 вательно, S q = 20[1,123 6 4 (1 − 0,08) + 0,08] ≈ 30,927; S = 20 000 ⋅1,1 2364 ≈ 31,877; Q = 31,817 − 30,927 = 0,95. ЗАДАЧИ ДЛЯ САМОСТОЯТЕЛЬНОГО РЕШЕНИЯ 1. На депозит была помещена сумма в размере 50 тыс. руб. под 12 % годовых (простых) на 1,5 года, по истечении которых были начислены проценты. Ставка налога на проценты q составляет 10 %. Определите наращенную сумму с учетом уплаты налога. 2. Пусть ставка налога на проценты равна 12 %. Ссудная ставка – 24 % годовых, период начисления процентов – 2 года. Первоначальная сумма ссуды – 2 млн руб. Найдите сумму налога на проценты при использовании методов простых и сложных процентов. 3. На вклад 40 тыс. руб. по истечении 5 лет были начислены сложные проценты по номинальной ставке (j) 9 % годовых исходя из полугодовой схемы начисления. Ставка налога на проценты q – 8 %. Рассчитайте наращенную сумму c учетом уплаты налога. 14 3. НАЧИСЛЕНИЕ ПРОЦЕНТОВ В УСЛОВИЯХ ИНФЛЯЦИИ 3.1. ХАРАКТЕРИСТИКИ ИНФЛЯЦИИ Под инфляцией понимают повышение общего уровня цен в экономике или, что практически эквивалентно, процесс снижения покупательной способности денег. При этом инфляция может проявляться двояко: в переполнении сферы обращения бумажными деньгами вследствие их чрезмерного выпуска либо в сокращении товарной массы при неизменном количестве выпускаемых денег. Пусть выбран определенный набор товаров и услуг и за время t его стоимость изменилась от Р1 до Р2. Индексом цен (инфляции) за время t называется величина P I p(t ) = 2 . (3.1) P1 Данный параметр показывает, во сколько раз выросли цены за рассматриваемый период. Темпом инфляции ht за время t называется величина P −P (3.2) ht = 2 1 . P1 Темп инфляции ht (умноженный на 100) демонстрирует, на сколько процентов выросли цены за период t. Из (3.1) и (3.2) вытекает следующее соотношение между индексом цен и темпом инфляции за время t: I (pt ) = 1 + ht . (3.3) Пример 3.1. Каждый месяц цены растут на 1,5 %. Каков ожидаемый темп инфляции за год? Р е ш е н и е. Распространен неправильный ответ – 12 ⋅1,5 % = 18 %. Поскольку цены увеличиваются на 1,5 % каждый месяц от достигнутого уровня, их рост идет по схеме сложных процентов: (1 + 0,015)12 ≈ 1,2; т. е. цены вырастут в 1,2 раза. Следовательно, индекс инфляции за год I p ≈ 1,2, а темп инфляции за этот период составит: h = I p − 1; h = 1,2 – 1 = 0,2. 15 Грубейшей ошибкой, которая, к сожалению, встречается в российской практике, является именно эта – суммирование темпов инфляции отдельных периодов для определения обобщающего показателя за весь срок. Что, заметим, существенно занижает его величину. Например, постоянный темп инфляции на уровне 5 % в месяц приводит к росту цен в размере I p = 1,0512 = 1,796 за год. Следовательно, действительный годовой темп инфляции равен 79,6 %, а не 60 % (12 ⋅ 5 %), как при суммировании. Индекс цен за несколько периодов k, следующих друг за другом, вычисляется по формуле I p(t ) = (1 + h1 )(1 + h2 ) ⋅ K ⋅ (1 + hk ) = ∏ (1 + hi ) = ∏ I (pti ) , k k i =1 i =1 (3.4) k где hi и I (pti ) – темп и индекс инфляции в периоде ti , t = ∑ ti . i =1 Пример 3.2. Пусть приросты цен по месяцам составили: 1,5; 1,2 и 0,5 %. Определите индекс цен и темп инфляции за этот период. Р е ш е н и е. Индекс цен (инфляции) за три месяца, согласно (3.4), равен I (pt ) = 1,015 · 1,012 · 1,005 ≈ 1,032 3, а темп инфляции h = 1,032 3 − 1 = 0,032 3 ≈ 3,2 %. 3.2. НАЧИСЛЕНИЕ ПРОСТЫХ ПРОЦЕНТОВ В рассмотренных ранее методах наращения все денежные величины измерялись по номиналу. Иначе говоря, не принималось во внимание снижение реальной покупательной способности денег за период, охватываемый финансовой операцией. Однако в современных условиях инфляция играет заметную роль, и без ее учета конечные результаты часто представляют собой условную величину. Инфляцию необходимо принимать во внимание, по крайней мере, в двух случаях: а) при расчете наращенной суммы денег; б) при измерении реальной доходности финансовой операции. Остановимся на первой проблеме. Пусть С – наращенная сумма с учетом ее обесценения в результате инфляции; S – наращенная 16 сумма денег, измеренная по номиналу; Р – первоначальная сумма; n – период начисления; i – годовая простая ставка ссудного процента. Тогда наращенная сумма будет определяться по формуле S = P(1 + ni). Если темп инфляции за рассматриваемый период n равен h, то реальная наращенная сумма денег с учетом их покупательной способности составит S P(1 + ni) (3.5) . C = ( n) = 1+ h Ip Из формулы (3.5) следует, что реальное наращение первоначального капитала с учетом покупательной способности денег произойдет только в том случае, если 1 + ni > 1 + h. При ni = h наращение лишь компенсирует действие инфляции. Ставка h (3.6) i* = n является минимально допустимой процентной ставкой, при которой не происходит реального уменьшения (эрозии) капитала. Ставка i > i * называется положительной, так как только она обеспечит действительный рост капитала. Обозначим через Sh сумму денег, покупательная способность которой с учетом инфляции равна покупательной способности суммы S при отсутствии инфляции: S h = P(1 + ni)(1 + h). Ту же сумму Sh можно получить, поместив сумму Р на срок n под простую ставку r, учитывающую инфляцию: S h = P(1 + nr ). Отсюда P(1 + nr ) = P(1 + ni)(1 + h); nr = ni + h + nih; r= ni + h + nih . n (3.7) Именно под такую простую ставку ссудных процентов нужно положить сумму Р на срок n, чтобы при уровне инфляции h за рассматриваемый период обеспечить реальную доходность в виде годовой простой ставки ссудных процентов i. Если считать n = 1, получим формулу Фишера: r = i + h + ih. (3.8) Величина h + ih называется инфляционной премией. Таким об17 разом, способом компенсации обесценения денег является увеличение ставки процентов i на величину инфляционной премии. Величину r, определяемую по формуле (3.7), называют брутто-ставкой. Пример 3.3. Период начисления n равен 3 мес., ожидаемый ежемесячный уровень инфляции – 2 %. Под какую простую ставку ссудных процентов нужно положить первоначальную сумму Р, чтобы обеспечить реальную доходность 5 % годовых (простых)? Р е ш е н и е. Ожидаемый индекс цен за 3 мес. (0,25 года) составил: I p = (1 + 0,02)3 ≈ 1,061; таким образом, за рассматриваемый период темп инфляции h = 0,061. Тогда процентная ставка равна: r= 0,25 ⋅ 0,05 + 0,061 + 0,25 ⋅ 0,05 ⋅ 0,061 ≈ 0,297; 0,25 иными словами, реальная доходность в 5 % годовых (простых) будет обеспечена при брутто-ставке 29,7 % годовых. Предположим, что величина r задана и известен темп инфляции h за рассматриваемый период n. Оценим реальную доходность i от вложения суммы P под r % годовых (простых). Из формулы (3.7) следует, что rn = h + i(n + nh). Отсюда i= rn − h . n + nh (3.9) Пример 3.4. Первоначальная сумма положена на срок апрель – июнь под простую брутто-ставку 15 % годовых. Темп инфляции в апреле составил 1 %, мае – 1,5, июне – 2 %. Какова реальная доходность в виде годовой простой ставки ссудных процентов? Р е ш е н и е. Индекс цен (инфляции) за 3 мес. (0,25 года): I p = (1 + 0,01)(1 + 0,015)(1 + 0,02) ≈ 1,046; т. е. темп инфляции за рассматриваемый период h = 0,046. i= 0,15 ⋅ 0,25 − 0,046 ≈ − 0,033; 0,25 + 0,25 ⋅ 0,046 или –3,3 % годовых. Значит, операция убыточна. 18 3.3. НАЧИСЛЕНИЕ СЛОЖНЫХ ПРОЦЕНТОВ Выведем формулу, учитывающую инфляцию в случае начисления в течение n лет сложных процентов. Наращенная сумма (без учета инфляции) S = P(1 + i) n . Если темп инфляции за этот период равен h, то реальная наращенная сумма денег с учетом ее покупательной способности будет определяться по формуле P(1 + i) n C= . 1+ h Обозначим через Sh сумму денег, покупательная способность которой с учетом инфляции эквивалентна покупательной способности суммы S при отсутствии инфляции: S h = P(1 + i) n (1 + h). Эту же сумму можно получить, поместив сумму Р в ссуду под сложную ставку r, учитывающую инфляцию: S h = P(1 + r ) n . Отсюда P(1 + r ) n = P(1 + i) n (1 + h); 1 + r = (1 + i)n 1 + h ; r = (1 + i)n 1 + h − 1. (3.10) Именно под такую сложную процентную ставку следует дать ссуду на срок n лет, чтобы при темпе инфляции h за этот период обеспечить реальную доходность i % годовых. Пример 3.5. Период начисления n составляет 3 года, ожидаемый темп ежегодной инфляции – 14 %. Под какую сложную брутто-ставку ссудных процентов нужно положить первоначальную сумму, чтобы обеспечить реальную доходность 5 % годовых (сложных)? Р е ш е н и е. Ожидаемый индекс цен за 3 года равен I p = (1 + 0,14)3 ≈ 1,48; т. е. темп инфляции h = 0,48. Значит, r = (1 + 0,05)3 1 + 0,48 − 1 ≈ 0,197, или 19,7 %. Предположим, что величина r задана и известен темп инфляции h за рассматриваемый период. Оценим реальную доходность от вложения суммы P под сложную ставку r. 19 Из формулы (3.10) следует, что r +1 1+ i = n . 1+ h Отсюда r +1 − 1. i= n 1+ h (3.11) Пример 3.6. Первоначальная сумма была помещена в банк на 3 года под сложную брутто-ставку 20 % годовых. Темп инфляции за первый год был равен 16 %, за второй – 14 %, за третий –13 %. Какова реальная доходность этой операции в виде сложной годовой ставки ссудных процентов? Р е ш е н и е. Индекс цен за рассматриваемый период составил I p = (1 + 0,16)(1 + 0,14)(1 + 0,13) ≈ 1,494; т. е. темп инфляции h = 0,494; 0,2 + 1 i= − 1 ≈ 0,05, или 5 %. 3 1 + 0,494 ЗАДАЧИ ДЛЯ САМОСТОЯТЕЛЬНОГО РЕШЕНИЯ 1. Каждый месяц цены растут на 2 %. Каков ожидаемый темп инфляции за год? 2. Пусть приросты цен по месяцам составили 2; 1,5 и 0,75 %. Определите индекс цен и темп инфляции за этот период. 3. Период начисления n равен 3 мес., ожидаемый ежемесячный уровень инфляции – 2 %. Под какую простую ставку ссудных процентов нужно положить первоначальную сумму Р, чтобы обеспечить реальную доходность 5 % годовых (простых)? 4. Первоначальная сумма помещена на срок январь – март под простую брутто-ставку 10 % годовых. Темп инфляции в январе составил 2 %, феврале – 1,5 %, марте – 1 %. Какова реальная доходность в виде годовой простой ставки ссудных процентов? 5. Период начисления n равен 4 годам, ожидаемый темп ежегодной инфляции – 15 %. Под какую сложную брутто-ставку ссудных процентов нужно положить первоначальную сумму, чтобы обеспечить реальную доходность 9 % годовых (простых, сложных)? 6. Первоначальная сумма была помещена в банк на 2 года под сложную брутто-ставку 10 % годовых. Темп инфляции за первый год составил 15 %, за второй – 12 %. Какова реальная доходность этой операции в виде сложной годовой ставки ссудных процентов? 20 4. ФИНАНСОВАЯ РЕНТА (АННУИТЕТ) В финансовых контрактах часто предусматривают серию платежей, распределенных во времени, например, регулярные выплаты с целью погашения долгосрочного кредита вместе с начисленными на него процентами, периодические взносы на расчетный счет, на котором формируется некоторый фонд, и т. п. Ряд последовательных выплат и поступлений называется потоком платежей. Поступления представляют собой положительные величины, выплаты – отрицательные. Поток платежей, в котором все члены положительны, а временные интервалы между поступлениями постоянны, – это финансовая рента, или аннуитет. Аннуитет считается постоянным, если все денежные поступления равны между собой. По моменту выплат в пределах между началом и концом периода ренты делятся: а) на постнумерандо (обыкновенные) – выплаты производятся в конце периода; б) пренумерандо – выплаты осуществляются в начале периода. 4.1. ГОДОВАЯ РЕНТА ПОСТНУМЕРАНДО Пусть в конце каждого года в течение n лет в банк вносится по R руб., на которые в конце следующего года начисляются проценты по сложной процентной ставке i. В этом случае к концу срока ренты первый взнос возрастет до величины R(1 + i) n −1, так как на сумму R проценты начислялись (n – 1) лет. Второй взнос увеличится до R(1 + i) n − 2 , предпоследний – до R(1 + i). На последний взнос проценты не начисляются. Таким образом, в конце срока ренты ее наращенная сумма, записанная в обратном порядке, будет определяться по формуле S = R + R(1 + i) + R(1 + i) 2 + K + R(1 + i) n − 2 + R(1 + i) n −1. Мы получили сумму n первых членов геометрической прогрессии S n = a + aq + aq 2 + K + aq n −1, в которой первый член a = R, множитель q = 1 + i. Как известно, qn −1 Sn = a , (4.1) q −1 21 значит, наращенная сумма годовой ренты постнумерандо к концу срока начисления находится по формуле (1 + i) n − 1 S pst = R . (4.2) i Часто эту формулу записывают в следующем виде: S pst = R sn;i , (4.3) где (1 + i) n − 1 (4.4) sn;i = i обозначает коэффициент наращения ренты (табулированная функция). Он показывает, чему будет равна суммарная величина аннуитета в 1 ден. ед. (например, 1 руб.) к концу срока его действия. Пример 4.1. В фонд в течение 7 лет в конце года поступают 10 тыс. руб., на которые начисляются сложные проценты по ставке 15 % годовых. Определите величину фонда на конец срока. Р е ш е н и е. Коэффициент наращения ренты (1 + 0,15)7 − 1 s7;15 = ≈ 11,066 8, следовательно, сумма, наращенная к 0,15 концу срока, составит, тыс. руб.: S pst = 10 ⋅ 11,066 8 = 110,668. 4.2. ГОДОВАЯ РЕНТА, НАЧИСЛЕНИЕ ПРОЦЕНТОВ m РАЗ В ГОДУ Пусть платежи осуществляются один раз в конце года, а проценты начисляются m раз в году. Это означает, что каждый раз j применяется ставка , где j – номинальная ставка процентов. m В этом случае к концу срока ренты первый взнос возрастет до j R1 + m m(n −1) , так как на сумму R проценты начислялись в тече- j ние (n – 1) года. Второй взнос увеличится до R1 + m 22 m(n − 2) , пред- j последний – до R1 + . На последний взнос проценты не начисm ляются. Наращенная сумма ренты равна сумме n членов геометрической прогрессии с первым членом a = R и знаменателем m j q = 1 + : m mn j 1 + − 1 m S pst = R . (4.5) m j 1 + − 1 m Если воспользоваться формулой (4.4), то последнее выражение можно записать в виде s j mn; m (4.6) . S pst = R s j m; m Пример 4.2. В фонд в течение 7 лет в конце года поступают 10 тыс. руб., на которые начисляются сложные проценты по номинальной ставке 16 % годовых ежеквартально. Определите величину фонда на конец срока. j 16 Р е ш е н и е. Произведение m n = 4 ⋅ 7 = 28; = = 4 %. Наm 4 ращенная сумма составит, тыс. руб.: s28; 4 49,967 6 S pst = R = 10 ≈ 117,668. s4;4 4,246 5 4.3. ГОДОВАЯ РЕНТА ПРЕНУМЕРАНДО Поскольку денежные поступления в аннуитете пренумерандо происходят в начале каждого периода, то он отличается от ренты постнумерандо количеством периодов начисления процентов. В этом случае к концу срока ренты первый взнос возрастет до 23 величины R(1 + i) n , второй – до R(1 + i) n −1, последний – до R(1 + i), и наращенная сумма составит S = R(1 + i) + R(1 + i) 2 + K + R(1 + i) n . Воспользуемся формулой (4.1). a = R(1 + i), q = 1 + i, следовательно, (1 + i) n − 1 S pre = R(1 + i) = R(1 + i) sn; i . (4.7) i Из сравнения формул (4.3) и (4.7) видно, что наращенная стоимость ренты пренумерандо S pre в (1 + i) раз больше наращенной стоимости ренты постнумерандо S pst . 4.4. ОПРЕДЕЛЕНИЕ СРОКА РЕНТЫ Зная величину отдельного платежа R, процентную ставку i и наращенную сумму S годовой ренты, можно узнать ее срок. (1 + i) n − 1 Для ренты постнумерандо S pst = R ; i (1 + i) n = 1 + n pst Si Si ; n ln(1 + i) = ln1 + ; R R Si ln1 + R = . ln(1 + i) (4.8) В случае ренты пренумерандо для определения n необходимо в формулу (4.8) вместо R подставить выражение R(1+i): Si ln1 + R(1 + i) n pre = . (4.9) ln(1 + i) Пример 4.3. Размер ежегодных платежей R составил 5 тыс. руб., процентная ставка i – 12 % годовых, наращенная сумма S – 61,49 тыс. руб. Определите сроки рент постнумерандо и пренумерандо, лет. Р е ш е н и е. Для ренты постнумерандо: n pst 0,12 ln1 + 61,490 5 ln 2,476 = ≈ = 8. ln(1 + 0,12) ln 1,12 Для ренты пренумерандо: 24 n pre 0,12 ln 1 + 61,49 5(1 + 0,12) ln 2,318 ≈ ≈ 7,42. = ln(1 + 0,12) ln 1,12 4.5. ОПРЕДЕЛЕНИЕ ВЕЛИЧИНЫ ОТДЕЛЬНОГО ПЛАТЕЖА РЕНТЫ Зная процентную ставку i, количество выплат n и наращенную сумму S годовой ренты, можно вычислить величину отдельного платежа R. (1 + i) n − 1 Для ренты постнумерандо S pst = R . Отсюда i R pst = Si . (1 + i) n − 1 (4.10) В случае ренты пренумерандо для определения R необходимо в формуле (4.10) вместо R pst подставить R(1 + i): R(1 + i) = Si , следовательно, (1 + i) n − 1 R pre = Si . (1 + i)[(1 + i) n − 1] (4.11) Из сравнения формул (4.10) и (4.11) видно, что R pst в (1 + i) раз больше R pre . Пример 4.4. Определите размер ежегодных платежей (тыс. руб.) по сложной процентной ставке 14 % годовых для накопления 50 тыс. руб. через 3 года, если платежи осуществляются: а) в конце года; б) в начале года. Р е ш е н и е. а) R pst = 50 ⋅ 0,14 7 ≈ ≈ 14,538; 3 (1 + 0,14) − 1 0,481 5 б) R pre = 50 ⋅ 0,14 7 ≈ ≈ 12,753. 3 (1 + 0,14)[(1 + 0,14) − 1] 0,548 9 25 4.6. СОВРЕМЕННАЯ СТОИМОСТЬ ГОДОВОЙ РЕНТЫ Для определения современной стоимости годовой ренты необходимо каждый платеж продисконтировать на начало ренты и суммировать все продисконтированные платежи. Пусть член годовой ренты равен R, процентная ставка i, проценты начисляются один раз в конце года, срок ренты n лет. Тогда дисконтированная величина первого платежа равна R /(1 + i) = Rv, где v = 1 /(1 + i) – дисконтный множитель. Приведенная к началу ренты величина второго платежа составляет Rv 2 , третьего – Rv 3 , последнего – Rv n . Указанные величины образуют геометрическую прогрессию с первым членом a = Rv и знаменателем q = v. Сумма членов этой прогрессии представляет собой современную стоимость ренты постнумерандо: n 1 −1 vn −1 R 1+ i (1 + i) − n − 1 1 − (1 + i) − n = =R =R A = Rv . 1 v −1 1 + i −i i −1 1+ i Часто последнюю формулу записывают в виде A = Ran;i , (4.12) 1 − (1 + i) −n – коэффициент приведения (дисконтироваi ния) аннуитета (табулированная функция). Коэффициент an;i можно интерпретировать как величину капитала, поместив который в банк под сложную процентную ставку i, можно обеспечить регулярные выплаты в размере 1 ден. ед. в течение n лет (выплаты производятся в конце каждого года). Например, поскольку a4,;18 = 2,690 1, то, поместив 2 руб. 69 коп. под сложную процентную ставку 18 %, можно обеспечить выплаты по 1 руб. в конце каждого года в течение 4 лет. где an; i = Пример 4.5. Петров предполагает поместить в банк, который выплачивает 10 % годовых (сложных), такую сумму, чтобы его дочь, поступившая в университет, могла снимать с этого счета в конце каждого года по 10 тыс. руб., исчерпав вклад к концу пятилетнего срока обучения. Какую сумму он должен положить? 26 1 − (1 + 0,1) −5 ≈ 3,790 8, следова0,1 тельно, в банк необходимо положить сумму, тыс. руб.: Р е ш е н и е: Вычислим a5;10 = A = 10 ⋅ 3,790 8 = 37,908 . ЗАДАЧИ ДЛЯ САМОСТОЯТЕЛЬНОГО РЕШЕНИЯ 1. В фонд в течение 8 лет в конце года поступают средства в размере 1 тыс. руб., на которые начисляются сложные проценты по ставке 16 % годовых. Определите величину фонда на конец срока. 2. В фонд в течение 10 лет в конце года поступают средства в размере 1 тыс. руб., на которые начисляются сложные проценты по номинальной ставке 10 % ежеквартально. Определите величину фонда на конец срока. 3. Размер ежегодных платежей R составляет 9 тыс. руб., процентная ставка i = 10 % годовых, наращенная сумма S – 73,8 тыс. руб. Определите сроки рент постнумерандо и пренумерандо. 4. Рассчитайте размер ежегодных платежей по сложной процентной ставке i 11 % годовых для накопления 100 тыс. руб. через 3 года, если платежи осуществляются: а) в конце года; б) в начале года. 5. Иванов планирует положить в банк, который выплачивает 15 % годовых (сложных), такую сумму, чтобы его дочь, поступившая в университет, могла снимать с этого счета в конце каждого года по 15 тыс. руб., исчерпав вклад к концу пятилетнего срока обучения. Вычислите размер начального вклада. БИБЛИОГРАФИЧЕСКИЙ СПИСОК Ковалев, В.В. Курс финансовых вычислений / В.В. Ковалев, В.А. Уланов. М.: Финансы и статистика, 2005. 346 с. Колемаев, В.А. Финансовая математика. М.: Юнити-Дана, 2005. 278 с. Кузнецов, Б.Т. Математические методы финансового анализа. М.: ЮнитиДана, 2006. 152 с. Мелкумов, Я.С. Теоретическое и практическое пособие по финансовым вычислениям. М.: Инфра-М, 1996. 366 с. Просветов, Г.И. Математика в экономике: задачи и решения. М.: Изд-во РДЛ, 2005. 134 с. Четыркин, Е.М. Финансовая математика. М.: Дело, 2006. 422 с. 27 ФИНАНСОВАЯ МАТЕМАТИКА Методические указания и задания для самостоятельной работы Часть 1 Составители: ЗОЛОТКОВ Вячеслав Дмитриевич МАТВЕЕВ Александр Иванович ЧЕРНОИВАНОВА Елена Анатольевна Редактор О.С. К а р я к и н а Компьютерная верстка Л.Н. Ч е б а к о в о й Подписано в печать 19.04.10. Формат 60 × 84 1/16 Усл. печ. л. 1,63. Уч.-изд. л. 1,25. Тираж 100 экз. Заказ 33 Саранский кооперативный институт АНО ВПО ЦС РФ «Российский университет кооперации» 430027, г. Саранск, ул. Транспортная, 17 Отпечатано с оригинал-макета заказчика в ОАО «Типография „Рузаевский печатник“» 431440, г. Рузаевка, ул. Трынова, 67а 28