МИРОВОЙ И РОССИЙСКИЙ РЫНКИ СЛИЯНИЙ И ПОГЛОЩЕНИЙ

advertisement

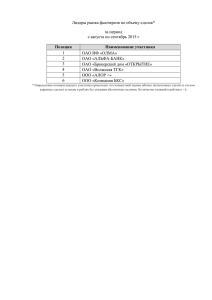

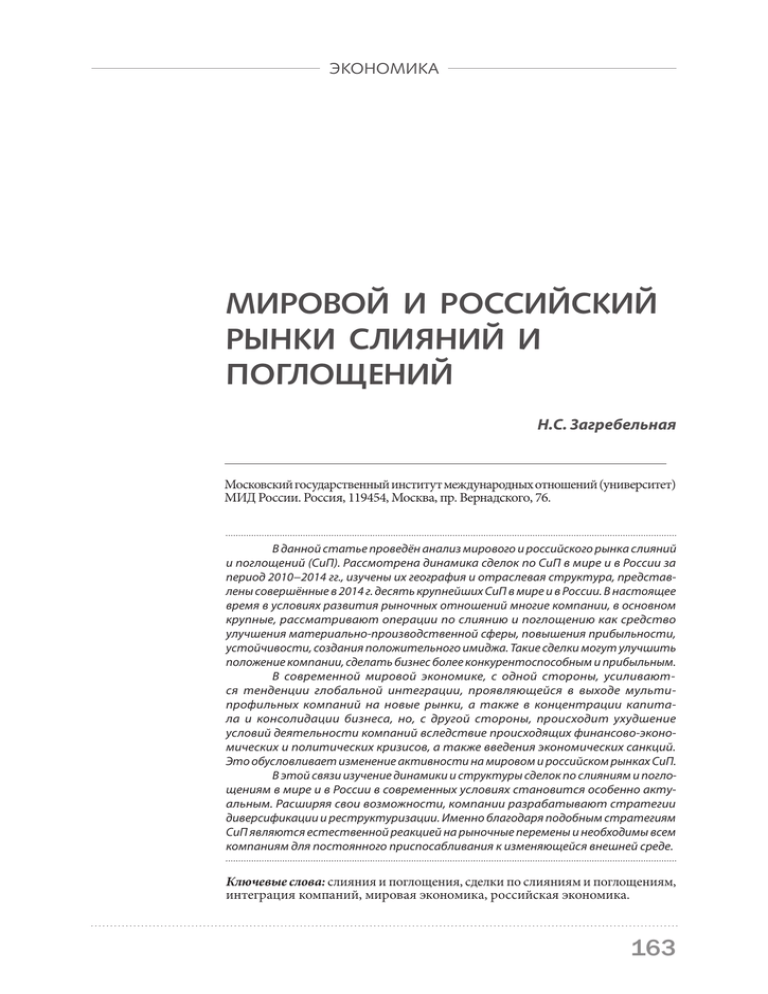

ЭКОНОМИКА МИРОВОЙ И РОССИЙСКИЙ РЫНКИ СЛИЯНИЙ И ПОГЛОЩЕНИЙ Н.С. Загребельная Московский государственный институт международных отношений (университет) МИД России. Россия, 119454, Москва, пр. Вернадского, 76. В данной статье проведён анализ мирового и российского рынка слияний и поглощений (CиП). Рассмотрена динамика сделок по СиП в мире и в России за период 2010−2014 гг., изучены их география и отраслевая структура, представлены совершённые в 2014 г. десять крупнейших СиП в мире и в России. В настоящее время в условиях развития рыночных отношений многие компании, в основном крупные, рассматривают операции по слиянию и поглощению как средство улучшения материально-производственной сферы, повышения прибыльности, устойчивости, создания положительного имиджа. Такие сделки могут улучшить положение компании, сделать бизнес более конкурентоспособным и прибыльным. В современной мировой экономике, с одной стороны, усиливаются тенденции глобальной интеграции, проявляющейся в выходе мультипрофильных компаний на новые рынки, а также в концентрации капитала и консолидации бизнеса, но, с другой стороны, происходит ухудшение условий деятельности компаний вследствие происходящих финансово-экономических и политических кризисов, а также введения экономических санкций. Это обусловливает изменение активности на мировом и российском рынках СиП. В этой связи изучение динамики и структуры сделок по слияниям и поглощениям в мире и в России в современных условиях становится особенно актуальным. Расширяя свои возможности, компании разрабатывают стратегии диверсификации и реструктуризации. Именно благодаря подобным стратегиям СиП являются естественной реакцией на рыночные перемены и необходимы всем компаниям для постоянного приспосабливания к изменяющейся внешней среде. Ключевые слова: слияния и поглощения, сделки по слияниям и поглощениям, интеграция компаний, мировая экономика, российская экономика. 163 Экономика С лияния и поглощения компаний – это объективная реальность, которую необходимо исследовать, анализировать и делать соответствующие выводы, позволяющие не повторять ошибки, неоднократно совершавшиеся в прошлом. Анализ мирового и российского рынков слияний и поглощений позволяет выявить их современные тенденции, динамику и структуру, определить наиболее перспективные направления их дальнейшего развития. В мировой экономике усиливаются тенденции глобальной интеграции, проявляющейся в выходе мультипрофильных компаний на новые рынки с одновременным ужесточением конкуренции как национальной, так и международной. Наряду с обострением конкуренции выделяют такие явления, как концентрация капитала и консолидация бизнеса, которые обеспечивают крупным компаниям дополнительные конкурентные преимущества, связанные, в том числе, с возможностью достижения синергетического эффекта и использования эффекта масштаба бизнеса. Слияния и поглощения (СиП) традиционно представляют собой передачу корпоративного контроля в различных формах, в том числе покупку и обмен активами [1]. Большая часть СиП происходит во время либо промышленного кризиса, либо резкого оживления, роста темпов инфляции и пика технологической революции, то есть в условиях кардинальных структурных изменений. Как раз в настоящее время в мировой экономике происходят именно такие изменения, что делает СиП, наряду с другими видами предпринимательской деятельности, важней- шими инструментами конкурентной стратегии компаний [2]. В случае заключения эффективной сделки по СиП с зарубежной компанией значительно снижаются риски и возникают дополнительные выгоды, в частности, от международного разделения труда, от доступа к уже освоенным рынкам, более дешёвым ресурсам и новым технологиям, а также от синергетического эффекта благодаря включённости компаний в мирохозяйственные связи. На мировом рынке период 2000−2014 гг. характеризуется неравномерной динамикой СиП (см. рис. 1). Так, ещё в 2001 г. объём сделок по СиП в денежном выражении сократился за год всего на 48%, что произошло в результате падения общего уровня иностранных инвестиций в предыдущие годы. За период 2003−2005 гг. существенно вырос объём международных слияний и поглощений в развитых странах. Только в 2004 г. их прирост составил 88% от уровня 2003 г., что было равно 716 млрд долл. При этом на 42% выросло количество международных сделок, стоимость которых превышала 1 млрд долл. Таких сделок в 2004 г. было 111. Рост международных СиП в 2005 г., когда были заключены 182 международные сделки на сумму свыше 1 млрд долл., произошёл благодаря восстановлению фондовых бирж. В 2006 г. объём международных СиП немного сократился, в то время как в 2007 г. он достиг рекордной величины – 300 сделок, сумма которых превышала 1 млрд долл. Однако далее произошёл резкий спад активности на мировом рынке слияний Рисунок 1 Динамика СиП в мире 1800 млрд долл 33,7 38,3 33,6 1214,1 1200 1000 45 44,8 1600 1400 50 1849,4 1101,9 37,5 35,3 30,5 27,1 911,7 900,3 36,9 35,3 885,7 1285,9 25 720,8 20 540,9 600 35 30 899,4 800 40 15 400 10 200 5 доля в мировом объеме, % 2000 0 0 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 Источник: Thomson Reuters. Preliminary Mergers & Acquisitions Review. http://dmi.thomsonreuters. com/Content/Files/4Q2014_Global_M&A_Financial_Advisory_Review.pdf [5] 164 Н.С. Загребельная и поглощений, что было обусловлено началом мирового финансово-экономического кризиса и последовавшим за ним сокращением общего объёма иностранных инвестиций в 2007−2009 гг. Послекризисный период характеризуется небольшим оживлением на мировом рынке СиП. В 2010−2013 гг. объём сделок такого рода составлял примерно 2,3−2,5 млрд долл. [4]. В 2014 г. было заключено более 40 тыс. сделок СиП на сумму свыше 5 млрд долл. В абсолютном выражении объём международных СиП составил 1,3 трлн долл., что на 78% больше, чем было в 2013 г. При этом самые крупные сделки были заключены в США (см. рис. 2). Основными причинами увеличения количества СиП являются сильные финансовые рынки, потребность компаний в росте, желание акционеров развиваться. С введением экономических санкций многим компаниям просто приходится прибегать к слияниям и поглощениям своих финансовых активов с целью сохранения своих показателей деятельности. Активизация сделок по СиП во всех ключевых регионах – США, Европе и Азии – связана с тем, что стремление избегать рисков и опираться на органический рост бизнеса в первое время после глобального финансового кризиса теперь сменилось убеждением, что рост бизнеса легче купить, чем построить. Большая часть сделок по СиП была заключена корпорациями с большими денежными резервами и сильными балансами. Если смотреть по странам, то наибольшая активность в 2014 г. наблюдалась в США. Объём американских сде- лок вырос на 51,4% по сравнению с 2013 г. до 1,5 млрд долл. Это было обусловлено избытком ликвидности на стабилизировавшихся финансовых рынках, высокими уровнями котировок и низкой стоимостью корпоративных заимствований как следствие стимулирующей программы Федеральной резервной системы США, а также активным восстановлением и развитием американской экономики после мирового финансового кризиса. Объём европейских сделок в 2014 г. вырос на 55% по сравнению с 2013 г., до 869,8 млрд долл., объём сделок в Азиатско-Тихоокеанском регионе составил 716,2 млрд долл., что явилось самым высоким показателем с начала регистрации сделок в этом регионе в 1980 г. С точки зрения стоимости сделок, в первую пятёрку стран с привлекательными активами в настоящее время входят США, Великобритания, Франция, Нидерланды и Австралия, в то время как с точки зрения поглощающих компаний, в первой пятёрке обосновались США, Канада, Швейцария, Великобритания и Китай. С точки зрения объёма сделок доминируют развитые рынки, где в первую пятёрку стран с привлекательными активами входят США, Великобритания, Германия, Канада и Австралия, но с точки зрения поглощающих компаний, первая пятёрка несколько видоизменяется, так как в неё входят уже США, Великобритания, Канада, Япония и Франция. В отраслевом плане по числу СиП в 2014 г. лидировали топливно-энергетический комплекс (ТЭК), недвижимость, телекоммуникации, фи- Географическое распределение крупнейших СиП в мире Рисунок 2 Источник: Thomson Reuters. Preliminary Mergers & Acquisitions Review. http://dmi.thomsonreuters. com/Content/Files/4Q2014_Global_M&A_Financial_Advisory_Review.pdf [5]. 165 Экономика Рисунок 3 Отраслевая структура СиП в мире в 2014 г. Розничная торговля; 3,6 Потребительские СМИ и развлечения; товары и услуги; 3,2 5,5 Государственный сектор; 0,1 ТЭК; 14,7 Потребительский сектор; 5,6 Недвижимость; 13,9 Стройматериалы; 7,7 Высокие технологии; 7,6 Здравоохранение; 8,5 Телекоммуникации; 11,2 Промышленность; 9,5 Финансовый сектор; 9,6 Источник: Thomson Reuters. Preliminary Mergers & Acquisitions Review. – http://dmi.thomsonreuters. com/Content/Files/4Q2014_Global_M&A_Financial_Advisory_Review.pdf [5]. нансы и промышленность (см. рис. 3). При этом существенный рост количества СиП произошёл в таких отраслях, как здравоохранение, энергетика и медиа. В 2014 г. объём сделок по слиянию и поглощению в секторе медиа и развлечений составил 308,5 млрд долл., что в 2 раза больше, чем в 2013 г. В сферах здравоохранения и энергетики данный показатель увеличился на 94% и 66%, соответственно. Большая часть сделок по СиП в 2014 г. была совершена на внутренних рынках США (см. табл. 1). Объём российских сделок по СиП в 2014 г. составил лишь 0,48% от мирового объёма. При этом падение инвестиционно-кредитного рейтинга России спровоцировало снижение активности иностранных инвесторов. Так, в 2013 г. Россия занимала 8-е место в глобальном списке наиболее привлекательных стран, а в 2014 г. была уже на 24-м. Также в условиях введения экономических санкций иностранные инвесторы, особенно из США и ЕС, приняли решение пересмотреть планы по приобретению российских активов. По итогам января-ноября 2014 г. объём сделок на российском рынке СиП с участием российских компаний, рассчитанный по методике Информационного агентства AK&M, достиг 46,39 млрд долл. (1,709 трлн руб.) что на 56% 166 меньше, чем итог одиннадцати месяцев 2013 г. (105,4 млрд долл.). Однако тогда сумма сделок была сформирована более чем наполовину покупкой «Роснефтью» компании ТНК-BP за 56,8 млрд долл. За вычетом данной сделки снижение составило всего 4,5%. По предварительным подсчётам Информационного агентства AK&M, в 2014 г. в России было заключено 530 сделок по СиП, общий объём которых не превысил 50 млрд долл. (см. рис. 4). Из них 82% пришлось на местный рынок с участием российских покупателей, крупнейшей стала сделка по объединению «Tele2 Россия» и мобильных активов ОАО «Ростелеком» в феврале 2014 г. стоимостью 3,5 млрд долл. Это, в свою очередь, вызвало оживление на рынке и позволило повысить привлекательность инвестиций в телекоммуникации, доля которых достигла 21% общего объёма сделок. Активность российских компаний в секторе СиП вне страны за 2014 г. достигла 5,4 млрд долл., что на 92% больше по сравнению с 2013 г. Самым привлекательным рынком для российских покупателей стала Италия, на которую приходится 30% общего объёма сделок. Наиболее весомый вклад принадлежит ОАО НК «Роснефть», предложение которой приняла миланская компания Lauro Sessantuno SpA. Н.С. Загребельная Десять крупнейших СиП в мире в 2014 г. Таблица 1 Источник: Thomson Reuters. Preliminary Mergers & Acquisitions Review. − http://dmi. thomsonreuters.com/Content/Files/4Q2014_Global_M&A_Financial_Advisory_Review.pdf [5]. В отраслевом плане лидером по количеству СиП за 11 месяцев 2014 г. стал ТЭК, где в январе-ноябре произошло 20 сделок на сумму 15,43 млрд долл., что составило 33,3% объёма российского рынка слияний и поглощений (см. рис. 5). Однако число сделок в отрасли за 11 месяцев 2014 г. упало на 43%, до 20 транзакций по сравнению с 35 в 2013 г. (см. рис. 6). В ноябре в ТЭК не отмечено ни одной сделки. Основными факторами, негативно влияющими на рынок СиП в отрасли, остаются динамика мировых цен на нефть, санкции, введённые в отношении России странами ЕС и США, и изме- нения инвестиционного климата внутри страны. Присутствие зарубежных игроков в российской нефтегазовой отрасли также сокращается вслед за обострением отношений между Россией и Западом. Проекты в России уже сократили или заморозили нефтедобывающие компании ExxonMobil, Total, Shell, Statoil, нефтесервисные Schlumberger и Halliburton. В дальнейшем западные нефтесервисные компании из-за санкций могут продать свои производственные активы в России. Помимо ТЭК, по числу сделок на российском рынке СиП лидируют отрасли, ориенти- Динамика СиП в России в 2010–2014 гг., млрд долл. Рисунок 4 Источник: Информационное Агентство «AK&M». Статистика M&A. – http://www.akm.ru/rus/ ma/stat/2014/11.htm [3]. 167 Экономика Рисунок 5 Отраслевая структура сделок по СиП в России по стоимости в январе-ноябре 2013–2014 гг. машиностроение; 3 IT; 3 другие; 12 торговля; 3 другие; 14 услуги; 5 электроэнергетика; 3 металлургия; 7 финансы; 4 связь; 4 ТЭК ; 33 торговля; 4 ТЭК ; 59 строительство и девелопмент; 6 финансы; 7 связь; 9 химическая; 9 химическая; 6 строительство и девелопмент; 9 январь-ноябрь 2013 г. январь-ноябрь 2014 г. Источник: Информационное Агентство «AK&M». Статистика M&A. – http://www.akm.ru/rus/ ma/stat/2014/11.htm [3]. рованные на потребительский рынок, – строи- созданной акционерами Консорциума «Альфательство и девелопмент, торговля и сфера услуг. Групп», 100% акций немецкой компании RWE В частности, в сфере услуг число сделок в 2014 г. Dea AG (см. табл. 2). увеличилось на 6%. Их стимулирует сравнительВ целом можно сделать вывод, что в совреная дешевизна активов в отрасли. менных условиях слияния и поглощения явРезкий рост числа СиП в январе-ноя- ляются наиболее распространённым видом бре 2014 г. произошёл в сельском хозяйстве − предпринимательской деятельности. СиП вы33 сделки (что на 22% больше, чем в январе-но- ступают средством улучшения материальноябре 2013 г.). Спрос на сельскохозяйственные производственной сферы, повышения прибыльпредприятия стимулируется эмбарго на импорт ности, устойчивости, создания положительного продовольствия из стран ЕС, а также ожидани- имиджа компании. ями господдержки аграрного комплекса. Кроме Основными источниками роста стоимости того, зарубежные компании всё чаще выходят из компании в результате слияния или приобрероссийских сельхозпроектов, что создаёт пер- тения другой компании является возможность спективы для выкупа их активов российскими приобрести недооценённые рынком в конкретигроками. ный момент времени активы и/или использовать Крупнейшей сделкой в январе-ноябре 2014 г. эффект синергии. Расширяя свои возможности, на российском рынке СиП стала покупка ин- компании разрабатывают стратегии диверсифивестиционной компанией LetterOneHolding SA, кации и реструктуризации. Именно благодаря Рисунок 6 Отраслевая структура сделок по СиП в России по количеству в январе-ноябре 2013–2014 гг. другие; 24 строительство и девелопмент; 13 строительство и девелопмент; 13 другие; 30 пищевая; 5 торговля; 9 сельское хозяйство; 6 IT; 6 торговля; 11 транспорт; 6 сельское хозяйство; 7 машиностроение; 6 услуги; 10 ТЭК; 8 финансы; 10 январь - ноябрь 2013 г. услуги; 12 транспорт; 5 машиностроение; 6 ТЭК; 4 финансы; 9 январь - ноябрь 2014 г. Источник: Информационное Агентство «AK&M». Статистика M&A. – http://www.akm.ru/rus/ ma/stat/2014/11.htm [3]. 168 Н.С. Загребельная Десять крупнейших СиП в России в январе-ноябре 2014 г. Таблица 2 Источник: Информационное Агентство «AK&M». Статистика M&A. – http://www.akm.ru/rus/ ma/stat/2014/11.htm [3]. подобным стратегиям сделки по СиП являются естественной реакцией на изменяющиеся рынки и необходимы всем компаниям для постоянного приспосабливания к изменяющейся внешней среде. Несмотря на кризис, в мире наблюдался устойчивый рост общего числа СиП, составив- 1. 2. 3. 4. 5. ший 48% в 2014 г. против 4% в 2013 г. Это свидетельствует о том, что уверенность руководства компаний в ожидаемых позитивных переменах на рынке растёт и подвигает их к заключению сделок. Список литературы Загребельная Н.С. Международная конкурентоспособность автомобилестроительных компаний США: монография / Н.С. Загребельная. М.: ФЛИНТА: Наука, 2010. 200 с. Загребельная Н.С. Финансовые результаты сделок по слиянию и поглощению в автомобилестроении // Управление корпоративными финансами. 2012. № 3 (51). С. 162–167. Информационное Агентство «AK&M». Статистика M&A. [Электронный ресурс] // ЗАО "Анализ, Консультации и Маркетинг". Режим доступа: http://www.akm.ru/rus/ma/stat/2014/11.htm (дата обращения 03.02.2015). Рынок слияний и поглощений в России в 2013 г. [Электронный ресурс] // ЗАО «КПМГ». КПМГ в России и СНГ. Режим доступа: http://www.kpmg.com/RU/ru/IssuesAndInsights/ArticlesPublications/Documents/S_ MA_3r_2014.pdf (дата обращения: 03.02.2015). Thomson Reuters. Preliminary Mergers & Acquisitions Review. [Электронный ресурс] // Thomson Reuters. Режим доступа: http://blog.thomsonreuters.com/index.php/preliminary-mergers-acquisitions-reviewfy-2013/ (дата обращения: 03.02.2015). Об авторе Загребельная Наталья Станиславовна – к.э.н., заместитель декана Факультета международного бизнеса и делового администрирования, доцент кафедры менеджмента и маркетинга МГИМО(У) МИД России. 169 Экономика WORLD AND RUSSIAN MARKETS OF MERGERS AND ACQUISITIONS N.S. Zagrebel’naya Moscow State Institute of International Relations (University) of the MFA of Russia. 76 Prospect Vernadskogo, Moscow, 119454, Russia. Abstract: This article analyzes the global and Russian markets of mergers and acquisitions (M&A). The article also presents the dynamics of M&A deals in the world and in Russia for the period 2010−2014, the geography of transactions and their sectoral structure. The overall analysis is supported by the examples of ten largest M&A deals in the world and in Russia, committed in 2014. In the market economy many companies, mostly large, consider M&A as means to improve the material and the production sector, increase profitability, sustainability, creating a positive image. Such transactions could improve a company’s development, make business more competitive and profitable. In today's global economy we could observe the growing trend of global integration, which is manifested in the access of various types of companies into new markets, as well as the concentration of capital and consolidation of business, on the one hand. However, on the other hand, there is deterioration in the conditions of the companies due to the ongoing financial, economic and political crises and economic sanctions. This leads to changes in the activity on the world and Russian markets of M&A. Thus, to study its dynamics and trends in the contemporary world and in Russia is one of the most important and actual issues. Key words: mergers and acquisitions, companies’ integration, world economy, Russian economy. References 1. 2. 3. 4. 5. Zagrebel'naya N.S. Mezhdunarodnaya konkurentosposobnost' avtomobilestroitel'nyh kompaniy SShA [The international competitiveness of the US auto companies]: Moscow, FLINTA: Nauka Publ., 2010. 200 p. (In Russian) Zagrebel'naya N.S. Finansovye rezul'taty sdelok po sliyaniyu i pogloshcheniyu v avtomobilestroenii [Financial results of mergers and acquisitions in the automotive industry]. Upravlenie korporativnymi finansami, 2012, no. 3 (51), pp. 162–167. (In Russian) Informatsionnoe Agentstvo «AK&M». Statistika M&A [Information Agency «AK & M». M & A Statistics] Available at: http://www.akm.ru/rus/ma/stat/2014/11.htm (accessed: 03.02.2015) (In Russian) Rynok sliyaniy i pogloshcheniy v Rossii v 2013 godu [M & A market in Russia in 2013]. KPMG. Available at: http://www.kpmg.com/RU/ru/IssuesAndInsights/ArticlesPublications/Documents/S_MA_3r_2014.pdf (accessed: 03.02.2015). (In Russian) Thomson Reuters. Preliminary Mergers & Acquisitions Review. Available at: http://dmi.thomsonreuters.com/ Content/Files/4Q2014_Global_M&A_Financial_Advisory_Review.pdf (accessed: 03.02.2015). About the author Natalya Zagrebel’naya – PhD in Economics, deputy dean of School of International Business and Business Administration, Associate Professor at Management and Marketing Department of MGIMO (University) of the MFA of Russia. 170