Финансирование и оценка инвестиционных проектов

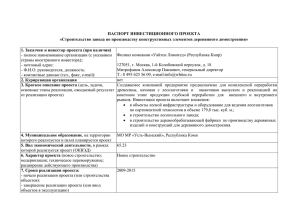

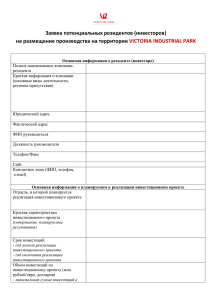

advertisement