ОБЛИГАЦИИ ОБЗОР | 16.11.2015 |

advertisement

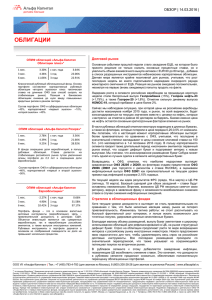

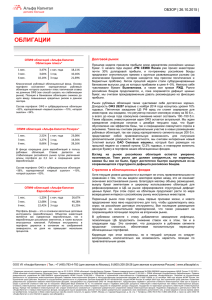

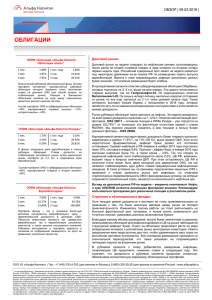

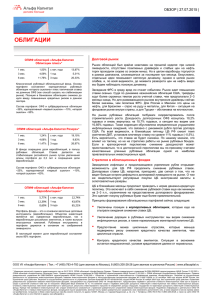

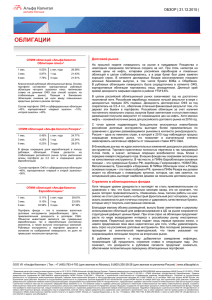

ОБЗОР | 16.11.2015 | ОБЛИГАЦИИ ОПИФ облигаций «Альфа-Капитал Облигации плюс»* 1 мес. 3 мес. 6 мес. 2,71% 5,12% 7,20% с нач. года 1 год 3 года 19,54% 11,89% 23,14% Классический рублевый облигационный фонд. Основу портфеля составляют корпоративные рублевые облигации «второго эшелона» плюс тактическая ставка на длинные ОФЗ (как способ сыграть на стабилизации рынка). Позиция в банковских облигациях снижена до нуля ввиду повышенных кредитных рисков в данном секторе. Состав портфеля: ОФЗ и субфедеральные облигации ~53%, корпоративный «первый эшелон» ~10%, «второй эшелон» ~34%. ОПИФ облигаций «Альфа-Капитал Резерв»* 1 мес. 3 мес. 6 мес. 1,86% 3,81% 6,56% с нач. года 1 год 3 года 23,97% 15,23% 28,76% В фонде сокращена доля еврооблигаций, в пользу рублевых облигаций. Ставка делается на стабилизацию российского рынка путем увеличения длины портфеля до 2,3 лет и сокращении доли еврооблигаций. Состав портфеля: ОФЗ и субфедеральные облигации ~38%, корпоративный «первый эшелон» ~10%, «второй эшелон» ~50%. ОПИФ облигаций «Альфа-Капитал Еврооблигации»* 1 мес. 3 мес. 6 мес. 7,90% 5,16% 29,92% с нач. года 1 год 3 года 31,51% 42,21% 87,93% Портфель фонда – это в основном валютные долговые инструменты (еврооблигации). Цель – привлекательная доходность в долларах США. Объектом инвестиций являются как суверенные еврооблигации, так и еврооблигации российских эмитентов, а также выпуски иностранных компаний. Рублевые инструменты в портфеле держатся в основном из соображений ликвидности их доля не превышает нескольких процентов. Долговой рынок После нескольких недель роста на рынке российских облигаций наконец-то мы увидели стабилизацию, вполне естественную после такого мощного ралли. При этом рынок евробондов выглядел на удивление крепко с учетом падения нефтяных цен. В ряде инструментов появились продавцы, ушел жесточайший перекос в сторону спроса, но при этом нефть по USD 44 за баррель не распугала инвесторов. Спрос присутствовал почти во всех инструментах, и остается только гадать, где будут цены и доходности, когда нефть возобновит рост и вернется к, скажем, USD 50 за баррель. В любом случае история структурного дефицита российских евробондов сохраняется. Финансовые санкции, скорее всего, будут продлены, что ограничит предложение новых выпусков российских долговых бумаг, а значит инвесторам останется довольствоваться тем, что уже обращается на вторичном рынке. Поэтому при снижении нефтяных котировок есть вероятность коррекции на 2-3 п.п. на дальнем крае кривой доходности, но не более, поскольку спрос на российский риск по-прежнему на высоком уровне, а предложение ограничено. В сегменте рублевых облигаций примечательной была попытка длинных госбумаг закрепиться по доходности ниже YTM 9,5%**, но она закончилась провалом. Видимо, у слишком большого числа участников рынка данный уровень является целевым, на нем многие фиксировали прибыль, что вызвало рост доходности в длинных бумагах до YTM 9,8-9,9%, а вся кривая доходности ОФЗ сдвинулась вверх на 0,15-0,3 п.п. Мы полагаем, что для ЦБ РФ было бы разумным и осмотрительным взять паузу в снижении ключевой ставки в декабре, так как (а) инфляция пока не замедляется не столь быстро, как хотелось бы и (б) ФРС будет заседать через неделю после российского ЦБ. Поэтому тактически бумаги с плавающим купоном (особенно ОФЗ 29011) на сегодняшний день являются предпочтительными. Но мы по-прежнему ждем резкого замедления инфляции в начале 2016 года и планируем наращивать позиции в длинных госбумагах с фиксированным купоном (ОФЗ 26207Ю, 26212) по мере достижения ими доходности в 10% годовых. Корпоративные облигации, по нашему мнению, по-прежнему выглядят интересно. В частности, мы отмечаем Систему БО-1Р, силовые Машины БО-1/2, а также готовящийся выпуск ОГК-2 с офертой через 2.5 года. Стратегия в облигационных фондах Хотя текущие уровни доходности и выглядят не столь привлекательными по сравнению с тем, что мы видели некоторое время назад, это не означает окончания восстановления рынка. Благодаря малому объему размещений, выкупу бумаг эмитентами и широкому использованию облигаций для рефинансирования в ЦБ, на рынке сформировался структурный дефицит бумаг. При этом спрос на облигации продолжает расти по мере возвращения интереса к российскому рынку иностранных инвесторов. Первичный рынок пока подает лишь первые признаки жизни и нового предложения пока явно недостаточно для того, чтобы удовлетворить весь спрос на российские долговые инструменты. Все последние размещения проходили со значительной переподпиской, что также указывает на сохраняющийся потенциал покупок на вторичном рынке. В рублевом сегменте к этому добавляется замедление инфляции, позволяющее ЦБ продолжать снижение ставок как в следующем году. Это означает, что доходности в рублевом сегменте продолжат снижаться, обеспечивая положительную переоценку облигационных портфелей. Коррекции возможны, но в их следует воспринимать исключительно как возможность нарастить позиции по привлекательным ценам. ООО УК «Альфа-Капитал» | Тел.: +7 (495) 783-4-783 (для звонков из Москвы), 8 (800) 200-28-28 (для звонков из регионов России) | www.alfacapital.ru ** По данным Bloomberg * Изменение расчетной стоимости инвестиционного пая на 13.11.2015. ОПИФ облигаций «Альфа-Капитал Резерв». Правила доверительного управления № 0094-59893648 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ облигаций «Альфа-Капитал Облигации Плюс». Правила доверительного управления № 0095-59893492 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ облигаций «Альфа-Капитал Еврооблигации». Правила доверительного управления № 0386-78483614 зарегистрированы ФСФР России 18.08.2005 г. Общество с ограниченной ответственностью «Управляющая компания «Альфа-Капитал». Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00028 от 22 сентября 1998 года выдана ФСФР России, без ограничения срока действия. Лицензия на осуществление деятельности по управлению ценными бумагами № 077-08158-001000, выдана ФСФР России 30 ноября 2004 года, без ограничения срока действия. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением ООО УК «Альфа-Капитал», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Подробную информацию о деятельности ООО УК «Альфа-Капитал» и паевых инвестиционных фондов, находящихся под ее управлением, включая тексты правил доверительного управления, всех изменений и дополнений к ним, а также сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев Вы можете получить по адресу 123001, Москва, ул. Садовая-Кудринская, д. 32, стр. 1 Телефоны: (495) 783-4-783, 8 (800) 200-28-28, а также на сайте ООО УК «Альфа-Капитал» в сети Internet по адресу: www.alfacapital.ru