АНАЛИЗ РАЗВИТИЯ РЫНКА ВЕНЧУРНОГО КАПИТАЛА В РОССИИ

advertisement

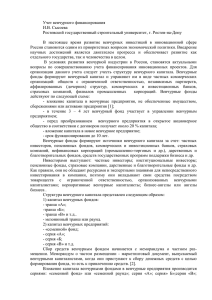

Вестник Челябинского государственного университета. 2011. № 32 (247). Экономика. Вып. 34. С. 75–77. И. А. Шатин АНАЛИЗ РАЗВИТИЯ РЫНКА ВЕНЧУРНОГО КАПИТАЛА В РОССИИ Проведен сравнительный анализ рынка венчурного инвестирования в развитых экономиках и экономике России. Особое внимание уделено роли венчурного капитала в инновационных отраслях экономики. Ключевые слова: венчурное инвестирование, эффективность, финансовый кризис, глобальная экономика, инновация. Современный курс развития России нацелен на создание и внедрение инновационных технологий; в этой связи важную роль играет венчурный капитал, который является значимым элементом системы финансирования новых высокотехнологичных предприятий. Успешное взаимодействие научных коллективов и инвесторов позволит создать благоприятную среду для развития инновационных продуктов в России, что в долгосрочной перспективе благотворно повлияет на решение проблем экономического развития страны. Во-первых, здесь нужно назвать преодоление технологического барьера, отделяющего Россию от стран с передовыми технологиями; во-вторых, повышение конкурентоспособности экономики; в-третьих, успешное венчурное финансирование позволит России перестать играть роль «сырьевого придатка мировой экономики» и стать развитой страной. В настоящее время государство заинтересовано в развитии венчурного финансирования в России. Однако в этой сфере существует множество проблем, связанных с законодательными барьерами и малым спросом на инновационные технологии. Для определения современной специфики венчурного капитала рассмотрим его особенности как экономической категории. Во-первых, венчурный капитал инвестируется в основном в малые высокотехнологичные компании с потенциальной возможностью роста, ориентированные на разработку и выпуск новой наукоемкой продукции. Вложение средств осуществляется на среднесрочные и долгосрочные периоды. Венчурный капитал является агрессивным видом инвестиций, так как вложение средств в инновационные разработки дает возможность получить сверхвысокую прибыль, однако такая возможность сопряжена с достаточно большим риском финансовых потерь. Для мировой практики характерно следующее соотно- шение: венчурный капиталист, вкладывающий свои средства в высокотехнологичные предприятия, стремится увеличить свой капитал не менее чем в 5–10 раз за 7 лет. Во-вторых, важной особенностью венчурного капитала является то, что он предоставляется на определенный срок (в среднем 5–7 лет) и не может быть изъят венчурным капиталистом по собственному желанию до завершения жизненного цикла компании. В-третьих, венчурный капитал инвестируется в эксклюзивные высокотехнологичные компании, что позволяет получить существенные доходы путем первичного размещения акций компании на фондовом рынке или путем ее продажи. Венчурный капитал связан с модой на инновации. Инвестиции чаще всего направляются в те отрасли, где возможна быстрая и прибыльная реализация наукоемкой продукции, на которую уже есть или только формируется ажиотажный спрос, приносящий наибольшую прибыль. Кроме того, вложения в инновационные проекты позволяют создать новые рынки сбыта и занять на них господствующее положение. Однако инвестирование не всегда связано лишь с целью получения дохода: венчурные группы помимо получения дохода преследуют цель создания стратегической ценности материнской компании, а социально ответственные венчурные фонды инвестируют средства для получения дохода и социального эффекта от инвестиций. Исходя из описанных выше характеристик можно определить венчурное финансирование как своеобразный вид инвестирования средств в инновационные компании, способные в перспективе производить пользующиеся высоким спросом наукоемкие продукты и услуги, для обеспечения развития этих компаний с целью получения прибыли в случае успешной реализации проекта. Т. е. это заем средств 76 без получения гарантий под высокий процент. Такой заем имеет большую степень риска. Осуществление венчурного инвестирования связано с чистыми рисками, к которым относят действующее законодательство, природногеографические условия, социальные факторы, а также со спекулятивными рисками, полностью зависящими от управленческих решений. Кроме того, существуют специфические риски, связанные с реализацией инновационных проектов: 1) научно-технические риски: – отрицательные результаты НИР; – несоответствие технического уровня производства техническому уровню инновации; – несоответствие кадров профессиональным требованиям проекта; – отклонения в сроках реализации этапов проектирования; – возникновение непредвиденных научнотехнических проблем; – риски текущего снабжения ресурсами, необходимыми для реализации инновационного проекта; 2) риски правового обеспечения проекта: – ошибочный выбор территориальных рынков патентной защиты; – неполучение или запаздывание патентной защиты; – ограничение по срокам патентной защиты; – истечение срока действия лицензий на отдельные виды деятельности; – «утечка» информации об отдельных технических решениях; – появление патентно защищенных конкурентов; 3) риски коммерческого предложения: – несоответствие рыночной стратегии фирмы существующим условиям; – отсутствие поставщиков необходимых ресурсов и комплектующих; – невыполнение поставщиками обязательств по срокам и качеству поставок; – риски возрастания конкуренции; – риски, связанные с изменением курса иностранной валюты по отношению к национальной валюте; – риски необеспечения инновационного проекта достаточным уровнем финансирования. Таким образом, для получения максимального дохода и снижения рискованности венчурных инвестиций необходима совокупность практи- И. А. Шатин ческих мер, позволяющих уменьшить неопределенность результатов инновации, повысить полезность реализации нововведения, снизить цену достижения инновационной цели. Эти задачи входят в круг проблем, связанных с управлением инновациями, и возлагаются на менеджеров инновационных проектов. Если рассмотреть современный рынок венчурного капитала в России, то можно заметить, что в 2010 г. появилась тенденция увеличения расходов отечественных компаний на исследования и научные разработки, однако доля венчурного капитала в ВВП по-прежнему мала — около 0,01 % против 1 % в Канаде и странах Европейского Союза. В 2010 г. в России функционировало 66 венчурных фондов, из них активную работу вело только 43 с объемом капитала в $2 млрд. США имеют наиболее развитый рынок венчурного капитала. На основании отчета Национальной ассоциации венчурных инвесторов США о состоянии и развитии венчурной индустрии в США можно судить о влиянии компаний с венчурным капиталом на экономику страны. Если в 2005 г. в компаниях, финансируемых венчурными фондами, в частном секторе экономики работали 10 млн человек (9 % всего штата частного бизнеса), то в 2008 г. в этих компаниях трудились уже 12 млн человек (11 % всего штата частного бизнеса). Таким образом, динамика числа работников, занятых в компаниях с участием венчурного капитала в частном секторе США, за период 2005–2008 гг. составила 120 %. Рост количества новых рабочих мест в компаниях с венчурным капиталом за период 2006–2008 гг. — 1,6 против 0,2 % в среднем по частным компаниям. Доход компаний с венчурным капиталом составил в 2005 г. $2,1 трлн (7,8 % общего дохода частного сектора экономики), в 2008 г. — $3 трлн — около 21 % ВВП страны. Доходы компаний с венчурным капиталом в экономике США за период 2005–2008 гг. выросли на 42,86 %. США являются лидером по объемам венчурных инвестиций; это связано с тем, что европейские инвесторы консервативнее и предпочитают вкладывать деньги в менее рискованные проекты. Россия по фактическому объему венчурных инвестиций значительно отстает от США, Европы и Китая (см. рисунок). Однако в 2010 г. можно отметить положительную тенденцию в развитии рынка венчурно- 77 Анализ развития рынка венчурного капитала в России млрд $ США 25 21,4 20 15 10 5 4,6 1,9 0,3 0 Россия США ЕС Китай Фактические венчурные инвестиции в разных странах, 2009 г. го капитала России. Важную роль здесь играет государственная политика. Инициатива правительства по развитию инновационных центров на территории России и открытие форума «Глобальное инновационное партнерство» привели к активному привлечению иностранных инвесторов на отечественный рынок венчурного капитала. Приток зарубежных венчурных капиталистов объясняется, во-первых, перспективностью и большим потенциалом российских научных разработок; во-вторых, тем, что фрагменты российской инновационной системы в целом сложились и на рынке появились достаточно большие деньги; в-третьих, оказывает влияние некоторая стагнация на мировом рынке венчурного инвестирования, а также дефицит идей и масштабных проектов. Несмотря на активное участие государства и внимание зарубежных инвесторов, венчурный капитал в России находится на ранней стадии развития. Отечественный инновационный рынок сдерживается отсутствием спроса на высокотехнологичную продукцию со стороны российских компаний. Причины — нехватка экономической мотивации, а также отсутствие свободных денег для внедрения инноваций в производство. Кроме того, развитие венчурного инвестирования сдерживают проблемы законодательного ха- рактера: отсутствует адекватная правовая форма для фондов прямых венчурных инвестиций, так как в существующей форме ЗПИФа реально осуществлять свою деятельность могут только достаточно крупные фонды с капитализацией свыше 1 млрд р. Возможными путями совершенствования венчурного инвестирования в России могут быть: 1) совершенствование законодательства и активная государственная поддержка; 2) привлечение крупных отечественных компаний к развитию инновационных технологий, т. е. обеспечение тесного взаимодействия всех звеньев инновационной цепочки; 3) развитие системы экспертизы и сервисных услуг; 4) эффективное использование грантовых средств. Таким образом, процесс активного формирования российского рынка венчурного капитала начался в 2010 г., поэтому в долгосрочной перспективе можно ожидать, что сотрудничество научных центров с иностранными и отечественными инвесторами, а также наличие колоссальных природных и интеллектуальных ресурсов позволит России пойти по пути развития высоких технологий.