Трансграничное движение капиталов, инвестиционный климат и

advertisement

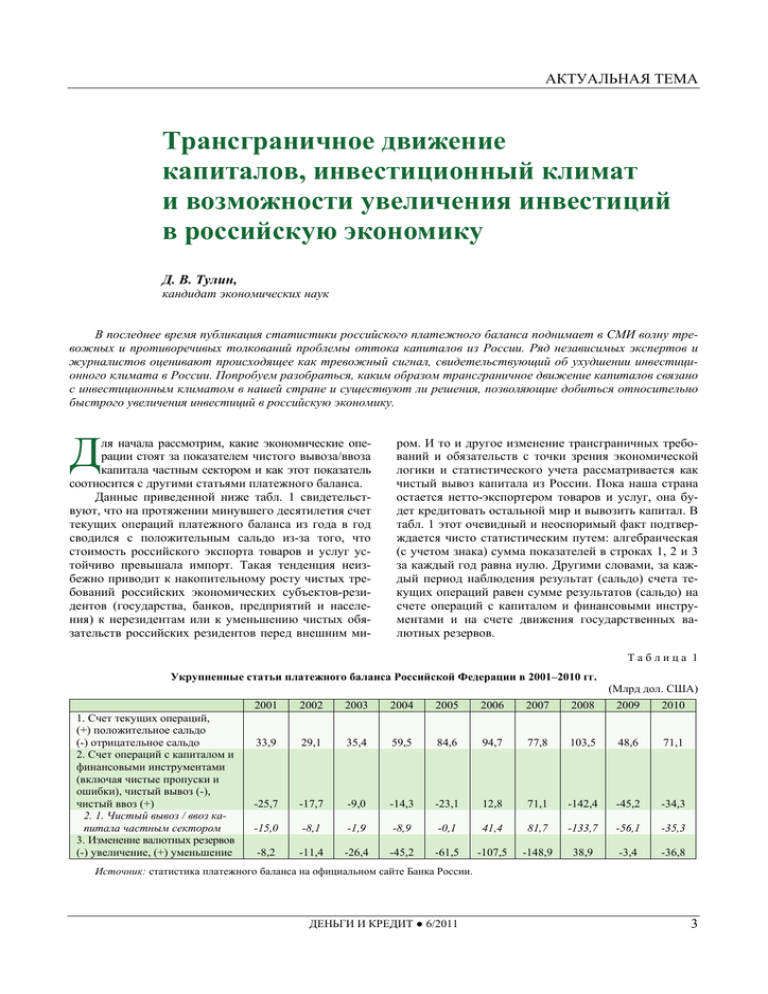

АКТУАЛЬНАЯ ТЕМА Трансграничное движение капиталов, инвестиционный климат и возможности увеличения инвестиций в российскую экономику Д. В. Тулин, кандидат экономических наук В последнее время публикация статистики российского платежного баланса поднимает в СМИ волну тревожных и противоречивых толкований проблемы оттока капиталов из России. Ряд независимых экспертов и журналистов оценивают происходящее как тревожный сигнал, свидетельствующий об ухудшении инвестиционного климата в России. Попробуем разобраться, каким образом трансграничное движение капиталов связано с инвестиционным климатом в нашей стране и существуют ли решения, позволяющие добиться относительно быстрого увеличения инвестиций в российскую экономику. Д ля начала рассмотрим, какие экономические операции стоят за показателем чистого вывоза/ввоза капитала частным сектором и как этот показатель соотносится с другими статьями платежного баланса. Данные приведенной ниже табл. 1 свидетельствуют, что на протяжении минувшего десятилетия счет текущих операций платежного баланса из года в год сводился с положительным сальдо из-за того, что стоимость российского экспорта товаров и услуг устойчиво превышала импорт. Такая тенденция неизбежно приводит к накопительному росту чистых требований российских экономических субъектов-резидентов (государства, банков, предприятий и населения) к нерезидентам или к уменьшению чистых обязательств российских резидентов перед внешним ми- ром. И то и другое изменение трансграничных требований и обязательств с точки зрения экономической логики и статистического учета рассматривается как чистый вывоз капитала из России. Пока наша страна остается нетто-экспортером товаров и услуг, она будет кредитовать остальной мир и вывозить капитал. В табл. 1 этот очевидный и неоспоримый факт подтверждается чисто статистическим путем: алгебраическая (с учетом знака) сумма показателей в строках 1, 2 и 3 за каждый год равна нулю. Другими словами, за каждый период наблюдения результат (сальдо) счета текущих операций равен сумме результатов (сальдо) на счете операций с капиталом и финансовыми инструментами и на счете движения государственных валютных резервов. Таблица 1 Укрупненные статьи платежного баланса Российской Федерации в 2001–2010 гг. (Млрд дол. США) 1. Счет текущих операций, (+) положительное сальдо (-) отрицательное сальдо 2. Счет операций с капиталом и финансовыми инструментами (включая чистые пропуски и ошибки), чистый вывоз (-), чистый ввоз (+) 2. 1. Чистый вывоз / ввоз капитала частным сектором 3. Изменение валютных резервов (-) увеличение, (+) уменьшение 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 33,9 29,1 35,4 59,5 84,6 94,7 77,8 103,5 48,6 71,1 -25,7 -17,7 -9,0 -14,3 -23,1 12,8 71,1 -142,4 -45,2 -34,3 -15,0 -8,1 -1,9 -8,9 -0,1 41,4 81,7 -133,7 -56,1 -35,3 -8,2 -11,4 -26,4 -45,2 -61,5 -107,5 -148,9 38,9 -3,4 -36,8 Источник: статистика платежного баланса на официальном сайте Банка России. ДЕНЬГИ И КРЕДИТ ● 6/2011 3 АКТУАЛЬНАЯ ТЕМА Можно безошибочно утверждать, что ускорение чистого вывоза капитала из страны (в целом, без разбивки на вывоз капитала частным сектором и государством) всегда обусловлено увеличением положительного сальдо счета текущих операций, но это будет весьма поверхностным наблюдением, требующим, по меньшей мере, двух уточнений. Во-первых, за изменением сальдо счета текущих операций всегда стоят экономические факторы, которые нуждаются в отдельном анализе. Во-вторых, хотя, с экономической точки зрения, любое увеличение нетто-требований Российской Федерации к внешнему миру или уменьшение ее нетто-обязательств, происходящее вследствие превышения стоимости экспорта товаров и услуг над стоимостью импорта, рассматривается как вывоз капитала, в статистике платежного баланса выделяются отдельные аналитические статьи для детализации учета движения капитала. Так, в широком экономическом толковании показатель чистого ввоза или вывоза капитала из страны должен представлять собой сумму от сложения показателей в строках 2 и 3 в табл. 1. Сумма этих показателей отражает совокупный результат движения трансграничных капиталов, включая капиталы частного сектора и государства. Однако согласно принятой методике платежного баланса и для удобства экономического анализа из группы счетов для учета движения капитала выделяется отдельный счет для отражения движения государственных валютных резервов (строка 3 в табл. 1). На счете движения валютных резервов отражаются отнюдь не все изменения трансграничных требований и обязательств российского государства, а лишь изменение запасов высоколиквидных внешних финансовых активов. В состав резервов включаются: наличная иностранная валюта, монетарное золото, денежные средства в банках-нерезидентах на счетах и в краткосрочных депозитах, ликвидные ценные бумаги иностранных правительств, активы нашей страны в МВФ. А вот движение внешних активов государства, например, в форме межгосударственных кредитов или изменение обязательств перед нерезидентами по государственным рыночным долговым обязательствам отражаются на аналитических счетах, которые входят в укрупненный «Счет операций с капиталом и финансовыми инструментами» (строка 2 в табл. 1). На этом же укрупненном счете учитываются результаты изменения требований и обязательств перед нерезидентами представителей российского частного сектора: банков и прочих сегментов экономики (предприятий и населения). Для целей экономического анализа результаты операций по вывозу и ввозу капитала частным сектором могут выделяться в платежном балансе отдельной строкой, как это сделано и в табл. 1 (строка 2.1). Строку 2.1 из табл. 1 можно детализовать, разбив ее на ряд аналитических счетов. Так, неполная детализация статистики вывоза и ввоза капитала частным сектором показана в табл. 2. Для краткости в ней указаны только обязательства российских резидентов из частного сектора перед нерезидентами, хотя на итоговое сальдо по счету чистого ввоза/вывоза капитала влияет также изменение требований российских резидентов. Таблица 2 Изменение обязательств частного сектора перед нерезидентами в 2001–2010 гг. (Млрд дол. США) Чистый ввоз/вывоз капитала частным сектором, включая чистые ошибки и пропуски «+» – ввоз, «-» – вывоз Обязательства частного сектора, «+» – рост, «-» – снижение Банки Прямые инвестиции* Ссуды и депозиты Прочие обязательства Прочие секторы Прямые инвестиции* Портфельные инвестиции* Ссуды и займы Прочие обязательства 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 -15,0 -8,1 -1,9 -8,9 -0,1 41,4 81,7 -133,7 -56,1 -35,3 6,6 18,0 33,3 38,9 71,9 103,3 214,7 106,9 -8,0 41,1 0,1 1,9 0,8 0,3 2,8 0,6 0,5 11,2 -0,5 0,7 6,8 -0,4 2,0 17,8 -0,5 2,5 47,6 1,0 7,2 51,0 12,7 10,1 11,4 -13,3 6,4 -36,8 -11,8 5,5 19,3 -7,1 2,7 0,8 0,8 -0,5 3,2 2,8 8,3 0,0 7,5 -0,4 15,1 -0,1 14,8 0,8 16,2 0,0 10,9 1,0 40,9 -0,2 27,2 8,6 16,8 -0,4 47,9 5,2 90,8 -0,1 64,9 -16,7 49,4 1,1 30,1 2,1 1,4 0,6 35,7 -4,8 -6,8 -0,7 * По методологии платежного баланса к прямым иностранным инвестициям (ПИИ) в российскую экономику относят такие трансграничные инвестиции, когда нерезидент приобретает контроль или значительную степень влияния на процесс управления предприятиемрезидентом посредством участия в капитале этого предприятия. Предоставление прямым инвестором кредитов предприятию-резиденту, в капитале которого инвестор принимает участие, также классифицируется как прямые инвестиции, равно как и реинвестирование прибыли предприятием-резидентом. К портфельным (финансовым) инвестициям в российскую экономику относятся вложения нерезидентов в долговые и долевые (акции) ценные бумаги российских резидентов, сделанные, главным образом, с целью получения дохода. Таким образом, границы между прямыми и портфельными инвестициями весьма условны. Для разграничения между ними на практике используется следующий достаточно условный критерий: если инвестор владеет 10 и более процентами голосующих акций предприятия, то считается, что вложенные средства носят характер прямых инвестиций. Источник: статистика платежного баланса на официальном сайте Банка России. 4 ДЕНЬГИ И КРЕДИТ ● 6/2011 АКТУАЛЬНАЯ ТЕМА После краткого экскурса в методологию составления платежного баланса вернемся к анализу причин и последствий чистого ввоза или вывоза капитала из страны. Итак, совокупное сальдо движения трансграничных капиталов (включая операции частного сектора и государства) арифметически и логически равно сальдо по счету текущих операций. Но какие экономические факторы влияют на состояние этих равновеликих статей платежного баланса? Этих факторов очень много, и они могут быть достаточно сложно и неоднозначно связаны между собой. Для удобства анализа воспользуемся известной экономико-статистической формулой, которая выводится из двух способов расчета валового внутреннего продукта страны (по использованию и по источникам доходов): Уравнение 1. Сбережения населения и чистая прибыль предприятий (превышение доходов над расходами со знаком «+», превышение расходов над доходами со знаком «-») + баланс текущих доходов и расходов государства (без учета расходов на валовое накопление, профицит бюджета со знаком «+», дефицит со знаком «-») = валовое накопление (валовое накопление основного капитала и изменение запасов материальных оборотных средств) + чистый экспорт товаров и услуг (со знаком «+») или чистый импорт (со знаком «-»). Из уравнения 1 следует, что если частный сектор сберегает часть получаемых доходов (расходы на потребление меньше текущих доходов), то эти сбережения могут быть использованы или для финансирования дефицита государственного бюджета, или для инвестиций в основные средства и рост запасов, или принять форму вывоза капитала в процессе финансирования чистого экспорта. Следовательно, направление и размер движения трансграничных капиталов определяется множеством экономических и политических факторов, как внутренних российских, так и внешних. К этим факторам относятся рыночные процессы и политические решения, влияющие на уровни потребления, сбережений и инвестиций в различных секторах и сегментах национальной экономики и в мире, условия международной экономической конкуренции. Популярный тезис о том, что вывоз капитала из России обусловлен, главным образом, неблагоприятным инвестиционным климатом в стране, из-за чего относительно избыточные сбережения не могут быть использованы внутри страны для инвестиций в основные средства и потому уходят за границу, лишь отчасти отражает действительность, сильно упрощая ее. В реальной жизни все части уравнения 1 находятся в динамической взаимосвязи, влияя друг на друга, причем каждый член уравнения, в свою очередь, испытывает на себе влияние со стороны разнообразных факторов. Например, уровень сбережений в экономике может существенно влиять на все остальные части уравнения, но сам он формируется под действием множества факторов. Для описания этих факторов Дж. Кейнс в свое время ввел понятие склонности лю- дей к сбережению и склонности к потреблению. Государство может воздействовать на норму сбережения в частном секторе, в частности, путем налоговой и процентной политики, а также политики прямого ограничения доходов. Помимо влияния со стороны государственной политики, склонность людей к потреблению или сбережению определяется совокупностью политических, экономических и психологических факторов, включая национальные и исторические традиции, определяющие уклад жизни людей. Люди могут расходовать на потребление все свои доходы, потреблять в долг или же откладывать часть доходов на будущее. Сбережения в частном секторе могут служить важным источником финансирования инвестиций в основные средства. Но для этого необходимы, по меньшей мере, два условия. Во-первых, должен быть спрос на инвестиции со стороны держателей сбережений и/или обслуживающих их финансовых посредников, т. е. их готовность принимать на себя соответствующие кредитные и инвестиционные риски. Во-вторых, должно быть предложение инвестиций со стороны частных предпринимателей или государства, т. е. наличие людей и институтов, готовых принять на себя предпринимательские риски и попытаться трансформировать денежные сбережения в основной капитал. Инвестиционный климат является обобщающим понятием, которое характеризует наличие и состояние условий для формирования предложения и спроса на инвестиции в национальной экономике. Как правило, под инвестиционным климатом понимают условия для трансформации сбережений в инвестиции, прежде всего, для частного сектора. Хотя, строго говоря, если в экономике домашние хозяйства тратят все свои доходы на конечное потребление, а необходимый уровень инвестиций в основные средства поддерживает государство, использующее в качестве источника финансирования бюджетные и заемные средства, то можно ли назвать инвестиционный климат в такой экономике плохим? Если сбережения в частном секторе не слишком хорошо трансформируются в инвестиции, но тем не менее накапливаются, то «избыток» таких сбережений может быть использован либо для финансирования дефицита государственного бюджета, либо для финансирования чистого экспорта из страны за счет вывоза капитала. И эта закономерность, вытекающая из уравнения 1, в принципе подтверждает тезис о влиянии инвестиционного климата на трансграничное движение капиталов. Однако при этом необходимо сделать следующие важные оговорки. Во-первых, государство само может проводить активную инвестиционную политику, формируя предложение и спрос на инвестиции. Государство самостоятельно или в партнерстве с частными инвесторами может финансировать строительство транспортной и производственной инфраструктуры, закупать и устанавливать промышленное оборудование. Это фи- ДЕНЬГИ И КРЕДИТ ● 6/2011 5 АКТУАЛЬНАЯ ТЕМА нансирование может осуществляться за счет текущих доходов государственного бюджета или за счет увеличения государственного долга (внутреннего и внешнего). При таком инвестиционном механизме сбережения частного сектора могут быть задействованы для финансирования инвестиций через посредничество государства и финансовых институтов. А высокие расходы на инвестиции со стороны государства могут не только полностью «поглощать» внутренние сбережения частного сектора, но и стимулировать чистый ввоз капитала из-за границы, например, через импорт машин и оборудования. Во-вторых, все части уравнения 1 могут испытывать влияние со стороны меняющихся условий международной торговли и факторов международной конкуренции. Например, падение мировых цен на традиционные сырьевые товары российского экспорта неизбежно повлияет и на счет текущих операций платежного баланса, и на объем инвестиций в основные средства, и на уровень конечного потребления и сбережений, и на состояние государственного бюджета. Положительное сальдо счета текущих операций будет уменьшаться и может стать отрицательным, реальные доходы населения могут сократиться вместе с расходами и нормой сбережений, а бюджетный дефицит и государственный долг будут расти. Чистый вывоз капитала из частного сектора может смениться его чистым ввозом не из-за улучшения инвестиционного климата в России, а из-за необходимости привлекать внешнее финансирование для поддержания текущего уровня конечного потребления. Статистически чистый ввоз капитала частным сектором может при этом отражаться в платежном балансе не как увеличение обязательств российских резидентов перед нерезидентами, а как сокращение требований российских резидентов к внешнему миру – население и предприятия начнут «проедать» накопленные внешние активы. В-третьих, не всякий приток иностранных капиталов приводит к инвестициям в основные средства. Даже прямые иностранные инвестиции не обязательно в полном объеме используются для целей капи- тального строительства или закупки машин и оборудования. А краткосрочные капиталы в виде портфельных инвестиций и кредитов в преобладающей своей части и вовсе обслуживают в основном спекулятивные финансовые сделки или (в лучшем случае) используются для увеличения конечного потребления, но не для инвестиций в основные средства. Трансграничное движение краткосрочных капиталов вплоть до 1980-х годов рассматривалось национальными властями в подавляющем большинстве стран мира как крайне нежелательное явление. Тенденция к снятию ограничений на трансграничное движение краткосрочных капиталов обозначилась в странах с развитой рыночной экономикой лишь с 1980-х годов. К середине 2000-х годов эти ограничения были устранены и на многих развивающихся рынках. Российская Федерация открыла свою экономику для свободного движения краткосрочных капиталов в 2006 г., намного опередив Китай, Индию и Бразилию по степени открытости своих финансовых рынков для трансграничных спекулятивных операций. Польза для российской экономики от такой либерализации финансовых рынков далеко не очевидна. Например, многие развивающиеся страны, где попрежнему действуют ограничения на приток иностранных краткосрочных капиталов, опережают Россию и по показателю привлечения прямых иностранных инвестиций, и по темпам экономического роста, и по успехам в борьбе с инфляцией. При этом свободное движение «горячих денег» создает существенные ограничения для проведения эффективной и независимой денежно-кредитной и курсовой политики. Существуют и другие аргументы, которые объясняют, почему зависимость между состоянием инвестиционного климата в частном секторе и статистикой чистого ввоза и вывоза капитала, в том числе капитала из частного сектора, не всегда носит очевидный характер. Отсутствие очевидной зависимости между указанными экономическими параметрами можно проиллюстрировать и на основе статистических данных, приведенных в табл. 3. Таблица 3 Трансграничное движение капиталов и инвестиции в основные средства в Российской Федерации в 2001–2010 гг. Чистый вывоз (-), чистый ввоз (+) капитала частным сектором (включая чистые ошибки и пропуски) (в млрд дол. США) Отношение валового накопления основного капитала к ВВП (в %) Изменение валового накопления основного капитала к уровню предыдущего года (в фиксированных ценах, в %) Отношение прямых иностранных инвестиций к валовому накоплению основного капитала (в %) 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 -15,0 -8,1 -1,9 -8,9 -0,1 41,4 81,7 -133,7 -56,1 -35,3 16,9 18,9 17,9 18,4 17,8 18,5 21,0 22,3 22,0 21,9 10,2 2,8 13,9 12,6 10,6 18,0 21,0 10,6 -14,4 6,1 4,7 5,2 9,5 13,6 8,0 14,9 17,6 17,5 11,2 11,0 Источники: рассчитано по статистике платежного баланса и «Бюллетеню банковской статистики» с официального сайта Банка России, а также по статистике национальных счетов с официального сайта Росстата. 6 ДЕНЬГИ И КРЕДИТ ● 6/2011 АКТУАЛЬНАЯ ТЕМА Из табл. 3 следует, что валовое накопление основного капитала (инвестиции в основные средства) росло в минувшее десятилетие быстрее, чем ВВП в целом, что привело к некоторому повышению доли инвестиций в ВВП с 17–19% в первой половине «нулевых» годов до 21–22% к концу десятилетия. Мировой финансовый кризис 2008–2009 гг. сопровождался заметным увеличением вывоза капитала частным сектором, в том числе сокращением притока прямых иностранных инвестиций (см. также табл. 2). Это вызвало уменьшение роли прямых иностранных инвестиций в валовом накоплении основного капитала, но не снизило доли валового накопления основного капитала в ВВП. После возобновления экономического роста в 2010 г. валовое накопление основного капитала вновь стало расти быстрее ВВП. Следовательно, снижение инвестиций в основные средства за счет иностранных источников финансирования было компенсировано увеличением инвестиций за счет внутренних источников. Увеличение чистого вывоза капитала частным сектором не спровоцировало снижения фактических объемов инвестиций. Статистика также показывает (табл. 2), что в силу сочетания макроэкономических и политических факторов (не только в России, но, прежде всего, во внешнем мире) чистый ввоз капитала частным сектором в Россию за минувшее десятилетие наблюдался лишь в 2006 и 2007 гг. Это был период ажиотажного спекулятивного спроса на финансовые активы со стороны международных инвесторов и предкризисного раздувания «финансовых пузырей». Увеличение обязательств российского частного сектора перед нерезидентами в 2006–2007 гг. объяснялось, главным образом, притоком спекулятивных капиталов (краткосрочные кредиты, займы, депозиты и портфельные инвестиции), которые после наступления мирового кризиса столь же стремительно побежали из России и из других развивающихся рынков. А вот приток прямых иностранных инвестиций в Россию не прекращался ни до, ни после кризиса – он замедлился по сравнению с «пиковыми» значениями 2007–2008 гг., но остается выше показателей 2001–2006 годов. Приведенные аргументы и наблюдения свидетельствуют в пользу того, что динамика показателя чистого ввоза/вывоза капитала частным сектором не обязательно обусловлена изменением инвестиционного климата для частного сектора. Лишь ввоз капитала в форме прямых иностранных инвестиций способствует обновлению основных средств, в то время как приток иных капиталов носит преимущественно спекулятивный характер и приносит нашей экономике больше вреда, чем пользы. Доля прямых иностранных инвестиций в валовом накоплении основного капитала в 2001–2010 гг. составляла в среднем около 11%. Сделанный вывод никоим образом не снижает актуальность задачи улучшения в нашей стране инвестиционного климата в частном секторе. Тем более что действия в этом направлении одновременно по- вышают безопасность и комфортность жизни в России в целом: укрепление законности и правопорядка, снижение уровня коррупции хотя бы до среднемировых значений, эффективная защита прав собственности, снятие избыточных административных ограничений, обеспечение условий справедливой рыночной конкуренции и т. д. Успешное выполнение этих важнейших задач потребует перестройки многочисленных институтов государственного управления, серьезных изменений деловой и профессиональной культуры людей, работающих в органах государственного управления и в бизнесе, обновления правящих элит. Но это все очень длительные процессы, и у нашей страны, по всей видимости, просто нет времени и условий, чтобы осуществлять модернизацию исключительно за счет частных инвестиций. По показателям физического и морального износа промышленного парка машин и оборудования, производственной и транспортной инфраструктуры Россия значительно отстает от основных конкурентов в глобальном экономическом соревновании. Средний срок службы машин и оборудования в 2010 г. составлял в России 19 лет, а в Западной Европе – 8 лет. Техническое, управленческое и экономическое отставание России выражается, в частности, в том, что уровень производительности труда у нас в 2–2,5 раза ниже, чем у стран-лидеров, а энергоемкость ВВП – в 2–3 раза выше. Причем за 20 лет с начала рыночных реформ наше отставание не сократилось, а по ряду параметров даже увеличилось (например, средний срок службы машин и оборудования увеличился с 12–13 лет в 1990 г. до 19 лет в 2010 г.). Рост конечного потребления в нашей стране происходил на фоне колоссального недоинвестирования в основные средства. По данным Высшей школы экономики, объем потребления населения с 1990 г. по 2009 г. увеличился в России на 45%, в то время как ВВП вырос за это время лишь на 8%. Соответственно, доля инвестиций в ВВП упала с 32–33% до 21–22%. Можно сказать, что последние два десятилетия наша страна «проедает», амортизирует оставшийся ей в наследство от СССР производственный и научно-технический потенциал. Тем самым подрываются основы для благополучия будущих поколений. Без существенного увеличения доли инвестиций в ВВП (хотя бы до 30%) мы не сможем модернизировать российскую экономику, и наше техническое и экономическое отставание в мировой конкуренции может стать безнадежным. При сохранении существующей государственной политики в области инвестиций, построенной в основном на ожидании инвестиционной активности со стороны частного сектора (российского и иностранного), сколько-нибудь заметного сокращения технического и экономического отставания от стран-лидеров в обозримом будущем не произойдет. Даже если процессы совершенствования политического и государственного строя, укрепления правопорядка и общественных институтов будут поступательно разви- ДЕНЬГИ И КРЕДИТ ● 6/2011 7 АКТУАЛЬНАЯ ТЕМА ваться в правильном направлении, улучшая инвестиционный климат для частного сектора, Россия все равно не догонит лидеров. Накопленное отставание слишком велико, а конкуренты не будут стоять на месте. История показывает, что «отстающие», «догоняющие» экономики совершали модернизационный рывок и догоняли мировых лидеров исключительно благодаря активной роли государства в инвестиционной политике. Примером служат, в частности, страны Дальнего Востока и Юго-Восточной Азии после Второй мировой войны. В российской истории два, пожалуй, самых знаменитых модернизационных рывка (при Петре I и при Сталине) были совершены путем неимоверных мобилизационных усилий государства и народа, ценой огромных человеческих жертв, но вне рамок капиталистической рыночной экономики. Однако и модернизационный рывок конца XIX – начала XX в., проходивший в условиях становления и развития капитализма, сопровождавшийся бурным экономическим ростом и ускоренной научно-технической модернизацией, проходил отнюдь не в рамках классической либеральной модели в ее современном понимании, а при активном участии государства в инвестиционном процессе. Во всех перечисленных случаях модернизация в России осуществлялась в условиях очевидного несовершенства институтов государственного управления, в сложнейшей внутренней и международной политической обстановке, а развитие институциональных реформ традиционно отставало от амбиций государства и от его мобилизационных усилий. Представители научного и экспертного сообщества для решения задачи ускоренной модернизации страны призывают государство, наряду с проведением институциональных реформ и созданием благоприятного инвестиционного климата в частном секторе, самому активно заниматься инвестициями. Это, прежде всего, академики А. Аганбегян, С. Глазьев, В. Полтерович, доктора экономических наук М. Делягин, М. Ершов, В. Попов, М. Хазин и другие. В качестве главных источников финансирования государственных инвестиций эти эксперты называют текущие доходы государственного бюджета, средства из накопленных государственных фондов, увеличение государственного долга. Значительную роль в стимулировании инвестиций должен играть, по их мнению, центральный банк, которому следует изменить структуру активных операций, снизив в них удельный вес иностранных операций в пользу кредитования внутренней экономики. Центральному банку предлагается наращивать требования к правительству путем покупки государственных облигаций инвестиционного назначения, а также расширить кредитование банков, рефинансируя кредиты коммерческих банков реальному сектору экономики. Международные резервы центрального банка сверх согласованного неснижаемого остатка предлагается использовать для закупки машин и оборудования по импорту в счет увеличения 8 долга правительства перед центральным банком или за счет использования средств из правительственного фонда национального благосостояния. Эти предложения успешно блокируются экономистами либеральной школы, которые с начала 90-х годов оказывают доминирующее влияние на политику российских властей. Большинство возражений либеральных экономистов носит чисто идеологический характер в стиле известной догмы советских времен: «учение Маркса всесильно, потому что оно верно». Оспаривать такие аргументы невозможно, потому что в полемике по мировоззренческим вопросам ни одна из сторон по определению не может доказать свою правоту. Но у противников государственных инвестиций есть и серьезный экономический аргумент, а именно, что активная инвестиционная политика государства приведет, по их мнению, к значительному усилению инфляции из-за роста денежного предложения. Впрочем, это утверждение не подкреплялось количественным анализом. Попробуем проверить справедливость опасений неуправляемого роста денежного предложения из-за того, что государство станет проводить активную инвестиционную политику. Ведь влияние тех или иных операций правительства и центрального банка на величину денежного предложения можно оценить достаточно строго. Вначале посмотрим, какие операции Банка России в минувшее десятилетие служили источниками денежного предложения. Из табл. 4 видно, что основным источником денежного предложения (роста денежной базы) все минувшее десятилетие выступал рост чистых иностранных активов центрального банка. Этот рост происходил в основном за счет покупки Банком России иностранной валюты на открытом рынке, а также роста правительственных фондов в иностранной валюте, которые Банк России размещал за границей от своего имени (стабилизационный, а позднее резервный фонд и фонд национального благосостояния). Вплоть до конца 2008 г. чистые внутренние активы Банка России последовательно сокращались, уменьшая (стерилизуя) часть денежного предложения, поступавшего в банковскую систему через иностранные операции Банка России. Уменьшение чистых внутренних активов происходило из-за того, что кредитование Банком России коммерческих банков и правительства росло крайне медленно или даже сокращалось, а остатки средств на счетах правительства в центральном банке (включая средства правительственных фондов в иностранной валюте) постоянно увеличивались. Лишь с началом кризиса 2008–2009 гг. Банк России стал активно кредитовать банковский сектор, начавший испытывать острые проблемы с ликвидностью, а правительство стало расходовать средства из своего резервного фонда в связи с ухудшением состояния государственного бюджета. Эти тенденции и привели к тому, что в 2009–2010 гг. роль внутренних операций Банка России несколько повысилась, хотя уже к кон- ДЕНЬГИ И КРЕДИТ ● 6/2011 АКТУАЛЬНАЯ ТЕМА цу 2010 г. значение чистых внутренних активов вновь уменьшилось. В связи с возобновлением роста мировых цен на нефть, с одной стороны, вновь начали увеличиваться международные резервы центрального банка, с другой стороны, правительство замедлило расходование средств из своих фондов. Табл. 5 достаточно наглядно иллюстрирует соотношение внутренних и иностранных операций Банка России. Таблица 4 Источники денежного предложения (изменение за год в млрд руб.) 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 Чистые иностранные активы* (1) 371,7 494,5 787,9 1225,1 1860,4 2751,7 3745,6 774,6 495,9 1323,3 Чистые внутренние активы** (2) -165,0 -190,2 -106,2 -759,1 -1326,5 -1543,5 -2354,7 -709,2 392,7 399,7 Денежная база в широком определении*** (3) = (1)+(2) 206,7 304,3 681,7 466,0 533,9 1208,2 1390,9 65,4 888,6 1723,0 * Чистые иностранные активы представляют собой требования центрального банка к нерезидентам (включая международные резервы и иные, менее ликвидные активы в иностранной и национальной валюте) за вычетом обязательств центрального банка перед нерезидентами (т. е. сальдо активных и пассивных операций органов денежно-кредитного регулирования с нерезидентами). ** Чистые внутренние активы рассчитываются как требования центрального банка к резидентам (к правительству, коммерческим банкам, иные требования) за вычетом обязательств и иных пассивов центрального банка (за исключением обязательств центрального банка, включаемых в расчет денежной базы в широком определении). *** Денежная база в широком определении включает выпущенные в обращение Банком России наличные деньги; средства в рублях на корреспондентских счетах, депозитных счетах и счетах обязательных резервов, привлеченные Банком России от кредитных организаций; вложения кредитных организаций в облигации Банка России; иные обязательства Банка России по операциям с кредитными организациями в рублях. Денежная база в широком определении по состоянию на каждую дату (или ее изменение за период) равна алгебраической сумме чистых иностранных активов и чистых внутренних активов (или алгебраической сумме изменений этих двух показателей за период). Такое равенство объясняется тем, что все три показателя построены на основе счетов бухгалтерского баланса Банка России, где актив равен пассиву. Источник: рассчитано по «Бюллетеню банковской статистики» (издание Банка России). Таблица 5 Кредитование Банком России банковского сектора страны, Правительства России и нерезидентов 01.01.2001 01.01.2002 01.01.2003 01.01.2004 01.01.2005 01.01.2006 01.01.2007 01.01.2008 01.01.2009 01.01.2010 01.01.2011 Требования Банка России (в млрд руб. по состоянию на дату): К российским К органам государственного К нерезидентам кредитным организациям управления (3) (1) (2) 249,9 504,7 849,0 297,1 488,1 1175,7 228,6 551,6 1615,7 203,3 477,7 2391,1 182,8 426,7 3610,5 32,5 276,1 5554,8 47,8 247,1 8086,9 134,4 354,5 11754,5 3928,3 354,7 12529,1 1980,5 358,6 13365,6 664,5 347,9 13614,2 Соотношение внутреннего и иностранного кредитования (в % на дату): (4) = (1)+(2) / (3) 88,9 66,8 48,3 28,5 16,9 5,6 3,7 5,3 34,2 17,5 7,4 Источник: «Бюллетень банковской статистики» (издание Банка России). Если Банк России вместо наращивания своих международных резервов станет приобретать правительственные долговые обязательства или кредитовать банковский сектор, то денежная база будет увеличиваться не за счет роста чистых иностранных ак- тивов, а вследствие увеличения чистых внутренних активов. От изменения вклада отдельных операций центрального банка в формирование денежного предложения абсолютная величина роста денежной базы не меняется. Однако проблема заключается в том, что ДЕНЬГИ И КРЕДИТ ● 6/2011 9 АКТУАЛЬНАЯ ТЕМА Банк России не может контролировать рост денежного предложения через свои иностранные операции, потому что его интервенции на валютных рынках зачастую носят вынужденный характер, когда цели государственной политики по регулированию валютного курса рубля вступают в противоречие с антиинфляционной политикой. Российские власти не могут себе позволить отпустить рубль «в свободное плавание», допустив масштабные и резкие колебания его валютного курса. И это объяснимо, потому что дестабилизация валютного курса чревата экономическими и социальными потрясениями. Соотношение спроса и предложения на российском валютном рынке во многом определяется движением мировых цен на нефть. Рост нефтяных цен в 2000-х годах сопровождался стабилизацией и даже укреплением курса рубля после его резкого обесценения в конце 1990-х. Если бы не масштабная скупка валюты центральным банком, курс рубля повысился бы к середине 2000-х годов еще намного сильнее. Возможно, максимальные значения курса рубля достигали бы 15–20 рублей за 1 доллар США к середине 2000-х годов, а не 24–25, как это случилось на самом деле. Столь резкое укрепление рубля удешевило бы импорт и поставило бы в тяжелейшие условия российскую перерабатывающую промышленность и сельскохозяйственных производителей. Чтобы не допустить такого сценария, Банк России по согласованию с правительством скупал с рынка «излишки» валюты за счет роста денежной базы, резко ослабив контроль над денежным предложением (так называемая «голландская болезнь» и борьба с ней). Таблица 6 Изменение денежного предложения, денежной массы и рост цен (изменение за год в %) Денежная база в широком определении Денежная масса (М2) Индекс-дефлятор ВВП (среднегодовой) Индекс потребительских цен (декабрь к декабрю) 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 28,6 39,7 32,8 32,4 55,3 50,5 24,3 35,8 22,4 38,6 41,5 48,8 33,7 47,5 1,2 1,7 15,9 16,3 26,6 28,5 16,5 15,6 13,8 20,3 19,3 15,2 13,8 18,0 1,9 11,4 18,6 15,1 12,0 11,7 10,9 9,0 11,9 13,3 8,8 8,8 Источники: «Бюллетень банковской статистики» (издание Банка России) и база данных Росстата. Из табл. 6 видно, что темпы роста денежной базы (соответственно, через эффект денежного мультипликатора и денежной массы) испытывали значительные колебания под влиянием интервенций Банка России на валютных рынках, и эти вынужденные интервенции препятствовали органам денежно-кредитного регулирования в достижении целевых показателей снижения инфляции. Фактическая потеря управляемости денежным предложением в немалой степени была обусловлена трансграничными потоками краткосрочных капиталов. В 2006–2008 гг. только обязательства российских банков перед нерезидентами по кредитам и депозитам выросли более чем на 100 млрд дол. США (табл. 2). Эти заемные операции существенно увеличили предложение иностранной валюты на рынке, поскольку значительная часть привлеченной валюты была конвертирована банками в рубли – накануне кризиса российский банковский сектор по балансовым операциям имел крупную длинную позицию в рублях. Теперь, после проведения ретроспективного анализа динамики и источников денежного предложения в 2001–2010 гг. можно попытаться смоделировать, каким образом активизация государственной инвестиционной политики повлияет на рост денежного предложения. Будем исходить из того, что новая инвестиционная политика будет включать в себя следующие элементы: Основные элементы (рыночные меры) 10 1. Государство выпускает долгосрочные облигации в рублях, которые размещает на рынке (государственные инвестиционные облигации). Эти облигации имеют целевое назначение – выручка от их продажи используется для инвестиций в основные средства. 2. Спрос на государственные инвестиционные облигации поддерживается Банком России, который (напрямую или через финансовых посредников) приобретает облигации, как на первичном, так и на вторичном рынке, а также рефинансирует кредитные организации под залог этих облигаций. 3. Банк России открывает кредитным организациям новые каналы рефинансирования, позволяющие рефинансировать кредиты реальному сектору экономики. Условия рефинансирования банковских кредитов реальному сектору делаются более доступными и благоприятными, чем условия по другим линиям рефинансирования центрального банка. Вспомогательные элементы (административные меры) 4. Для кредитных организаций устанавливаются обязательные нормативы, делающие вложения в инвестиционные облигации более привлекательными по критериям достаточности капитала, ликвидности и оценки рисков по сравнению с большинством других банковских активов. Для некоторых категорий активов вводятся относительно неблагоприятные норма- ДЕНЬГИ И КРЕДИТ ● 6/2011 АКТУАЛЬНАЯ ТЕМА тивы, стимулирующие банки сокращать кредитование операций на финансовых рынках и кредитование потребительского спроса в пользу кредитования инвестиций, товарного производства и торговли. 5. Денежные власти ограничивают совершение банками валютных арбитражных и спекулятивных операций, в том числе за счет внешних заимствований. Вводится невыгодный банкам норматив обязательных резервных требований по их обязательствам в иностранной валюте и/или по обязательствам перед нерезидентами. Устанавливаются дополнительные нормативы по валютной позиции (например, отдельный норматив по балансовой позиции, без учета внебалансовых хеджирующих операций). Возникает вопрос: могло ли государство в минувшем десятилетии проводить инвестиционную политику с использованием перечисленных принципов и при этом не увеличивать темпы роста денежного предложения (в 2001–2010 гг. денежная база в широком определении увеличивалась в среднем на 747 млрд руб., или на 28% в год)? Оказывается, что в целом вполне могло, если бы валовое накопление основного капитала за счет государственных средств осуществлялось преимущественно за счет импорта машин и оборудования. Сам по себе рост вложений Банка России в государственные инвестиционные облигации не приводит к увеличению денежной базы до тех пор, пока аккумулируемая правительством рублевая выручка от продажи облигаций хранится в центральном банке и не поступает на корреспондентские счета кредитных организаций. Если, например, Банк России купит на первичных торгах государственные облигации с зачислением уплаченной суммы на счет правительства в Банке России, то эта операция отразится в бухгалтерском учете центрального банка как увеличение требований к правительству с одновременным и равновеликим увеличением обязательств перед правительством. Изменения стоимости чистых внутренних активов и денежной базы не произойдет. Но если органы государственного управления начнут использовать деньги от продажи облигаций для оплаты инвестиционных или текущих расходов внутри страны, то эти деньги будут перечисляться со счетов правительства в центральном банке на корреспондентские счета кредитных организаций в том же центральном банке. Чистые внутренние активы и денежная база в этом случае увеличатся на сумму произведенных государственных расходов. Другое дело, когда органы государственного управления используют рублевую выручку от продажи облигаций на покупку иностранной валюты с последующим использованием этой валюты для оплаты импорта машин и оборудования. Например, если правительство покупает иностранную валюту у центрального банка напрямую, минуя биржевые торги, но не использует приобретенную валюту для оплаты импорта, то эти операции приводят лишь к измене- нию валютной структуры обязательств Банка России перед органами государственного управления и не влияют ни на величину денежного предложения, ни на его источники. Как только правительство начинает использовать валютные средства для оплаты импорта, это приводит к сокращению международных резервов центрального банка (и, соответственно, чистых иностранных активов), при равновеликом росте чистых внутренних активов. Соотношение источников денежного предложения изменится, но величина денежной базы останется без изменений. Если же правительство покупает иностранную валюту не у центрального банка, а на рынке, то такие операции через механизм рыночного спроса и предложения приведут в конечном итоге (после оплаты импорта) в целом к тем же последствиям для денежного предложения, что и двухсторонние валютные сделки между правительством и Банком России. Получается, что в 2001–2010 гг. государство могло производить инвестиции в основные средства за счет роста внутреннего государственного долга, финансируемого центральным банком, не влияя на темпы роста денежного предложения в случае осуществления инвестиций путем закупок машин и оборудования по импорту. Всего за минувшее десятилетие чистые иностранные активы Банка России выросли на 14 202 млрд руб., что соответствует увеличению международных резервов за тот же период приблизительно на 451 млрд дол. США. Сделаем допущение, что без ущерба для экономической безопасности нашей страны темпы накопления международных резервов в 2001–2010 гг. можно было сократить, по крайней мере, вдвое. Тогда в конце 2010 г. международные резервы Российской Федерации составляли бы не 479 млрд дол. США, а около 240 млрд дол. США, а импорт машин и оборудования в счет государственных инвестиций за минувшие 10 лет увеличился бы еще на 240 млрд дол. США. Это дало бы увеличение инвестиций в основные средства на 7100 млрд руб. за десятилетие. Много это или мало? Увеличение инвестиций на 7100 млрд руб. за 10 лет означает среднегодовую «прибавку» к валовому накоплению в основной капитал в размере 710 млрд руб., или 2,8% среднегодового значения ВВП за тот период. Это составляет 13–14% среднегодового значения валового накопления в основной капитал в 2001–2010 гг., что даже превышает роль прямых иностранных инвестиций в валовом накоплении основного капитала (среднегодовой показатель около 11% за десятилетие). Используя статистику ВВП, нетрудно рассчитать, что такая «прибавка» позволила бы повысить удельный вес инвестиций в ВВП с нынешнего уровня 21–22% максимум до 24–25%. Это совсем неплохо, но все же недостаточно, чтобы обеспечить подлинный прорыв в инвестиционном процессе. По мнению академика А. Аганбегяна, дополнительные инвестиции в основной капитал, если ставить перед собой цель совершить коренное техническое перевоо- ДЕНЬГИ И КРЕДИТ ● 6/2011 11 АКТУАЛЬНАЯ ТЕМА ружение промышленности за 10 лет, должны составлять ежегодно 70 млрд дол. США (около 2000 млрд руб.) по сравнению с нынешним уровнем. Это в три раза больше, чем дало бы двукратное снижение темпов роста международных резервов в 2001–2010 гг. в рассмотренном выше примере. Предпринятый количественный анализ показал, что рост внутреннего государственного долга, финансируемый центральным банком, мог служить достаточно важным источником валового накопления основного капитала, и при этом без ущерба для целей государственной денежно-кредитной и курсовой политики. Правда, если государство стремится ограничивать рост денежного предложения, масштабы государственных инвестиций, финансируемых за счет кредитов центрального банка, должны были быть достаточно ограниченными – в пределах 2–3% ВВП. Конечно, существует возможность финансирования государственного долга не только центральным банком, но и путем иностранных заимствований и заимствований у российского частного сектора. Использование этих дополнительных источников финансирования государственного долга не влечет за собой роста денежного предложения, но повышает нагрузку на государственный бюджет и потенциально может угрожать кризисом государственного долга. Чтобы контролировать эти риски, рост внутреннего и внешнего государственного долга перед частным сектором, по-видимому, не должен превышать 1–2% ВВП в год в течение 10–15 лет. Таким образом, совокупный вклад государственного долга, финансируемого и центральным банком, и частным сектором, в увеличение инвестиций мог бы составить 3–5% ВВП и повысить удельный вес валового накопления в основной капитал в ВВП до 25–27%. Представленный количественный анализ был выполнен на периоде 2001–2010 гг. Он показывает, что в минувшее десятилетие государство обладало возможностями осуществлять инвестиции в основные средства за счет роста чистого государственного долга (привлечения новых заемных средств и/или расходования средств из фонда национального благосостояния). Этот долг мог финансироваться за счет заимствований от центрального банка и от частного сектора. Рост государственных инвестиций в основные средства в пределах 3–5% ВВП в год мог происходить без увеличения темпов роста денежного предложения. Финансирование государственного долга (и инвестиций) за счет заимствований от центрального банка и внешних заимствований не приводил бы к снижению конечного потребления. Удельный вес инвестиций в ВВП повышался бы за счет уменьшения доли чистого экспорта (из-за роста закупок государством машин и оборудования по импорту). Выросли бы расходы государственного бюджета на инвестиции, что при неизменном уровне бюджетных доходов привело бы к снижению бюджетного профицита или образованию 12 дефицита. Финансирование государственного долга за счет заимствований на внутреннем рынке (помимо центрального банка) могло вызвать незначительное снижение конечного потребления в пользу валового накопления основного капитала (но не более 1–2% ВВП в год). Ситуация на валютном рынке и тенденция движения курса рубля существенным образом бы не изменилась, но волатильность рынков из-за введения административных ограничений на валютноарбитражные и спекулятивные операции банков была бы меньше. Таким образом, в минувшее десятилетие из-за исключительно благоприятной для России конъюнктуры мировых товарных рынков государство располагало уникальной возможностью существенно (на 3– 5% ВВП в год) увеличивать инвестиции в основные средства без ущерба для конечного потребления и целей антиинфляционной политики. Мы этим историческим шансом не воспользовались, поскольку, следуя принципам либеральной политики, воздерживались от активного участия государства в инвестициях. Надежды на ускорение роста валового накопления государство связывало с инвестициями частного сектора, в том числе с притоком прямых иностранных инвестиций, но не смогло обеспечить создание достаточно привлекательного для частного сектора инвестиционного климата в условиях острейшей глобальной конкуренции. А есть ли у российского государства возможность наверстать упущенное и незамедлительно приступить к активной инвестиционной политике? Такая принципиальная возможность существует, но следует иметь в виду вероятность ухудшения внешнеэкономической конъюнктуры с последующим негативным влиянием этого ухудшения на конечное потребление. В 2010–2011 г. возобновилась тенденция роста мировых цен на нефть и, соответственно, продолжилось накопление государственных золотовалютных резервов и повышательное давление на валютный курс рубля. Международные (золотовалютные) резервы Банка России выросли за I квартал 2011 г. с 479 млрд дол. США до 502 млрд дол. США. Это позволяет начать использование международных резервов в счет увеличения долга правительства перед центральным банком для закупок по импорту машин и оборудования – с нейтральными последствиями для денежного предложения. Одновременно Банк России может разрабатывать новые механизмы рефинансирования кредитных организаций, стимулирующие кредитование банками реального сектора экономики, прежде всего, сегмента малого и среднего предпринимательства и сельскохозяйственных производителей. Увеличение требований Банка России к кредитным организациям, безусловно, влечет за собой рост денежного предложения. Поэтому в целях ограничения такого роста денежные власти вынуждены будут маневрировать между использованием различных источников роста денежной базы. Развивая каналы рефинансиро- ДЕНЬГИ И КРЕДИТ ● 6/2011 АКТУАЛЬНАЯ ТЕМА вания, стимулирующие развитие конкретных отраслей и сегментов экономики, возможно, придется пожертвовать механизмами «безадресного» рефинансирования, которые служат лишь цели пополнения банковского сектора ликвидностью. В условиях нынешней рыночной конъюнктуры достижение хотя бы кратковременного (на 1–2 года вперед) роста инвестиций в пределах 3–5% ВВП в год без нарушения сложившихся условий макроэкономического равновесия представляется вполне возможным. Однако в случае резкой понижательной корректировки нефтяных цен произойдут существенные изменения в макроэкономической ситуации, которые существенным образом затруднят проведение государством активной инвестиционной политики. Падение цен на нефть спровоцирует сокращение положительного сальдо счета текущих операций платежного баланса, снижение доходов государственного бюджета и рост его дефицита. Курс рубля к иностранным валютам начнет понижаться вместе с сокращением международных резервов. Финансирование государственного долга для целей осуществления инвестиций в таких условиях будет весьма затруднено. Проблема заключается в том, что в 2008–2010 гг. правительство приняло ряд долгосрочных обязательств по государственным расходам, никоим образом не связанным с инвестициями. Эти обязательства направлены на поддержание конечного потребления населения и органов государственного управления. Они включают в себя расходы на заработную плату работникам бюджетной сферы, социальные и пенсионные выплаты, расходы на оборону и органы правопорядка и так далее. Поэтому состояние государственного бюджета значительно ухудшилось по сравнению с докризисным периодом, а уровень мировой цены на нефть, обеспечивающий бездефицитность бюджета, вырос к 2011 г. до 110–115 дол. за баррель, в то время как бездефицитный бюджет, например, 2004 г. составлялся исходя из расчетной цены нефти 22 дол. за баррель. Таким образом, «нефтяная рента» страны используется в основном на цели потребления. Даже накопления в резервном фонде и фонде национального благосостояния рассматриваются правительством в качестве запасов, предназначенных не для инвестиций в экономику, а для поддержания уровня текущего потребления в случае неблагоприятных изменений рыночной конъюнктуры. Если вернуться к экономико-статистическому уравнению 1, то будет видно, что сохранить текущий уровень конечного потребления в частном секторе и одновременно наращивать инвестиции при растущем дефиците государственного бюджета возможно лишь за счет роста чистого импорта, что требует либо «проедания» накопленных международных резервов, либо привлечения иностранного финансирования. В силу традиционных геополитических рисков возможности России привлекать внешнее финансирование весьма ограничены. Поэтому любое сколько-нибудь продолжительное (например, в течение 2–3 лет подряд) ухудшение внешнеэкономической конъюнктуры вызовет не только стагнацию инвестиций в частном секторе экономики, но и снижение конечного потребления. А наращивание государственных инвестиций в этих условиях вызовет еще большее падение жизненного уровня людей – через инфляцию, снижение курса рубля, прекращение роста социальных и пенсионных выплат в номинальном выражении. Какие можно сделать выводы из всего сказанного? Государственная политика в области инвестиций не должна исчерпываться лишь созданием благоприятного климата для инвестиций в частном секторе – при всем признании важности такой цели. Российское государство может и должно само активно заниматься инвестициями в основные средства. В периоды благоприятного состояния внешнеэкономической конъюнктуры наращивание государственных инвестиций в пределах 3–5% ВВП в год может осуществляться без нарушения сложившихся условий макроэкономического равновесия – уровня инфляции, валютного курса, уровней конечного потребления сектора домашних хозяйств и органов государственного управления. В периоды ухудшения внешнеэкономической конъюнктуры продолжение государственных инвестиций становится невозможным без чувствительного снижения конечного потребления. А циклические колебания мировых цен на сырье и энергоресурсы, в том числе в неблагоприятном для российской экономики направлении, представляются неизбежными. Следует признать, что успешный модернизационный рывок невозможен без определенных ограничений конечного потребления. В обществе должны формироваться ценности, противостоящие культу потребления и гедонизма, позволяющие людям жертвовать текущим потреблением ради благополучия будущих поколений. Если на этот рывок отвести не менее 15–20 лет, то его можно совершить в рамках рыночной модели экономики, с поддержанием вполне комфортных условий жизни для населения. Но в любом случае реализация программы ускоренных инвестиций, по всей видимости, потребует серьезной корректировки социальной политики. Люди в массе своей будут готовы до известных пределов жертвовать личным потреблением только в обмен на более равномерное распределение доходов и собственности, улучшение работы правоохранительной и судебной системы, здравоохранения, образования, социальной защиты. Потребуется также и личный пример со стороны правящих элит, которые должны продемонстрировать солидарность с обществом в следовании принципам личного аскетизма, скромности и бережливости, в соблюдении общих для всех правовых и этиче■ ских норм. ДЕНЬГИ И КРЕДИТ ● 6/2011 13