Проблемы и перспективы операций repo на

advertisement

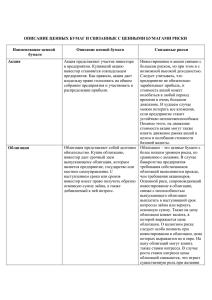

ФОНДОВЫЙ РЫНОК Биржевое обозрение №1 (3) 2004 Проблемы и перспективы операций repo на российском финансовом рынке Александр Потемкин Генеральный директор ММВБ С уществует ряд финансовых инструментов, активное использование которых позволяет отнести рынки, на которых они обращаются, к развитым. Одним из таких инструментов являются операции repo (repurchase agreement) — сделки по продаже ценных бумаг с обязательством обратного выкупа. С экономической точки зрения эти операции есть не что иное, как операции кредитования с обеспечением. Сегодня рынок операций repo — один из наиболее динамично развивающихся сегментов российского финансового рынка, однако пока его основная функция — операции рефинансирования. В то же время опыт развитых рынков определяет его более широкие возможности. В МИРОВОМ МАСШТАБЕ Спектр применения операций repo на зарубежных рынках чрезвычайно широк — от макроэкономического регулирования до однодневных операций кредитования. В соответствии с одной из последних директив Европейского центрального банка (ЕЦБ) «Единая денежно-кредитная политика — инструменты и процедуры в рамках Евросистемы» операции repo определены в качестве базового, а в отдельных случаях единственного, механизма проведения денежно-кредитной политики центральными банками стран Евросистемы. На российском рынке операции repo используются как инструмент макрорегулирования и кредитования. Сегодня Банк России, управляя денежным предложением, помимо валютных интервенций, использует более широкий спектр инструментов денежно-кредитной политики. Фактически выстраивается единая система денежно-кредитной политики, органичными инструментами которой становятся инструменты «тонкой настройки» — краткосрочные операции прямого и обратного repo, а также валютные свопы. Если отвлечься от макрорегулирования, для участников рынков основной смысл операций repo состоит в доступе к денежным ресурсам под залог ценных бумаг (прямое repo), в кредитовании ценными бумагами под денежный залог (обратное repo), в том числе для проведения «коротких продаж». Как и другие инструменты срочного рынка, операции repo позволяют хеджировать финансовые риски. Несмотря на то что технологии рынка repo прорабатывались с середины 90-х годов, потребовалось несколько лет становления финансового рынка России, чтобы развитие рынка repo получило «новое дыхание». Все эти инструменты представлены на Московской межбанковской валютной бирже, и мы видим успехи и проблемы в их развитии. РОЖДЕНИЕ И ВОЗРОЖДЕНИЕ С октября 1997 г. и до августа 1998 г. на бирже проводились аук- ционы прямого repo против Банка России, позволявшие банкам кредитоваться под залог государственных облигаций. Восстановление этих операций произошло только в 2002 г., когда объем операций прямого repo составил в эквиваленте 822 млн долл. Объем требований банков по операциям repo динамично рос — в 2003 г. он достиг уже 10,8 млрд долл. (рис. 1). Кроме этого, с августа 2003 г. на бирже стали возможны операции междилерского repo (их общий объем составил 34,5 млн долл.). В 2003 г. среднемесячный объем операций repo превысил оборот вторичного рынка госбумаг в 1,3 раза. На фоне благоприятной для России внешнеэкономической конъюнктуры и роста цен на энергоносители, обеспечивающих высокий объем поступлений на внутренний рынок, Банк России приступил к операциям обратного repo. Основным инструментом стерилизации излишней рублевой ликвидности стали государственные облигации, продаваемые из портфеля ЦБ РФ с публичной офертой на обратный выкуп. В декабре 2001 г. технология была впервые апробирована. Сегодня операции биржевого модифицированного repo проводятся со сроками исполнения второй части от нескольких недель до нескольких месяцев. Динамика роста по этим инструментам впечатляет: если в 2002 г. объем операций составил в эквиваленте 70,4 Рынок ценных бумаг № 1-2 (256-257) 2004 111 ФОНДОВЫЙ РЫНОК Объем выплат, млн долл. Биржевое обозрение №1 (3) 2004 Месяц, год Рис. 1. Объем требований кредитных организаций по обратному выкупу ценных бумаг млн долл., то в 2003 г. — уже 12,89 млрд долл. В то же время Банк России, ответственный за монетарную политику, заинтересован не только в стерилизации излишней ликвидности, но в увеличении сроков обратного repo как инструмента регулирования объема ликвидности, снижения скорости обращения денежной массы. Дальнейшее развитие рынка может привести к тому, что ставка по недельным или двухнедельным repo, устанавливаемая Банком России, станет основным монетарным регулятором для российской экономики. НОВЫЕ ВОЗМОЖНОСТИ Отдельного обсуждения заслуживает стремительное развитие рынка операций repo с акциями, а также с корпоративными и региональными облигациями. Бурно развивающийся фондовый рынок ищет дополнительные пути для рефинансирования, ведь далеко не всем его участникам доступны операции на рынке госдолга. Активно занимают эту нишу операции repo с корпоративными ценными бумагами, возможность проводить которые появилась на бирже в марте 2002 г. Важно, что дата исполнения второй части этих сделок может отстоять от даты их заключения на срок до 90 календарных дней. Если оценивать характеристики заключаемых на фондовом рынке 112 сделок repo, то они сегодня, как правило, краткосрочные и проводятся в основном с целью рефинансирования. Однако рынок все выше оценивает универсальный характер и преимущества этих сделок. Так, при сохранении своего инвестиционного портфеля у инвестора появляется возможность рефинансирования по более низким ставкам по сравнению с банковскими. Сделки repo используются как инструмент получения дополнительного дохода от портфеля ценных бумаг. Для этого инвестор может продать по сделке repo ценные бумаги и реинвестировать полученные средства в краткосрочные инструменты, доходность которых превышает процентную ставку repo. На рынке используются более сложные и более агрессивные схемы. Средства, полученные по repo с акциями и облигациями, снова вкладываются в инструменты рынка ценных бумаг, которые снова закладываются, и так далее, образуя своего рода «пирамиду» (так называемые «сделки с ‘‘плечом’’»). Стоимость repo (ставка) обычно существенно меньше доходности облигаций, поэтому в результате осуществления нескольких циклов (в настоящее время на рынке корпоративного долга предлагаются операции с «плечом» 1:12) может возрасти доходность портфеля. В то же время на нестабильном рынке данные операции могут Рынок ценных бумаг № 1-2 (256-257) 2004 привести к существенным потерям. Операции repo могут исполнять еще одну функцию — процентного арбитража между ставками repo и ставками на рынке МБК. Развитие подобных арбитражных операций позволит не только сделать рынок краткосрочного межбанковского кредитования более стабильным, но и существенно повысить уровень управления рисками. Очевидно, что сделки repo с корпоративными бумагами связаны с большим риском, чем в случае repo с государственными облигациями. Существенно выше как рыночный риск, так и риск контрагента. Партнер по сделке может не вернуть заимствованные денежные средства и проценты, а стоимость ценной бумаги, используемой в качестве обеспечения, может снизиться либо кредитор может не вернуть ценные бумаги, выросшие в цене. Снижение рисков в этом случае достигается введением дисконта, с которым ценные бумаги принимаются в обеспечение кредита. Размер дисконта в каждом конкретном случае устанавливается в зависимости от кредитного риска эмитента, риска изменения курсовой стоимости бумаги и надежности контрагента. Максимальный дисконт устанавливается для малоликвидных акций «второго эшелона», меньший — для «голубых фишек». Минимальный дисконт, как правило, устанавливается для облигаций. Каждая компания устанавливает свой перечень ценных бумаг, принимаемых в качестве обеспечения по сделкам repo. Наличие лимитов на определенную облигацию по операциям repo у большого числа контрагентов, а следовательно, и широкие возможности кредитования под ее залог увеличивают оборот вторичного рынка этой облигации и снижают ее доходность, что особенно важно для проведения эмитентом новых размещений. Незаменимость и важность операций repo уже оценена российским финансовым рынком. Темпы ФОНДОВЫЙ РЫНОК Объем, млн долл. Биржевое обозрение №1 (3) 2004 Месяц, год Рис. 2. Объем операций repo с акциями Объем, млн долл. роста биржевых операций repo на ММВБ существенно превышают темпы роста отдельных его секторов. Стремительно растет доля операций repo в общем объеме торгов на ММВБ: если по итогам 2002 г. она составляла 2,8%, то за 2003 г. она выросла в 4,6 раза до 12,9%. Оборот операций repo на рынке акций вырос в 4,4 раза до 10,2 млрд долл. (рис. 2). Еще более впечатляющая статистика на бурно растущем рынке корпоративных облигаций: объем операций repo с облигациями на бирже вырос почти с нуля в 2002 г. до 1,7 млрд долл. в 2003 г. (рис. 3). Подобная картина складывается и на рынке repo с региональными облигациями — рост в 36 раз, до 785,5 млн долл. НЕСКОЛЬКО СЛОВ В ЗАКЛЮЧЕНИЕ Нам бы хотелось видеть российский финансовый рынок эффективным и диверсифицированным. С нашей точки зрения, увеличение на рынке предложения высокотехнологичных продуктов, например repo, позволит использовать их не только как инструменты макрорегулирования или как простую возможность рефинансирования, но и как инструменты активного управления портфелем и рисками. В индустриально развитых странах объем рынка repo составляет 15—25% ВВП, в России, по самым оптимистичным оценкам, — не более 1%. Для изменения сложившейся ситуации, необходимо решить ряд проблем в области налогового регулирования и бухгалтерского учета. Существующий порядок налогообложения обязывает стороны платить налоги по каждой части операции repo, как по обычной сделке на вторичном рынке. Законодательство серьезно затрудняет введение института компенсационных взносов — margincalls — для операций repo на срок более 7 дней. Существующий порядок налогообложения и бухгалтерского учета (возможен учет сделок repo только как двух обособленных сделок купли-продажи) практически полностью исключает возможность использования операций repo для осуществления «продаж в короткую». На рынке гособлигаций операции против Банка России предполагают обязательную блокировку бумаг (т.е. операция сводится к простому рефинансированию). На рынке междилерского repo в силу тех же барьеров в бухучете и налогообложении операции repo в этих целях практически не используются — с момента введения Банком России данной возможности была заключена одна сделка. В то же время разрешение «продаж в короткую» позволило бы существенно повысить не только ликвидность рынков (прежде всего государственного), но и их предсказуемость. Решение нормативных проблем, развитие инфраструктуры рынка repo создадут полноценную сферу обращения этого важнейшего финансового инструмента. Месяц, год Рис. 3. Объем операций repo с корпоративными облигациями Рынок ценных бумаг № 1-2 (256-257) 2004 113