Бухгалтерский учет валютно- финансовых операций

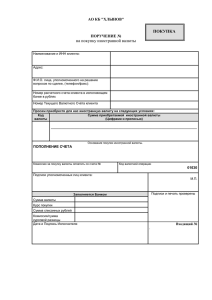

advertisement