Топ-менеджеры ведущих украинских бизнес

advertisement

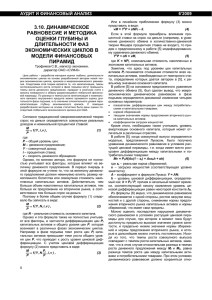

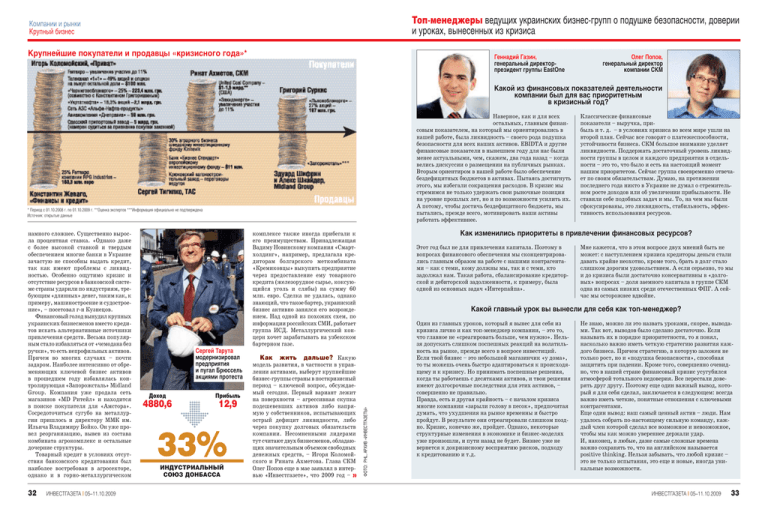

Топ-менеджеры ведущих украинских бизнес-групп о подушке безопасности, доверии и уроках, вынесенных из кризиса Компании и рынки Крупный бизнес Крупнейшие покупатели и продавцы «кризисного года»* Геннадий Газин, генеральный директорпрезидент группы EastOne Олег Попов, генеральный директор компании СКМ Какой из финансовых показателей деятельности компании был для вас приоритетным в кризисный год? Наверное, как и для всех остальных, главным финансовым показателем, на который мы ориентировались в нашей работе, была ликвидность – своего рода подушка безопасности для всех наших активов. EBIDTA и другие финансовые показатели в нынешнем году для нас были менее актуальными, чем, скажем, два года назад – когда велись дискуссии о размещении на публичных рынках. Вторым ориентиром в нашей работе было обеспечение бездефицитных бюджетов в активах. Пытаясь достигнуть этого, мы избегали сокращения расходов. В кризис мы стремимся не только удержать свои рыночные позиции на уровне прошлых лет, но и по возможности усилить их. А потому, чтобы достичь бездефицитного бюджета, мы пытались, прежде всего, мотивировать наши активы работать эффективнее. * Период с 01.10.2008 г. по 01.10.2009 г. **Оценка экспертов ***Информация официально не подтверждена Источник: открытые данные 32 ИНВЕСТГАЗЕТА | 05–11.10.2009 Как изменились приоритеты в привлечении финансовых ресурсов? комплексе также иногда прибегали к его преимуществам. Принадлежащая Вадиму Новинскому компания «Смартхолдинг», например, предлагала кредиторам болгарского меткомбината «Кремиковцы» выкупить предприятие через предоставление ему товарного кредита (железорудное сырье, коксующийся уголь и слябы) на сумму 60 млн. евро. Сделка не удалась, однако знающий, что такое бартер, украинский бизнес активно занялся его возрождением. Над одной из похожих схем, по информации российских СМИ, работает группа ИСД. Металлургический концерн хочет зарабатывать на узбекском бартерном газе. Сергей Тарута модернизировал предприятия и пугал Брюссель акциями протеста Доход Прибыль 4880,6 12,9 33% ИНДУСТРИАЛЬНЫЙ СОЮЗ ДОНБАССА Как жить дальше? Какую модель развития, в частности в управлении активами, выберут крупнейшие бизнес-группы страны в посткризисный период – ключевой вопрос, обсуждаемый сегодня. Первый вариант лежит на поверхности – агрессивная скупка подешевевших активов либо напрямую у собственников, испытывающих острый дефицит ликвидности, либо через покупку долговых обязательств компании. Несомненными лидерами тут считают двух бизнесменов, обладающих значительным объемом свободных денежных средств, – Игоря Коломойского и Рината Ахметова. Глава СКМ Олег Попов еще в мае заявлял в интервью «Инвестгазете», что 2009 год – Этот год был не для привлечения капитала. Поэтому в вопросах финансового обеспечения мы сконцентрировались главным образом на работе с нашими контрагентами – как с теми, кому должны мы, так и с теми, кто задолжал нам. Такая работа, сбалансирование кредиторской и дебиторской задолженности, к примеру, была одной из основных задач «Интерпайпа». Мне кажется, что в этом вопросе двух мнений быть не может: с наступлением кризиса кредиторы деньги стали давать крайне неохотно, кроме того, брать в долг стало слишком дорогим удовольствием. А если серьезно, то мы и до кризиса были достаточно консервативны в «долговых» вопросах – доля заемного капитала в группе СКМ одна из самых низких среди отечественных ФПГ. А сейчас мы осторожнее вдвойне. Какой главный урок вы вынесли для себя как топ-менеджер? ФОТО: PHL, АРХИВ «ИНВЕСТГАЗЕТЫ» намного сложнее. Существенно выросла процентная ставка. «Однако даже с более высокой ставкой и твердым обеспечением многие банки в Украине зачастую не способны выдать кредит, так как имеют проблемы с ликвидностью. Особенно ощутимо кризис и отсутствие ресурсов в банковской системе страны ударили по индустриям, требующим «длинных» денег, таким как, к примеру, машиностроение и судостроение», – посетовал г-н Кузнецов. Финансовый голод вынудил крупных украинских бизнесменов вместо кредитов искать альтернативные источники привлечения средств. Весьма популярным стало избавляться от «чемодана без ручки», то есть непрофильных активов. Причем во многих случаях – почти задаром. Наиболее интенсивно от обременяющих ключевой бизнес активов в прошедшем году избавлялась контролирующая «Запорожсталь» Midland Group. Компания уже продала сеть магазинов «MD Ритейл» и находится в поиске покупателя для «Амстора». Сосредоточиться сугубо на металлургии пришлось и директору ММК им. Ильича Владимиру Бойко. Он уже провел реорганизацию, вывев из состава комбината агрокомплекс и остальные дочерние структуры. Товарный кредит в условиях отсутствия банковского кредитования был наиболее востребован в агросекторе, однако и в горно-металлургическом Классические финансовые показатели – выручка, прибыль и т. д. – в условиях кризиса во всем мире ушли на второй план. Сейчас все говорят о платежеспособности, устойчивости бизнеса. СКМ большое внимание уделяет ликвидности. Поддержать достаточный уровень ликвидности группы в целом и каждого предприятия в отдельности – это то, что было и есть на настоящий момент нашим приоритетом. Сейчас группа своевременно отвечает по своим обязательствам. Думаю, на протяжении последнего года никто в Украине не думал о стремительном росте доходов или об увеличении прибыльности. Не ставили себе подобных задач и мы. То, на чем мы были сфокусированы, это ликвидность, стабильность, эффективность использования ресурсов. Один из главных уроков, который я вынес для себя из кризиса лично и как топ-менеджер компании, – это то, что главное не «среагировать больше, чем нужно». Нельзя допускать слишком поспешных реакций на волатильность на рынке, прежде всего в вопросе инвестиций. Если твой бизнес – это небольшой магазинчик «у дома», то ты можешь очень быстро адаптироваться к происходящему и к кризису. Но принимать поспешные решения, когда ты работаешь с десятками активов, и твои решения имеют долгосрочные последствия для этих активов, – совершенно не правильно. Правда, есть и другая крайность – с началом кризиса многие компании «зарыли голову в песок», предпочитая думать, что ухудшения на рынке временны и быстро пройдут. В результате они отреагировали слишком поздно. Кризис, конечно же, пройдет. Однако, некоторые структурные изменения в экономике и бизнес-моделях уже произошли, и пути назад не будет. Бизнес уже не вернется к докризисному восприятию рисков, подходу к кредитованию и т.д. Не знаю, можно ли это назвать уроками, скорее, выводами. Так вот, выводов было сделано достаточно. Если называть их в порядке приоритетности, то я понял, насколько важно иметь четкую стратегию развития каждого бизнеса. Причем стратегию, в которую заложен не только рост, но и «подушка безопасности», способная защитить при падении. Кроме того, совершенно очевидно, что в нашей стране финансовый кризис усугубился атмосферой тотального недоверия. Все перестали доверять друг другу. Поэтому еще один важный вывод, который я для себя сделал, заключается в следующем: всегда важно иметь четкие, понятные отношения с ключевыми контрагентами. Еще один вывод: наш самый ценный актив – люди. Нам удалось собрать по-настоящему сильную команду, каждый член которой сделал все возможное и невозможное, чтобы мы как можно увереннее держали удар. И, наконец, в любые, даже самые сложные времена важно сохранять то, что на английском называется positive thinking. Нельзя забывать, что любой кризис – это не только испытания, это еще и новые, иногда уникальные возможности. ИНВЕСТГАЗЕТА | 05–11.10.2009 33