В О парадоксе доходности и риска в российских промышленных

advertisement

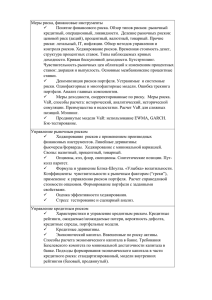

Экономика l Менеджмент l Маркетинг УПРАВЛЕНЕЦ № 4/56/ 2015 36 О парадоксе доходности и риска в российских промышленных компаниях РАМЕНСКАЯ Людмила Александровна Кандидат экономических наук, доцент кафедры корпоративной экономики и управления бизнесом Уральский государственный экономический университет 620144, РФ, г. Екатеринбург, ул. 8 Марта/Народной Воли, 62/45 Тел.: (343) 251-96-78 E-mail: ramen_lu@mail.ru Ключевые слова УПРАВЛЕНИЕ РИСКАМИ ПАРАДОКС ДОХОДНОСТИ И РИСКА ПАРАДОКС БОУМАНА Аннотация В статье исследуется характер взаимосвязи доходности и риска на примере компаний металлургической, деревообрабатывающей, химической и нефтедобывающей отраслей промышленности. Констатируется наличие отрицательной взаимосвязи между показателями доходности и риска для большинства компаний выборки. JEL classification D81 В настоящее время российские компании функционируют в условиях высокой неопределенности, что повышает актуальность вопросов управления рисками. Несмотря на то что академический интерес к взаимосвязи между риском и доходностью компании не угасает много лет, вопрос об определении уровня риска, который компании следует принимать в качестве допустимого, остается открытым. Чрезмерно осторожная компания, избегающая повышенного риска, теряет гибкость, что приводит к утрате конкурентных преимуществ в средне- и долгосрочной перспективе. Компания, принимающая избыточный риск, приводящий к высокой волатильности финансовых показателей, может оцениваться потенциальными инвесторами с дисконтом, следовательно, стоимость привлекаемого капитала может увеличиваться. Традиционной точкой зрения на взаимосвязь риска и доходности является требование большей доходности, компенсирующей повышенный риск. В качестве основного аргумента приводится то соображение, что разумный инвестор, не приемлющий риска, при рассмотрении инвестиционного проекта с более высоким риском будет требовать (ожидать) более высокой доходности проекта, следовательно, риск и доходность инвестиционного проекта следует рассматривать совместно [1]. Существуют эмпирические свидетельства того, что в рамках отдельных отраслей, принятие риска обеспечивает более высокие прибыли. Например, в исследовании M.R. Wallis «Corporate Risk Taking and Performance: A 20-Year Look at the Petroleum Industry» на основе анализа инвестиционных решений 50 крупнейших компаний нефтегазовой отрасли США доказывается, что компании, занимающиеся разработкой новых нефтяных месторождений, т.е. принимающие на себя повышенные риски, показывали более высокие прибыли [10]. Среди отечественных работ, следует отметить совместное исследование компании КПМГ и Государственного университета – Высшей школой экономики (ГУ-ВШЭ) по вопросам применения российскими компаниями методов управления на основе стоимости, где на выборке 68 крупнейших российских компаний было подтверждено наличие положительной взаимосвязи между риском и экономической добавленной стоимостью (EVA) [2]. При кажущейся очевидности данной позиции в широко цитируемом исследовании, проведенном Эвардом Боуманом, эмпирически подтверждается наличие негативной связи между риском и доходностью в большинстве отраслей промышленности. Данное явление получило название «Парадокс Боумана» [4]. Впоследствии это явление подверглось серии тестов [3; 6–9]. По мнению Э. Боумана, эффективный рынок может устранять данный парадокс, поскольку компании с более высокими доходами и низкими рисками (понимаемыми как дисперсия прибыли) становятся более привлекательными для инвестора и, как следствие, более дорогими на рынке, тем самым доход покупателя уменьшается [4; 5]. Среди объяснений причин возникновения данного парадокса отмечаются поведение менеджеров, эффективность стратегического управления и «сглаживание» прибыли. Менеджеры менее прибыльных и даже убыточных организаций, стремящиеся к повышению своей результативности, прибегают к более рискованному распределению ресурсов; при этом более прибыльные компании не испытывают потребности принимать такие риски [6]. В одной из более поздних работ компании, имеющие отрицательную корреляцию между доходностью и риском, названы «охотниками за риском» [7]. Под «сглаживанием» прибыли понимается снижение различий между показателями прибыли в различные пе- Economics l Management l Marketing UPRAVLENETS № 4/56/ 2015 On the Risk-Return Paradox in Russian Industrial Companies риоды, которое может быть вызвано как реальными причинами, например планированием инвестиционных проектов, так и манипуляциями с бухгалтерской отчетностью [8; 9]. Эффективное стратегическое управление, по-видимому, должно обеспечить минимизацию рисков и максимизацию доходов компании в долгосрочном периоде. Целью данной работы является рассмотрение взаимосвязи риска и доходности на примере российских промышленных компаний. Следует отметить, что подобных исследований по данным российских компаний не проводилось. Поскольку исследование данного типа подразумевает сравнение показателей доходности капитала с усредненным значением, представляется целесо­ образным рассматривать компании в разрезе отдельных отраслей, для сравнения данных о доходности со среднеотраслевым уровнем. Для целей исследования были отобраны организации в форме открытого акционерного общества нефтедобывающей, металлургической, деревообрабатывающей и химической отраслей промышленности. Подобный подход к формированию выборки обусловлен как наличием репрезентативного количества компаний отрасли, так и различным уровнем доходности и риска, присущим данным отраслям промышленности. Выбор компаний в форме ОАО объясняется относительной информационной открытостью, наличием потребностей в привлечении внешнего финансирования, и как следствие, более высокой развитостью управленческого инструмен­ тария. Выборка была сформирована автором на основе данных российских компаний за семилетний период 2007– 2013 гг.; выборку составили данные по 139 компаниям металлургической, 86 нефтедобывающей, 122 деревообрабатывающей и 252 химической отраслей промышленности. Информационной основой исследования послужила созданная автором самостоятельно база данных, источником исходных данных бухгалтерской отчетности, используемых в настоящей работе, выступила «Система профессионального анализа рынков и компаний СПАРК» (www.spark-interfax.ru). Анализ панельных данных обусловлен как необходимостью учитывать индивидуальные различия между компаниями выборки, так и расчетом показателей вариации дохода компании во времени. Анализ основывался на годовых данных, однако по некоторым объектам данные за отдельные годы отсутствовали, что в первую очередь связано с процессами реструктуризации, также из выборки были исключены отдельные абнормально высокие и низкие значения. Поскольку количество наблюдений для некоторых компаний различно (12% выборки), панельные данные являются несбалансированными. Однако следует отметить, что оценки могут считаться состоятельными, если характер отсутствующих данных случаен, т.е. вероятность отсутствия не зависит от величины переменной, данные по которой отсутствуют. Показатель оценки доходности компании должен отвечать следующим требованиям: l позволять оценивать эффективность деятельности компании для собственников и потенциальных инвесторов, поскольку показателем эффективного принятия риска является рост благосостояния собственников в результате принятых решений; l обеспечивать сопоставимость компаний, отличающихся по размеру. Первому требованию отвечает широкий спектр стоимостных показателей, однако практически все они являются абсолютными, обоим требованиям отвечает коэффициент рентабельности собственного капитала, который и был выбран в данном исследовании. Коэффициент рентабельности собственного капитала (Return On Equity, 37 Lyudmila A. RAMENSKAYA Cand. Sc. (Econ.), Associate Professor of Corporate Economics and Business Management Dept. Ural State University of Economics 620144, RF, Yekaterinburg, 8 Marta/Narodnoy Voli St., 62/45 Phone: (343) 251-96-78 E-mail: ramen_lu@mail.ru Keywords RISK MANAGEMENT RISK-RETURN PARADOX BOWMAN’S PARADOX Abstract The article examines the nature of interrelation between risk and return using the case of companies involved in steel, wood processing, chemical and oil industries. The author states that there is a negative relationship between risk and return indicators for the majority of the companies in the sample. JEL classification D81 806 402 166 771 –4 432 3 292 7 101 –911 2 453 191 426 475 40 547 –15 839 –1 868 4 747 ОАО «Аванта» ОАО «Авва Рус» ОАО «Азот» ОАО «Биомед» имени И.И. Мечникова ОАО «Березниковский содовый завод» ОАО «Венфа» ОАО «Волгодонский химический завод «Кристалл» –16 784 ОАО «Ирбитский химико-фармацевтический завод» ОАО «Ирбитский химико-фармацевтический завод» … –11,79 ОАО «Ивановская фармацевтическая фабрика» ... –0,38 390,37 ОАО «Дальхимпром» –8,24 137,67 ОАО «Волгодонский химический завод «Кристалл» 13,34 ОАО «Березниковский содовый завод» ОАО «Венфа» 19,07 –7,25 ОАО «Биомед» им. И.И. Мечникова 7,78 ОАО «Азот» 7,63 2007 ОАО «Авва РУС» 3 329 962 ОАО «Аванта» Компания –54 1 095 ОАО «Дальхимпром» ОАО «Ивановская фармацевтическая фабрика» 383 365 2008 2007 Компания 2010 2011 … 2,74 121,93 –7,08 94,71 13,89 91 –2,12 6,66 11,21 2,37 2008 79 043 –4 290 572 12 723 –2 115 23 081 119 516 638 175 3 955 2 200 660 41 309 884 2 038 5 112 –2 844 16 248 309 387 6 425 937 287 871 33 445 362 1 530 7 057 –5 682 25 994 146 438 10 326 562 72 350 710 2012 … 49,97 334,11 4,61 81,89 –8 15,47 10,53 9,66 66,23 6,19 2009 … 43,83 … 12,55 63,08 13,13 27,79 –13,29 19,2 5,95 68,95 128,28 1,66 2011 1,76 … 9,12 17,88 8,84 33,47 –33,56 7,87 8,84 74,42 17,76 ... 16,86 47,69 8,12 26,75 –42,03 –7,78 20,25 7,24 5,61 12,79 2013 142 357,9 280,5 14 210,5 3 448,1 22 669,9 –118 733,1 –559 269 2 236 366 2 455 32 149,4 2007 2009 2010 2011 2012 2 504 069,1 3 586,1 34 008,4 158 180,9 –1 284 12 407,8 15 536,7 26 437,5 149 198,4 253 146,2 –1 211 13 591,9 19 284,7 24 102,3 777 493,7 403 979,1 4 225 530,3 44 266,6 38 120,1 39 759 329 155,4 1 401,4 15 521,7 18 395,1 21 399,5 84 625 5 199 781,5 9 319 705,6 224 408,3 40 340,9 43 526,2 459 269,2 366 721,5 2 024,6 17 307,7 21 084,6 16 930,9 330 292,2 1 656 538,5 418 540,9 2 895,8 18 312,8 26 381,3 11 472,8 –866 105,4 –716 395,1 13 876 057,5 14 491 892,3 407 376,1 2013 5,53 9,62 ... 17,61 87,90 5,79 60,52 –11,61 20,44 6,95 32,16 57,23 1,34 ... 1,25 2,79 1,28 0,74 1,78 1,58 1,32 0,91 1,13 0,73 VROE Высокий Высокий Низкий Высокий Низкий Высокий Низкий Высокий Высокий Низкий Оценка значения ROEср Низкий Высокий Низкий Низкий Высокий Высокий Низкий Низкий Низкий Низкий Оценка значения VROE Таблица 2 – Фрагмент расчета показателей доходности и риска ROEср,% 121 496,4 789,0 12 867,2 7 497,6 23 700,5 –4 870,3 1 135 004,7 6 606 366,5 5 971,6 35 541,2 Величина среднегодового акционерного капитала, тыс. р. 2008 –18 083 254,7 Медиана по значениям всех компаний отрасли –359,79 13,28 21,39 9,97 3,99 12,44 39,13 163,76 6,33 2010 2012 70 566 1 381 1 487 7 057 –4 822 67 383 –145 070 1 049 213 25 765 5 567 2013 Коэффициент рентабельности капитала (ROE), % 110 954 4 357 1 805 4 125 2 403 31 022 50 255 1 653 450 72 491 2 413 Чистая прибыль (убыток), тыс. р. 2009 Таблица 1 – Фрагмент панели исходных данных исследования УПРАВЛЕНЕЦ № 4/56/ 2015 38 Экономика l Менеджмент l Маркетинг Economics l Management l Marketing Средний ROE Квадратический коэффициент вариации ROE (VROE) Высокий Низкий Высокий 20 49 Низкий 49 21 Таблица 4 – Взаимосвязь между риском и доходностью в российских компаниях химической промышленности Средний ROE Квадратический коэффициент вариации ROE Высокий Низкий Высокий 44 82 Низкий 82 44 Таблица 5 – Взаимосвязь между риском и доходностью в российских компаниях деревообрабатывающей промышленности Средний ROE Квадратический коэффициент вариации ROE Высокий Низкий Высокий 19 42 Низкий 42 19 Таблица 6 – Взаимосвязь между риском и доходностью в российских компаниях нефтедобывающей промышленности Средний ROE Квадратический коэффициент вариации ROE Высокий Низкий Высокий 2 43 Низкий 15 26 ROE) – отношение чистой прибыли компании к среднегодовой величине акционерного капитала. Рентабельность собственного капитала характеризует доходность бизнеса для его владельцев, рассчитанную после вычета платы за привлеченный заемный капитал. Традиционным способом оценки риска компании является измерение волатильности показателей доходности. Следовательно, риск, как правило, оценивается в виде среднеквадратического отклонения и коэффициентов вариации. Риск оценивался на основе квадратического коэффициента вариации рентабельности собственного капитала (ROE) (отношение среднего квадратического отклонения к средней арифметической), данный показатель является одним из наиболее популярных относительных показателей вариации. Поскольку значение средней арифметической ROE может быть как положительным, так и отрицательным, для корректного сопоставления показателей риска был взят модуль данного показателя. Исследование проходило в два этапа. На первом этапе рассматривалось наличие парадокса Боумана в компаниях выборки – действительно ли компании, имеющие доходность выше средней, склонны к более высокому риску, т.е. имеют более высокую вариацию доходности. Иллюстрация расчетов на данном этапе исследования проводится на примере 10 компаний химической промышленности, исходные данные по которым представлены в табл. 1. Исследование на данном этапе представляло собой определенную последовательность действий. 1. Был рассчитан коэффициент ROE на основе панели исходных данных в разрезе отдельных отраслей. Пример результатов расчета представлен в табл. 2. 2. На основе рассчитанных величин коэффициентов были определены значение средней рентабельности собственного капитала для компании выборки (ROEср), а также квадратический коэффициент вариации этого показателя (VROE), которые в данном исследовании представляют собой показатели доходности и риска. 3. Рассчитанные значения были разделены на «высокие» и «низкие» относительно медианы по всем компаниям отрасли. Подобным образом были проведены расчеты по всем компаниям выборки. Результаты представлены в виде таблиц (табл. 3–6), в каждом квадранте которых содержится соответствующее число компаний. На основании табл. 3–6 можно утверждать, что для большинства компаний выборки отсутствует положительная связь между риском и доходностью, следовательно, можно констатировать наличие парадокса Боумана в российских компаниях рассматриваемых отраслей промышленности. Следует также отметить, что подобное межотраслевое исследование продемонстрировало отсутствие зависимости между показателями доходности и риска, что, очевидно, объясняется существенным различием в доходности отраслей. На втором этапе исследовалась меж­ отраслевая зависимость между показателями риска и доходности для двух групп компаний: 1) демонстрирующие наличие положительной взаимосвязи риска и доходности (квадранты «высокая доходность – высокий риск» и «низкая доходность – низкий риск»); 2) те, которые демонстрируют наличие отрицательной связи («высокая доходность – низкий риск» и «низкая доходность – высокий риск»). Таким образом, в первую группу вошло 195 компаний, во вторую – 404 ( значения компаний, выбранных для примера, выделены на рис. 1 и 2 цветом). По результатам исследования (рис. 1 и 2) можно сделать вывод о наличии слабой взаимосвязи между показателями риска и доходности, однако очевидно, что зависимость в обоих случаях имеет нелинейный характер (коэффициент аппроксимации для экспоненциального тренда в два раза больше, чем для линейного). Слабая связь объясняется множеством внешних факторов, влияющих на уровень доходности компаний, таких как экономический кризис, внутриотраслевые циклические колебания и пр. Для компаний первой группы (рис. 1) нелинейная зависимость свидетельствует о том, что при превышении компанией определенного уровня риска его влияние на доходность снижается. На основании анализа зависимости для второй группы компаний (рис. 2) можно сделать вывод о том, что для компаний с низкой доходностью незначительное снижение риска приведет к существенному увеличению доходно- UPRAVLENETS № 4/56/ 2015 Таблица 3 – Взаимосвязь между риском и доходностью в российских компаниях металлургической промышленности 39 Экономика l Менеджмент l Маркетинг 9 8 Квадратический коэффициент вариации ROE -400 7 6 5 4 R² = 0,0621 3 2 1 -300 -200 -100 0 0 ROE 100 200 300 400 500 Рис. 1. Эмпирическая взаимосвязь между рентабельностью собственного капитала и квадратическим коэффициентом вариации собственного капитала компаний первой группы 20 Квадратический коэффициент вариации ROE УПРАВЛЕНЕЦ № 4/56/ 2015 40 -150 15 10 5 -100 -50 0 0 50 100 150 200 250 300 R² = 0,0832 -5 ROE Рис. 2. Эмпирическая взаимосвязь между рентабельностью собственного капитала и квадратическим коэффициентом вариации собственного капитала компаний второй группы сти, однако постепенно, со снижением уровня риска его влияние на доходность уменьшается. Таким образом, можно констатировать, что независимо от характера взаимосвязи между риском и доходностью принятие избыточного риска имеет неблагоприятные последствия для компании, поскольку в первом случае не обеспечивает адекватного роста доходов, а во втором случае приводит к их существенному снижению. Данные выводы коррелируют с концепцией приемлемого риска, согласно которой для каждой компании существует приемлемый уровень риска, устанавливаемый в соответствии со стратегией развития организации. Задачами управления риском на корпоративном уровне должны стать обеспечение положительной взаимосвязи между риском и доходностью за счет управления стратегическими рисками, установление и регулярный пересмотр уровня приемлемого риска в соответствии с изменениями перспектив, а также контроль над действиями менедж­ мента в части недопущения принятия избыточных рисков. Economics l Management l Marketing 1. Самуэльсон П.А., Нордхаус В.Д. Экономика. М.: Вильямс, 2012. 2. Создание экономической прибыли: анализ российских компаний. URL: www.cfin.ru/management/finance/valman/practice.shtml. 3. Andersen T.J., Denrell J., Bettis R.A. Strategic responsiveness and Bowman’s risk–return paradox // Strategic Management Journal. 2007. № 28. Pp. 407–429. URL: http://onlinelibrary.wiley.com/doi/10.1002/ smj.596/epdf. 4. Bowman E.H. A Risk/Return Paradox for Strategic Management // Sloan Management Review. 1980. Vol. 21. Pp. 17–31. URL: http://dspace. mit.edu/handle/1721.1/48928. 5. Bowman E.H. Content Analysis of Annual Reports for Corporate Strategy and Risk // Strategic Management. 1984. Vol. 14, No. 1. Pp. 61–71. URL: www.jstor.org/stable/25060520. 6. Fiegenbaum A., Thomas H. Attitudes Towards Risk and the RiskReturn Paradox; Prospect Theory Explanations // Academy of Management Journal. 1988. Vol. 31. Pp. 85–106. URL: http://amj.aom.org/content/31/1/85.full. 7. Fiegenbaum A., Thomas H. Strategic risk and competitive advantage: an integrative perspective // European Management Review. 2004. Vol. 1. Pp. 84–95. URL: http://onlinelibrary.wiley.com/doi/10.1057/palgrave.emr.1500002/epdf. 8. Lehner J.M. Shifts of reference points for framing of strategic decisions and changing risk–return associations // Management Science. 2000. № 46. Pp. 63–76. URL: www.jstor.org/discover/10.2307/263490 8?sid=21105437827521&uid=2&uid=3&uid=387912291&uid=60&u id=3738936. 9. Miller K.D., Chen W. Variable organizational risk preferences: tests of the March–Shapira model // Academy of Management Journal. 2004. № 47. Pp. 105–115. URL: http://amj.aom.org/content/47/1/105.full. 10. Wallis M.R. Corporate Risk Taking and Performance: A 20-Year Look at the Petroleum Industry // Journal of Petroleum Science and Engineering. 2005. Vol. 48. Pp. 127–140. URL: www.sciencedirect.com/science/article/pii/S0920410505001026. References 1. Samuelson P.A., Nordhaus W.D. Economics [Russ. ed.: Samuelson P.A., Nordhaus V.D. Ekonomika. Moscow, Williams Publ., 2012]. 2. Generating economic return: the analysis of Russian companies. Available at: www.cfin.ru/management/finance/valman/practice.shtml (in Russ.). 3. Andersen T.J., Denrell J., Bettis R.A. Strategic responsiveness and Bowman’s risk–return paradox. Strategic Management Journal, 2007, № 28, pp. 407–429. Available at: http://onlinelibrary.wiley.com/ doi/10.1002/smj.596/epdf. 4. Bowman E.H. A Risk/Return Paradox for Strategic Management. Sloan Management Review, 1980, vol. 21, pp. 17–31. Available at: http:// dspace.mit.edu/handle/1721.1/48928. 5. Bowman E.H. Content Analysis of Annual Reports for Corporate Strategy and Risk. Strategic Management, 1984, vol. 14, no. 1, pp. 61–71. URL: www.jstor.org/stable/25060520. 6. Fiegenbaum A., Thomas H. Attitudes Towards Risk and the RiskReturn Paradox; Prospect Theory Explanations. Academy of Management Journal, 1988, vol. 31, pp. 85–106. Available at: http://amj.aom.org/content/31/1/85.full. 7. Fiegenbaum A., Thomas H. Strategic risk and competitive advantage: an integrative perspective. European Management Review, 2004, vol. 1, pp. 84–95. Available at: http://onlinelibrary.wiley.com/ doi/10.1057/palgrave.emr.1500002/epdf. 8. Lehner J.M. Shifts of reference points for framing of strategic decisions and changing risk–return associations. Management Science, 2000, no. 46, pp. 63–76. Available at: www.jstor.org/discover/10.2307/26349 08?sid=21105437827521&uid=2&uid=3&uid=387912291&uid=60&u id=3738936. 9. Miller K.D., Chen W. Variable organizational risk preferences: tests of the March–Shapira model. Academy of Management Journal, 2004, no. 47, pp. 105–115. Available at: http://amj.aom.org/content/47/1/105.full. 10. Wallis M.R. Corporate Risk Taking and Performance: A 20-Year Look at the Petroleum Industry. Journal of Petroleum Science and Engineering, 2005, vol. 48, pp. 127–140. Available at: www.sciencedirect.com/ science/article/pii/S0920410505001026. UPRAVLENETS № 4/56/ 2015 Источники 41