РЫНОК РОЗНИЧНОГО КРЕДИТОВАНИЯ: ПЕРСПЕКТИВА

advertisement

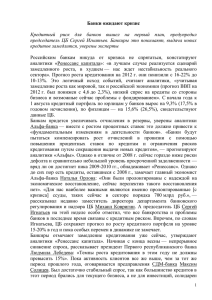

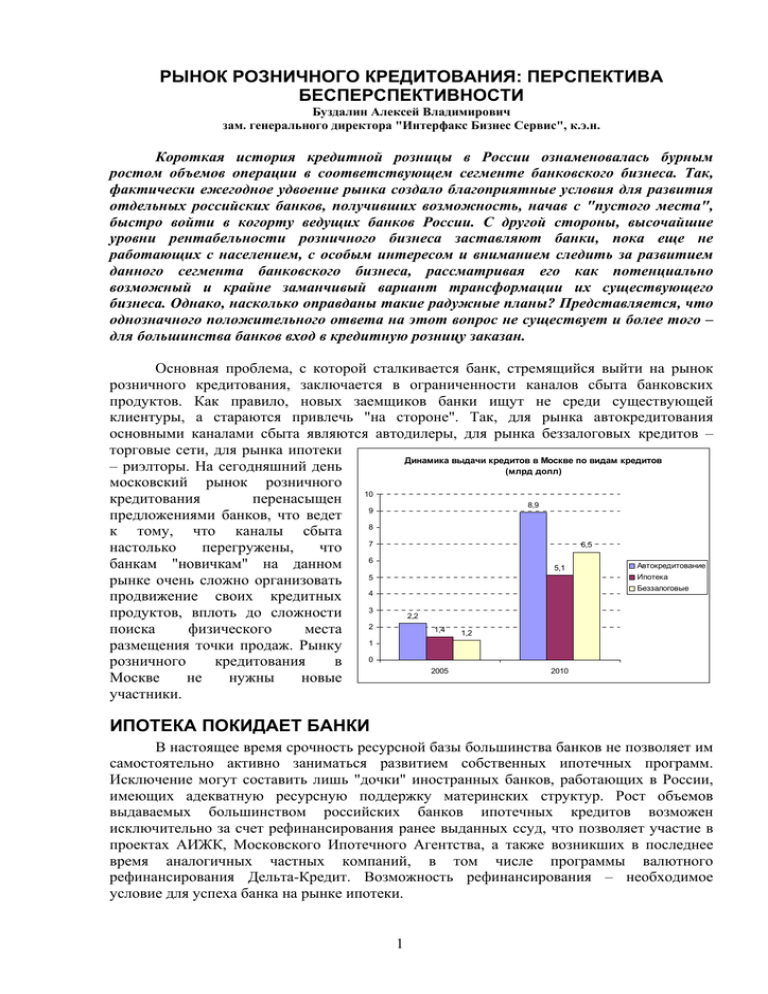

РЫНОК РОЗНИЧНОГО КРЕДИТОВАНИЯ: ПЕРСПЕКТИВА БЕСПЕРСПЕКТИВНОСТИ Буздалин Алексей Владимирович зам. генерального директора "Интерфакс Бизнес Сервис", к.э.н. Короткая история кредитной розницы в России ознаменовалась бурным ростом объемов операции в соответствующем сегменте банковского бизнеса. Так, фактически ежегодное удвоение рынка создало благоприятные условия для развития отдельных российских банков, получивших возможность, начав с "пустого места", быстро войти в когорту ведущих банков России. С другой стороны, высочайшие уровни рентабельности розничного бизнеса заставляют банки, пока еще не работающих с населением, с особым интересом и вниманием следить за развитием данного сегмента банковского бизнеса, рассматривая его как потенциально возможный и крайне заманчивый вариант трансформации их существующего бизнеса. Однако, насколько оправданы такие радужные планы? Представляется, что однозначного положительного ответа на этот вопрос не существует и более того – для большинства банков вход в кредитную розницу заказан. Основная проблема, с которой сталкивается банк, стремящийся выйти на рынок розничного кредитования, заключается в ограниченности каналов сбыта банковских продуктов. Как правило, новых заемщиков банки ищут не среди существующей клиентуры, а стараются привлечь "на стороне". Так, для рынка автокредитования основными каналами сбыта являются автодилеры, для рынка беззалоговых кредитов – торговые сети, для рынка ипотеки Динамика выдачи кредитов в Москве по видам кредитов – риэлторы. На сегодняшний день (млрд долл) московский рынок розничного кредитования перенасыщен 10 8,9 9 предложениями банков, что ведет 8 к тому, что каналы сбыта 7 6,5 настолько перегружены, что 6 банкам "новичкам" на данном Автокредитование 5,1 Ипотека 5 рынке очень сложно организовать Беззалоговые 4 продвижение своих кредитных 3 продуктов, вплоть до сложности 2,2 2 1,4 поиска физического места 1,2 1 размещения точки продаж. Рынку 0 розничного кредитования в 2005 2010 Москве не нужны новые участники. ИПОТЕКА ПОКИДАЕТ БАНКИ В настоящее время срочность ресурсной базы большинства банков не позволяет им самостоятельно активно заниматься развитием собственных ипотечных программ. Исключение могут составить лишь "дочки" иностранных банков, работающих в России, имеющих адекватную ресурсную поддержку материнских структур. Рост объемов выдаваемых большинством российских банков ипотечных кредитов возможен исключительно за счет рефинансирования ранее выданных ссуд, что позволяет участие в проектах АИЖК, Московского Ипотечного Агентства, а также возникших в последнее время аналогичных частных компаний, в том числе программы валютного рефинансирования Дельта-Кредит. Возможность рефинансирования – необходимое условие для успеха банка на рынке ипотеки. 1 С бе рб ан к Гр Ро Д уп сси ел п а и ь В Ба таК ТБ М нк ре о с У ди ко ра т м л Аб ме сиб со рц Го лю б а В ро оз т нк д ро ба С ск ос о жд н к ье й и е Ра те по Р ни йф Ж те осб е ф ене чны ан ай р к зе ал й б нб ь ан ан Во к к сто А Со вст к Ба би рия нк нба М нк ос Ю кв ни ас М ы тр М ум Б ба нк Другой путь рефинансирования портфелей ипотечных кредитов может заключаться в выпуске ипотечных ценных бумаг, пионером в этом стал государственный Газпромбанк. Вместе с тем, представляется, что в силу все еще несовершенной законодательной базы и малого опыта у российских банков, такой путь рефинансирования будет оставаться экзотикой до 2010 г. В настоящее время Доли лидеров рынка ипотеки основной возможностью рефинансирования портфелей 7% ипотечных кредитов для 54,61% российских банков является 6% партнерство с АИЖК, которое 5,07% пока поддерживает приемлемый 5% для банков уровень ставок, с 4,20% тем, чтобы последние имели 3,88% 3,82% 4% интерес выдавать часть ипотечных кредитов за счет 2,74% 3% собственных ресурсов, не 2,50% 2,18% переуступая их АИЖК. Вместе с 2,06% 2,01% 1,75% 1,76% 1,73%1,71% 2% тем не исключено, что в 1,53% соответствии с планами 1% правительства РФ сделать ипотеку более доступной, 0% АИЖК может настолько снизить ставки, что сделает нерентабельным для банков выдачу ипотечных займов ради получения процентного дохода – рынок банковской ипотеки превратится исключительно в комиссионный, где все кредиты должны будут рефинансироваться. По аналогичному сценарию ситуация будет развиваться, если в Россию придут крупные иностранные компании со своими дешевыми программами валютного рефинансирования. В перспективе рынок ипотеки станет для банков комиссионным бизнесом. АВТОКРЕДИТОВАНИЕ – УСПЕХ В ПАРТНЕРСТВЕ Лидерство на рынке автокредитования обеспечивает региональная экспансия либо доступ к дешевым кредитным ресурсам. По России лидером рынка является Росбанк (не в последнюю очередь за счет покупки группы ОВК), в Москве значительно выше доля иностранных банков и небанковских конкурентов (таких как КРК – Компания Розничного кредитования). Также существенную конкуренцию банкам на рынке автокредитов составляют небанковские организации. На рынке автокредитования уже сейчас присутствуют крупные игроки, не являющиеся банковскими организациями (в частности "Компания Розничного Кредитования"). Данные организации не обязаны выполнять регулятивные требования Центрального банка и зачастую имеют: • дешевую ресурсную базу иностранного происхождения, а значит, способны предлагать клиентам кредиты на более выгодных условиях, нежели обычные банки, • не подвержены банковскому надзору, • более способны формировать привлекательных продукты формата "рассрочки". 2 Ро Ра М сб ДМ ан йф Р ф усс -б к ай ки ан зе й к нб ст ММ ан анд Б Ба к А ар нк вс т Ур тр НБ ал ия Га Т си зп Р б А Им ром СТ б пэ а Со ксб нк би ан нб к Пр ан ом Кр св Со к яз юз ед Ю ьб ит н и н ы ас М анк Со й сь аг тру БР ет ро м Р е п р ба М Ж ос ен А ом нк ко ер ва ба вс ал нг н к ки й Ф ь В ард кр ин ос ед ан то ит сб к ны ан й к ба нк По мнению экспертов Интерфакс-ЦЭА к 2010 году доля продаж в кредит "нашемарок" сократится с нынешних 50% примерно до трети рынка. Зато доля продаж в кредит "иномарок", собранных в России удвоиться. Кроме того, можно обратить внимание на рынок кредитования продаж подержанных автомобилей иностранного производства (однако значительная часть этого рынка будет смещаться в регионы. Важнейший риск для банков, занимающихся Доли лидеров рынка автокредитования автокредитованием – это 25% приход на рынок финансовых подразделений 21,39% автоконцернов. Уже сейчас 20% наиболее успешными банками на рынке автокредитования являются 15% те из них, которые работают 12,34% в рамках партнерских соглашений с 10% 7,63% производителями 7,28% 6,90% автомобилей и крупнейшими автодилерами, готовыми 4,75% 3,99% 5% 3,48% 3,02% 2,64% 2,41% 2,26% ради роста объемов продаж 2,19% 1,71% 2,87% 2,61% 2,34% 2,25% 1,94% субсидировать часть стоимости кредитов, 0% создавая тем самым уникальные на рынке автокредитования предложения. По таким схемам на сегодня в России продаются автомобили торговых марок, принадлежащих концернам VW, Renault-Nissan, Ford, Peugeot-Citroen. В октябре 2006 г. концерн GM подписал эксклюзивное соглашение о сотрудничестве с Альфа-банком, что может вывести его в лидеры автокредитования в России. О намерении открыть собственные банки в России объявили концерны BMW, Daimler-Chrysler и Toyota. Для коммерческих банков бизнес по сопровождению продаж автомобилей автоконцернов, имеющих финансовые подразделения в России, может стать чисто комиссионным, а число игроков рынка уменьшится. Ставки по кредитам на покупку автомобилей таких концернов определяются не ставкой LIBOR, а задачами обеспечения продаж автомобилей. Это означает, что ставки по таким автокредитам могут опуститься ниже не только депозитной ставки, но и вплоть до нулевой отметки. А это означает, что коммерческие банки будут полностью вытеснены с этого рынка. Опыт автомобильных продаж в развитых странах предполагает, что большинство автомобилей продается в кредит, которые в конечном итоге рефинансируются автопроизводителями. Можно спрогнозировать, что и российский автомобильный рынок ждет та же перспектива, а, значит, рынок автокредитования в большей части для банков станет комиссионным. Вторым следствием будет то, что автоконцерны будут, скорее всего, ограничивать число баков участников за счет включения наиболее надежных банков. 3 БЕЗЗАЛОГОВОЕ КРЕДИТОВАНИЕ – ОСНОВА РАЗВИТИЯ БАНКОВСКОЙ РОЗНИЦЫ Ру сс ки й ст ан да Ба Ро рт нк сб Ур анк а Ин Гру лс ве пп иб с а Пр тсб ВТ ом ер Б св ба яз нк НБ ьба М н ос ко Тр Ал ТРА к вс ан ьф С Т ки ск а ай за пит бан ло ал к го б в а Ба ый нк нк ба М нк Ра йф Эк оск ф сп вы ай о зе Б б а И нк нб Н ан -б ан к Ав к ст ри я Лидерство на рынке нецелевых кредитов удерживают всего 2 банка, остальные преследователи представляют собой плотную группу. Так, лидерство на рынке пока принадлежит Русскому стандарту и Росбанку, тому несколько причин: • статус "пионеров" рынка – продукты магазинного кредитования и "Просто деньги" активно рекламировались и заметно выделялись на рынке; • наличие значительной сети филиалов, особенно в регионах. Перспективы догнать и перегнать и Росбанк, тем не менее, есть у многих банков, т.к. продукты были многими скопированы и утратили конкурентное преимущество исключительности, а реклама повысили узнаваемость предложений конкурентов. Отсутствие в списке лидеров ХКФ-Банка объясняется тем, что в связи с резким ростом просроченной задолженности по существующему кредитному портфелю (более 23% на 01.07.2006 г.), банк фактически прекратил выдачу новых ссуд. Доли лидеров рынка нецелевого кредитования Рынок нецелевого 70% кредитования распадается на три основных сегмента: 60% 57,90% • потребительское кредитование в торговых 50% сетях, • кредитные карты, 40% • кредитование "а-ля просто деньги". 30% Каждый из этих сегментов имеет свою специфику и перспективы 20% 12,23% развития. 10% Представляется, что 5,87% 4,55% 1,31% 1,13% 1,66% 1,05% 3,07% 1,80% 1,65% кредитование в розничных сетях 1,19% 1,06% 0,99% 0% хотя и является перспективным в плане роста сегментом рынка, но в месте с тем крайне закрытым для проникновения на него новых игроков-банков. Конкуренция на рынке кредитных карт в целом аналогична конкуренции за вкладчиков, а не заемщиков. Рынок кредитных карт напрямую связан с рынком депозитов, т.к. эти продукты, как правило, предлагаются в паре. Более того, кредитные лимиты по картам обычно напрямую увязываются с объемами поступления средств на депозитные счета клиентов. Таким образом, успеха на рынке кредитных карт могут добиться только те банки, которые обладают высоким доверием со стороны граждан, что должно отражаться в размерах их депозитов. Как правило, такие банки имеют среди владельцев депозитов существенную долю зарплатных счетов. Для успеха карточного бизнеса также необходимо наличие у банка современной технологической базы, в том числе предполагающей удобство дистанционного управления счетами клиентов банка. В ближайшее время лидером на этом рынке может стать недавно вышедший на него Сбербанк. Рынок простого денежного кредитования является, пожалуй, наиболее перспективным в плане развития, а также с точки зрения появления на нем новых участников. 4 Торговые сети начинают все более разборчиво подходить к выбору банков, при этом доминирует желание не только не делиться прибылью, но и получить дополнительный доход за счет обеспечения доступа к клиентам банков. Сотрудничество с торговыми сетями способствует эффективному продвижению банками кредитных продуктов. С другой стороны торговые сети могут участвовать в субсидировании процентной ставки, что делает кредитные продукты более доступными потребителям. Вместе с тем крупнейшие иностранные кредитные сети в России в последнее время стали отказываться от сотрудничества с независимыми российскими кредитными организациями, регистрировать дочерние банки (например, "Седьмой Континент"), что может в корне сменить расстановку сил на рынке безналогового кредитования в России. Так, например, лидер рынка беззалогового кредитования банк Русский стандарт обеспечивает себе высокую долю на рынке, прежде всего, за счет присутствия точек продаж банка в торговых сетях, несмотря на неадекватно завышенную стоимость их кредитных продуктов. Если кредиты Русского стандарта будут выбираться потенциальными заемщиками из череды предложений других банков, то он неминуемо должен будет либо "привести в порядок" условия кредитования, либо уйти с данного сегмента рынка розничного кредитования. 5