Аспирант, Ижевский государственный технический университет Ионов С.А.

advertisement

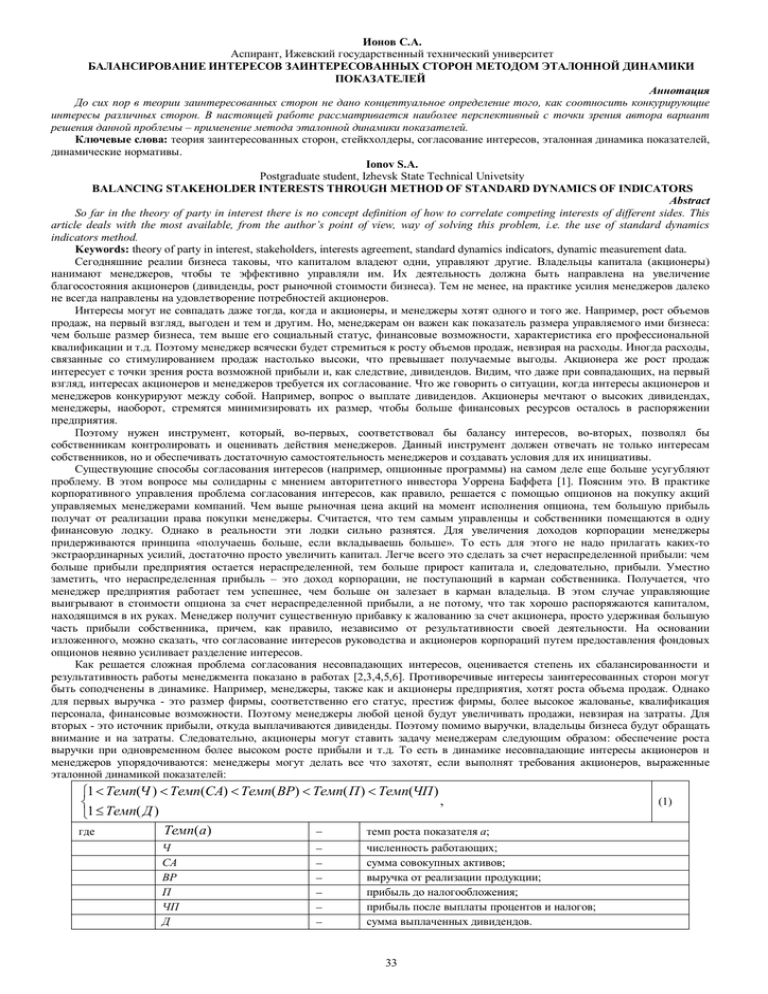

Ионов С.А. Аспирант, Ижевский государственный технический университет БАЛАНСИРОВАНИЕ ИНТЕРЕСОВ ЗАИНТЕРЕСОВАННЫХ СТОРОН МЕТОДОМ ЭТАЛОННОЙ ДИНАМИКИ ПОКАЗАТЕЛЕЙ Аннотация До сих пор в теории заинтересованных сторон не дано концептуальное определение того, как соотносить конкурирующие интересы различных сторон. В настоящей работе рассматривается наиболее перспективный с точки зрения автора вариант решения данной проблемы – применение метода эталонной динамики показателей. Ключевые слова: теория заинтересованных сторон, стейкхолдеры, согласование интересов, эталонная динамика показателей, динамические нормативы. Ionov S.A. Postgraduate student, Izhevsk State Technical Univetsity BALANCING STAKEHOLDER INTERESTS THROUGH METHOD OF STANDARD DYNAMICS OF INDICATORS Abstract So far in the theory of party in interest there is no concept definition of how to correlate competing interests of different sides. This article deals with the most available, from the author’s point of view, way of solving this problem, i.e. the use of standard dynamics indicators method. Keywords: theory of party in interest, stakeholders, interests agreement, standard dynamics indicators, dynamic measurement data. Сегодняшние реалии бизнеса таковы, что капиталом владеют одни, управляют другие. Владельцы капитала (акционеры) нанимают менеджеров, чтобы те эффективно управляли им. Их деятельность должна быть направлена на увеличение благосостояния акционеров (дивиденды, рост рыночной стоимости бизнеса). Тем не менее, на практике усилия менеджеров далеко не всегда направлены на удовлетворение потребностей акционеров. Интересы могут не совпадать даже тогда, когда и акционеры, и менеджеры хотят одного и того же. Например, рост объемов продаж, на первый взгляд, выгоден и тем и другим. Но, менеджерам он важен как показатель размера управляемого ими бизнеса: чем больше размер бизнеса, тем выше его социальный статус, финансовые возможности, характеристика его профессиональной квалификации и т.д. Поэтому менеджер всячески будет стремиться к росту объемов продаж, невзирая на расходы. Иногда расходы, связанные со стимулированием продаж настолько высоки, что превышает получаемые выгоды. Акционера же рост продаж интересует с точки зрения роста возможной прибыли и, как следствие, дивидендов. Видим, что даже при совпадающих, на первый взгляд, интересах акционеров и менеджеров требуется их согласование. Что же говорить о ситуации, когда интересы акционеров и менеджеров конкурируют между собой. Например, вопрос о выплате дивидендов. Акционеры мечтают о высоких дивидендах, менеджеры, наоборот, стремятся минимизировать их размер, чтобы больше финансовых ресурсов осталось в распоряжении предприятия. Поэтому нужен инструмент, который, во-первых, соответствовал бы балансу интересов, во-вторых, позволял бы собственникам контролировать и оценивать действия менеджеров. Данный инструмент должен отвечать не только интересам собственников, но и обеспечивать достаточную самостоятельность менеджеров и создавать условия для их инициативы. Существующие способы согласования интересов (например, опционные программы) на самом деле еще больше усугубляют проблему. В этом вопросе мы солидарны с мнением авторитетного инвестора Уоррена Баффета [1]. Поясним это. В практике корпоративного управления проблема согласования интересов, как правило, решается с помощью опционов на покупку акций управляемых менеджерами компаний. Чем выше рыночная цена акций на момент исполнения опциона, тем большую прибыль получат от реализации права покупки менеджеры. Считается, что тем самым управленцы и собственники помещаются в одну финансовую лодку. Однако в реальности эти лодки сильно разнятся. Для увеличения доходов корпорации менеджеры придерживаются принципа «получаешь больше, если вкладываешь больше». То есть для этого не надо прилагать каких-то экстраординарных усилий, достаточно просто увеличить капитал. Легче всего это сделать за счет нераспределенной прибыли: чем больше прибыли предприятия остается нераспределенной, тем больше прирост капитала и, следовательно, прибыли. Уместно заметить, что нераспределенная прибыль – это доход корпорации, не поступающий в карман собственника. Получается, что менеджер предприятия работает тем успешнее, чем больше он залезает в карман владельца. В этом случае управляющие выигрывают в стоимости опциона за счет нераспределенной прибыли, а не потому, что так хорошо распоряжаются капиталом, находящимся в их руках. Менеджер получит существенную прибавку к жалованию за счет акционера, просто удерживая большую часть прибыли собственника, причем, как правило, независимо от результативности своей деятельности. На основании изложенного, можно сказать, что согласование интересов руководства и акционеров корпораций путем предоставления фондовых опционов неявно усиливает разделение интересов. Как решается сложная проблема согласования несовпадающих интересов, оценивается степень их сбалансированности и результативность работы менеджмента показано в работах [2,3,4,5,6]. Противоречивые интересы заинтересованных сторон могут быть соподченены в динамике. Например, менеджеры, также как и акционеры предприятия, хотят роста объема продаж. Однако для первых выручка - это размер фирмы, соответственно его статус, престиж фирмы, более высокое жалованье, квалификация персонала, финансовые возможности. Поэтому менеджеры любой ценой будут увеличивать продажи, невзирая на затраты. Для вторых - это источник прибыли, откуда выплачиваются дивиденды. Поэтому помимо выручки, владельцы бизнеса будут обращать внимание и на затраты. Следовательно, акционеры могут ставить задачу менеджерам следующим образом: обеспечение роста выручки при одновременном более высоком росте прибыли и т.д. То есть в динамике несовпадающие интересы акционеров и менеджеров упорядочиваются: менеджеры могут делать все что захотят, если выполнят требования акционеров, выраженные эталонной динамикой показателей: 1 Темп(Ч ) Темп(СА) Темп( ВР) Темп( П ) Темп(ЧП ) , 1 Темп( Д ) Темп( a) где темп роста показателя a; Ч СА ВР П ЧП Д численность работающих; сумма совокупных активов; выручка от реализации продукции; прибыль до налогообложения; прибыль после выплаты процентов и налогов; сумма выплаченных дивидендов. 33 (1) Проблема согласования интересов заинтересованных сторон не ограничивается интересами акционеров и менеджеров, необходимо учитывать интересы других стейкхолдеров – государства, персонала предприятия, кредиторов, потребителей, поставщиков и т.п. Понятно, что согласовать и оценить сбалансированность такого многообразия несовпадающих интересов чрезвычайно сложно, скажем больше: в рамках традиционных подходов сделать это практически невозможно. Даже основоположники теории заинтересованных сторон признают этот факт [7]. Нельзя сказать, что попытки решить эту проблему не предпринимаются: сбалансированная система показателей, призма эффективности, др. так или иначе касаются этого вопроса, но однозначного решения не получено. Стейкхолдеры – это все лица или группы лиц, которые влияют на деятельность компании, а также все лица или группы лиц, на которых влияет деятельность компании. Относительная власть различных групп влияния является ключевым моментом при оценке их значения, и организации часто ранжируют их по отношению друг к другу, создавая иерархию относительной важности. Однако разделение стейкхолдеров на приоритетных и неприоритетных приведет к недовольству тех, кто отнесен ко второй категории. Они будут оказывать давление на фирму, создавая тем самым препятствия дальнейшему ее развитию, в чем не заинтересована ни одна из групп стейкхолдеров. Необходимо балансировать их интересы. Существует серьезная проблема: как согласовать неоднородные и несовпадающие интересы стейкхолдеров, чтобы давление с их стороны было минимальным. Существующие приемы решения проблемы согласования интересов решают ее лишь частично, не позволяют упорядочить интересы различных заинтересованных групп относительно друг друга, не дают итоговой оценки результативности фирмы и эффективности менеджмента в контексте соблюдения баланса интересов, не выявляют перекосы в балансе интересов, поэтому требуются отличный от существующих подход к согласованию интересов стейкхолдеров. В качестве инструментария, который может соотнести такие разнородные и конкурирующие интересы различных субъектов рынка, мы предлагаем использовать эталонную динамику показателей (1), которая соответствует сбалансированности интересов акционеров и менеджеров фирмы. Необходимо добавить в нее эталонное упорядочение показателей, выражающих интересы кредиторов, государства, работников, потребителей, поставщиков, общественности, что будет являться предметом наших дальнейших исследований. Тем не менее, мы уверены – такое упорядочение возможно, что и подтверждает представленный вариант эталонной динамики. Литература 1. Баффет У. Эссе об инвестициях, корпоративных финансах и управлении компаниями / Уоррен Баффет; сост., авт. предисл. Лоренс Каннигем; пер. с англ. – М.: Альпина Бизнес Букс, 2005. – 268 с. 2. Тонких А.С., Ионов А.В. Управление стоимостью бизнеса на основе баланса интересов // Вестник Финансового университета. – 2009. - № 3. – С. 50-56. 3. Тонких А.С. Экономические интересы акционеров: формы проявления и правила оценки (Препринт). – ЕкатеринбургИжевск: Изд-во Института экономики УрО РАН, 2004. – 28 с. 4. Тонких А.С., Ионов А.В. Соблюдение баланса интересов как ключевой фактор роста рыночной стоимости предприятия // Корпоративные финансы (Ejournal of Corporate Finance). – 2009. - № 3. – С. 36-43. 5. Тонких А.С., Тонких С.А. Соблюдение баланса интересов в российских корпорациях // Аудит и финансовый анализ. – 2007. - № 1. – С. 329-389. 6. Тонких А.С., Ионов А.В., Ионов С.А. Методический инструментарий повышения рыночной стоимости фирмы и достижения баланса интересов // Аудит и финансовый анализ. – 2013. - № 2. – С. 280-319. 7. Freeman R. Edward Strategic Management: A stakeholder approach — Boston: Pitman, 1984. Ираева Н.Г.¹, Калимуллина Э.Р.² ¹Кандидат экономических наук, доцент кафедры «Финансы и банковское дело» Уфимский государственный университет экономики и сервиса; ² кандидат социологических наук, доцент кафедры «Финансы и банковское дело» Уфимский государственный университет экономики и сервиса МЕТОДЫ ФИНАНСОВОЙ УСТОЙЧИВОСТИ ПРЕДПРИЯТИЙ АННОТАЦИЯ Аннотация В статье рассматриваются методы финансовой устойчивости предприятия, а так же анализируется и оценивается насколько предприятие готово к погашению своих долгов, насколько оно является независимым с финансовой стороны, увеличивается или уменьшается уровень этой независимости, отвечает ли состояние активов и пассивов предприятия целям его хозяйственной деятельности. Ключевые слова: Финансовая устойчивость, оборотные средства, заемные средства, ликвидность, собственный капитал. Iraeva N.G.1, Kalimullina E.R.2 1 PhD in Economics, 2PhD in Sociology, Ufa State University of Economics and Service METHODS SUMMARY FINANCIAL STABILITY OF COMPANIES Abstract The article considers the methods of the enterprise financial stability, as well as analyzed and evaluated how the company is prepared to repay their debts to the extent it is independent from the financial side, increases or decreases the level of independence of whether the condition of the assets and liabilities of the purposes of his economic activity. Keywords: The financial stability, working capital, credit, liquidity, equity. Одной из характеристик стабильного положения предприятия служит его финансовая устойчивость. Финансовое положение предприятия считается устойчивым, если оно покрывает собственными средствами не менее 50% финансовых ресурсов, необходимых для осуществления нормальной хозяйственной деятельности, эффективно использует финансовые ресурсы, соблюдает финансовую, кредитную и расчетную дисциплину, иными словами, является платежеспособным. Финансовое положение определяется на основе анализа ликвидности и платежеспособности, а также оценки финансовой устойчивости. Финансовая устойчивость обусловлена, как стабильностью экономической среды, в рамках которой осуществляется деятельность предприятия, так результатами его функционирования, активного и эффективного реагирования на изменения внутренних и внешних факторов. Финансовая устойчивость – характеристика, свидетельствующая о стабильном превышении доходов над расходами, свободном маневрировании денежными средствами предприятия и эффективном их использовании, бесперебойном процессе производства и реализации продукции. Финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости предприятия. Одна из важнейших характеристик финансового состояния предприятия – стабильность его деятельности в долгосрочной перспективе. Она связана с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов. Показатели финансовой устойчивости характеризуют степень зависимости предприятия от внешних источников финансирования. Финансовая устойчивость – это стабильность деятельности предприятия в долгосрочной перспективе. При оценке финансовой 34