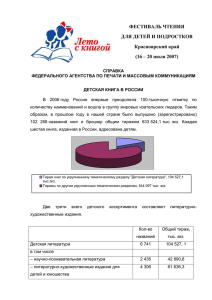

Книжный рынок России: состояние, тенденции и перспективы

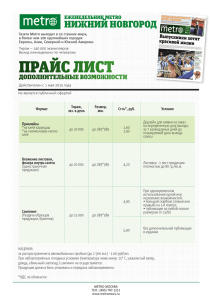

advertisement