Тенденции развития наличного денежного

advertisement

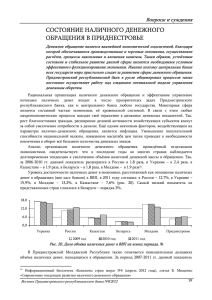

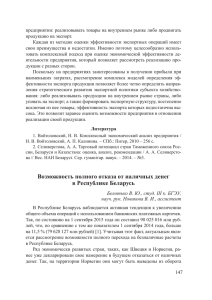

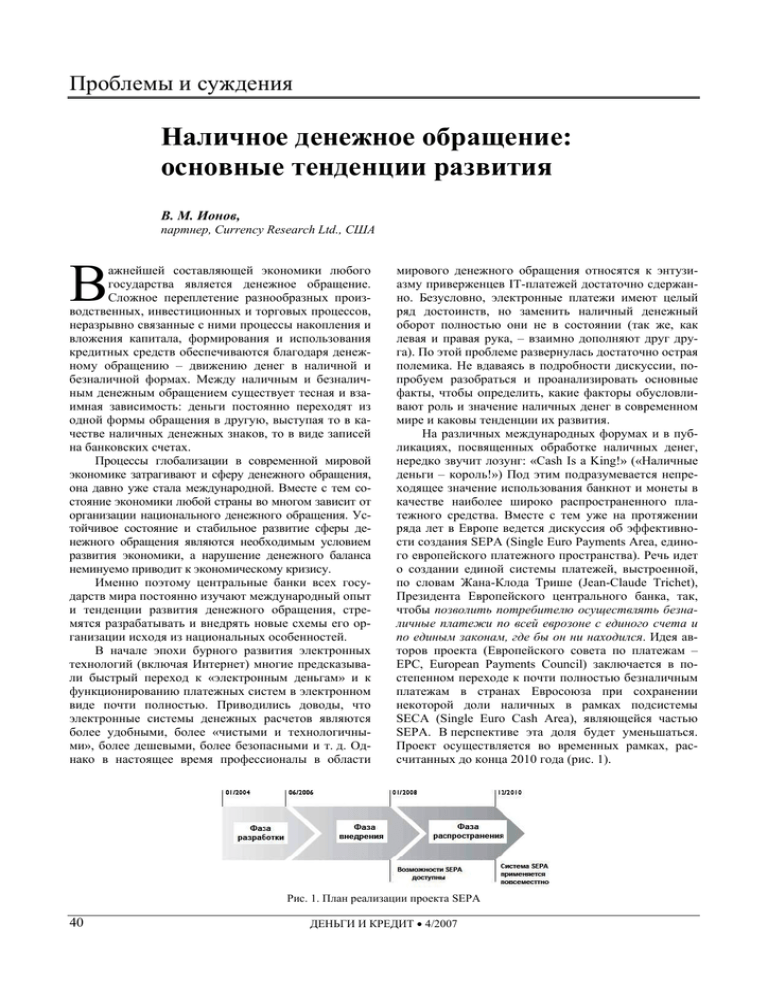

Проблемы и суждения Наличное денежное обращение: основные тенденции развития В. М. Ионов, партнер, Currency Research Ltd., США В ажнейшей составляющей экономики любого государства является денежное обращение. Сложное переплетение разнообразных производственных, инвестиционных и торговых процессов, неразрывно связанные с ними процессы накопления и вложения капитала, формирования и использования кредитных средств обеспечиваются благодаря денежному обращению – движению денег в наличной и безналичной формах. Между наличным и безналичным денежным обращением существует тесная и взаимная зависимость: деньги постоянно переходят из одной формы обращения в другую, выступая то в качестве наличных денежных знаков, то в виде записей на банковских счетах. Процессы глобализации в современной мировой экономике затрагивают и сферу денежного обращения, она давно уже стала международной. Вместе с тем состояние экономики любой страны во многом зависит от организации национального денежного обращения. Устойчивое состояние и стабильное развитие сферы денежного обращения являются необходимым условием развития экономики, а нарушение денежного баланса неминуемо приводит к экономическому кризису. Именно поэтому центральные банки всех государств мира постоянно изучают международный опыт и тенденции развития денежного обращения, стремятся разрабатывать и внедрять новые схемы его организации исходя из национальных особенностей. В начале эпохи бурного развития электронных технологий (включая Интернет) многие предсказывали быстрый переход к «электронным деньгам» и к функционированию платежных систем в электронном виде почти полностью. Приводились доводы, что электронные системы денежных расчетов являются более удобными, более «чистыми и технологичными», более дешевыми, более безопасными и т. д. Однако в настоящее время профессионалы в области мирового денежного обращения относятся к энтузиазму приверженцев IT-платежей достаточно сдержанно. Безусловно, электронные платежи имеют целый ряд достоинств, но заменить наличный денежный оборот полностью они не в состоянии (так же, как левая и правая рука, – взаимно дополняют друг друга). По этой проблеме развернулась достаточно острая полемика. Не вдаваясь в подробности дискуссии, попробуем разобраться и проанализировать основные факты, чтобы определить, какие факторы обусловливают роль и значение наличных денег в современном мире и каковы тенденции их развития. На различных международных форумах и в публикациях, посвященных обработке наличных денег, нередко звучит лозунг: «Cash Is a King!» («Наличные деньги – король!») Под этим подразумевается непреходящее значение использования банкнот и монеты в качестве наиболее широко распространенного платежного средства. Вместе с тем уже на протяжении ряда лет в Европе ведется дискуссия об эффективности создания SEPA (Single Euro Payments Area, единого европейского платежного пространства). Речь идет о создании единой системы платежей, выстроенной, по словам Жана-Клода Трише (Jean-Claude Trichet), Президента Европейского центрального банка, так, чтобы позволить потребителю осуществлять безналичные платежи по всей еврозоне с единого счета и по единым законам, где бы он ни находился. Идея авторов проекта (Европейского совета по платежам – EPC, European Payments Council) заключается в постепенном переходе к почти полностью безналичным платежам в странах Евросоюза при сохранении некоторой доли наличных в рамках подсистемы SECA (Single Euro Cash Area), являющейся частью SEPA. В перспективе эта доля будет уменьшаться. Проект осуществляется во временных рамках, рассчитанных до конца 2010 года (рис. 1). Рис. 1. План реализации проекта SEPA 40 ДЕНЬГИ И КРЕДИТ • 4/2007 Проблемы и суждения Как видно из схемы, к началу 2008 г. основные элементы системы уже должны работать. Логика авторов (которых, разумеется, активно поддерживают ведущие мировые «карточные» компании) достаточно известна. Еще начиная с середины прошлого века выдвигались прогнозы о постепенном исчезновении денежных знаков, их замене электронными средствами платежа. Действительно, расходы на обработку налично- сти достаточно велики и продолжают расти. Так, например, расходы Федеральной резервной системы США на кассовые операции, составлявшие в 2005 г. 398 млн дол., выросли в 2006 г. до 419 млн дол. (источник: www.federalreserve.gov). Достаточно велики и издержки производства новых банкнот – для замены выведенных из обращения или дополнительной эмиссии (рис. 2, источник тот же). Рис. 2. Расходы на производство, транспортировку и уничтожение наличности в США Как следует из графика (рис. 2), в последние годы стоимость производства новых и замены старых наличных денег в среднем составляет порядка полумиллиарда долларов США в год. Объем производства долларов США в 2006 г. составил 8,5 млрд банкнот на общую сумму 146,1 млрд дол. Похожие цифры по объемам производства наличности приводит и Европейский центральный банк (источник: www.ecb.int). Согласно его данным, в 2006 г. на печатных дворах стран зоны евро было произведено 7 млрд банкнот на общую сумму 186 млрд евро. Казалось бы, стоит только приветствовать инициативы Европейского совета по платежам EPC, а другим – перенимать их опыт. Однако не все так просто. Леонор Мачадо (Leonor Machado), председатель ЕРС, выступая на ICCOS 2006 в Новом Орлеане (США), отметила, что в Европе 6 из 7 трансакций совершается с наличными деньгами, что составляет 360 млрд в год. Лишь 11% приходится на электронные платежи и 6% на пластиковые карты (рис. 3). Рис. 3. Доля наличных платежей в структуре розничных трансакций в Европе ДЕНЬГИ И КРЕДИТ • 4/2007 41 Проблемы и суждения В связи с этим стоит учесть, что к населению развитых европейских стран в связи с расширением Евросоюза добавляются государства, в которых население менее приспособлено к участию в безналичных расчетах. Грэхем Левинсон (Graham Levinsohn) в выступлении на конференции ESTA 2006 в Валенсии отметил, что VISA и MasterCard «объявили войну» наличности в союзе с ЕРС, забыв о некоторых важных моментах. По его мнению, которое поддерживают, например, национальные банки Бельгии и Нидерландов, Европейская ассоциация финансового менеджмента и маркетинга (EFMA –The European Financial Management & Marketing Association, которая включает в себя европейские банки, страховые компании и другие финансовые институты), Национальный совет потребителей (NCC – National Consumer Council, Великобритания) и другие организации, при решении вопросов перехода к безналичным платежам нужны более тщательные исследования. А самое главное – учет мнения потребителей. По данным исследований, приведенным в докладе Левинсона, слухи о чрезмерной дороговизне банкнот для экономики несколько преувеличены. Использование современных схем денежного обращения позволяет существенно снизить расходы на обработку наличности. При этом стоимость наличных денег бу- дет приблизительно соответствовать стоимости использования дебетовых карт и электронного кошелька. Кроме того, центральные банки и государство должны думать о компенсации потери дохода от сеньоража в связи с выпуском денежных знаков, который составляет значительные суммы. Весьма существенными являются и преимущества наличных денег: • очевидность приема в платежи в качестве законного средства в любых условиях; • моментальное осуществление расчетов; • отсутствие необходимости в специальной (и постоянно действующей) инфраструктуре; • легкость применения всеми пользователями (от 8 и свыше 80 лет); • возможность жесткого контроля эмиссии и обращения со стороны государства; • анонимность использования. В реальной экономике потребление наличности возрастает, несмотря на стремление его ограничить. Потребитель в любом случае стремится получить привычный и удобный для него платежный инструмент. Довольно часто это происходит в розничной торговле при получении сдачи («cash back»), за 2000– 2003 гг. рост изъятий составил около 40% (рис. 4), или через банкоматы. Рис. 4. Рост изъятия наличности в структуре розничных трансакций в Европе Что касается России, большинство наших сограждан предпочитают использовать банковские карты для снятия наличных в банкоматах, а не как платежное средство. Так, в 2005 г. через банкоматы граждане обналичили 2,62 трлн руб., что составляет 93,7% от общей суммы по всем операциям с картами, в 2006 г. граждане сняли 3,97 трлн руб., или 93,5% от общей суммы операций (источник: РБК Daily). Продолжим эту тему. Казалось бы, парадокс, но при увеличении числа банковских карт (и соответственно, увеличении количества банкоматов в ходе развития инфраструктуры электронных платежей) произошло возрастание спроса на наличность и резко повысились требования к ее качеству. Для того, чтобы подделывать на высоком уровне денежные знаки, необходима организация высокотехнологичного и дорогостоящего производственного процесса, тогда 42 как для того, чтобы получить доступ к счетам и снятию наличных денег с банковских карт, такие затраты не нужны. По сообщениям средств массовой информации, уже 2004 г. стал в Великобритании рекордным по количеству мошенничеств с кредитными и дебетовыми картами. В течение года преступникам удалось похитить почти 500 млн фунтов стерлингов, несмотря на введение новых технологий защиты. Считалось, что надежность карточных систем повысит широкое внедрение микрочипов. Однако мошенники стали похищать еще больше карт, которые зачастую даже не доходили до своего законного владельца. В целом потери выросли в 2004 г. на 20%, что составило примерно 10 украденных фунтов на каждого взрослого жителя страны. Для того, чтобы воспользоваться банковской картой с чипом и PIN-кодом, мошенники все чаще ДЕНЬГИ И КРЕДИТ • 4/2007 Проблемы и суждения воруют личные данные ее держателя и его банковские реквизиты. Если ранее для использования чужой карты было достаточно подделать подпись, то теперь основной ущерб приносит незаконное использование карт по удаленному доступу для покупки товаров по телефону или заказа их по почте или Интернету. Количество подобных преступлений увеличилось на 24%, а ущерб составил 150 млн фунтов. На втором месте стоит мошенничество с подделкой пластиковых карт: его объемы выросли на 17% при нанесенном ущербе в 130 млн фунтов. На 75 млн фунтов наказали обладателей карт аферисты, совершающие преступления непосредственно у банкоматов. Этот вид мошенничества растет с катастрофической скоростью – подобных преступлений стало больше на 81%. В последующие годы ситуация стала еще более сложной, причем во многих странах. Не спасает и техническая надежность систем электронных платежей. Не случайно на открытии 9-й Конференции по наличному денежному обращению в Риме 3 мая 2004 г. ее председатель Ричард Хейкок (Richard Haycock) подчеркнул: если мы рассматриваем природные или техногенные катастрофы, вызванные глобальными изменениями в мире, то необходимо признать, что наличные деньги являются единственным полностью надежным, неизменным и универсальным средством денежных расчетов. Мы должны обеспечить, чтобы они продолжали оставаться им и впредь. К сожалению, ужасные катаклизмы в ЮгоВосточной Азии и в США, снегопады и наводнения в Западной Европе полностью подтверждают справедливость этих слов. Если говорить о российских условиях, то к недостаточно развитой структуре электронных платежей на огромной территории нашей страны, наводнениям и ураганам нужно добавить политические и экономические факторы. Вспомним банковские кризисы и де- фолт, когда россияне не могли получить свои деньги – не только в российских банках, но и за рубежом. Несмотря на большие усилия и затраты по внедрению различных проектов (зарплатных и социальных, в основном), значительное число населения, уже имеющего карточки, предпочитает пользоваться ими в основном для получения наличных. Суммы операций по снятию наличных превышают суммы расчетов за товары и услуги в 70–80 раз. Итак, наличные деньги остаются одним из главных платежных средств. Каковы же основные направления и тенденции развития современного наличного денежного обращения? Одной из главных тенденций является глобализация процессов денежного обращения в Европе и в мире в целом. Прежде всего имеется в виду введение с 1 января 2002 г. в странах ЭВС единой европейской валюты евро. Дата 1 мая 2004 г. была ознаменована вступлением в Евросоюз еще 10 европейских государств, о чем уже на следующий день с удовлетворением отозвался в своем выступлении на конференции в Риме директор департамента банкнот Европейского центрального банка Антти Хейнонен (Antti Heinonen). А совсем недавно перешла на наличные евро и Словения. На протяжении уже ряда лет ведутся обсуждения вокруг введения единой азиатской валюты ACU (Asian Currency Unit), подобные мысли высказываются и специалистами ряда африканских стран, государств зоны Персидского залива. Что касается давно уже ставших мировой валютой долларов США (рис. 5), то, по оценкам Министерства финансов США, она наиболее востребована за рубежом. И, как видно из рис. 6, эта тенденция сохраняется. В свою очередь, Европейский центральный банк считает, что за пределами зоны евро находится в обороте лишь около 10% наличных евро. Рис. 5. Распространенность американской валюты в мире ДЕНЬГИ И КРЕДИТ • 4/2007 43 Проблемы и суждения Данные, приведенные на карте, могут вызвать скепсис у специалистов, но американцы говорят, что цифры указаны для стран бывшего СССР. А кто знает, сколько сейчас наличных долларов в странах Прибалтики, Закавказья или Средней Азии, в Украине? Эту же тенденцию подтверждают слияния и укрупнения коммерческих банков, сокращение числа банковских учреждений. Так, например, в США количество банковских учреждений за период с 1991 по 2001 г., по данным Федеральной резервной системы, сократилось с 12 до 8 тысяч. Аналогичная тенденция просматривается в странах Европы, в России. Второй основной тенденцией является увеличение объемов и оборота наличности в целом и в отдельно взятых странах. Практически во всех странах мира наличный денежный оборот постоянно растет. Возьмем доллары США. По данным специалистов Федеральной резервной системы США, количество наличных долларов США в обращении постоянно возрастает и по прогнозам будет возрастать и дальше (рис. 6). Рис. 6. Мировой оборот наличных долларов США (в млрд дол.) Показанный на рис. 6 график был приведен в выступлении Джозефа Ботта (Joseph P. Botta), старшего вице-президента Федерального резервного банка Нью-Йорка на Currency Conference 2002 в Гонолулу. Интересно, что жизнь подтвердила его прогноз и в 2005 г. сумма наличных долларов США в мировом наличном обороте составила 758,8 млрд долларов. Аналогичная картина наблюдается и в других развитых странах. В России за прошедшее десятилетие наличная денежная масса увеличилась почти в 29 раз: с 96,4 до 2785,2 млрд руб. (рис. 7). В то время, как численность населения и количество коммерческих банков сократились. 3000 2785,2 2500 2000 1534,8 1500 763,2 1000 500 96,4 187,7 1997 1999 418,9 0 2001 2003 2005 2007 Наличные деньги М0 Рис. 7. Рост наличной денежной массы (агрегат М0) в России (по состоянию на 1 января каждого года) Третьей основной тенденцией в мировом наличном обращении является централизация обработки наличности. Стремясь сократить операционные расходы на обработку наличности, современные банки 44 автоматизируют процессы пересчета денег, проверки их подлинности и др., постоянно сокращая долю ручного труда при расширении спектра розничных банковских услуг. Разумеется, реализовать концепцию ДЕНЬГИ И КРЕДИТ • 4/2007 Проблемы и суждения централизованной обработки денег невозможно без механизации и автоматизации процессов обработки наличности. Они осуществляются в различных формах. Это – создание более совершенных образцов традиционной банковской техники: счетчиков банкнот и монеты, детекторов определения подлинности денежных знаков, упаковочной техники и др., применение настольных сортировщиков и мощных сортировочных комплексов с производительностью свыше 100 тыс. банкнот в час, применение многофункциональных банкоматов и создание автоматизированных пунктов банковского самообслуживания. Широкое применение мощных автоматизированных систем в свою очередь позволяет создавать крупные кассовые центры, способные обрабатывать значительные объемы наличности с зачислением на расчетные счета клиентов в реальном масштабе времени. С рассмотренными тенденциями тесно связано стремление к оптимизации денежных потоков. Имея благодаря централизованной автоматизированной обработке денег широкую статистику прихода/расхода наличности по точкам обработки (отдельные банкоматы/автоматы обмена валют, АПБС, неавтоматизированные кассы, филиалы, отделения и др.), по клиентам, по номиналам, по времени и дням недели и месяца, можно прогнозировать и планировать денежные потоки. Это можно делать как на различных уровнях (банкомат/касса–отделение–банк) в отдельных коммерческих банках, так и в сложных системах в целом (в центральных банках, крупных инкассаторских компаниях CIT – Cash-In-Transit). Следующей основной тенденцией является аутсорсинг в вопросах производства, выпуска в обращение, обработки и уничтожения наличных денег. Многие центральные банки (Австралия, Великобритания, Швеция, ЮАР и др.) разработали и совершенствуют специальные схемы наличного денежного оборота. С целым рядом инициатив по взаимодействию с центральными и коммерческими банками других стран и собственными коммерческими банками выступила Федеральная резервная система США. Силами банковских альянсов, крупнейших инкассаторских компаний (Brink’s, Securicor и др.) и специализированных компаний создаются крупные кассовые центры. Основной и очевидной целью всех этих мероприятий и программ является снижение операционных расходов по перевозке и обработке наличности. И, наконец, совершенно очевидной тенденцией в мировом наличном обращении является повышение качества и защитных свойств банкнот и монеты. Постоянное совершенствование технологий защиты идет по всем основным направлениям: технологической, полиграфической и физико-химической защиты. Традиционно считается, что каждые 6–7 лет государство должно изменять дизайн и защитные признаки банкнот для борьбы с фальшивомонетничеством. В связи с этим центральные банки и производители денежных знаков постоянно совершенствуют бумажную (или полимерную) основу банкнот, усложняют способы печати, применяют голографические элементы защиты, специальные краски, микроперфорацию и т. д. Характерными примерами таких изменений являются доллары США серии NexGen (следующего поколения) и российские рубли модификации 2004 г. с уникальным защитным признаком «скрытые радужные полосы». В настоящее время в России наиболее сложным комплексом защитных признаков обладает банкнота Банка России достоинством 5000 руб., выпущенная в обращение в середине 2006 г. И работа в этом направлении продолжается. Таким образом, основными тенденциями в мировом наличном денежном обращении являются: • глобализация процессов обращения в Европе и в мире в целом; • увеличение объемов и оборота наличности в целом и в отдельно взятых государствах; • аутсорсинг в вопросах производства, выпуска в обращение, обработки и уничтожения наличных денег; • автоматизация обработки наличности; • централизация ее обработки; • оптимизация денежных потоков; • повышение качества и защитных свойств банкнот и монеты. В этих вопросах у российской банковской системы большие резервы. Хочется надеяться, что наша банковская система, готовясь к вступлению страны в ВТО, будет совершенствоваться и в такой важной сфере банковской деятельности, как работа с наличными деньгами (в том числе подсчет и снижение операционных расходов на основе оптимизации бизнес-процессов). Безусловно, будет развиваться оказание банковских услуг в этой области в соответствии с мировыми тенденциями, а возможно, в чем-то и опережая их. Очередные шаги в этом направлении делает Банк России, преобразовав Департамент эмиссионно-кассовых операций в Департамент наличного денежного обращения. В связи с этим можно предположить, что концентрация всех функций, связанных с наличным денежным оборотом в одной организационной структуре, даст значительный положительный эффект. ДЕНЬГИ И КРЕДИТ • 4/2007 45