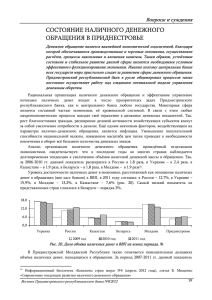

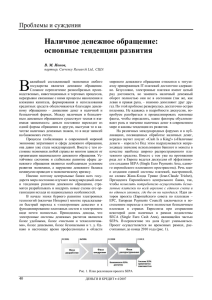

Тенденции и вызовы наличного денежного

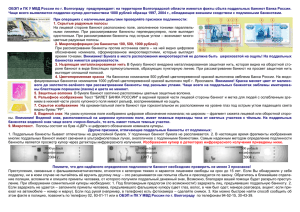

advertisement