Забытая стратегия

advertisement

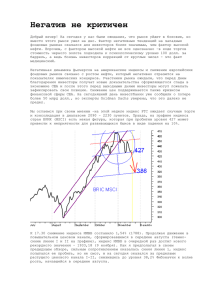

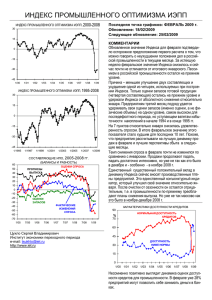

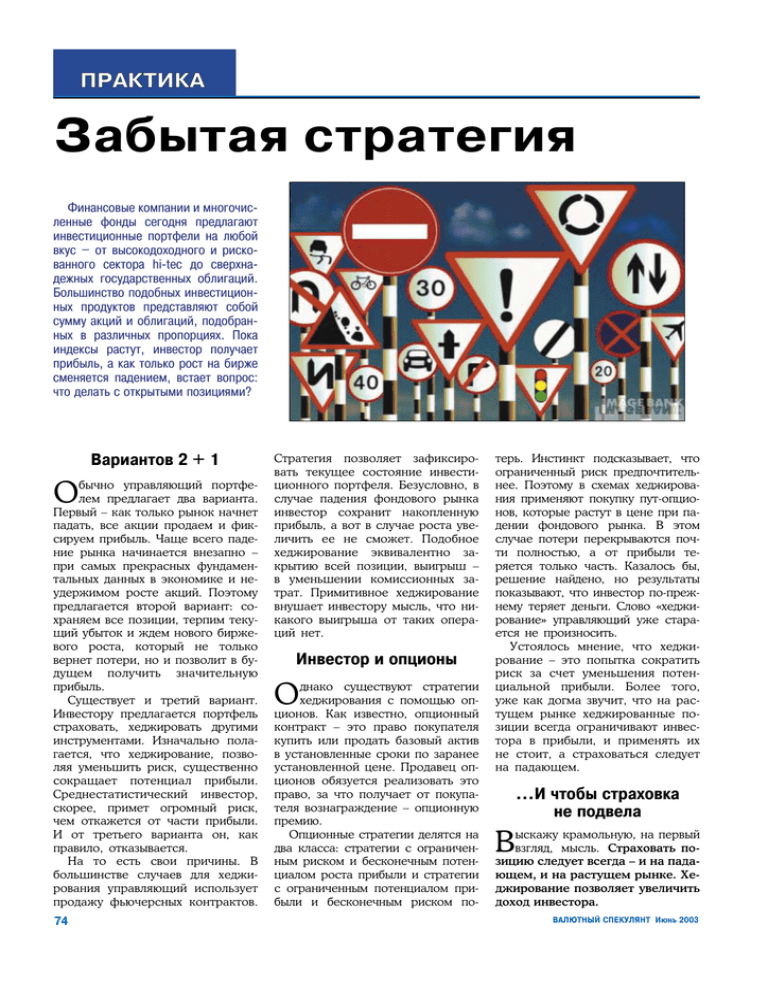

ПРАКТИКА Забытая стратегия Финансовые компании и многочисленные фонды сегодня предлагают инвестиционные портфели на любой вкус – от высокодоходного и рискованного сектора hi-tec до сверхнадежных государственных облигаций. Большинство подобных инвестиционных продуктов представляют собой сумму акций и облигаций, подобранных в различных пропорциях. Пока индексы растут, инвестор получает прибыль, а как только рост на бирже сменяется падением, встает вопрос: что делать с открытыми позициями? Вариантов 2 + 1 О бычно управляющий портфелем предлагает два варианта. Первый – как только рынок начнет падать, все акции продаем и фиксируем прибыль. Чаще всего падение рынка начинается внезапно – при самых прекрасных фундаментальных данных в экономике и неудержимом росте акций. Поэтому предлагается второй вариант: сохраняем все позиции, терпим текущий убыток и ждем нового биржевого роста, который не только вернет потери, но и позволит в будущем получить значительную прибыль. Существует и третий вариант. Инвестору предлагается портфель страховать, хеджировать другими инструментами. Изначально полагается, что хеджирование, позволяя уменьшить риск, существенно сокращает потенциал прибыли. Среднестатистический инвестор, скорее, примет огромный риск, чем откажется от части прибыли. И от третьего варианта он, как правило, отказывается. На то есть свои причины. В большинстве случаев для хеджирования управляющий использует продажу фьючерсных контрактов. 74 Стратегия позволяет зафиксировать текущее состояние инвестиционного портфеля. Безусловно, в случае падения фондового рынка инвестор сохранит накопленную прибыль, а вот в случае роста увеличить ее не сможет. Подобное хеджирование эквивалентно закрытию всей позиции, выигрыш – в уменьшении комиссионных затрат. Примитивное хеджирование внушает инвестору мысль, что никакого выигрыша от таких операций нет. Инвестор и опционы О днако существуют стратегии хеджирования с помощью опционов. Как известно, опционный контракт – это право покупателя купить или продать базовый актив в установленные сроки по заранее установленной цене. Продавец опционов обязуется реализовать это право, за что получает от покупателя вознаграждение – опционную премию. Опционные стратегии делятся на два класса: стратегии с ограниченным риском и бесконечным потенциалом роста прибыли и стратегии с ограниченным потенциалом прибыли и бесконечным риском по- терь. Инстинкт подсказывает, что ограниченный риск предпочтительнее. Поэтому в схемах хеджирования применяют покупку пут-опционов, которые растут в цене при падении фондового рынка. В этом случае потери перекрываются почти полностью, а от прибыли теряется только часть. Казалось бы, решение найдено, но результаты показывают, что инвестор по-прежнему теряет деньги. Слово «хеджирование» управляющий уже старается не произносить. Устоялось мнение, что хеджирование – это попытка сократить риск за счет уменьшения потенциальной прибыли. Более того, уже как догма звучит, что на растущем рынке хеджированные позиции всегда ограничивают инвестора в прибыли, и применять их не стоит, а страховаться следует на падающем. ...И чтобы страховка не подвела В ыскажу крамольную, на первый взгляд, мысль. Страховать позицию следует всегда – и на падающем, и на растущем рынке. Хеджирование позволяет увеличить доход инвестора. ВАЛЮТНЫЙ СПЕКУЛЯНТ Июнь 2003 ПРАКТИКА Забытая стратегия – покрытая продажа колл-опционов – описана в большинстве учебников. Это типичный пример стратегии с ограниченной прибылью и неограниченным риском. Инвестор ее игнорирует, потому что основное правило гласит: «ограничивай убытки, а не прибыль». Как это реализуется? Допустим, инвестор имеет в своем активе акцию или фьючерс на индекс. В этом случае финансовый инструмент называется базовым активом. На базовый актив существуют опционы. Чтобы построить стратегию, необходимо подобрать коллопцион со сроком истечения в ближайший месяц и с ценой исполнения опционного контракта (strike), близкой к текущей цене базового актива. Опционный контракт следует продать. При этом должно выполняться соотношение: на каждые 100 акций или 1 фьючерсный контракт – один колл-опцион. Применим стратегию покрытой продажи колл-опционов к индексу NASDAQ. Подобную стратегию можно применять к большинству инвестиционных портфелей, так что дело здесь не в особых свойствах индекса NASDAQ, а в его широкой известности. Профиль «прибыль-убыток» для реализованной стратегии показан на рисунке 1. Красная линия показывает доходность базового актива (индекса NASDAQ) в зависимости от изменения его значений (горизонтальная шкала). Синяя линия показывает профиль «прибыльубыток» для опционной стратегии. Значение индекса в момент продажи колл-опциона обозначим как О. Точку перегиба в опционной стратегии обозначим А, а пересечение профилей базового актива и опционной стратегии – В. Значение индекса, когда профиль опционной стратегии пересекает «нуль» по шкале «прибыль-убыток», обозначим С. Для базового актива, в случае его роста, прибыль накапливается пропорционально. А для опционной стратегии, в случае любого роста, значение прибыли имеет ВАЛЮТНЫЙ СПЕКУЛЯНТ Июнь 2003 Рис. 1. Опционная стратегия покрытой продажи колл-опциона и стратегия покупки базового актива. Сравнительный график профилей доходности. четко фиксированную величину. На рисунке видно, что для опционной стратегии, начиная с отметки А, прибыль одинакова и ограничена 4%. Если индекс падает, то и потери растут пропорционально. Для опционной стратегии потери также увеличиваются пропорционально падению индекса, но с «отставанием». Убытки возникнут только после падения индекса более чем на 4%. При дальнейшем падении индекса этот разрыв в убытках будет оставаться постоянным и равным этим 4%. Такое поведение обусловлено свойством опционных контрактов. При продаже коллопциона инвестор получает опционную премию. Если цены на день исполнения упадут ниже цены исполнения опционного контракта (на графике точка О), то полученная сумма целиком оста- нется на счете инвестора. А если цена вырастет, инвестор может потерять не только полученную премию, его потери фактически не ограничены. Но мы используем покрытую продажу, и рост базового актива полностью покрывает убытки по колл-опциону. Для индекса NASDAQ премия от продажи колл-опциона со сроком действия в один месяц в среднем равна 4% от значения индекса. Именно эта величина указана на графике (рис. 1). Покрытую продажу колл-опционов коротко можно представить следующим образом. Инвестор всегда получает премию за опционы, в наш е м случае – 4%. В росте базового актива он участия не принимает, прибыль его всегда ограничена полученной премией. Зато в убытках – 75 ПРАКТИКА «полное участие». Полученная премия лишь частично покрывает потери. Вот такая невеселая характеристика и отпугивает от описываемой стратегии инвесторов, применяющих хеджирование. Практика – критерий истины О днако давайте еще раз внимательно проанализируем график (рис. 1). Нетрудно заметить, что для всех значений индекса NASDAQ, меньше В, опционная стратегия переигрывает базовый индекс. На интервале С-В продажа покрытого колл-опциона приносит прибыль. Особое внимание стоит уделить фрагменту А-В. Нетрудно заметить, что для опционной стратегии отсутствие роста или незначительный прирост индекса гарантируют максимально возможную прибыль. Это неоспоримое преимущество выбранной стратегии. Конечно, если прирост индекса превысит отметку В, инвестор потеряет часть прибыли. Важно определить, как часто индекс способен преодолевать это значение. Проведем тестирование на исторических данных, начиная с 1985 года. Вначале внесем ряд допущений, которые позволят упростить расчеты и сделать их наглядными, не искажая результатов. Прежде всего определим, что инвестор не использует сложных процентов [1]. Каждый месяц он начинает с одинаковой суммы. Если в предыдущий период получена прибыль, то ее изымают со счета, если получен убыток – счет пополняют. Финансовый результат приведем не в абсолютных цифрах, а в процентных изменениях за месяц. И еще один важный момент. Известно, что истечение опционных контрактов происходит в третью субботу каждого месяца. Чтобы не перестраивать исторические данные, будем считать, что все сделки проводятся в начале каждого месяца, а экспирация опционов приходится на последнее число месяца. Подобное допущение не 76 Таблица 1. Сравнительная доходность стратегий покрытой продажи колл-опционов и покупки базового актива (NASDAQ) Доходность Год 1985 1986 1987 1988 1989 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 Итог Базовый актив (NASDAQ) 28.9% 8.5% 0.9% 15.1% 18.2% -16.6% 47.5% 15.4% 14.5% -2.6% 34.5% 22.1% 21.7% 38.6% 67.1% -39.6% -13.6% -33.1% 227.4% имеет существенной погрешности, потому что статистические характеристики индекса имеют определенную стабильность. Четыре фиаско за 18 лет Р езультаты тестирования приведены в таблице 1. В первом столбце указана доходность от прироста или падения индекса за год. Во втором – результаты применения стратегии покрытой Покрытая продажа колл-опционов 39.2% 27.8% 9.6% 36.8% 41.2% 3.8% 38.5% 32.4% 37.0% 31.9% 46.6% 33.9% 28.4% 22.1% 34.7% -39.1% -23.2% -16.3% 385.4% продажи колл-опционов за этот год. Годовая доходность получена как сумма результатов за каждый месяц. Нетрудно заметить, что опционная стратегия «потерпела фиаско» только четыре раза за 18 лет. При этом в 1991, 1998 и 1999 годах сократилась прибыль, и только в 2001 г. рассматриваемая стратегия увеличила убытки. В большинстве случаев применение опционной стратегии позволило инвестору Таблица 2. Сравнительная доходность стратегий защитной покупки пут-опционов и покупки базового актива (NASDAQ) Год 1985 1986 1987 1988 1989 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 Итог Доходность Базовый актив (NASDAQ) Защитная покупка PUT-опционов 28.9% -10.3% 8.5% -19.4% 0.9% -8.7% 15.1% -21.7% 18.2% -23.0% -16.6% -20.4% 47.5% 9.0% 15.4% -17.0% 14.5% -22.5% -2.6% -34.5% 34.5% -12.1% 22.1% -11.9% 21.7% -6.7% 38.6% 16.5% 67.1% 32.4% -39.6% -0.5% -13.6% 9.6% -33.1% -16.8% 227.4% -158.0% ВАЛЮТНЫЙ СПЕКУЛЯНТ Июнь 2003 ПРАКТИКА улучшить финансовые результаты. Стратегия относится к схемам хеджирования, и она справляется с сокращением потерь. Но самое важное в полученных результатах – это дополнительная прибыль в годы роста. Высказанная выше якобы крамольная мысль о том, что хеджирование следует применять всегда, и что «правильные стратегии» позволяют не только сократить потери, но и получить дополнительную прибыль, подтверждается полученными данными. Разберемся с внутренней логикой функционирования стратегии. Почему сокращаю т с я потер и , очевидно. В случае убыточного месяца потери сокращаются на величину полученной от продажи опциона премии. Не очень ясно, как получается дополнительная прибыль – тем более что ее максимальная величина ограничена. Причина в том, что не так часто прирост индекса NASDAQ за месяц превышает 4%. Каждый месяц, когда прирост был незначительным, опционная стратегия гарантированно выдавала 4% прибыли. В случае неудачного месяца – экономила 4% на потерях. А в чем причина неудачи 2001 года? Причина в особенностях поведения индекса в этом году. Индекс необычно резко падал в течение нескольких месяцев (теракты в США) и так же резко ликвидировал потери. Рост в конце года достигал 12-14% в месяц. Это был нетипичный год, слишком сильно отразились на нем форс-мажорные обстоятельства. А в целом «волшебный участок» С-В (рис. 1) при длительном сроке инвестиций позволил переиграть стратегию «купил и держи». Итоговая доходность за 18 лет – 385.4% против 227.4%. ВАЛЮТНЫЙ СПЕКУЛЯНТ Июнь 2003 Обращу внимание на классическое хеджирование покупкой путопциона. В этом случае инвестор каждый месяц покупает пут-опцион, а следовательно, выплачивает премию. Возникают дополнительные расходы. Величина этой ежемесячной страховки для индекса NASDAQ составит чуть меньше рассматриваемых 4%. Неважно, как будет вести себя индекс в течение года, подобное хеджирование приведет к дополнительным убыткам в 48% по сравнению с доходностью базового индекса. Чтобы получить прибыль за год, инвестору следуе т надеяться на рост индекса свыше 48%, а такое событие случилось лишь в 1999 году, когда прирост составил 67.1%. Общие результаты тестирования страховки пут-опционами представлены в таблице 2. Только в годы падения индекса (2000-2002 гг.) покупка пут-опционов позволила сократить потери инвестора, в годы роста подобная практика приносила существенные убытки. Общий итог 18 лет: 227.4% дохода для стратегии «купил и держи» и 158% убытка при попытке хеджировать позицию пут-опционами. Предвижу возражения: зачем каждый месяц покупать пут-опционы, если можно однажды купить контракты со сроком действия в несколько месяцев и даже лет? Безусловно, выгодно покупать «долгие» опционы, но даже если купить контракты со сроком жизни несколько лет, то размер выплаченной премии неприятно удивит. В этом случае стоимость страховки достигает 50% страхуемой суммы. Совершать подобные операции нелогично. Забыты несправедливо П роведенный сравнительный анализ показал, что простые опционные стратегии несправедливо забыты. И если в описании стратегии отмечены ограниченная прибыль и безграничный риск, это еще ничего не означает. Следует протестировать стратегию на исторических данных и проанализировать полученные результаты. Важно определить, насколько каждая из стратегий подходит к конкретной акции или индексу. Для работы предпочтительнее использовать индексы. Но индекс нельзя купить в качестве актива, и тогда на помощь приходят биржевые фонды. Для большинства из них опционы существуют. А чтобы использовать проверенный NASDAQ, достаточно вести операции по QQQ-трасту. Это биржевой фонд, в основе которого – известный индекс NASDAQ 100. Премия по его опционам достигает 5% в месяц. На российском фондовом рынке опционные контракты пока не в моде. Но с ростом популярности опционной торговли стратегия продажи покрытых колл-опционов найдет отклик и у российВС ских инвесторов. Владимир Келасев Литература: 1. Vince R. The mathematics of money management: risk analysis techniques for traders. – John Wiley & Sons, I n c , 1992. 77