«Голубые монстры» - стратегия эффективного инвестирования

advertisement

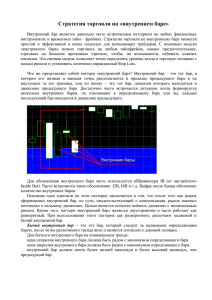

«Голубые монстры» - стратегия эффективного инвестирования в акции Кто такие «голубые монстры»? Размышляя над тем, как помочь частным инвесторам, впервые пришедшим на фондовый рынок начать инвестировать эффективно, мы вспоминали свой первый опыт самостоятельной работы на рынке. Тяжелей всего было принять решение, потому что все те знания, которые были получены, упрямо не хотели формулироваться в конкретные приказы для брокера. Мешала неуверенность в своих силах, большое количество разнонаправленной информации от «корифеев» рынка. Кто-то утверждал, что пора продавать, кто-то упорно продолжал покупать – все шли своим путем. И тогда мы поняли, что самое важное, понять, а куда же именно идем мы. Тогда мы первый раз столкнулись с необходимостью написания инвестиционной стратегии. Та, самая первая была жутко примитивна и практически неработоспособна. Но это было начало, наш первый шаг. Постоянно дорабатывая, обновляя, шлифуя нашу стратегию, мы сумели сделать несколько простых, но очень важных выводов: стратегия не должна быть слишком сложной, иначе в ней можно запутаться самому. Она не должна пытаться учесть сразу все факторы – их слишком много и потому это бесполезно. Так как мы инвестируем собственные деньги, которые вовсе не хочется терять, стратегия должна максимально уберечь вложенные средства от возможных потерь (а они будут всегда, это неизбежно на фондовом рынке) и при этом не должна быть слишком консервативной. Ведь она должна и по возможности увеличивать их. Именно так, родилась наша стратегия, которая довольно успешно работает уже более двух лет и благодаря которой тысячи наших клиентов инвестируют свои средства в акции, приумножая свои капиталы. Модельный портфель, который работает по этой стратегии, мы назвали «Голубые монстры». Почему так? Потому что в рамках этой стратегии мы инвестируем свои средства в акции «голубых фишек» российского фондового рынка (что рекомендуем делать всем начинающим инвесторам). Инвестируем в мощные и крупные компании, которые являются «монстрами» на нашем рынке. Из этого сочетания и родилось это смешное название. При этом сам портфель очень серьезен и, мы уверены, еще проявит себя в будущем. «Голубые монстры» – стратегия активного управления портфелем. В моменты роста на рынке растут в цене три из четырех акций. Из трех растущих акций только одна может обойти рынок в среднем. Именно за этой одной акцией (а точнее, за 4–5 такими акциями на всем рынке) мы и ведем охоту. В моменты спада на рынке также падают 3 из 4 акций в среднем, точнее сказать, падают сильно, причем одна из них летит в пропасть со скоростью света, а две оставшиеся – со скоростью звука. Ловить оставшуюся акцию не только бессмысленно, но и безрассудно и опасно! Поэтому мы предпочитаем в таких ситуациях «выходить в деньги». «Иногда лучшее действие, это бездействие» - считаем мы и избегаем лишних рисков, выводя деньги в наличные на период неопределенного поведения рынка или его падения. Таким образом, если говорить совсем коротко, наша первая задача – находить сильнейшие бумаги на рынке. Вторая – уберечь наши капиталовложения от сильных и затяжных падений, уничтожающих инвестиционный портфель. Как выбирать компании? Для того чтобы находить самые привлекательные бумаги на рынке, мы решили воспользоваться опытом знаменитейшего инвестора Уоренна Баффета. Именно его подход к выбору компаний для среднесрочных и долгосрочных инвестиций лег в основу нашей стратегии. Очень важным критерием силы и потенциала компании, по мнению Баффета, является устойчивая динамика роста прибыли. К тем акциям, котировки которых с невероятной скоростью взмывают вверх следует относится с большой опаской, поскольку они могут также внезапно полететь вниз, утягивая за собой ваши кровные деньги. Гораздо более привлекательными Уоррен Баффет считает акции компаний, демонстрирующих устойчивый рост. Это придает уверенности в том, что в долгосрочной перспективе курс акций также будет повышаться. Конечно, прошлое – это прошлое и оно не является гарантией будущего, однако, стабильный рост финансовых результатов дает определенную уверенность. Другим важнейшим показателем деятельности компании является динамика изменения собственного капитала компании. Что же это за зверь такой – собственный капитал, - задумается читатель, незнакомый с тонкостями финансовой науки? На самом деле все просто – собственный капитал компании, часто называемый также собственной стоимостью бизнеса, по сути, является оценкой личного состояния акционеров компании. Теоретически он означает сумму средств, которую получат акционеры в случае ликвидации бизнес (помните как у классиков – «Пять на 2 не делиться? – Не делиться! – Вот твой золотой».) То есть взяли все что есть (общую сумму активов компании), вычли из этого все, что должны (общую сумму обязательств), и вот он собственный капитал. Для ценителей тонких моментов уточню, что иногда вычитают также стоимость привилегированных акций, поскольку в случае банкротства компания, их владельцы имеют право получить свою долю (если останется, конечно, что делить) в первую очередь. Как это принято в финансовых кругах, обычно рассматривают собственный капитал на акцию. Высчитывается элементарно – величину собственного капитала делим на количество выпущенных акций. Собственный капитал на акцию = (Активы – Обязательства – Привилегированные акции)/Количество выпущенных акций Если собственный капитал на акцию растет – это означает, что топ-менеджеры хорошо управляют имеющимися собственными средствами и увеличивают личное состояние акционеров компании. Также очень важным фактором, по мнению Баффета к которому мы относимся с большим уважением, служит так называемый показатель ROE. Что же это? ROE – один из важнейших показателей финансового состояния компании – доходность (или рентабельность) собственного капитала (от англ. Return On Equity – ROE). Почему же столь важен показатель ROE? – потому что именно он дает представление о том, насколько удачно топ-менеджеры компании управляют деньгами, доверенными им акционерами. Фактически, посмотрев на ROE, мы видим, сколько рублей чистой прибыли приносит каждый рубль вложенных собственных средств. Чем выше данный коэффициент, тем выше прибыль, приходящаяся на акцию, и тем больше размер потенциальных дивидендов. ROE = Чистая прибыль после уплаты налогов/Собственный капитал Обычно достойным результатом принято считать ROE равный или превышающий 15%. Однако, чтобы быть полностью справедливыми, необходимо обратить внимание, как на динамику этого показателя, так и на данные других компаний. Возвращаясь к нашему великому гуру Баффету, отметим, что его кредо было покупать акции компаний, постоянно поддерживающих высокий уровень ROE. Акции компаний с низким ROE Баффета привлекали мало. Критерии отбора компаний для портфеля Ориентируясь на все это, в рамках стратегии работы с «Голубыми монстрами» мы сформулировали для себя правила отбора акций, опираясь на следующие критерии: 1 критерий: Годовой рост прибыли на акцию Смотрим на итоговую прибыль за год, точнее, на ее рост или падение по отношению к предыдущему году. Например, для отбора акций в портфель по итогам 2008 года мы сравним итоги 2007 и 2008 годов. 2 критерий: Квартальный рост прибыли на акцию Смотрим квартальный рост прибыли на акцию в сравнении с тем же кварталом прошедшего года. То есть, для нашего примера, сравниваем итоги IV квартала 2007 и 2008 годов. 3 критерий: Рост объемов продаж. Нас интересуют акции предприятий с растущим объемом продаж, потому отбираем те компании, которые показывают более устойчивую динамику. На основе этих критериев отбираем те акции, которые показывают положительную динамику по росту прибыли, как годовой, так и квартальной. В случае если таких акций набирается менее 4, дополнительно выбираем «лучших из худших» - например, тех, что показали положительную годовую динамику, но отрицательную по квартальным показателям. Если же таких компаний больше 5, то используем 3 критерий и выбираем среди них те, которые показывают рост объемов продаж. Если же и этого не хватает для того, чтобы определиться, то мы используем показатель ROE. Чем он больше, тем устойчивее выглядит компания и тем привлекательнее она будет для нас. К примеру, по результатам II квартала 2008 года портфель составлялся следующим образом. Еще раз вкратце сформулируем методику отбора: во-первых, среди «голубых фишек» нам необходимо отобрать те компании, которые показывают положительную динамику годового роста прибыли. В таблице 3 жирным шрифтом выделены те эмитенты, которые удовлетворяют нашему условию. Те компании, темп роста годовой прибыли которых оказался отрицательным, сразу же исключаются из нашего портфеля. Таблица 1 Динамика изменения годовой прибыли по итогам 2007 года Эмитенты ОАО «СБЕРБАНК» ОАО «ГМК «Норильский никель» ОАО «Северсталь» ОАО «Ростелеком» ОАО «Газпром Нефть» ОАО «Татнефть» ОАО «Сургутнефтегаз» ОАО «ЛУКОЙЛ» ОАО «Газпром» ОАО «Банк "ВТБ"» Рост прибыли в 2007 году относительно 2006,% 30,86 40,49 34,62 31,15 26,50 22,86 14,91 18,15 4,88 -0.68 Вторым критерием отбора является результат деятельности компаний за II квартал 2008 года, который мы сравниваем с аналогичными показателями II квартала 2007 года. Необходимо сравнивать показатели именно поквартально, так как прибыльность компаний может быть зависима от времени года и сезонности. В таблице 4 жирным шрифтом мы отметили те компании, которые показали положительную динамику развития и достойны нашего внимания. Таблица 2 Динамика изменения квартальной прибыли по итогам II квартала 2008 года Эмитенты ОАО "Банк "ВТБ" ОАО "Газпром" ОАО "Газпром Нефть" ОАО "ЛУКОЙЛ" ОАО "Северсталь" ОАО "Ростелеком" ОАО "Сургутнефтегаз" ОАО "Сбербанк" ОАО "Татнефть" ОАО "ГМК "Норильский никель" Рост прибыли в II квартале 2008 года относительно II квартала 2007, % 179,01 78,02 64,24 34,17 31,21 24,39 12,16 10,44 -22,02 -40,07 Таких компаний получилось достаточно много – 7 штук. При этом все семь удовлетворяют и первому и второму критерию отбора. Потому мы смотрим на динамику роста прибыли, которую показали претенденты во втором квартале 2008 года и выбираем пятерку «лидеров» с акциями которых и будем работать. Таким образом, по результатам II квартала 2008 года наш модельный портфель будет выглядеть так: Таблица 3 Состав модельного портфеля «Голубые монстры по итогам II квартала 2008 года № 1 2 3 4 5 Эмитент Код Бумаги Доля в портфеле, % ОАО «Газпром»» GAZP 20 ОАО «Газпром Нефть» SIBN 20 ОАО «Лукойл» LKOH 20 ОАО «Северсталь» CHMF 20 ОАО «Ростелеком» RTKM 20 Портфель пересматривается по результатам ежеквартальной финансовой отчетности компаний, информация которой публична и без особого труда может быть найдена как на официальных сайтах компаний, так и на тематических ресурсах. Обновление портфеля делает его достаточно гибким и повышает его эффективность, при этом не перегружает вас работой – вы будете тратить всего несколько часов в месяц на отбор компаний. Если же вы наш клиент, то мы избавим вас от упражнений с математикой, и будем делать все расчеты за вас. Собирать и обрабатывать информацию, выдавая вам готовый результат. Когда лучше покупать и продавать акции? Этот вопрос терзает умы и души всех без исключения инвесторов. Отобрать акции, на основе фундаментальных показателей – дело трудоемкое, но понятное. Собрал цифры, обработал, проанализировал и готово! А вот когда именно покупать выбранные акции? По какой цене? С утра или вечером? На все деньги сразу или как-то иначе? Все эти вопросы должны обязательно найти свои ответы в вашей стратегии. Ведь именно в этом залог успеха, как мы уже говорили не раз. Для своей стратегии мы выбрали одну из методик потрясающе талантливого инвестора Билла Вильямса, которую он назвал «Могучий Аллигатор» и подробно описал в своей книге «Торговый Хаос 2», выпущенной в 2005 году. Конечно же, мы слегка адаптировали его стратегию под свои возможности и потребности, однако суть оставили неизменной, потому что искреннее считаем, что Вильямсу удалось найти действительно работающую стратегию. При этом она не очень сложна, что также чрезвычайно важно. Мы всегда подходили к инвестированию, как к возможности эффективного использования наших средств и потому считаем, что не стоит менять одну работу на другую. То есть вы должны заниматься в жизни тем, то вам наиболее интересно. А на управление своими активами (пусть даже достаточно активное!) тратить не более 10 минут в день. Исходя из этого, мы решили для себя, что будем работать на дневном графике, то есть принимать инвестиционные решения по итогам дня. Таким образом, мы можем достаточно активно управлять своим портфелем, но не тратить на это много времени. Почему мы считаем для себя это приемлемым? В первую очередь потому, что мы рассчитываем на инвестирование в среднесрочной и долгосрочной перспективе, иначе говоря, на срок не менее 3-х лет. Потому колебания цен внутри дня нас мало волнуют. Нам важнее вовремя поймать общий рост рынка и войти в него, а затем выйти, если он вдруг начнет падать. Таким образом, мы сочетаем достаточную свободу своих действий с преимуществами активного управления портфелем, что весьма удобно и достаточно эффективно. Для того чтобы определять, когда же именно стоит покупать или продавать выбранные акции, давайте разберемся в ключевых принципах работы стратегии портфеля «Голубые монстры». «Аллигатор» Для начала нам необходимо будет разобраться с тем, что же такое «Могучий Аллигатор» Билла Вильямса и как он работает. Для построения линий аллигатора, вы можете использовать программу Metastock или же программу, которую предоставил вам ваш брокер (если в ее инструментарии есть этот компонент). Сам по себе аллигатор состоит из трех линий (см. рисунок 1), которые называют «челюсть аллигатора» (линия 1), «зубы аллигатора» (линия 2) и «губы аллигатора» (линия 3). Рисунок 1 Аллигатор Билла Вильямса Взаимное поведение этих линий Вильямс соотнес с поведением аллигатора в природе. Когда тот голоден, он открывает пасть и ест. То есть когда линии начинают расходиться (см. рисунок 2), а это значит, что «зубы» и «губы» отходят от «пасти», аллигатор голоден и готов «есть» цены. Когда же его «челюсть» закрыта (см. рисунок 3) – он спит сытым сном и беспокоить его не надо. Рисунок 2 «Голодный» Аллигатор Рисунок 3 «Спящий» Аллигатор Что значит такое поведение аллигатора для инвесторов и как соотнести его с принятием решения о совершении сделки? Все очень просто. Для нас аллигатор – это способ определить, какой тренд преобладает на рынке в данный момент. Если аллигатор «голоден», значит это восходящий (или нисходящий) тренд, который мы можем использовать для получения прибыли. Если же он «спит» - значит, мы имеем дело с боковым трендом, и в это время делать на рынке нечего, так как ситуация мало определена и весьма рискованно что-то покупать. Потому в такие моменты мы остаемся в деньгах и ждем более понятной для нас ситуации. Как это понимать? За счет чего аллигатор помогает нам определить рыночный тренд? Для того чтобы ответить на этот вопрос, нам надо разобраться в том, как строятся линии аллигатора и чем они являются по своей сути. Все линии аллигатора, это так называемые линии SMA (от англ. simple movie average простая скользящая средняя). По методу построения простая скользящая средняя представляет собой стандартный расчет скользящего среднего, который дает каждой ценовой точке в расчете равные значения. Например, 5-дневная SMA равна сумме пяти предыдущих цен закрытия, деленной на пять. Такая скользящая будет называться линией SMA с периодом 5. В случае SMA-21 это будет сумма двадцати одной цены закрытия деленная на число 21. И так далее. Помимо графического представления динамики изменения цены, линия SMA имеет один очень важный смысл, который и помогает нам определять текущие настроения игроков на рынке. Линия SMA является линией равновесия для соответствующей ей временной структуры. Проще говоря, линия SMA показывает нам, где был бы рынок, если бы на него не влияла внешняя информация. Условно, что было бы с ним завтра, если бы сегодня не произошло какое-то событие. Таким образом, можно определять изменение существующего тренда с помощью линий SMA. Если ценовая линия пересекает линию SMA – значит, с определенной долей вероятности, можно утверждать, что предыдущий рыночный тренд сменился на противоположный. Посмотрите на рисунок 4. Восходящий тренд, который мы имели в начале графика, сменяется нисходящим, о чем нам сигнализирует пересечение ценовой линии и линии SMA-21. Рисунок 4 Индекс РТС и линия SMA-21 К слову, существует простейшая стратегия работы с акциями по линии SMA-21: если ценовая линия пересекает линию SMA-21 снизу вверх – покупаем, если сверху вниз – продаем. При всей своей простоте эта стратегия может быть достаточно эффективна. Посмотрите, каких потерь от падения вы могли бы избежать, пользуясь даже этой, весьма простой стратегией. Но вернемся к нашему аллигатору. Все линии аллигатора – это скользящие средние с разными периодами и определенным образом сдвинутые относительно друг друга: • Голубая линия равновесия - 13-барная сглаженная скользящая средняя, сдвинутая на 8 баров в будущее, фактически - месячная линия равновесия. • Красная линия равновесия - является линией равновесия для меньшей временной структуры (8-барная сглаженная скользящая средняя, сдвинутая на 5 баров в будущее, фактически - двухнедельная линия равновесия). • Зеленая линия равновесия - является линией равновесия для значительно более низкой временной структуры (5-барная сглаженная скользящая средняя, сдвинутая на 3 бара в будущее - примерно неделя). Новая поступающая информация будет в первую очередь влиять на зеленую линию, затем на красную линию и, наконец, на голубую линию. То есть для того, чтобы сместить зеленую линию достаточно небольшой информации, например какой-нибудь новости. А вот для того, чтобы повлиять на голубую линию, как правило, необходимо нечто более существенное и основательное. Таким образом, аллигатор Билла Вильямса служит для нас первым индикатором для принятия инвестиционных решений. Однако, он лишь дополняет определенные рыночные ситуации и помогает нам разобраться в них. Чаще всего, решения принимаются на основании так называемых сигналов, которые формирует рынок для нас. Что же это за сигналы и как научиться их видеть? Рыночные сигналы. Бары разворота. Первым сигналом, который мы рассмотрим, являются так называемые бары разворота. Для начала разберемся в том, что же такое бар и как его правильно читать? По своему смыслу, бар – это графическое представление изменения цены за определенный временной период. Например, бар может отражать изменение цены за один день (за одну торговую сессию), что весьма удобно для анализа изменений. Посмотрите на рисунок 5, на нем представлена динамика изменения индекса РТС за определенный период. Рисунок 5 Динамика изменения индекса РТС представленная в виде линии Как видно, это ломаная линия, которая весьма сложна для анализа, ведь чаще всего нас интересует изменение цены за определенный период. Именно потому, были разработаны различные способы графического представления, которые гораздо более удобны и просто. Чаще всего инвесторы пользуются двумя из них: так называемыми «барами» или «японскими свечками». Смысл бара или свечи в том, чтобы отразить изменение цены за выбранный период времени четырьмя параметрами: максимальной ценой (High), минимальной ценой (Low), ценой открытия или ценой первой сделки (Open) и ценой закрытия или ценой последней сделки (Close). Бар представляет собой вертикальною линию, нижний и верхний концы которой являются максимальной и минимальной ценой соответственно. Полочка, расположенная слева от бара определяет цену открытия, полочка справа – цену закрытия. Японская свечка построена несколько иначе: прямоугольник, который называют «телом свечи», определяет максимальную и минимальную цены за выбранный период времени. Притом, если за этот период цена выросла (то есть цена закрытия больше цены открытия), то тело свечи будет полым. Если же цена упала (то есть цена закрытия меньше цены открытия), то тело свечи закрашивается. Вертикальные линии, которые называют «тенью свечи», определяют максимальную и минимальную цены, так же как это реализовано в барах. Это очень удобно, так как позволяет вам сразу видеть изменение цены, а не тратить время на анализ того, что происходило с ней внутри выбранного временного интервала. На первых порах вам будет непривычно смотреть на такие графики, однако очень скоро вы привыкнете к ним, и уже не будете представлять себе рыночные котировки как-то иначе. На рисунках 6 и 7 представлена та же динамика изменения индекса РТС, но в виде баров и японских свечек. Рисунок 6 Динамика изменения индекса РТС представленная в виде японских свечек Рисунок 7 Динамика изменения индекса РТС представленная в виде баров Бар разворота Бар разворота – это тот бар на ценовом графике, который служит для нас сигналом к принятию инвестиционного решения. Смысл бара в том, что он первым сигнализирует нам о том, что текущий рыночный тренд заканчивается и пора предпринимать какие-то действия. Существует два вида баров разворота, названные по типам трендов, о которых они нас предупреждают. Бар бычьего разворота – представляет собой бар, который имеет более низкий минимум (по сравнению с предыдущими барами) и цену закрытия в верхней половине бара. То есть с определенной долей вероятности это означает, что предыдущий нисходящий тренд был сломлен и может начаться восходящий. Схематично бар бычьего разворота изображен на рисунке 8. Рисунок 8 Бар бычьего разворота Для нас это отличный сигнал к покупке, так как мы имеем шанс «сесть на волну» в самом ее начале, а стало быть, заработать больше. Потому, мы определяем для себя условие на вход следующим образом: если следующий бар пробьет вверх максимум бара бычьего разворота – нам стоит покупать этот актив. На рисунке 9 вы можете увидеть пример классического бара бычьего разворота, который послужил нам сигналом к покупке: Рисунок 9 Бар бычьего разворота на дневном графике индекса РТС Бар медвежьего разворота – представляет собой бар, который имеет более высокий максимум (по сравнению с предыдущими барами) и цену закрытия в нижней половине бара, что схематично изображено на рисунке 10. Рисунок 10 Бар медвежьего разворота То есть ситуация диаметрально противоположна: восходящий тренд меняется нисходящим и нам стоит продать данный актив. В этом случае условие на вход определяется следующим образом: если следующий бар пробьет вниз минимум бара бычьего разворота – нам стоит продавать актив. Рисунок 11 иллюстрирует бара бычьего разворота, благодаря которому мы вовремя покинули рынок и избежали потерь. Рисунок 11 Бар медвежьего разворота на дневном графике индекса РТС Ангуляция Еще одним обязательным условием для баров разворота является наличие так называемой ангуляции. Что же значит это хитрое слово? Ангуляция – расхождение между ценовой линией и красной линией аллигатора. Представьте себе, что вы надели обыкновенную резинку (ту, которой перетягивают пачки денежных купюр) на ценовую линию и красную линию аллигатора. И теперь чем дальше ценовая линия уходит от красной линии аллигатора, тем сильнее растягивается эта резинка. И тем сильнее она тянет цену обратно к аллигатору, обратно к линии равновесия. Так вот сила, возникающая в этой резинке, и определяет ангуляцию. Чем больше растянута резинка – тем больше ангуляция. Что это значит для нас? Большая ангуляция – необходимое условие для того, чтобы тренд изменил свое направление. Уходящая от аллигатора цена как бы накапливает потенциальную энергию и ждет момента, чтобы «выплеснуть» ее. Бар разворота для нас является сигналом к тому, что энергия начнет «выплескиваться». А значит пора «ловить» ее и трансформировать в деньги. Потому, бары разворота признаются нами действительными сигналами только при наличии ангуляции, и чем она больше – тем сильнее сигнал. На рисунках 11 и 12 пунктиром обозначено расхождение между ценовыми линиями и красной линией аллигатора, т.е. в данных случаях ангуляция была (и довольно сильная!), потому мы признали эти сигналы действительными и отреагировали на них. Что, в конечном итоге, позволило нам приумножить наши вложения. Такие нужные «стопы» Очень важно, что одновременно с покупкой какого-либо актива, вы должны принимать решение и о моменте его продажи. То есть, если вы правильно определили тренд и рынок растет, то тут все ясно – будем продавать, когда тренд закончиться (о чем будем судить также по рыночным сигналам). Но что делать, если мы купили, а рынок пошел вниз? Для того чтобы не терзаться этим вопросом в процессе торговли, в момент заключения сделки, например, покупки активов, вы должны четко знать, при каких условиях вы этот актив будете продавать. Иначе говоря, на каком уровне вам стоит размещать не только покупающий приказ, но и продающий. Продающий стоп еще иногда называют защитным, потому что он уберегает нас от потерь, ограничивая их каким-либо уровнем. И даже если ситуация складывается неблагополучно, мы не теряем больше того, что запланировали. В случаях с барами разворота покупающие и продающие сигналы выставляются следующим образом. При открытии сделок – то есть покупке активов или открытии короткой позиции. Для бара бычьего разворота, покупающий стоп ставиться на 1 тик выше максимума бара разворота (т.е. на 1 тик больше максимальной цены за этот период), защитный стоп – на 1 тик меньше минимума бара (т.е. на 1 тик меньше минимальной цены за этот период). Таким образом, мы ограничиваем наши потери высотой бара разворота, что достаточно приемлемо. Для бара медвежьего разворота, все то же самое: покупаем при пробитии вниз уровня на 1 тик ниже минимума, защищаем на уровне на 1 тик выше максимума. При закрытии сделок – то есть продаже активов по окончании восходящего тренда или закрытии короткой позиции. Для бара медвежьего разворота: продаем, если пробивается вниз уровень на 1 тик меньше минимума бара. Для бара бычьего разворота: откупаем (закрываем короткую позицию), если прибивается вверх уровень на 1 тик больше максимума бара. Таким образом, бары разворота, совместно с аллигатором, дают нам очень хорошую возможность определять моменты изменения тренда и совершать сделки. При этом данная стратегия обеспечивает нас пониманием всех уровней сразу – и когда купить, и когда продать – что очень удобно и эффективно. Справедливости ради стоит признать, что «чистые» бары – один в один удовлетворяющие всем требованиям к бару разворота – рынок формирует не всегда и для того чтобы научиться их видеть, потребуется немного практики. Но все равно, данная стратегия чрезвычайно проста для использования и ей может эффективно пользоваться каждый начинающий инвестор. Рыночные сигналы. Фракталы. Внимательный читатель наверняка задаст нам вопрос: а что же делать, если бара разворота не видно? Безусловно, такие ситуации более чем реальны. Думаем, вы уже поняли, что бары отражают достаточно резкое изменение тренда, когда рынок быстро меняет свое направление. Но ситуации бывают различные, и иногда рынок разворачивается медленно, не формируя бар разворота. Для того чтобы не пропустить подобный разворот и войти в рынок сразу же, как только станет очевидным формирование нового тренда, существует еще один рыночный сигнал называемый фракталом. Фрактал – это ряд как минимум пяти ценовых баров имеющих определенное взаиморасположение: до центрального бара, имеющего наивысший максимум, идут два бара с более низкими максимумами, и после него идут два бара с максимумами поменьше. Чтобы понять это запутанное предложение, вытяните свою правую руку вперед пальцами вверх, сведите их вместе и взгляните на нее. У вас получился фрактал! Средний палец имеет наивысший максимум, а большой, указательный, безымянный и мизинец – максимумы поменьше. Фракталы бывают восходящими и нисходящими. Посмотрев только что на руку, вы увидели восходящий фрактал. Переверните ее пальцами вниз и получите нисходящий, в котором центральный бар имеет самый низкий минимум, по сравнению с остальными четырьмя. Тот бар, который имеет самый высокий минимум или максимум, называется фракталообразующим, либо просто фрактальным баром. Фрактал из пяти баров является «чистым», на практике вы будете встречать и другие фракталы, например, такие как на рисунке 12. Рисунок 12 Примеры восходящих и нисходящих фракталов Работа с фракталами также довольно проста: определив восходящий фрактал, вы можете выбрать момент для входа на рынок, даже если при изменении тренда не было сформировано бара разворота, как например, на рисунке 13. Рисунок 13 Пример входа на рынок по фракталу При этом правила входа по восходящему фракталу таковы: покупать следует при пробитии вверх уровня на 1 тик больше максимума фрактального бара, защитный стоп размещается на уровне на 1 тик ниже минимума фрактального бара. Таким образом, мы вновь ограничиваем максимальный уровень наших потерь высотой бара, на этот раз фрактального. Аналогично и для нисходящего фрактала: открываем короткую позицию при пробитии вниз уровня на 1 тик меньше минимума фрактального бара, откупаем (закрываем короткую позицию) при пробитии верх уровня на 1 тик больше максимума фрактального бара. Важно, что действительным является только тот фрактал, который срабатывает выше (или ниже для нисходящего фрактала) красной линии аллигатора. Если же срабатывание произошло ниже красной линии или внутри пасти аллигатора – то этот сигнал с большой долей вероятности будет неверен и потому признается нами как недействительный. Резюме Таким образом, использование аллигатора позволяет нам определять общие настроения рынка, его глобальные тенденции. Использование же рыночных сигналов позволяет более точно выбирать моменты для совершения сделок и грамотно формировать защиту своих позиций. Совмещение фундаментального и технического анализа в рамках нашей стратегии позволяет отбирать самые привлекательные компании и находить оптимальные моменты для приобретения или продажи их активов, что делает нашу стратегию весьма эффективной. При этом вы можете использовать ее активно, торгуя, к примеру, на часовых графиках, а можете работать на дневных графиках и тратить всего 5 минут в день на анализ ситуации и принятие взвешенного инвестиционного решения. Стратегия проста, а потому доступна каждому. Вам лишь осталось проверить ее в деле. А для того, чтобы это было сделать еще проще, мы еще раз повторим ключевые правила работы нашей стратегии. Правила отбора акций: 1 критерий: Годовой рост прибыли на акцию Смотрим на итоговую прибыль за год, точнее, на ее рост или падение по отношению к предыдущему году. Например, для отбора акций в портфель по итогам 2008 года мы сравним итоги 2007 и 2008 годов. 2 критерий: Квартальный рост прибыли на акцию Смотрим квартальный рост прибыли на акцию в сравнении с тем же кварталом прошедшего года. То есть, для нашего примера, сравниваем итоги IV квартала 2007 и 2008 годов. 3 критерий: Рост объемов продаж. Нас интересуют акции предприятий с растущим объемом продаж, потому отбираем те компании, которые показывают более устойчивую динамику. На основе этих критериев отбираем те акции, которые показывают положительную динамику по росту прибыли, как годовой, так и квартальной. В случае если таких акций набирается менее 4, дополнительно выбираем «лучших из худших» - например, тех, что показали положительную годовую динамику, но отрицательную по квартальным показателям. Если же таких компаний больше 5, то используем 3 критерий и выбираем среди них те, которые показывают рост объемов продаж. Если же и этого не хватает для того, чтобы определиться, то мы используем показатель ROE. Чем он больше, тем устойчивее выглядит компания и тем привлекательнее она будет для нас. Правила входа (для примера приводим работу с длинными позициями): 1. При нисходящем тренде – бар бычьего разворота с хорошей ангуляцией: Действия: входим в рынок, в случае если по итогам следующего или ближайших 3-5 баров рынок поднимется на один пункт выше максимальной цены бара бычьего разворота. Уровень выхода (защитный стоп) – минимум бара бычьего разворота. 2. При движении в боковом тренде, пробитие фрактального уровня вверх (максимума бара фрактала) выше красной линии аллигатора. Действия: входим в рынок определенным портфелем, в случае если по итогам следующего или ближайших 3-5 баров рынок будет продолжать свой рост и будет пробит вверх уровень фрактала. Уровень выхода (защитный стоп) – минимум бара фрактала. Правила выхода (если не выходим по какому-либо из защитный уровней, то есть тренд был определен верно и выходим по его окончании): 1. При восходящем тренде – бар медвежьего разворота с хорошей ангуляцией: Действия: выходим в деньги, в случае если по итогам следующего или ближайших 3-5 баров рынок опуститься на один пункт ниже минимума бара медвежьего разворота. При этом не стоит забывать, что все правила работают не сами по себе, а в совокупности. То правило, которое срабатывает первым – имеет силу. А уровень входа/выхода всегда «подтягивается» по последнему сработавшему сигналу. 2. При нисходящем тренде – пересечение красной линии аллигатора ценовой линией сверху вниз: Действия: выходим в деньги, в случае если по итогам следующего или ближайших 3-5 баров рынок опуститься на один пункт ниже минимума бара, с которым пересеклась красная линия аллигатора. Вот и все. Ваша стратегия для работы с длинными позициями готова к работе. Осталось лишь начать действовать, зарабатывать на акциях и приумножать свой капитал!