Деловая репутация как фактор формирования рыночной

advertisement

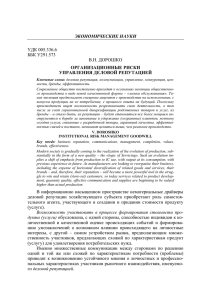

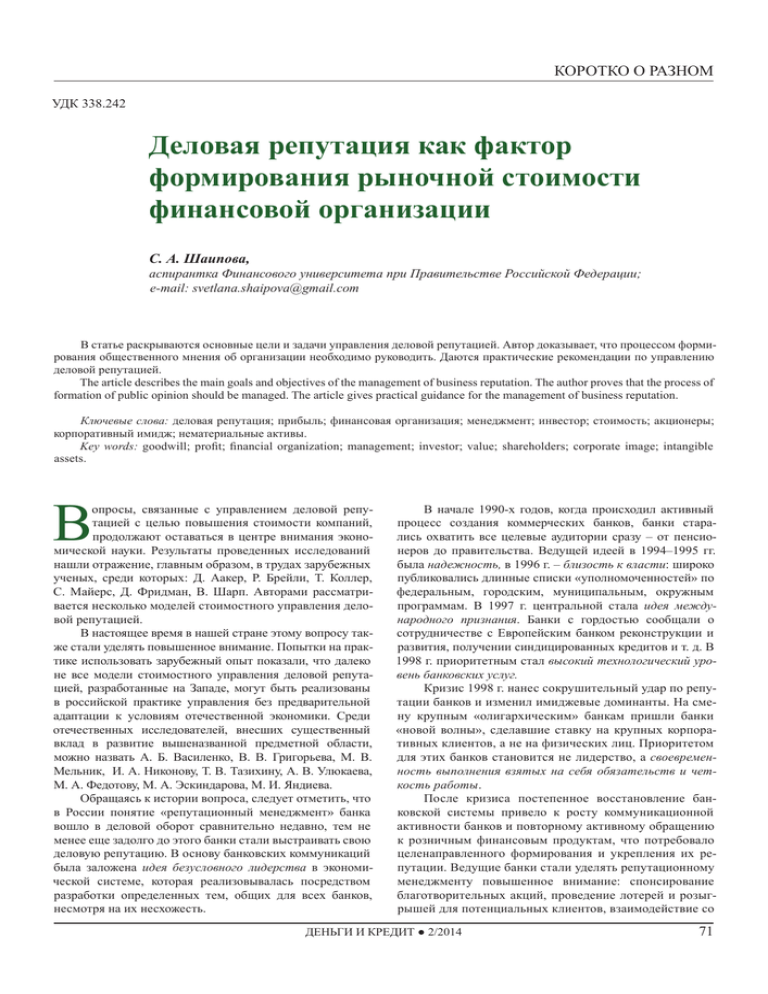

коротко о разном УДК 338.242 Деловая репутация как фактор формирования рыночной стоимости финансовой организации С. А. Шаипова, аспирантка Финансового университета при Правительстве Российской Федерации; e-mail: svetlana.shaipova@gmail.com В статье раскрываются основные цели и задачи управления деловой репутацией. Автор доказывает, что процессом формирования общественного мнения об организации необходимо руководить. Даются практические рекомендации по управлению деловой репутацией. The article describes the main goals and objectives of the management of business reputation. The author proves that the process of formation of public opinion should be managed. The article gives practical guidance for the management of business reputation. Ключевые слова: деловая репутация; прибыль; финансовая организация; менеджмент; инвестор; стоимость; акционеры; корпоративный имидж; нематериальные активы. Key words: goodwill; profit; financial organization; management; investor; value; shareholders; corporate image; intangible assets. В опросы, связанные с управлением деловой репутацией с целью повышения стоимости компаний, продолжают оставаться в центре внимания экономической науки. Результаты проведенных исследований нашли отражение, главным образом, в трудах зарубежных ученых, среди которых: Д. Аакер, Р. Брейли, Т. Коллер, С. Майерс, Д. Фридман, В. Шарп. Авторами рассматривается несколько моделей стоимостного управления деловой репутацией. В настоящее время в нашей стране этому вопросу также стали уделять повышенное внимание. Попытки на практике использовать зарубежный опыт показали, что далеко не все модели стоимостного управления деловой репутацией, разработанные на Западе, могут быть реализованы в российской практике управления без предварительной адаптации к условиям отечественной экономики. Среди отечественных исследователей, внесших существенный вклад в развитие вышеназванной предметной области, можно назвать А. Б. Василенко, В. В. Григорьева, М. В. Мельник, И. А. Никонову, Т. В. Тазихину, А. В. Улюкаева, М. А. Федотову, М. А. Эскиндарова, М. И. Яндиева. Обращаясь к истории вопроса, следует отметить, что в России понятие «репутационный менеджмент» банка вошло в деловой оборот сравнительно недавно, тем не менее еще задолго до этого банки стали выстраивать свою деловую репутацию. В основу банковских коммуникаций была заложена идея безусловного лидерства в экономической системе, которая реализовывалась посредством разработки определенных тем, общих для всех банков, несмотря на их несхожесть. В начале 1990-х годов, когда происходил активный процесс создания коммерческих банков, банки старались охватить все целевые аудитории сразу – от пенсионеров до правительства. Ведущей идеей в 1994–1995 гг. была надежность, в 1996 г. – близость к власти: широко публиковались длинные списки «уполномоченностей» по федеральным, городским, муниципальным, окружным программам. В 1997 г. центральной стала идея международного признания. Банки с гордостью сообщали о сотрудничестве с Европейским банком реконструкции и развития, получении синдицированных кредитов и т. д. В 1998 г. приоритетным стал высокий технологический уровень банковских услуг. Кризис 1998 г. нанес сокрушительный удар по репутации банков и изменил имиджевые доминанты. На смену крупным «олигархическим» банкам пришли банки «новой волны», сделавшие ставку на крупных корпоративных клиентов, а не на физических лиц. Приоритетом для этих банков становится не лидерство, а своевременность выполнения взятых на себя обязательств и четкость работы. После кризиса постепенное восстановление банковской системы привело к росту коммуникационной активности банков и повторному активному обращению к розничным финансовым продуктам, что потребовало целенаправленного формирования и укрепления их репутации. Ведущие банки стали уделять репутационному менеджменту повышенное внимание: спонсирование благотворительных акций, проведение лотерей и розыгрышей для потенциальных клиентов, взаимодействие со ДЕНЬГИ И КРЕДИТ ● 2/2014 71 коротко о разном средствами массовой информации, участие в конференциях и форумах и т. д. Так, сотрудничество со средствами массовой информации открывает для банков широкие возможности для связи с общественностью. Интервью топ-менеджеров банков, экспертные комментарии сотрудников о финансовой системе в целом, о рынке банковских услуг – все эти технологии повышают индекс цитируемости организации и, как следствие, повышают ее узнаваемость и формируют доверие целевых аудиторий. К сожалению, имеют место случаи, когда информация об отдельных банках появляется в СМИ стихийно, без их участия и не всегда бывает достоверной, что имеет негативные последствия. Кроме того, порой отдельные банки, ратуя за создание положительной репутации, намеренно «раздувают» свой имидж, что не соответствует истинному положению вещей и ведет к появлению псевдобрендов. Подобные случаи имеют место и за рубежом, но у нас, к сожалению, они встречаются гораздо чаще. В России хорошая репутация компании порой уживается с неполным доверием к ней целевых аудиторий и не всегда является достаточной защитой в кризисной ситуации, что противоречит общепринятому о ней представлению. Чтобы убедиться в этом, достаточно вспомнить события лета 2004 г., когда инспирированная слухами и непроверенными публикациями в СМИ июльская паника показала, насколько непрочным является доверие населения и корпораций даже к самым надежным коммерческим банкам. Так, когда вкладчики и клиенты ринулись изымать свои деньги из ОАО «Альфа-Банк», репутация которого признавалась одной из самых высоких среди коммерческих банков, ему удалось устоять, в первую очередь благодаря административному ресурсу и большим запасам высоколиквидных активов, а вовсе не вследствие своего высокого реноме. А проведенные вслед за этим исследования показали, что из двух тысяч опрошенных россиян только 2% по-прежнему доверяют свои сбережения банкам. Не лучше обстоят дела и с доверием к страховым компаниям. И это несмотря на постоянные усилия финансового рынка, направленные на формирование позитивной репутации. Невольно закрадывается мысль, что, может быть, миллионы рублей, затраченные российскими компаниями на укрепление своей репутации, это – деньги, выброшенные на ветер? Это не так, поскольку поступательное развитие рынка в России и вхождение страны в мировое экономическое сообщество невозможно без формирования позитивной репутации российских компаний, российского бизнеса и Российского государства. В настоящее время в числе особенностей, отличающих Россию от стран с развитой рыночной экономикой, следует отметить некоторую девальвацию понятия «репутация» и снижение его ценности. Одной из причин такого положения является, на наш взгляд, несовершенство законодательной базы. Например, в российском законодательстве есть понятие «торговая марка», но юридически не закреплено понятие «бренд», в то время как в европейских странах, торговая марка и бренд являются самостоятельными правовыми дефинициями. Такой законо- 72 дательный аспект нашел свое отражение и в Стандартах международной финансовой отчетности (МСФО) – бренд и деловая репутация являются самостоятельными нематериальными активами, которые способны генерировать денежные потоки. В рамках экономической оценки репутации компании (в том числе банка) кроме стоимостного элемента следует рассматривать такие составляющие, как риск и система управления компанией. Экономическая деятельность предполагает обязательное наличие элементов риска, но применительно к деловой репутации важны не сами риски, а способность органов управления компании определять их и в случае реализации действовать в соответствии с правом и обычаями «делового оборота»[1]1. Таким образом, при определении деловой репутации учитывается поведенческий элемент, который, в свою очередь, оценивается участниками делового оборота (в зависимости от результатов поведения) по трем категориям: ●● положительно; ●● нейтрально; ●● отрицательно. У финансовой организации, по сравнению с компаниями, работающими в других сегментах рынка, количество заинтересованных лиц, обращающих внимание на ее деловую репутацию, значительно больше. Финансовые организации должны управлять своей репутацией с учетом всех заинтересованных лиц, на которых влияет корпоративный имидж и которые, в свою очередь, воздействуют на него. К числу таких заинтересованных лиц относятся: ●● широкая общественность; ●● клиенты; ●● сотрудники; ●● поставщики; ●● акционеры; ●● инвесторы; ●● финансовые аналитики; ●● чиновники; ●● регулирующие органы; ●● конкуренты; ●● средства массовой информации; ●● общественные организации; ●● лидеры общественного мнения. При этом следует иметь в виду, что у отдельных групп заинтересованных лиц в разные моменты могут быть противоречивые интересы. В связи с этим финансовой организации необходимо определиться с приоритетностью заинтересованных лиц: кто для нее ценнее в тот или иной момент. То есть необходимо выстроить пирамиду заинтересованных лиц и постоянно отслеживать ее динамику. Вместе с тем нельзя пренебрегать ни одной из вышеуказанных групп. Вся тонкость репутационного менеджмента финансовой организации заключается в поддержании того баланса, который в целом создает и 1 Гражданский кодекс Российской Федерации, статья 5, пункт 1: «обычаем делового оборота признается сложившееся и широко применяемое в какой-либо области предпринимательской деятельности правило поведения, не предусмотренное законодательством, независимо от того, зафиксировано ли оно в каком-либо документе». ДЕНЬГИ И КРЕДИТ ● 2/2014 коротко о разном укрепляет положительную репутацию компании на рынке финансовых услуг. На наш взгляд, к решению данного вопроса нужно подходить весьма осторожно и взвешенно. У каждой аудитории свои принципы и свои первоочередные задачи. То, что повысило бы репутацию компании в глазах одной аудитории, может оттолкнуть другую. К примеру, если компания сокращает издержки, чтобы финансовыми показателями повысить свой рейтинг у биржевых аналитиков и инвесторов, то она, вероятнее всего, испортит свою репутацию в глазах служащих, на которых и будут перенесены тяготы оптимизации. Финансовой организации необходимо определить свои приоритеты и выстроить заинтересованных лиц по значимости. Получится (как уже отмечалось выше) нечто вроде пирамиды, наверху которой размещаются самые важные из них, а ниже, по убывающей, располагаются остальные. Для различных компаний и отраслей эти пирамиды будут разными, а для многонациональных компаний могут быть разными самые важные заинтересованные лица в разных странах. В 90-х годах прошлого века, когда биржевые аналитики и инвесторы были одержимы подъемом чистой прибыли и ростом цен на акции, порядок приоритетности заинтересованных лиц претерпел изменения. Самыми важными заинтересованными лицами для компании стали акционеры и аналитики. Нельзя не согласиться, что инвесторы являются ключевой аудиторией для большинства компаний. Вместе с тем нельзя забывать о том, что клиенты и служащие – источник жизненной силы любой компании и, очевидно, они должны быть на первом месте. В случае с отдельными аудиториями (инвесторы, финансовые аналитики, клиенты) системное управление деловой репутацией через укрепление доверия к финансовой организации и рост ее авторитета непосредственным образом влияют на увеличение финансовых потоков, что в конечном итоге приводит к увеличению чистой прибыли. Собственно, именно прибыль – главный результат деятельности любой коммерческой организации, и вопросы ее максимизации с использованием инструментов деловой репутации нельзя недооценивать. В последние годы роль нематериальных активов как фактора, стимулирующего рост финансовых организаций, значительно возросла. Инвестиции в нематериальные активы (НМА) порождают инновации. Отсюда вытекает, что нематериальные активы являются потенциалом развития корпорации, вырабатывающим стоимость. Итак, главным ограничителем использования и роста нематериальных активов автор считает управленческую неэффективность. Нематериальными активами, как правило, значительно сложнее управлять, нежели материальными. Это связано со следующими особенностями: − сложностью в определении количества необходимых ресурсов; − неоднозначностью нематериальных активов [2]. Рассмотрим технологии, с помощью которых организации могут управлять деловой репутацией. Одним из приемов, которые практикуют финансовые организации в России и за рубежом, является выстраивание ассоциативного ряда: ассоциация благотворительной деятельности и корпоративных целей. Например, страховая компания State Farm периодически делает взносы на увеличение общественной безопасности, предлагая бесплатные детские автомобильные кресла и выделяя по 200 тыс. дол. в год на обустройство особо опасных перекрестков. Уменьшение дорожных аварий, серьезных последствий дорожно-транспортных происшествий, безусловно, идет на пользу и общественности, и финансовым показателям компании. В таком стратегическом деловом подходе, на наш взгляд, нет ничего плохого, если при этом альтруизм остается главной движущей силой. Но существует и иной распространенный подход – идейно увязанный маркетинг, при котором часть выручки от продажи своих услуг компании передают на некую благотворительную цель. Так, в 1983 г., компания American Express, чтобы помочь реставрации статуи Свободы, решила отчислять по одному центу с каждой трансакции по кредитной карте и по одному доллару с каждой новой выпущенной карты. Это была свежая идея, позволившая на 30% увеличить операции с использованием карт и на 15% – их новый выпуск. С тех пор сотни компаний стали увязывать маркетинг с благотворительностью. Однако эффективность данного технологического приема со временем значительно снизилась. Аудитория требует новых подходов и инструментов, причем каждая своих. Действия с любым активом ориентированы, в первую очередь, на повышение экономической эффективности. Деловая репутация – один из ключевых нематериальных активов. На наш взгляд, для того, чтобы комплексно рассмотреть деловую репутацию как инструмент генерации дополнительных денежных потоков, целесообразно классифицировать понимание нематериальных активов различными группами, которые в ней, прежде всего, видят экономическую целесообразность (см. табл.). Таким образом, рассмотрев отдельные элементы технологий создания и управления деловой репутацией, а также взгляд на экономическую сущность понятия деловой репутации как части нематериальных активов, можно сделать вывод, что интерес к профессиональному управлению репутационным капиталом будет возрастать. Компании постоянно ищут новые точки роста и генерации денежных потоков. Одной из таких ключевых точек и является деловая репутация, профессиональное управление которой способно обеспечить серьезные конкурентные преимущества той организации, которая уделяет этому активу серьезное внимание. Управление инновационными методами повышения эффективности российских компаний сейчас приобретает особое значение. Проводится масштабная работа по смене парадигмы, основных принципов управления экономикой, что нашло отражение в указах Президента Российской Федерации, в частности в Указе «О долгосрочной государственной экономической политике» [3], в соответствии с которым одна из главных задач – «создание факторов для устойчивого экономического развития». ДЕНЬГИ И КРЕДИТ ● 2/2014 73 коротко о разном Таблица Отличия в понимании нематериальных активов (НМА) разными группами Компания (Бухгалтерский учет) Государство (Налоговый учет) Оценщики (Оценочная деятельность) В бухгалтерском учете принято различать: •идентифицируемые НМА, к числу которых относятся ИС и некоторые другие имущественные права, способные приносить доход в течение длительного периода (более одного года); •неидентифицируемые НМА, иногда называемые активами типа гудвилл. Для признания нематериального актива необходимо наличие способности приносить налогоплательщику экономические выгоды (доход), а также наличие надлежаще оформленных документов, подтверждающих существование самого нематериального актива и (или) исключительного права у налогоплательщика на результаты интеллектуальной деятельности. К нематериальным активам, в частности, относятся: • исключительное право патентообладателя на изобретение, промышленный образец, полезную модель; • исключительное право автора и иного правообладателя на использование программы для ЭВМ, базы данных; • исключительное право автора или иного правообладателя на использование топологии интегральных микросхем; • исключительное право на товарный знак, знак обслуживания, наименование места происхождения товаров и фирменное наименование; • исключительное право патентообладателя на селекционные достижения; • владение ноу-хау, секретной формулой или процессом, информацией в отношении промышленного, коммерческого или научного опыта. Оценщик должен принимать в расчет все НМА, как учитываемые на балансе, так и не учитываемые на балансе. При этом к числу «активов», не учитываемых на балансе, относятся, например, «персональный гудвилл»1 и «собранная вместе и обученная рабочая сила». Эти «активы» не могут принадлежать и не принадлежат компании, поэтому они не могут называться активами (без кавычек)2. Тем не менее при определении стоимости бизнеса и НМА эти «активы» необходимо принимать в расчет, так как их влияние на стоимость компании в целом может быть решающим. В основном вышесказанное касается западных компаний, но и в России эти новые тенденции уже достаточно заметны3. Примечания: 1 В соответствии с МСФО, будущие экономические выгоды, возникшие в связи с активами, которые не могут быть индивидуально идентифицированы и отдельно признаны. 2 Некоторые исследователи в связи с этим используют для обозначения подобных «активов» понятие «авуар». 3 Другими нематериальными активами бизнеса, согласно Руководству № 8 к стандартам TEGoVA (The European Group of Valuers’ Associations), являются в том числе: обученная и собранная вместе рабочая сила; благоприятные трудовые договоры; благоприятные договоры аренды; благоприятные договоры страхования; благоприятные контракты на поставки; контракты о найме; условия об отказе от конкуренции; клиентские отношения; разрешения; технические библиотеки и хранилища газет; прочие нематериальные активы. Список литературы 1. Гражданский кодекс Российской Федерации (часть первая (от 30.11.1994 № 51-ФЗ (ред. от 23.07.2013)) с изменениями и дополнениями, вступающими в силу с 01.10.2013). 2. Шаипова С. А. // Российское предпринимательство. 2008. № 7. Вып. 2 (115). С. 80–84. 3. Указ Президента Российской Федерации от 07.05.2012 № 596 «О долгосрочной государственной экономической политике». 74 ДЕНЬГИ И КРЕДИТ ● 2/2014