оСобенноСти интегРального анализа ЭффективноСти

advertisement

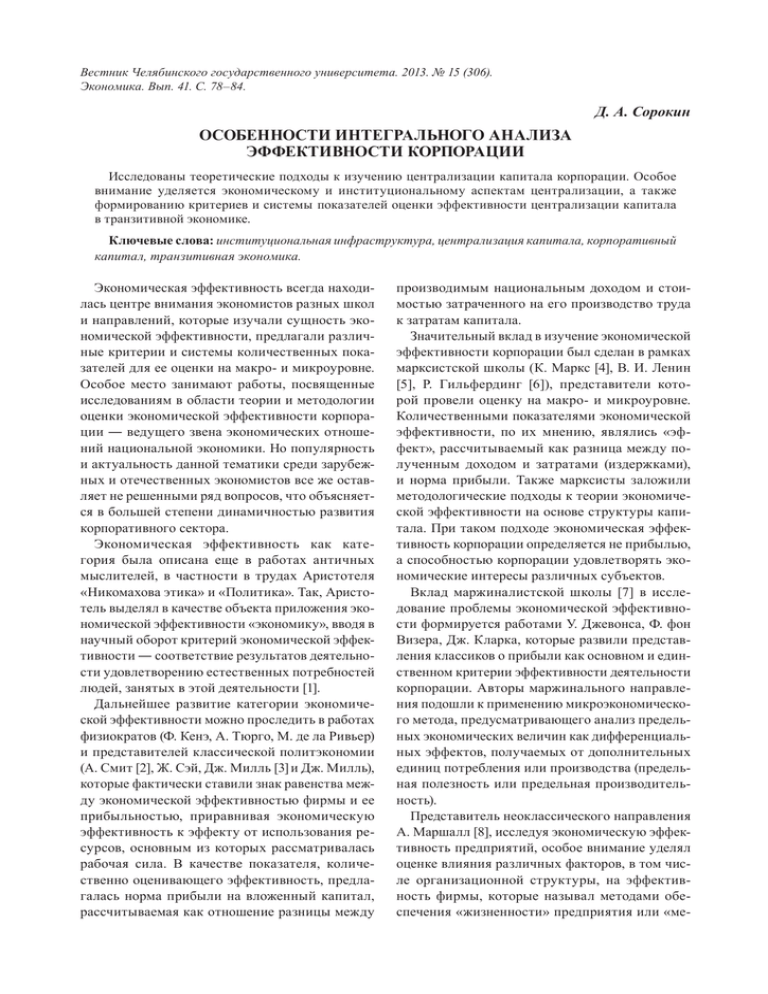

Вестник Челябинского государственного университета. 2013. № 15 (306). Экономика. Вып. 41. С. 78–84. Д. А. Сорокин Особенности интегрального анализа эффективности корпорации Исследованы теоретические подходы к изучению централизации капитала корпорации. Особое внимание уделяется экономическому и институциональному аспектам централизации, а также формированию критериев и системы показателей оценки эффективности централизации капитала в транзитивной экономике. Ключевые слова: институциональная инфраструктура, централизация капитала, корпоративный капитал, транзитивная экономика. Экономическая эффективность всегда находилась центре внимания экономистов разных школ и направлений, которые изучали сущность экономической эффективности, предлагали различные критерии и системы количественных показателей для ее оценки на макро- и микроуровне. Особое место занимают работы, посвященные исследованиям в области теории и методологии оценки экономической эффективности корпорации ― ведущего звена экономических отношений национальной экономики. Но популярность и актуальность данной тематики среди зарубежных и отечественных экономистов все же оставляет не решенными ряд вопросов, что объясняется в большей степени динамичностью развития корпоративного сектора. Экономическая эффективность как категория была описана еще в работах античных мыслителей, в частности в трудах Аристотеля «Никомахова этика» и «Политика». Так, Ари­сто­ тель выделял в качестве объекта приложения экономической эффективности «экономику», вводя в научный оборот критерий экономической эффективности ― соответствие результатов деятельности удовлетворению естественных потребностей людей, занятых в этой деятельности [1]. Дальнейшее развитие категории экономической эффективности можно проследить в работах физиократов (Ф. Кенэ, А. Тюрго, М. де ла Ривьер) и представителей классической политэкономии (А. Смит [2], Ж. Сэй, Дж. Милль [3] и Дж. Милль), которые фактически ставили знак равенства между экономической эффективностью фирмы и ее прибыльностью, приравнивая экономическую эффективность к эффекту от использования ресурсов, основным из которых рассматривалась рабочая сила. В качестве показателя, количественно оценивающего эффективность, предлагалась норма прибыли на вложенный капитал, рассчитываемая как отношение разницы между производимым национальным доходом и стоимостью затраченного на его производство труда к затратам капитала. Значительный вклад в изучение экономической эффективности корпорации был сделан в рамках марксистской школы (К. Маркс [4], В. И. Ленин [5], Р. Гильфердинг [6]), представители которой провели оценку на макро- и микроуровне. Количественными показателями экономической эффективности, по их мнению, являлись «эффект», рассчитываемый как разница между полученным доходом и затратами (издержками), и норма прибыли. Также марксисты заложили методологические подходы к теории экономической эффективности на основе структуры капитала. При таком подходе экономическая эффективность корпорации определяется не прибылью, а способностью корпорации удовлетворять экономические интересы различных субъектов. Вклад маржиналистской школы [7] в исследование проблемы экономической эффективности формируется работами У. Джевонса, Ф. фон Визера, Дж. Кларка, которые развили представления классиков о прибыли как основном и единственном критерии эффективности деятельности корпорации. Авторы маржинального направления подошли к применению микроэкономического метода, предусматривающего анализ предельных экономических величин как дифференциальных эффектов, получаемых от дополнительных единиц потребления или производства (предельная полезность или предельная производительность). Представитель неоклассического направления А. Маршалл [8], исследуя экономическую эффективность предприятий, особое внимание уделял оценке влияния различных факторов, в том числе организационной структуры, на эффективность фирмы, которые называл методами обеспечения «жизненности» предприятия или «ме- Особенности интегрального анализа эффективности корпорации тодом акционерных компаний». Исследования А. Маршалла получили дальнейшее развитие в работах Ф. Найта [9] и В. Парето [10], в которых рассмотрены не только положительные аспекты акционерной формы организации бизнеса, но и недостатки. Следующий этап развития учения об эффективности корпорации представлен трудами Ф. Модильяни, М. Миллера [11], С. Росса [12], С. Майер­са [13] и Н. Махлуфа, которые исследовали влияние структуры капитала на экономическую эффективность корпорации. В. В. Новожилов, Л. И. Абалкин [14] и А. Н. Азри­ лиян, рассматривая экономическую эффективность в плановой экономике, под экономической эффективностью понимали «отношение полезного эффекта (результата) к затратам на его получение», в соответствии с этим определив ее как способность корпорации в процессе функционирования производить экономический эффект, то есть разницу между результатами своей экономической деятельности и затратами, произведенными для их получения и использования. Фактически ставился знак равенства между экономической эффективностью и результативностью предприятия. В трудах институционалистов (А. Алчиан, О. Уильямсон, Д. Норт, Г. Харт, Г. Демсец, С. Грос­ сман, Дж. Стиглер, Дж. Акерлоф, А. Спенс, Ю. Кото­виц, Р. Рис, Дж. Стиглиц, Р. Коуз [15; 16], Дж. Гэлбрейт [17], Й. Шумпетер [18], Г. Саймон, С. Уинтер, Р. Нельсон) в центре внимания находятся не рассматривавшиеся ранее агентские отношения между субъектами в корпорации, оптимизация которых осуществляется исходя из трех критериев: удовлетворения потребностей субъектов, минимизации трансакционных издержек, сохранения и развития инфраструктуры. На процесс максимизация экономической эффективности оказывают влияние такие факторы, как информационная асимметрия, тип поведенческой функции субъекта, дисциплинирующие факторы для управляющего и ограниченная рациональность субъектов. Рассмотренные теории и подходы не дают однозначного определения содержания, критериев, перечня количественных показателей и факторов экономической эффективности корпорации. Наиболее плодотворным способом определения критерия эффективности представляется упорядочение его показателей с помощью фундаментальных характеристик организаций, что позволяет связать показатели с составными частями 79 организации и ввести их рациональную группировку [19]. Основная проблема, с которой сталкиваются аналитики, заключается в том, что пороговое значение, принятое за нормативное для некоторых финансовых показателей, является на практике чрезмерно завышенным для предприятия, а его достижение ― не только сложным, но и нерациональным. Так, к примеру, противоположные риски в финансовом менеджменте, называемые лево- и правосторонними, проявляются в том, что высокая ликвидность при низкой доходности не выгодна корпорации из-за низкой капитализации и прибыльности, в то время как высокая доходность при низкой ликвидности лишает финансовой маневренности, свидетельствуя о нерациональности использования финансовых ресурсов. В результате задача анализа эффективности корпорации может быть формализована через призму выбора системы показателей для каждого конкретного критерия оценки, при этом во главу угла необходимо поставить экономические интересы различных субъектов корпоративных отношений, так как именно они определяют их заинтересованность и мотивируют к участию в управлении корпорацией: 1. Эффективность корпорации с точки зрения собственников оценивается в стратегическом аспекте и отражается доходностью акций, что предопределяет их решение о продаже или покупке ценных бумаг. 2. Эффективность корпорации с точки зрения менеджмента оценивается в тактическом, краткосрочном аспекте и рассматривается исключительно через призму личных интересов, которые в силу оппортунистического поведения могут противоречить интересам собственников и корпорации в целом. Положительным моментом является заинтересованность менеджеров повышением отдачи на активы, так как именно этот критерий наиболее популярен в большинстве систем материального стимулирования управляющих. Поэтому показатели прироста выручки, прибыли, рентабельности в большинстве случаев определяют уровень оплаты менеджмента, уровень его финансовой безопасности, репутацию в рамках фирмы, а следовательно, и прочие нематериальные привилегии, объем которых, как правило, напрямую связан с размером корпорации. Но даже при таком подходе экономические показатели объемов продаж корпорации или ­рентабельности не всегда являются показателями эффективности. 80 Д. А. Сорокин 3. Эффективность корпорации для государства рассматривается с точки зрения объемов налоговых поступлений и социальных выплат. При этом заинтересованность ― косвенная, так как интересен не сам процесс формирования выручки, а расчет прибыли, являющейся налогооблагаемой базой. В результате заинтересованность государства проявляется в тщательном контроле за правильностью отнесения на себестоимость затрат и в том, что оно следит, чтобы корпорация не занижала прибыль. 4. Эффективность корпорации для финансовых структур рассматривается как синоним кредитоспособности, поэтому при анализе внимание уделяется оценке инвестиционных рисков, а интерес ограничивается процентом, который возможно получить за кредитование. 5. Эффективность корпорации для контрагентов оценивается через призму хозяйственной эффективности акционерного общества (АО), а заинтересованность сводится к оценке вероятностей выполнения корпорацией своих хозяйственных обязательств. При этом для поставщиков, как и для финансового сектора, эффективность заключается в платежеспособности, а для покупателей ― в ритмичности и эффективности производства, определяющих цену, качество и своевременность выполнения контрактных обязательств. Рассмотренные критерии оценки эффективности корпорации для различных субъектов, выражаются в экономических показателях, которые можно систематизировать (табл. 1). Общепринятыми коэффициентами доходности, отражающими интересы собственников, являются рентабельность собственного капитала и рентабельность продаж, но в российской практике также применяется и показатель рентабельности производства, рассчитываемый как соотношение прибыли от реализации и себестоимости реализованной продукции. Кроме того, рассматривая эффективность корпорации с позиции фондового рынка, в оборот российских аналитиков достаточно плотно вошли такие заимствованные показатели, как EPS (чистая прибыль на акцию), PER (цена акции) и др. (табл. 2). Интересным фактом является то, что, несмотря на некоторые прикладные проблемы, связанные с их расчетом (неточность учета акций в реестре, труднодоступность финансовых отчетов АО, субъективность определения некоторых исходных показателей и пр.), данные показатели уже в большинстве случаев используются в виде аббревиатур, то есть без русского перевода, чем подтверждается их популярность и востребованность для российского рынка. Список показателей, приведенных в табл. 1, конечно же, не является исчерпывающим, и, как показано в табл. 2, для акционеров он может быть дополнен целым рядом специфических коэффициентов. Аналогичная ситуация складывается с государственными органами, которые, используя показатели налоговой нагрузки в качестве показателей эффективности корпорации, детализируют их через уровни собираемости налогов и налоговых льгот, а также с финансово-кредитным сектором экономики, максимизация платежей за использование заемного капитала для которого дополняется оценкой уровня риска кредитования и выражается Таблица 1 Система критериев оценки корпорации субъектами корпоративных отношений Субъект корпоративных отношений Критерий оценки / Корпоративный интерес (факторный доход) Оценочные показатели Акционеры Максимизация стоимости капитала размещен- Рентабельность продаж, рентабельного в активы АО / Дивидендный доход или до- ность собственного капитала, курсоход от роста курсовой стоимости акции вая цена акции Менеджмент Максимизация собственного благосостояния / Уровень оплаты труда, уровень Заработная плата, доля прибыли в форме пре- управленческих расходов, показатемиальных ли роста компании Государство Максимизация поступлений от фискальной по- Объем налоговых поступлений и солитики / Налоги, платежи в бюджетные и вне- циальных выплат бюджетные фонды Кредиторы Максимизация доходов от кредитования / Процент с учетом риска, коэффициПроцентные платежи по заемному капиталу енты ликвидности и платежеспособности 81 Особенности интегрального анализа эффективности корпорации Таблица 2 Показатели эффективности работы корпорации с точки зрения собственника Показатель Обозначение Формула расчета Книжная стоимость акций BV Собственный капитал / Число акций Чистая прибыль на акцию EPS Чистая прибыль / Число акций Дивиденд на акцию DPS Дивиденды / Число акций Коэффициент выплаты дивидендов PR Дивиденды / Чистая прибыль Коэффициент реинвестиций RER Нераспределенная прибыль / Чистая прибыль Цена акции PER Рыночная цена акций / Чистая прибыль на акцию показателями ликвидности, платежеспособности, финансовой устойчивости. Примечательно и то, что для большинства субъектов корпоративных отношений коэффициенты детализации являются критериями дифференциации личных притязаний в отношении АО. Например, при высоких показателях роста курсовой стоимости акции акционеры готовы довольствоваться меньшей дивидендной доходностью, при низких показателях финансовой устойчивости кредитование осуществляется под более высокий процент, а компенсация низкой собираемости налогов в одной из отраслей осуществляется за счет более бдительного налогового контроля в другой. На основе рассмотренного можно сформулировать следующие основные выводы. Так как к деятельности корпорации, точнее к ее финансовому результату, проявляют интерес различные субъекты корпоративных отношений, то задачи оптимизации и повышения эффективности корпорации различны. Общим является то, что стратегия поведения каждого из субъектов корпоративных отношений по отношению к АО выстраивается через призму личных интересов, и проводимые ими оценивания эффективности в результате могут противоречить друг другу. В такой ситуации для получения объективной информации о деятельности АО необходима интегральная оценка рынка корпорации в целом, а не отдельных аспектов ее деятельности. Рыночная оценка может рассматриваться как наиболее объективная по двум причинам. Во-первых, потому, что она объединяет в себе интересы различных субъектов, а вовторых, эффективность рынка определяется эффективностью ее субъектов, в том числе корпораций. Поскольку при оценке важна комплексность при отражении интересов, то наиболее адекватным является интегральный многокритериальный подход, а требования к показателям оценки эффективности можно сформулировать следующим образом: 1) многокритериальность (возможность учета различных аспектов эффективности корпорации, в которой заинтересованы различные субъекты корпоративных отношений); 2) интегральность (возможность однозначной оценки эффективности корпорации по одному показателю, не только учитывающему интересы различных субъектов, но и значимому для них). На практике используются различные подходы к формированию критериев эффективности, которые различаются по числу параметров оптимизации. Так, различают монокритериальную и поликритериальную (векторную) постановки задач. В первом случае оптимизации подвергается один из параметров эффективности, во втором возможна совместная оптимизация по нескольким критериям или даже по системе показателей. При анализе экономической эффективности обычно оптимизации подвергаются выручка, прибыль, убытки, фондоотдача, материалоемкость и т. п. Векторная оптимизация достаточно сложна, а потому достаточно часто используются приемы линеаризации критериев, которые позволяют совершить переход от векторной формы критерия к одномерной линейной. Для этого применяются аддитивные и мультипликативные индексы, которые технически решают проблему многокритериальной оценки, но на практике обладают существенными недостатками, вытекающими из методики их расчета. Во-первых, это возможность компенсировать недостаток одних качеств за счет других; во-вторых, экспертный способ по лучения весовых коэффициентов, что существенно снижает объективность оценки, универсальность методики и сопоставимость результатов. 82 Д. А. Сорокин Для устранения указанного недостатка возможно формирование критерия в форме дроби. Числитель дроби содержит показатели эффективности, которые нужно увеличить, а знаменатель ― показатели, которые нужно уменьшить. Основной недостаток полученного критерия заключается в том, что его значительного роста можно добиться путем уменьшения знаменателя дроби при незначительной величине числителя. Примером реализации подобного подхода являются показатели типа «эффективность/затраты», позволяющие моделировать различные виды коэффициентов рентабельности, значимость и наглядность которых достигается введением обоснованных ограничений на их итоговую величину, либо значения числителя и знаменателя. Третий подход заключается в том, что оптимизация экономической эффективности достигается только в форме максимизации или минимизации одного критериального показателя, остальные же коэффициенты оценочной системы при этом ограничиваются или принимаются неизменными. Возможны следующие варианты оптимизации критерия эффективности: 1) максимизация чистой прибыли (Pf i) при желаемом уровне себестоимости (TC3) и риска (R3): max Pfi , TCi ≤ TC3 , Ri ≤ R3 , где i ― номер варианта; 2) минимизация себестоимости (TC3) при желаемом объеме чистой прибыли (Rf3) и уровне риска (R3): min TCi , Rfi ≥ Rf3 , Ri ≤ R3 ; 3) минимизация уровня риска (Ri) при желаемых объемах чистой прибыли (Pf3) и себестоимости (TC3): minRi , Pfi ≥ Pf3 , TCi ≤ TC3 . На практике возможно адаптировать систему критериев под конкретные производственные задачи или интересы различных субъектов корпоративных отношений, выбирая различные показатели доходности (выручка, валовая прибыль, балансовая прибыль и т. д.), затрат (прямые или косвенные затраты, условно-постоянная или условно-переменная часть себестоимости и т. д.). Обычно такие системы применяют для фиксированного множества условий, а оптимальный результат выбирается путем сопоставления эффективности инвариантов систем критериальных показателей. Однако в боль- шинстве случаев экономическая эффективность не может быть однозначно оценена лишь по одному показателю, тогда приходится привлекать дополнительные коэффициенты. Это значительно увеличивает количество вариантов расчетов, так как некоторые из дополнительных показателей желательно увеличить, другие ― уменьшить, а часть оставить без изменения. Такая многовариантность расчетов экономической эффективности характерна для любой сложной организационной системы, а единственным способом оценки является многокритериальный интегральный. Существуют следующие методы расчетов: 1. Ранжирование, при котором заведомо неконкурентоспособные решения (варианты развития событий по результатам решений) выявляют и отбраковывают на основе сравнения вариантов по различным критериям эффективности. Подход основан на системе неравенств. Например, выбор осуществляется по критериям текущей ликвидности (КТЛi ) и рентабельности продаж (Rпрi ): Ктл1 > Ктл2 > Ктл3 > Ктл4 > Ктл5 > Ктл6; Rпр1 > Rпр2 > Rпр3 > Rпр4 > Rпр5 > Rпр1, где Ктл1 … Ктл6 ― коэффициент текущей ликвидности первого, второго, ..., шестого вариантов развития экономических событий в результате принятия различных управленческих решений в корпорации; Rпр1 … Rпр6 ― рентабельность продаж первого, второго, ..., шестого вариантов. Систему неравенств можно построить с выделением основного показателя, оптимизации которого достигают при условии соответствия второстепенных показателей заданным ограничениям. В приведенном примере, если в качестве основного показателя рассматривать текущую ликвидность, то в первую тройку наиболее перспективных для реализации управленческих решений попадают соответственно первое, второе и третье, среди которых, используя показатель рентабельности продаж, можно выделить и выбрать для реализации лучшее из них ― третье. Указанный подход, конечно, дает возможность отказаться от заведомо неэффективных решений, но окончательное ранжирование иногда невозможно: например, если для второстепенного показателя рентабельности продаж будет получена система неравенств вида Rпр4 > Rпр6 > Rпр5 > Rпр1 > Rпр2 > Rпр3. Особенности интегрального анализа эффективности корпорации В данном случае по рассматриваемым основному и дополнительному показателям, когда соотношение получается с точностью до наоборот, необходимо введение весовых коэффициентов, учитывающих значимость той или иной характеристики для экономической эффективности корпорации. Это позволяет на основании сравнения степени разброса значений показателей определить не только ранг управленческого решения в иерархии целесообразности, но и определить, к примеру, насколько нужно снизить плановый уровень коэффициента текущей ликвидности, чтобы достигнуть максимума показателя рентабельности продаж. 2. Расчет интегрального показателя (IPi) в виде дроби. Обычно такая форма используется для повышения объективности расчетов, при этом числитель дроби содержит показатели эффективности, которые нужно увеличить (рентабельность продаж Rпр), а знаменатель ― показатели, которые нужно уменьшить (величина затрат на рубль реализации, UTC): R прi IPi = . UTCi Несмотря на очевидные достоинства интегральный показатель имеет и существенные недостатки. Например, проблема масштаба показателей, когда при размерности рентабельности продаж (%/р./р.), изменяющейся в интервале от 10 до 50 %, и уровне затрат на единицу продукции от 0,5 до 1 совершенно разные по экономической сути решения окажутся практически одинаковыми. 3. Расчет интегрального показателя (IP) в виде суммы, когда рост объективности оценки достигается введением весов, учитывающих значимость показателей оценки: IP = ∑ki Wi, где k i ― i-й показатель оценки эффективности корпорации; Wj ― вес i-го показателя эффективности в долях. В отличие от предыдущего подхода показатели, которые необходимо максимизировать, включаются в состав суммы как положительные слагаемые, а показатели, которые необходимо минимизировать ― как отрицательные. Основной недостаток и слабое звено такого расчета ― это весовые коэффициенты, подбираемые экспертно, что заметно повышает субъективность оценки. 83 4. Расчет рейтинга предприятия. Это характеризуется рядом направлений: – расчет фактических и плановых показателей финансовой устойчивости предприятия, в том числе для каждого из вариантов принимаемого управленческого решения; – расчет рейтингов по группам показателей: 1) ликвидности и платежеспособности, 2) финансовой устойчивости, 3) прибыльности и рентабельности, 4) деловой активности, на основе балльной оценки как интегрального показателя (IP) в виде суммы; – расчет итогового рейтинга целесообразности управленческого решения на основе балльной оценки (в качестве основного показателя возможно использование платежеспособности, которая может быть уточнена через систему дополнительных коэффициентов финансовой устойчивости; ликвидности деловой активности, рентабельности и т. д.). С практической точки зрения расчет рейтинга целесообразности управленческого решения для корпорации представляет более существенный интерес, чем каждый из рассмотренных ранее подходов в отдельности. Это связано, вопервых, с многоступенчатым характером расчета итогового рейтинга, когда для каждого этапа расчета используются различные методические подходы, компенсируя тем самым недостатки друг друга, во-вторых ― с многокритериальностью и интегральностью рейтингового показателя. Полученная таким образом характеристика корпорации не только индивидуальна, но и учитывает отраслевую специфику, имеет широкие возможности адаптации к интересам различных субъектов корпоративных отношений, что может быть реализовано путем изменения весов для различных типов финансовых коэффициентов. Например, при оценке эффективности управленческих решений с позиции собственников показатели эффективности акционерного капитала должны получать большие весовые значения, эффективность корпорации должна рассматриваться в стратегическом интервале 3–5 лет, эффективность с позиции контрагентов должна иметь большие весовые значения для показателей текущей платежеспособности, тактический интервал планирования ― до 1 года или менее и т. д. В результате можно выделить ряд факторов, определяющих экономическую эффективность корпорации. К ним относят: 84 Д. А. Сорокин – надежность системы целеполагания, что трактуется как адекватность целей корпорации условиям внешней среды и ее финансовым возможностям; – наличие «корпоративных интересов», то есть наличие мотивации и возможности у различных субъектов корпоративных отношений принять участие в планировании и последующем распределении прибыли корпорации; – «преемственность» системы корпоративного управления, что выражается в реализации тактических управленческих решений, основанных на корпоративных интересах субъектов управления, адекватных поставленным стратегическим целям; – соответствие производственных ресурсов по объему и качеству, что повышает эффективность их использования. Таким образом, оценка эффективности корпорации посредством расчета единого интегрального показателя значительно расширяет возможности сравнения и универсальность, однако недостаточная проработка структуры рейтингового показателя может негативно отразиться на качестве расчета. К примеру, три первых фактора экономической эффективности из четырех оценивают стратегический аспект эффективности, и лишь один ― тактическую эффективность производственного процесса, что удобно для собственников, но не заинтересует кредиторов и контрагентов. Таким образом, эффективность корпорации ― достаточно многогранная и сложная экономическая категория, трактуемая каждым субъектом корпоративных отношений индивидуально и субъективно. Для ее оценки предлагаются различные методы и подходы, каждый из которых имеет преимущества и недостатки. Основной недостаток, существенно снижающий значимость и точность оценки,― субъективность расчетных показателей и возможность субъектов оценки манипулировать расчетными данными для формирования желаемого результата. Преодолеть указанный недостаток возможно через реализацию комплексного подхода, то есть через проведение многокритериальной интегральной рейтинговой оценки. Список литературы 1. Политэкономия : словарь / под ред. О. И. Ожерельева и др. М. : Политиздат, 1990. 2. Смит, А. Исследование о природе и причинах богатства народов. М., 1997. 3. Мотылев, В. В. Мировое капиталистическое хозяйство: тенденции развития и противоречия. М. : Наука, 1973. С. 156. 4. Маркс, К. Экономическо-философские рукописи 1844 года [Электронный ресурс]. URL: http:// www.souz.info/library/marx/1844works.htm 5. Ленин, В. И. Империализм, как высшая стадия капитализма (попул. очерк) // В. И. Ленин. Полн. собр. соч. : в 55 т. Т. 27. М. : Прогресс, 1985. 6. Гильфердинг, Р. Финансовый капитал. Исследование новейшей фазы в развитии капитализма. М., 1959. 7. Австрийская школа в политической экономии: К. Менгер, Е. Бем-Баверк, Ф. Визер. М. : Бином : КноРус, 1992. 8. Маршалл, А. Принципы экономической науки. М., 1993. С. 347. 9. Knight, F. Risk, Uncertainty and Profit. New York, 1965. C. 53. 10. Плетнев, Д. А. Институционально-экономическая эффективность корпорации в трансформируемой экономике : дис. … канд. экон. наук. Челябинск, 2002. 11. Мескон, М. Х. Основы менеджмента : пер. с англ. / М. Х. Мескон, М. Альберт, Ф. Хедоури. М. : Дело, 1992. 12. Ross, S. The Determination of Financial Structure: The Incentive ― Sygnalling Approach // Bell J. of Economics. 1977. Vol. 8. Р. 23–40. 13. Брейли, Р. Принципы корпоративных финансов / Р. Брейли, С. Майерс. М. : Олимп-Бизнес, 1997. 14. Абалкин, Л. И. Политическая экономия / Л. И. Абалкин, А. Г. Аганбегян [и др.]. М. : Политиздат, 1990. 15. Coase, R. The Nature of the Firm // Economica. 1937. № 4. P. 390. 16. Lecture on The Nature of the Firm // J. of Law, Economics and Organization. 1988. № 4. P. 37. 17. История экономических учений: современный этап / под ред. А. Г. Худокормова. М. : ИНФРА-М, 1998. С. 257. 18. Шумпетер, И. Капитализм, социализм и демократия. М., 1995. С. 137. 19. Сорокин, Д. А. Эффективность централизации капитала корпорации в транзитивной экономике // Вестн. Челяб. гос. ун-та. 2008. № 1 (102). Экономика. Вып. 13. С. 148–163.